遅延損害金とは、借金などの滞納によって生じる損害賠償金のこと。いわば、返済の期日(約束)を守らなかったことに対するペナルティです。

以下の計算式によって、算出されます。

遅延損害金=滞納額×遅延損害金利率÷365※(日)×滞納日数

※うるう年は366

遅延損害金は、返済期日から1日でも遅れると発生し、以後、滞納分を返済するまで日に日に増えていくため、注意しなければなりません。

もし支払いが難しい場合は、借入先に相談することで、条件付きで免除してもらえる可能性もあります。

この記事ではおもに、遅延損害金の発生の仕組みや計算方法、免除してもらう方法などについて解説します。

毎月の返済負担が大きく、遅延損害金の支払いが難しい場合は、弁護士法人・響にご相談ください。借金の状況などに応じて、適切な解決方法を提案させていただきます。

相談無料 全国対応 24時間受付対応

- 月々の返済額を5万→2万へ減額できた事例あり

- 今お金がなくても依頼可能!

- 相談は何度でも無料

- 最短即日!返済ストップ

目次

「いきなり弁護士に相談するのは怖い…」そんな方は、弁護士法人・響が運営する借金減額診断で、借金を減らせるか診断してみましょう。無料・匿名で利用できます。

【3つの質問に答えるだけ】借金減額診断を試してみる

※弁護士には守秘義務があり、減額診断の過程で入力いただいた情報を他の目的で利用したり、お問い合わせ内容をご家族やお勤め先などにお知らせすることは一切ありません。

遅延損害金とは?発生の仕組みや延滞金・利息との違い

遅延損害金とは、借金などを滞納した場合に発生する損害賠償金の一種です。

債務不履行(期日までに返済されなかった場合など)の条件を満たせば、どのような債務であっても発生します。

以下は、その具体例です。

- 残業代や給与の支払い遅延(未払い)があった

- 家賃やマンションの管理費の支払いが遅延した

- 交通事故などの損害賠償金の支払いが遅延した

- 手形の不履行があった場合

- 水道代などの支払い遅延があった

遅延損害金についてすぐ知りたいという方は、以下の動画をご覧ください。

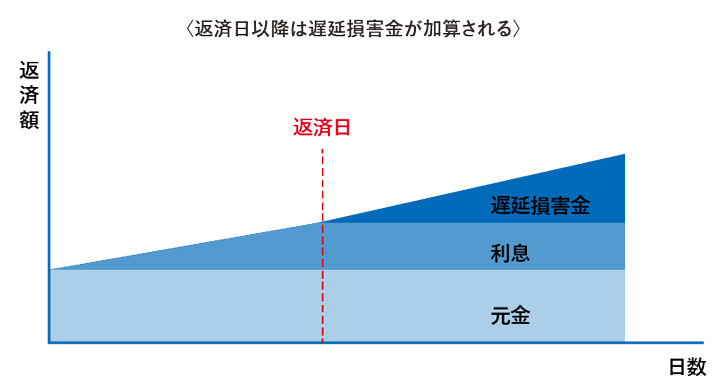

発生するのは滞納翌日から返済完了日まで

遅延損害金は、借金などを滞納した場合に、返済期日の翌日から滞納分を返済するまで発生し続けます。

元金と未払い利息に加算されるため、時間がたつほど返済額が増えていきます。

延滞金や利息との違い

遅延損害金と混同しやすい言葉に「延滞金」や「利息」がありますが、これらが指しているものは異なります。

| 遅延損害金 | 民事一般の債権の返済期限を守らなかったことに対する損害賠償金 |

|---|---|

| 延滞金 | 公的な債権(税金や下水道料金など)の支払期限を守らなかったことに対する損害賠償金 |

| 利息 | 金銭を借りたことに対して債務者(お金を借りた側)が支払う対価 |

延滞金とは

延滞金は、遅延損害金と同じく損害賠償金の一種です。

発生条件や算出方法は遅延損害金と同じですが、対象となる債権が異なります。

延滞金が発生するのは、税金や下水道料金など、公的な支払い(公債権)に限られます。

ちなみに、上水道料金は公債権ではなく、私債権に該当するため、支払いが遅れた場合は遅延損害金を支払うことになります。

利息とは

一方で利息は、お金を借りる際に、借りたお金に対して支払う対価であり、返済の滞納などにかかわらず発生します。

遅延損害金と異なり、滞納後に日に日に加算されていくようなことはありません。

なお、遅延損害金は「遅延利息」などと呼ばれることもありますが、損害賠償金に該当するため、利息とは別物です。

借金の利息については、以下の記事で詳しく解説しています。

遅延損害金の上限利率は契約の有無によって異なる

遅延損害金の利率は原則として、当事者間の合意で決められます。ただし、その上限は法律で定められています。

具体的には、「契約の有無」や「債権の種類」によって、以下のような分類で適用されます。

| 契約がある場合 | 契約がない場合 | ||

|---|---|---|---|

| 適用される利率 | 約定利率 | 法定利率 | |

| 上限利率 | 20.00% | 14.60% | 3.00% |

| 債権の種類 | ・消費者金融による貸付け ・カードローンの利用 ・クレジットカードのキャッシング利用 など |

・クレジットカードのショッピング利用 ・家賃 など |

・個人間の借金 など |

※利率は年率(以下同様)

※法定利率の上限利率について、2020年の民法改正前の滞納分は5.00%

それぞれ、以下で詳しく解説します。

契約がある場合は約定利率(上限利率は20%か14.6%)

約定利率とは、当事者間で取り決めた利率のこと。基本的に、契約を取り交わす場合に適用されます。

債権の種類によって上限利率は異なり、「20.0%」か「14.6%」のいずれかになります。

- 消費者金融による貸付けなど:20.0%

- クレジットカードのショッピング利用など:14.6%

以下で具体的に解説します。

なお、遅延損害金の約定利率は、法定利率よりも優先して適用されます(民法第419条)。また、借入利率(金利)よりも高く設定されていることが一般的です。

消費者金融による貸付けなど:20.0%

消費者金融やクレジットカード会社など、貸金業者による貸付けで遅延損害金が発生した場合、上限利率は20.0%となります。

貸金業者による貸付けは金銭消費貸借契約に基づく債権です。これらの遅延損害金の上限は、原則として「利息の上限金額の1.46倍」であり、それを超える場合は無効となります(利息制限法第4条)。

利息の上限は借入額によって異なりますが、それぞれで遅延損害金の上限利率を算定すると以下のようになります。

| 借入額 | 上限金利 | 遅延損害金の上限利率 |

|---|---|---|

| 10万円未満 | 年20.0% | 年29.2% |

| 10万円以上100万円未満 | 年18.0% | 年26.28% |

| 100万円以上 | 年15.0% | 年21.9% |

一方で、利息制限法では、「上限金利が20.0%を超える場合は、その超過分を無効とする」と定めています(利息制限法第7条)。

それゆえ、貸金業者による貸付の上限金利は、実質20.0%となります。

用語集

金銭消費貸借契約とは?

用語集

金銭消費貸借契約とは?

金銭を借りる契約、いわゆる「借金」のこと。貸主は、借主に対して金銭を貸し付け、借主は、貸主に対して金銭を返済する義務を負う。民法第587条によって規定されている。

以下は、遅延損害金の上限利率が20.0%となる債権の例です。

| 遅延損害金利率(年率) | 借入利率(年率) | |

|---|---|---|

| アイフル | 20.0% | 3.0%~18.0% |

| アコム | 20.0% | 3.0%~18.0% |

| プロミス | 20.0% | 4.5%~17.8% |

| JCBカード | キャッシング 20.0% |

15.0%~18.0% |

| セゾンカード | キャッシング 融資利率の1.46倍の年率 ただし20.0%が上限 |

12.0%〜18.0% |

| 三井住友カード | キャッシング

20.0% |

15.0%~18.0% |

※2023年10月時点

なお、個人間の借金は、民法上の金銭消費貸借契約に該当します。そのため、契約を取り交わしている場合は利息制限法が適用され、上限利率は20.0%となります。

クレジットカードのショッピング利用など:14.6%

クレジットカードのショッピング利用や、家賃の支払いなどで遅延損害金が発生した場合、上限利率は原則として14.6%となります。

これらの債権は、金銭消費貸借契約以外の契約に当たるため、利息制限法ではなく消費者契約法が適用されます。

消費者契約法第9条1項2号において、金銭消費貸借契約以外の契約では利率の上限は14.6%と規定されています。

以下は、遅延損害金の上限利率が14.6%となる債権の例です。

| 遅延損害金利率(年率) | 借入利率(年率) | |

|---|---|---|

| 楽天カード | 14.6% | 18.0% |

| オリコカード | 14.6% | 18.0% |

| セゾンカード | 14.6% | 12.0%〜18.0% |

| dカード | 14.5% | 12.0%~14.75% |

| PayPayカード | 14.6% | 1.59%~18.0% |

| ペイディ | 14.6% | 借入不可 |

※2023年10月時点

個人間の借金などで、契約がない場合は法定利率(上限利率は3.0%)

個人間の借金では、当事者間で遅延損害金の利率を取り決めていない場合もあるでしょう。

当事者間で契約がない(約定利率が定められていない)場合には、法定利率が適用されます。

法定利率とは法律によって定められた利率のことで、2020年に改正された民法では3.0%と規定されています(民法第404条2項)。

また、民法第419条1項には、金銭債務の不履行があった場合の損害賠償の金額(遅延損害金の額)は法定利率によって定めると規定があります。

以上の理由から、約定利率がない場合には3.0%が遅延損害金の利率になります。

民法改正で法定利率は5%から3%へ変更された

2020年3月まで、法定利率は5.0%と定められていました。

しかし、2020年4月に改正民法が施行され、法定利率は3.0%へと変更されています。

遅延損害金の法定利率もこれが適用されます。

- 2020年3月31日以前に滞納が発生した分:5.0%

- 2020年4月1日以降に滞納が発生した分:3.0%

また、固定金利制から変動金利制に変わったため、法定利率は固定ではなく、3年ごとに見直されます。

そのため、市場の金利の状況などにより今後、法定利率が3.0%から変更される可能性もあります。

法定利率については、以下の記事で詳しく解説しています。

遅延損害金の計算方法

遅延損害金の額は、遅延損害金の利率や滞納日数、滞納額(返済が遅れている金額)によって算出されます。

具体的な計算式は、以下のとおりです。

遅延損害金=滞納額×遅延損害金利率÷365※(日)×滞納日数

※うるう年は366

たとえば、クレジットカードのショッピング(遅延損害金の利率:14.6%)を利用していて、滞納額が20万円、滞納期間が1ヶ月の場合、

【200,000(円)×0.146(14.6%)÷365(日)×30(日)=2,400(円)】

となります。

滞納期間別にシミュレーション

滞納期間が長引くと、遅延損害金はどの程度増えていくのでしょうか?

以下のケースで、それぞれシミュレーションしてみましょう。

- 遅延損害金の利率14.6%、滞納額20万円

- 遅延損害金の利率14.6%、滞納額50万円

結果は以下のとおりです。

| 滞納期間 | 遅延損害金の利率14.6%(年率) | |

|---|---|---|

| 滞納額20万円 | 滞納額50万円 | |

| 1ヶ月 | ¥2,433 | ¥6,083 |

| 2ヶ月 | ¥4,867 | ¥12,167 |

| 3ヶ月 | ¥7,300 | ¥18,250 |

| 4ヶ月 | ¥9,733 | ¥24,333 |

| 5ヶ月 | ¥12,167 | ¥30,417 |

| 6ヶ月 | ¥14,600 | ¥36,500 |

※あくまで概算です

遅延損害金の利率が14.6%で、滞納額が50万円だった場合、滞納期間が1ヶ月と6ヶ月で、およそ30,000円の差が生まれていることがわかります。

遅延損害金の滞納を続けた場合のリスク

遅延損害金を支払わずに、滞納を続けるとどうなるのでしょうか?

以下、滞納を続けた場合のリスクについて具体的に解説します。

- 借金の返済額が増え続ける

- ブラックリストに載る

- 支払残額を一括請求される

- 裁判所から支払督促や訴状が送られてくる

- 強制執行により財産が差し押さえられる可能性も

借金の返済額が増え続ける

前述のシミュレーションのとおり、遅延損害金を払わないでいる期間が長いほど、返済額が増えていきます。

特に消費者金融など、金利の高い借り入れにおいては、遅延損害金が膨らみやすくなるため、注意しなければなりません。

遅延損害金が返済できない額に膨らむ前に、支払うことが大切です。

ブラックリストに載る

滞納期間が2ヶ月を超えると、信用情報機関に事故情報が登録される可能性があります(いわゆる「ブラックリストに載る」状態)。

用語集

信用情報機関とは?

用語集

信用情報機関とは?

クレジットカードやローンなどの契約内容や支払い状況(残高や滞納情報など)を金融機関や貸金業者から収集・蓄積し、信用情報として必要に応じて提供する機関。

日本には以下の信用情報機関がある。

一度ブラックリストに載ると、金融機関に「返済能力に問題がある」と判断され、以下のような影響を受けます。

- クレジットカードやローンなどの新規申込時の審査に原則、通らなくなる

- 契約中のクレジットカードやカードローンなどが強制解約になる

- 賃貸契約ができなくなる場合がある

- 携帯電話端末の分割購入ができなくなる場合がある

- ローンや奨学金などの保証人になれない

滞納によりブラックリストに載った場合は、完済から5年程度経過するまで、事故情報が登録されます。つまり、最低でも5年間は、クレジットカードやローンなどの利用が制限されるということです。

遅延損害金の増額を防ぐために、「新たな借り入れをして滞納分を支払いに充てる」こともできません。

ブラックリストに載ることによる影響については、以下の記事で詳しく解説しています。

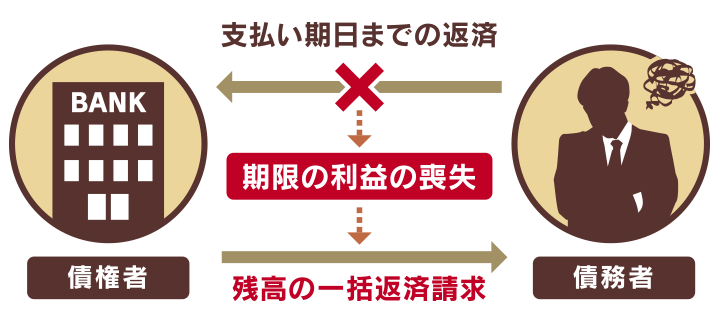

支払残額を一括請求される

滞納期間が2〜3ヶ月に及ぶと、債権者(お金を貸した側)から、遅延損害金を含めた借金残額を一括請求される可能性があります。

一般的に滞納期間が2〜3ヶ月に及ぶと、債権者との契約により、債務者は「期限の利益」を喪失します。

用語集

期限の利益とは?

用語集

期限の利益とは?

契約によって定められた期日が到来するまでの間、債務(借金の返済や代金の支払いなど)を履行しなくてよいとする債務者側の利益。

債務者は期限の利益を喪失すると、債権者から一括返済を求められたときに断ることができません。

消費者金融はそのことを知っていますので、期限の利益が喪失された時点で、一括請求を行う可能性が高いといえます。

前述したとおり、この段階ではブラックリストに載っているため、新たな借り入れによって残額を支払うことはできません。

一括請求については、以下の記事で詳しく解説しています。

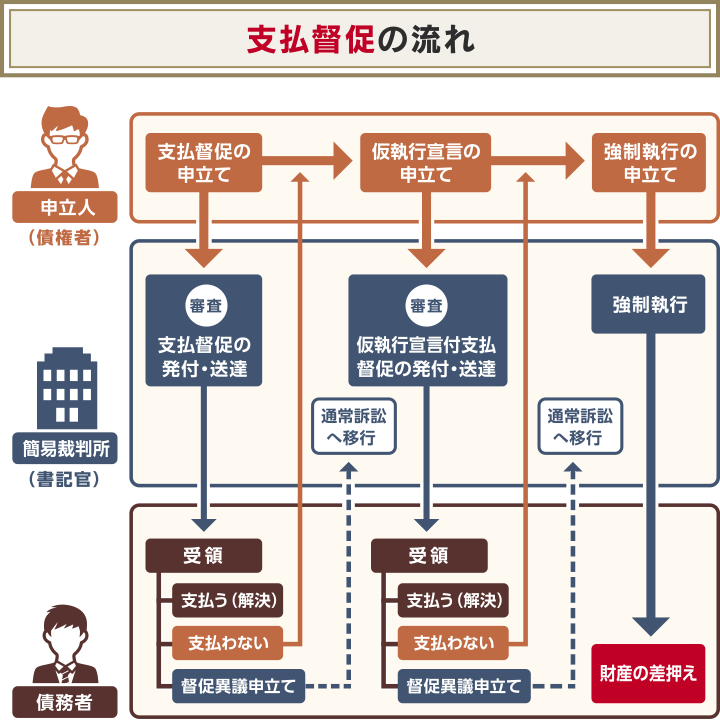

裁判所から支払督促や訴状が送られてくる

借金の滞納を2〜3ヶ月以上続けると、債権者の申立てにより、裁判所から支払督促が送られる可能性があります。

支払督促は、裁判所が債務者へ金銭の支払いを命じる書面です。

支払督促が届いた場合、その時点で支払いができれば、以降の法的措置をとられることはありません。

もし支払いができない場合は、異議申立書を裁判所に提出し、裁判に応じる必要があります。この場合は通常訴訟に移行します。

異議申立書を提出しないと、仮執行宣言付支払督促が届きます。

さらにこれを放置してしまうと、次に解説する強制執行による財産の差押えに移行する可能性があるため、事態は深刻です。

(※参考:政府広報オンライン「督促手続きの流れ」)

支払督促については、以下の記事で詳しく解説しています。

強制執行により財産が差し押さえられる可能性も

支払督促に対して異議申立てを行わず、放置してしまうと、最終的に強制執行による財産の差押えが行われる可能性があります。

差押えのおもな対象として、以下が挙げられます。

- 手取り給与の4分の1、手取りが44万円を超えるときは33万円を超過した分

- 一定以上の現金、預貯金、生命保険など

- 自動車、バイク、貴金属、骨とう品など

- 土地、建物などの不動産

上記の中でも給与は多くの場合、契約時に債権者に勤務先を申告しているため、特に差し押さえられやすいといえます。

また、差押えの際に裁判所から勤務先に通知されるため、必然的に借金問題があることを勤務先にも知られることになります。

生活に必要な財産を失うだけでなく、仕事や人間関係にも影響を与える可能性がありますので、できるかぎり回避すべきでしょう。

差押えについては、以下の記事で詳しく解説しています。

遅延損害金を免除してもらう方法は?

ここまで、遅延損害金を支払わなかった場合のリスクについて解説してきました。

しかし、経済的な事情により、すぐに支払うことができないケースもあるでしょう。

その場合は、以下の解決方法を検討してみてください。場合によっては遅延損害金を免除してもらえる可能性もあります。

- 借入先の金融機関や貸金業者の窓口に相談

- 任意整理で借入先と和解契約を結ぶ

- 滞納期間が5年を超えるときは時効援用

借入先の金融機関や貸金業者の窓口に相談

まずは、借入先の金融機関や貸金業者に、「遅延損害金の支払いが難しい」旨を相談しましょう。

返済する意思を示すことで、遅延損害金の免除に応じてもらえる可能性もあります。

そもそも、遅延損害金の支払い義務は法律によって定められているわけでなく、借入先と本人の合意(契約)によって発生しています。

そのため、遅延損害金を請求するかどうかは借入先である債権者に委ねられているのです。

借入先によっては、最低返済額を支払えば、遅延損害金は請求しないとするケースもあります。

用語集

最低返済額とは?

用語集

最低返済額とは?

毎月必ず返済すべき最低限の金額のこと。 金額は金融機関や貸金業者によって異なるが、一般的には、借入残高の2.0~5.0%程度となることが多い。

ただし、最低返済額はいわば利息のようなものなので、これだけを支払っていても元金は減りません。

元金が減らなければ、当初の予定より返済期間が延び、結果的に利息を含めた支払総額が増える可能性もあるので、注意が必要です。

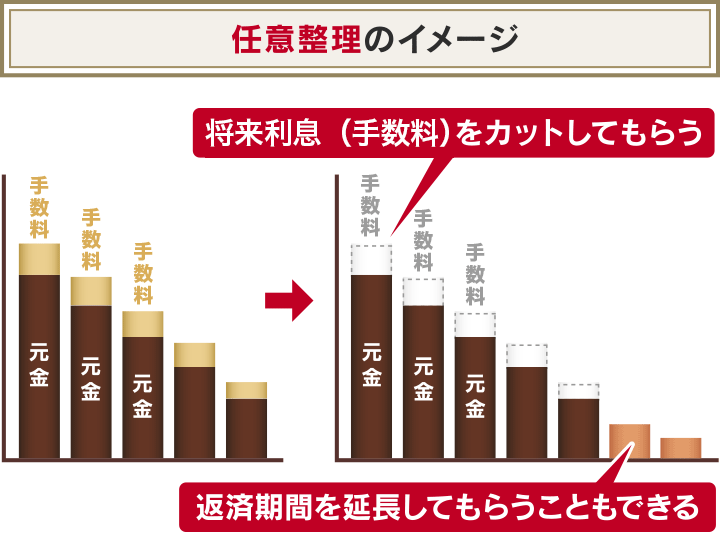

任意整理で借入先と和解契約を結ぶ

そもそも毎月の返済額の負担が大きく、遅延損害金の支払いが厳しいという状況であれば、任意整理を検討した方がよいでしょう。

任意整理とは、債権者と交渉することで、毎月の返済額の減額や返済期限の延長に応じてもらう方法です。

借入先にもよりますが、遅延損害金や、将来利息の支払いを免除してもらえる可能性があります。

債権者と和解契約を結んだ後は、3~5年での完済を目指します。現在一定の収入があり、返済する意思があれば、有効な解決策となるでしょう。

一方で、任意整理は、「ブラックリストに載る」というデメリットがあります。

とはいえ、これまで解説しているとおり、2ヶ月以上滞納をしている場合は、どちらにしてもブラックリストに載ることになります。

また、任意整理を行えば、強制執行等、長期滞納によるリスクを回避できます。その点でいえば、任意整理をした方が最終的なリスクを抑えられるともいえます。

| メリット | ・債務整理の対象を選べる ・周囲に知られるリスクが低い ・保証人に迷惑がかかることを避けられる |

| デメリット | ・借金の元金は減額されず、返済を続ける必要がある ・ブラックリストに載る |

任意整理については、以下の記事で詳しく解説しています。

任意整理で完済できない場合は個人再生・自己破産を検討

任意整理をしたとしても、借金の完済の見込みがない場合は、「個人再生」もしくは「自己破産」を検討する必要があるでしょう。

いずれも、借金の解決手段である「債務整理」に当たります。

- 個人再生とは

裁判所に借金の返済不能を申し立て、再生計画を認めてもらうことで、借金を1/5〜1/10程度(最低100万円)まで減額してもらう手続き。 - 自己破産とは

裁判所の許可を得ることで、一部を除きすべての借金の返済義務を免除してもらう手続き。

個人再生や自己破産は、任意整理と比べて、借金を解決できる可能性が高いといえます。反面、デメリットも大きくなるため、慎重に検討する必要があります。

| 個人再生 | 自己破産 | |

|---|---|---|

| メリット | ・車や持ち家等の財産を残せる可能性がある | ・借金の返済義務が免責される |

| デメリット | ・借金は減額されるが、免除にはならない ・ブラックリストに載る ・保証人や連帯保証人に請求がいく |

・ブラックリストに載る ・保証人や連帯保証人に請求がいく ・原則として持ち家(住居)や車が回収される |

どの債務整理の方法をとるべきか迷う場合は、法律の専門家である弁護士に相談するようにしましょう。

滞納期間が5年を超えるときは時効援用

借金の時効(正式には消滅時効といいます)の期間が満了していれば、時効援用の手続きをとることもできます。

時効援用により時効が完成すれば、原則として遅延損害金だけでなく、借金の返済義務自体がなくなります。

消滅時効の満了期間は、借金をしたタイミング(2020年4月の民法改正の前か後か)や、借入先(借金)の業態によって異なります。

| 借入先(借金)の業態 | 消滅時効の満了期間(起算日からカウント) | |

|---|---|---|

| 民法改正前 (2020年3月31日以前) |

民法改正後 (2020年4月1日以降) |

|

| ・貸金業者(消費者金融など) ・銀行 |

5年 | 主観的起算点から5年 または 客観的起算点から10年 |

| ・信用金庫 ・住宅金融公庫の住宅ローン ・保証協会の求償権 ・親族や友人など個人間の借金 ・奨学金 |

10年 | |

(参考:法務省「民法(債権法)改正」)

用語集

主観的起算点とは?

用語集

主観的起算点とは?

債権者(お金を貸した側)が借金の請求権を行使できることを知ったとき

客観的起算点とは?債権者(お金を貸した側)が借金の請求権を行使できるとき

また、時効期間の起算日(カウントを始める日)は、借金の「返済期日」または「最終返済日」の翌日です。

たとえば、2020年3月31日以前に、消費者金融で借り入れをしていて、最終返済日の翌日から5年以上が経過していれば、消滅時効を主張できます。

時効の援用を行う際は、時効援用通知書という書類を作成し、内容証明郵便で債権者に郵送するのが一般的です。

しかし、時効の成立は難しいのが現実です。借入先である債権者は、時効の成立を阻止するための措置(時効の更新など)をとるケースが多いためです。

そのため、時効成立を狙って、遅延損害金の支払いを放置するのはおすすめできません。

時効の条件や援用の方法については、以下の記事で詳しく解説しています。

遅延損害金が減額・免除されたケースを紹介

ここでは、実際に遅延損害金が減額・免除されたケースを紹介します。

遅延損害金が支払えなくなった理由や、減額・免除してもらった方法なども聞いておりますので、参考にしてください。

「病気の診断書を提出して交渉」(40代・男性・会社員)

| 【借入総額】 | 300〜400万円 |

|---|---|

| 【支払えなくなった理由】 | 病気で働けなくなった |

| 【免除してもらった方法】 | 自分で交渉した |

入院中であることと、治療を行っていることをすべて話し、入院中であることの証明として、病院の診療明細書と、領収書を提示しました。

諦め半分でしたが、その業者が特例として、退院して、働けるようになったらと、遅延損害金に関しては免除していただきました。

非常にありがたかったです。その後、職場復帰してしっかりと支払いました。

「任意整理で免除してもらった」(20代・男性・会社員)

| 【借入総額】 | 100〜200万円 |

|---|---|

| 【支払えなくなった理由】 | 失業した |

| 【免除してもらった方法】 | 任意整理をした |

任意整理をするとブラックリストに載ってしまうとのことで、最初は自分から返済の期間を借入先に伝えましたが、却下されました。

仕方なく家族に任意整理の手続きなどを教えてもらい、遅延損害金の免除などをしていただきました。今は完済しております。

「相手方から2万円に減額すると提案された」(30代・男性・会社員)

| 【借入総額】 | 100〜200万円 |

|---|---|

| 【支払えなくなった理由】 | 返済するのを忘れていた |

| 【免除してもらった方法】 | 相手側から条件付きで減額の提案があった |

督促の電話があった際に、払うことができなかったのではなく、単純に返済するのを忘れていたことを話しました。

相手方から本来は数十万円の遅延損害金が発生するところ、2万円くらいに減額するから支払えないか、という提案をいただきました。

遅延損害金はゼロにはなりませんでしたが、2万円程度に抑えられたので良かったです。

【調査データ】

- 実施時期:2023年10月

- 調査概要:遅延損害金の免除に関するアンケート

- 調査対象:遅延損害金を免除してもらったことがある方(30名)

- 調査媒体:クラウドワークス

遅延損害金の支払いが難しい場合は弁護士法人・響へ

遅延損害金の支払いが難しいケースの多くは、毎月の返済負担が大きいことが原因として挙げられます。

そのような状況で解決方法に迷う場合は、弁護士法人・響にご相談ください。

現在の借金の状況や収入、財産状況などを踏まえて、解決方法として債務整理を選択すべきかどうか判断いたします。

また、債務整理をご依頼いただいた場合は、委任契約が成立した時点で、債権者に「受任通知」を送付します。

受任通知を送付すると、原則として以後、債権者からの取り立ては止まりますので、落ち着いて手続きを進めることができるでしょう。

弁護士法人・響は、債務整理の相談実績が43万件以上(2023年10月時点)ありますので、安心してご相談ください。

ご相談は24時間365日、無料で受け付けています。

相談無料 全国対応 24時間受付対応

- 月々の返済額を5万→2万へ減額できた事例あり

- 今お金がなくても依頼可能!

- 相談は何度でも無料

- 最短即日!返済ストップ