「クレジットカードのリボ払いを早く返済するコツはある?」

リボ払いの返済のコツは、可能な限り早期完済することです 。

一括返済や繰り上げ返済を行ったり、毎月の返済額を増やすなどの方法で、早期の完済を目指すとよいでしょう。

一括返済や繰り上げ返済が難しい場合、任意整理をすることで返済額を減らすことが可能です。

任意整理すると、弁護士が貸金業者と直接交渉することで手数料をカットし、元金だけを3〜5年かけて返すことが可能になります。

リボ払いの返済に困っている方は、一度弁護士への無料相談を検討しましょう。

弁護士法人・響なら、相談無料で最適な解決策のアドバイスが可能です。

この記事では、リボ払いの仕組みから返済のコツ、返済のシミュレーション、返済できなくなったリボ払いの解決方法までご紹介します。

相談無料 全国対応 24時間受付対応

- 月々の返済額を5万→2万へ減額できた事例あり

- 今お金がなくても依頼可能!

- 相談は何度でも無料

- 最短即日!返済ストップ

目次

「弁護士に相談するか迷う…」という方は、弁護士法人・響が運営する借金減額診断を使って返済額を減額できるか診断してみましょう。無料・匿名で借金を減らせるか診断できるのでお気軽にご利用ください。

リボ払いを減額できる?30秒で借金減額診断する

リボ払い返済のコツは早く完済すること

リボ払いの返済は、可能な限り早く完済することがコツと言えるでしょう。

リボ払いを早く返済する方法は、以下の2点が挙げられます。

- 余裕があるときは「一括返済」や「繰り上げ返済」を利用する

- 毎月の返済額を増額する

次の項で、具体的な方法について解説していきます。

余裕があるときは「繰り上げ返済」や「一括返済」を利用する

手元の資金に余裕がある場合には、「繰り上げ返済」や「一括返済」を行うことで、手数料の軽減が可能です。

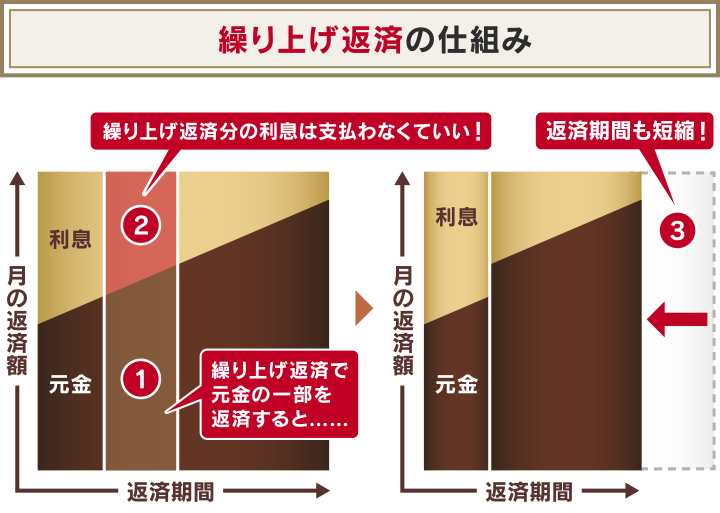

「繰り上げ返済」とは、月々の返済とは別に、利用残高の一部を返済する方法です。

繰り上げ返済には、以下のメリットがあります。

- 決められた毎月の返済額よりも多い金額を、引き落とし日よりも前に支払うことで、利用残高の一部を減らせる

- 利用残高が減るため、その分支払う手数料が少なくなる

- 自らの意思で返済するため、使い過ぎの意識向上につながる

図のように、繰り上げ返済を行うことで、返済期間が短縮できるうえ、その期間分の手数料も減るため、支払総額の大きな軽減が期待できます。

リボ払いの繰り上げ返済については以下の記事で詳しく解説しています。

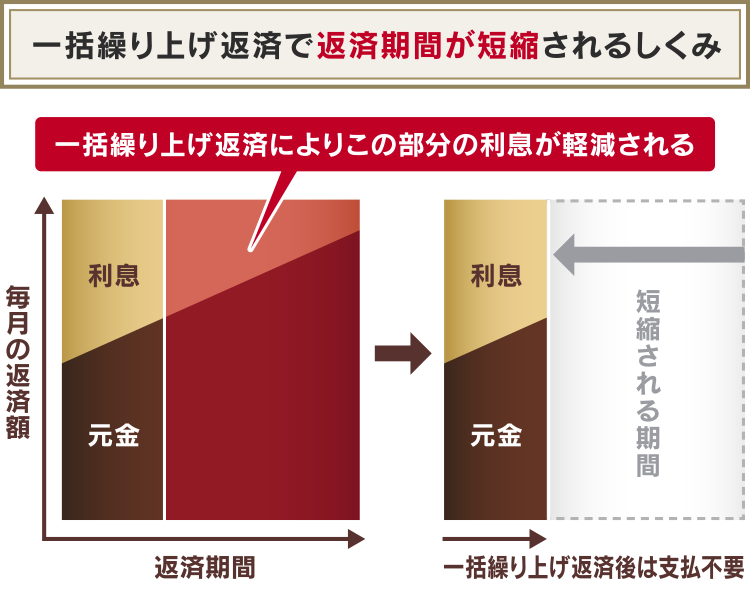

対して、「一括返済」とは、リボ払いの利用残高の全額を、一度に返済する方法です。

- 利用残高がなくなるため、それ以降の手数料がかからない

- カードの利用限度額に余裕が出る

一括返済をすることで、利用残高を完済できるため、それ以降にかかる手数料を減らせます。

また、リボ払いで埋めていたクレジットカードの利用限度額を、一括返済によって空けることができるため、限度額に余裕ができる点もメリットです。これは、繰り上げ返済で返済した場合にも同様です。

お金に余裕があるときは、なるべく繰り上げ返済や一括返済を行うように意識しておきましょう。

繰り上げ返済や一括返済は、WEBや電話、ATMなどから申込みが可能です。

リボ払いの一括返済については以下の記事で詳しく解説しています。

毎月の返済額を増額する

リボ払いで設定する毎月の返済額を、家計に無理のない範囲で引き上げることも返済のコツのひとつです。

各クレジットカード会社は、リボ払いの返済に対して、毎月の返済額の下限として「最低弁済額」を設定しています。

しかし、この最低弁済額で返済をした場合、その返済額のほとんどが手数料(利息)返済分に充てられてしまうため、長期化の原因となってしまいます。

毎月の返済額を1万円ではなく2万円に、2万円ではなく3万円に…と引き上げることができれば、その分返済期間(回数)を短縮できて、支払総額を減らす効果が期待できます。

毎月の返済額の増額は、WEBサイトや電話などでクレジットカード会社に申し込むことで可能です。

そもそもリボ払いとは?仕組みと返済方式

クレジットカードのリボ払いには、「ショッピングリボ」「キャッシングリボ」という2つの種類があります。

- ショッピングリボとは?

クレジットカードを使って買い物をする際、返済をリボ払いで行う方法。 - キャッシングリボとは?

クレジットカードでお金を借りる際に、リボ払いで返済をする方法。

ここからは、利用頻度の高いショッピングリボの仕組みや返済方式について見ていきましょう。

リボ払いは毎月ほぼ一定額を返済する支払い方法

リボ払いは、「リボルビング(=回転)払い」の略語で、利用金額・利用件数にかかわらず、あらかじめ設定した一定の金額を毎月返済していく方法です。

そのため、利用金額が大きくても、毎月の返済を無理のない金額に抑えられる支払い方法といえます。

リボ払いには2つの返済方式がある

リボ払いは、基本的に「元金(利用残高)+手数料(利息)」を合わせた金額を毎月返済していく仕組みです。

この返済方式にも、以下の2種類があります。

- 定額方式(元利定額方式・元金定額方式)

- 残高スライド方式

それぞれどのような方式なのか、例とともに見ていきましょう。

定額方式(元利定額方式・元金定額方式)

定額方式には「元利定額方式」と「元金定額方式」の2つがあります。

用語集

元利定額方式とは?

用語集

元利定額方式とは?

元金(利用残高)の一部と手数料(利息)を足した、一定の金額を返済する方式です。毎月の返済額は変動しません。

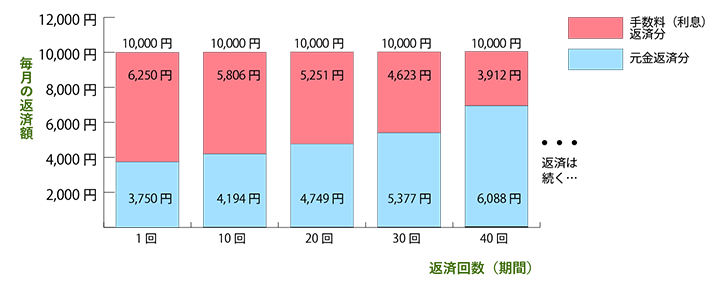

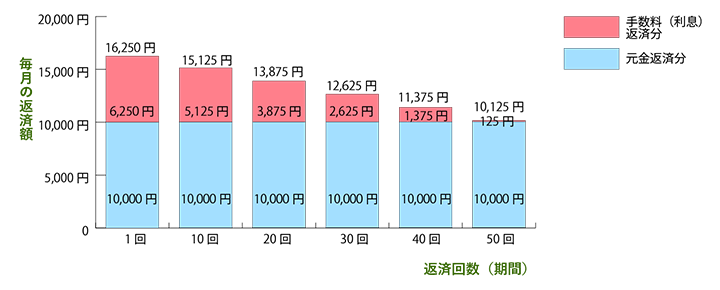

上の図は、利用残高を50万円としたときに、元利定額方式で返済をした場合の、毎月の返済額と返済期間を表したものです。

図では、元金返済分と手数料返済分を合わせて、毎月1万円を返済しています。

手数料は、元金に手数料率をかけ、日割りをして算出されます。

そのため、元金が多い返済初期は、1万円のうち6,250円と、半分以上が手数料として支払われることになります。

返済を続けるにつれて、徐々に元金が減るため、毎月の手数料も減っていきます。

毎月の返済額を低く設定すれば、無理のない返済を目指せます。

ただし、毎月の返済額が低いことで、元金が減りづらくなるため、返済期間が延びると、その期間分手数料が増えてしまいますので、注意が必要です。

元金定額方式の場合、毎月の元金返済分は一定で、これと手数料を合わせた金額を返済する仕組みです。

用語集

元金定額方式とは?

用語集

元金定額方式とは?

元利定額方式が毎月元金と手数料を足した一定の金額を支払うのに対し、元金定額方式の場合は、元金返済分のみが毎月一定となります。

これに手数料(利息)を上乗せして支払うため、毎月の返済額は変動します。

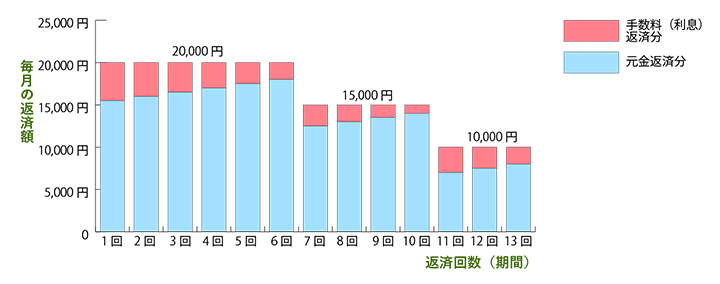

図では、毎月の元金返済分を1万円に設定し、毎月手数料と合わせて返済を行っています。

手数料は初月にもっとも高くなり、返済を続け、元金が減るにつれて少なくなっていきます。

毎月の返済で確実に一定額元金を減らせるため、元利定額方式に比べ、返済期間が長期化しにくいといえます。

ただし、図を見てもわかるとおり、返済初期の段階は返済額が高くなるため、負担が大きくなる傾向にあります。

残高スライド方式

毎月の支払額が一定の定額方式に対して、残高スライド方式は利用残高によって返済額が変動します。

用語集

残高スライド方式とは?

用語集

残高スライド方式とは?

利用残高に応じて毎月の返済額が増減する返済方式です。毎月設定されている返済額はクレジットカード会社によって異なります。

元金返済分と手数料返済分を合わせた一定の金額を毎月返済する点では、元利定額方式と同様の仕組みです。

残高スライド方式の返済額の変動例としては、以下のようなものがあります。

- 利用残高が10万円未満=1万円

- 利用残高が10万円以上~20万円未満=1万5,000円

- 利用残高が20万円以上~50万円未満=2万円

上記の設定で返済をした場合の支払い例を見てみましょう。

支払い当初の利用残高が20万円以上50万円未満の場合、毎月の返済額は2万円となります。

上の図では、毎月の返済を続け、利用残高が10万円以上20万円未満となった7回目のタイミングで、毎月の返済額が1万5,000円に減ったことがわかります。

その後、さらに利用残高が減って10万円未満となった段階で、毎月の返済額は1万円にまで減ります。

このように、毎月の返済額が利用残高に比例して増減するため、無理なく返済できる方式といえます。

しかし、リボ払いの返済期間に追加の買い物をした場合には、利用残高が増えてしまい、毎月の返済額や返済状況の管理が難しくなってしまう点はデメリットといえます。

たとえば上記の図でいうと、7回目の返済タイミングで、10万円分のショッピングリボを利用した場合には、毎月の返済額は2万円に戻ってしまいます。

現在いくら利用しており、返済額はいくらで、あとどのくらいで完済できるのかが不明瞭になることで、返済期間の長期化につながってしまうおそれがあります。

では次に、リボ払いにどのようなメリット・デメリットがあるのか簡単に見ていきましょう。

リボ払いのメリット

リボ払いのおもなメリットは以下です。

- 毎月の支払額を一定に抑えられる。

- 高額の買い物をした場合や複数回買い物をした場合でも、毎月の支払額は変わらないので家計への負担を少なくできる。

- ポイント還元やプレゼントなどの優遇特典を受けられる場合がある。

毎月の返済額を自分で設定する方式を採用しているクレジットカード会社が多いため、毎月の負担を抑えられます。

また、クレジットカードによっては、リボ払いに設定することによりポイントの還元率が上がったり、特典をもらえたりすることもあります。

では次に、リボ払いのデメリットを見ていきましょう。

リボ払いのデメリット

特に注意しておきたいリボ払いのデメリットは以下です。

- 利用残高はふくらみがちになり、支払総額が増えやすい

- 返済期間(回数)が長期化しやすい

- リボ払いを多用する場合、返済状況の管理が難しい

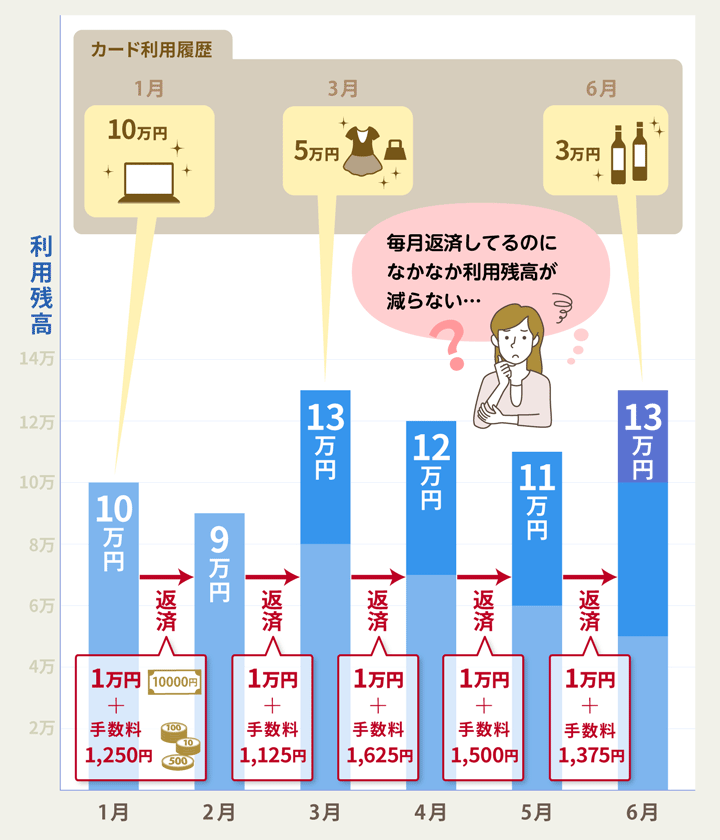

リボ払いだと、毎月の返済額を一定額に抑えられますが、元金に対して返済分が少ないと、その分利用残高が減るスピードが遅くなりがちです。

そんな返済中にさらにリボ払いで買い物を続けると、利用残高がふくらみ、支払総額も増えていきます。

その後、低い金額のまま返済を続けていても、利用残高が減るスピードは遅いため、返済期間が長期化し、さらに手数料がかかる事態にもなりえます。

また、リボを多用してしまうと、利用残高が把握しきれず、返済状況の管理が難しくなってしまう点にも注意が必要です。

リボ払いのメリットとデメリットは以下の記事で詳しく解説しています。

「現在どれだけ返済しており、どれだけ元金が残っているのか」、「毎月の返済でどれだけ元金を返済できるのか」を理解したうえで、できるだけ手数料をかけないように返済をしていくことが重要です。

リボ払いをうまく利用する方法は以下の記事で詳しく解説しています。

では、ここからは、リボ払いの返済のコツや、手数料を抑える方法について見ていきましょう。

リボ払いの利用金額別の返済シミュレーション

では、実際に毎月の返済額を増額した場合、支払総額や手数料がいくらになるかシミュレーションをしてみましょう。

設定する利用残高は、以下の2パターンです。

- 利用残高が20万円の場合

- 利用残高が100万円の場合

それぞれの場合について見ていきましょう。

利用残高が20万円の場合

まず、利用残高を20万円として、以下の条件で返済した場合を見てみましょう。

利用残高:20万円

毎月の返済額:1万円/3万円

返済方式:元利定額方式(毎月の元金返済分+手数料分を合わせた一定の金額)

手数料の実質年率:15%

| 毎月の返済額 | 返済回数(期間) | 返済総額 | うち手数料額 |

|---|---|---|---|

| 1万円 | 24回(2年) | 23万1,576円 | 3万1,576円 |

| 3万円 | 8回(8ヶ月) | 21万126円 | 1万126円 |

毎月の返済額が3万円の場合と1万円の場合とを比べると、

- 返済回数(期間)の差:24回-8回=16回(1年4ヶ月)

- 手数料総額の差:3万1,576円-1万126円=2万1,450円

の差が出ました。

では次に、利用残高が100万円の場合には、どのような差が出るのか見てみましょう。

利用残高が100万円の場合

利用残高が100万円の場合、条件を以下のように設定しました。

利用残高:100万円

毎月の返済額:3万円/5万円

返済方式:元利定額方式(毎月の元金返済分+手数料分を合わせた一定の金額)

手数料の実質年率:15%

| 毎月の返済額 | 返済回数(期間) | 返済総額 | うち手数料額 |

|---|---|---|---|

| 3万円 | 44回(4年8ヶ月) | 130万1,674円 | 30万1,674円 |

| 5万円 | 24回(2年) | 115万7,936円 | 15万7,936円 |

それぞれの返済回数、手数料総額の差は以下のようになりました。

- 返済回数(期間)の差:44回-24回=20回(1年8ヶ月)

- 手数料総額の差:30万1,674円-15万7,936円=14万3,738円

このように、毎月の支払いを増額することで、返済期間やかかる手数料を大幅に減らすことが可能です。

リボ払いの手数料を抑える方法については、以下の記事でも解説しています。

返済できないリボ払いの解決方法は?

ここまで、手数料を抑えてリボ払いを返済するコツについて解説してきました。

では、リボ払いを多用したり、返済が長期化したりして、払いきれなくなってしまった場合には、どのようにすればよいのでしょうか。

ここからは、返済できなくなってしまったリボ払いの解決方法についてお教えします。

- 低金利のローンに借り換える

- 債務整理を行う

低金利のローンに借り換える

まず、現在のリボ払いよりも金利の低いローンに借り換えて、以降にかかる手数料を減らす方法が挙げられます。

各クレジットカードのショッピングリボの金利は、以下の表のように年15%程度である場合が多いです。

| カードの種類 | 手数料(実質年率) |

|---|---|

| 楽天カード | 15.00% |

| イオンカード | 15.00% |

| 三井住友VISAカード | 15.00% |

| セゾンカード | 15.00% |

| dカード | 15.00% |

| エポスカード | 15.00% |

| ライフカード | 18.00% |

| ACマスターカード | 10.00~14.60% |

※カードの種類により手数料の実質年率は異なる場合があります。

実質年率とは、クレジットカードを1年間利用したときに手数料が何%かかるかを表した数値(金利)です。

実際の手数料の額は「日割(1日当たり)」または「月割(1ヶ月当たり)」で計算します。

対して、銀行や消費者金融系のカードローンの場合、金利は年率2%〜18%程度と、幅広く設定されています。

| カードローンの種類 | 手数料(実質年率) |

|---|---|

| イオン銀行カードローン | 3.80%〜13.80% |

| 三井住友銀行 カードローン | 1.50%~14.50% |

| 楽天銀行スーパーローン | 1.90%~14.50% |

| PayPay銀行カードローン | 1.59%〜18.00% |

| アコムカードローン | 3.00%~18.00% |

| ファーストプレミアム・カードローン(アイフル) | 3.00%~9.50% |

| フリーキャッシング(プロミス) | 4.50%~17.80% |

そのため、借入額によっては、カードローンに借換えを行った方が、金利を抑えられる場合があります。

たとえば、以下の条件で、クレジットカードのリボ払いを返済し続けた場合と、カードローンに乗り換えた場合を比較してみましょう。

利用残高:100万円

毎月の返済額:5万円

返済方式:元利定額方式(毎月の元金返済分+手数料分を合わせた一定の金額)

手数料の実質年率:

クレジットカードのリボ払い 15%

カードローン 10%

| クレジットカードのリボ払い | カードローン | |

|---|---|---|

| 金利(年率) | 15% | 10% |

| 支払回数(期間) | 24回(2年) | 22回(1年10ヶ月) |

| 支払総額 | 115万7,936円 | 109万8,476円 |

毎月の返済額はそれぞれ5万円ですが、支払回数は2回、支払総額にして5万9,460円の差が生じました。

利用残高が大きくなればなるほど、数%の金利差でも支払総額は大きく変わります。借入額によっては、手数料の大幅な軽減もできる可能性があるといえます。

ただし、借り換えによって金利差分の手数料を減らしたとしても、根本的な解決にはなりません。

借り換えは、あくまでリボ払いの借金を金利の低い別の借金で返済した状態というだけで、元金の返済は続けなければならない点はしっかりと理解しておきましょう。

債務整理を行う

返済しきれないリボ払いは、債務整理を行うことで解決できる可能性があります。

債務整理は、債権者(貸した側)との交渉や、裁判所を介したやり取りによって借金の減額や免除を目指す方法です。

債務整理については以下の記事で詳しく解説しています。

債務整理には「任意整理」「個人再生」「自己破産」の3種類の方法があり、それぞれの特徴は以下のようになっています。

任意整理…裁判所を介さずに、債権者と直接交渉をし、原則将来利息などをカットする方法。残金は3~5年をかけて分割払いで返済する。

個人再生…裁判所を介し、借金を5分の1~10分の1程度に減額できる可能性がある。減額した金額を原則3年(最長5年)で分割払いする。

自己破産…裁判所を介して、借金を全額免除してもらう。

この債務整理を行うことで、利用残高の軽減や免除をできる可能性があります。

リボ払いで発生した借金を解決するには任意整理が向いている

リボ払いでできた借金の解決方法として、特に有効なのが「任意整理」です。

この任意整理を行うと、将来利息のカットが期待できます。

リボ払いの返済で発生する手数料も利息であるため、将来的に発生する手数料を減額できる可能性があるのです。

ここからは、任意整理のメリット・デメリットについてそれぞれ具体的に見ていきましょう。

任意整理のメリット

任意整理を行うメリットとして、以下が挙げられます。

- 原則、将来利息のカットが期待できる

- 返済期間の延長、毎月の返済額の減額ができる可能性がある

- 家族や周りの人に借金がバレにくい

先述のとおり、任意整理では将来利息のカットができる可能性があるため、リボ払いのような手数量が増えやすい借金においては、大幅な減額が期待できます。

また、残額は原則3〜5年をかけて返済する方法のため、月々の返済額が減り、返済が楽になることもあります。

たとえば、以下の条件で、リボ払いを続けた場合と任意整理をした場合に、返済額などがどのように変わるか見てみましょう。

| リボ払いの返済を続けた場合 | 任意整理をした場合 | |

|---|---|---|

| 返済期間 | 24回払い(2年) | 36回払い(3年) |

| 毎月の返済額 | 5万円 | 約2万7,777円 |

| 総返済額 | 115万7,936円 | 100万円 |

※リボ払いの年率は15%とする。

表では、任意整理をした場合、そのまま返済を続けた場合に比べて、返済期間が1年延長され、毎月の支払いも2万円以上減額できました。

このように、任意整理を行うことで、利息のカットを目指せるだけでなく、無理のない返済プランを立て直せる可能性があります。

また、任意整理は、ほかの債務整理方法と異なり、債権者と直接交渉をする方法です。

そのため、裁判所などへの書類の提出や出廷などをする必要がなく、手間が少ないため、ほかの人や家族に知られる可能性が低いといえます。

任意整理のデメリット

任意整理を行うにあたり、おもなデメリットとして、以下が挙げられます。

- 信用情報に事故情報が登録される(いわゆる「ブラックリストに載る」状態)

- 口座が凍結される可能性がある

- 安定した収入がないと、成立しない場合が多い

まず、任意整理をはじめとした債務整理を行ったり、長期間の滞納をしてしまうと、信用情報機関に事故情報が登録されてしまいます。

用語集

信用情報機関とは?

用語集

信用情報機関とは?

個人の氏名、勤務先などの個人情報から、借入れの残高、返済状況、延滞の有無、債務整理の有無、事故情報などを管理している機関のこと。

銀行や消費者金融、クレジットカード会社などは、この信用情報機関に加盟し、利用者の信用情報を確認することで、過剰な貸付けを行わないといった仕組みになっています。

そのため、事故情報が登録されると、クレジットカードやローンの審査に通りにくくなってしまったり、保証人になれなかったりといったデメリットがあります。

事故情報は、借金を完済してから5年程度で削除されますので、借金の滞納や任意整理で事故情報が登録されてしまったら、早期に返済を終えることを意識しましょう。

そのほか、任意整理を行った会社と同じ系列の銀行口座を使用している場合は、その口座が凍結される可能性もあります。

「事前に預金をすべて引き出しておく」「給与や年金などの振込先となっている場合には、変更しておく」といった対策をする必要があります。

さらに、任意整理後は3〜5年で借金を返済していくため、安定した収入がないと、そもそも債権者との減額交渉が成立しない可能性があります。

これらのデメリットについても理解したうえで、任意整理を検討しましょう。

任意整理をするときのデメリットについて詳しく知りたい方は、以下の記事もご覧ください。

リボ払いを返済できないと感じたら弁護士に相談を

もし、返済できないリボ払いがあり、任意整理を考えている場合には、弁護士などの法律の専門家に相談することをおすすめします。

任意整理をはじめとした債務整理は、ご自身で手続きを行うことも可能ですが、債権者との交渉や、必要書類の準備などをしなければならないため、法律の知識がない人には難しいといえます。

弁護士に相談することで、このような手続きを全て代理で行ってもらえます。

さらに、任意整理だけでなく、個人再生や自己破産など、依頼者の返済や収入状況によって最適な方法を提案してもらえるのです。

弁護士法人・響は相談料は何度でも無料です。返済できないリボ払いにお困りの方は、ぜひ一度お気軽にご相談ください。

リボ払いの返済に関するQ&A

リボ払いの返済におけるさまざまな疑問をQ&A形式でまとめました。気になることがあればこちらで確認しておきましょう。

- Q.リボ払いの返済が遅れたらどうなる?

- Q.リボ払いを利用後、完済せずにクレジットカードを解約したらどうなる?

- Q.リボ払いの返済と貯金、どちらを優先すべき?

Q.リボ払いの返済が遅れたらどうなる?

A.リボ払いの返済が遅れてしまうと、クレジットカードの利用停止が起きたり、滞納による損害賠償である「遅延損害金」などが発生します。

それでも滞納を続けてしまった場合には、以下のように段階的にデメリットが発生します。

- 電話やハガキなどによる督促

- 利用限度額の引き下げ、クレジットカードの強制解約

- 信用情報機関に事故情報が登録される(いわゆる「ブラックリスト入り」)

- 一括返済の請求が届く

- 支払督促が届く

- 訴訟提起後、差押え(強制執行)が行われる

最悪の場合、差押えまでに発展してしまう可能性もありますので、利用残高の返済はきちんと行いましょう。

クレジットカードの支払いが遅れてしまった場合の影響については、こちらの記事でも解説しています。

Q.リボ払いを利用後、完済せずにクレジットカードを解約したらどうなる?

A.各クレジットカード会社の会員規約にもとづきますが、利用残高を完済するまで、引き続きリボ払いでの返済を行うことになるケースが多いようです。

ただし、アメックスなど、解約時に残高の一括請求を行っている会社や、エポスカードなど、残高を完済するまでは解約ができない会社もあります。

ご自身の利用しているクレジットカード会社の規約をよく読み、解約時の利用残高の扱いについて確認しておくとよいでしょう。

Q.リボ払いの返済と貯金、どちらを優先すべき?

A.もし、リボ払いの利用残高の返済が残っている状態で、貯金をする程度に資金の余裕があるという場合には、リボ払いの返済を優先するべきでしょう。

記事で述べてきたとおり、リボ払いは、元金の大きさと返済期間の長さに比例して手数料が増える支払い方法です。

リボ払いの残高があるかぎり、手数料は増え続けるため、その期間は余計な出費をし続けているといっても過言ではありません。

早期に完済すれば手数料を抑えられますので、貯金よりも返済額の増額や、繰上げ返済・一括返済などを優先するように心がけましょう。

リボ払いは、「毎月の返済を抑えられる」「特典が多い」などのメリットがありますが、一方で「支払総額が増えやすい」「管理が難しい」といったデメリットもある。

リボ払いを返済するコツとして、手数料を抑える以下の方法が挙げられる。

・繰り上げ返済や一括返済を利用する

・毎月の支払額を増やすもし返済しきれないと思った場合には、以下の方法も検討を。

・低金利のローンに乗り換える

・債務整理(任意整理)をする返済できないリボ払いの解決には、将来利息のカットが目指せ、周りにもバレにくい任意整理が向いている。

任意整理を行う場合は、弁護士など法律の専門家に依頼すれば、債権者との交渉や準備などをすべて任せられる。

相談無料 全国対応 24時間受付対応

- 月々の返済額を5万→2万へ減額できた事例あり

- 今お金がなくても依頼可能!

- 相談は何度でも無料

- 最短即日!返済ストップ