クレジットカードの支払いができず、滞納すると、期間が長引くにしたがって以下のようなリスクが発生します。

- 遅延損害金の発生

- クレジットカードの利用停止・強制解約

- 信用情報機関への事故情報登録

- 残額の一括請求

- 財産の差押え

上記の滞納リスクは、学生も社会人も変わりありません。

学生の場合、奨学金の受給や就職活動、親への影響などが気になるところですが、これらへの影響は基本的にありません。

この記事ではおもに、学生がクレジットカードを滞納したときに生じるリスクや、支払いが難しいときの対処法について解説します。

クレジットカードの支払いの見通しが立たない場合は、弁護士法人・響にご相談ください。場合によっては、クレジットカード会社との交渉によって、支払額を減らせる可能性もあります。

相談無料 全国対応 24時間受付対応

- 最短即日!返済ストップ

- 問合せ・相談実績43万件以上!

- 明瞭なご説明で費用への不安をゼロに

- 相談は何度でも無料

目次

「いきなり弁護士に相談するのは怖い…」そんな方は、弁護士法人・響が運営する借金減額診断で、借金を減らせるか診断してみましょう。無料・匿名で利用できます。

【3つの質問に答えるだけ】借金減額診断を試してみる

※弁護士には守秘義務があり、減額診断の過程で入力いただいた情報を他の目的で利用したり、お問い合わせ内容をご家族やお勤め先などにお知らせすることは一切ありません。

クレジットカードが払えないと学生はどんな影響を受ける?

クレジットカードの支払いができず、滞納すると、学生生活にどのような影響があるのでしょうか?

以下、学生生活に影響があるものと、ほとんど影響がないもの、それぞれ解説します。

- クレジットカードの利用

- 携帯電話の購入・機種変更

- 賃貸契約

- 奨学金の受給

- 就職活動

- 親(保証人になっている場合を除く)

学生生活に影響があるもの

学生生活に影響があるものとして、以下の3つが挙げられます。

- クレジットカードの利用

- 携帯電話の購入・機種変更

- 賃貸契約

この後で、詳しく解説します。

なお、これらの影響は、おもに滞納期間が2ヶ月以上に及んだときに生じます。

というのも、滞納期間が2ヶ月以上に及ぶと、信用情報機関に事故情報が登録される(いわゆるブラックリストに載る状態)からです。ブラックリストの詳細は後述します。

クレジットカードの利用

クレジットカードの支払いを滞納すると、滞納が発生した日(支払期日の翌日)から1週間以内にクレジットカードが利用できなくなる可能性があります。

支払いを済ませれば、基本的に2〜3日程度で再び利用できるようになります。

また、滞納期間が2ヶ月以上に及びブラックリストに載ると、以後、新規にクレジットカードを契約することもできなくなります。

というのも、クレジットカードを新規に申し込むと、契約審査時、クレジットカード会社に信用情報が照会されますが、その際に事故情報があることが発覚すると、基本的に審査に通らないためです。

さらに、信用情報は定期的に調査されている(途上与信)ため、問題が見つかれば、滞納していないクレジットカードも強制解約される可能性があります。

これまで学生生活で日常的にクレジットカードを利用していた場合は、不便に感じることも多くなるでしょう。

- デビットカード

- プリペイドカード

- キャリア(スマホ)決済

これらのカードは、審査なしで利用できます。そのため、クレジットカードが使えなくなった時の代わりとして有用です。

クレジットカードの利用停止については、以下の記事で詳しく解説しています。

携帯電話の購入・機種変更

ブラックリストに載ると、携帯電話の購入時に分割払いができなくなります。

端末の分割料金は毎月の利用料金と一緒に支払われるため見落としがちですが、分割払いも一種のローンです。

学生生活の間に、新規にスマホを購入したり、機種変更をしたりする場合は、一括での支払いをしなければなりません。

少し古い機種であれば、価格が低めに設定されているため、一括払いできる可能性もあります。

賃貸契約

ブラックリストに載ると、賃貸契約において審査に通らないケースもあります。

たとえば、信販系の賃貸保証会社を利用するような場合です。

賃貸保証会社の中には、クレジットカードや各種ローンの提供を行う信販会社もあり、場合によっては、入居審査で信用情報を参照する可能性もあります。

その際に、事故情報が登録されていることが発覚すると、支払い能力が低いと判断されて入居審査に落とされることも考えられます。

そのため、ブラックリストに載っている状態で、賃貸契約を結ぶのであれば、信販会社を賃貸保証会社として提携している不動産会社は、避けるようにしましょう。

学生生活にほとんど影響がないもの

一方で、学生生活にほとんど影響がないものもあります。

- 奨学金の受給

- 就職活動

- 親(保証人になっている場合を除く)

奨学金の受給

クレジットカードの支払いを滞納しても、奨学金は受給できます。

奨学金を支給する独立行政法人 日本学生支援機構(JASSO)は、奨学金の支給停止(廃止)の条件を以下のように定めています。

※2023年3月時点

(1)廃止

以下のいずれかに該当する場合、「廃止」となります。

- 修業年限で卒業できないこと(卒業延期)が確定した場合

- 修得単位数の合計数が標準単位数の5割以下の場合

- 出席率が5割以下など、学修意欲が著しく低いと学校が判断した場合

- 連続して「警告」に該当した場合

(引用元:独立行政法人 日本学生支援機構「適格認定(学業等)」)

つまり、奨学金の支給をするかしないかは、基本的に学業への取り組みによって判断されるということです。

上記に該当しないかぎり、奨学金は引き続き受給できるでしょう。

就職活動

クレジットカードの滞納が、就職活動に影響することは基本的にありません。

そもそも、原則として企業が個人の信用情報を本人の許可なく照会することはできません。

信用情報機関に記録されている情報は、「個人情報の保護に関する法律」で厳格に保護されています。

金融機関であれば、信用情報を照会することができますが、その目的は、新規の借り入れやクレジットカード作成・更新の審査のためです。

就活生の信用情報を「内定を出すかの判断に使いたい」「滞納情報から人間性を判断したい」などの理由で照会することは、まずないといっていいでしょう。

親(保証人になっている場合を除く)

親が保証人(または連帯保証人)になっていないかぎり、

- 滞納情報が親に通知される

- 親の住居にカード会社から請求がいく

といったことは、基本的にありません。

なお、2022年4月の民法改正による「成人年齢の引き下げ」にともない、18歳以上の学生であれば、原則として親(保護者)の同意なしで、クレジットカードの契約ができるようになりました。

そのため、2022年4月以降にクレジットカードを契約した場合は、親が保証人になっているケースは、それほど多くないといえるでしょう。

クレジットカードの滞納期間別のリスク

クレジットカードの滞納によって発生するリスクは、学生も社会人も変わりありません。

いずれも、滞納期間が長引くにしたがって、しだいにリスクが高まっていきます。

| 滞納期間 | 発生するリスク |

|---|---|

| 1日〜 | ・遅延損害金が発生 |

| 数日 | ・カードが利用停止になる |

| 2ヶ月以上 | ・カードが強制解約される ・ブラックリストに載る |

| 3ヶ月以上 | ・カード利用残高の一括請求を受ける ・財産を差し押さえられる可能性も |

以下、滞納期間別のリスクを解説します。

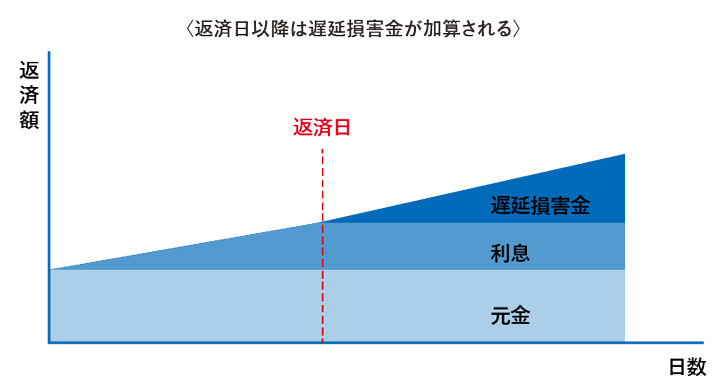

【滞納発生日〜】遅延損害金が発生

クレジットカードの支払いを滞納すると、滞納発生日(支払期日の翌日)から、遅延損害金が発生します。

遅延損害金とは、支払いを滞納したことによるペナルティとして発生する損害賠償金のことです。

遅延損害金の計算方法は以下のとおり。

遅延損害金=利用残高(円)×遅延損害金の利率(%)÷365※(日)×滞納日数(日)

※うるう年は366

遅延損害金の利率は、クレジットカード会社や、ショッピング枠とキャッシング枠の支払いのどちらかによっても異なりますが、平均的には年率14.0~20.0%程度といえるでしょう。

遅延損害金は、滞納日数が長引いた分だけ増えていくため、注意が必要です。

以下は、支払額50万円、利率年20.0%の場合の遅延損害金を、滞納期間別(1ヶ月、2ヶ月、3ヶ月)にまとめた表です。滞納期間が1ヶ月の場合と、3ヶ月の場合を比べると、およそ1.6万円も違うことがわかります。

| 利用残高/滞納期間 | 1ヶ月 | 2ヶ月 | 3ヶ月 |

|---|---|---|---|

| ¥500,000 | ¥8,219 | ¥16,438 | ¥24,658 |

遅延損害金については、以下の記事で詳しく解説しています。

【滞納後数日】カードが利用停止になる

前述したとおり、クレジットカードの支払いを滞納すると、滞納が発生した日(支払期日の翌日)から1週間以内にクレジットカードが利用できなくなります。

クレジットカードが利用できなくなると、買い物やキャッシングはもちろんのこと、クレジット払いの公共料金、携帯電話料金、家賃などの支払いもできなくなるため、注意しなければなりません。

なお、滞納後すぐに支払いができれば、再びカードを利用できます。

クレジットカード会社によって異なりますが、早ければ翌日、遅くとも5営業日以内に利用再開できることがほとんどです。

【滞納2ヶ月以上】カードが強制解約される

クレジットカードの滞納後、1ヶ月以上が経過すると、カード会社から強制解約を予告する通知が届きます。

その通知を無視して、滞納期間が2ヶ月を超えると、カード会社の規定によりクレジットカードが強制的に解約されます。

一度、強制解約されてしまうと、トラブルのあった顧客としてカード会社内に記録が残る(いわゆる社内ブラックに載る)ため、以後の再契約は基本的に難しくなります。

【滞納2ヶ月以上】ブラックリストに載る

前述したとおり、滞納期間が2ヶ月以上に及ぶと信用情報機関に事故情報が登録されます(いわゆるブラックリストに載る状態)。

用語集

信用情報とは

用語集

信用情報とは

本人の属性、クレジットカードやキャッシングの契約状況、借り入れ・返済などの取引状況のこと。以下の信用情報機関によって収集・管理されている。

ブラックリストに載ると、おもに以下のような影響があります。

- クレジットカードが利用できない

- キャッシングやローンなどによる借り入れができない

- 賃貸契約ができなくなる場合がある

- 携帯電話端末の分割購入ができなくなる場合がある

- ローンや奨学金などの保証人になれない

滞納により事故情報が登録された場合は、完済または契約終了から5年程度、ブラック状態が継続します。

つまり、社会人になっても、完済しないかぎりブラックリストの影響を受けるということです。

ブラックリストの影響については、以下の記事で詳しく解説しています。

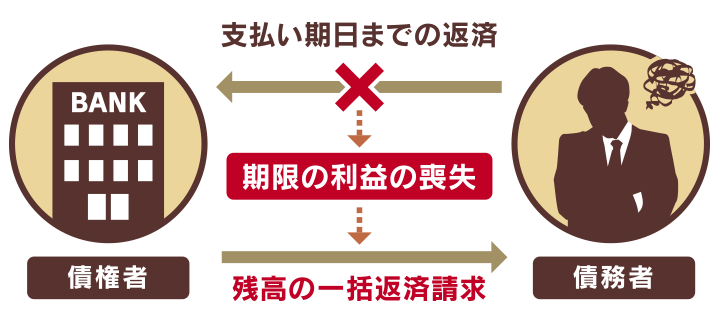

【滞納2〜3ヶ月】カード利用残高の一括請求を受ける

滞納期間が2〜3ヶ月に及ぶと、クレジットカード会社から残額を一括で支払うように要求される可能性があります。

これは、「期限の利益」を喪失していることに起因します。

用語集

期限の利益とは

用語集

期限の利益とは

契約によって定められた期日が到来するまでの間、債務(借金の返済や代金の支払いなど)を履行しなくてよいとする債務者側の利益。

期限の利益を喪失すると、リボ払いや分割払いを含めたすべての利用額を、指定期日までに支払わなければなりません。

なお、前述したとおり、この段階ではブラックリストに載っているため、新規の借り入れができません。

つまり、他社からの借り入れで返済するといった手段はとれないということです。

また、このタイミングで送付される書面を「催告書」といいます。

催告書は、督促状と異なり、長期の滞納があった場合に最終勧告として送られる書面です。今後、裁判などの法的措置をとる可能性を示唆するものですので、楽観視してはいけません。

一括請求については、以下の記事で詳しく解説しています。

【滞納3ヶ月以上】財産を差し押さえられる可能性も

催告書による一括請求も放置していると、最終的には裁判を起こされ、裁判所を介して財産を強制的に差し押さえられる可能性があります。

差押えのおもな対象として、以下が挙げられます。

- 手取り給与の4分の1、手取りが44万円を超えるときは33万円を超過した分

- 一定以上の現金、預貯金、生命保険など

- 自動車、バイク、貴金属、骨とう品など

- 土地、建物などの不動産

対象となるのは、原則として債務者(クレジットカード利用者)名義の財産です。

そのため、学生で実家暮らしをしている場合、実家の建物が処分されることは基本的にありません。

一方で、自分でローンを組んで購入したバイクや車がある場合は、基本的に処分されます。

差押えについては、以下の記事で詳しく解説しています。

クレジットカードが払えないときの対処法

クレジットカードの滞納を続けるとリスクが高まるため、すみやかに対処をしなければなりません。

ここでは、クレジットカードの支払いが難しい場合の対処法を紹介します。

- 会員サイトで支払い方法を分割払いに変更

- カード会社に電話して支払日を再設定

- 家族に相談して立て替えてもらう

- 債務整理で借金を減額または免除してもらう

会員サイトで支払い方法を分割払いに変更

支払日の前であれば、基本的にカード会社の会員サイトより、支払い方法をリボ払いや分割払いに変更できます。

- 分割払い:支払回数を設定し、決まった期間で支払う方法

- リボ払い:毎月一定額を支払っていく方法

ただし、支払方法を変更する際には所定の手数料がかかる場合があります。詳しくはカード会社の会員サイトで確認しておきましょう。

カード会社に電話して支払日を再設定

支払日を過ぎてしまった場合は、カード会社に電話をして、支払日を再設定しましょう。

すみやかに支払いを済ませれば、遅延損害金は発生するものの、先述したようなブラックリストに載るといったリスクを回避できます。

カード会社に電話をする際のポイントは、以下のとおりです。

- 支払いの意思があることを明確に伝える

- 状況を率直に伝え、誠意ある対応をする

支払日を過ぎたときの支払い方法は、クレジットカード会社によって異なりますので、事前に公式HPなどで確認しておくとよいでしょう。

家族に相談して立て替えてもらう

クレジットカードの支払いについて、家族に相談できる場合は、支払金額の一部を出してもらう、あるいは全額肩代わりしてもらうことを検討しましょう。

家族に相談するときは支払いが難しくなった理由を正直に話すことが大切です。

学業が忙しくアルバイトの収入が減ってしまったなど、やむをえない事情の場合は、理解を得やすいかもしれません。

また、立て替えてもらった金額を、今後どのように返済していくつもりなのか、あらかじめ伝えておくとよいでしょう。

債務整理で借金を減額または免除してもらう

上に紹介した方法をとっても、今後支払える見込みがない場合は、債務整理という手段を検討する必要があります。

債務整理とは、借金の減額や免除などについて、債権者(お金を貸した側。ここではクレジットカード会社のこと)の合意または裁判所の決定に基づいて借金問題を解決する方法です。

債務整理には大きく「任意整理」「個人再生」「自己破産」の3つがあります。

| 任意整理 | 借入先と交渉して無理のない返済方法を決める方法。将来利息や遅延損害金を減免してもらい、残った利用残高(元金)を3〜5年で返済する内容により和解を目指すことが一般的 |

| 個人再生 | 裁判所を介して返済額を5分の1〜10分の1程度に減額し、原則3年(認められれば5年)で返済する方法 |

| 自己破産 | 裁判所に返済が不可能であることを認めてもらい、借金を全額免除にしてもらう方法 |

このうち、学生にとってリスクを最小限に抑えられる方法は任意整理です。

任意整理は、個人再生や自己破産と異なり、裁判所を介さず債権者と直接交渉する方法です。

家族の財産証明をする必要はなく、裁判所から書類が送付されることもありませんので、家族に知られる可能性は低いといえます。

また、債務整理にかかる手間や期間も抑えられますので、学業への影響を最小限で済ませられます。

ただし、3つの債務整理の方法に共通していえることですが、ブラックリストに載るというデメリットがあります

先述したとおり、ブラックリストに載ると、以後新規の借り入れができなくなるなど生活に影響が出ることを認識しておくべきでしょう。

学生が債務整理する際の注意点については、以下の記事で詳しく解説しています。

クレジットカードの支払いが難しい場合の相談窓口

クレジットカードの支払いが難しい場合の対処法について解説してきましたが、実際どのような行動をとればいいか、不安を感じることもあるでしょう。

ここでは、クレジットカードの支払いが難しい場合に利用できる無料の相談窓口を紹介します。

窓口ごとに特徴が異なりますので、現在の状況や相談したい内容に応じて、相談先を選んでください。

- 公的支援制度について相談したい場合:市役所などの自治体

- クレジットカードの専門家に相談したい場合:日本クレジットカウンセリング協会

- 多重債務状態にある場合:日本貸金業協会 貸金業相談・紛争解決センター

- 債務整理での解決を検討している場合:弁護士・司法書士事務所

市役所などの自治体

全国の都道府県や市区町村などの自治体では、借金の悩みや対処法について無料で相談を受け付けています。

「生活支援相談窓口」を設置している自治体では、経済的な問題について、社会福祉士の資格を持った相談支援員などが対応してくれることがあります。

相談者の経済的状況などを踏まえて、利用できる公的な支援制度などを紹介してくれます。

一部では、住民を対象に、定期的に「無料相談会」を設けている自治体もあります。その地域の弁護士に、対面形式で借金に関する相談をすることができます。

公的支援制度を利用したい、あるいは対面での相談を希望する人は相談してみるとよいでしょう。

| 相談できる内容 | 法律トラブル全般 |

| 受付時間 | 各自治体によって異なる 例)新宿区消費生活相談室 月~金曜/9:00~17:00 |

| 所在地 | 全国各地 |

| お問い合わせ先 | 市役所などの公共窓口 |

日本クレジットカウンセリング協会

日本クレジットカウンセリング協会とは、クレジットカードや消費者金融のローンなどによって多重債務を抱えた際に、相談できる機関です。

クレジットカードやローンに詳しい弁護士や、消費生活アドバイザーや臨床心理士などの資格を持つカウンセラーが相談に乗ってくれます。

クレジットカードの利用以外にも、消費者金融などから借り入れをしていて、返済に行き詰まっている場合は、利用してみるとよいでしょう。

「多重債務ほっとライン」に電話し、カウンセリングの日時を予約することで、対面での無料カウンセリングが行われます。債務整理が必要な場合は、適切な法律事務所などを紹介してもらえます。

| 相談できる内容 | 債務整理に関する相談 |

| 受付時間 | 平日10:00〜12:40、14:00〜16:40(年末年始を除く) |

| 所在地 | 全国20ヵ所以上(センター・相談室) |

| お問い合わせ先 | 多重債務ほっとライン:0570-031640 |

日本貸金業協会 貸金業相談・紛争解決センター

貸金業相談・紛争解決センターとは、クレジットカードや消費者金融のローンなどでできてしまった多重債務の解決方法の情報を提供している機関です。

無料相談窓口も設けていて、生活再建のためのカウンセリングを実施しています。また、買い物が止まらない、浪費癖があるといった行動を分析し、再発防止を目指す支援なども行っています。

浪費癖などがあり、クレジットカードのリボ払いや、キャッシングを繰り返している人は、相談を検討してみてください。

| 相談できる内容 | 多重債務をはじめとした借金問題 |

| 受付時間 | 平日9:00~17:00(年末年始を除く) |

| 所在地 | 東京都港区高輪3-19-15 二葉高輪ビル2階 |

| お問い合わせ先 | 貸金業相談・紛争解決センター 相談窓口:0570-051-051 |

弁護士・司法書士事務所

弁護士・司法書士事務所の多くは、無料の相談窓口を設けています。「債務整理」の案件の取り扱いがある事務所であれば、クレジットカードの支払いが難しい状況について、法律の専門家としてアドバイスをしてもらえます。

債務整理を検討している場合は、現在の借金総額や収入などを加味し、どの方法が最適かを判断してもらえます。

また、無料相談をした弁護士・司法書士事務所に、そのまま債務整理を依頼することもできますので、解決までの流れがスムーズです。

弁護士・司法書士は、債務整理の依頼を受けると、債権者に対して受任通知を送ります。そうすると、その後、支払いの督促が止まりますので、精神的な負担も軽減できるでしょう。

現時点で債務整理を検討している場合は、相談を検討してみてください。

| 相談できる内容 | 債務整理に関する相談 |

| 受付時間 | 各事務所によって異なる 例)弁護士法人・響 24時間365日 |

| 所在地 | 全国各地 |

| お問い合わせ先 | 弁護士・司法書士事務所の相談窓口 |

学生がクレジットカードの支払いに困らないためには

最後に、学生がクレジットカードの支払いに困らないために、日々の生活で工夫できるポイントを紹介します。

生活に取り入れられるものはないか、確認してみてください。

- リボ払いの利用を控える

- 支出を減らす工夫をする

- 高収入のアルバイトを始める

リボ払いの利用を控える

現在、クレジットカードのリボ払いを利用されている方は、支払い方法を分割払いに変更すると、利息(手数料)の負担を減らせる可能性が高くなります。

リボ払いとは、リボルビング払いの略称で、クレジットカードの支払い方法のひとつ。利用額に関わらず、あらかじめ設定した金額と手数料を月々支払う方法です。

リボ払いと分割払いの違いは、以下のとおりです。

| 支払い方法 | 支払回数 | 手数料 | 毎月の支払金額 |

|---|---|---|---|

| リボ払い | ・利用残高によって変動 | ・利用残高に対して一定の割合で発生 | ・一定 |

| 分割払い | ・固定 | ・2回まではかからない ・手数料率は支払回数によって異なる |

・利用残高によって決まる |

リボ払いは分割払いと比べて金利が高いため、利息が大きくなりがちです。

以下は、楽天カードにおいて支払回数を同一(5回)とした場合に、分割払いとリボ払いで利息にどのような差が出るかをまとめたものです。

| 元金 | 金利(年率) | 支払回数 | 利息 | 返済総額 | |

|---|---|---|---|---|---|

| 分割払い | ¥200,000 | 13.50% | 5 | ¥6,800 | ¥206,800 |

| リボ払い | ¥200,000 | 15.00% | 5 | ¥7,500 | ¥207,500 |

※分割払いは「分割払い返済シミュレーション」、リボ払いは「ショッピングリボ払い返済シミュレーション」で試算

※金利は2023年3月時点のもの

リボ払いの利息の方が3,700円高いことがわかります。

現在リボ払いを利用している方は、分割払いへの変更を検討しましょう。支払い方法を変更する場合は、各クレジットカード会社の会員サイト、もしくは電話で手続きできます。

リボ払いと分割払いの違いについては、以下の記事で詳しく解説しています。

支出を減らす工夫をする

クレジットカードの支払いに困らないためには、日々の生活での支出を減らすことがポイントです。

以下、支出を減らすためのポイントを紹介します。

- ルームシェアをする

- なるべく自炊をする

- 格安スマホに乗り換える

- サークル等のイベント参加を控える

ルームシェアをする

現在、一人暮らしをしている人は、友人とルームシェアをすることを検討してみましょう。

家賃を折半すれば、今よりも支出を減らすことができます。

学校からの距離の問題で、実家暮らしが難しい場合にも取れる手段といえます。

なるべく自炊をする

学業で忙しく、外食やコンビニで食事を済ませることが多い人は、なるべく自炊をするようにしましょう。

一人暮らし向けの節約レシピを取り入れれば、食費を抑えることができます。

これまでまったく自炊をしていなかった人は、まずは週に2~3日を目安に始めるとよいでしょう。

格安スマホに乗り換える

毎月の支出で意外と大きいものが、スマートフォンの支払いです。本体代金を分割で支払っている場合は、毎月5,000~10,000円以上支払うケースも少なくないでしょう。

スマホの支出が大きい人は、格安スマホに乗り換えることで、通信費を抑えるなどの工夫をしてみてください。場合によっては、月額料金が半分ほどになる可能性もあります。

サークル等のイベント参加を控える

学生生活では、サークル等のイベントに参加する機会もあるでしょう。合宿など、イベントの内容によっては、費用の負担が大きくなる可能性もあります。

借金を解決するためには、そうしたイベントへの参加を控え、返済に集中することが大切です。

高収入のアルバイトを始める

収入を増やすために、高収入のアルバイトを始めることを検討しましょう。

専門的なスキルが求められるアルバイトは、比較的高収入であるといえます。

もし、学業でなかなか働く時間を確保できない場合は、長期休暇中だけアルバイトをするなど、工夫してみてください。

- クレジットカードの滞納時のリスクは、学生も社会人も変わりありません。

- 滞納発生日(支払期日の翌日)から遅延損害金が発生し、数日でカードが利用停止となります。また、滞納期間が2ヶ月以上に及ぶと、ブラックリストに載ることで新規の借り入れもできなくなります。

- ただし、滞納があることで奨学金の支給が止まったり、就職活動に影響が出ることは基本的にありません。

- 支払期日までの支払いが難しい場合は、会員サイトで支払い方法を分割払いに変更するか、カード会社に連絡をして引き落とし日を再設定しましょう。

- 今後も支払いできる見通しが立たない場合は、債務整理を検討する必要があります。弁護士法人・響では24時間365日、無料で債務整理に関するご相談を受け付けています。

相談無料 全国対応 24時間受付対応

- 最短即日!返済ストップ

- 問合せ・相談実績43万件以上!

- 明瞭なご説明で費用への不安をゼロに

- 相談は何度でも無料