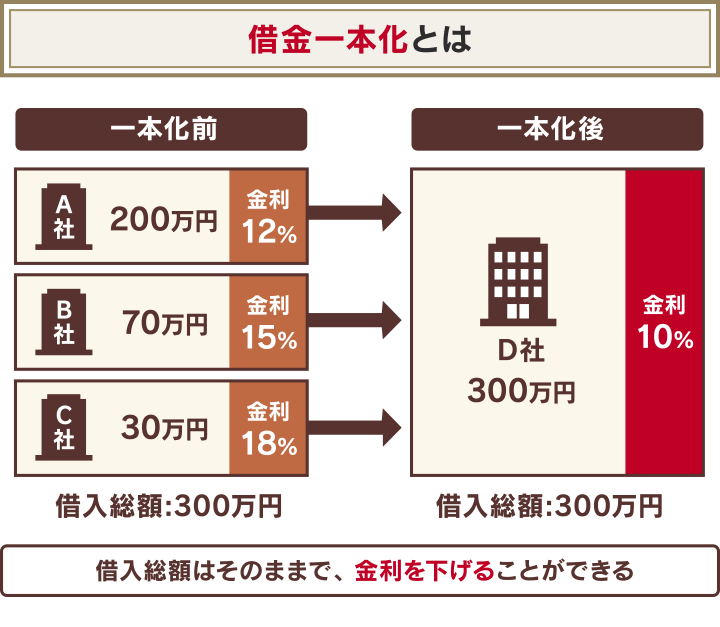

「借金一本化」とは、おまとめローンなどを利用し、複数社からの借金を一社にまとめることをいいます。

借入先を一本化することで、金利を下げられれば、毎月の返済額を減らすことができます。

ただし、借金一本化をしたことで支払期間が延びてしまうと、最終的な支払い総額が増える可能性もあるため、注意しましょう。

弁護士法人・響では、返済代行サービスを行っております。任意整理をご依頼いただいた場合は、債権者への毎月の振り込みを、当事務所の指定口座に一本化できます。

また、和解交渉により将来利息をカットできる可能性もあります。現在、毎月の返済が厳しい場合は、お気軽にご相談ください。

相談無料 全国対応 24時間受付対応

- 月々の返済額を5万→2万へ減額できた事例あり

- 今お金がなくても依頼可能!

- 相談は何度でも無料

- 最短即日!返済ストップ

目次

「いきなり弁護士に相談するのは迷う…」という方は、まずは弁護士事務所が運営する「借金減額診断(借金減額シミュレーター)」を使って借金を減額できるか診断してみましょう。

3つの質問に答えることで、「債務整理で借金を減額できる可能性があるのか」を確認できます。診断は無料です。

「実際にいくら減額できるのか?」の計算結果は弁護士事務所からお電話やメールでお伝えしています。結果を受け取りたい方は連絡先をご入力ください。(お名前は「匿名」で問題ありません。)

※弁護士には守秘義務があり、減額診断の過程で入力いただいた情報を他の目的で利用したり、お問い合わせ内容をご家族やお勤め先などにお知らせすることは一切ありません。

この記事では、借金を一本化するメリットやデメリットや、おまとめローンの審査・条件、利用できない場合の借金解決法などについてご説明します。

借金一本化とは複数の貸金業者からの借金を一つにまとめること

借金一本化とは、複数の貸金業者からの借金を一つにまとめることをいいます。

具体的には、複数の借金を、新たな貸金業者からの借金で完済します。その後、新たな貸金業者に借金を返済していきます。

一本化によって、金利が以前よりも低くなれば、借入総額は同じまま利息の支払いを減らすことができます。

借金を一本化する「おまとめローン」とは

借金を一本化するためのサービスとして、銀行や消費者金融など、金融機関が取り扱っている「おまとめローン」が挙げられます。

機関によっては、「のりかえローン」など商品名が異なります。 また、おまとめ専用ローンではないカードローンやフリーローンを、借金をまとめる目的で利用することも可能です。

おまとめローンは、銀行や消費者金融、全国労働金庫などの金融機関が取り扱っています。

それぞれの金融機関で、金利帯や限度額が異なります。一般的に金利が低い金融機関は、契約時の審査が厳しくなる傾向にあります。

| 金融機関 | 金利 | 限度額 |

|---|---|---|

| 銀行系 | 年率1.5%〜15.0%程度 | 500万〜1,000万円程度 |

| 消費者金融系 | 年率3.0%〜20.0%程度 | 300万〜800万円程度 |

| 全国労働金庫 (ろうきん) |

年率3.0%〜7.0%程度 | 300万〜1,000万円程度 |

それぞれのローンの特徴について、詳しく解説します。

みずほ銀行や横浜銀行など銀行系のおまとめローンの特徴

銀行系のおまとめローンは、金利が低く、貸付けの限度額が比較的高額に設定されています。

利率は利用限度額に応じて定められており、たとえば、みずほ銀行カードローンの利率は2.0〜14.0%、横浜銀行カードローンの利率は1.5~14.6%に設定されています。

基本的に、おまとめローンは複数社からの借金を一本化するため、借入額が大きくなりがちです。

そのため、おまとめローンを契約する際の審査は厳しくなる傾向にあります。

参考:三菱UFJ銀行「カードローンバンクイック」

参考:みずほ銀行「カードローンについて」

参考:横浜銀行「カードローンについて」

アコムやプロミスなど消費者金融系のおまとめローンの特徴

一般的に、消費者金融系のおまとめローンは、銀行各社よりも金利が高く、限度額が低く設定されています。

例として、アコムの借換え専用ローンの利率は7.7~18.0%、プロミスのおまとめローンの利率は6.3〜17.8%と、銀行各社よりも高めに設定されています。

審査の基準はそれぞれの金融機関で独自に設定されているため一概にはいえませんが、金利が高めに設定されていることで、比較的審査に通りやすいといえます。

ただし、消費者金融系のおまとめローンの中には、貸金業者からの借金にしか対応していないケースもあります。おまとめローンが自分の借入先に対応しているかどうか、事前に確認することが大切です。

参考:アコム「借換え専用ローン」

参考:プロミス「おまとめローン」

全国労働金庫のおまとめローンの特徴

全国労働金庫(ろうきん)とは、労働組合や生協などによって設立された福祉金融機関です。

全国労働金庫のおまとめローンは、銀行や消費者金融に比べ、金利が低く設定されています。

金利はお住まいのエリアによって異なるので、全国労働金庫のホームページよりご確認ください。

また、金融機関と同じように信用調査がなされるうえに、以下のような利用条件もあります。

- 労働組合員である

- 年収150万円以上の安定した収入がある

- 申込時の年齢が18〜65歳

- 同一勤務先に1年以上勤務している

おまとめローンによる借金一本化と借り換えの違いは?

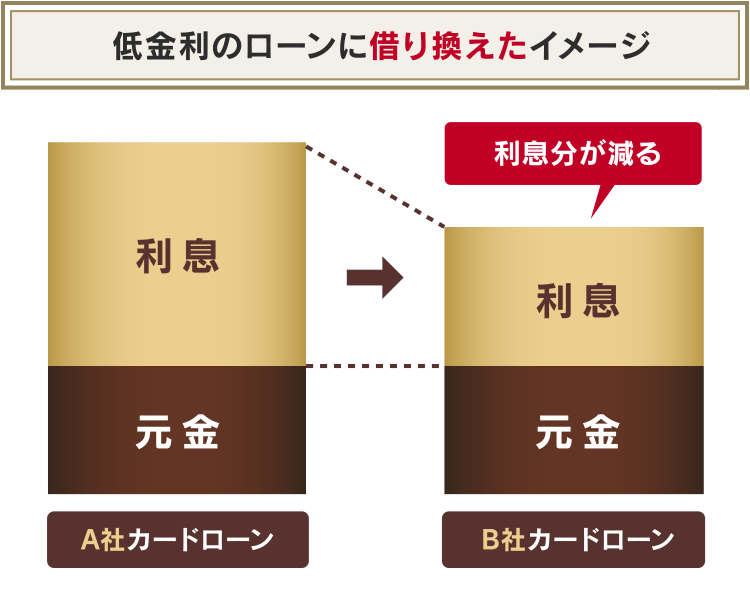

借金一本化と混同しやすい方法として、「借り換え」があります。

どちらも他社からの借金を、別の会社に借りて返済するという点では同じですが、実は借入先の数によって使い分けられています。

借金一本化の場合は、複数社からの借金を、一社にまとめることを指します。

対して借り換えは、一社からの高金利のローンなどを、低金利のものに借り換えることをいいます。

本記事では、複数社からの借り入れを一本化するケースについて、おもに解説していきます。

借金一本化(おまとめローン)利用のメリット

ではまず、借金を一本化した場合のメリット・デメリットについて見ていきましょう。

おまとめローンなどで借金を一本化した場合、メリットとしては以下のような点が挙げられます。

- 返済日がまとまるので計画を立てやすく、管理も容易

- 金利の低い契約にまとめれば、返済総額が減る

返済先と返済日がまとまるので計画を立てやすく管理も容易

おまとめローンで借金を一社に整理することで、管理が容易になるのは大きなメリットといえます。

複数社から借金をしている場合、金融機関によって返済日が異なるため、うっかり返済を忘れて滞納してしまった、というケースも珍しくはありません。

返済を滞納すると、返済期日の翌日から遅延損害金が発生し、時間がたつほど返済額が増えていくことになります。

こうしたミスを防止するためにも、借金を一本化するなどして、きちんと管理をしていくことが重要になります。

金利の低い契約にまとめれば利息とともに返済総額が減る

金利の低いローンにまとめることで、利息とともに、返済総額が減ることもメリットです。

金融業者からの金利は、「利息制限法」で借入額によって次のように上限が定められています。

| 借入額 | 上限金利 |

|---|---|

| 10万円未満 | 年利20%まで |

| 10万円以上100万円未満 | 年利18%まで |

| 100万円以上 | 年利15%まで |

そのため、借入先を1社にまとめることで、金利が下がるケースがあります。

たとえば、「年利18%・総額200万円」のA社・B社・C社からの債務を、「年利15%」のD社のローンにまとめたとします。

2年間の返済プランで次のような差が出ます。

| A社 | B社 | C社 | 合計 | |

|---|---|---|---|---|

| 借入額・利息 | 80万円 年利18% |

70万円 年利18% |

50万円 年利18% |

200万円 |

| 返済総額 | 95万8,529円 | 83万8,714円 | 59万9,079円 | 239万6,322円 |

| 月々の返済額 | 3万9,939円 | 3万4,946円 | 2万4,962円 | 9万9,847円 |

| 利息分 | 15万8,529円 | 13万8,714円 | 9万9,079円 | 39万6,322円 |

| D社 | |

|---|---|

| 借入額・利息 | 200万円 年利15% |

| 返済総額 | 232万7,348円 |

| 月々の返済額 | 9万6,969円 |

| 利息分 | 32万7,348円 |

年利18%から、年利15%のローンへまとめることで、利息分の約7万円を軽減できる場合があります。

総量規制の対象外になる

おまとめローンなどは、総量規制の対象外になるケースがあります。

総量規制とは、「年収の3分の1を超えるお金を貸金業者から借りることはできない」というルールです。

これはおまとめローンが、顧客の利益の保護に支障を生ずることがない貸付けである「例外貸付」に分類されるためです。

- 顧客に一方的に有利となる借り換え

- 借入残高を段階的に減少させるための借り換え

(出典:日本貸金業協会「総量規制の「例外貸付け」に分類される契約」金)

おまとめローンは、複数の借り入れを一本化することで利息総額を減らすことができるため、「顧客が一方的に有利な借り換え」「借入残高を段階的に減少させるための借り換え」に該当します。

月々の返済負担・総返済額が減少すること、追加担保・保証がないことなどが要件となります。

もともと、貸金業者ではない銀行の提供するローンは、総量規制の対象ではありません。

貸金業者である消費者金融の提供するおまとめローンでも、先述の要件を満たして総量規制の例外貸付の対象となっているサービスがあります。

| 会社名 | サービス名 |

|---|---|

| プロミス(SMBCコンシューマーファイナンス) | おまとめローン |

| アイフル | おまとめMAX・かりかえMAX |

※2024年3月時点の情報です。最新の情報は各社の公式サイトでご確認ください。

ただし消費者金融の提供するおまとめローンは、貸付金利が通常の貸付金利とあまり変わらない場合もあるので注意が必要です。

参考:日本貸金業協会「総量規制にかかわらず、お借入れできる貸付けの契約があります」金

総量規制については、下記記事で詳しく解説しています。

次に、おまとめローンで借金を一本化する際のデメリットを見ていきましょう。

借金一本化(おまとめローン)利用のデメリットと注意点

おまとめローンなどで借金を一本化するにあたって、想定されるおもなデメリットは以下のとおりです。

- 支払総額(返済額)が増える・返済期間が延びる可能性がある

- 追加で借り入れすることになりやすい

- 金利が低くなるとはかぎらない

それぞれ詳しく解説していきます。

返済総額が増えたり返済期間が延びたりする可能性がある

おまとめローンのサービスを利用することで、月々の返済額を減らせる場合があります。

しかし、返済期間が長期化すると、その分利息がかさむため、返済総額がかえって増えてしまうケースもあります。

おまとめローン利用前と利用後で比較してみると、以下の表のようになります。

| おまとめローン利用前 | おまとめローン利用後 | |

|---|---|---|

| 借入額・利息 | 200万円 年利18% |

200万円 年利15% |

| 返済総額 | 239万6,322円 | 249万5,888円 |

| 支払い回数 | 24回 | 36回 |

| 月々の返済額 | 9万9,847円 | 6万9,330円 |

| 利息分 | 39万6,322円 | 49万5,888円 |

おまとめローンを利用した場合、年利や月々の返済額を減らせます。

しかし、月々の返済額を減らそうとして、支払い回数を増やし返済期間を延ばしてしまうと、その分利息が多く発生し、最終的に支払総額が高くなってしまいます。

そのため、一時的に返済額を減らしたら、収入の増加や節約に努め、借金一本化以前の返済額水準に戻して、早めの完済を目指すことが大切です。

追加で借り入れすることになりやすく借入額が増える

また、借金を一本化すると以前の借金を「完済」したことになります。

そのため、完済した金融機関の与信や限度額がもとに戻ってしまうことで、再度借金しやすくなってしまうリスクもあるといえます。

複数社からの借金を完済したからといって、追加で借り入れをしないよう注意しなければなりません。

金利が低い借入先でないと意味がない

消費者金融系のおまとめローンは、必ずしもすべてが低金利とはかぎりません。

一本化する前と同程度の金利のものにまとめたところで、返済の総額はあまり変わらず、大きなメリットはないといえます。

年率上限として、15%程度を基準に、現在自分が借りている会社より低金利のおまとめローンを選ぶとよいでしょう。

借金一本化する方法と申し込みに必要な書類

借金をおまとめローンで一本化する手順は次のとおりです。

- 必要書類を用意する

- 各金融業者のWebサイトや電話などでローンを申し込む

- 審査を受ける

- ローンの契約を行う

- おまとめローンで借り入れたお金で他社の借金を返済する

以下で具体的に見ていきましょう。

1. 必要書類を用意する

まずは手続きに必要な書類を用意しましょう。

おまとめローンを申し込む際に必要なおもな書類は以下です。

| 本人確認書類1点 または 補完書類2点 |

本人確認書類 | ・運転免許証(運転経歴証明書) ・パスポート ・住民基本台帳カード(顔写真付き) ・特別永住者証明書 ・個人番号カード ・在留カード など |

|---|---|---|

| 補完書類 | ・年金手帳 ・健康保険証 ・母子手帳 ・戸籍謄本(抄本) ・住民票 ・住民票記載事項証明書 など |

|

| 収入証明書類 1点 ※1 |

・源泉徴収票 ・住民税決定通知書 ・所得証明書 ・確定申告書 ・給与明細書 など (通知呼出料など) |

|

| 他社からの借り入れ状況を確認できる書類 | ・他の金融機関との契約書 ・返済予定表 ・残高証明書 など |

|

※ 金融機関によって必要書類は異なります

※1 ある貸金業者から既存の借入残高を含めて50万円を超えて借り入れる場合、または他社から借り入れている分も合わせて、合計100万円を超えて新たに借り入れる場合に必要

2. 各金融業者のWebサイトや電話、店頭などでローンを申し込む

書類を用意したら、各金融業者のWebサイトの申し込みフォーム、電話、または店頭などでおまとめローンの申し込みをします。

Webで申し込む場合には、名前や住所、勤務先などの個人情報から、他社の借り入れ状況まで正確に入力する必要があります。

このとき、入力情報に不備があると、審査に通らない原因となったり、確認に時間がかかったりしてしまう可能性がありますので、注意しましょう。

必要書類はこの時点で提出します。

3. 審査を受ける

申し込み内容を参照して審査が行われます。審査の結果は、メールや電話などで通知されます。

多くの場合、審査を行うタイミングで勤務先へ在籍確認が行われます。

このとき、銀行系のローンの場合には、銀行窓口での本審査に進みます。

4. ローンの契約を行う

Web、郵送または店頭などでローンの借り入れ契約を行います。

銀行系のローンの場合には、多くは該当の銀行の口座の開設が必要になります。

5. おまとめローンで借り入れたお金で他社の借金を返済する

契約が完了すると、融資が実行され、設定した振込先に返済金が振り込まれます。

ここで振り込まれたお金を他社の借金の返済に充てることで、借金一本化が可能です。

おまとめローンに通らない!審査に通らず借金を一本化できないケース

借金一本化は、「誰にとっても有効な選択肢」というわけではありません。

なぜなら、おまとめローンを利用する場合には、審査に通る必要があるからです。

複数社の借金を一つにまとめるおまとめローンは、借入額が大きくなるため、審査が厳しくなる傾向があります。

中でも、次のようなケースは、審査に通らない可能性があるといえます。

- 安定した収入がない

- 借金額が多く総量規制を超えている

- 信用情報機関に事故情報が登録されている(いわゆる「ブラックリストに載っている」状態)

以下で詳しく解説します。

安定した収入がない

年収が少ない、もしくは継続的な収入がないといった場合、安定した返済ができない可能性があると見なされて、審査に通らない場合があります。

審査に通るためには、最低でも1年以上の安定した収入を得ている期間があることや、安定収入のある雇用形態であることが望ましいといえます。

借金額が多く総量規制を超えている

借金の総額が多すぎる場合にも、借金一本化をすることは難しいといえるでしょう。

おまとめローンの審査には、各社が設けている債務件数や年収に対する債務額といった独自の審査基準が用いられます。

借金総額が多すぎると、返済能力に懸念があるとされ、この審査に通らない可能性があります。

基本的に、貸金業者の貸付けに規制を定めている貸金業法では、「年収の3分の1を超えるお金を貸金業者から借りることはできない」というルール(総量規制)が定められています。

しかし「おまとめローン」は、一部の条件を満たした場合、総量規制の対象外となるため、年収の3分の1以上の借り入れが許されています。これを「例外貸付」といいます。

信用情報機関に事故情報が登録されている(いわゆる「ブラックリストに載っている」状態)

過去に借金を滞納していたり、債務整理を行っていた場合には、信用情報機関に事故情報が登録されている可能性が高く(いわゆる「ブラックリストに載っている」状態)、ローン審査に通らない場合があります。

用語集

信用情報機関とは?

用語集

信用情報機関とは?

クレジットカード・ローンなどの契約内容や、支払い状況(残高や滞納情報を含む)などの信用情報を登録・管理している機関。日本には以下の3つの信用情報機関がある。

・シー・アイ・シー(CIC)

・日本信用情報機構(JICC)

・全国銀行個人信用情報センター(KSC)

信用情報機関に事故情報が登録されている場合には、ローン審査やクレジットカード作成の審査に通らない可能性が高いです。

なお、事故情報はあくまで借金の延滞や債務整理を行うことで記録されるもので、借金を一本化すること自体は事故情報にはなりません。

事故情報の登録による影響については、下記記事で詳しく解説しています。

借金を一本化するなら債務整理(任意整理)という方法もある

借金を一本化したい場合は、債務整理という方法を取ることもできます。

債務整理とは、債権者(お金を貸した側)との交渉や裁判所を介した手続きにより、借金の減額や免除に応じてもらう方法です。

債務整理は、弁護士に依頼することで、おまとめローンなどと同様に、複数の借金の返済を一本化することができます。

具体的には、複数の債権者への返済額を、毎月まとめて弁護士に振り込みます。その後は弁護士が、債務者(お金を借りた側)に代わって各債権者の指定口座に振り込みを行います。これを弁済代行といいます。

債務整理はおもに、下記の3つの方法があります。

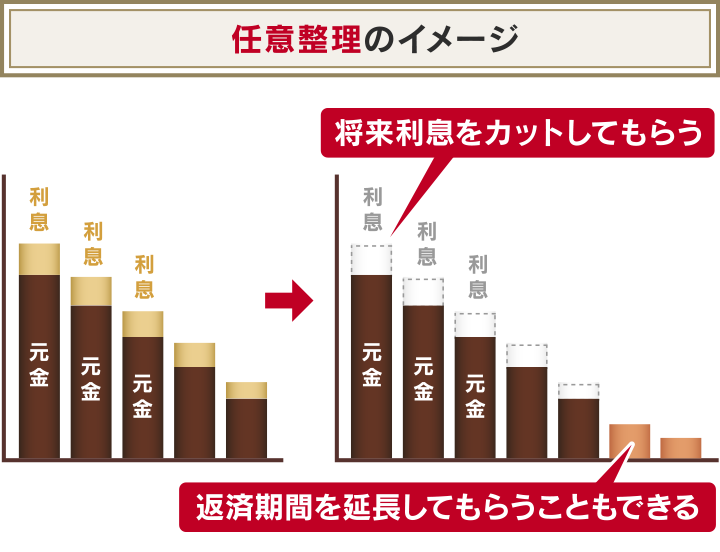

- 任意整理…借入先と交渉し、おもに将来利息を減額してもらう

- 個人再生…裁判所に申立てをして、借金を最大90%まで減額(減免)してもら

- 自己破産…裁判所に申立てをして、借金の返済を免除(免責)してもらう

特に任意整理は、裁判所を介さない解決方法であり、3つの方法の中で最もデメリットが少ないため、よく利用されています。

任意整理とは

任意整理とは、債権者と交渉することで、将来利息(今後支払うはずだった利息)や遅延損害金をカット*し、毎月の返済額の減額や、返済スケジュールの変更に応じてもらう解決方法です。

*債権者によってはカットできないこともあります。

債権者と和解契約を結んだ後は、3~5年での完済を目指します。

借金一本化と比べると、将来利息の支払いが不要となりますので、毎月の返済負担をより減らすことができます。その分、完済までの見通しを立てやすくなるでしょう。

一方で、任意整理にかぎらず、すべての債務整理についていえることですが、ブラックリストに載るというデメリットがあります。

しかし、ブラックリストは滞納を2ヶ月以上続けた場合も載ります。そのため、借金一本化をしても毎月の返済が厳しく、滞納が続く可能性がある場合は、任意整理を検討した方がよいでしょう。

| 任意整理のメリット・デメリット | |

|---|---|

| メリット | ・持ち家等の財産を基本的に残せる ・連帯保証人・保証人に一括請求がいくことを回避できる |

| デメリット | ・ブラックリストに載る ・借金の元金は減額されず、返済を続ける必要がある |

任意整理については、下記記事で詳しく解説しています。

任意整理で借金を解決できた方の体験談

以下は、実際に任意整理で借金を解決できた方の体験談です。

借金の減額に加え、返済代行サービスの利用により返済を一本化できたことで、毎月の返済負担が減ったとのことです。

| 【借入者数】 | 10社 |

|---|---|

| 【借入総額】 | 約1,000万円 |

【体験談】

事業資金として7社、生活費として3社から借金をしていたのですが、事業に失敗してから返済が厳しくなりました。

家族にこれ以上迷惑はかけられないと思い、任意整理することを決意。以前からテレビなどで知っていた弁護士法人・響さんに依頼しました。

相談したときは、とても親身に話を聞いてくださいました。娘が今8歳であると伝えたとき「中学生になるまでには頑張って完済しましょう」と言ってくださったことを覚えています。

任意整理をしたことで、借金を減額できただけでなく、合計10社あった返済を一本化することができました。毎月の返済負担が減り、気持ち的にもラクになったので、本当に感謝しています。

※弁護士法人・響の事例です

毎月の返済が厳しい場合は弁護士法人・響にご相談を

現在、毎月の返済が厳しい状況にある方は、弁護士法人・響にご相談ください。

借金総額や収入などを踏まえたうえで、借金一本化を含めて、どのような解決方法を取るべきかアドバイスいたします。

ご相談は24時間365日、無料で受け付けています。

債務整理をご依頼いただいた場合は、債権者への返済を行う際に、毎月の振り込みを当事務所の指定口座に一本化できます。

また、ブラックリスト掲載などによる生活への影響が、最小限になるようサポートいたします。

さらに、早ければご契約日当日に債権者に受任通知を送ります。以後は原則として督促・返済がストップしますので、落ち着いて手続きを進められるでしょう。

もちろんご相談いただいたからといって、無理に債務整理を勧めることはありませんので、ご安心ください。

相談無料 全国対応 24時間受付対応

- 月々の返済額を5万→2万へ減額できた事例あり

- 今お金がなくても依頼可能!

- 相談は何度でも無料

- 最短即日!返済ストップ