債務整理は2回目でも原則、可能です。

ただし、1回目よりも和解条件が厳しくなったり、1回目と同じ債務整理の方法をとれなくなったりするケースもあります。

なるべく希望に近い条件で進めるためには、弁護士としっかり連携し、債権者または裁判所に対し、2回目の債務整理の妥当性を伝えることが大切です。

この記事では、2回目の債務整理で注意すべき点や、進めるうえでのポイントを詳しく解説します。

2回目の債務整理を検討されている方は、弁護士法人・響にご相談ください。2回目が認められるように、経験豊富な弁護士がサポートいたします。また、ご依頼後再び返済不能に陥らないための、生活再建に向けたアドバイスも可能です。相談は無料ですのでお気軽にご相談ください。

相談無料 全国対応 24時間受付対応

- 月々の返済額を5万→2万へ減額できた事例あり

- 今お金がなくても依頼可能!

- 相談は何度でも無料

- 最短即日!返済ストップ

目次

債務整理は2回目でも原則可能

一度債務整理をしても、病気や失職などの事情で、再び返済が厳しくなるケースもないとはいえません。

そういった場合、原則として2回目の債務整理も可能です。

任意整理は裁判所を介さず、当事者どうしの和解により解決を目指す方法ですので、債権者(お金を貸した側)の同意があれば何度でも可能です。

一方で、個人再生、自己破産といった裁判所を介する手続きでは、以下のように2回目ができる条件が法律で規定されています。

- 給与所得者等再生(個人再生の一種):給与所得者等再生の認可決定日から7年が経過していること(民事再生法第239条第5項)

- 自己破産:破産手続開始の申立日から7年が経過していること(破産法第252条第10項)

そのため条件を満たせば、原則として2回目の手続きも認められます。

2回目の債務整理で注意すべきことは?方法別に解説

2回目の債務整理は基本的に、債権者との和解交渉や、裁判所の審査が厳しくなります。

一度和解契約を締結したり、裁判所の認可を得たりしたにもかかわらず、返済できなかったことになるので、「約束を果たせなかった」と判断され、信用を失ってしまうからです。

以下、債務整理の方法別に、注意すべき点を解説します。

| 債務整理の方法 | 2回目の注意点 |

|---|---|

| 任意整理 | ・和解条件が厳しくなる(和解に応じてもらえない可能性も) |

| 個人再生 | ・借金総額が1回目よりも増える可能性がある ・7年以内は給与所得者等再生手続ができない |

| 自己破産 | ・原則7年以内は手続きができない ・同じ理由だと免責が認められにくい ・手続きの費用・時間が増える可能性が高い |

なお、2回目の債務整理は1回目と同様に、信用情報機関に事故情報が登録される(いわゆる「ブラックリストに載る」状態)などのデメリットが生じますので、その点も認識しておきましょう。

債務整理のデメリットについては、以下の記事で詳しく解説しています。

2回目の任意整理の注意点

2回目の任意整理の場合、対象とする債権者が「1回目と同じか否か」で和解交渉の難易度が異なります。

1回目と同一の債権者の場合

1回目と同一の債権者に対し、2回目の任意整理の和解交渉をするのは、難しいといえます。

一度和解したにもかかわらずまた返済不能になっている状況ですので、信用が低下し、和解に消極的になるのは必然でしょう。

また、1回目の和解契約で将来利息がカットされていた場合は、基本的にそれ以上の借金の減額は見込めません。任意整理では、借金の元金自体を減らすことは原則ないからです。

そのため、仮に2回目の和解に応じてもらえたとしても、毎月の返済額がこれまでと変わらないことがほとんどです。

そもそも和解に応じてもらえないケースもありますので、その場合は別の債務整理を検討する必要があるでしょう。

1回目と異なる債権者の場合

一方で1回目と異なる債権者の場合、和解条件に影響が出ることは基本的にないといえます。

たとえば、以下のようなケースです。

- 1回目の任意整理の対象にしなかった債権者を任意整理の対象にする場合(追加介入)

- 1回目の任意整理で借金を完済後、再度の借金で新たな債権者と任意整理の和解交渉をする場合

そのため和解交渉によって、今よりも毎月の返済額を減らしたり、返済期限を延長してもらえたりする可能性はあります。

2回目の個人再生の注意点

2回目の個人再生の場合、以下の点に注意する必要があります。

- 借金がさらに圧縮できるわけではない

- 7年以内は2回目の給与所得者等再生ができない

- 裁判所の審査が厳しくなる

- 債権者に承認してもらえない可能性がある

借金がさらに圧縮できるわけではない

2回目の個人再生を申し立てた際に、以下のような事実があると、裁判所から「個人再生の計画(再生計画)が失敗した」と見なされます。

- 圧縮(減額)した金額を完済できなかった

- 住宅ローン特則を利用し、住宅ローンの返済を続けていたが完済できなかった

再生計画が失敗したと見なされると、原則として借金額が圧縮前に戻ります。

その後、2回目の再生計画において改めて圧縮することになりますが、1回目で決定した最低弁済額より、さらに減額できるわけではありません。

実際には、1回目の個人再生後に返済した分を差し引いた金額が、新たな弁済額として決定されます。

ただし、リストラ・病気・事故など、本人の責任ではない事情で、返済が厳しくなった場合は、残額の返済が免除される場合があります。これをハードシップ免責といいます。

ハードシップ免責を受けるには、以下のすべての要件を満たす必要があります。

- 債務者に責任のない事情で、再生計画どおりの借金返済が極めて困難である

- 借金総額の3/4以上を返済している

- ハードシップ免責の決定が、債権者の利益に反しない

- 再生計画の変更が極めて困難である

(参考:民事再生法第235条)

7年以内は2回目の給与所得者等再生ができない

1回目の個人再生で「給与所得者等再生」の手続きをとっていた場合、7年以内は当該手続きをとることができません(民事再生法第239条)。

短期間に何度も手続きができてしまうと、債権者の債権回収が進まず、不利益が生じてしまうからです。

給与所得者等再生から7年以内の場合、個人再生の手続きの選択肢は「小規模個人再生」のみとなります。

| 給与所得者等再生 | 小規模個人再生 | |

|---|---|---|

| 対象者 | 給与所得者など | 年収300万円以下の人(自営業・アルバイトなど) |

| 債権者による承認 | 不要 | 必要 |

| 圧縮できる金額 | 比較的大きい | 比較的小さい |

小規模個人再生は、給与所得者等再生と比べて、圧縮できる金額が小さくなります。

また、一定数の債権者による承認がなければ認められないため、場合によっては、個人再生の手続き自体ができない可能性もあります。

給与所得者等再生については、以下の記事で詳しく解説しています。

裁判所の審査が厳しくなる

2回目の個人再生では、裁判所に改めて再生計画を提出する必要があります。

しかし、一度再生計画を認めたにもかかわらず失敗しているわけですから、信用低下により、審査が厳しくなることは避けられません。

当然、1回目と同様の再生計画では認められませんので、弁護士と相談して実現可能性の高い計画を練り直す必要があります。

そのため、1回目よりも手続きに時間や手間がかかりやすくなります。

債権者に承認してもらえない可能性がある

前述したとおり、小規模個人再生の手続きでは、債権者による再生計画の承認が必要となります。

再生失敗している場合は、1回目の個人再生で承認が得られていたとしても、2回目の承認を得ることは厳しくなるでしょう。

承認が得られず個人再生ができない場合は、自己破産などの解決方法を検討する必要があります。

2回目の自己破産の注意点

2回目の自己破産の場合、以下の点に注意する必要があります。

- 原則7年以内は手続きができない

- 同じ理由だと免責が認められにくい

- 手続きの費用・時間が増える可能性が高い

原則7年以内は手続きができない

一度自己破産をすると、免責許可確定日から7年以内は、再び自己破産をすることはできません(破産法第252条)。

個人再生と同様に、債権者の債権回収に支障が出てしまうからです。

ただし、失業や病気といったやむをえない事情がある場合は、裁判所の判断により免責が認められる場合もあります。これを裁量免責といいます。

同じ理由だと免責が認められにくい

2回目の自己破産の原因となった借金理由が前回と同じだと、免責が認められにくくなります。

裁判所から「破産に至ったことを反省していない」と判断されるからです。

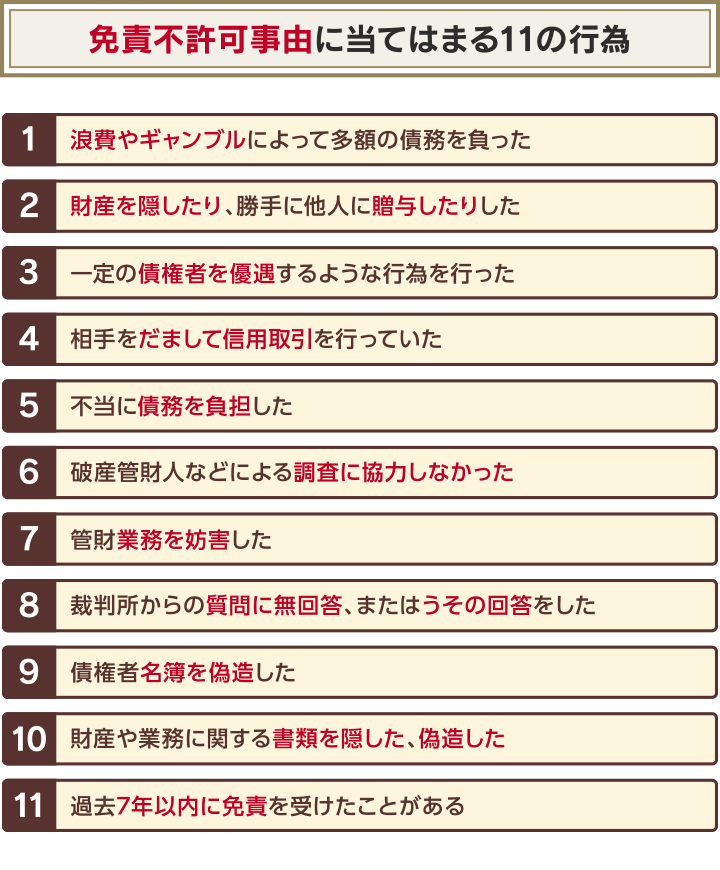

特に、浪費・ギャンブルといった免責不許可事由(自己破産が認められない理由)に当てはまる借金だと、2回目の自己破産は難しくなるでしょう。

免責不許可事由には、以下のようなものがあります。

手続きの費用・時間が増える可能性が高い

2回目の自己破産ができる場合も、手続きの費用や時間が1回目よりも増える可能性が高いため、注意が必要です。

自己破産は多くの場合、債権者に配当できる財産が少ないなどの理由で、同時廃止事件の手続きがとられます。

しかし、2回目の自己破産となると、同様に財産が少ない状況であっても、借金理由などについて、裁判所からより厳しく調査されます。そのため、破産管財人が選任され、管財事件または少額管財(正式には少額管財事件)となるケースが多いといえます。

管財事件・少額管財は、同時廃止事件よりも費用が高く、期間も長くなります。

以下はそれぞれの手続きの費用・期間の目安です。

| 同時廃止 | 管財事件 | 少額管財 | |

|---|---|---|---|

| 適用される ケース |

・配当できる財産がない ・免責不許可事由の疑いがない |

・配当できる財産がある ・免責不許可事由の疑いがある |

・管財事件に該当するが、手続きを一部簡略化できる |

| 費用(※1) | 50万円程度 | 100〜130万円程度 | 70〜80万円程度 |

| 期間(※2) | 5~7ヶ月程度 | 8ヶ月〜1年程度 | 6〜8ヶ月程度 |

※1 裁判所費用と弁護士費用の合計額

※2 弁護士に依頼してから免責が確定するまでの期間

管財事件と同時廃止の違いについては、以下の記事で詳しく解説しています。

債務整理の方法を変更すべきケースもある

上述したように、2回目の債務整理をする場合、1回目と同じ手続きをとれない可能性もあります。

その場合は、別の債務整理の方法に変更する必要があるでしょう。

以下は、債務整理の方法の変更例です。

- ケースA

- ケースB

・2回目の任意整理をしようとしたが、債権者と再和解ができなかった

・解決策:「任意整理」→「個人再生」に変更

・2回目の個人再生をしようとしたが、再生計画を裁判所に認可されなかった

・解決策:「個人再生」→「自己破産」に変更

債務整理の方法を変更すべきかどうかは、個人で判断することが難しいため、弁護士などに相談するようにしましょう。

なお、1回目に個人再生をした場合、2回目に任意整理をすることは難しいといえます。

通常、元金を返済できる経済的余力がない場合に、個人再生の手続きがとられます。個人再生が失敗したとなれば、任意整理による解決も厳しいでしょう。

同様に、1回目に自己破産をしていた場合は、そもそも返済能力がないと考えられるため、返済が必要な任意整理・個人再生を行うことは難しいでしょう。

任意整理から個人再生への切り替えについては、以下の記事で解説しています。

2回目の債務整理で債権者・裁判所に伝えるべきこと

2回目の債務整理では、債権者と和解できなかったり、裁判所から免責を得られない可能性もあります。

そのような状況を回避するためには、債権者または裁判所に対して、以下の点を伝えることで、2回目の返済計画の妥当性を認めてもらう必要があります。

- 返済できなくなった理由(生活環境の変化など)

- 返済する意思があったこと(これまでの返済実績など)

- 再び返済不能に陥らないための対策

実際には、弁護士を介して交渉・手続きをすることになるため、まずは弁護士としっかり情報を共有するようにしましょう。

それぞれのポイントについて、以下で解説します。

返済できなくなった理由(生活環境の変化など)

1度目の債務整理後、再び返済不能な状態に陥った理由を、正直に伝えるようにしましょう。

以下のようなケースであれば、2回目の債務整理を認めてもらいやすくなります。

- リストラ、やむをえない転職(家族の介護など)

- 病気やケガで働けなくなった

- 災害によって家や家財を失い、事業継続が難しくなった

上記を証明するために、給与明細や雇用契約書などの書類を用意しておくとよいでしょう。

返済する意思があったこと(これまでの返済実績など)

1回目の債務整理後、返済する意思があったことを伝えるようにしましょう。

銀行の振込記録などをもとに、一定期間、計画どおりに返済を続けていた事実を証明できれば、返済の意思があったことを認めてもらいやすくなります。

逆に、返済期間が短い、あるいは何度も滞納していた場合は、返済の意思を疑われてしまうでしょう。

再び返済不能に陥らないための対策

2回目の債務整理にあたっては、生活改善の努力をしていることを伝えることも大切です。

今までと同じ生活環境では、債権者や裁判所から「再び返済不能に陥るのではないか?」「また借金をしてしまうのではないか」と疑われてしまうからです。

こうした疑念を払拭(ふっしょく)するために、以下のような対策をとり、その事実を伝えるようにしましょう。

- 家賃の安い部屋に引っ越す・実家に戻って暮らす

- 電気・ガスなどの光熱費を節約する

- 副業などで収入を増やす

- その他再び返済不能に陥った原因を改善する

2回目の債務整理は弁護士法人・響にご相談を

現在、2回目の債務整理を検討されている方は、弁護士法人・響にご相談ください。

経験豊富な弁護士が、返済不能に陥った理由や現状の経済生活をていねいにヒアリングし、2回目の債務整理が認められるようサポートいたします。

債務整理の方法を1回目と変更する必要がある場合は、なるべくリスクの少ない方法をご提案いたします。

また今後、再び返済不能状態に陥らないように、生活習慣の改善や家計管理などのアドバイスも行っております。

ご相談は無料ですので、まずはお気軽にお問い合わせください。

相談無料 全国対応 24時間受付対応

- 月々の返済額を5万→2万へ減額できた事例あり

- 今お金がなくても依頼可能!

- 相談は何度でも無料

- 最短即日!返済ストップ