借金を抱えていて「債務整理した方がいいのかわからない」と悩んでいる人もいるのではないでしょうか。

当事務所にも、依頼者様から同様のご相談やお悩みが寄せられます。

そこで、実際に債務整理をしたという310人に、債務整理時の借金額について聞いてみました。

また債務整理をしてみて良かったか、債務整理のデメリットについての実際の影響度についても聞いています。

調査対象

本調査:債務整理をしたことがある男女310人(男性160人、女性150人)

調査地域:全国 調査期間:2025年8月1日~9月30日

調査主体:借金返済の相談所編集部 調査委託先:crestep、アンケートツール調査

-

借金問題の無料相談は

弁護士法人・響へ- 何度でも

相談0円 - 24時間

365日受付 - 秘密厳守

- 何度でも

目次

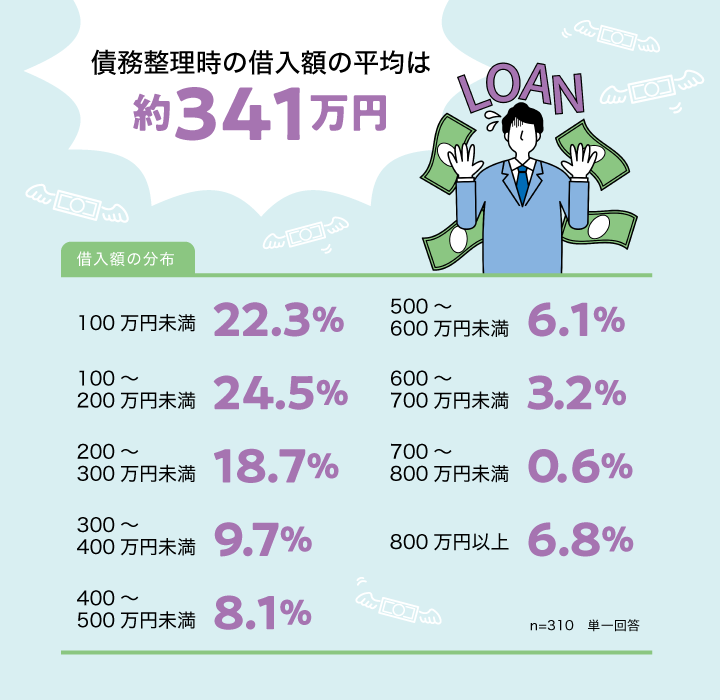

債務整理時の借金額は平均約341万円!約半数の人が200万円以下

債務整理をした310人に「債務整理時の借金額」について聞いたところ、全体の平均は約341万円となりました。

100〜200万円未満の借り入れが一番多く、200万円未満の人の合計が46.8%とボリュームゾーンになっています。

また、800万円以上と高額の借金を抱えていたという人も6.8%おり、500万円以上の借金額の人の合計は16.7%となりました。

ちなみに、年収別で借金額を見てみると、以下のような結果となります。

| 年収/借入額 | 100万円未満 | 100~300万円未満 | 300~500万円未満 | 500万円以上 |

|---|---|---|---|---|

| 200万円未満 | 28.6% | 58.4% | 5.2% | 7.8% |

| 200~400万円未満 | 15.9% | 65.1% | 15.9% | 3.2% |

| 400~600万円未満 | 5.9% | 38.2% | 26.5% | 29.4% |

| 600万円以上 | 0% | 16.7% | 16.7% | 66.7% |

注目したいのは、年収が200万円未満で借金額が100〜300万円という人が58.4%と、借金額が自身の年収を上回り始めたあたりで債務整理に踏み切る人が多いということです。

借金が自身の収入の範疇を超えている状態になり、生活の苦しさから解決に向けて債務整理を選択したということでしょう。

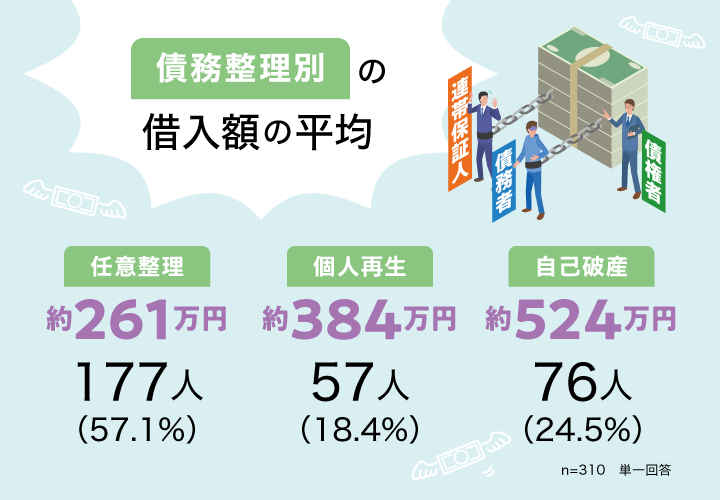

債務整理別の借金額は任意整理が約261万円と一番低い

債務整理別の借金額について分析したところ、自己破産が一番高額で約524万円、次に個人再生の約384万円、続いて任意整理の約261万円でした。

自己破産は借金の返済を免除してもらう方法で、自力返済が難しい人が選択するため、借金が高額になる傾向があるということが証明された結果となりました。

債務整理の中では任意整理をした人が57.1%と圧倒的に多い

一方、債務整理別の人数を見ると、任意整理が57.1%と過半数の人が選んでいるということになりました。

任意整理は、借金額が50万円未満など比較的少ない人でも利用しているケースが目立ちました。

また、任意整理は会社員など定期的な収入あっても「返済が苦しい」という状態だったり、「借金額を減らして早く解決したかった」という人に多く選ばれた方法でもありました。

任意整理は、債務整理の中でも手続きがシンプルで、裁判所を通さずに進められるため、「これくらいの借金で債務整理していいのか?」と迷う段階でも選ばれやすい方法のようです。

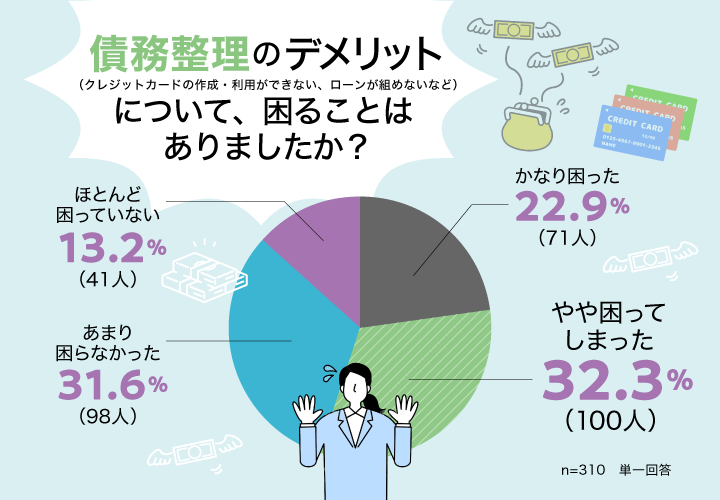

債務整理のデメリットは「やや困った」が32.3%だが「あまり困らなかった」も31.6%と接戦

債務整理のデメリットとしては「ブラックリストに載る」ことが挙げられますが、実際のところの影響はどうなのか?についても聞いてみました。

結果は「やや困ってしまった」が一番多く32.3%だったものの、「あまり困らなかった」の31.6%とほぼ同じ割合になりました。

アンケートの回答によると、債務整理前にローンやリボ払いに頼っていた人にとってはお金の工面がむずかしくなり、困ってしまったということでした。

一方で、「債務整理をしたことでお金の管理ができるようになった」など、お金の使い方を見直すきっかけになり生活が改善されたことで影響を感じなかったといった内容の回答も多くありました。

またクレジットカードが使えないことに対しては、プリペイドで代用したりと対処法もあり、そういった工夫をして乗り切っている人は「あまり困らなかった」と感じているようです。

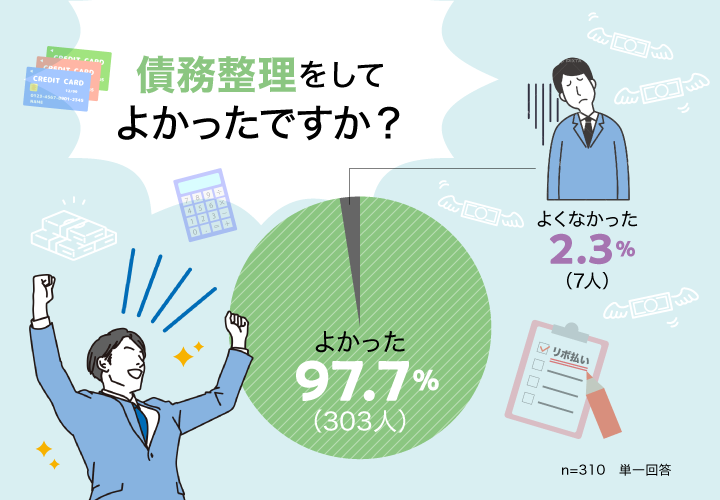

債務整理をして良かったと感じている人は97.7%

「債務整理してよかったか?」についてズバリ聞いてみたところ、97.7%もの人が「よかった」と回答し、満足度が高いことがわかりました。

「よかった」理由についてアンケート結果から分析したところ、大きく3つの理由があることがわかりました。

- 精神的な苦痛から解放された

債務整理をしてよかった理由で一番多かったのは、「精神的な苦痛から解放された」ことでした。

借金がある人が抱える大きな負担は「生活が苦しい」、「将来が不安」など精神的なものともいえます。

債務整理によって、この「見えないプレッシャー」から解放されたことを一番の理由に挙げる人が圧倒的多数でした。 - 経済的な生活の立て直しができた

次に多かったのは、「経済的な再生と再出発ができた」といった理由です。

債務整理で利息がカットされるなど月々の返済額が現実的なものになったことで、「生活そのものを立て直すことができた」といった回答が多くありました。 - 人生の再スタートと自己管理のきっかけになった

債務整理をしたことで「人生を再スタートするきっかけになった」といった声も多く集まりました。

「自分のお金の使い方や生き方そのものを見つめ直した」という意見も多く、単に借金を整理するだけでなく、人生そのものがいい方向に向かうきっかけになったようです。

一方で、「よくなかった」と回答した人の理由を見ると、「借金が減ったことでまたギャンブルに走ってしまった」、「過払い金の相談をしたが、過払い金がなく意味がなかった」という内容でした。

債務整理してどう変わった?310人のリアルな借金解決エピソード

実際に債務整理してみて生活がどう変わったのかを、具体的なエピソードを交えて回答いただきました。

借金額400〜450万円未満を任意整理

債務整理前は気が気でなかったし生きた心地がしなかった。それが任意整理をして返済額が減り、すべての悩みが取れた。

借金額800万円以上を任意整理

債務整理をしてよかったのは、毎月の返済期限に間に合わせるための資金繰りに奔走することがなくなったことです。

毎月どのように返済する金額をどのように工面するか、日々悩んでいました。この悩みがなくなって本当に安心できました。

借金額200〜300万円未満を任意整理

返済をするために借入を増やしてしまうという悪循環に陥ってしまったため、一旦債務整理を行うことで通常の生活に戻れた。

借金額50〜100万円未満を任意整理

無理な返済で生活が回らない状況から、少しずつ生活費を確保できるようになった。

借金額100〜150万円未満を任意整理

着々と返すことができるので、これ以上借金の金額が膨れ上がらず良かった。

精神的に追い込まれて浪費をしてしまって、もうダメかと思ったけど債務整理を知ってまだ生きれるなと思った。

借金額200〜300万円未満を任意整理

転職をして収入が減った結果、毎月返済に当てるお金がどんどん足りなくなり、返すために借りるという悪循環の生活になってしまいました。

クレジットでしか生活できなかった日々を抜けて、現金の上手な使い方をこの機会で学べています。

若いうちにやり直しができて良かった感じています。毎月コツコツ返済をして完済後も現金での生活を続けようと思っています。

同じ失敗をしないように完済までの期間でお金について勉強しようと思いました。

債務整理は借金を根本解決する方法

今回は借金を債務整理した310人にアンケート調査しましたが、結果からわかったメリットは「債務整理をしたことで解決へ近づき、精神的な苦痛から抜け出せた」ということでした。

借金で困った場合の解決方法はいろいろありますが、債務整理は根本解決につながる方法のひとつです。

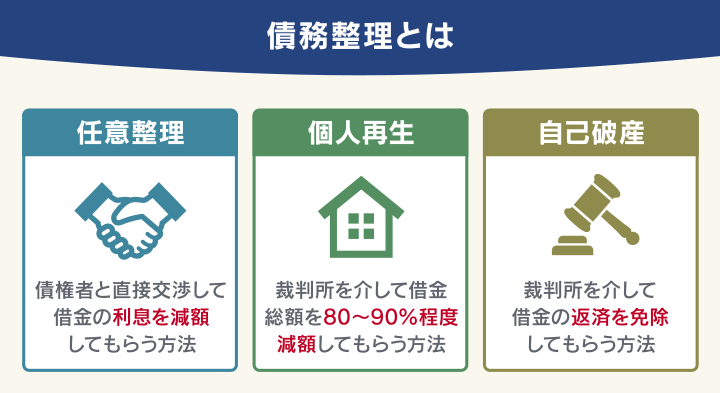

債務整理とは、簡単にいうと「借金を減額・免除して解決する方法」であり、弁護士や司法書士に依頼して行うことが一般的です。

債務整理の種類はおもに3つある

債務整理には、任意整理、個人再生、自己破産のおもに3つの種類があります。

今回のアンケートでも、借金額が少ない人=任意整理、多い人=自己破産といった結果が出ました。

借金額の違いから見て、任意整理は立て直しの手段であり、自己破産は最終手段という位置付けになります。

また個人再生については、「借金額が多いけど自己破産して持ち家を手放したくない」場合などに選ばれます。

債務整理はどれを選んでもブラックリストに載ることになりますが、デメリットの大きさでいうと自己破産>個人再生>任意整理といえます。

今回のアンケートでは任意整理を行った人が57.1%と過半数を超えていますが、実際も債務整理の中では任意整理が一番選ばれている方法です。

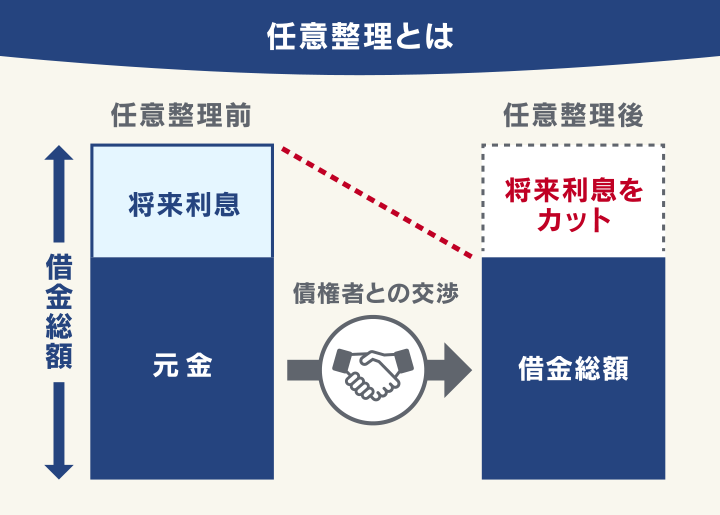

任意整理とは、裁判所を介さず債権者(お金を貸した側)との交渉で将来利息をカットして借金総額を減らし、完済を目指す方法です。

自己破産のように財産が差し押さえられたりするリスクがないため、最初に検討される方法といえます。

債務整理を検討した方がいいのはこんな人

今回のアンケートで「債務整理をしてよかった」と97.7%の人が回答しましたが、その内容から「債務整理をした方がいいのはどんな人か」について債務整理別に分析しまとめました。

任意整理に向いている人

借入額が比較的少ない人(目安:300万円未満)

今回の調査では、借入額300万円未満の人の約73%が任意整理を選んだという結果でした。

安定した収入があり、減額された借金を3〜5年で返済できる人

任意整理は、利息のカットなどで返済の負担は軽くなりますが、元金は返済していく必要があります。そのため、継続的な返済能力がある人向けです。

保証人に迷惑をかけたくない、または特定の財産(住宅ローン返済中の家など)を手放したくない人

任意整理は、整理する借金を個別に選ぶことができます。そのため、保証人がついている借金や住宅・自動車ローンなどを除外したい場合に向いています。

個人再生に向いている人

借入額が高額で、任意整理では返済が難しいが自己破産は避けたい人

個人再生は、借金を大幅に(通常は80%から90%程度に)減額し、残りを分割で返済する方法です。

今回のアンケート結果でも平均借入額が任意整理より100万円以上高くなっており、任意整理では解決できない人向けといえます。

安定した収入の見込みがある人

個人再生は減額された借金を返済していくことが前提となるため、継続的な収入がある人向けです。

住宅ローン返済中のマイホームなど、どうしても手放したくない高価な財産がある人

「住宅ローン特則」という制度を利用することで、マイホームを手元に残したまま、それ以外の借金を大幅に減額できる可能性があります。これが個人再生の大きなメリットといえます。

自己破産に向いている人

借入額が非常に高額な人(目安:500万円以上)

今回のアンケート結果では、借入額が800万円以上の人の過半数が自己破産を選んでおり、返済が現実的ではない高額債務を抱えている場合に選ばれています。

収入がない、または収入が著しく低く、返済の目処がまったく立たない人

自己破産では、裁判所に「支払不能」と認めてもらうことで、税金などを除くほぼすべての借金の支払義務が免除されるため、返済能力がない場合に選ばれる方法です。

高価な財産を所有しておらず、人生を再スタートしたい人

自己破産をすると一定以上の価値がある財産(持ち家や車など)は手放す必要があります。その代わりに借金の返済を免除され、生活を再建するチャンスを得ることができます。

借金にお困りなら弁護士法人・響までご相談ください

もし「借金で毎日つらい」、「この生活から抜け出したい」とお悩みなら、私たち弁護士法人・響までお気軽にご連絡ください。

相談は何度でも無料で、24時間365日受付、全国対応可能です。

ご相談内容をうかがって、債務整理が必要ないのに勧めたりといったことはもちろんありません。

弁護士法人・響では、債務整理に関する問合せ・相談実績が80万件以上と豊富です。

一人で悩みを抱えているのなら、一度、あなたの状況をお聞かせいただけませんでしょうか。

真摯にサポートさせていただきますので、ご連絡お待ちしております。

-

借金問題の無料相談は

弁護士法人・響へ- 何度でも

相談0円 - 24時間

365日受付 - 秘密厳守

- 何度でも