- 弁護士会所属

- 大阪弁護士会 第57612号

- 出身地

- 兵庫県

- 出身大学

- 立命館大学法学部 立命館大学法科大学院

- 保有資格

- 弁護士・行政書士

- コメント

- お悩みを抱えているみなさん、勇気を出して相談してみませんか?その勇気にお応えします。

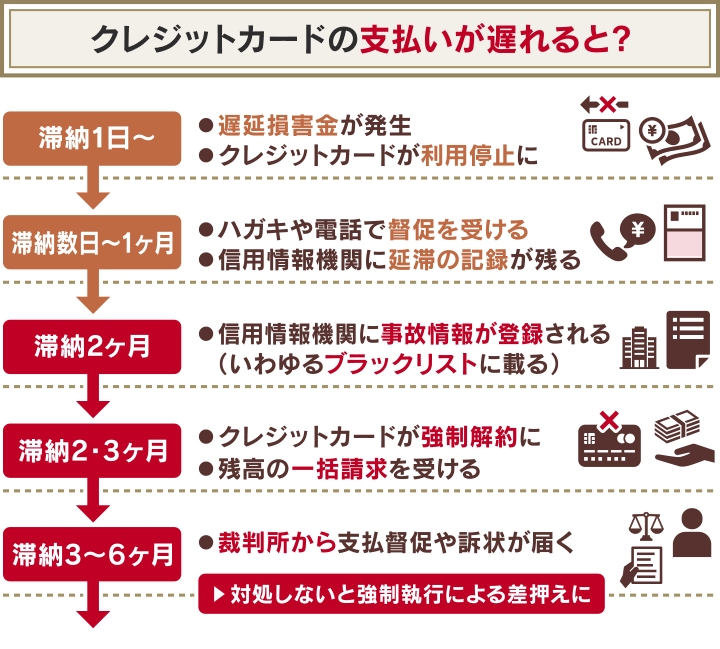

クレジットカードの利用料金を払えない場合、遅延損害金で支払額が増えていき、督促も受けることになります。

さらに、滞納が数ヶ月に及ぶと、カードの強制解約や、いわゆるブラックリスト入り、訴訟などのリスクも生じるので注意が必要です。

料金を払えないことに気づいたら、カード会社に相談して支払い方法の変更(分割交渉)や、支払日の調整をしましょう。

ただし、支払いが難しいからといってお金を追加で借り入れるのは、借金がふくらみやすく危険です。

利用料金の支払いが難しい場合は、債務整理で支払額を減らすことも考えましょう。

弁護士に債務整理を依頼すると、すぐに督促を止めることもできます。

「督促を早く止めたい…」「月の支払いがつらい…」など、クレジットカードの支払いでお悩みの方は弁護士法人・響へご相談ください。

周囲にバレずに問題を解決する方法などもアドバイスできます。相談は何度でも無料です。

-

払えない時の対処法を

相談できます- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも

目次

「弁護士への相談はちょっと…」という方は減額診断を利用してみてはいかがでしょうか。クレジットカードの返済額を減額できるか無料で診断できます。

診断の結果とあわせて、最適な解決策もお知らせできますのでお気軽にご利用ください。

クレカの返済額、減らせる?30秒で減額診断する

※弁護士には守秘義務があり、減額診断の過程で入力いただいた情報を他の目的で利用することは一切ありません。

クレジットカードが払えないとどうなる?

クレジットカードの支払いができず滞納してしまうと、遅延損害金で支払額が増える、クレジットカードが使えなくなるなどの影響が生じます。

さらに滞納期間が長引いた場合、訴訟を起こされ、給与などを差し押さえられるなど、生活への影響も避けられなくなります。

すでに支払いを滞納してしまっている場合、少しでも早く対処することが重要です(対処法については後述)。

滞納期間別に発生するリスクについて、次の項から詳しく解説します。

クレジットカードの支払いが遅れた際の影響や対処法については、以下の記事で詳しく解説しています。

【滞納1日〜】遅延損害金が発生する

クレジットカードの支払いを滞納すると、支払期日の翌日から遅延損害金が発生し、支払額が増えていきます。

遅延損害金は、以下のような計算式で算出されます。

利用残高(円)×遅延損害金利率(年率)÷365(日 ※)×滞納日数

※うるう年の場合は366

遅延損害金とは、支払いの遅れによってカード会社などの債権者が受けた損害を埋め合わせするお金のことで、損害賠償金の一種です。

これは支払い滞納に対するペナルティでもあることから、遅延損害金の利率は年14.6%〜20.0%と、比較的高めに設定されているのが通常です。

遅延損害金については、以下の記事で詳しく解説しています。

【滞納1日〜】クレジットカードが利用停止になる

クレジットカードの支払いを滞納すると、滞納が発生した日から1週間以内にクレジットカードが利用できなくなります。

すると、店頭でのカード利用やキャッシングはもちろん、カード引き落としにしている支払いもできなくなってしまいます。

- 公共料金

- 携帯電話料金

- 家賃

なお、滞納後すぐに支払いができれば、再びカードを利用できます。

カード会社によって異なりますが、早ければ翌日、遅くとも5営業日以内に利用再開できることがほとんどです。

【滞納数日〜】ハガキ(督促状)や電話で督促される

滞納後数日たつと、カード会社からメールやハガキ(督促状)、電話などで督促を受けます。

督促状には、滞納分の支払期日、支払い方法などが記載されており、自宅に送付されます。

電話での督促では、

- 返済が遅れていること

- いつまでに返済が可能か

第一連絡先(携帯電話など)に連絡がつかなければ、第二連絡先(自宅など)に連絡される可能性もあります。

家族と同居している場合は、家族に滞納を知られる可能性もあるため、注意が必要でしょう。

おもなカード会社が督促の電話をかけてくる番号の例を、以下の表でまとめました。

| 相談先 | 借金額の目安 |

|---|---|

| PayPayカード | 0570005046 |

| dカード | 0570783890 |

| イオンカード | 0570200263 |

| アプラスカード | 0726399225 |

| エポスカード | 0344870101 |

| オリコカード | 0922615616 |

| ジャックスカード | 0570055877 |

| ポケットカード | 0676703939 |

| ライフカード | 0570033212 |

| 楽天カード | 0570069101 |

| 三井住友カード | 0366311513 0366311511 |

| 出光クレジットカード | 0120504274 |

| JCBカード | 0120362633 |

| 三菱UFJニコス | 0343357333 |

※2024年7月時点の情報です。上記に示した以外の番号から督促電話がかかってくることもあります

督促状については、以下の記事で詳しく解説しています。

【滞納2ヶ月】いわゆるブラックリストに載る

滞納期間が2ヶ月以上に及ぶと、信用情報機関に事故情報が登録されます(いわゆる「ブラックリストに載る」状態)。

用語集

信用情報とは?

用語集

信用情報とは?

利用者の属性、クレジットカードやキャッシングの契約状況、借り入れ・返済などの取引状況のこと。

以下の信用情報機関によって収集・管理されている。

いわゆるブラックリストに載ると、おもに以下のような影響があります。

- クレジットカードが利用できない

- クレジットカードを新しくつくれない

- キャッシングやローンなどによる借り入れができない

- 賃貸契約ができなくなる場合がある

- 携帯電話端末の分割購入ができなくなる場合がある

- ローンや奨学金などの保証人になれない

滞納による事故情報は、完済または契約終了から5年程度が経過するまで、登録されます。

ブラックリストの影響については、以下の記事で詳しく解説しています。

【滞納2・3ヶ月】カードが強制解約される

クレジットカードの滞納後、1ヶ月以上が経過すると、カード会社から強制解約を予告する通知が届きます。

その通知を無視して、滞納期間が2〜3月に及ぶと、カード会社の規定によりクレジットカードが強制的に解約されます。

一度、カードを強制解約されてしまうと、トラブルのあった顧客としてカード会社内に記録が残ります(いわゆる社内ブラック)。

以後の再契約も基本的に難しくなるため、注意が必要です。

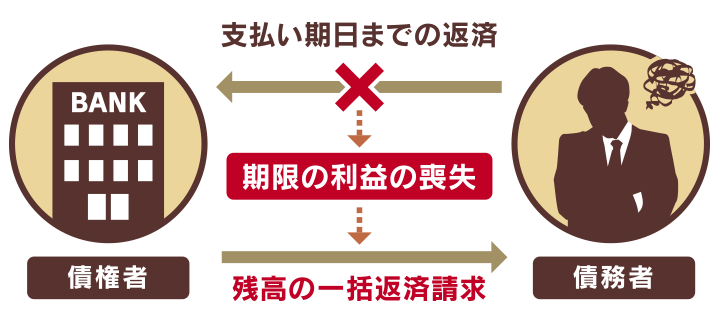

【滞納2・3ヶ月】利用残高の一括請求を受ける

滞納期間が2〜3ヶ月に及ぶとカカード会社から残額の一括請求を受ける可能性が高いといえます。

※請求元は、カード会社から委託された債権回収会社の場合もあります

これは、「期限の利益」を喪失していることに起因します。

用語集

期限の利益とは?

用語集

期限の利益とは?

契約によって定められた期日が到来するまでの間、債務(借金の返済や代金の支払いなど)を履行しなくてよいとする債務者側の利益(権利)。

利用者が支払いを滞納した場合、契約不履行となり、この利益を失ってしまう。

一括請求を受けたら、リボ払いや分割払いを含めたすべての残債を、指定期日までに支払わなければなりません。

しかし、この段階ですでにブラックリストに載っているため、新規の借り入れはできない状態です。

つまり、他社からの借り入れで返済することはできないということです。

一括請求については、以下の記事で詳しく解説しています。

【滞納3〜6ヶ月】裁判所から支払督促や訴状が届く

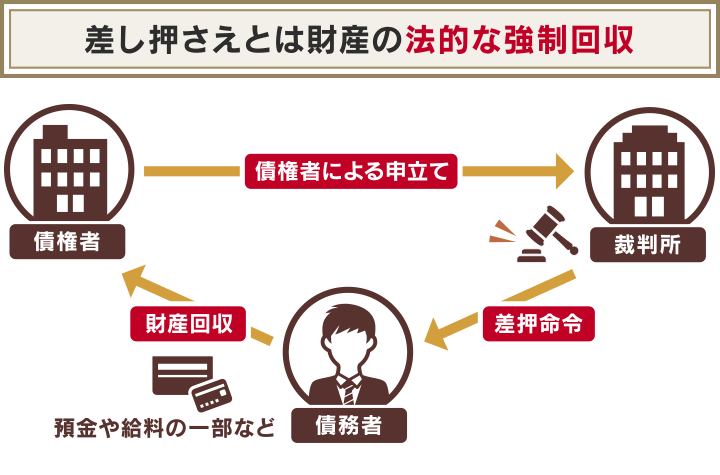

一括請求を放置し、滞納期間が3〜6ヶ月に及ぶと、裁判所から支払督促、または訴状が届く可能性があります。

これらの書面は、裁判所からは「特別送達」という対面での対応が必要な方法で届くため、同居の家族には高確率で滞納がバレてしまうでしょう。

さらに、いずれの書面も、放置してしまうと最終的に強制執行による財産の差押えに発展する可能性も高いため、注意が必要です。

支払督促とは、カード会社などの債権者の申立てにより、簡易裁判所が金銭の返済を命じる書面です。

支払督促が届いた場合は、指定期限までに支払いを済ませるか、2週間以内に、同封されている「異議申立書」を使って異議申立てを行わなければなりません。

訴状とは、債権者が訴訟(裁判)を申立て、裁判が開始されたことを知らせる書面です。

訴状が届いた時点で、クレジットカードの利用者(債務者)は被告となり、裁判所の審理を受けなければならない立場に置かれます。

訴状が届いた場合は、期日までに答弁書を裁判所へ返送し、指定された日時に裁判へ出廷しなければなりません。

支払督促または訴状が届いた場合の対処法については、以下の記事で詳しく解説しています。

【滞納前】クレジットカードを払えないときの対処法7つ

支払日前にクレジットカードの支払いが厳しいと気づいたときは、状況に応じて、以下のいずれかの方法をとるようにしましょう。

「支払額を減らせば払えそう」

→支払い方法を変更する

「支払いを数日待ってほしい」

→支払日を変更する

「今月の支払いのためのお金が少し足りない」

→ポイントやキャッシュバックで支払う

→不用品の売却やスポットバイトなどで収入を増やす

→公的融資を利用する

→生命保険の契約者貸付制度を利用する

→勤務先の福利厚生を利用する

もし、他に借金があるといった事情で支払いが毎月苦しい場合、後述する債務整理も検討した方がいいかもしれません。

それぞれの方法について後述します。

支払い方法を変更する

前月の利用額を支払うのが難しそうな場合、各社が定めた期限日までであれば、以下のような支払い方法に変更することができます。

- 分割払い:支払回数を設定し、決まった期間で支払う方法

- リボ払い:毎月一定額を支払っていく方法

- スキップ払い:希望の月に一括で支払う方法

支払い方法の変更は基本的に、カード会社の会員サイト、もしくは専用アプリから行います。

以下、おもなカード会社別に、支払いの変更方法をまとめていますので、参考にしてください。

| カード会社名 | 支払い変更方法 |

|---|---|

| 楽天カード | 会員専用Webサービス「楽天e-NAVI」で「あとから分割払い」「あとからリボ払い」の利用が可能 |

| JCBカード | 会員専用Webサービス「MyJCB」で分割払い、リボ払い、スキップ払いへの変更が可能 |

| オリコカード | 会員専用オンラインサービス「eオリコサービス」で「あとリボ」「支払PASS(※)」の利用が可能 ※支払いをリボ払いにしたうえで、引き落としを1ヶ月遅らせるサービス |

| イオンカード | 会員向けWebサービス「暮らしのマネーサイト」でリボ払いへの変更が可能 |

| 三井住友カード | 会員向けWebサービス「Vpass」で、「あとからリボ」「あとから分割」の利用が可能 |

| ライフカード | 会員向けWebサービス「LIFE-Web Desk」または電話にて「あとリボ」「あと分割」の利用が可能 |

| エポスカード | 会員向けWebサービス「エポスNet」または電話にて「あとからリボ」「あとから分割」に変更可能 |

| セゾンカード | 会員向けWebサービス「Netアンサー」、スマホアプリ「セゾンPortal」または電話にて、「あとからリボ」に変更が可能 |

| アプラスカード | 会員向けWebサービス「NET station* APLUS」にて「分割払い」「リボ払い」へ変更が可能 |

※カード会社によって変更手続きの受付期間や、手数料の有無などが異なります

※2024年7月時点の情報です。最新の情報は各社サイトでご確認ください

支払日を変更する

各社が設定した変更期日の前であれば、会員サイトやスマホの専用アプリから支払日を変更できる可能性もあります(カード会社によります)。

変更期日を過ぎている場合、カード会社に電話で問い合わせてみましょう。

電話口では、以下の点に注意してください。

- 支払いの意思があることを明確に伝えること

- 状況を率直に伝え、誠意ある対応をすること

おもなカード会社の問い合わせ先は、以下のとおりです。

| カード会社名 | 問い合わせ先 |

|---|---|

| 楽天カード | 自動音声専用ダイヤル:0120-30-6910(無料) ※上記電話番号が利用できない場合は092-474-9255(有料)コンタクトセンター:0570-66-6910(有料) ※上記電話番号が利用できない場合は092-303-7188(有料)または092-474-6287(有料) |

| JCBカード | JCBファイナンスデスク:0120-833-633(無料) |

| オリコカード | オリコカードセンター(有料):011-261-6002(北海道)、022-215-2655(東北)、049-271-3330(関東甲信越)、052-735-3525(東海・北陸)、06-6821-3860(近畿)、082-225-5360(中国・四国)、092-722-5477(九州・沖縄) |

| イオンカード | イオンカードコールセンター:0570-071-090(有料)/043-296-6200(有料) |

| 三井住友カード | カード裏面に記載の電話番号 再引き落とし日や利用再開日の確認などはVpassを参照 |

| ライフカード | ライフカードインフォメーションセンター:03-6840-3232(有料) |

| エポスカード | コールセンター 東京:03-3381-0101(有料) |

| セゾンカード | 信用管理センター:03-6688-3300(有料)/03-6670-3636(自動音声、有料) |

| アプラスカード | カスタマーサポート:0570-008-789(自動音声、有料) |

ポイントやキャッシュバックで支払う

貯まっているポイントやキャッシュバックサービス(※)で、利用額の一部の支払いをまかなえる可能性もあります。

カードの会員サイトなどで、利用可能な額を確認してみましょう。

ポイント支払いやキャッシュバックサービスの申し込みは会員サイト、もしくは、電話や専用アプリから行うことができます。

※ キャッシュバックサービスとは、クレジットカードの利用金額に応じて、現金による還元を受けられるサービスのこと

不用品の売却やスポットバイトなどで不足額を補う

クレジットカードの支払いに、収入自体が少し足りない場合、

- 自宅にある不要品をリサイクルショップやフリマアプリで売却する

- スポットバイトやクラウドソーシングで仕事を増やす

といった方法で、臨時収入を得られる可能性もあります。

不用品がないか、また、仕事を少しできる時間的・体力的余裕がないか、考えてみましょう。

なお、企業に勤めている方がスポットバイトやクラウドソーシングを検討したい場合、副業が許されているか、服務規定を確認するようにしてください。

公的融資を利用する

離職や減収などによって生活が困窮し、クレジットカードの支払いができない場合、「公的融資」でお金を借り入れられる可能性があります。

公的融資とは、一定条件を満たせば国や自治体からお金を借りられる制度で、無金利・低金利での借り入れが可能です。

制度は多数ありますが、クレジットカードの支払いのお金が足りない場合は「緊急小口資金」が使いやすいかもしれません。

- 貸付対象:緊急、かつ一時的に生活が困難になっている人

- 貸付上限額:10万円以内

- 貸付までの期間:1週間程度

- 貸付利子:無利子

- 連帯保証人:不要

- 相談・申し込み窓口:市区町村の社会福祉協議会

ただし、公的融資も借金には変わりありません。

返済のめどが立つ場合のみ、利用するようにしてください。

国からお金を借りる方法については、以下の記事で詳しく解説しています。

生命保険の契約者貸付制度を利用する

「契約者貸付制度」とは、契約している生命保険の解約返戻金の一定範囲内でお金を借りられる制度です。

この制度を利用したとしても、保険自体を解約するわけではないので、保障は継続されます。ただし、返済まで所定の利息が発生します(一般的な利率は年2〜6%程度)。

貸付金が未返済のままその保険から死亡保険金や満期金が発生した場合は、元金と利息分がそこから差し引かれます。

利用する際は、ご自身が契約している保険の約款などをよく確認するようにしましょう。

勤務先の福利厚生を利用する

勤務先によっては、以下の福利厚生制度を利用できる可能性もあります。

- 従業員貸付制度(または社内融資)

- 給料の前払い

従業員貸付制度は、一般的な金融機関よりも低金利(年2〜4%前後)で借りられることが多いため、比較的返済もしやすいといえるでしょう。

返済方法は基本的に、分割返済となります。

一方で給料の前払いは、労働基準法第25条に使用者の義務(非常時払い)として規定された制度です。

前払いされるのは「すでに働いた賃金分」で、返済するか、次に支払われる給料から天引きされる(会社との間で合意がある場合)ことになります。

そのため、翌月にまた資金不足に陥ってしまう可能性もありますので、注意が必要です。

【滞納後】クレジットカードを払えなかったときの対処法は3つ

すでにクレジットカードの支払日を過ぎてしまった場合、状況によって、対処法は以下の3つとなります。

「支払いのめどが立たない…」

→債務整理で月の支払額を減らす

「うっかり支払い忘れてしまった!」

→案内されているとおりに支払う

「支払日や支払額を変えれば払えそう」

→分割交渉や支払日変更の相談をする

それぞれ解説します。

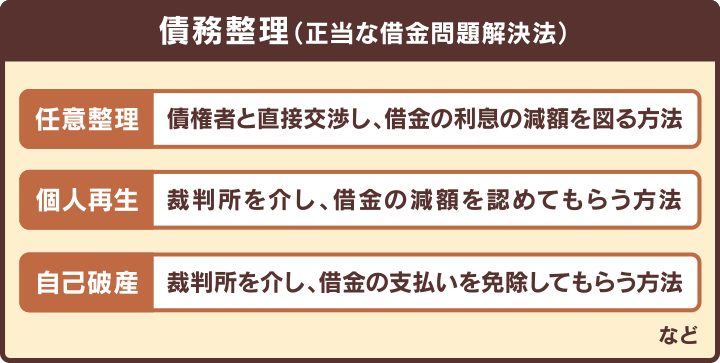

債務整理で月の支払額を減らす

クレジットカードの利用料金を滞納してしまい、支払うめどが立たない場合は「債務整理」をすることで月の支払い額を減らしたり、ゼロにしたりすることが可能です。

債務整理を弁護士などに依頼することで、すぐに督促を止めることもできます。

債務整理とは、クレジットカードの支払いや借金返済の負担を軽くするための方法で、おもに任意整理、個人再生、自己破産といったものがあります(※)。

クレジットカードの利用料金など、負債(借金)が比較的少額の場合「任意整理」で対応できるケースが多いでしょう。

任意整理は裁判所に申し立てる必要がなく、周囲や財産への影響を最低限に抑えて支払額を減らすことができます(詳しくは後述)。

なお、債務整理のすべての方法に共通して、一定期間、信用情報機関に事故情報が登録される(いわゆる「ブラックリスト」に載る)というデメリットがあります。

しかし前述したとおり、滞納が長期に及ぶといずれにせよブラックリストには載ってしまいます。

滞納を解消できない場合、早めに債務整理をしてしまった方がいいかもしれません。

債務整理でクレジットカードの返済額が減らせるかどうか、気になった方は30秒でできる診断を使って確認してみましょう。

クレカの返済額、減らせる?30秒で減額診断する

次の項目から、債務整理のそれぞれの方法について解説します。

※ クレジットカードの一括払いのみを利用している場合や、支払不能額が低すぎる場合などは、債務整理を利用できないケースもあります

債務整理について、詳しくは以下の記事で解説しています。

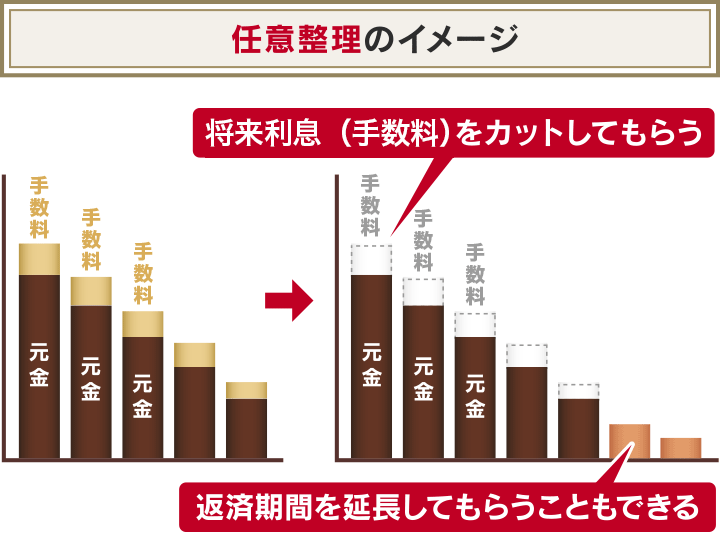

任意整理は手数料や利息をカットし、無理のない完済を目指す交渉

任意整理では、裁判所を通さず、クレジットカード会社などの債権者と直接交渉をします。

以下のような条件で和解し、無理のない支払い計画を立て直すことを目指すのが一般的です。

- 和解後に発生する手数料や利息(将来利息)などを減額、カットする

- 3〜5年の分割払いにする

任意整理は、他の方法と比べて残高の減額幅は小さいものの、財産や保証人への影響を抑えやすく、周囲に知られづらいといえます。

これは、任意整理は交渉の相手にする債権者を選ぶことができるためです。

たとえば自動車ローンなどがある場合、ローン会社を任意整理の対象から外せば、ローンはそのまま支払い続けることができます。

よって、車やローンの保証人には影響が出ないのです。

任意整理については、以下の記事で詳しく解説しています。

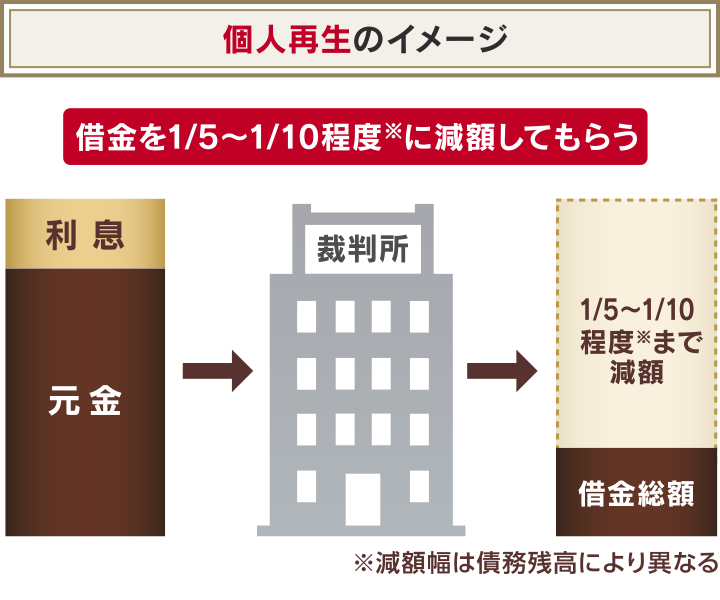

個人再生は裁判所を介して借金を圧縮する手続き

個人再生は、返済不能に陥っているという旨を申し立てて、裁判所に借金の大幅な圧縮を認めてもらう手続きです。

裁判所に認められると、1/5〜1/10程度まで減らした借金を、原則3年(最長5年)で返済可能になります。

ただし、借金は100万円未満にはならないため、借金額があまり大きくない場合は適しません。

個人再生は、借金を大きく減らすことができる一方、家や車を手元に残せる可能性のある手続きです。

手続きは複雑なため、検討する場合は、債務整理の解決実績豊富な弁護士事務所での相談をおすすめします。

個人再生については、以下の記事で詳しく解説しています。

自己破産は裁判所を介して借金をゼロにする手続き

自己破産は、裁判所に返済不能に陥っているという旨を申し立てて、借金の支払義務を免除(免責)してもらう手続きです。

免責が認められると、税金などの支払い(非免責債権)を除いた、すべての借金を返す必要がなくなります。

自己破産の効力は大きいうえに、家や車など一定以上の価値ある財産が回収されるなど、デメリットも小さくありません。

利用条件なども定められているため、申立前に、一度弁護士などへ確認することをおすすめします。

自己破産については、以下の記事で詳しく解説しています。

案内されているとおりに支払う

支払日に口座残高が不足していたなどで、

「うっかり支払いができていなかった」

という場合、カード会社の案内に従って、できるだけ早く、コンビニや銀行などで支払いを済ませましょう。

カード会社が再引き落とし日を設定している場合、それまでに引き落とし用口座にお金を準備します。

各カードの支払い方法は、各社HPや督促のSMS、メール、督促状などを参照してください。

なお「数日、初めて支払いを滞納してしまった」というようなケースであれば、信用情報への影響はほぼありません。

前述のとおり、クレジットカードの利用が止められていても、数日以内にまた利用できるようになります。

分割交渉や支払日変更の相談をする

支払日を過ぎても、支払いのめどが立っていれば、カード会社に電話で交渉することで支払日変更や分割払いへの変更に応じてもらえる可能性はゼロではありません。

カード会社としても、滞納されたままでいるより、利用料金の回収コストを抑えられるという事情もあるからです。

ただし、支払日が過ぎている時点で、滞納が発生している事実に変わりはありません。

以下のポイントを、誠実かつていねいに説明することを心がけましょう。

- 支払いの意思があること

- 支払いが難しくなった理由

- 支払い可能な日付(支払日変更の場合)

- 希望の分割回数(分割交渉の場合)

交渉後、カード会社によって支払い日の変更や分割払いが認められれば、別途手続きを案内されます。

おもなカード会社の問い合わせ先は、上でまとめたとおりです。

なお、一時的な出費で支払額が少し足りない状態であれば、前述した公的融資、保険の契約者貸付、職場の福利厚生などを利用して工面する手もあります。

しかし、いずれの方法も借り入れまでは数日〜数週間かかるため、支払日や分割額を決める際には注意しておきましょう。

クレジットカードが払えないときの無料相談窓口

ここまでクレジットカードの支払いが厳しい場合の対処法について解説してきましたが、実際どう行動すればいいか、不安を感じることもあるでしょう。

そこで、ここでは、クレジットカードの支払いが厳しい場合に利用できる無料の相談窓口を紹介します。

窓口ごとに特徴が異なりますので、現在の状況や相談したい内容に応じて、相談先を選んでください。

| 状況 | 相談窓口 |

|---|---|

| 多重債務で返済に行き詰まっている | 日本クレジットカウンセリング協会 |

| 浪費癖があり、利用残高が減らない | 貸金業相談・紛争解決センター |

| 債務整理を考えている | 弁護士・司法書士事務所 |

日本クレジットカウンセリング協会

日本クレジットカウンセリング協会は、クレジットカードや消費者金融のローンなどによって、多重債務を抱えた際に相談できる機関です。

クレジットカードやローンに詳しい弁護士や、消費生活アドバイザー・臨床心理士などの資格を持つカウンセラーに無料相談することができます。

クレジットカードの利用以外にも、消費者金融などから借り入れをしていて、返済に行き詰まっている場合は、利用してみるとよいでしょう。

「多重債務ほっとライン」に電話し、日時を予約することで、対面での無料カウンセリングが受けられます。

| おもに相談できること | 多重債務をはじめとした借金問題 |

|---|---|

| 受付時間 | 平日10:00〜12:40、14:00〜16:40(年末年始を除く) |

| 所在地 | 全国20ヵ所以上(センター・相談室) |

| お問い合わせ先 | 多重債務ほっとライン:0570-031640 |

貸金業相談・紛争解決センター

貸金業相談・紛争解決センターは、日本貸金業協会が運営している機関です。

クレジットカードの支払いを含め、借金返済に行き詰まっている場合に、無料カウンセリングを受けることができます。

買い物依存や浪費癖など、借金の原因について分析してもらえたり、生活再建に向けた支援を受けられたりする可能性もあります。

浪費癖などが原因で、クレジットカードのリボ払いや、キャッシングを繰り返している場合は、相談を検討してみてください。

| おもに相談できること | 多重債務をはじめとした借金問題 |

|---|---|

| 受付時間 | 平日9:00~17:00(年末年始を除く) |

| 所在地 | 東京都港区高輪3-19-15 二葉高輪ビル2階 |

| お問い合わせ先 | 貸金業相談・紛争解決センター 相談窓口:0570-051-051 |

弁護士・司法書士事務所

弁護士・司法書士事務所の多くは、無料の相談窓口を設けています。

債務整理案件を多く解決してきた事務所であれば、クレジットカードの支払いに関する問題の解決方法について、法律の専門家としてアドバイスをしてもらえます。

債務整理を検討している場合は、現在の借金総額や収入などを加味し、債務整理をすべきか判断してもらえるでしょう。

実際に債務整理をする場合は、無料相談をした事務所にそのまま依頼することもできるので、問題解決までの流れがスムーズです。

また、弁護士・司法書士に債務整理を依頼をすると、原則、債権者からの督促やクレジットカードの支払い・借金返済をストップさせることができます。

弁護士・司法書士は、債権者に対し、督促を止める法的効力を持っている「受任通知」を送るためです(貸金業法第21条)。

現時点で債務整理を考えている場合や、滞納による督促に悩んでいる場合、相談を検討してみてください。

| おもに相談できること | 債務整理に関する相談 |

|---|---|

| 受付時間 | 各事務所によって異なる 例)弁護士法人・響 24時間365日 |

| 所在地 | 全国各地 |

| お問い合わせ先 | 弁護士・司法書士事務所の相談窓口 |

クレジットカードの支払いを債務整理で解決した方の体験談

前述したとおり、クレジットカードの支払いがどうしても厳しい場合の解決方法となるのが債務整理です。

しかし、債務整理によって実際に解決できるのか、不安に思うこともあるでしょう。

そこで、ここでは、実際に債務整理(任意整理)を行った方の体験談を紹介します。

毎月の支払額がどのくらい変わったのか、任意整理をした感想などもうかがっていますので、参考にしてください。

日頃の浪費で借金が膨らんでしまった(20代・女性・会社員)

浪費が積み重なり、残高が大きく膨らんでしまった方の例です。

任意整理で月の支払額を大きく減らしたことで完済までの道が見え、精神的にも楽になったとのことでした。

| 【借金理由】 | ショッピングなどの浪費 |

|---|---|

| 【借入総額】 | (任意整理前)約270万円⇒(任意整理後)約220万円 |

| 【毎月の支払額】 | (任意整理前)約12万円⇒(任意整理後)約4万6,000円 |

ショッピングなど日頃の浪費で借金が膨らみ、借金額が夫とあわせて約270万円ありました。

しかし、ひと月の収入は自分の給料15万円と、転職活動中の夫のアルバイト代5万円だけで、とても返済にまで手が回りませんでした。

弁護士の方に相談した結果、任意整理という債務整理の方法を行うことにしました。

任意整理後は、借金返済のめどが立ち、夫からも生活費を入れてもらえるようになりました。

夫や弁護士事務所の方々が味方になってくれると思えただけでも、以前までのモヤモヤがなくなったように思います。

学生時代からリボ払いを繰り返していた(20代・女性・会社員)

長年のリボ払いで支払いが苦しくなってしまった方の例です。

この方は、任意整理で利息(手数料)をカットすることで、支払いの負担を大きく減らすことができました。

| 【借金理由】 | 生活費の支払い |

|---|---|

| 【借入総額】 | (任意整理前)80万円⇒(任意整理後)60万円 |

| 【毎月の支払額】 | (任意整理前)3万2,000円⇒(任意整理後)1万7,000円 |

学生時代に生活費の支払いをクレジットカードで始めたのがきっかけでした。

とりあえずカードで払ってバイト代で返せばよいと考えていたので、毎月けっこうな額になることもしばしばありました。

そんなときに、リボ払いに切り替えたことで毎月一定額の支払いにすることができ、今まで以上に散財をすることに…。

それでも、就職したらボーナスも出るので、それで返していこうと思っていましたが、思った以上に給料は低く、借金は利息で増えていく一方でした。

今のうちに何とかするしかないと思い、弁護士事務所に相談したところ、月々の返済額を減らせることや、18%かかっていた利息を免除してもらえることを知り、じっくり考えた末に手続きを依頼しました。

おかげで3年ちょっとで完済できる予定です。

収入が減ってリボ払いの返済が厳しくなった(60代・男性・会社員)

新型コロナウイルス感染症の影響を受けてしまった方の例です。

この方は、任意整理で、月の支払額を4分の1程度まで減らすことができました。

| 【借金理由】 | 収入減 |

|---|---|

| 【借入総額】 | (任意整理前)約370万円⇒(任意整理後)約300万円 |

| 【毎月の支払額】 | (任意整理前)約22万円⇒(任意整理後)約5万2,000円 |

当時、車を購入した矢先に、新型コロナウイルス感染症拡大の影響で収入が減ってしまいました。

また、毎月リボ払いを利用していたのですが、返済額のほとんどが利息という状態が続いていました。

弁護士の方に相談して、任意整理をしたことで、毎月の返済額が大きく減りました。

毎月支払っていても元金が減らないのがつらかったのですが、毎月減っていく様子を実感できて、任意整理して良かったと感じています。

クレジットカードを払えないときのNG行動

クレジットカードの支払いが厳しいからといって、以下のような行動はしてはいけません。

- 支払いの踏み倒し

- カードローンやキャッシングでの借り入れ

- クレジットカードの現金化

- 闇金からの借り入れ

これらの行動は、支払額をさらに増やしたり、場合によっては犯罪に巻き込まれたりと、深刻な問題につながることもあります。

次の項から、具体的に解説します。

支払いの踏み倒し

「クレジットカードの滞納を放置していれば、いずれ時効になって踏み倒せるだろう」

と思う人がいるかもしれません。

しかし、借金の時効(消滅時効)を故意に成立させられるケースは多くありません。

原則、クレジットカードの支払いの時効期間は5年であり、期間が経過した状態で、時効の援用手続をすれば、消滅時効が成立します。

ただし、消滅時効には「時効の更新(中断)」という制度があり、これが成立すると時効の期間のカウントがゼロに戻ってしまうのです。

カード会社の多くは、前述した支払督促や訴訟の手続きをとることで、時効の更新を行います。

そのため、時効が完成することは非常に少ないと考えてよいでしょう。

時効を狙って滞納を続けることは、リスクを高める行為でしかないのです。

クレジットカードの時効を狙うリスクについては、以下の記事で詳しく解説しています。

カードローンやキャッシングでの借り入れ

クレジットカードの滞納を解消するために、カードローンや別のカードでのキャッシングでお金を借りることもNG行動です。

これは、借金を返済するために借金をしている状況であり、根本的な解決になっていません。

また、返済能力が上がったわけではないので、結局また別の方法で借り入れをしてしまい、借金がどんどん膨らむという悪循環が生まれる可能性もあります。

一般的にこのような状況を「自転車操業」といいます。

この状態に陥ると、借入総額の増加にともなって、利息も膨らんでいきます。

返済総額も当初より増えてしまうので、返済がいつまでたっても終わらない状態になる可能性が高いといえます。

自転車操業のリスクについては、以下の記事で詳しく解説しています。

クレジットカードの現金化

クレジットカードの現金化も、リスクが非常に高い方法です。

クレジットカードの現金化とは、以下のような行為をいいます。

- クレジットカードを使ってブランド品や新幹線のチケットなどを購入し、買い取り業者に売ることで現金を得る

- 業者からクレジットカードで安い商品を高額で購入し、その見返りに現金をキャッシュバックしてもらう

クレジットカードの現金化はただちに違法とはいえませんが、カード会社の規約に反する行為です。

現金化が発覚した場合、すぐに強制解約の措置がとられ、利用金額の一括返済を求められる可能性もあります。

また、債務整理をする場合にも、交渉時に不利になるリスクや「免責不許可事由」に当てはまるとして裁判所に借金免除を認められないリスクも生じるため、注意が必要です。

用語集

免責不許可事由とは?

用語集

免責不許可事由とは?

自己破産で免責(返済義務の免除)を認めないケースとして、破産法に明記されているもの(破産法252条1項)。

クレジットカードの現金化は「不当に債務を負担した」として、免責不許可事由に該当する可能性が高い。

自己破産の免責不許可事由については、以下の記事で詳しく解説しています。

闇金からの借り入れ

闇金からの借り入れも、くれぐれもしないようにしてください。

闇金とは、「出資法」の上限金利(年20.0%)を超える違法な高金利でお金を貸す貸金業者のことです。

たとえば「トイチ(10日で1割、年利換算で365%)」での貸付を行っている業者もあります。

また、闇金から借りたお金を滞納してしまうと、違法な手段で取り立てをされる可能性があります。

通常、貸金業者による借金の取り立ては、貸金業法第21条で定められたルールに則って行われます。

しかし、闇金はこの貸金業法が適用されないため、督促のなかで

- 電話口で恫喝される

- 自宅の玄関前に居座られる

- 正当な理由なく勤務先などに電話・訪問される

- 近所に貼り紙をされるなどの嫌がらせを受ける

といった可能性もあります。

借り入れようとしている業者が闇金か判断がつかない場合は、以下のページから貸金業者として登録されているか確認しましょう。

闇金は、貸金業法に違反する貸付を行っているため、貸金業法の登録を受けていません。

もし闇金から借り入れてしまい、被害を受けているようであれば、警察に相談するようにしてください。

クレジットカードが払えないときのよくある質問

クレジットカードが払えないときに関するよくある質問を紹介します。

学生がクレジットカードの利用料金を払えなくなったらどうすればいい?

初めてクレジットカードを持ち、うっかり使いすぎてしまう学生の方は少なくありません。

もしクレジットカードの利用料金が払えなくなってしまったら、まずは家族・親族の方への相談を検討してみましょう。

利用残高を立て替えてもらう方法が考えられます。

特に、リボ払いの残高が返せなくなっている場合、毎月発生する手数料で残高が減らなくなっているケースが多いため、残高を一括返済してもらうのが有効です。

もし事情があって家族に頼れない場合には、上で紹介した無料相談窓口に相談してみましょう。

学生がクレジットカードを払えない場合については、以下の記事で詳しく解説しています。

主婦だけどクレジットカードを払えなくなってしまった!バレずに解決できる?

主婦の方が家族や周囲にバレないようにクレジットカードの支払い不能を解決するためには、任意整理を行うことが多いでしょう。

任意整理は裁判所を介さないため、出廷などの必要がなく、周囲にバレづらいのです。

さらに、任意整理を依頼する際、事務所に「家族にバレたくない」という旨を伝えることで

- 書類を送る際は局留めにする

- 書類を送る際は事務所名が入った封筒を使用しない

- 電話の時間帯を依頼者の希望に合わせる

- 電話は依頼者本人の携帯電話にかける

- 電話口で個人名を名乗るようにする

といった工夫をしてもらえることもあります。

なお、任意整理では、和解成立後も支払いが続くため、一定の収入が必要となります。

しかし、その際の収入源は問われないため、必ずしも正社員として働いている必要はありません。

アルバイト・パートの収入や、家計のやりくりでお金を捻出できる状態であれば、任意整理は可能です。

家族にバレない債務整理の方法については、以下の記事で詳しく解説しています。

-

払えない時の対処法を

相談できます- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも