- 弁護士会所属

- 第二東京弁護士会(第36318号)

- 出身地

- 京都府

- 出身大学

- 立命館大学法学部

- 保有資格

- 弁護士・税理士・社会保険労務士

- コメント

- 弁護士に相談に来られる方は、皆さん、辛い思いを抱えていらっしゃいます。 まずはその思いにしっかり寄り添うことが大事。そして、その辛い思いを抱えている方々の権利や利益を守り抜くために、諦めずに戦うこと。諦めずに戦えば、絶対に突破口は見えてきます。 お困りごとがありましたら、気がねなくお気軽にご相談ください。様々な法的ニーズにお応えできるよう、誠心誠意ベストを尽くしてまいります。

「借金を減額できる」といった広告を見て「ワナや詐欺では?」と疑われる方も多いかと思います。

借金は、「債務整理」「過払い金の返還請求」といった方法を利用することで、実際に減額することが可能です。

これらは借金問題解決のために認められた正当な減額方法で、決して詐欺などではありません。

債務整理を利用すると、いわゆる「ブラックリスト」に載るため、5~7年程度は新規借入れができないなどのデメリットがあります。

しかし、債務整理することによって将来利息をカットできたり、借金額を最大90%減額できるなどのメリットも存在します。

弁護士法人・響では、

「支払いが厳しく、月々の返済を減らしたい」

「借金を減らす方法について聞いてみたい」など、借金問題に関する相談を24時間365日無料で受け付けています。

お問い合わせの結果、債務整理をする必要がない場合は、無理にすすめることはありません。安心してご相談ください。

相談無料 全国対応 24時間受付対応

目次

「いきなり弁護士に相談するのは怖い…」そんな方は、弁護士法人・響が運営する借金減額診断で、借金を減らせるか診断してみましょう。無料・匿名で利用できます。

【3つの質問に答えるだけ】借金減額診断を試してみる

※弁護士には守秘義務があり、減額診断の過程で入力いただいた情報を他の目的で利用したり、お問い合わせ内容をご家族やお勤め先などにお知らせすることは一切ありません。

借金を減額できるって本当?それともワナ?

借金は、債務整理をはじめとする3つの方法によって本当に減額できる可能性があります。

借金減額の方法は、大きく分けて「法的に認められた減額方法」と「金融機関が提供する減額方法」があります。

”法的に認められた減額方法”とは、裁判所を介する手続きなど法律で認められた正当な減額方法を差します。決して詐欺やワナではありません。

※任意整理は裁判所を介さない方法で法律の効力はありませんが、当事者同士の直接交渉であり違法ではありません。

また金融機関が提供する減額方法とは、複数の借金をひとつにまとめて返済額を減らすことを目的とした低金利のローンなどを指します。

このように借金減額にはさまざまな方法がありますが、借金の金額や状況、収入などによって、選ぶべき方法は異なります。

なお方法ごとにさまざまなデメリットもあるため、利用する際はしっかり理解しておくとよいでしょう。

借金減額の広告は安全なの?

「借金を減額できる」「国が認めた借金救済制度」といった広告を見て「ワナや詐欺では?」と疑うこともあるでしょう。

前述した「債務整理」「過払金返還請求」「おまとめローン」といった3つの方法を利用することで、正当に借金を減額できる可能性があります。

法的に認められた減額方法については、弁護士事務所や司法書士事務所など法律の専門家によるWebサイトであれば安全といえるでしょう。

ただし、広告や記事をクリックする場合は、弁護士事務所や司法書士事務所、金融機関が運営していることを確認してください。

また金融機関が提供する減額方法は、銀行や貸金業者が提供する「低金利ローン」や「おまとめローン」などの減額を目的とした商品を、上手に使うことで安全といえるでしょう。

最近のニュース報道では「借金が必ず減る」という誇大広告や「借金額よりも多い50万円以上の費用を求められた」「任意整理でより負担が増えた」などの債務整理を装った被害の例が報じられています。

これは一部の事務所による不適切な業務例ですが、債務整理を行う際には、ご自身も正しい知識を身に着けておくことが大切です。

また弁護士に依頼の際には、費用や減額幅について納得いくまでしっかり確認しましょう。

参考:NHK WEB「誇大ネット広告で不適切な債務整理に サポート団体立ち上げへ」

弁護士法人・響では、ご依頼前に債務整理のメリット・デメリットをご納得いくまでご説明いたします。

また費用の見積もりを提示して、費用倒れになる場合はあらかじめお知らせするので、安心してご依頼ください。

※委任後は着手金の返金できませんので、予めご了承ください。

「借金救済制度」に関しては、下記の記事でも解説しています。

借金減額方法1 債務整理で返済額を減らす仕組み

「債務整理」は、返済できない借金を減額したり、免除してもらったりする手続きや交渉の総称です。

債務整理には、次の4種類の方法があります。

状況に適した方法を選択することで借金の減額・免除が実現し、生活の立て直しを図れるでしょう。

債務整理については下記記事で詳しく解説しています。

それぞれの債務整理の概要や利用条件、費用などについて以下で紹介します。

自己破産ですべての借金の支払いを免除してもらう

「自己破産」は、裁判所を介して、借金をほぼ全額免除(免責)してもらう手続きです。

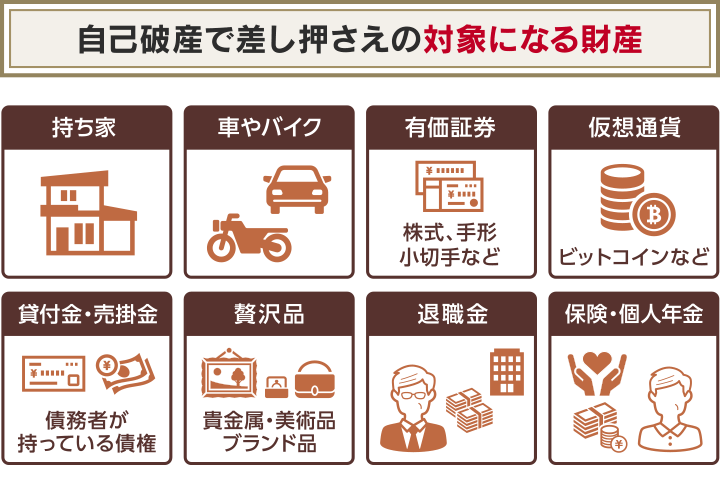

支払能力がなく返済不可能であることが裁判所に認められればいっさいの返済義務がなくなりますが、その代わりに車や持ち家といった20万円以上の財産は回収・処分されます。

ただし、前述の通り借金の返済能力がないことが自己破産の条件です。どのような場合でも免責許可が下りるというわけではないので注意が必要です。

自己破産には次の2つの手続きがあります。

- 同時廃止事件(財産がほとんどない場合)

- 管財事件(換価できる財産がある場合や免責不許可事由がある場合)

| 弁護士費用 |

|

|---|---|

| 裁判所費用 |

|

自己破産については下記記事で詳しく解説しています。

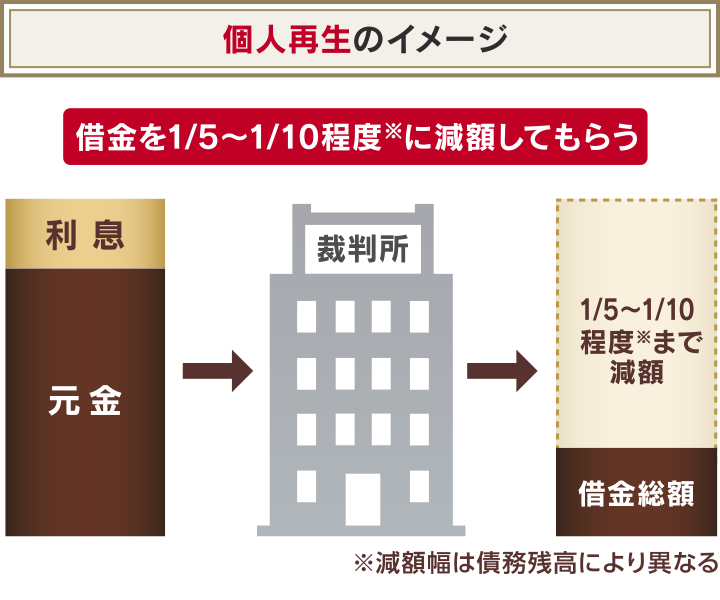

個人再生で借金額を最大90%減額してもらう

「個人再生」は、裁判所への申し立てを通して借金を5分の1(80%減額)~10分の1(90%減額)まで減額できる可能性のある手続きです。

※最低返済額は100万円です。

減額した借金は、原則3年(最大5年)で返済することになります。

任意整理との違いとして「利息だけでなく元金も減らせる」という点があります。

また「住宅ローン特則(住宅資金特別条項)」を利用することで、持ち家を残すことが可能です。

住宅ローン特則については下記記事で詳しく解説しています。

ただし返済しなければならない最低限の金額(最低弁済額)は100万円のため、100万円以下の借金は個人再生を利用できません。

| 弁護士費用 |

|

|---|---|

| 裁判所費用 | 3万円~25万円*程度 *個人再生委員が専任された場合 |

裁判所によっては、個人再生委員が選任されることがあります。その場合は個人再生委員への報酬も必要になります。

用語集

個人再生委員とは?

用語集

個人再生委員とは?

個人再生をする人の財産・収入の調査や借金状況の確認、再生計画案の作成など、手続きが正しくスムーズに行われるようアドバイスを行う人。弁護士が選任されることが多い。

個人再生については下記記事で詳しく解説しています。

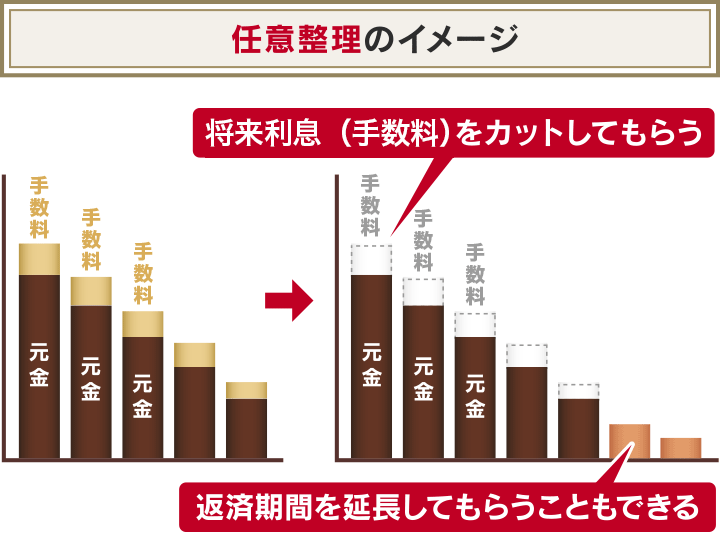

任意整理で将来の利息をカットし借金額を減らす

「任意整理」は、裁判所を通さずに債権者と返済方法について直接交渉をして、おもに利息(将来利息)の減額をしてもらう方法です。

減額した残債は3~5年程度で返済していきます。元金自体は減額されないことが多いため、ほかの方法と比べて大幅な減額は見込めない点に注意が必要です。

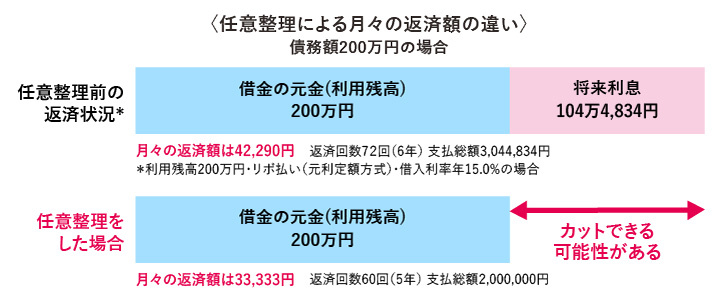

〈任意整理による減額例〉

例えば借金額が200万円の場合、将来利息約104万円を減額できる可能性があります。

- 返済残高=200万円・年利15%・リボ払い

- 月々の返済額=42,290円

- 返済総額=約304.4万円

任意整理をして将来利息をカットできれば

- 月々の返済額=33,333円

- 返済総額は200万円

となり約104.4万円の減額となる可能性があります。

※概算のため減額を保証するものではありません。

| 弁護士費用 |

|

|---|---|

| 裁判所費用 | なし |

任意整理は裁判所を介さないため、裁判所費用は不要です。

任意整理については下記記事で詳しく解説しています。

特定調停で当事者同士で話し合って返済額を調整する

「特定調停」は、裁判所の仲介のもと債権者と話し合って、返済方法などを調整する債務整理の一つです。

おもに将来利息をカットしてもらい、毎月の返済額を下げることになるため、任意整理と同じような効果が期待できます。

また弁護士に依頼することなくご自身で手続きを行えるため、弁護士費用が不要になる点も特長です。

| 弁護士費用 | 不要 |

|---|---|

| 裁判所費用 | 1,000円程度(債権者1社あたり) |

しかし、申立てや調停のためにご自身で裁判所へ行く必要があります。債権者が複数社であれば、出廷の回数も増えることになります。

また債権者との合意がないかぎり成立しません。一般の方が債権者である貸金業者と交渉しても、容易に合意してもらえないことも多く、特定調停の成功率は約14%*と低い数値になっています。

*令和2年度司法統計による

特定調停については下記記事で詳しく解説しています。

債務整理で減額の対象になる借金は?

債務整理で減額できる対象は、それぞれ異なります。

- ●任意整理で減額できる債務

-

任意整理では、おもに次のような債務を減額できます。整理対象の債務を選ぶことも可能です。

- 銀行や消費者金融の借入利息

- カードローンやキャッシングの借入利息

- 住宅ローンや自動車ローンなどの利息* など

*債務整理の対象にした場合は持ち家や車を回収される場合があります。

実際にいくら減額できるかは、債権者や交渉によって異なります。

任意整理で減額できる利息については下記記事で詳しく解説しています。

あわせて読みたい任意整理で減額できる利息|減額できないケースや手続きのコツも解説 - ●個人再生で減額できる債務例

-

個人再生は、すべての債務を対象にする必要があり、任意整理のように対象を選ぶことはできません。

ただし住宅ローンは「住宅ローン特則」を利用することで、対象から外すことが可能です。なお、つぎのような債務は個人再生の対象になりません。

- 100万円以以下の債務

- 住宅ローンを除く5,000万円以上の債務

- 税金や社会保険料などの滞納分

- 不法行為に基づく損害賠償金

- 婚姻費用や養育費 など

- ●自己破産で減額できる債務

-

自己破産は、ほぼすべての債務が対象になります。個人再生のように住宅ローンのみ対象外にすることはできません。

なお、つぎのような債務は自己破産の免責対象になりません(非免責債権)。

- 税金や社会保険料などの滞納分

- 下水道料金

- 不法行為に基づく損害賠償金

- 婚姻費用や養育費 など

非免責債権については下記記事で詳しく解説しています。

あわせて読みたい非免責債権とは?自己破産で免責されない債務の具体例や払えないときの対処法

なぜ債務整理という方法があるのか

借金問題に悩む方は「借金を減らせるなんて怪しい」と思うかもしれません。

どうして債務整理という減額方法があるのでしょうか?

それは多額の借金を抱えてしまった債務者でも、憲法第25条で「最低限度の生活」が送れることを保障しているためです。

〈憲法の条文〉

第25条 すべて国民は、健康で文化的な最低限度の生活を営む権利を有する。

引用:e-GOV法令検索「日本国憲法」

借金返済によって衣・食・住に支障が出ている人のために、国が「自己破産」や「個人再生」といった法的解決の手段を用意しているのです。

たとえば自己破産は、債務の返済義務が免除(免責)される手続きです。免責という法的措置によって借金をリセットして、新たな生活を始める後押しをしているのです。

また債務整理には「債権者の保護」という面もあります。

自己破産の場合は、裁判所が債務者の財産を回収・換価して債権者に公平に分配します。

また個人再生や任意整理は、債権者は合意のうえで貸付け額の一部を回収できるため、正当な解決方法といえます。

※任意整理は私的整理なので法律の効力はありません。

【債権者に聞いてみた】債務整理をする人をどう思う?

債務整理によって借金を減額したり、免責になることは、自身の借金問題をきちんと解決したことになります。

そのため「債務整理をすると借金を踏み倒すことになる」などと、後ろ向きな気持ちになる必要はありません。

当メディアでは、債権回収会社の回収業務担当者に独自インタビューを行いました。一部を紹介します。

●債権回収会社社員の声

どうしても支払いができずに債務整理をすることは、しかたないと思います。債務整理をするということは、きちんと借金を解決したということなので、それに対して負の感情を持つことはありません。

どちらかというと、連絡をしてこない方や「返す返す」と言っていたのに結局返さないほうがひどいと思います。

債務整理は借金の正しい解決方法だと思います。私自身がどうにも払えない状況だったら…自己破産をするかな。

滞納を続けている時点でブラックリストに載っているので、当分クレジットカードなどを作ることができません。

それなら自己破産をして、きれいさっぱり解決したほうがいいかなと考えてしまいます。

(債権回収会社ご勤務T様)

債権回収会社社員のインタビュー全文は下記記事をご参照ください。

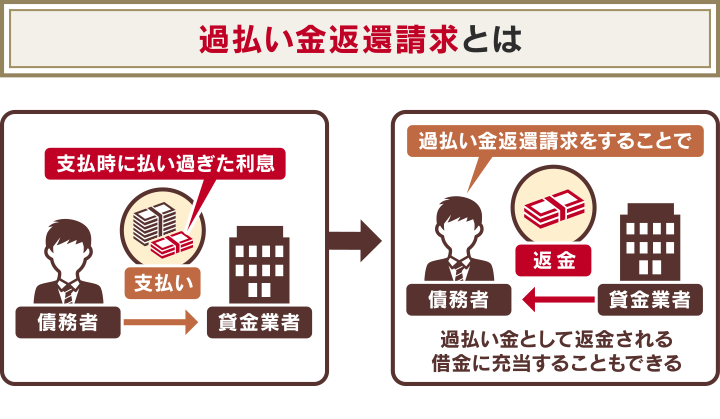

借金減額方法2 過払い金返還請求で借金を減らす

「過払い金返還請求」によって、借金が相殺されて減ったり、完済になる場合があります。

「過払い金」とは、消費者金融やクレジットカード会社などに法律の上限を超えて支払った利息、つまり払いすぎた利息のことです。

過払い金返還請求をすることで過払い金を取り戻して、借金の返済に充当することができるのです。

過払金返還請求については下記記事で詳しく解説しています。

過払い金が発生しているのは、次のような条件に該当する場合です。

〈過払い発生の条件〉

- 2010年6月17日以前に「グレーゾーン金利」で借入れをしていた

- 完済してから10年以内

*取引内容によっては過払い金が発生していない場合もあります。

「グレーゾーン金利」とは、かつて存在していた違法な金利帯のことです。

お金を貸す際の上限金利は、かつて次の2つが存在していました。

- 出資法:上限29.2%

- 利息制限法:上限15%~20%

出資法と利息制限法の間の金利が、グレーゾーン金利なのです。

※2010年6月18日以降、出資法の上限金利は20%に引き下げられ「グレーゾーン金利」は撤廃されています。

グレーゾーン金利については下記記事で詳しく解説しています。

借金減額方法3 ローンの借換えで返済額を減らす

現在の借入れより低い金利のローンに借り換えをすることで、返済総額を減らせる可能性があります。

たとえば金利15%のローンから金利10%のローンへ借換えることで、5%分の利息は返済額を減らせることになります。

〈借入金利による返済総額の違い〉

150万円を返済回数60回で借入れた場合

- 金利年15%の場合:214万1,040円

- 金利年10%の場合:191万2,200円

※元利均等払いの場合。概算なので金額を保証するものではありません。

この場合は、返済総額が約23万円も少なくなります。

おもな借換え専用ローンやカードローンの金利を紹介します。金利は審査によって決定するため、必ずしも低金利で借り換えができない場合もあります。

| 名称 | 金利(実質年率) |

|---|---|

| アコム 借換え専用ローン *1 | 7.7%~18.0% |

| アイフル かりかえMAX *2 | 3.0%~17.5% |

| イオン銀行 カードローン | 3.8%〜13.8% |

| 三井住友銀行カードローン | 1.5%~14.5% |

| 楽天銀行スーパーローン | 1.9%~14.5% |

*1 貸付金額は借換え対象となるローン元金残高の範囲内のみ

*2 アイフルを初めて利用する人で借り換え目的限定。

※2023年2月現在の情報です。最新の情報は各社のWebサイトなどでご確認ください。

借金の借り換えについては下記記事で詳しく解説しています。

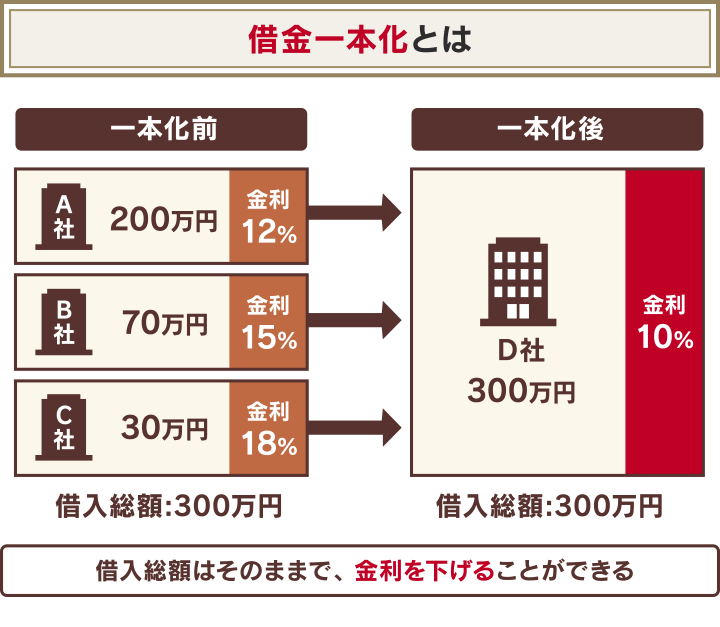

また複数の貸金業者から借金をしている場合は「おまとめローン」へ借換えて、一本化する方法もあります。

おまとめローンは銀行などが扱っている金融商品の一種で、複数社からの借り入れを1社にまとめることで、毎月の返済額や返済総額を減らせる可能性があります。

おまとめローンに借換えることで返済先が1つになるので、返済計画を立てやすく、管理も容易になるといえます。

また、おまとめローンは「総量規制」の対象外です。

通常は年収の3分の1を超えた借入れはできませんが、おまとめローンは年収の3分の1を超える金額でも、一本化することが可能です。

用語集

総量規制とは?

用語集

総量規制とは?

過度な貸付けから消費者を守るために、年収の3分の1を超える貸付けを禁止した法律(貸金業法)です。

総量規制については下記記事で詳しく解説しています。

| 名称 | 金利(実質年率) |

|---|---|

| 東京スター銀行 おまとめローン | 9.8%・12.5%・14.6% |

| 多摩信用金庫 おまとめローンリンク | 7.0%*・9.0・11.0% |

| トマト銀行 借換え専用フリーローンひとまとめ | 4.0%・6.8%・9.8%・13.8% |

| きらぼし銀行 おまとめローン | 3.4%~14.8% |

*変動金利

※2023年2月現在の情報です。最新の情報は各社のWebサイトなどでご確認ください。

借金一本化については下記記事で詳しく解説しています。

借金減額に隠された「からくり」とデメリット

借金減額は「メリットばかりの都合のいい方法」ではありません。

特に債務整理は、債務者(お金を借りた側)だけでなく、債権者(お金を貸した側)の保護にも配慮した制度です。

そのため、債務整理を利用することで一定のデメリットを課されることを理解しておきましょう。

また金融機関のローンの借換えを利用する際は、かえって返済の期間が延びたり、支払総額が増えることもあるため、利用は自己責任で行う必要があります。

債務整理のデメリット

債務整理には、それぞれの方法ごとに異なるデメリットがあります。

| 任意整理 | 個人再生 | 自己破産 | 特定調停 | |

|---|---|---|---|---|

| ブラックリストに載る | 載る | 載る | 載る | 載る |

| 官報に掲載される | 載らない | 載る | 載る | 載らない |

| 持ち家や車などを失う | 回避できる | 回避できる | 失う | 失わない |

| 保証人へ一括請求される | 回避できる | 請求される | 請求される | 請求される |

| 資格・職業に制限がある | 制限なし | 制限なし | 制限あり | 制限なし |

| 家族・身内にバレる | バレにくい | バレる可能性がある | バレる可能性が高い | バレる可能性が高い |

減額幅が大きいほど、デメリットも大きくなることは留意しておきましょう。

- ●信用情報に事故情報が登録(ブラックリストに載る)される

- 債務整理を行うと一定期間、信用情報機関に事故情報が登録(いわゆるブラックリストに載る)されます。

これはすべての債務整理に共通するデメリットですが、ブラックリストに載る期間は、信用情報機関と債務整理の方法によって異なります。

| 信用情報機関名 | 債務整理の方法 | 登録される期間 |

|---|---|---|

| JICC | 任意整理・個人再生 | 完済から5年程度 |

| 自己破産 | 免責許可決定から5年程度 | |

| CIC | 自己破産 | 免責許可決定から5年程度 |

| KSC | 個人再生・自己破産 | 手続き開始決定から約7年* |

*2022年11月4日以前の手続きについては約10年間載っている可能性があります

任意整理でブラックリストに載るのはJICCのみですが、2~3ヶ月程度滞納をすると、その時点で他の信用情報機関のブラックリストにも載っている可能性があります。

ブラックリストに載っている期間中は、おもに次のような影響があります。

- クレジットカードが使えなくなる・新規契約ができない

- 消費者金融や銀行カードローンなどの新しい借入ができない

- 携帯電話やスマホ端末の分割購入ができなくなる

- 奨学金や住宅ローンなどの保証人になれない

- 賃貸住宅の契約ができない場合がある

ブラックリストについては下記記事で詳しく解説しています。

- ●保証人に影響が及ぶ

- 保証人・連帯保証人を設定した借入れを債務整理の対象にすると、保証人や連帯保証人が一括返済を求められます。

保証人・連帯保証人は、債務者(主契約者)が返済不能に陥った際に返済の義務があります。

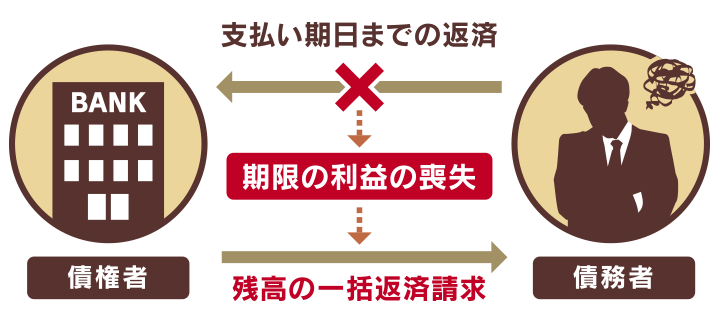

債務者(主契約者)が債務整理をすると「期限の利益」を喪失するため、保証人・連帯保証人は残債を一括請求されてしまうのです。

用語集

期限の利益とは?

用語集

期限の利益とは?

債務者は、約束した期限が到来するまで返済をしなくてもよいという権利(利益)のことです。

期限の利益については下記記事で詳しく解説しています。

ただし任意整理の場合は、保証人を設定した借入れを整理対象から外すことで、保証人への影響を回避することができます。

保証人への影響については下記記事で詳しく解説しています。

- ●持ち家や車などの財産を失う場合がある

- 自己破産をした場合は、持ち家や自動車、貴金属などの高額な財産は回収・処分され、債権者へ分配されます。

具体的には生活に必要な最低限のものを除いた、次のような財産を回収されることになります。

なお、すべての財産が回収されるわけではなく、次のような基準があります。

- 自動車:20万円以上の価値のあるもの

- 現金:99万円を超える分

- 預貯金:20万円を超える分

- 退職金:退職したが受け取っていない場合=4分の1・退職の予定がない場合=8分の1

家具・家電・寝具などの生活必需品は回収されません。

持ち家や自動車を回収されたくない場合は、個人再生(住宅ローン特則)や任意整理を利用することで回避できる場合があります。

自己破産の持ち家への影響については下記記事で詳しく解説しています。

- ●家族・身内にバレる可能性がある

- 自己破産を行った場合は、家族にバレる可能性が高いといえます。

前述のとおり自己破産をすると、持ち家や車、預貯金や99万円超の現金は回収されてしまいます。

また裁判所に収入や財産、住居に関するさまざまな資料を提出する必要があります。特に「家計収支表」には、破産申立人と家計を同一にする家族全員を含めた、世帯全体の家計を記入することになります。

配偶者の収入証明書が必要になったり、交通費、医療費などを正確に記載する必要があります。

そのため自己破産の手続きを行う際は、家族に正直に伝えて協力してもらうことが大切といえます。

自己破産に必要な書類については下記記事で詳しく解説しています。

過払い金返還請求のデメリット

過払い金請求のデメリットは、おもに次の3つです。

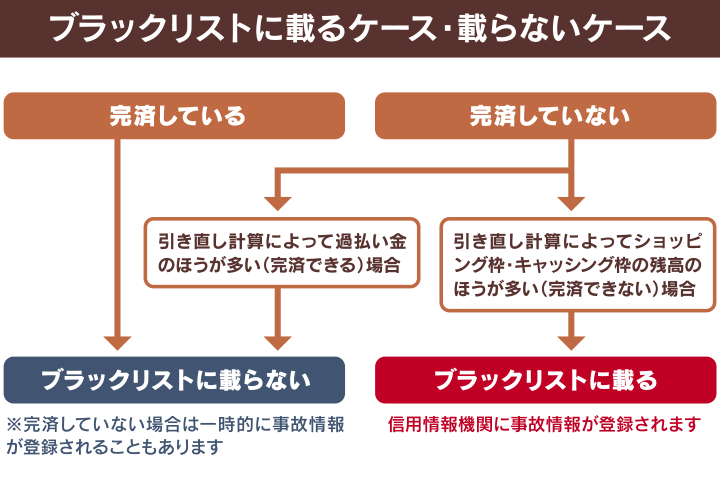

- 信用情報機関に事故情報が登録される(ブラックリストに載る)場合がある

- 過払い金返還請求したクレジットカードは使えなくなる

- 過払い金返還請求した会社からの新規借入れができなくなる

過払い金返還請求を行って、残債が相殺され完済した場合は問題ありませんが、残債が残った場合は「任意整理」を行ったとみなされてしまいます。

この場合は、信用情報機関に事故情報が登録(いわゆるブラックリストに載る)可能性があります。

過払い金返還請求のデメリットについては下記記事で詳しく解説しています。

ローン借り換えのデメリット

「低金利ローン」や「おまとめローン」への借り換えには、下記のようなデメリットもあります。

- 審査が厳しくなり利用できない可能性がある

金利が低めの銀行系ローンの審査は、やや厳しいようです。特におまとめローンの場合は、すでに複数社から借入れがある状態なので、審査に通らない(審査落ち)可能性もあります。 - 返済期間が延びたり総返済額が増えてしまう可能性がある

低金利のローンに借り換えができた場合でも、月々の返済額を少なくすると、返済期間が延びてしまうことがあります。その結果、支払総額はかえって増えてしまうリスクもあります。 - 根本的な借金の解決にはならない

借金を別のローンに借り換えるということは、借金の返済のために新たな借金をすることになるので、根本的な解決にはなりません。

そのため、弁護士からはおすすめできない方法といえます。

また、全てのローンが低金利というわけではなく、借入条件や借入状況によっては低金利にならない場合もあるので注意が必要です。

〈よくある金利表記の例〉

- 貸付金利:年3.0%~18.0%

- 借入限度額:1万円~800万円

この場合は、金利年3.0%が適用されるのは借入限度額800万円の場合で、初めの借入れでは限度額30~50万円程度、金利は年18.0%が適用になる可能性が高いのです。

借金減額についてのご相談は弁護士法人・響へ

「どの借金減額方法が利用できるのか」「債務整理をするべきか」とお悩みの方は、弁護士法人・響にお気軽にご相談ください。

弁護士法人・響では、借金問題に関する相談を無料で受け付けています。

債務整理や過払い金返還請求の中から適切と思われる方法をご提案し、手続きや交渉のほとんどをお任せいただけます。

※法的手続きの場合は、ご依頼者様自身で書類収集を行っていただく必要がありますが、ていねいにサポートをいたします。

弁護士法人・響では、弁護士費用の分割払いも可能です。

ご依頼いただければ、即日~1週間以内に債権者へ「受任通知」を送付して督促や返済がストップするため、その間に弁護士費用をご用意いただくことも可能です。

受付は24時間365日、全国対応可能なので、まずはお気軽にご相談ください。

弁護士法人・響について詳しくは以下をご参照ください。

弁護士法人・響で借金減額できた方の体験談

実際に弁護士法人・響へ借金減額を依頼いただいた方に、お話をお伺いしました。

借金減額の手続きによって返済の目処が立ち、自力返済に向けて歩んでいる方々について紹介します。

体験談1 月の返済額が10.5万円から6.6円に減額

| 【月々の返済額】 | 10万5,000円→6万6,000円に減額 |

|---|---|

| 【債務整理の方法】 | 任意整理 |

【借金と債務整理の経緯】

自営業を営んでいましたが、なかなか軌道に乗せることができず、次第に赤字続きに。

なんとか回復することができたのですが、無理したツケが回ってきたのか体を壊してしまい、一時休業せざるをえませんでした。

生活費をやりくりするためにこれまで以上に借金をしてしまい、返済総額は600万円になっていました。ようやく仕事に復帰しても毎月の返済額が苦しく、家族に借金のことも隠していたこともあり不安で仕事に身が入らないため、弁護士事務所に相談しました。

【債務整理をしてみて】

最終的に将来の利息が免除され、毎月の支払いも10万から6.6万円と減額することに成功。家族に借金を知られずに返済していけるよう対応してもらいました。

これから完済へ向けて、体調に気をつけて頑張りたいと思います。

体験談2 減額だけでなく返済期間の延長も実現

| 【債務整理の方法】 | 任意整理 |

|---|

【借金と債務整理の経緯】

5社から借入れをしていて、その内の4社について任意整理の手続きを依頼しました。100万円程借りている会社が3社で、残りの一社からは50万円程借り総額は約350万円でした。

リボ払いも使っていたため、なかなか元本が減らず利息を支払っている状態が続いてました。弁護士事務所に相談したところ、任意整理なら利息をカットして、借金の元本の返済に集中できることを知り依頼しました。

【債務整理をしてみて】

依頼した後も、弁護士の先生が債権者の方としっかり交渉してくれたおかげで、利息のカットだけではなく、返済期間を7年に引き延ばしてもらえました。

私は時間がかかってもしっかり返済することを希望していたこともあり、この事務所に依頼して本当に良かったと思いました。

借金減額診断(借金減額シミュレーター)を使うと減額の可能性がわかる

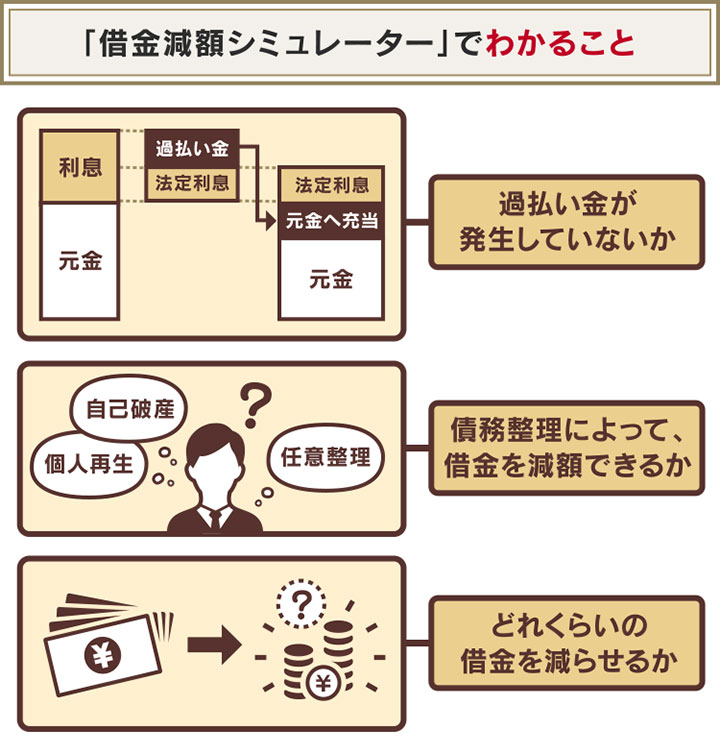

Webサイトでよく見かける「借金減額シミュレーター」や「借金減額診断」とは、債務整理で借金を減額できるのか、どれくらい減額できるかをシミュレーションするツールです。

借金減額シミュレーター(借金減額診断)でわかることは、おもに以下の3点です。

弁護士法人・響が運営する「借金減額シミュレーター(減額診断)」は、3つの項目を入力するだけで、すぐに借金減額が可能かわかります。

【弁護士法人・響が運営】借金減額シミュレーター(減額診断)はこちら

借金減額シミュレーターの仕組みについては下記記事で詳しく解説しています。

「借金減額シミュレーター(借金減額診断)」を利用する際の注意点を、以下で解説します。

借金減額診断(借金減額シミュレーター)の利用で注意すべき3つのポイント

借金減額シミュレーター(借金減額診断)の利用にあたっては、次のように注意すべき点もあります。

- 必ずしも正確な診断結果ではない場合もある

- 電話やメールで連絡がくる場合がある

- 情報を悪用する詐欺業者も存在する可能性がある

以下で詳しく解説します。

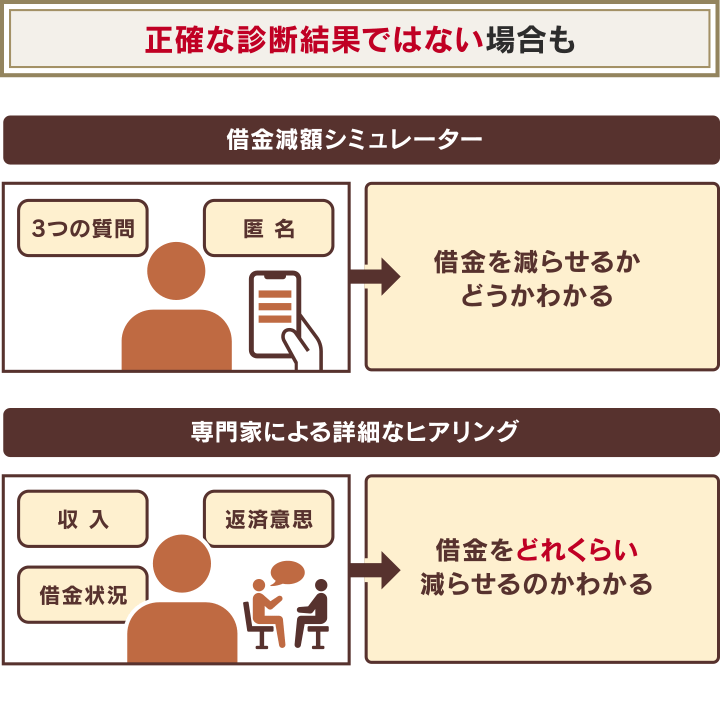

必ずしも正確な診断結果ではない場合もある

借金減額シミュレーター(借金減額診断)で診断直後に提示される結果は、あくまでも目安に過ぎません。

借金減額シミュレーターは、過去の例をもとにして算出しており、個人の状況に合わせて正確な結果を出しているわけではないからです。

その後のヒアリングや、弁護士・司法書士との面談によって、より正確な診断が可能になります。

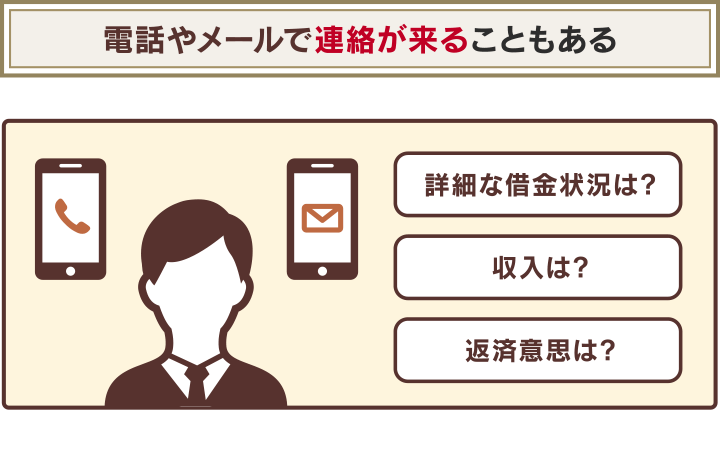

電話やメールで連絡がくる場合がある

一般的な借金減額シミュレーター(借金減額診断)では、電話番号やメールアドレスの入力を求められ、詳しい診断結果は、後日電話もしくはメールで連絡が届く場合が多いです。

電話やメールでの連絡をするのは、詳細な借金状況や収入、返済意思などを追加でヒアリングするためです。「いくら減額できるか」を正確に見積もるためには、細かなヒアリングが必要になるのです。

電話による連絡を避けたい場合は、あらかじめメールでのお知らせに対応可であること、連絡時間が選べることを確認しておくとよいでしょう。

情報を悪用する業者も混在している可能性がある

借金減額シミュレーター(借金減額診断)を提供しているWebサイトは少なくありませんが、一部で情報を悪用する業者も存在しているようです。

悪質な業者の運営するシミュレーターを利用することで、個人情報が悪用される場合もあるので注意が必要です。

参考:総務省「インターネットトラブル事例集2020年版_後半」

信頼できる借金減額シミュレーター(借金減額診断)かを判断するには、以下の3点を確認してみましょう。

- 実績のある弁護士事務所・司法書士事務所が運営している

- 住所や勤務先などの入力を要求されない

- プライバシーポリシーの記載がある

弁護士や司法書士は、弁護士法23条や司法書士法76条により、職務上で知り得た情報を漏らしてはいけないという守秘義務が定められているため、減額診断以外の目的で利用することはありません。

弁護士法人・響のプライバシーポリシーは以下のページをご覧ください。

弁護士法人・響の借金減額診断(借金減額シミュレーター)利用の流れ

弁護士法人・響の借金減額シミュレーター(借金減額診断)を利用する際の流れは、次のようになります。

- 3つの質問に答える

- メールアドレス・携帯電話番号・お名前(匿名可)を入力する

- どのぐらい減額できるかの回答が表示される

- スタッフが電話でヒアリング

- 弁護士との面談により最適な解決方法をご提示

ご自身の借入額がわからない場合は、借入先のWebサイトの「会員専用ページ」から確認するか、電話で問い合わせてみましょう。

借入先の金融機関がわからない場合は「信用情報機関」に問い合わせてみるといいでしょう。

信用情報機関は以下の3つがあります。

※利用には手数料がかかります。

信用情報の開示について詳しくは以下をご参照ください。

利用後はメールや電話でのヒアリングを実施

シミュレーターによる診断後は、電話やメールで改めてご連絡いたします。より詳しい内容をお伺いしたうえで、弁護士との無料面談が可能です。

弁護士の面談によって、次のようなことをお知らせいたします。

- 適切な債務整理の方法

- 減額できるおおよその金額

ここまで聞いたうえで「債務整理をしない」という判断をしても結構です。

債務整理の方法や結果、費用にご納得いただければ、債務整理の手続きをご依頼いただけます。

債務整理にかかる費用の相場は下記記事で詳しく解説しています。

ご依頼後は、債務整理に関わる手続きのほとんどを代理人である弁護士が担当します。

債務整理を弁護士に依頼すると、借入先に受任通知を送付して、督促や返済がストップします。

相談無料 全国対応 24時間受付対応