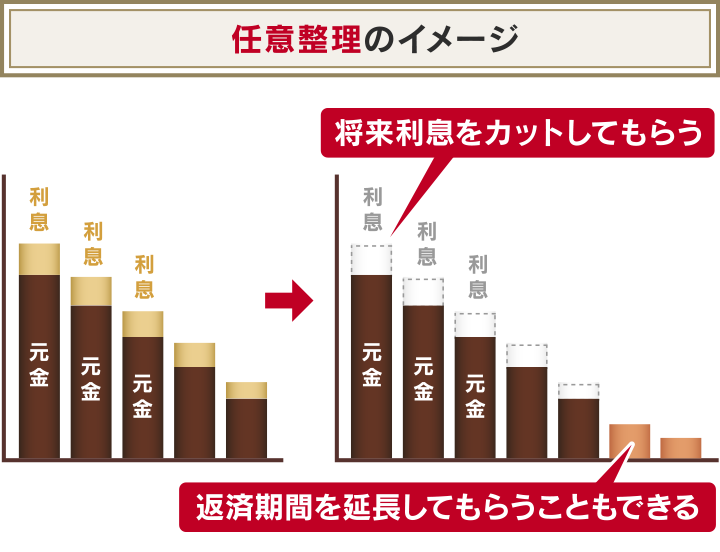

任意整理とは、債権者(お金を貸した側)と直接和解交渉をして、おもに将来利息をカットしてもらい借金を減額する「債務整理」の一つです。

月々の負担額が減額でき、3~5年程度の分割返済にできるなどのメリットがあり、「自己破産」「個人再生」といったほかの債務整理の方法と比べてデメリットが少ないことも特徴です。

ただし、デメリットがまったくないわけではありません。信用情報機関に事故情報が載ったり、任意整理の対象とした金融機関やクレジットカードが利用できなくなるといった影響もあります。

だからといって、ギャンブルや違法行為などで「手っ取り早くお金を稼ごう」と考えるのなら、任意整理で正当に借金を解決したほうがリスクは少ないといえます。

この記事では、任意整理のしくみやメリット・デメリット、成功させるポイント、流れや費用について詳しく解説します。

弁護士法人・響は、「どうしても返済できない借金がある」「任意整理するべきか迷っている」という方からの相談を24時間365日受付けています。

相談は何度でも無料なので、お気軽にご相談ください。

-

任意整理すべきか無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも

目次

「いきなり弁護士に相談するのは怖い…」そんな方は、弁護士法人・響が運営する借金減額診断で、借金を減らせるか診断してみましょう。無料・匿名で利用できます。

【3つの質問に答えるだけ】借金減額診断を試してみる

※弁護士には守秘義務があり、減額診断の過程で入力いただいた情報を他の目的で利用したり、お問い合わせ内容をご家族やお勤め先などにお知らせすることは一切ありません。

任意整理とは?仕組みをわかりやすく解説

任意整理は、借金問題解決のための正当な手段である「債務整理」の一つです。

借入先(債権者)と、返済額や返済期間などの返済計画について直接交渉し、借金を無理なく返済できるような返済方法で和解することです。

債権者と交渉する内容は、おもに次のようなことです。

- 債権者との交渉妥結後に発生するはずだった利息(将来利息)の免除もしくは減額

- 遅延損害金の免除もしくは減額(返済を滞納していた場合)

- 3〜5年(36〜60回)程度の分割払い

一般的には、おもに将来利息のカットによって減額した金額を、3~5年の分割払いで返済をしていくことになります。

しかし、あくまで交渉のため、必ずしも将来利息や遅延損害金が全額免除にならない場合もあります。

任意整理のメリットを最大限に得るためには、弁護士に依頼することが一般的です。弁護士に依頼することでスムーズに、失敗なく任意整理を進めることができます。

弁護士に依頼するメリットは後述します。

任意整理のメリットについては、次の章で詳しく解説します。

任意整理の交渉については、以下の記事で詳しく解説しています。

任意整理のメリットとは

任意整理のメリットは、将来利息をカットして和解時に存在する元金のみの返済となり、返済総額や月々の返済負担が軽くなることです。

任意整理には、おもに次のようなメリットがあります。

- 将来利息をカットして返済総額を減らせる

- 3~5年の分割返済で月々の負担が軽くなる

- 過払い金で借金を完済・減額できる可能性がある

- 交渉する債権者を選んで影響を回避できる(持ち家や車を失わずに済む)

任意整理は交渉の対象とする債権者を選べるため、保証人に迷惑がかからないようにしたり、持ち家や車を失わずに済むことも特徴です。

任意整理を弁護士に依頼すれば「受任通知」の送付により、すぐに貸金業者からの督促・取立てが止められることも大きな特長です。(貸金業法第21条1項9号)。

以下で詳しく解説します。

将来利息をカットして返済総額を減らせる

任意整理の最大のメリットは、将来的に払う利息(将来利息)をカットしてもらい、元金のみの返済となることです。

基本的に元金の減額はできませんが、利息がカットされることで返済総額は減ることになります。

●任意再生による返済総額シミュレーション

借入額が150万円の場合に、任意整理をした場合の返済総額を試算してみました。

任意整理をしないで金利年15%・5年で返済を続けていった場合と、任意整理をした場合を比較すると、返済総額額は下記のようになります。

| 任意整理をしない場合*1 | 任意整理をした場合 | |

|---|---|---|

| 返済総額 | 約214.1万円 | 約150万円 |

| 利息額 | 約64.1万円 | 0円 |

*1 借入金利年15%・5年返済の場合

※概算のため金額を保証するものではありません。

任意整理をしない場合は、約64万円の利息が加算されて返済総額は約214万円にもなります。

しかし任意整理を行うと、利息はカットされて元金の150万円のみの返済となるのです。

- ●利息がカットされると返済スピードが上がる

- 任意整理で利息がカットされると、返済額はすべて元金の返済に充てられます。それによって返済スピードが早くなります。

返済を続けても利息に充当される割合が多いと、元金の減るスピードが遅くなりますが、任意整理によって元金の返済が加速することになるのです。

残債の減るスピードが早くなることで、完済までの見通しがたち、心の余裕も持てるのではないでしょうか。

3~5年の分割返済で月々の負担が軽くなる

任意整理を行うと、元金のみを3~5年程度で返済することになります。

分割払いにしても利息が加算されないため、月々の返済負担が少なくなります。

通常借入れの場合は利息が加算されるため、返済期間が延びるほど月々の返済額は増えていきます。

しかし任意整理を行うと利息がカットされるため、長期の分割にするほど月々の返済額は少なくなるのです。

●任意再生による月々返済のシミュレーション

借入額が150万円の場合の月々の返済額を試算してみました。

任意整理をしないで金利年15%・3年で返済を続けていった場合と、任意整理を行い5年で返済する場合を比較すると、返済額は下記のようになります。

| 任意整理をしない場合*1 | 任意整理をした場合 | |

|---|---|---|

| 返済総額 | 約187.1万円 | 約150万円 |

| 月々の返済額 | 約5.2万円 | 約2.5万円 |

*1 借入金利年15%・3年返済の場合

※概算のため金額や返済期間を保証するものではありません。

任意整理をしない場合は、月々の返済額は約5.2万円になります。

しかし任意整理を行って5年返済になると、半分以下の月々約2.5万円の返済となる可能性があるのです。

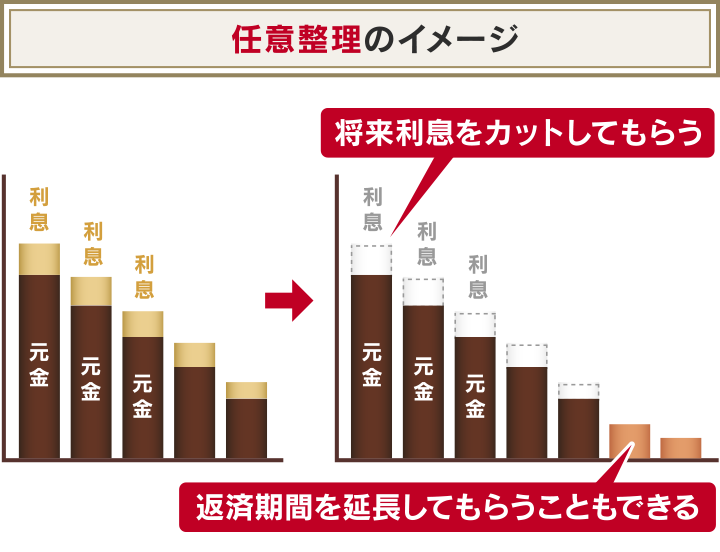

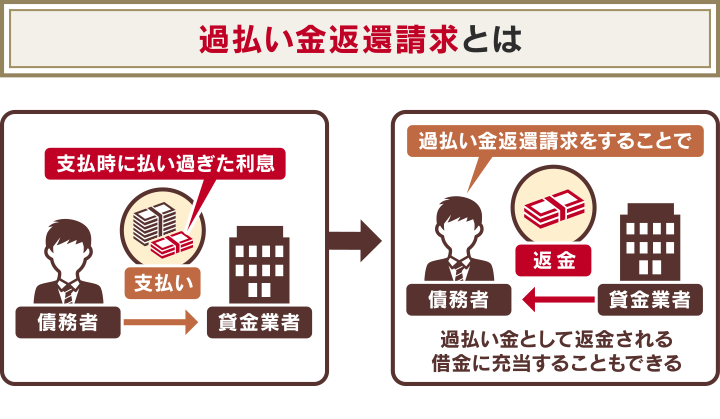

過払い金で完済・減額できる可能性がある

任意整理を行うと「過払い金」によって借金が相殺され、完済や減額できる場合があります。

任意整理を弁護士に依頼すると、正しい利息を計算する「引き直し計算(後述)」を行ってくれます。

過払い金がある場合は債権者である貸金業者へ、任意整理の交渉とともに過払い金返還請求も行ってくれます。

過払い金は借金の返済に充当することができ、その結果借金が完済できたり、減額できる可能性もあるのです。

用語集

過払い金とは?

用語集

過払い金とは?

貸金業者などへの返済において、払いすぎた利息のこと。過去に利息制限法の上限金利(15.0%~20.0%)を超える金利(いわゆるグレーゾーン金利)で返済をした場合は、過払い金返還請求をすることで取り戻すことが可能です。

引き直し計算や債権者への返還請求は、一般の方には難度が高いといえますが、弁護士に依頼することですべて任せることができます。

※過払い金が発生していない場合は返還請求はできません。

過払い金については、以下の記事で詳しく解説しています。

交渉する債権者を選んで影響を回避できる

任意整理は、交渉の対象とする債権者を原則として自由に選択できることもメリットです。

債権者を選ぶことで、任意整理のデメリットや影響を回避することができるのです。

債権者を選べるメリットは、おもに次のような点です。

- 住宅ローンや自動車ローンを対象から外すことで、持ち家や車を手放さずに済む

- 保証人の設定された借入れを対象から外すことで、保証人への影響を回避できる

- 知人や勤務先からの借入れを対象から外すことで、迷惑をかけずに済む

自己破産や個人再生*など、ほかの債務整理は債権者を選べないため、デメリットも大きいといえます。

*住宅資金特別条項(住宅ローン特則)の利用で持ち家を手放すことを回避できます

なお、任意整理の対象としなかった債権者には、従来どおり返済を続けることになります。そのため、返済の継続が可能か十分に検討しましょう。

自己破産や個人再生のデメリットは、以下の記事で詳しく解説しています。

任意整理のデメリットとは

任意整理にはメリットだけでなく、あらかじめ知っておくべきデメリットもあります。

任意整理のデメリットは、おもに次のような点です。

- 信用情報機関に事故情報が載る

- 任意整理の対象・関連の口座が凍結される(回避可能)

- 保証人付きの場合、保証人が一括返済を迫られる(回避可能)

他の債務整理(個人再生や自己破産)と比べるとデメリットは少ないといえます。

以下で詳しく解説します。

信用情報機関に事故情報が載る(ブラックリストに載る)

任意整理を行うと、一定期間、信用情報機関に事故情報が登録(いわゆるブラックリストに載る)されます。

銀行やクレジットカード会社、消費者金融などは、新規借入れの申し込みがあると、信用情報機関に申込者の信用情報を照会して、審査を行います。

このときにブラックリストに載っていると、原則として新規借入れは断られてしまう可能性が高いでしょう。

用語集

信用情報機関とは?

用語集

信用情報機関とは?

クレジットカードやローンなどの契約・取引などの客観的情報(信用情報)を保管・管理する民間機関です。信用情報機関は、次の3つがあります。

・株式会社シーアイ・シー(CIC)

・株式会社日本信用情報機関(JICC)

・全国銀行個人信用情報センター(KSC)

ブラックリストに載る期間は、次の表のとおりです。

| 信用情報機関名 | おもな加盟企業・機関 | 事故情報の登録期間 |

|---|---|---|

| CIC | クレジットカード会社・信販会社・携帯電話会社 など | 完済から5年程度* |

| JICC | 消費者金融・クレジットカード会社・携帯電話会社 など | 完済から5年程度 |

| KSC | 銀行・信用金庫・信用組合・信用保証協会など | 完済から5年程度* |

参考:JICC「信用情報の内容と登録期間」CIC「CICが保有する信用情報」全国銀行個人信用情報センター「情報の登録期間」※2023年12月10日現在の情報です。

* 任意整理した事実は載らず、滞納や代位弁済などによって登録される

実際に任意整理を行った事実が掲載されるのはJICCのみですが、CICとKSCでは滞納から2~3ヶ月程度でブラックリストに載ります。

また滞納が続いて保証会社による代位弁済(債務者の代わりに返済すること)が行われた場合にもブラックリストに載ってしまいます。

用語集

代位弁済とは?

用語集

代位弁済とは?

債務者(お金を借りた人)が借金を返済できなくなった場合に、代わりに第三者が債権者へ返済をすることです。一般的に金融機関と提携する保証会社が代位弁済を行います。

つまり任意整理をする前の時点で、すでにブラックリストに載っている可能性が高いといえるのです。

ブラックリストについては、以下の記事で詳しく解説しています。

任意整理の対象にした銀行口座が凍結される

銀行のローン・カードローンを任意整理の対象とした場合、その銀行の口座は凍結される可能性が極めて高いといえます。

口座凍結は1〜3ヶ月程度で、その間は現金の引き出しや支払いの引き落としができなくなります。

金融機関が口座凍結を行うのは、預金残高と借金を相殺するためです。

任意整理を弁護士に依頼すると、各債権者に受任通知を送付します。債権者である銀行が受任通知を受け取った時点で口座が凍結されます。

そのため弁護士が受任通知を送付する前に、次のような対処をしておくとよいでしょう。

- 給与や年金の振込先を変更する

- 公共料金や家賃などの引き落とし口座を変更する

- 口座の残高を引き出しておく

まれなケースではあるものの、任意整理の対象とした貸金業者に系列の銀行がある場合は、その銀行口座も凍結される可能性もあります。

たとえば、三菱UFJ銀行のカードローンを利用している状態で、系列企業であるアコムからの借入れを任意整理する場合、三菱UFJ銀行の口座は凍結される可能性があるということです。

おもな銀行とその系列の消費者金融・クレジットカード会社の例を、下表でまとめました。

| 銀行名 | 系列の消費者金融・クレジットカード会社名 |

|---|---|

| 三菱UFJ銀行 | アコム・三菱UFJニコス・ジャックス など |

| 三井住友銀行 | プロミス・アットローン*・三井住友カード など |

| 新生銀行 | レイク・シンキ*1・アプラス など |

| みずほ銀行 | LINE Credit・UCカード*2・オリコカード・オリエント など |

| 楽天銀行 | 楽天カード |

*1 現在は新規貸付を行っていません

*2 現クレディセゾン

債務整理による口座凍結については、以下の記事で詳しく解説しています。

保証人がいる場合は保証人が一括返済を迫られる

保証人・連帯保証人を設定した借入れを任意整理した場合は、保証人・連帯保証人が債権者から一括返済を請求されることがほとんどです。

そのため任意整理をすることで、保証人・連帯保証人に迷惑をかける可能性が高いと言えるでしょう。

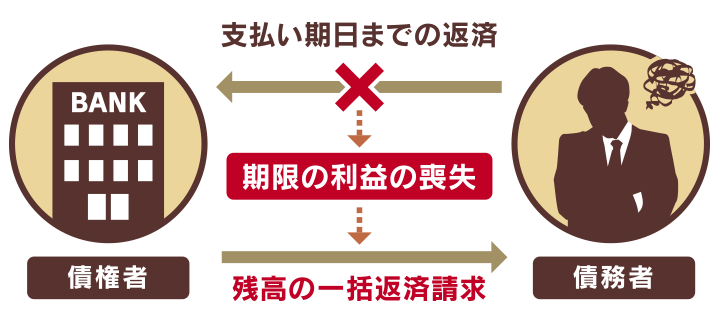

これは、任意整理をしたことにより債務者本人が「期限の利益」を失い、返済義務が保証人・連帯保証人に移ってしまうためです。

特に連帯保証人は債務者本人と同じ返済義務を負っているため、債権者に返済を請求されても拒否できず、全額返済する必要に迫られます。

期限の利益については、以下の記事で詳しく解説しています。

しかし前述したとおり、任意整理は対象とする債権者を選べるので、保証人・連帯保証人付きの借入れを対象から外せば保証人・連帯保証人に迷惑をかけずに済みます。

また、主債務者と保証人・連帯保証人の連名で任意整理する方法もあります。連名で任意整理を行えば、債権者は保証人・連帯保証人に請求できなくなります。

ただし保証人・連帯保証人も、ブラックリストに載るなどのデメリットを被るため、事情を正直に説明して理解を得る必要があるでしょう。

任意整理による保証人への影響については、以下の記事で詳しく解説しています。

リスクの高い収入より任意整理した方が良い場合も

借金問題を解決するために「手っ取り早くお金を稼ごう・お金を作ろう」と考えている場合は、注意が必要です。

お金を作るために、手を出してはいけないNG行為も少なくありません。そうした行為を行うことによって借金問題が深刻化したり、犯罪につながる可能性があるからです。

どうしても借金の返済が難しい場合は、以下で紹介するようなNG行為を行うより、任意整理で正当に解決することを検討してみてください。

〈お金を作るために避けるべきNG行為の例〉

- ●闇バイトの利用

- SNSで「短時間で高収入を得られるバイト」と募集されているものは、違法薬物の運搬や詐欺の受け子など犯罪行為に加担する「闇バイト」である可能性があります。闇バイトを行うと、仕事の詳細を知らなくても逮捕・検挙されてしまう可能性もあります。

- ●メールレディやオンライン風俗

- 自宅で簡単に稼げるバイトとして合法な業者も存在しますが、なかには高額の登録料を請求したり、個人情報を抜き取るような詐欺業者も存在します。特に顔を映して仕事をする場合は、身元バレのリスクが高いといえます。

- ●ヤミ金・ソフト闇金などからの借り入れ

- 財務局などに登録せずに貸金業を営む業者(ヤミ金)は、金利年100~1,500%といった違法な高金利を設定している場合があります。このような業者から借入れをすると返済が行き詰まる可能性が高いといえます。

- ●給与ファクタリング

- 給与債権(お金をもらう権利)を専門業者に買い取ってもらい、手数料を引いた金額を受け取る資金調達方法。給与の前借りをすることになり違法行為ではありませんが、返済ができないと多重債務状態となり、さらに苦しい状況に陥る可能性があります。

- ●クレジットカードの現金化

- クレジットカードのショッピング枠で商品を購入したものをすぐに売却して、現金を得る方法。違法ではありませんが、クレジットカード会社ではショッピング枠の現金化は禁止しています。発覚すれば、強制退会となり利用金額の全額一括請求をされる可能性があります。

お金をつくる方法とNG行為については、以下の記事で詳しく解説しています。

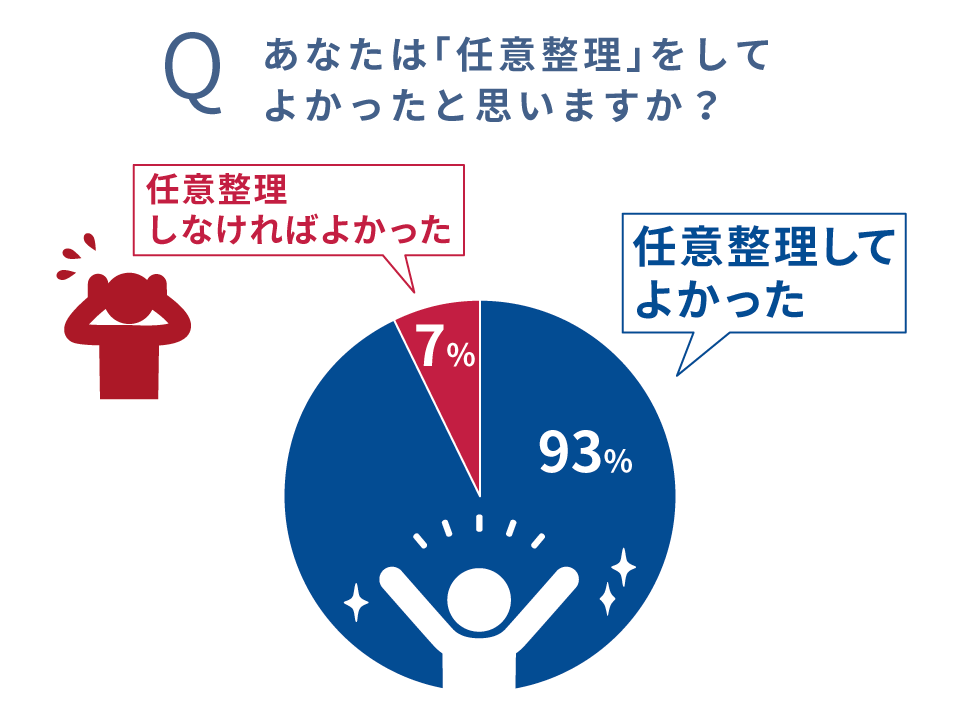

【独自アンケート】93%の方が「任意整理をしてよかった」と回答

当メディアで独自に行ったアンケートでは、93%の方が「任意整理をしてよかった」と回答しています。

※過去10年以内に任意整理をした方100名へのアンケート結果

任意整理をしてよかったと回答した方は、返済が楽になったという回答が多くを占めています。

〈アンケート回答の例〉

●20代・女性

任意整理をしていなかったら、裁判を起こされて一括でお金を請求されていたかもしれない。任意整理をしたおかげで、 無理なく月々の支払いができている。

●50代・女性

支払いが毎月6万から10万円くらいあり、工面するのが大変だった。 毎月の支払い額が減ったので楽になった。

また借金問題で精神的に苦しい場合は、任意整理をすることで楽になれたという方も少なくありません。

〈アンケート回答の例〉

●50代・男性

精神的にも金銭的にも本当に楽になった。 しっかりお金を考えて使うようになった。任意整理しなかったら今でも返済しているか逃げているか、どっちに転んでも苦しんでいると思う。

●40代・男性

精神的なストレスで、身体に異常が見られるまで発展してしまった。そういう状況を脱して 健全な精神状態に戻れた。

任意整理経験者への調査結果については、以下の記事で詳しく解説しています。

任意整理できない・メリットが少ないケースもある

任意整理ができないケース、任意整理をしてもあまりメリットがないケースもあります。

次のようなケースは任意整理ができない可能性があります。

- 債権者が任意整理に応じない

- 借金額が大きすぎて、3〜5年で返済できない

- 税金や公共料金の滞納があって返済に回すお金を用意できない

- すでに財産や給与の差押えを受けている

- 取引期間が短い・返済実績が少ない

- 任意整理中に裁判を起こされた

また次のようなケースでは、任意整理のメリットを得られない可能性があります。

- 借入額が少ない・借入金利が低い

以下で詳しく解説します。

任意整理をする意味がない債権者の場合

任意整理の交渉に応じない貸金業者や債権回収会社も、一部存在します。弁護士が交渉しても、

対応が困難な会社です。

債権者は、任意整理に応じる法的義務や規則はありません。交渉に応じてくれない場合は、任意整理をする意味がないといえます。

- AZ株式会社

- パルティール債権回収株式会社

- 株式会社ギルド

- 青森日商連

また近年では業績悪化により、次のように和解条件が厳しい貸金業者もあります。

- 将来利息の全額カットには応じず金利の引き下げのみ

- 遅延損害金などのカットには応じない

- 3年以上の長期返済に応じない など

また次のような場合も、交渉に応じてくれない場合もあります。

- 2回目の任意整理

- 個人間の借入れ

- 弁護士に依頼せず自身で債権者と交渉した場合

弁護士事務所では、対応が困難な業者について把握しています。ご自身が借入れている会社が任意整理に応じてくれるか知りたい場合は、弁護士に相談してみましょう。

任意整理に応じない業者については以下の記事で詳しく解説しています。

借金額が大きすぎて、3〜5年で返済できない場合

任意整理を行うと、借入れ額の元金を3~5年程度で分割返済することになります。元金は返済することを前提とした債務整理なのです。

そのため、次のような場合は、任意整理をしても解決できない可能性があります。

- 借金額が大きく利息をカットしても返済が難しい

- 利息額が少なく返済額があまり減額できない

- 元金を36~60回で割った金額を毎月返済できない

ただし、債権者によっては5年以上の長期返済にも対応してくれる場合もあるので、弁護士に相談してみましょう。長期返済の実例は後述します。

税金や公共料金の滞納の場合

任意整理は「払えなくなった借金」を解決する手段です。そのため税金や社会保険料、損害賠償請求などの滞納分は任意整理の対象になりません。

任意整理の対象となるのは、金融機関や貸金業者からの借入れ(借金)やローン、クレジットカードの利用代金などです。

| 任意整理できる借入れの例 | 任意整理できない支払いの例 |

|---|---|

| ・クレジットカードの利用額 (ショッピング、キャッシング) ・消費者金融からの借入れ ・信販会社のショッピングローン ・銀行の各種ローン ・自動車ローン ・医療ローン など |

・税金 ・健康保険料 ・年金保険料 ・罰金・反則金 ・養育費 ・損害賠償金・慰謝料 など |

公共料金の滞納については、以下の記事で詳しく解説しています。

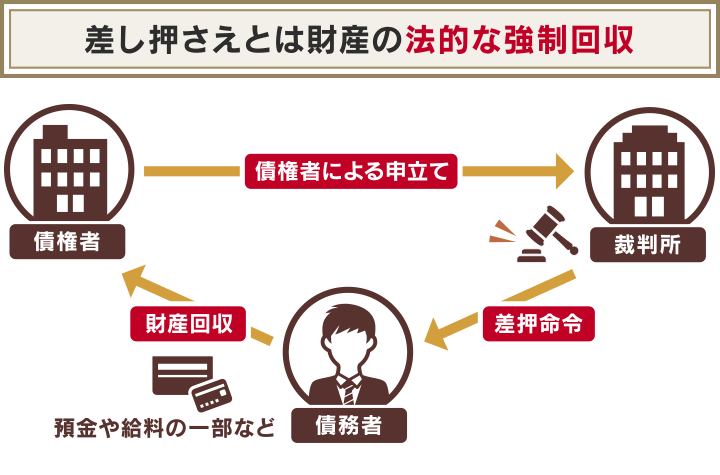

すでに財産や給与の差押えを受けている場合

すでに裁判所から財産や給与の差押えを受けている場合は、任意整理の交渉に応じてくれることは少ないでしょう。

差押えが強制執行されると、債権者は財産や給与から残債を回収できるため、わざわざ任意整理に応じる必要はないためです。

また任意整理は裁判所を介さずに行われる私的な交渉なので、強制執行である差押えを止める効力はありません。

なお個人再生や自己破産の場合は、手続き開始決定となると差押えは中止になります。

差押えについては、以下の記事で詳しく解説しています。

取引期間が短い・返済実績が少ない場合

借入期間が1年未満など、取引開始から短期間で任意整理の交渉を申し入れると、債権者が交渉に応じてくれない場合もあります。

これは、特に早い段階から滞納を繰り返して、ほとんど返済をしていない場合は「初めから返す気がなかったのでは?」と疑いを持たれてしまうためです。

任意整理には法的な強制力はないので、債権者は必ずしも交渉に応じる義務はありません。そのためこのような場合では、弁護士が交渉しても相手にしてくれない可能性があります。

取引期間が短い、返済実績が少ない状況で任意整理を行う場合は、弁護士に相談してみましょう。

取引期間が短い借金の任意整理については、以下の記事で詳しく解説しています。

任意整理中に裁判を起こされてしまった場合

任意整理の交渉を始めたあとでも、和解までに期間がかかりすぎると、債権者が訴訟を提起する(裁判を申し立てる)場合もあります。

これは、債権者が「財産差押えの強制執行」によって借金の回収を図る、法的な手続きをとったということです。

債権者が裁判所から請求認容判決を受けて「債務名義(確定判決)」を得ると、その後は給料などの差押えを行うことができるようになります。

確定判決を回避するためには、任意整理による直接交渉ではなく、次のような解決を目指すことになります。

●裁判上の和解

裁判の中で返済方法について双方で合意することです。しかし裁判上の和解は確定判決と同様の効力があるため、和解後に返済を滞納すると強制執行となる可能性があります。

●訴訟の取り下げ

債権者と裁判外で交渉することで、訴訟自体を取り下げてもらうことです。この場合は通常の任意整理の場合より、返済の条件が厳しくなる可能性もあります。

債務整理を弁護士に依頼している場合は、このように裁判になった場合でも適切に対応してくれます。

ただし、弁護士費用が追加で必要になる場合があるので、あらかじめ確認しておくとよいでしょう。

借入額が少ない・借入金利が低い場合

借入額が少ない、あるいは借入金利が低い場合は任意整理で得られるメリットが少なく、借金問題の根本的な解決にならないケースがあります。

任意整理は将来利息をカットできますが、借入額が少ない、借入れ金利が低いと発生する利息も少額となり、大幅な減額は期待できません。

また任意整理をするとブラックリストに載るため、デメリットの方が大きいともいえるでしょう。

任意整理の失敗を回避するなら弁護士に依頼するべき

任意整理を行うには、弁護士に依頼することが一般的です。弁護士に依頼することで、失敗を回避できる可能性が高くなるためです。

任意整理は債権者との交渉が必要なため、一般の方がご自身で行うのは難度が高いといえます。

ご自身で交渉を行った場合は、次のような失敗が想定されます。

●債権者が交渉に応じない

個人との和解交渉には応じない方針の企業もあります。社内規定で決まっているケースもあります。

弁護士に依頼すると、ほとんどの債権者は交渉に応じてくれるでしょう。

●不利な条件で和解になる

減額幅が少ない、過払い金が返還されないなど、債務者に不利な条件で和解となってしまう可能性もあります。

弁護士に依頼すると、法律の知識や交渉実績をもとに的確な交渉をしてくれるので、納得のいく結果になる可能性が高いでしょう。

●債権者からの連絡で家族にバレる

ご自身で和解交渉を行うと、債権者からの連絡や郵便物が自宅に届きます。そのため借金や任意整理の事実が、家族にバレる可能性が高くなります。

弁護士に依頼すると、弁護士が債権者との窓口となるので、連絡や郵便物は弁護士事務所宛てになります。そのため家族にバレにくいといえます。

任意整理を依頼する弁護士事務所の選び方

任意整理を行うにあたって、弁護士事務所の選び方は重要です。

任意整理は債権者との交渉が必要であり、依頼する弁護士の交渉次第で、手続きにかかる期間や和解条件に違いが出る可能性があるからです。

弁護士事務所を選ぶポイントは、次の3つです。

- 任意整理の解決実績が豊富

- 費用が適切・支払い方法を選べる

- 弁護士の対応が良い・ご自身との相性がいい

以下で詳しく解説します。

任意整理を依頼する弁護士事務所の選び方については、以下の記事で詳しく解説しています。

任意整理の解決実績が豊富

まずは「債務整理の解決実績」を、しっかり確認しておくとよいでしょう。

弁護士事務所によって得意領域は異なるため、依頼する案件について豊富な実績があるとは限りません。

債務整理の中でも特に「任意整理」や「過払い金返還請求」は、債権者である貸金業者との交渉となるため、貸金業界に関する理解や交渉経験などが重要です。

Webサイトに解決実績・受任実績が掲載されていない場合でも「得意分野」「積極的に取り組んでいる分野」などと表記があれば、一定の実績があると想定されます。

日本弁護士連合会(日弁連)の規約では、次のように定められているためです。

- 客観性を担保せずに専門分野と表示することは控える

- 得意でないものを得意分野として表示することはできない

〈日弁連の規定〉

(1) (前略)一般に専門分野といえるためには、特定の分野を中心的に取り扱い、経験が豊富でかつ処理能力が優れていることが必要と解されるが、現状では、何を基準として専門分野と認めるのかその判定は困難である。(中略)客観性が担保されないまま専門家、専門分野等の表示を許すことは、誤導のおそれがあり、国民の利益を害し、ひいては弁護士等に対する国民の信頼を損なうおそれがあるものであり、表示を控えるのが望ましい。

(2) 得意分野という表示は、その表現から判断して弁護士等の主観的評価にすぎないことが明らかであり、国民もそのように受け取るものと考えられるので、規程第3条第2号又は第3号に違反しないものとする。ただし、主観的評価であっても、得意でないものを得意分野として表示する場合は、この限りでない。

引用:日本弁護士連合会「業務広告に関する指針」から抜粋

債務整理の解決実績が豊富な事務所であれば、依頼者の状況にふさわしい解決方法を提案してもらえたり、納得のいく借金解決が実現する可能性が高いでしょう。

費用が適切・支払い方法を選べる

債務整理にかかる弁護士費用が適切であること、支払い方法を選べることも事務所を選ぶうえで大切なポイントです。

任意整理の弁護士費用の相場は、債権者1社あたり5~15万円程度です。

※実際の費用は状況によって異なります

弁護士費用の内訳は、原則として「着手金+報酬金」となります。

●着手金とは?

結果のいかんにかかわらず、受任時に受領する報酬。着手金が無料の弁護士事務所もありますが、別途事務手数料が必要な場合もあるので、総額で判断するとよいでしょう。

●報酬金とは?

成功・不成功のある案件について、成功の程度に応じて受ける報酬。

任意整理の報酬金額は、日本弁護士連合会(日弁連)の「債務整理の弁護士報酬のルール」によって次のように規定されています。

〈日弁連の規定〉

解決報酬金(解決に対する報酬金):1社あたり原則2万円以下

減額報酬金(減額に対する報酬金):減額分の10%以下

※参考:日本弁護士連合会「債務整理の弁護士報酬のルールについて」

※自己破産、個人再生などは報酬規制の対象外です。

依頼をする前に、弁護士費用が上記の相場に当てはまるかを確認しておきましょう。

なお「割安な報酬で事件を受けます」などという曖昧・不正確な表現は、日弁連によって規制されているため、万一このような表記がある事務所は避けたほうがいいでしょう。

※参考:日本弁護士連合会「業務広告に関する指針」

また、初回相談時には以下の点も確認しましょう。

●見積もりをもらう

弁護士費用の内訳は不明瞭な点もあるので、相談時に必ず見積もりをもらい、わからないことはしっかり確認しましょう。

弁護士には、報酬や費用に関して説明する義務があることが、日弁連の規程で定められているためです。

〈日弁連の規定〉

(報酬見積書)

第4条 弁護士等は、法律事務を依頼しようとする者から申出があったときは、その法律事務の内容に応じた報酬見積書の作成及び交付に努める。

(報酬の説明及び契約書の作成)

第5条 弁護士等は、法律事務を受任するに際し、弁護士等の報酬及びその他の費用について説明しなければならない。

●支払い方法を確認する

費用の支払い方法も、あらかじめ確認しておきましょう。

分割払いに応じてくれる場合は、すぐに現金を用意できない場合でも弁護士に依頼をすることができます。

●弁護士費用を用意する猶予があるか確認する

「債務整理を依頼するための弁護士費用がない」という場合でも、費用を用意するための猶予があります。

弁護士に債務整理を依頼すると債権者に「受任通知」が送付され、督促や返済がストップするため、その間に分割払いで弁護士費用を払うことが可能になるのです。

受任通知について詳しくは以下の記事をご参照ください。

弁護士の対応が良い・ご自身との相性がいい

任意整理を依頼する場合「弁護士の対応の質や人柄」は、重要なポイントです。

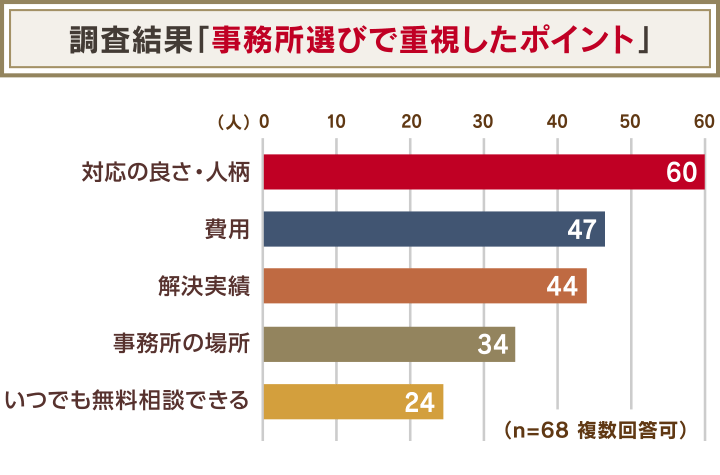

当メディアでは、実際に債務整理を依頼した弁護士事務所について「どのようなポイントで選んだか」というアンケート調査を実施しました。

アンケート結果によると「対応の良さ・人柄」が、最も重視されていることがわかります。

〈アンケートの概要〉

- 実施時期:2023年5月

- 調査対象:債務整理を弁護士に依頼したことがある男女68名

- 調査媒体:クラウドソーシングサービス

どのような対応が良いと感じるか、どのような人柄が良いと感じるかは、人ぞれぞれです。

しかし任意整理や過払い金返還請求は、債権者である貸金業者との交渉となるため「希望に沿ってしっかり交渉してくれる」「スピーディに解決してくれる」ことが大切といえます。

そのうえで、ご自身との相性を考えてみましょう。

弁護士には

- 相談者に優しく寄り添ってくれるタイプ

- 威厳があり強気の交渉をしてくれるタイプ

- 淡々とスピーディに解決してくれるタイプ

など、さまざまなタイプがいます。

一概にどのタイプの弁護士が良いとはいえませんが、ご自身の希望や意見を言いにくい場合や、希望に沿った交渉をしてくれない場合は、納得がいく成果を得られない可能性があります。

たとえば一見怖そうに思える弁護士でも、債権者に強気の交渉をしてくれるので頼もしさを感じる場合もあるでしょう。

一方ちょっと頼りなさそうに思える弁護士でも、淡々とスピーディに解決してくれるのでありがたいと感じる場合もあります。

弁護士事務所で初回相談を行う際に、会話の中で弁護士の人物像やご自身との相性を見極めてみましょう。

弁護士法人・響は任意整理の無料相談を24時間受付け

弁護士法人・響は、任意整理をはじめ借金問題のお悩みについて、いつでも無料相談いただけます。

弁護士法人・響に債務整理をご依頼いただくと、最短即日~1週間以内に債権者へ受任通知を送付します。そのため、督促や返済をすぐに止めることができます。

豊富な解決実績もあるため、債権者との交渉にも自信があります。

ご相談いただいたら、債務・収入の額やご希望をお伺いしたうえで、適切と思われる解決方法を納得いくまでご説明いたします。

またご相談の結果、任意整理をする必要がない場合はその旨をお伝えします。借金をしたことを怒るようなことは当然ながらしませんので、安心してご相談ください。

「どうしても返済できない借金がある」「ほんとうに任意整理するべきか迷っている」「弁護士に相談するのは怖い」などという方は、弁護士法人・響にご相談ください。

弁護士法人・響は、24時間365日受付け、全国対応可能。相談は何度でも無料なので、まずはお気軽にご相談ください。

弁護士法人・響について、詳しくは以下をご覧ください。

弁護士法人・響の任意整理費用

弁護士法人・響の弁護士費用は、明朗な料金メニューをご用意しております。

もちろん日本弁護士連合会の規定にのっとっているので、あとから追加料金が発生することはなく安心してご依頼いただけます。

実際の費用はご依頼者様ごとに異なるため、あらかじめお見積もりを作成・提示のうえ、ご納得いくまで説明いたします。

- 相談料:無料

- 着手金:55,000円〜

- 解決報酬金:11,000円〜

- 減額報酬金:減額分の11%

※価格は税込

相談料は無料、費用(着手金)の分割払いにも対応していますので、すぐに費用を用意できない場合でも、任意整理をご依頼いただけます。

※報酬金は解決後のお支払いになります。

弁護士費用のお見積もりをご希望の方は、お気軽にご相談ください。

【実例あり】弁護士法人・響における任意整理の減額事例

実際に弁護士法人・響で任意整理を行い、借金を減額した方の実例を紹介します。

●任意整理で月々の返済額が約3分の1になり「終わりが見える現実的な金額に」

| 【借入額】 | 総額160万円(消費者金融4社) |

|---|---|

| 【月々の返済額】 | 9万9,000円 → 任意整理後3万7,000円 |

〈任意整理に至る経緯〉

買い物や旅行などの一時的な出費が捻出できず、借金をしては返済を繰り返していましたが、数年前からホストにハマり、複数社からお金を借りる生活に。ホストにも直接借り入れして、一体借金がいくらになっているのかわからず怖くなりました。

同居している両親には相談できず、周りにバレないような解決方法がないかと思い相談しました。「そんな方法はない」と怒られるのではと思っていてダメ元の気持ちでしたが、優しく話を聞いてくれて、力になってくれてよかったです。

借金がなくなったわけではないですが、終わりが見える現実的な金額になったことで、心機一転がんばってやり直そうと思っています。ありがとうございました。

●任意整理で月々の返済額が7.4万円減で「気持ち的にも楽に」

| 【借入額】 | 180万円(クレジットカード会社1社) |

|---|---|

| 【月々の返済額】 | 12万円 → 任意整理後4万6,000円 |

〈任意整理に至る経緯〉

子供2人の進学が続き、必要な物をカードで購入するようになりました。毎月の請求額が増えてきて一括では払えなくなり、リボ払いの利用でも苦しかったのでキャッシングも利用し始めました。

しかし家のローンも重なり自力では返済できなくなったため、任意整理をすることを決めました。妻にも相談できず、職業がら破産や個人再生は避けたかったためです。

任意整理で毎月の返済額が半分以下になり、家計的にも気持ち的にも楽になりました。

クレジットカードは手元のお金が減っている感覚がなかったので、使いすぎてしまったことを後悔しています。

【実例あり】返済期間を5年以上にできる場合もある

一般的に貸金業者では、任意整理による分割期間の上限は5年(60回)程度と想定していると考えられます。

しかし交渉次第では、5年を超えた返済期間で和解できる可能性もあります。

実際に弁護士法人・響が任意整理を交渉して、長期分割で和解できた例を紹介します。

| 和解後の支払額・分割回数 | 債務額 | 会社名 |

|---|---|---|

| 11,000円✕72回 | 789,342円 | エポスカード |

| 12,500円✕84回 | 1,045,294円 | オリエントコーポレーション |

| 20,000円✕84回 | 1,672,217円 | 三菱UFJニコス |

| 11,000円✕94回 | 1,028,567円 | 三菱UFJニコス |

| 15,000円✕105回 | 1,572,797円 | 三菱UFJニコス |

※必ずこの支払回数が実現するわけではありません。

任意整理は債権者との交渉になるため、債権者が応じなければ長期返済はできません。

5年以内の返済が難しい場合は、弁護士に債権者との長期返済の交渉ができないか相談してみましょう。

〈長期返済が認められる可能性がある例〉

- 長期間良好な取引きをしていた場合

- なんとか返済したいという意思を伝えた場合

- 債権者が大手のクレジットカード会社や信販会社の場合

※必ず長期返済が認められるわけではありません。

任意整理にかかる弁護士費用の相場と内訳

任意整理に必要な弁護士費用は、債権者1社あたりおおむね5~15万円程度が相場になるでしょう。

弁護士費用の内訳は、次のようになります。

| 項目 | 費用相場 |

|---|---|

| 相談料 | 1時間1万円程度 ※無料の場合もある |

| 着手金 | 借入先1社につき2〜5万円程度 |

| 解決報酬金 | 借入先1社につき2万円程度 |

| 減額報酬金 | 減額分の10%程度 |

※実際の費用は状況によって異なります

依頼をする際は、弁護士事務所のWebサイトなどで、弁護士費用が上記の相場に当てはまるかを確認しておきましょう。

弁護士費用の相場について、詳しくは以下をご覧ください。

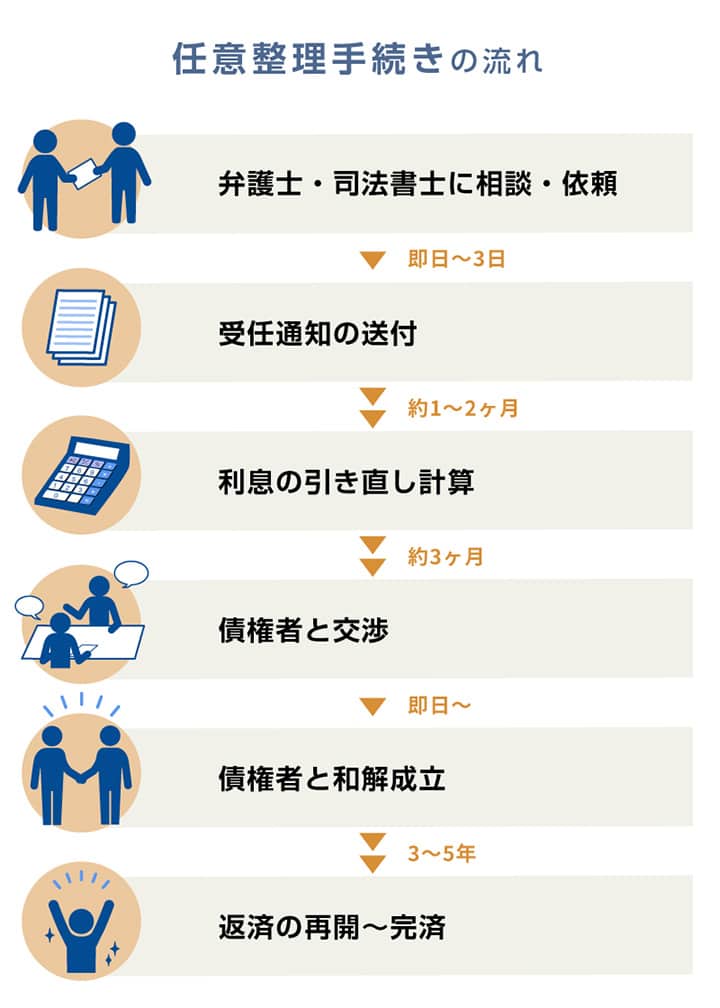

任意整理の流れ

任意整理を行う流れは、おおむね次のとおりです。

●専門家に相談・依頼

任意整理を行うためには、弁護士に相談することから始めます。借金額や収入・希望などを正直に話して、どう進めたらいいのかを弁護士に相談しましょう。

期間や費用についてもよく確認して、納得したら正式に委任契約を結びます。

●受任通知の送付(即日〜1週間程度)

弁護士に委任すると、弁護士は即日~1週間程度で「受任通知」を債権者へ送付するとともに、取引履歴の開示を求めます。

債権者が受任通知を受け取ったら、借金の督促も返済も一時ストップします。

任意整理を依頼した後は、ほぼ弁護士にお任せできます。

受任通知については以下の記事で詳しく解説しています。

●利息の引き直し計算・過払い金の確認(1〜2ヶ月半程度)

弁護士は、債権者から取り寄せた借金の取引履歴をもとに、利息制限法に基づく金利で利息を改めて計算する「引き直し計算」を行います。

これによって、借金総額が確定します。

引き直し計算の結果、利息を払いすぎていた場合は、過払い金の返還請求を行います。過払い金の返還請求を行うことで、借金が相殺などされてなくなることもあります。

過払い金について詳しくは以下の記事をご参照ください。

●債権者と交渉(3ヶ月程度)

利息の引き直し計算による正確な借金額をもとに、弁護士が債権者との和解交渉を行います。

●和解成立(即日~数日程度)

債権者と和解に至れば、合意書を作成し、任意整理の手続きは終了です。

●返済の開始〜完済(3〜5年程度)

債権者と和解した条件に基づき、返済を開始します。

任意整理の流れについて、詳しくは以下をご覧ください。

任意整理に必要なもの・書類

任意整理を依頼する際に必要なもの・書類には「弁護士に相談・依頼時に必要なもの」と「任意整理を進めるために必要なもの」があります。

〈弁護士に相談・依頼時に場合に必要なもの〉

●本人確認書類(運転免許証、健康保険証、パスポートなど)

本人確認をする際に必要となります。

●印鑑*

弁護士と委任契約を結ぶ際に必要となります。

※シヤチハタなどのスタンプ式ハンコ以外のもの

●クレジットカード・キャッシュカード

使用しているすべてのクレジットカード・キャッシュカードです。弁護士に任意整理を依頼すると、原則として任意整理の対象となるクレジットカードとキャッシュカードははさみで切断して、カード会社へ返却されることになります。

〈任意整理を進めるために必要なもの〉

●債権者一覧表

取引のある金融機関・貸金業者の一覧です。わかる範囲で事前に調べておくといいでしょう。

●債権者との契約書・利用明細

借入時の契約書類やATMの明細書を保管していれば用意します。

●債権者からの郵送物

督促状や裁判所からの通知が届いていれば用意します。

●給与明細などの収入証明書類

ご自身の収入状況を証明する書類です。給与明細は直近2~3ヶ月分を用意するといいでしょう。

●預貯金通帳

預貯金を確認するために必要です。紛失している場合は各金融機関で再発行できます。

●不動産の登記簿謄本(登記事項証明書)

借入時に不動産を担保としている場合は準備します。 法務局で入手できます。

●生命保険証券

生命保険を解約したときの解約返戻金が担保となっていれば用意します。紛失した場合は、保険会社から取り寄せることができます。

すべての情報がそろわない場合でも任意整理を進めることは可能ですので、弁護士に相談してください。

任意整理に必要な書類については、以下の記事で詳しく解説しています。

任意整理に関するよくある疑問と回答

最後に、任意整理後の返済生活や、任意整理以外の借金解決方法について、次のようなよくある疑問と回答を紹介します。

- 任意整理による和解後の返済方法は?

- 任意整理後に一括返済できる?

- 任意整理後に返済ができなくなったらどうなる?

- 任意整理後に返済ができなくなった場合の対処法は?

- 任意整理をするべきか迷っている場合はどうしたらいい?

- 任意整理と自己破産・個人再生との違いはなに?

以下で解説します。

任意整理による和解後の返済方法は?

任意整理で債権者と和解後の返済は、次の2つの方法があります。

●自身で各債権者に振込む

債権者ごとにご自身で毎月銀行振込みをします。和解した債権者が5社あれば5社にそれぞれ振込むことになり、振込手数料も必要となります。

●弁護士に返済を代行(弁済代行)してもらう

債権者への振込みを弁護士に代行してもらうことも可能です。この場合は、弁護士事務所に一括して振込みをすることで、各債権者への返済をお任せできます。

ただし弁済代行をしてもらうには、代行に係る手数料がかかることが一般的です。

任意整理後に一括返済できる?

任意整理の和解後に一括返済や繰り上げ返済をすることは、債権者の同意があれば可能です。

債権者にとって残債の一括返済や繰り上げ返済はデメリットがないため、同意を得ることは困難ではないでしょう。

弁護士に返済代行を依頼している場合は、弁護士に相談のうえで実行してください。

しかし任意整理の和解後は通常将来利息がカットされているので、一括返済しても返済総額は変わらない点に注意しましょう。

早期完済しても、返済額が減るわけではないのです。

任意整理後の一括返済については、以下の記事で詳しく解説しています。

任意整理後に返済ができなくなったらどうなる?

任意整理の和解後に一時的に返済ができなくなった場合でも、一般的に1ヶ月以内に返済をすれば問題がないといえます。

ただしご自身で債権者へ振込みを行っている場合は、自宅への電話や郵便などで債権者から督促がくる可能性があります。

ただし滞納が2ヶ月(2回の滞納)に及んだ場合は、債権者から一括請求される可能性が高いです。

これは、一般的に和解書(合意書)には「2回以上滞納した場合は期限の利益を喪失する」といった記載があるためです。

期限の利益については、以下の記事で詳しく解説しています。

また期限の利益を喪失すると、全額を返済するまで「遅延損害金」も加算されて返済額が増えてしまうこともあるので注意が必要です。

任意整理後の支払い遅れについては、以下の記事で詳しく解説しています。

任意整理後に返済ができなくなった場合の対処法は?

返済ができなくなった場合は、次の2つの対処法が考えられます。

●もう一度任意整理をする(再和解)

債権者と交渉して、もう一度任意整理をすることを「再和解」といいます。

しかし再和解では、1回目の和解よりも厳しい条件を債権者から要求されるケースが多いといえます。

●他の借金を追加で任意整理する(追加介入)

1回目の任意整理で対象にしなかった借金を、追加で任意整理する「追加介入」も選択肢の一つです。

追加介入によって他の借金も減額できれば、返済負担が軽くなる可能性もあるでしょう。

ただし再度弁護士に依頼することになるため、弁護士費用が別途必要になります。

2回目の債務整理については、以下の記事で詳しく解説しています。

任意整理をするべきか迷っている場合はどうしたらいい?

任意整理するべきか迷ったら、弁護士事務所の無料相談を利用してみましょう。

借入額や収入、希望などから任意整理をするべきかの判断や、他の解決方法の提案をしてくれます。

弁護士法人・響では、任意整理を始めとする借金問題の相談を無料で受け付けています。お気軽にご相談ください。

任意整理について相談できる窓口は、ほかにも次のようなところがあります。ご自身にあった窓口に相談してみましょう。

- 法テラス(日本司法支援センター)

- 国民生活センター(消費生活センター)

- 日本貸金業協会 貸金業相談・紛争解決センター

- 日本クレジットカウンセリング協会

収入や保有資産等が一定額以下の場合に、無料の法律相談や弁護士費用等の立替えをしてくれます。※利用条件があります。

多重債務などの借金問題について無料相談を受け付けているため、借り入れ状況を伝えれば、相談内容に応じて専門機関を案内してくれます。

相談者の状況に応じて、債務整理の方法についての助言や情報を提供したり、再発防止のカウンセリングや家計管理の実行支援をしてくれます。

クレジットカードやローンなどで多重債務者となってしまった方を対象に、弁護士会の紹介や無料の任意整理を行っています。

任意整理と自己破産・個人再生との違いはなに?

債務整理には、任意整理のほかに「個人再生」や「自己破産」があります。

個人再生や自己破産には、任意整理とは異なるメリット・デメリットがあります。

●任意整理と個人再生の違い

個人再生は、借金返済が不能であることを裁判所に申し立て、認可を受けることで借金を大幅に減額してもらうことが可能です。

個人再生には、おもに次のような特長があります。

- 借金額が5分の1~10分の1程度になり3~5年で返済できる

- 持ち家を残して借金を減額できる

減額幅は任意整理より個人再生のほうが多いですが、デメリットは任意整理のほうが少ないことに注目してください。

| メリット・デメリット | 個人再生 | 任意整理 |

|---|---|---|

| 借金の減額 | 5分の1~10分の1程度に減額可 ※最低100万円まで |

原則元金は減額できない |

| 準備の手間 | 自身で書類収集が必要 | 弁護士にほぼ任せられる |

| 持ち家の回収 | 住宅ローン特則の利用で回避可 | 住宅ローンを対象から外して回避可 |

| 自動車の処分 | 自動車ローンを完済していれば残せる | 自動車ローンを対象から外して回避可 |

| 手続きの期間 | 1年~1年半程度 | 3~6ヶ月程度 |

| 費用の総額 | 50~60万円程度 | 5〜15万円程度 |

| 周囲にバレる可能性 | バレる可能性もある | バレにくい |

| ブラックリストへの掲載 | 載る | 載る |

| ブラックリスト掲載期間 | 完済日から5年程度 官報公告日から7年程度 |

完済日から5年程度 |

| 保証人への影響 | 残債の一括返済を求められる | 対象から外して回避可 |

| 官報へ掲載 | 載る | 載らない |

個人再生は裁判所を介するため、手続きは複雑で長期間を要し、費用も多く必要です。

そのほか「周囲にバレる可能性」という点でも、個人再生と任意整理では違いがあります。

任意整理は官報に名前や住所が掲載されないので周囲にバレにくいですが、個人再生では官報に名前や住所が掲載されてしまいます。

個人再生については、以下の記事で詳しく解説しています。

●任意整理と自己破産の違い

自己破産は、裁判所を介して借金の返済がほぼ免除(免責)になる方法です

他の債務整理は減額された債務の返済義務が残りますが、自己破産は返済の必要がなくなるため、生活保護を受給していたり、無収入の場合でも申立てが可能です。

減額幅は任意整理や個人再生より自己破産のほうが多いですが、デメリットは自己破産が一番大きいことに注目してください。

| デメリット | 自己破産 | 任意整理 |

|---|---|---|

| 借金の減額 | ほぼ全額減額可 | 原則元金は減額できない |

| 準備の手間 | 自身で書類収集が必要 | 弁護士にほぼ任せられる |

| 持ち家の回収 | 回収・処分される | 住宅ローンを対象から外して回避可 |

| 自動車の回収 | 回収・処分される* | 自動車ローンを対象から外して回避可 |

| 手続きの期間 | 6ヶ月~1年程度 | 3~6ヶ月程度 |

| 費用の総額 | 50〜130万円程度 | 5〜15万円程度 |

| 周囲にバレる可能性 | バレる可能性もある | バレにくい |

| ブラックリストへの掲載 | 載る | 載る |

| ブラックリスト掲載期間 | 免責許可確定から5年程度 官報公告日から7年程度 |

完済日から5年程度 |

| 保証人への影響 | 残債の一括返済を求められる | 対象から外して回避可 |

| 官報への掲載 | 載る | 載らない |

*20万円以上の価値がある場合

自己破産については、以下の記事で詳しく解説しています。

-

任意整理すべきか無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも