- 弁護士会所属

- 第二東京弁護士会 第54634号

- 出身地

- 熊本県

- 出身大学

- 大学院:関西大学法学部 同志社大学法科大学院

- 保有資格

- 弁護士・行政書士

- コメント

- 理想の弁護士像は、「弱い人、困った人の味方」と思ってもらえるような弁護士です。 そのためには、ご依頼者様と同じ目線に立たなければならないと思います。そのために日々謙虚に、精進していきたいと考えています。

債務整理とは、わかりやすくいえば借金を減らして返済をラクにする制度・手続きです。

ここで言う”借金”には、カードローンや住宅ローンはもちろん、クレジットカードやリボ払い、奨学金の返済なども含みます。

債務整理には任意整理・個人再生・自己破産・特定調停の4種類があり、「どれくらい減額できるか?」「どんなデメリットがあるか?」はそれぞれ異なります。

この記事では、債務整理の仕組みやメリット・デメリット、そしてどのような方に適した手続きであるか?について詳しく解説。

ご自身の今の状況から将来に向けて、適切な借金の整理方法を知り、解決への第一歩になれればと思います。

弁護士法人・響は、43万件以上の相談・問合せ実績債務整理案件の解決実績豊富な弁護士に債務整理の相談が可能です。

債務整理が必要ない状態にもかかわらず、無理に債務整理を勧めるようなことはございません。

相談は何度でも無料です。債務整理を無理におすすめすることはありませんので、お気軽にご利用ください。

-

債務整理すべきか無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも

目次

「弁護士にいきなり相談するのは怖い」と感じる方もいるかと思います。

相談するかお悩みの方は、まずは無料の「借金減額診断(借金減額シミュレーター)」をご利用ください。

3問の質問に答えることで、「債務整理で借金が減るかどうか」を簡易診断することができます。無料・匿名で利用できますので、お気軽にお試しください。

【3つの質問に答えるだけ】借金減額診断を試してみる

※弁護士には守秘義務があり、減額診断の過程で入力いただいた情報を他の目的で利用したり、お問い合わせ内容をご家族やお勤め先などにお知らせすることは一切ありません。

債務整理とは?

債務整理とは、裁判所への申立て・または債権者(貸主)との交渉によって、債務(借金)を減額・免除する法的手続きの総称です。

カードローンや住宅ローンはもちろん、クレジットカードやリボ払い、奨学金といったほぼすべての借金に対して減額・免除が可能です。

また、利用にあたっては年齢や職業などの制限もなく、誰でも利用できます。

ただし、手続きの種類によっては条件があります。

債務整理のメリットやデメリットは何か、どの債務整理方法を選ぶべきか早く知りたい方は、こちらの動画をご覧ください。

弁護士に相談し、適切な債務整理を選択することで、借金の悩みを解決できる可能性が高まります。

債務整理の対象になる借金・支払いの種類

「ほぼすべての借金に対して減額・免除が可能」とお伝えした通り、債務整理で多くの借金は減額・免除可能ですが、すべての支払いが対象になるわけではありません。

債務整理の対象になるもの・債務整理で免除できな支払いについては下記の通りです。

- カードローンや住宅ローンなど銀行や消費者金融からの借り入れ

- クレジットカードを利用した借り入れ(リボ払いや分割払い、キャッシング、ショッピング問わず)

- 奨学金

- 生命保険などの契約者貸付

- 個人からの借り入れ

- 公共料金の滞納分(下水道利用料金以外。原則自己破産でのみ免除される)

- 税金

- 社会保険料

- 下水道利用料金の滞納分

- 婚姻費用や養育費

- 慰謝料(悪意・故意・重過失で加えた不法行為に基づく損害賠償のみ。DVや誹謗中傷、詐欺行為に対する慰謝料など)

- 罰金や刑事訴訟費用

債務整理は4種類ある|それぞれの特徴や仕組み

債務整理には、おもに「任意整理」「個人再生」「自己破産」「特定調停」の4種類の方法があります。

債務整理4種類の特徴や違いをまとめると、以下のようになります。

| 任意整理 | 債権者(貸主)と交渉して、 将来利息や遅延損害金を免除する手続き →毎月の返済額を下げたい人向け |

|---|---|

| 個人再生 | 裁判所に申し立て、家を残しながら 借金を80%〜90%減額する手続き →住宅を守りながら借金を減額したい人向け |

| 自己破産 | 裁判所に申し立て、 借金を全額免除してもらう手続き →全く返済できないときの最終手段 |

| 特定調停 | 裁判所に申し立て、 将来利息や遅延損害金を免除する手続き →法律の専門家に費用を支払う余裕がない人向け |

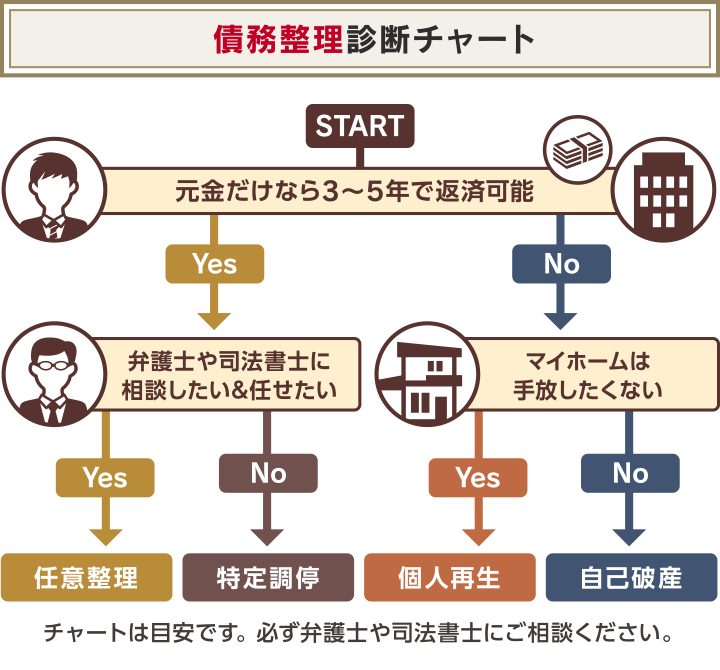

どの債務整理を利用すべきかについては、借金の額や収入・財産など状況によって異なります。

簡易的な診断チャートを用意してみましたので、「自分はどの手続が良いか」の参考にしてみてください。

ただし、必ずしも希望通りの手続きになるというわけではなく、また、手続きの種類ごとに、手続きの方法や減額できる額などに違いがあります。

以下より、任意整理・個人再生・自己破産・特定調停の違いについて詳しく説明します。

各債務整理の特徴や違い

債務整理4種類の特徴や違いをまとめると、以下のようになります。

| 比較項目 | 任意整理 | 個人再生 | 自己破産 | 特定調停 |

|---|---|---|---|---|

| 裁判所の手続き | 不要 | 必要 | 必要 | 必要 |

| 減額後の支払い額*1 | 元金分 | 元金の1/5~1/10程度 | 原則ゼロ | 元金分*2 |

| 元金の減額 | ない | ある | ある | ない |

| 返済期間 | 3~5年 | 3~5年 | 返済なし | 3~5年 |

| 手続きをするには? | 弁護士に依頼*3 | 弁護士に依頼*3 | 弁護士に依頼*3 | 本人 |

*1 必ずこのとおりに減額できるわけではない

*2 特定調停では遅延損害金や未払利息は原則カットできない

*3 自分で行うことも可能

任意整理・自己破産・個人再生の違いと選び方については、以下の記事でも解説しています。

それぞれの手続きについて、解説していきます。

任意整理は交渉で無理のない返済プランを目指す方法

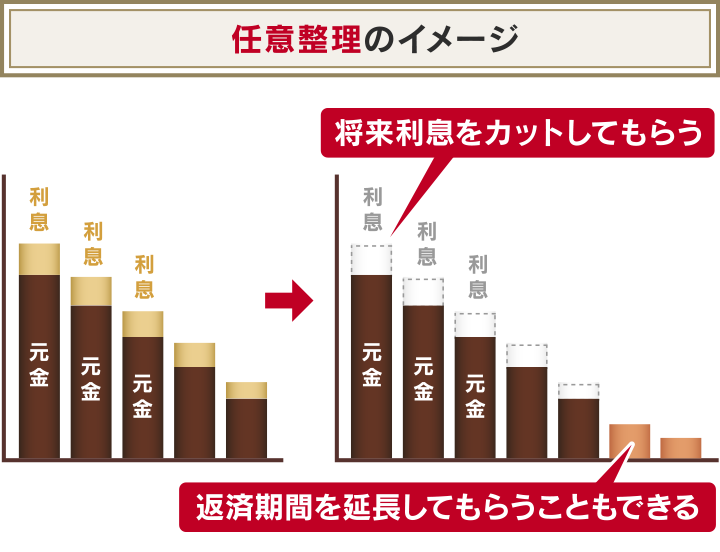

任意整理とは、裁判所などを通さずに債権者と直接交渉して借金の減額を図る方法です。

具体的には、債権者に以下のお願いをし、話し合いによって和解を目指します。

- 任意整理の和解日から発生する将来利息の減額や免除

- 遅延損害金*の減額や免除(返済を滞納していた場合)

- 返済期間の再設定(36〜60回での分割払い)

*債権者によっては減額できない場合もあります。

将来利息が減額・カットされれば、これまで利息の返済に充てていた金額を元金の返済に充てることができ、毎月の返済の負担を軽減できます。

もし任意整理をする業者との取引期間に過払い金(利息制限法の上限を超える金利での取引)が発生していれば、元金の減額も可能です。

任意整理の大きなポイントは、対象にする借金を選べるということです。

住宅や車のローンの債権者や、保証人がついた借金の債権者を任意整理での交渉対象から外すことで、財産や保証人に対する影響を抑えられます。

さらに、裁判所を介さないため、家族や友人・会社に知られる心配も少ないのも特徴です。

任意整理については、以下の記事で詳しく解説しています。

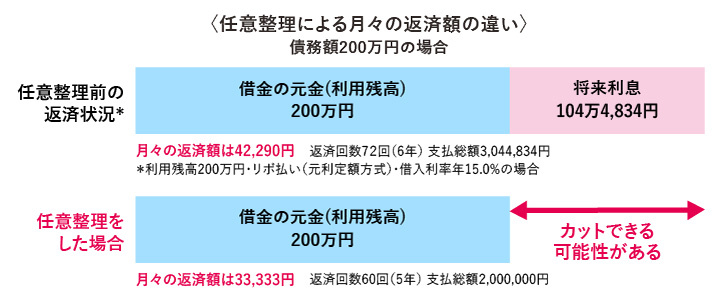

任意整理での支払いの減額例

たとえば以下のような借金について任意整理を行った場合、将来利息約104万円を減額できる可能性があります。

- 借入残高:200万円

- 借入利率:年15.0%

- 想定返済期間:6年(72回払い)

- 支払い方法:リボ払い(毎月一定の額を返済する方法。元利定額方式)

→減額できる可能性のある将来利息:104万4,834円

任意整理ができる条件と注意点

ただし、上でふれたとおり、任意整理は法律で制定された制度ではないため、原則として債権者は交渉に応じる法的責任はありません。

そのため、貸金業者や金融機関によっては和解に応じてもらえないケースもあります。

また、元金の返済は続けなければならないため、任意整理を行うためには以下のような条件もあります。

- 原則3~5年程度の分割払いで完済できる、安定した収入があること

- 完済まで返済を続ける意思があること

ただし、収入をどのように得るのか指定はないため、アルバイトやパートでの給料、配偶者などの収入から支払いをやりくりできれば任意整理できる可能性はあります。

任意整理は意味がない?

ここまで見てきたとおり、任意整理は、原則として借金そのもの(元金)を減額する手続きではありません。

そのために「意味がないのでは?」と思う方もいるかもしれません。

しかし多くの場合「借金の返済が終わらない」と感じる一番の原因は利息の存在です。

任意整理によって、将来にかかる利息をカットできれば、元金のみの返済となります。

毎月支払った分だけ元金が減っていく仕組みなので、完済までのゴールが明確になります。

一方で債権者の立場で考えると、債務者に後述する個人再生や自己破産をされてしまうと借金の元金が一部・または全額戻ってこないことになります。

そこで債務者と債権者が任意整理という形で話し合い、将来利息を減額するなどで合意を図ることは双方に意味のある交渉だといえるでしょう。

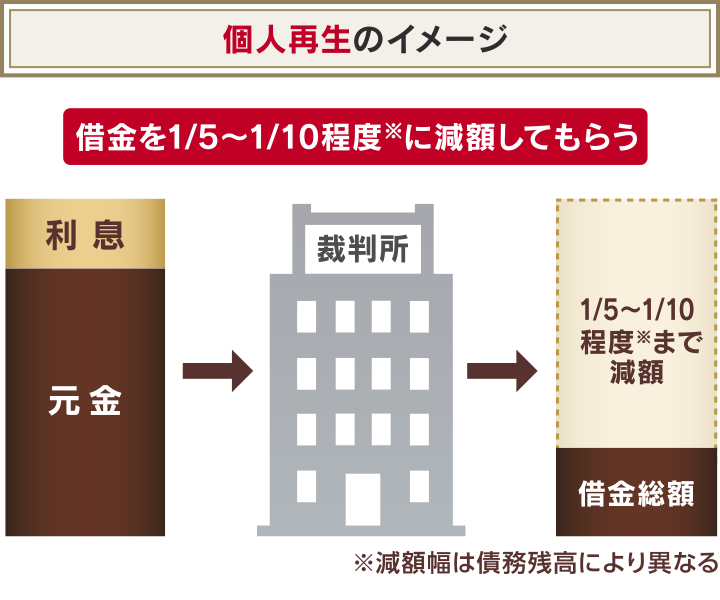

個人再生(民事再生)は裁判所を通して借金を大幅に減額する手続き

個人再生とは、返済不能のおそれがあることを裁判所に申し立てて、再生計画の認可決定を受けることで借金を1/5〜1/10程度まで減額してもらうことを目指す方法です。

個人再生は、法的には民事再生法221条以下に規定された民事再生手続の一部です。

民事再生が法人・個人問わずに規定されているのに対し、個人再生は文字どおり、おもに個人を対象にした手続きを指します。

言い換えれば、個人再生は民事再生を簡易化したものと理解しておくとよいでしょう。

後述する自己破産では原則一定以上の財産は回収されてしまいますが、個人再生ではいわゆる「住宅ローン特則」を利用することで住宅ローン返済中でも家を手元に残せる可能性があるのが特徴です。

個人再生については以下の記事で詳しく解説しています。

個人再生での借金の減額例

個人再生では「最低弁済額」が定められており、住宅ローンの残債を除外した借金の総額(基準債権総額)によって最低限支払うべき金額が以下のように変わります。

| 基準債権総額 | 最低弁済額 |

|---|---|

| 100万円未満 | 全額 |

| 100~500万円未満 | 100万円 |

| 500~1,500万円未満 | 借金総額の5分の1 |

| 1,500~3,000万円未満 | 300万円 |

| 3,000~5,000万円未満 | 借金総額の10分の1 |

たとえば600万円の借金がある場合、最大120万円まで減額される可能性があるのです。

ただし、実際の減額幅は債務者の所有財産などの価値にもよるため、弁護士などの法律の専門家に確認することをおすすめします。

個人再生の最低弁済額については、以下の記事で詳しく解説しています。

個人再生ができる条件と注意点

個人再生ができるおもな条件は以下のとおりです。

- 借金総額が100万円以上であること(最低弁済額が100万円のため)

- 借金総額が5,000万円以下(利息制限法の引き直し計算後)であること

- 将来的に継続的・安定的な収入があり、再生計画にのっとった弁済が行えること

さらに、もし個人再生の「給与所得者等再生手続」という手続きをとる場合は、以下の条件も満たしている必要があります。

- 継続的な収入を得ていて、その収入が給与で安定していて変動が小さいこと

- 過去7年以内に、自己破産や給与所得者等再生を行っていないこと

自己破産は裁判所を通して借金をゼロにしてもらう手続き

自己破産とは、裁判所を介して、一部の債務を除きすべての借金の支払い義務を免除(免責)してもらう手続きです。

裁判所の許可(免責)を得て借金をゼロにするという大きな効力がある反面、家や車など一定以上の価値ある財産は回収され、債権者に分配されてしまうデメリットもあります。

自己破産については、以下の記事で詳しく解説しています。

自己破産ができる条件と注意点

自己破産ができるおもな条件は、以下のとおりです。

- 借金が返済できない・返済のめども立たない状態である

- 借金の理由が免責不許可事由*1に当たらない

- 借金が非免責債権*2ではない

*1「浪費または賭博その他の射幸行為による場合」「返済できないとわかっていて借り入れを行った場合」「過去7年以内に自己破産による借金の免除を受けている場合」など

*2「税金や国民健康保険料」「害意による行為に基づく損害賠償金」「養育費」など

特定調停は裁判所の仲介で返済プランを立て直す方法

特定調停とは、裁判所の仲介によって債権者と話し合って返済計画を立て直すことで借金を減額してもらう解決方法です。

借金の減額幅などは任意整理と似ていますが、弁護士などに依頼することなく債務者自身で手続きを行うことができます。

特定調停ができるおもな条件は、以下のとおりです。

- 借金を抱えて支払い不能に陥っている、返済が困難となるおそれがあること

- 調停をすることを求める旨の申述を行うこと

特定調停については、以下の記事で詳しく解説しています。

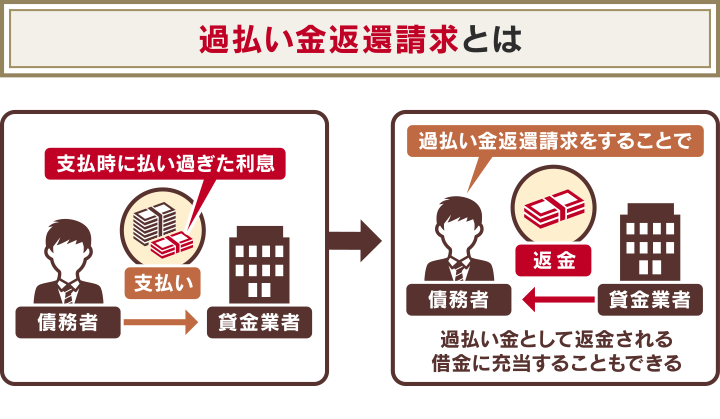

番外編・過払い金返還請求とは

過払い金返還請求とは、過去に違法な高金利で借り入れていた場合に、払い過ぎていたお金を返してもらう手続きです。

厳密にいえばこれは債務整理ではありませんが、債務整理の過程で過払い金の発生が判明する場合があるため、同時に行われるケースがあります。

過払い金返還請求には、おもに以下のメリットがあります。

- 過払い金があれば、借金がなくなる場合もある

- ショッピング枠の債務残高があった場合は相殺することも可能

- 返済期間が長期にわたっている場合は、残っている借金が消えてさらに過払い金も返ってくる可能性もある

過払い金については、以下の記事で詳しく解説しています。

過払い金返還請求ができる条件

過払い金返還請求ができるおもな条件は、以下のとおりです。

- 2010年(平成22年)6月以前に消費者金融やクレジットカード会社から借り入れていたこと

- いわゆるグレーゾーン金利で借り入れをしていたこと

- 過払い金の時効である完済後10年を過ぎていないこと

用語集

グレーゾーン金利とは?

用語集

グレーゾーン金利とは?

貸金業者(消費者金融やクレジットカード会社など)が貸付けをする際の上限金利を定めたルールには「出資法」と「利息制限法」の2つの法律があります。

2010年以前は、これらの法律の上限金利は異なっており、この間がいわゆる「グレーゾーン金利」と呼ばれていました。

本来グレーゾーン金利での貸付けは違法であるため、その利息は利用者が払う必要はありません。

しかし、利息制限法の上限金利を超えて貸付けをしても罰則がなかったことなどから、2010年6月以前、一部の貸金業者ではグレーゾーン金利での貸付けを行っていたのです。

過払い金返還請求ができる条件について、詳しくは以下の記事で解説しています。

債務整理のメリットとデメリット

債務整理にはそれぞれの方法にメリットとデメリットがあります。

すべてに共通するメリットは、督促・取り立てが止まるというもの。

逆にすべてに共通するデメリットはいわゆるブラックリストに載るというものです(手続きごとに掲載期間は異なります)。

債務整理の種類ごとのメリットとデメリットを一覧表にまとめました。

| 任意整理 | 個人再生 | 自己破産 | 特定調停 | |

|---|---|---|---|---|

| 借金の減額幅 | 小 原則将来利息カット |

中 1/5〜1/10に圧縮 |

大 原則全額免除 |

小 *1 原則将来利息カット |

| ブラックリスト入り | 〇 完済後約5年 |

〇 約5~7年 |

〇 約5~7年 |

〇 完済後約5年 |

| 督促・取り立ての停止 | 〇 和解後 *2 |

〇 申立て後 *2 |

〇 申立て後 *2 |

〇 申立て後 *2 |

| 差押えなどの停止 | × | 〇 | 〇 | × |

| 官報への掲載*3 | × | 〇 | 〇 | × |

| 裁判所に行く必要 | × | 〇 | 〇 | 〇 |

| 収入の必要 | 〇 | 〇 | × | 〇 |

| 家族や会社にバレる可能性 | × | 〇 | 〇 | △ |

| 住宅の回収・処分 | × | × | 〇 | × |

| 車の回収・処分 | × | △ ローン返済中の場合 |

〇 | × |

| 保証人への影響 | × | 〇 | 〇 | × |

| 生命保険の解約 | × | × | △ 場合による |

× |

| 銀行口座の凍結 | × | 〇 | 〇 | × |

| 職業・資格の制限 | × | × | 〇 手続き中のみ |

× |

*1 遅延損害金や未払い利息はほとんどの場合支払わなければならないため、任意整理と比べて返済額が高くなる可能性がある

*2 弁護士に依頼すると依頼後すぐに止められる

*3 官報は新しい法律など重要な事柄を国民に知らせる国の機関紙

各債務整理のデメリットが生活にどんな影響を及ぼすのかについては「債務整理をするとどうなる?デメリットが生活に及ぼす影響とよくある誤解」で具体的に解説しています。

ここからは、共通するメリット・デメリットについて紹介します。

共通するメリットは督促・取り立てが止まること

すべての方法に共通したメリットは、借金の滞納時にも、債務整理をすると督促や取り立てが止まることです。

すでに借金などの支払いを滞納している場合、生活を立て直しやすくなるかもしれません。

ただし、自力で債務整理を行う場合、債務整理の準備中・交渉中には督促や取り立て、返済が続きます。

弁護士に債務整理を依頼した場合は、債権者に「受任通知」が送付され、依頼後数日〜2週間程度をめどに督促や返済が一時的にストップされます(詳しくは後述)。

共通するデメリットはいわゆるブラックリストに載ること(信用情報機関に事故情報が登録される)

4種類の債務整理共通のデメリットとして信用情報機関に事故情報が登録される点が挙げられます。

いわゆる 「ブラックリストに載る」状態といわれるものです。

信用情報機関に事故情報が登録されている間は、おもに以下のような制限があります。

- クレジットカードが利用停止になり新規発行もできない

- 金融機関や消費者金融などで新たなローンが組めない

- スマホや携帯電話端末の分割払いができない

- 新規で賃貸契約ができない場合がある

- ローンや奨学金の保証人・連帯保証人になれない

債務整理によるブラックリストの影響については、以下の記事で詳しく解説しています。

また、債務整理のデメリットについては、下記の記事でより詳しく解説しています。

信用情報と信用情報機関とは?

信用情報とは、クレジットカードやローンなどの申し込みや契約・利用状況に関する情報(申し込み内容や契約内容、支払い状況、借入残高など)を言います。

信用情報機関とは、クレジットカードやローンなどの利用者の信用情報を収集・管理する機関です。

過剰な貸付けを行わないよう、金融機関や消費者金融、クレジットカード会社などはそれぞれ信用情報機関に加盟し、利用者の信用情報を登録・チェックしています。

債務整理をしたという事実は各社によって事故情報として登録され、共有されるのです。

信用情報機関には、以下の3つがあります。

いわゆるブラックリスト期間は5~7年

それぞれの信用情報機関で登録期間や起算日は異なりますが、以下の期間が各方法のいわゆる「ブラックリスト期間」になります。

- 任意整理:完済日から約5年

- 個人再生:完済日から約5年もしくは手続き後約5年から7年

- 自己破産:開始決定日から約5年もしくは手続終了後約5年から7年

3つの信用情報機関では、任意整理、個人再生、自己破産、特定調停による事故記録の登録期間(目安)を次のように設定しています。

| 信用情報機関名 | 任意整理 | 個人再生 | 自己破産 | 特定調停 |

|---|---|---|---|---|

| CIC*1 | 完済日から5年 | 完済日から5年 | 破産手続き開始決定日から5年 | 完済日から5年 |

| JICC | 完済日から5年*2 | 完済日から5年*3 | 手続き終了(免責確定)日から5年 | 完済日から5年 |

| KSC | 完済日から5年 | 手続き開始決定日から7年 *4 | 手続き開始決定日から7年 *4 | 完済日から5年 |

*1 CICでは、自己破産以外は「どの債務整理を行ったか」は登録されず、延滞等と同じ「異動情報」として登録されます

*2 2019年9月30日以前の契約・借り入れは受任通知を受領した日から5年

*3 2019年9月30日以前の契約・借り入れは手続開始決定日から5年

*4 2022年11月4日以前は手続き開始決定日から10年

参考:日本信用情報機構「信用情報の内容と登録期間」

参考:CIC「CICが保有する信用情報」

参考:全国銀行個人信用情報センター「情報の登録期間」

債務整理にかかる費用の相場

債務整理の方法によって、かかる費用および費用体系は異なります。

裁判所を通す方法では、裁判所に払う費用(裁判所費用)が必要です。

また弁護士に手続きや交渉を依頼した場合は、弁護士に払う費用(弁護士費用)が必要になります。

債務整理4種類の裁判所費用・弁護士費用の大まかな相場は以下のとおりです。

| 種類 | 裁判所費用の相場 | 弁護士費用の相場 |

|---|---|---|

| 任意整理 | 不要 | 5~15万円程度*1 (債権者1社あたり) |

| 個人再生 | 2~20万円程度*2 | 50~60万円程度 |

| 自己破産 | 同時廃止の場合:1~3万円程度 少額管財の場合:20万円程度 管財事件場合:50万円程度 |

50〜80万円程度 |

| 特定調停 | 1,000円程度 | 不要 |

*1 債権者の数や借金額によって変動します。総額5〜30万円程度が一般的です。

*2 裁判所などによっては、より高額になる可能性があります

債務整理の費用については、以下の記事で詳しく解説しています。

それぞれの解決方法の費用の相場がいくらになるのか、詳しく紹介します。

任意整理の費用相場は5〜15万円が目安

任意整理の弁護士費用は、債権者1社あたり5〜15万円程度が相場となります。

一般的なケースでは総額5〜30万円になることが多いでしょう。

ただし、債権者の数が多い場合などは、60万円程度かかってしまうケースもあります。

なお任意整理は裁判所を通しての手続きではないので、裁判所の費用は不要です。

任意整理の費用については、以下の記事で詳しく解説しています。

任意整理にかかる弁護士費用の内訳

弁護士に任意整理を依頼した際は「相談料」「着手金」「報酬金」「減額報酬金」といった費用がかかります。

| 項目・概要 | 費用の相場 |

|---|---|

| 相談料 法律相談をする際に必要 |

1万円程度(1時間につき) ※無料の場合もあり |

| 着手金 案件の着手時に必要 |

借入先1社につき2~5万円程度 ※債務額によっては10万円程度の場合もあり |

| 報酬金 案件の成功時に必要 |

債権者1社につき 原則2万円以下 |

| 減額報酬金 借金の減額成功時に必要 |

減額分の10%以下 |

※日本弁護士連合会「債務整理事件処理の規律を定める規程」などをもとに作成

なお、任意整理の減額報酬金は「債権者が主張してきた借金残高から減額された場合」にのみかかります。

通常、将来利息の減額分にかかるものではないため、任意整理ではゼロになることも少なくありません。

減額報酬金について「将来利息の減額分の11%(税込)」という説明、表示をしている弁護士事務所があった場合、相場以上の支払いが必要になります。

十分注意してください。

任意整理の減額報酬金については、以下の記事で詳しく解説しています。

任意整理費用の例

たとえば債権者2社からの借金について、将来利息のカットに成功した場合、弁護士費用は計11万円程度になります。

| 名称 | 費用の目安 |

|---|---|

| 相談料 | 1万円 |

| 着手金 | 6万円(3万円×2社) |

| 報酬金 | 4万円(2万円×2社) |

| 減額報酬金 | なし |

| 合計額 | 11万円 |

個人再生の費用相場は50~80万円程度が基本

個人再生は、裁判所を介しての手続きとなるため裁判所費用が必要になります。

また、個人再生は複雑な手続きであり、弁護士に依頼するのが一般的です。依頼時は弁護士費用がかかります。

個人再生にかかるトータルの費用は、50~80万円程度が相場といえるでしょう。

個人再生の費用については、下記の記事で詳しく解説しています。

個人再生にかかる裁判所費用

個人再生の場合「予納金(官報掲載料)」「収入印紙(申立手数料)」「郵便切手(通知呼出料等)」などの裁判所費用がかかります。

ほか、裁判所によっては手続きにあたって「個人再生委員」が選出され、個人再生委員の報酬が必要なケースもあります。

個人再生の場合、裁判所費用の相場は以下のとおりです。

| 項目 | 費用の目安 |

|---|---|

| 予納金 (官報掲載料) |

1万3,744円 |

| 収入印紙 (申立手数料) |

1万円程度 |

| 郵便切手 (通知呼出料等) |

2,769円 *1 |

| あて名書きをした封筒 (債権者全員の分及び申立人の分) |

封筒代(実費) |

| 個人再生委員の報酬 (分割予納金) |

15~25万円程度 |

※ 裁判所によって金額は異なる

*1 郵便切手(通知呼出料等)は債権者の数を3名とした場合で計算したもの

用語集

個人再生委員とは?

用語集

個人再生委員とは?

申立人の財産・収入の調査や借金状況の確認、再生計画案の作成など、手続きが正しくスムーズに行われるようアドバイスを行う人のこと。

個人再生委員を選任するかは裁判所の判断によるが、東京地裁の場合は必ず選出される。

個人再生委員の報酬は、裁判所によって変わります。

弁護士に依頼していない場合には個人再生委員の報酬が高くなる傾向があり、たとえば、以下のような金額設定になっている場合があるようです。

- 弁護士が代理人になっているとき:15万円

- それ以外の場合:25万円

個人再生にかかる弁護士費用

個人再生を弁護士に依頼する場合、弁護士費用として「相談料」「着手金」「報酬金」がかかります。

| 項目 | 費用の相場 |

|---|---|

| 相談料 | 1万円程度(1時間につき) ※無料の場合もあり |

| 着手金 | 30万円程度~ |

| 報酬金 | ・住宅なし:20万円~ ・住宅あり:30万円~ |

ここまで解説してきたとおり、住宅ローンが残っている場合は個人再生の「住宅ローン特則」を利用することで、住宅を手放さずに住み続けることができます。

住宅ローン特則を利用する場合は、弁護士費用が60万円以上と高めになることが一般的です。

自己破産の費用相場は50〜130万円程度が基本

自己破産は裁判所を介しての手続きとなるため、裁判所費用が必要となります。

弁護士に依頼した際にかかる弁護士費用と合わせて、自己破産にかかる費用総額は50〜130万円程度が目安です。

自己破産の費用については、以下の記事で詳しく解説しています。

自己破産にかかる裁判所費用

裁判所では「予納金(官報掲載料)」「申立手数料(収入印紙代)」「郵券代(予納郵券代)」などの費用がかかります。

自己破産の場合、裁判所費用の相場は以下のとおりです。

| 項目 | 費用の目安 |

|---|---|

| 予納金 (官報掲載料) |

1万~1万9,000円程度 |

| 申立手数料 (収入印紙代) |

1,500円 |

| 郵券代 (予納郵券代)*1 |

3,000円~5,000円程度 |

| 引継予納金 | 管財事件:50万円程度 少額管財:20万円程度 同時廃止事件:なし |

※裁判所によって金額は異なる

*1 郵便切手(通知呼出料等)は債権者の数は3名とした場合で計算したもの

上の表から、引継予納金の金額が「管財事件」「少額管財」「同時廃止事件」で大きく異なることがわかります。

この3つは自己破産の手続きの種類で、財産の有無や、免責不許可事由の有無によってどの手続きになるかが変わります。

手続きの種類は裁判所の判断で選ばれ、自分では選ぶことができません。

管財事件・少額管財・同時廃止事件の順で、手続きの手間や費用の負担は軽くなります。

- 管財事件:清算できる財産を所有している場合や、免責不許可になる疑いがある場合に適用される手続き。破産管財人が選出され、調査・財産管理などを行う

- 少額管財:弁護士に依頼している場合にのみ適用される可能性がある手続き。破産管財人が選出されるが、調査などは管財事件よりも簡略化される

- 同時廃止事件:財産がないことが明らかな場合や、免責不許可になる可能性もある事由が認められない場合に適用される手続き。破産管財人は選出されない

引継予納金とは、破産管財人の報酬にあたるお金です。

上の違いの説明からわかるとおり、同時廃止は破産管財人が選出されないため、引継予納金がかからないのです。

自己破産にかかる弁護士費用

自己破産を弁護士に依頼した場合「相談料」「着手金」「報酬金」といった弁護士費用がかかります。

自己破産の場合、弁護士費用の相場は以下のとおりです。

| 項目 | 費用の相場 |

|---|---|

| 相談料 | 1万円程度(1時間につき)※無料の場合もある |

| 着手金 | 30万円程度〜 |

| 報酬金 | 20万円程度 |

裁判所費用と同じく、自己破産手続きの種類によって費用は異なることがありますが、最低50万円程度が目安となるでしょう。

特定調停の費用相場は数千円程度が基本

特定調停は、基本的には債務者が自ら裁判所を介して行う手続きであるため、裁判所費用がかかります。

自分で特定調停の手続きを行った場合の費用は、総額でも数千円程度が相場といえます。

特定調停にかかる裁判所費用

特定調停の裁判所費用としては「申立手数料(収入印紙)」「手続費用(予納郵便切手)」がかかります。

| 項目 | 費用 |

|---|---|

| 申立手数料(収入印紙) | 500円(債権者1社につき) |

| 手続費用(予納郵便切手) | 430円(債権者1社につき) |

※ 裁判所によって金額が異なることがあります

債権者の数にもよりますが、特定調停にかかる裁判所費用は数千円で済むケースが多いといえます。

弁護士に特定調停を依頼する場合は弁護士費用がかかる

原則として、特定調停は債務者本人が申し立てて利用する制度ですが、必要に応じて弁護士に依頼しても問題ありません。

ただし、弁護士に特定調停を依頼した場合は、裁判所費用とは別に弁護士費用が10~30万円程度かかると見た方がよいでしょう。

弁護士に依頼するのであれば、特定調停より任意整理を依頼した方がよいかもしれません。

債務整理の弁護士費用を払えない場合の対処法

前述のとおり、債務整理に必要な弁護士費用・裁判所費用は、総額数万~数十万円程度かかることになり、経済的負担は少なくありません。

債務整理の費用に不安がある場合、裁判所費用を抑えるのは難しいですが、弁護士費用の支払いの負担を抑えられる方法はいくつかあります。

- 司法書士に依頼する

- 法テラスに相談する

- 自分で債務整理をする

- 無料相談や分割払い・後払いに応じてくれる弁護士事務所に相談する

それぞれについて以下で解説します。

司法書士に依頼する

司法書士に債務整理を依頼する場合は、弁護士に比べて費用はやや安い傾向にあります。

司法書士費用の相場と弁護士費用の相場を比較すると、以下のとおりです。

| 債務整理の種類 | 弁護士 | 司法書士 |

|---|---|---|

| 任意整理 | (債権者1社につき) 5万円程度 |

(債権者1社につき) 3〜5万円程度 |

| 個人再生 | 50~60万円程度 | 30〜50万円程度 |

| 自己破産 | 50万円程度 | 20〜40万円程度 |

| 特定調停 | 弁護士や司法書士に債務整理手続きの依頼をした場合、ほぼ任意整理を行います。 | |

しかし司法書士に債務整理を依頼する場合、以下のように取り扱える借金額に上限があるほか、裁判所とのやりとりを債務者自身で行う必要があるため注意してください。

| 債務整理の種類 | 弁護士 | 司法書士 |

|---|---|---|

| 任意整理 | すべて対応可能 | 債権者1社につき借金額が140万円以内の場合のみ(※) |

| 個人再生 | すべて対応可能 | 提出書類の作成のみ |

| 自己破産 | すべて対応可能 | 提出書類の作成のみ |

| 特定調停 | 弁護士や司法書士に債務整理手続きの依頼をした場合、ほぼ任意整理を行います | |

※司法書士の中でも「簡裁訴訟代理等関係業務」も行うことができる認定司法書士のみ対応可能

法テラスに相談する

法テラス(日本司法支援センター)は、法的トラブルを解決するために国が設立した総合案内所です。

以下のような条件を満たした人を対象に、法テラスを通して弁護士・司法書士に依頼する際の費用等の立て替えなどをしてもらえます(民事法律扶助業務)。

- 収入・保有資産等が一定額以下であること

- 報復的感情を満たすことや宣伝が目的ではないこと(民事法律扶助の趣旨に適すること)

- 勝訴の見込みが一定程度ある(債務整理で円満な解決が目指せる)

弁護士・司法書士費用は、月額5,000円~1万円程度で分割払いします。

法テラスを利用すれば債務整理の費用を抑えられる可能性がありますが、以下のようなポイントには注意が必要です。

- 弁護士との契約までに時間がかかる

法テラス利用前には審査があるため、すぐに債務整理をすることはできません - 担当の弁護士を選ぶことができない

紹介された専門家が必ずしも債務整理において実績が豊富とはかぎりません

参考:民事法律扶助|法テラス

債務整理で法テラスを利用する場合の費用については、以下の記事で詳しく解説しています。

自分で債務整理をする

弁護士や司法書士に依頼せず自分で債務整理を行えれば、弁護士・司法書士費用はかかりません。

たとえば自分で任意整理をする場合にかかるのは、おもに以下のような実費です。

- 必要書類の印紙代:合意書に貼る印紙代として債権者1社あたり2,000円程度

- 通信費:郵便料金や電話料金など

自己破産や個人再生も、原則上記の実費と裁判所費用のみで手続きが可能になります。

しかし、債務整理の手続きは複雑で、必要書類を準備・作成したり、債権者や裁判所と連絡を取ったりと手間や時間がかかります。

自分で債務整理の手続きをする場合は債権者からの借金の督促は止まらず、手続き中も返済は続けなければなりません。

自分で債務整理を行うことは、負担も大きいといえるでしょう。

さらに、個人再生や自己破産の場合、弁護士に依頼していないことで裁判所費用が高くなるケースがあるため、必ずしも費用総額が安くなるとは限りません。

無料相談や分割払い・後払いに応じてくれる弁護士事務所に相談する

弁護士・司法書士事務所の中には、債務整理の相談に無料で応じてくれるところもあります。

債務整理の費用を一括で払えない場合は、 費用の分割払い・後払いに応じてくれる事務所もあります。

初回相談時に、分割払い・後払いが可能か質問してみるとよいでしょう。

借金や債務整理に悩んでいるなら、まずは相談無料の事務所に相談してみてはいかがでしょうか。

債務整理の費用を払えない場合の対処法については、以下の記事でも詳しく解説しています。

債務整理をするとどうなる?デメリットや生活への影響とよくある誤解

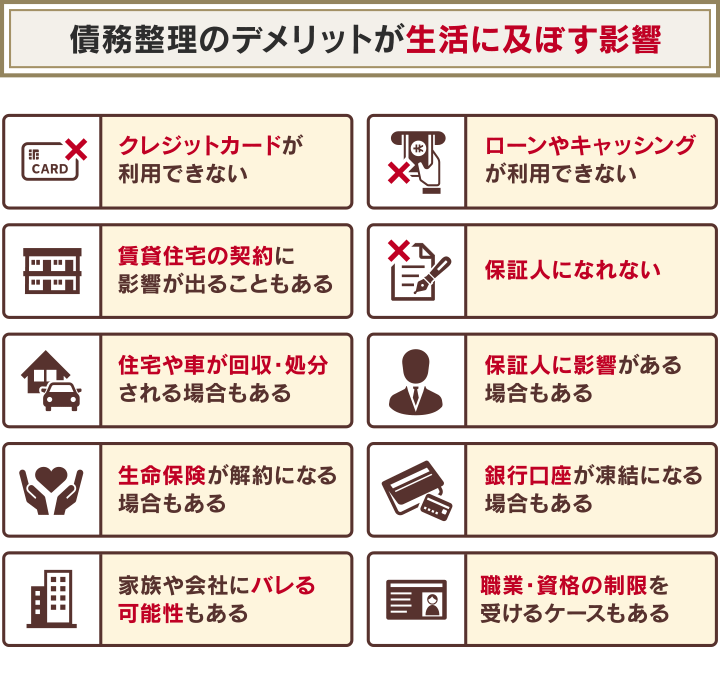

債務整理のデメリットについては上で解説しましたが、それらが実生活に及ぼす影響を解説します。

おもなものは以下の図のとおりです。

また、債務整理に関して、よく見受けられる誤解といえるものもあります。

- 戸籍に記録は残らない

- 年金や生活保護の受給には影響しない

- 税金や社会保険料は免除・減額できない

- 結婚や就職には影響しない

あわせて見ていきましょう。

債務整理するとどうなるかについては、以下の記事でも詳しく解説しています。

クレジットカードが利用できない

債務整理をすると、原則としてブラックリスト期間中はクレジットカードの利用・新規発行はできません。

現金以外の決済方法はクレジットカードだけではないので、信用情報が回復するまでは以下のような方法を検討しましょう。

- 「デビットカード」を利用する

- 「家族カード」を利用する

- 「プリペイドカード」を利用する

- 「LINE Pay」や「PayPay」などのスマホ決済サービスを利用する*

- どうしても必要があれば「デポジット型のクレジットカード」を検討する

*クレジットカード払いにしている場合は利用できない場合もあります。

債務整理によるクレジットカードへの影響については、以下の記事で詳しく解説しています。

クレジットカードの新規申し込みをした場合と、クレジットカードを利用中の場合についてそれぞれ解説します。

クレジットカードの新規申し込みは審査落ちになる

カード会社が新規カード契約をするときには、必ず信用情報機関で申込者の信用情報を照会し、事故情報がないかなどをチェックします。

信用情報機関に事故情報が残っていると、ほとんどの場合で審査落ちになります。

いわゆるブラックリスト期間が過ぎればまた審査に通る可能性はあります。

現在利用中のクレジットカードも原則解約になる

現在利用中のクレジットカードについても、債務整理したことがクレジットカード会社に知られた時点で契約に基づいて強制解約されてしまいます。

強制解約のタイミングは債務整理の種類によって異なるケースがあります。

- 〈個人再生・自己破産の場合〉

-

個人再生・自己破産は、原則として整理する債権者を選べません。

そのため、弁護士や司法書士は手続きをする前にすべてのカード会社に対して手続きを行う旨を通知します(受任通知)。

この送り先は、キャッシング・リボ払いなどの借り入れがある・ない、クレジットカードを利用している・いないに関係ありません。

通知を受けたカード会社は、契約に基づき強制解約を行うため、基本的に手続き前の時点ですべてのクレジットカードが利用できなくなります。

なお、もし自分で手続きを行った場合も、全債権者に「破産手続開始の通知」などが送られるため、利用中のクレジットカードは解約されます。

- 〈任意整理・特定調停の場合〉

-

任意整理・特定調停には、整理の対象(債権者)を選んで交渉できる特徴があります。

たとえば、クレジットカードA社は整理の対象とするが、B社は整理の対象としない、といった対応が可能です。

そのため、

整理の対象としたA社については、手続きと同時に強制解約

となりますが、

整理の対象としないB社については、継続してクレジットカードを使用する

ということが可能です。

ただし、B社についても、カードの更新時などに行われる「途上与信」で信用情報が照会されて事故情報があることがわかり、結果として強制解約になる可能性があります。

ローンやキャッシングが利用できない

お金を貸し付ける際、貸金業者や金融機関は必ず申込者の信用情報をチェックします。

そのため、事故情報が登録されているときに新規でローンやキャッシング契約を申し込むと、ほぼ必ず審査落ちになります。

ローンが組めるまでは最短でも5年間かかるため「近々住宅や車の購入を検討している」という方は、債務整理をするかどうか慎重に判断した方がよいでしょう。

- 家族名義でローンを組む

債務整理をしても、家族の信用情報には原則影響がありません - 公的貸付制度を利用する

家計の状態によっては「生活福祉資金貸付制度」をはじめとする、国や自治体が生活困窮者を対象にお金を貸し付ける制度が使えるケースがあります

参考:生活福祉資金貸付制度 |厚生労働省

債務整理後のローンについては、以下の記事で詳しく解説しています。

賃貸住宅の契約に影響が出ることもある

賃貸契約を結ぶ際の審査には原則として信用情報は問われないため、債務整理をしても賃貸住宅に住むことはできます。

しかし、家賃保証会社が以下のような「信販系」と呼ばれる会社だと信用情報機関に加盟しており、情報を閲覧できるため、賃貸契約や更新を断られてしまう可能性があります。

<おもな信販系家賃保証会社>

- 株式会社アプラス

- 株式会社エポスカード

- 株式会社オリエントコーポレーション(オリコ)

- 株式会社ジャックス

- 株式会社クレディセゾン

- SMBCファイナンスサービス株式会社(旧株式会社セディナ)

- ライフカード株式会社

- SBIギャランティ株式会社

家賃保証会社とは、入居者が家賃を払えなくなったとき、大家さんに家賃を立て替え払いする会社のことです。

賃貸契約や更新ができない状況を避けるため、以下のような対策をしておくとよいでしょう。

- 連帯保証人を立てる

- 「信販系」以外の家賃保証会社がついている物件を選ぶ

- 公営住宅を選ぶ

- 不動産会社に相談する

債務整理後の賃貸契約の注意点については、以下の記事で詳しく解説しています。

保証人になれない

信用情報機関に事故情報が登録されている間は、ローンなどの保証人や連帯保証人にはなれない点も注意が必要です。

保証人になる際にも審査があり、信用情報を確認されるためです。

このような場合には、以下のような対処法が考えられます。

- 債務整理をしていない家族に保証人になってもらう

- 子どもの奨学金の保証人は「機関保証制度」の利用を検討する

- 自動車ローンは保証人不要のローンを利用する

一定期間が過ぎて事故情報が消去されれば、保証人や連帯保証人になることは可能です。

また、賃貸住宅の契約をする際の連帯保証人には、事故情報が消される前でもなれる場合があります。

一般的に不動産業者や大家さんなどは信用情報機関に加盟していないので、信用情報を照会できないためです。

住宅や車が回収・処分される場合もある

債務整理のどの方法を利用するか、また、ローンの残債があるかによって、所有している住宅や車がどうなるかは異なります。

自己破産では、原則として家・車の両方が回収され、個人再生では車が引き揚げられるケースがあります。

住宅・車への影響に分けて詳細を見てみましょう。

債務整理の家への影響

債務整理のそれぞれの方法が家に及ぼす影響は以下のとおりです。

- 任意整理:住宅ローンの債権者を交渉対象から外すことで、住宅の回収を回避できる

- 個人再生:「住宅ローン特則(住宅資金特別条項)」を利用することで住宅の回収を回避できる

- 自己破産:原則として回収・処分されて債権者への返済に充てられる

- 特定調停:住宅ローンの債権者を交渉対象から外すことで、住宅の回収を回避できる

なお、個人再生は、住宅ローンを長期滞納している場合などは住宅ローン特則が使えないケースもあります。

また、任意整理、特定調停であっても、住宅ローンの債権者を対象にする場合は家が回収される可能性があるでしょう。

自己破産の持ち家への影響については、以下の記事で詳しく解説しています。

個人再生の住宅ローン特則については、以下の記事で詳しく解説しています。

債務整理の車への影響

債務整理のそれぞれの方法が車に及ぼす影響は以下のとおりです。

- 任意整理:自動車ローンの債権者を交渉対象から外すことで、車の引き揚げを回避できる

- 個人再生:自動車ローンを返済中の場合は債権者に車が引き揚げられることが多い。完済済みであれば引き揚げられない

- 自己破産:原則として回収・処分されて債権者への返済に充てられる

- 特定調停:自動車ローンの債権者を交渉対象から外すことで、車の回収を回避できる

ただし、個人再生は債務者の所有財産の価値(清算価値)にともなって借金の減額幅が変わることがあるため、場合によっては車の処分を検討するべきケースもあります。

個人再生をする場合の車への影響について、詳しくは以下の記事で解説します。

また、任意整理、特定調停であっても、自動車ローンの債権者を対象にする場合は車が引き揚げられる可能性があるでしょう。

債務整理と車への影響については、以下の記事で詳しく解説しています。

保証人に影響がある場合もある

債務整理をすると、方法によっては、債務者当人に代わって保証人や連帯保証人が一括返済を求められるケースがあります。

- 自己破産・個人再生:保証人・連帯保証人に請求(一括請求)がいく

- 任意整理・特定調停:保証人・連帯保証人がついている借金を交渉の対象から外せば請求がいかない

任意整理の保証人への影響については、以下の記事で詳しく解説しています。

生命保険は解約になる場合もある

自己破産をした場合、加入している生命保険を解約される可能性があります。

原則として20万円以上の解約返戻金がある生命保険は解約が求められるためです。

個人再生の手続きでは、生命保険が解約になることはありませんが、解約返戻金は財産(清算価値)として裁判所に報告が必要です。

任意整理・特定調停では、生命保険への影響は全くありません。

また、債務整理をしても、その後あらためて生命保険に加入することは可能です。

自己破産による生命保険への影響については、以下の記事で詳しく解説しています。

個人再生の清算価値については、以下の記事で詳しく解説しています。

銀行口座が凍結になる場合もある

債務整理の方法によっては、以下のように銀行口座が凍結されるケースもあります。

- 自己破産・個人再生:借金のある銀行口座はすべて凍結される

- 任意整理・特定調停:口座のある銀行を交渉対象から外すことで凍結を避けられる

銀行口座が凍結されるのは、口座を持っている銀行の融資やカードローンを債務整理の対象とする場合です。

任意整理・特定調停では交渉対象の選び方次第で口座凍結を避けられます。

ただし、口座の凍結は以下のような対処法があるので、銀行を交渉対象にして借金問題の解決を優先した方がよいケースもあるでしょう。

- 凍結の対象になる口座から、事前に預金を全額引き出しておく

- 公共料金などの引き落とし口座を変更するか、支払い方法を変更しておく

- 給与の振込口座を変えるか、現金受け取りにしておく

- 必要があれば新規で口座開設をする

債務整理後の口座凍結について、以下の記事で詳しく解説しています。

そもそも銀行口座の凍結をされるとどうなるのか、債務整理をするとなぜ口座凍結となるのか、もう少し詳しく解説します。

銀行口座を凍結されると入金以外ができなくなる

銀行口座を凍結されると、現金の引き出し、給料の振り込み、公共料金の自動引き落としなど、入金以外の銀行口座を使った取引ができなくなります。

上に挙げたような対策をしておかないと、給与が引き出せず生活に困ってしまったり、公共料金が引き落とせず滞納状態になったりします。

債務整理後に口座凍結される理由

債務者が債務整理をしたという事実を銀行が知ると、貸し倒れによる負債を少しでも減らすため、口座にある預金残高と借金を相殺します。

この相殺処理のため、口座が凍結されるのです。

銀行口座が凍結される期間は、一般的に1〜3ヶ月程度だといわれています。

これは、弁護士・司法書士への債務整理の依頼後、銀行が受任通知を受け付けてから、保証会社などによる「代位弁済(だいいべんさい)」を終えるまでの期間です。

用語集

代位弁済とは?

用語集

代位弁済とは?

代位弁済とは、債務者本人が返済できなくなった場合に、借金した人に代わって第三者が返済することです。

第三者となるのは、一般的に保証会社、保証人や連帯保証人などです。

代位弁済については、以下の記事で詳しく解説しています。

家族や会社にバレる可能性もある

債務整理の方法によっては、家族や会社などに借金をしたことや債務整理をしたことがバレる可能性もあります。

最もバレやすいのは自己破産、最もバレにくいのは任意整理といえるでしょう。

- 自己破産:官報(国の機関紙)に名前や住所が掲載され、住宅や車などの資産を回収されるのでバレる可能性は高い

- 個人再生:官報に名前や住所が掲載されるのでバレる可能性がある

- 特定調停:官報に掲載されないが、裁判所から郵便物が届く(送り先は変更できる)

- 任意整理:官報に掲載されず、裁判所からの連絡もないため、家族や会社にバレにくい

自己破産による会社への影響については、以下の記事で詳しく解説しています。

個人再生と官報については、以下の記事で詳しく解説しています。

任意整理の会社への影響については、以下の記事で詳しく解説しています。

職業・資格の制限を受けるケースもある

自己破産をした場合は、自己破産手続を開始してから免責が確定するまでの間、一時的に制限を受ける職業・資格があります。

- 士業(弁護士、税理士、公認会計士、司法書士、行政書士、宅地建物取引士、不動産鑑定士、土地家屋調査士など)

- 生命保険募集人、損害保険代理店

- 証券外務員

- 質屋、古物商

- 警備業者、警備員

- 団体企業の役員・会社役員 など

自己破産以外の債務整理では、このような制限はかかりません。

職業・資格の制限を受けるケースについては、以下の記事で詳しく解説しています。

債務整理に関するよくある誤解

債務整理の影響や債務整理でできることについては、誤解されている点もあるようです。

一つずつ見ていきましょう。

戸籍に記録は残らない

債務整理をしたことが、戸籍に記載されることはありません。

戸籍は身分関係(出生・結婚・死亡・親族関係など)を載せるものであり、取引や事故情報を載せるものではないので、債務整理をした事実を記載する項目はありません。

年金や生活保護の受給には影響しない

年金や生活保護費は最低限の生活を支えるための制度です。

よって、自己破産後でも条件を満たしていれば受給することができます。

自己破産前に生活保護費を受給している場合は、自己破産後もそれまでと変わりなく受給することができます。

自己破産後の年金については、以下の記事で詳しく解説しています。

税金や社会保険料は免除・減額できない

上でふれたとおり、税金や健康保険料・国民年金などの社会保険料は、債務整理の対象になりません。

どうしても払えない場合は、役所に相談することで分割払いなどの対応をしてもらえる可能性があります。

結婚や就職には影響しない

債務整理が結婚や就職に影響を及ぼすことは、基本的にはありません。

自己破産による資格制限も一時的なものです。

ただし、結婚相手や就職先の担当者が身辺調査することで債務整理の事実が発覚し、影響する可能性はあります。

前述した「官報」には、自己破産や個人再生をした人の名前や住所が掲載されるためです。

官報は図書館などで閲覧可能で、一般の方でも調べることはできます。

そのため、結婚相手・就職先に債務整理の事実がバレる可能性はゼロとは言いきれないのです。

債務整理は借金の救済制度?制度が存在する意義

もそも「借りたお金は返す」というのが基本のはず。なぜ借金は減額できるのでしょうか?

それは、債務整理の目的には以下の2つがあるためです。

- 債務者(お金を借りた人)を救済する

- 債権者(お金を貸した人)を保護する

借金の減額・免除というと、都合のいい制度に聞こえるかもしれません。ですが、突然の病気や会社の業績悪化など、予期せぬ事態に陥り返済ができなくなってしまうこともあります。

多額の借金を抱えてしまった債務者は、衣食住が確保できないなど、憲法第25条が規定する「健康で文化的な最低限度の生活」が送れない可能性があります。

しかし、債務整理で借金問題を解決することで、債務者も最低限度の生活を送る機会を得られます。

「健康で文化的な最低限度の生活」(憲法25条)を保障するためにも、国や法律は債務整理という形で生活再建のためのセーフティーネットを用意しているのです。

同時にお金を貸した債権者にとっても、債務者から借金を回収できないのは大きな損失です。

借金を減額する、財産の一部を換金・回収する、といったことに応じた方が債権者にとっても損失が少なく済みます。

債務整理を規定する法律(「破産法」「民事再生法」など)には、債権者が不当に損をしないような内容が盛り込まれており、債権者・債務者双方の利害の調整が図られています。

債務整理が合法といえる理由

上で挙げた4種類の方法のうち、自己破産・個人再生・特定調停については、法律によって規定されています。

- 自己破産:「破産法」によって規定

- 個人再生:「民事再生法」によって規定

- 特定調停:「特定債務等の調整の促進のための特定調停に関する法律」によって規定

任意整理は、法律などで規定された制度ではありません。

そのため、よく広告などで目にする「国が認めた借金減額制度」というキャッチコピーは、誤解を招く表現といえるかもしれません。

とはいえ、裁判所が介入せず、当事者同士の話し合いにより解決を目指す点においては、合法的な解決策といえるでしょう。

債務整理は多くの人が利用している借金解決の方法

債務整理を利用している人数は、裁判所を通して手続きを行う「自己破産」は年間約7万人程度、「個人再生」は年間1万人程度と公表されています。

「任意整理」は裁判所を介さないため、利用者の正確な人数は把握できませんが、弁護士法人・響へご依頼いただく割合は任意整理が高いことがいえます。

特に任意整理は、裁判所を通さず金融機関などの債権者(貸した側)と直接交渉する方法のため、比較的利用しやすい方法といえるでしょう。

| 債務整理の方法 | 利用者数 |

|---|---|

| 任意整理 | 統計データがないため正確な数の把握ができない |

| 個人再生 | 1万1,249人 *1 |

| 自己破産 | 6万8,240人 *2 |

*1 小規模個人再生事件と給与所得者等再生事件の合計件数

*2 法人破産は含まない件数

出典:最高裁判所事務総局「 令和3年 司法統計年報概要版(民事・行政編)」

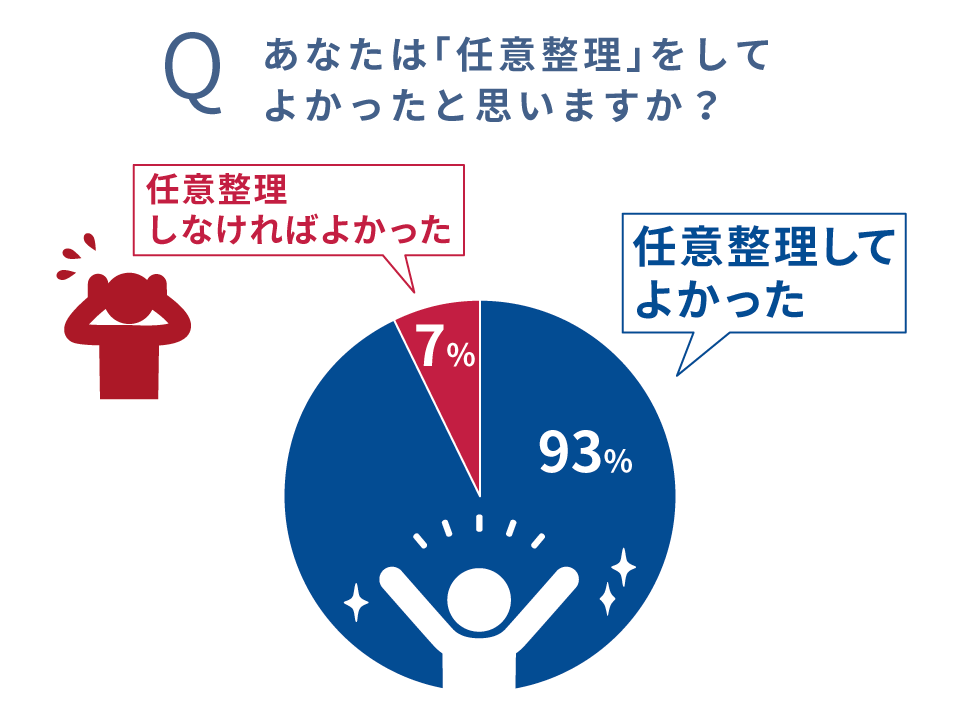

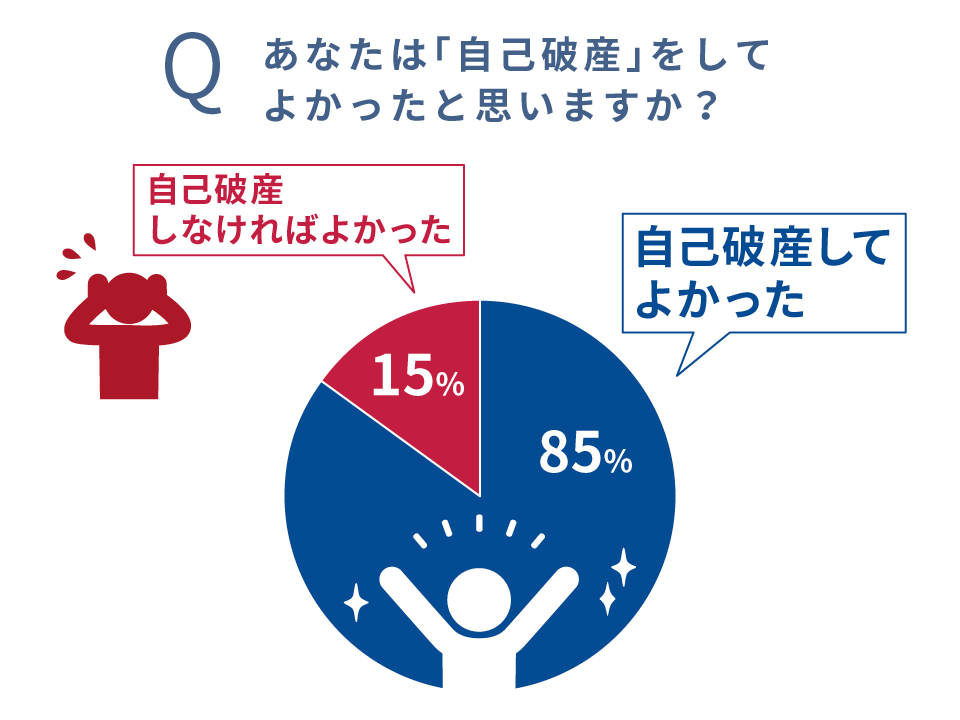

200人に聞いた!債務整理してよかった?後悔してる?経験者の体験談

ここまで見てきたとおり、債務整理にはメリットもありますが、デメリットもあります。

では、実際に債務整理を経験した方々はどのように感じたのでしょうか?

当サイトでは債務整理経験者200名にアンケートを実施。

債務整理したことを後悔しているのか、リアルな声をお届けします。

調査データ

実施時期:2022年4月

調査概要:債務整理に関するアンケート

調査対象:過去10年以内に債務整理をした人(200名)

調査媒体:GMOリサーチ

債務整理の種類:任意整理:100人、個人再生:38人、自己破産:88人(複数回答)

任意整理をしてよかった?後悔してる?

任意整理経験者に聞いたところ、9割以上が「してよかった」と回答しました。

その理由をうかがったところ、次のような声が寄せられました。

- 利息分の負担が軽くなったことで将来の人生計画の再スタートに明るい兆しが見え、前向きに生きられるようになったから

- 支払いが毎月6万から、多い月は10万円くらいあり、工面するのが大変だった。毎月の支払額が減ったので楽になったから

- リボ払いの設定にしていたので、残金がわからないし、変更ができなかった。任意整理したおかげで、スッキリした

- 支払いに追われお金のことばかり考えていた生活から抜け出せた

- 精神的なストレスで身体に異常が見られるようにまで発展してしまった。そういう状況を脱して健全な状態に戻れた

ただし、中には次のようなネガティブな意見もありました。

- ブラックリストに載ってしまった。 クレジットカードの登録やローンが組めなくなり不便だった

- 結果的に一括で支払ったから、無理に利用してブラックリストに載らなくてもよかったと今となっては思っているから

任意整理の体験談は、以下の記事で細かく紹介しています。

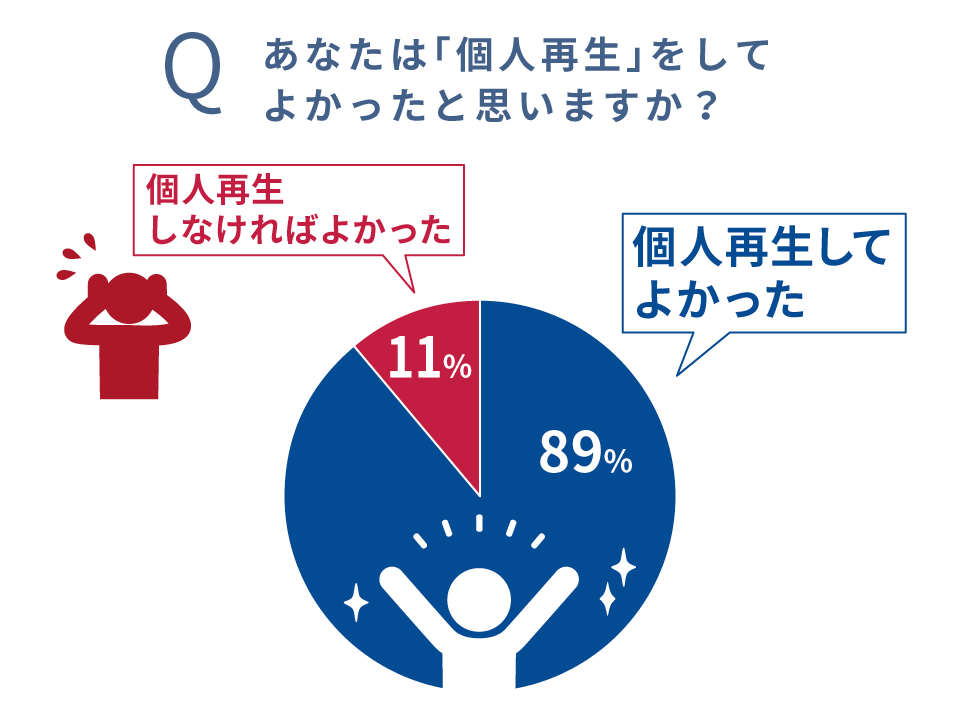

個人再生をしてよかった?後悔してる?

個人再生経験者も9割近くが「してよかった」と回答しました。

- 1年以上期間はかかったがかなり減額できたから良かった

- 住むところを失わずに生活ができるところがよかった

- 債権者にはご迷惑をおかけしたが、借金が減ったので、なんとか返済をしていけました

- 心配や不安などが多くありましたが、いろいろな話やネットなどで調べてやってみようという気になれました

- もう一度人生をやり直すきっかけを持てた

- いろいろな選択肢がある中で、きちんと調べて決めればよかったと思います。知識がないといろいろわからない

- ややこしくて時間がかかるし、めんどくさかったです。誰かに任せればよかったと思います

- 借金は、普通に返しておくべきだった

自己破産をしてよかった?後悔してる?

自己破産をしてよかったと答えたのは、経験者の8割超でした。

- 生活が立て直せたことはもちろん、精神的に追い詰められていたものがなくなり、夜にぐっすり眠れるようになった。将来設計が明確になった

- 「まだ借りれる」という気になり、誰かに気づいてもらえないままだったから

- 介護と重なり、返済が困難であったから、弁護士に相談しました。国の機関からの相談で、弁護士費用がかからなかったので助かりました

- 働けず返せない状況なので、自己破産してよかったのではないかと思っています

- 借金返済ができなくなりやむを得ず行ったが、そもそも借金をせずに収入に見合った生活をしておけばよかったと思う

- カード利用はしかたないにしても、分割払いもできなくなりました。大した額ではなかったので、任意整理にすればよかった

- クレジットカードが使えなくなり、とても不便だし、他に違う方法があったはずだと非常に後悔しています

- 現金のみの体制は不便だし、車を買い替えたくてもローンが組めない。もっと考えてすればよかったと後悔している

- 人に言えない、恥ずかしいから。気分が沈みがちになる

自己破産の体験談は、以下の記事で細かく紹介しています。

債務整理の相談先は弁護士を選ぶとスムーズ

債務整理の相談先として弁護士を選ぶことで、借金問題のスムーズな解決を図れるかもしれません。

おもなメリットは以下のとおりです。

- 自分に合った債務整理の方法を提案してくれる

- 依頼後は借金の督促や支払いが一時ストップする

- 債務整理の手続きの多くを任せられる

以下で説明します。

自分に合った債務整理の方法を提案してくれる

毎月の返済に苦しんでいる債務者の方が、ご自身でどの債務整理の方法が向いているのかを判断することは、容易ではないでしょう。

弁護士は相談者の置かれた状況から、法的知識・実務知識に基づき、どの債務整理の方法が合っているかを判断してアドバイスしてくれます。

弁護士に相談することで、

- 保証人に迷惑をかけたくない場合は「任意整理」で保証人付きの債務を対象外にする

- 借金の総額が多いが家を残したい場合は「個人再生」にする

- 収入もなく借金返済のめどが立たない場合は「自己破産」で借金解決を最優先にする

といったように、的確なアドバイスを受けることができます。

相談で納得すれば、相談相手の弁護士にそのまま手続きを依頼することも可能です。

依頼後は借金の督促や支払いが一時ストップする

弁護士などの法律の専門家は、債務者から債務整理の依頼を引き受けると、債権者に対し「受任通知」を送付します。

これは、債務者の代理人になったこと、債務整理を行うことを伝えるものです。

債権者に受任通知が届いた時点で、取り立てや督促・返済は原則としてストップします。

債権者は弁護士・司法書士から受任通知を受けた場合は取り立て行為を止めることが、貸金業法の第21条1項9号に定められているためです。

(取立て行為の規制) 第21条

貸金業を営む者又は貸金業を営む者の貸付けの契約に基づく債権の取立てについて貸金業を営む者その他の者から委託を受けた者は、貸付けの契約に基づく債権の取立てをするに当たつて、人を威迫し、又は次に掲げる言動その他の人の私生活若しくは業務の平穏を害するような言動をしてはならない。

(略)

九 債務者等が、貸付けの契約に基づく債権に係る債務の処理を弁護士、弁護士法人若しくは弁護士・外国法事務弁護士共同法人若しくは司法書士若しくは司法書士法人(以下この号において「弁護士等」という。)に委託し、又はその処理のため必要な裁判所における民事事件に関する手続をとり、弁護士等又は裁判所から書面によりその旨の通知があつた場合において、正当な理由がないのに、債務者等に対し、電話をかけ、電報を送達し、若しくはファクシミリ装置を用いて送信し、又は訪問する方法により、当該債務を弁済することを要求し、これに対し債務者等から直接要求しないよう求められたにもかかわらず、更にこれらの方法で当該債務を弁済することを要求すること。

弁護士費用が用意できていない場合でも、督促・返済が止まっている間に費用を用意することが可能なのです。

受任通知については以下の記事で詳しく解説しています。

債務整理の手続きの多くを任せられる

債務整理は、専門家でない一般の方がふだん扱わないような書類を集める必要があったり、業者との交渉・裁判所とのやりとりが発生したりします。

借金の返済に追われながら、経験のない債務整理の手続きをするのは容易ではありません。

弁護士に債務整理を依頼すると、債権者との交渉や煩雑な手続きなどの多くを任せられます。

また弁護士には守秘義務があるので依頼人の情報を漏らすことはなく、要望を伝えれば、周囲にバレないように最大限配慮してくれるでしょう。

債務整理に関する無料相談は弁護士法人・響へ

弁護士法人・響では、債務整理に関する相談を無料で受け付けています。

借金額や返済状況、収入によっては、債務整理が必要でない場合もあります。

そのような場合に債務整理を強要することは一切ありませんので、借金返済が苦しくなったら、一度お気軽にご相談ください。

弁護士法人・響に債務整理の無料相談をする弁護士法人・響の特徴と費用体系をご紹介します。

43万件以上の相談・問合せ実績あり

債務整理は、依頼する弁護士によって借金の減額幅や手続きの期間に差が出る場合があります。

弁護士が貸金業者と交渉していくらまで減額するかを決めたり、裁判所への申立てを行ったりするためです。

弁護士法人・響では債務整理に関する問合せ・相談実績が43万件以上と豊富です。

相談者様の状況に最も合った債務整理手続きを提案し、スムーズに交渉・手続きを進めることができます。

借金に関する相談は何度でも無料

弁護士法人・響では、借金に関する相談は何度でも無料で受け付けています。

債務整理の判断は慎重に下したいという方も、費用を気にせず、納得するまでご相談いただけます。

また、弁護士法人・響は東京(3拠点)・大阪・高松・福岡・沖縄に、計7つの拠点があり、全国で対応が可能です。

土・日・祝日や仕事終わりの時間帯でも相談を受け付けておりますので、早く弁護士と話したい方、緊急性の高いお話がある方も、お気軽にご利用ください。

弁護士費用の分割払いが可能

弁護士法人・響では、弁護士費用を分割で支払っていただくことが可能です。

そのため「借金の返済で精いっぱいで、まとまったお金なんて手元にない」という場合でも、ご依頼いただくことができます。

上で解説したとおり、債務整理の依頼後、受任通知を債権者が受け取ると、督促・支払いが一時的にストップされます。

支払いが止まっている間に、それまで返済に回していたお金の一部から弁護士費用を無理なく積み立てていただくことが可能です。

弁護士法人・響の債務整理の費用(着手金・報酬金)

債務整理のそれぞれの方法の費用と、費用の例を以下でご紹介します。

上で解説したとおり、それぞれの弁護士費用は分割払いが可能です。

弁護士法人・響の任意整理費用(着手金・報酬金)

- 着手金 55,000円〜(税込)

- 解決報酬金 11,000円〜(税込)

- 減額報酬金 減額分の11%(税込)

弁護士法人・響の個人再生費用(着手金・報酬金)

<個人再生(住宅なし)の費用>

- 着手金 33万円〜(税込)

- 報酬金 22万円〜(税込)

<個人再生(住宅あり)の費用>

- 着手金 33万円〜(税込)

- 報酬金 33万円〜(税込)

個人再生は裁判所を通す手続きのため、上記のほかに別途裁判所費用がかかります。

弁護士法人・響の自己破産費用(着手金・報酬金)

- 着手金 33万円〜(税込)

- 報酬金 22万円〜(税込)

自己破産は裁判所を通す手続きのため、上記のほかに別途裁判所費用がかかります。

債務整理手続きの流れと期間・必要書類

債務整理の手続きはどのような流れで進み、期間はどのぐらいかかるのか、それぞれの方法ごとに紹介します。

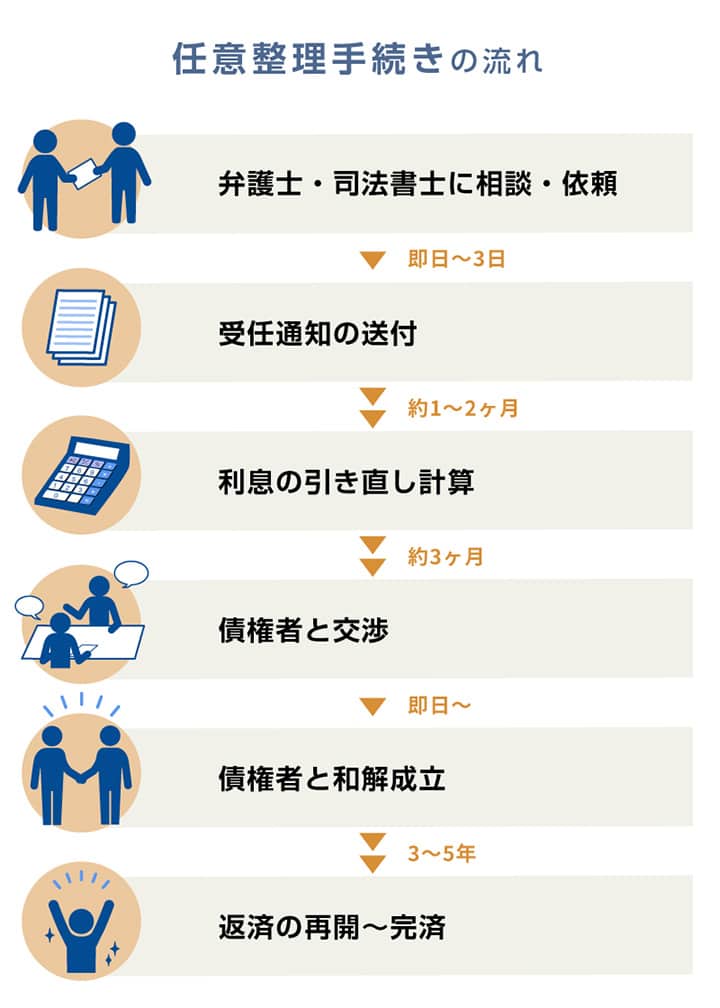

任意整理の流れ・期間と必要書類

任意整理の交渉で和解までかかる期間は3〜6ヶ月程度が目安で、和解の成立後は3〜5年で完済を目指します。

任意整理の大まかな流れは下の図のとおりです。

任意整理の流れについて、詳しくは以下の記事で詳しく解説しています

任意整理の必要書類は、依頼後に弁護士と相談しながらそろえていけば問題ありません。

依頼時の必要書類とあわせて、以下で紹介します。

- 本人確認書類

- 印鑑

- クレジットカードやキャッシュカード

- 債権者一覧表

- 金融業者との契約書

- 過去の利用明細

- 金融業者からの郵送物

- 給与明細などの収入証明書類

- 預貯金通帳

- 不動産の登記簿謄本(登記事項証明書)*1

- 生命保険証券*2

※ 依頼者側でそろわなくても対応可能です

*1 借入時に不動産を担保としていた場合のみ

*2 借入時に生命保険解約時の解約返戻金を担保としていた場合のみ

任意整理時の必要書類について、詳しくは以下の記事で解説しています。

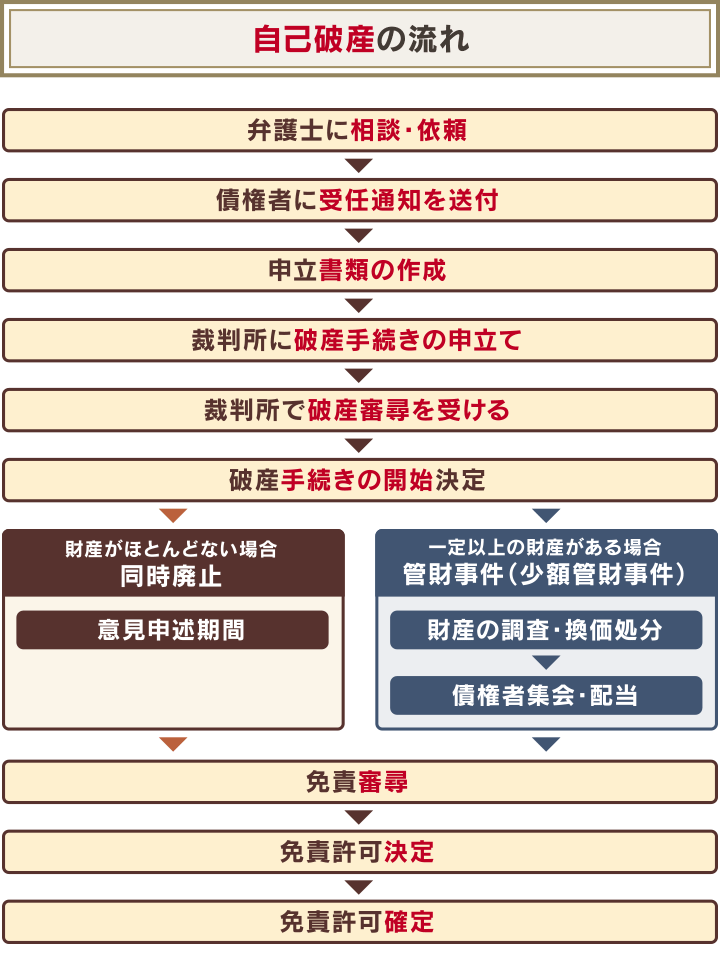

自己破産の流れ・期間と必要書類

自己破産の手続きが終わるまでの期間は、申立てから約6ヶ月~1年程度が目安です。

破産手続きは弁護士の力を借りて進めることが一般的です。

弁護士への相談から、借金が帳消しとなる免責許可の決定まで、次の図のような流れで進みます。

自己破産の流れについては、以下の記事で詳しく解説しています。

自己破産の手続きに必要な書類は、基本的に、本人と弁護士が役割分担をして集めることになります。

依頼時の必要書類と、その後必要になる書類はそれぞれ以下のとおりです。

- 本人確認書類

- 印鑑

- クレジットカードやキャッシュカード

- 申立書

- 陳述書(状況・事情などの説明書面)

- 債権者一覧表・滞納公租公課一覧表(債務を証明する書類)

- 財産目録(財産を証明する書類)

- 給与明細書・年金などの受給証明書・源泉徴収票・確定申告書・課税証明書・同居人の給与明細書や源泉徴収票(収入を証明する書類)

- 退職金支給明細書・退職金規程

- 戸籍謄本・住民票(身分に関する書類)

- マンションやアパートの賃貸借契約書・登記簿謄本・住宅使用許可書等(住居に関する書類)

- 不動産登記簿謄本・固定資産評価証明書・課税台帳に記載がないことの証明書・ローン残高証明書・車検証・車両売却査定書・生命保険証書・預金通帳等(資産に関する書類 )

自己破産に必要な書類については、以下の記事で詳しく解説しています。

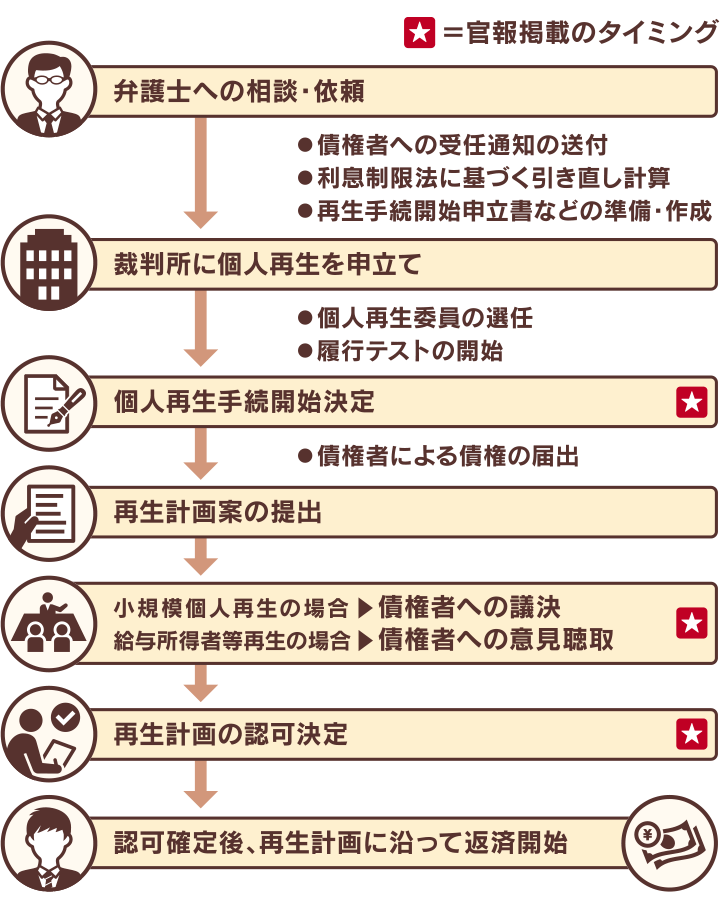

個人再生の流れ・期間と必要書類

個人再生の手続きにかかる期間は申し立てから1年~1年半程度と、長期間にわたることも少なくありません。

複雑な手続きでもあるため、弁護士の力を借りて進めることが一般的です。

手続き後は、3年(最長5年)で減額後の借金を返済します。

弁護士への相談から、再生計画の許可の決定・再生計画に沿った返済まで、次のような流れで進みます。

個人再生の流れについては、以下の記事で詳しく解説しています。

個人再生の手続きに必要な書類は、数も多く、内容も複雑です。

弁護士に依頼し、手分けして書類を集めることで負担が軽減できるでしょう。

依頼時の必要書類・その後必要になる書類はそれぞれ以下のとおりです。

- 本人確認書類

- 印鑑

- クレジットカードやキャッシュカード

- 申立書

- 陳述書(状況・事情などの説明書面)

- 債権者一覧表・滞納公租公課一覧表(債務を証明する書類)

- 財産目録(財産を証明する書類)

- 給与明細書・年金などの受給証明書・源泉徴収票・確定申告書・課税証明書・同居人の給与明細書や源泉徴収票(収入を証明する書類)

- 退職金支給明細書・退職金規程

- 戸籍謄本・住民票(身分に関する書類)

- マンションやアパートの賃貸借契約書・登記簿謄本・住宅使用許可書等(住居に関する書類)

- 不動産登記簿謄本・固定資産評価証明書・課税台帳に記載がないことの証明書・ローン残高証明書・車検証・車両売却査定書・生命保険証書・預金通帳等(資産に関する書類 )

- 住宅資金貸付契約の書面のコピー、弁済の時期および金額の書面、住宅や土地の登記事項証明書(住宅ローン特則の利用に関する書類)

- 財産状況等報告書

- 債権認否一覧表

- 異議書

- 再生計画案

個人再生に必要な書類については、以下の記事で詳しく解説しています。

-

債務整理すべきか無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも