- 弁護士会所属

- 東京第二弁護士会 第59432号

- 出身地

- 奈良県

- 出身大学

- 関西大学社会学部 大阪大学法科大学院

- 保有資格

- 弁護士

- コメント

- ご依頼者の抱える問題が一歩でも解決に進むように日々職務に努めております。

任意整理には、おもに以下のようなデメリットがあります。

- 信用情報機関に事故情報が登録される(ブラックリストに載る)

- 借金の「元金」は減額されない

- 借金額や金利によっては減額効果を感じづらい

- 連帯保証人や保証人に一括請求がいくことがある

- 銀行口座が一時的に凍結されることがある

特に、ブラックリストに載ることで、クレジットカードの利用や、新規の借り入れが最低5年間できなくなる点に、注意が必要です。

しかし、クレジットカードの代わりにデビットカードを使用するなど、対処法もあります。

この記事では、任意整理のデメリットや対処法について詳しく解説します。あわせて、実際の体験者の声やよくある誤解なども紹介していますので、参考にしてください。

「任意整理したいけど、デメリットが不安...」という方は、弁護士法人・響にご相談ください。ご相談は24時間365日、無料で受け付けています。

-

任意整理すべきか無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも

目次

任意整理のデメリットと対処法

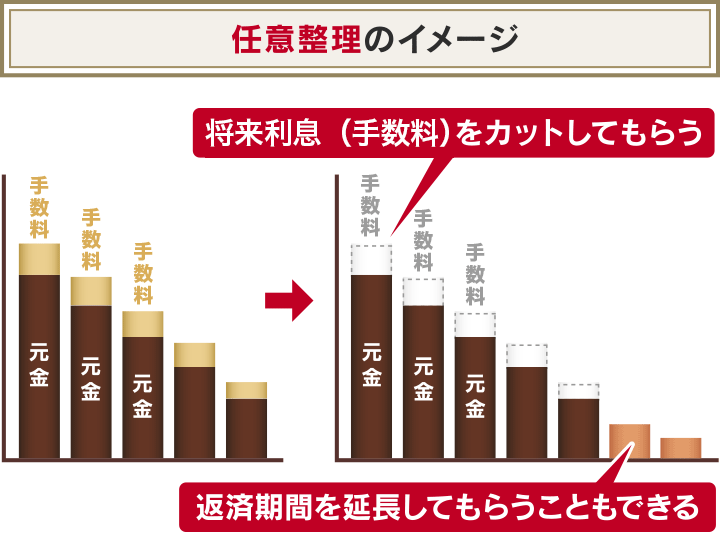

任意整理は、債権者(お金を貸した側)との交渉により、将来利息(今後支払うはずだった利息)のカットや、3〜5年での分割払いに応じてもらう方法です。

毎月の返済額が減る可能性が高く、完済の目処を立てやすくなります。

一方で、以下のようなデメリットもあります。

- 信用情報機関に事故情報が登録される(ブラックリストに載る)

- 借金の「元金」は減額されない

- 借金額や金利によっては減額効果を感じづらい

- 連帯保証人や保証人に一括請求がいくことがある

- 銀行口座が一時的に凍結されることがある

以下で、それぞれのデメリットを具体的に解説します。あわせて、対処法も紹介していますので参考にしてください。

信用情報機関に事故情報が登録される(ブラックリストに載る)

任意整理をすると、信用情報機関に事故情報が登録されます(いわゆる「ブラックリストに載る」状態)。

信用情報とは、個人のクレジットカード・ローンなどの契約内容や、支払い状況(残高や滞納情報を含む)のこと。新規の借り入れなどの際に、金融機関などから参照されます。

このとき事故情報が登録されていると、「返済能力がない」と判断され審査に通らない可能性が高くなります。

以下は、信用情報を登録・管理している「信用情報機関」です。それぞれの機関で、事故情報の登録条件や登録期間が異なります。

| 信用情報機関 | おもな加盟機関 | 事故情報の 登録条件 |

事故情報の 登録期間 |

|---|---|---|---|

| CIC | ・クレジットカード会社 ・信販会社 |

滞納・代位弁済 | ・任意整理後、完済してから5年以内 |

| JICC (日本信用情報機構) |

・消費者金融 | 任意整理 | ・契約日2019/9/30以前:任意整理の和解成立日から5年以内 ・契約日2019/10/1以降:任意整理後、完済してから5年以内 |

| KSC (全国銀行個人信用情報センター) |

・銀行 ・信用金庫 ・信用保証協会 |

滞納・代位弁済 | ・任意整理後、完済してから5年以内 |

(参考:CIC「CICが保有する信用情報」、日本信用情報機構「信用情報の内容と登録期間」、全国銀行個人信用情報センター「情報の登録期間」)

CICとKSCは、任意整理によって事故情報が登録されることはありません。ただし、任意整理をする場合は、その時点で滞納している、もしくは代位弁済を受けているケースがほとんどなので、基本的に事故情報が登録されることになります。

任意整理の場合、事故情報の登録期間は原則として、借金の和解成立日あるいは完済日から5年以内です。

ブラックリストに載っている期間中は、生活に以下のような影響が生じます。

- クレジットカードが利用できなくなる

- カードローン・住宅ローンなど新たな借り入れができなくなる

- 携帯電話(スマホ)の分割払いができなくなる

- 賃貸契約ができない場合がある

- ローンや奨学金などの保証人になれなくなる

それぞれの影響について、以下で具体的に解説します。

クレジットカードが利用できなくなる

ブラックリストに載ると、基本的にクレジットカードが利用できなくなります。

クレジットカードを新規で申し込むと、原則としてカード会社によって信用情報が照会されます。その際に、ブラックリストに載っていることが発覚すると、前述のとおり返済能力を疑われるため、審査に通らない確率が非常に高くなります。

また、現在クレジットカードを利用している場合も、定期的にカード会社によって信用情報が照会されます(途上与信といいます)。

このタイミングで事故情報が確認されれば、カード会社との契約に基づき、強制解約されることがほとんどです。

クレジットカードが利用できない期間中は、以下の決済方法で代替することもできます。

- デビットカードやプリペイドカードを利用する

- スマホ決済を利用する

- 事前に保証金を預ける「デポジット型クレジットカード」を利用する

任意整理後のクレジットカードへの影響については、以下の記事で詳しく解説しています。

ローンやキャッシングなど新たな借り入れができなくなる

ブラックリストに載ると、カードローンやキャッシングなどを利用した、新たな借り入れができなくなります。

クレジットカード同様に借り入れの審査で、信用情報が照会されるためです。信用情報に事故情報が登録されていれば、基本的に審査に通ることはありません。

以下は、利用できなくなるローンの例です。

- 住宅ローン

- 自動車ローン

- 教育ローン、学資ローン

- カードローン

どうしても新たな借り入れや、ローン利用の必要がある場合には、以下のような対処法があります。

- 「緊急小口資金」など、公的な貸付制度を利用する(条件あり)

- 車を購入したい場合は、自社ローン(ディーラーローン)を利用する

- 家族名義でローンを組む

携帯電話(スマホ)の分割払いができなくなる

ブラックリストに載ると、分割払いによる携帯電話(スマートフォン)の購入ができない可能性があります。

分割払いの場合、スマートフォンの端末代金は、毎月の利用料に上乗せするかたちで支払うことになります。

そのため、普段意識することは少ないと思いますが、これはクレジットカードの分割払いや住宅ローンと同様の仕組みです。つまり、申込者に代わって携帯電話会社などが代金を立て替えていることになるのです。

金融機関は原則として、契約の際に申込者の信用情報を照会します。そのときに、事故情報が登録されていることがわかると、分割払いによる購入が認められない可能性があります。

どうしても携帯電話を購入したい場合には、以下のような対処法があります。

- 一括払いで購入する

- SIMカードのみ契約して中古品や格安端末を購入する

- プリペイド携帯やレンタル携帯を利用する

- 低額(10万円未満など)の機種を購入する

任意整理後に携帯電話を購入する際のポイントについては、以下の記事で詳しく解説しています。

賃貸契約ができない場合がある

ブラックリストに載ったとしても、賃貸借契約は可能です。ただし、一部のケースで、賃貸住宅に入居できないことがあります。

具体的には、賃貸物件を借りる際に、賃貸保証会社との契約を求められるケースなどです。

賃貸保証会社の中でも「信販系」と呼ばれる会社は、賃借人の個人信用情報を照会する可能性があります。

その際に事故情報が登録されていることがわかると、賃貸契約やその更新を断られる可能性があるのです。

任意整理後の賃貸契約のリスクを回避するためには、以下のような対処法をとるとよいでしょう。

- 信用情報機関に加盟していない賃貸保証会社を利用する

- 連帯保証人を立てる

- UR賃貸や公営住宅、シェアハウスを検討する

- 不動産会社に相談する

任意整理後の賃貸契約については、以下の記事で詳しく解説しています。

奨学金などの保証人になれなくなる

ブラックリストに載ると、奨学金などの保証人になることができなくなります。

保証人は、債務者(お金を借りた側)が借金を返せなくなったときに、債務者に代わって返済する義務があります。

お金を貸す側にとっては保証人に返済能力があることは重要な考慮要素なので、これを判断するために信用情報が照会されます。そこで事故情報が確認されれば、審査通過は難しいでしょう。

保証人になれないと、親である場合、子どもが進学する際に、奨学金を借りられなくなる可能性が出てきます。

対処法としては、以下が考えられます。

- もう1人の親や、兄弟・親戚などに保証人になってもらう

- 保証機関(日本国際教育支援協会など)を利用する

借金の「元金」は減額されない

任意整理では、原則として元金(もとの借入金)を減らすことはできません。

多くの場合、任意整理でカットできる可能性があるのは、将来利息(今後発生するはずだった利息)や遅延損害金※です。

※債権者によってはカットされない可能性もあります

借金の元金自体が高額で、任意整理をしても完済できる見込みがない場合は、以下のような対処法を検討する必要があります。

借金額や金利によっては減額効果を感じられない

借金額が少ない、または金利が低いようなケースでは、任意整理による返済額の減額効果が感じられないケースもあります。

例として、以下のケースA、Bを比較してみましょう。

| ケースA | ケースB | |

|---|---|---|

| 借入社(債権者)数 | 3 | 3 |

| 借入総額 | ¥2,000,000 | ¥600,000 |

| 任意整理による減額金 | ¥700,000 | ¥200,000 |

| 任意整理の費用 | ¥300,000 | ¥150,000 |

| (減額金)ー(任意整理の費用) | ¥400,000 | ¥50,000 |

※費用金額は、弁護士費用の相場(債権者1社につき5〜15万円程度)をもとにした概算です

ケースA、Bいずれも、任意整理を弁護士に依頼し、依頼費用が発生しているものとします。

それぞれ「任意整理で減額できた金額」から「任意整理の費用」を差し引くと、ケースAは40万円、ケースBは5万円となります。

あくまで比較した結果ではありますが、ケースBは、任意整理による減額効果が感じにくいといえるでしょう。

そのため、借金額が少ないまたは金利が低い場合は、以下のような方法で自力での完済を目指した方がよいといえます。

- 生活費・固定費の支出を減らす

- アルバイトや副業で収入を増やす

- 繰り上げ返済や一括返済で利息負担を減らす

任意整理の費用相場については、以下の記事で詳しく解説しています。

連帯保証人や保証人に一括請求がいくことがある

任意整理は、整理する借金を選ぶことができます。

連帯保証人・保証人を設定している借金を整理対象から外せば、連帯保証人・保証人に一括請求がいくことは原則としてありません。

実際、このような対応がとられることがほとんどです。

しかし、整理対象にしてしまうと、連帯保証人・保証人が一括請求をされる可能性が非常に高くなります。

なぜなら、任意整理をすることで、連帯保証人・保証人を含めた債務者が、「期限の利益」を喪失するからです(民法第137条)。

用語集

期限の利益とは?

用語集

期限の利益とは?

契約によって定められた期日が到来するまでの間、債務(借金の返済や代金の支払いなど)を履行しなくてよいとする債務者側の利益。

債務者は期限の利益を喪失すると、債権者から一括返済を求められたときに断ることができません。

債権者はそのことを知っていますので、任意整理で期限の利益が喪失された時点で、債務者である連帯保証人・保証人に対し、一括請求を行う可能性が高いといえます。

連帯保証人や保証人に一括請求がいかないようにするための対処法は、以下のとおりです。

- 連帯保証人や保証人を立てた借金を任意整理の対象から外す

- 主債務者と連帯保証人や保証人が連名で任意整理をする

任意整理では対象にする借金を選べるため、連帯保証人・保証人を立てた借金を対象から外すことで、一括請求を免れます。

連名で任意整理を行えば、債権者は借金全額を保証人に請求できなくなります。

ただし、連帯保証人・保証人もブラックリストに載ることになります。そのため、事前に事情を説明し、理解を得ておく必要があるでしょう。

銀行口座が一時的に凍結されることがある

以下のような借入先を任意整理の対象とした場合では、銀行口座が一時的に凍結される可能性が高いといえます。

- 銀行のカードローン(バンクイック、SMBCモビットなど)

- 銀行系列の消費者金融(アコム、プロミスなど)

銀行のカードローンを任意整理の対象とした場合、該当の銀行の口座すべてが凍結される可能性が高いといえます。

また、消費者金融を利用している場合で、該当の消費者金融と同系列の銀行でカードローンを利用している場合には、注意が必要です。

消費者金融のカードローンだけを任意整理したとしても、同系列の銀行も任意整理に巻き込まれ、銀行口座が凍結される可能性があるためです。

上記に該当する場合は、凍結の可能性がある口座について、以下のような対策が必要です。

- 任意整理の対象外の口座に残額を移しておく

- 対象口座で引き落としを使用している場合は、料金の支払い方法を変更しておく

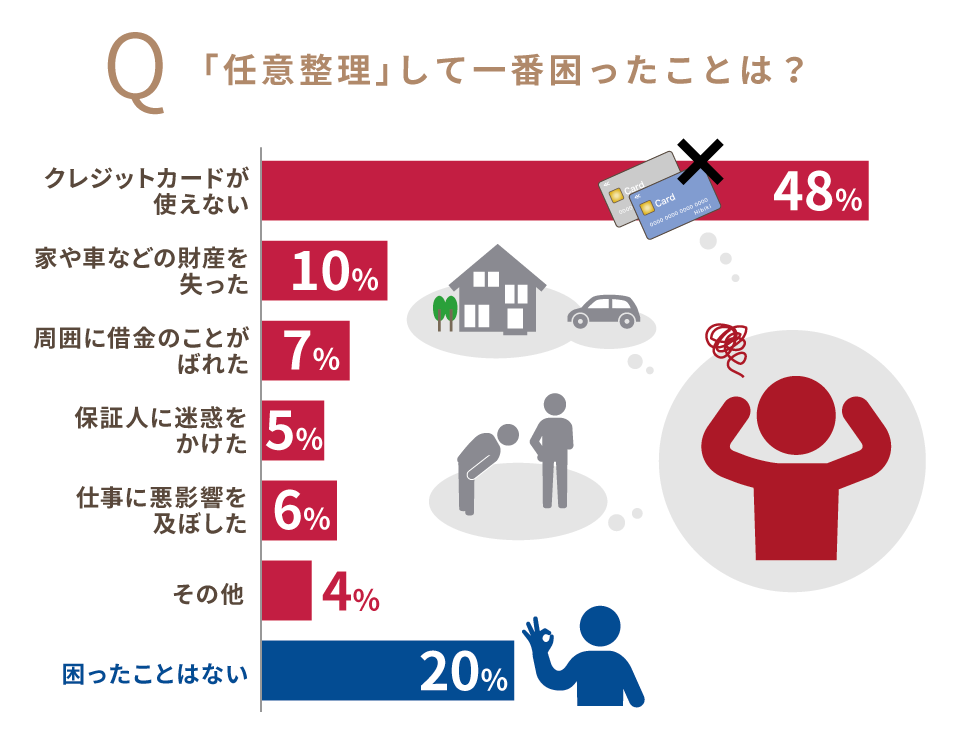

【経験者に聞いた】任意整理をして一番困ったことは?

任意整理のデメリットについて解説しましたが、実際、生活をするうえで何に一番支障があるのでしょうか?

当メディアでは、過去に任意整理を経験した方100名にアンケート調査を実施。「任意整理をして一番困ったこと」などについて、質問しました。

結果は以下のとおりです。

1位は「クレジットカードが使えない」で、半分近くの方の回答がありました。

2位は「家や車など財産を失った」という結果になっています。

クレジットカードを使えない状況において、どのような工夫をしたか質問したところ、以下のような回答がありました。

そもそもクレジットカードでの支払いのしすぎでこうなってしまったので、クレジットカードを使わないように現金払いで対応してきた。ただ、クレジットカードを使用しないといけないものもあったので、その場合はデビットカードを作って使用した。

(29歳・女性)

任意整理する前は、クレジットカードに頼る生活だったので、現金だけの生活はすごく不便に感じたが、 がんばって慣れるようにした。

(28歳・女性)

現金だけで生活をやりくりする方がいる一方で、デビットカードなどの決済手段を利用する方もいることがわかりました。

なお、今回、家や車など財産を失ったと回答された方が一定数いましたが、実際にこれらの財産が回収されるケースは少ないといえます。

任意整理は、整理の対象とする借金を選べるため、返済中の住宅ローンや自動車ローンを対象から外すことが一般的だからです。

- 実施時期:2022年4月

- 調査概要:債務整理に関するアンケート

- 調査対象:過去10年以内に任意整理をした人(100名)

- 調査媒体:GMOリサーチ

任意整理のデメリットに関する「5つの誤解」

任意整理のデメリットについて、誤解されていることもあります。

ここでは、特に誤解されることの多い5つについて、解説します。

- 住宅や車が回収される

- 任意整理をしたことが公表される

- 家族や職場にバレる

- 戸籍に記録が残る

- 年金が支給されない

誤解を解消し、任意整理による影響を正しく理解しましょう。

誤解1.住宅や車が回収される

「任意整理をすると、所有する住宅や車などの財産が回収されてしまう」というのは誤解です。

任意整理はあくまでも、借金の返済額の減額や、返済スケジュールの変更に応じてもらう方法です。債務者の所有する高価な財産を換価処分して、債権者に配当するといったことは行われません。

また、返済中の住宅や車のローンがあったとしても、任意整理の対象から外せば、回収されることはありません。

ただし、任意整理の対象にした場合は別です。

任意整理は、債務不履行(契約によって生じた義務を果たさないこと)にあたるため、債権者によって抵当権が行使される、もしくは期限の利益を喪失する可能性があります。

抵当権とは、債権者が債務者の財産(担保物)について、他の債権者に先立って弁済を受ける権利のこと。抵当権が行使されると、一般的に不動産が競売にかけられ、その売却代金が返済に充てられます。

一方で、期限の利益を喪失した場合、基本的に所有権留保のついていた車は引き上げられます。

つまり、住宅や車が強制的に回収される可能性があるということです。

誤解2.任意整理をしたことが公表される

「任意整理をしたことが何らかの方法で世間に公表されてしまうのでは……」と思われる方もいますが、それも誤解です。

前述した個人再生や自己破産を行った場合は、原則として、名前や住所などの個人情報が「官報」に掲載(公告)されます。

用語集

官報とは?

用語集

官報とは?

国が発行する新聞のようなもので、法律・政令・条約などの公布を国民に広く知らせるための発行物。「裁判所公告」として、自己破産や個人再生を行った人の住所や名前が掲載される。

しかし、 任意整理は裁判所を介さない解決方法であるため、官報に掲載されることはありません。

そのため、任意整理をしたことが世間に知られる可能性は低いといっていいでしょう。

官報への公告については、以下の記事で詳しく解説しています。

誤解3.家族や職場にバレる

任意整理をしても、家族や職場にバレる可能性は低いといえます。

その理由は以下のとおりです。

- 整理対象を選べるので、家族との共有財産(家や車など)は基本的に回収されない

- 任意整理で必要な書類は、家族や会社の協力なしに手配できるものがほとんど

- 弁護士に依頼すれば、債権者からの連絡は自宅や職場へ基本的にはいかない

- 勤務先の会社が貸金業者でないかぎり、ブラックリストに載った事実は知られない

ただし、任意整理を弁護士に依頼せずに個人で行った場合などは、家族や職場にバレるおそれがあります。

なぜなら、債権者が自宅や職場に書面を送付する可能性があるからです。

そのため、バレることを回避したい場合は、弁護士に依頼するべきでしょう。

任意整理が家族にバレるケースについては、以下の記事で詳しく解説しています。

誤解4.戸籍に記録が残る

任意整理をしても、戸籍や住民票に任意整理をした記録が残ることはありません。

そのため、戸籍や住民票を見た人に、任意整理をした事実が知られるといった心配も不要でしょう。

誤解5.年金が支給されない

任意整理をすると、年金が支給されなくなったり、年金額が減ったりすることもありません。

公的年金(国民年金、厚生年金)の受給はそもそも、憲法第25条「健康で文化的な最低限度の生活を営む権利」により保障されています。

また、厚生年金保険法によって、差押えが禁止されています。

(受給権の保護及び公課の禁止)

第41条 保険給付を受ける権利は、譲り渡し、担保に供し、又は差し押えることができない。ただし、老齢厚生年金を受ける権利を国税滞納処分(その例による処分を含む。)により差し押える場合は、この限りでない。

(出典:e-GOV法令検索「厚生年金保険法」)

個人年金(個人年金保険)については、債務整理の方法(自己破産)によっては、その解約返戻金が差し押さえられる可能性もありますが、任意整理はこの限りではありません。

任意整理のメリット

ここまで、任意整理のデメリットについて解説してきましたが、当然メリットもあります。

任意整理を検討する場合は、メリット・デメリットの両面を知っておく必要があるでしょう。

以下では、メリットについて具体的に解説します。

- 毎月の返済額を減らせる

- 過払い金を取り戻せる場合もある

- 取り立てが止まる

- 対象とする借金を選べる

毎月の返済額を減らせる

前述したとおり、任意整理をすることで、遅延損害金や将来利息をカットできる可能性があります。

その場合は、もともと借りていた金額(元金)のみを返済すればよいことになります。

また、任意整理後の借金残高は3〜5年で分割返済できます。毎月返済する金額が少なくなれば、生活の負担も軽減されるでしょう。

たとえば、200万円の借金(年利15.0%)を毎月定額で返済していた場合を考えてみます(以下の表)。

任意整理をして、元金のみを5年の分割払いで返済する場合、利息分の約70万1千円をカットできます。また、毎月の返済額も約2万1千円減額されるため、その分、返済負担を軽減できることになります。

| 任意整理前 | 任意整理後 | |

|---|---|---|

| 元金 | 2,000,000円 | 2,000,000円 |

| 利息 | 701,750円 | 0円 |

| 返済総額 | 2,701,750円 | 2,000,000円 |

| 返済期間 | 50ヶ月 | 60ヶ月 |

| 毎月の返済額 | 54,035円 | 33,333円 |

※あくまで概算です

任意整理による返済額の変化については、以下の記事で詳しく解説しています。

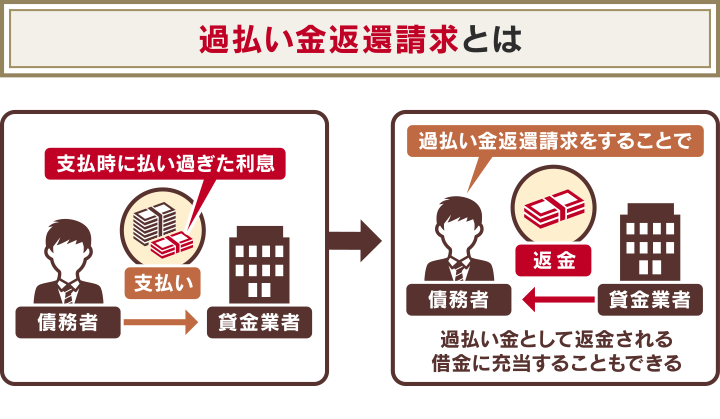

過払い金を取り戻せる場合もある

任意整理を行う際に、過払い金を取り戻せる場合もあります。

用語集

過払い金とは?

用語集

過払い金とは?

消費者金融やクレジットカード会社などの貸金業者に、法律で定められた上限を超える金利で支払った利息、つまり払いすぎたお金のこと。過払い金を取り戻す手続きを「過払い金返還請求」という。

取り戻した過払い金は、借金残高の返済に充当することができるため、場合によってはそれで完済できる可能性もあります。

過払い金を取り戻せる条件は、以下のとおりです。

- 2010年以前に消費者金融、クレジットカード会社から借り入れていた

- 過払い金の時効「完済後10年」を過ぎていない

過払い金を取り戻せるかどうかは、個人で判断することが難しいケースも多いため、事前に弁護士などに相談するようにしましょう。

過払い金については、以下の記事で詳しく解説しています。

取り立てが止まる

任意整理で和解した後は、毎月の返済が再開するため、債権者からの取り立て(督促)はなくなります。

また、 弁護士に任意整理を依頼する場合は、依頼して間もないタイミングで、取り立てを止められます。

任意整理を弁護士に正式に依頼し、委任契約を結ぶと、弁護士は債権者に対し「受任通知」を送付します。

受任通知の送付後は原則として、債権者は取り立てを停止します。これは貸金業法第21条で、弁護士と委任契約を結んだ債務者に対する、取り立てが規制されているからです。

取り立てが止まれば、落ち着いて毎月の返済ができるでしょう。

受任通知については、以下の記事で詳しく解説しています。

対象とする借金を選べる

任意整理は、整理対象の借金を選べます。

そのため、連帯保証人・保証人を立てた借金を対象から外すことで、連帯保証人・保証人への一括請求を回避できます。

また、住宅ローン・自動車ローンを対象から外せば、住宅や家を手放さずに済みます。

つまり、周囲や暮らしへの影響を抑えながら、返済計画を立て直せるということです。

任意整理すべきかどうかの判断基準

任意整理のメリット・デメリットについて解説してきましたが、実際に任意整理すべきか、判断が難しいこともあるでしょう。

そのような場合は、「自力返済ができるか」をもとに判断するとよいでしょう。

具体的には、以下を基準に判断してみてください。

- 滞納が2ヶ月以上続いている

- 借金の原因が収入減である

- 返済期間が5年以上の借金がある

- カードの利用限度額が常に上限に達している

- 毎月の返済を、別の金融機関からの借り入れでまかなっている

これらの項目のうち、一つでも該当するものがあれば、自力返済が難しい可能性があるため、弁護士に相談し、任意整理を検討した方がよいでしょう。

特に、滞納が2ヶ月以上続いている場合は、すでにブラックリストに載っている可能性があり、新規の借り入れもできない状態ですので、任意整理すべきといえるでしょう。

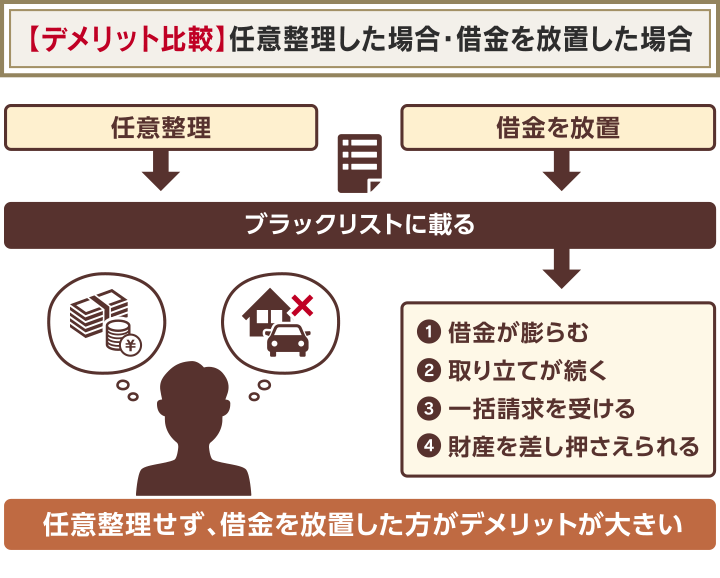

借金を放置すると任意整理以上のデメリットが生じる

上で示した基準で、自力返済できないと判断される場合は、デメリットがあっても任意整理をした方がよいでしょう。

なぜなら、自力返済ができない状態で借金を放置すると、任意整理をすること以上のデメリットが生じるからです。

以下で具体的に解説します。

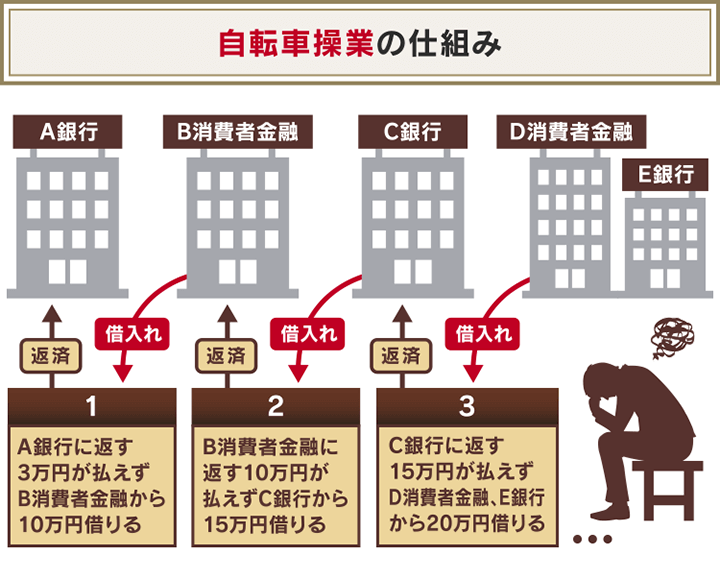

自転車操業に陥り借金がさらに膨らむ

現在2、3社以上から借り入れをしていて、完済の見通しがない場合は、任意整理をせずに返済を続けていると、自転車操業の状態に陥る可能性があります。

自転車操業とは、借金の返済に困ったときに、「一方の借入先から借りたお金を、もう一方の借入先の返済に充てる」といった手段を繰り返すことをいいます。

この状態に陥ると、借入総額の増加にともなって、利息が膨らみ、返済総額も増えていきます。

例として、以下のようなケースを見てみましょう(金利はいずれも年15.0%で計算)。

- A社の借金→B社からの借り入れで返済

- B社の借金→C社からの借り入れで返済

| 借入先 | 元金 | 金利(年率) | 利息 | 返済総額 |

|---|---|---|---|---|

| A社 | ¥1,000,000 | 15.0% | ¥150,000 | ¥1,150,000 |

| B社 | ¥1,150,000 | 15.0% | ¥172,500 | ¥1,322,500 |

| C社 | ¥1,322,500 | 15.0% | ¥198,375 | ¥1,520,875 |

※金額はあくまで概算です

もともと115万円だった返済総額が、約152万円にまで増えていることがわかります。

返済総額が増えれば当然、返済期間も長期化します。場合によっては、任意整理をするよりも返済期間が長引く可能性も考えられます。

長期の期間、生活を切り詰めながら生活をすることは、大きなデメリットといえるでしょう。

自転車操業のリスクについては、以下の記事で詳しく解説しています。

長期滞納によるリスクが発生

返済不能状態にあるにもかかわらず、任意整理をしないで借金を放置していると、いずれ滞納してしまう可能性が高まります。

借金の滞納は、期間が長引くにしたがってリスクが高まるので、注意しなければなりません。

以下は、滞納期間別に発生するリスクをまとめた表です。

| 滞納期間 | 発生リスク |

|---|---|

| 返済期日翌日〜 | ・遅延損害金が発生する ・新規の借り入れができなくなる |

| 返済期日数日後〜 | ・電話やメール、郵便、訪問で督促される |

| 滞納2、3ヶ月〜 | ・信用情報機関に事故情報が登録される(ブラックリストに載る) |

| 滞納3ヶ月〜 | ・内容証明郵便で催告書や一括請求の通知が届く |

| 一括請求を放置したとき | ・裁判所から訴状や支払督促が届き、差押えなどの法的措置に移行される |

滞納期間が2ヶ月を超えてしまうと、ブラックリストに載ることにより、新規の借り入れができなくなります。

そうなると、その後、一括請求をされても資金の調達が難しく、返済ができない可能性が高くなります。

一括請求を放置してしまうと、最終的には差押えなどの法的措置が取られる可能性もあります。

滞納によるリスクが大きくなる前に、弁護士に相談し、借金解決の道筋を立てるようにしましょう。

借金の滞納リスクについては、以下の記事で詳しく解説しています。

任意整理ができないケースもある

任意整理すべきケースとその理由について解説しましたが、場合によっては任意整理ができないこともあります。

- 安定した収入がない

- 借入先が和解してくれない

- 任意整理の対象外の債権である

以下で詳しく解説します。

もし、任意整理ができない場合は、個人再生や自己破産など、別の解決方法を検討する必要があります。どの方法を選ぶべきかは、弁護士などに相談するようにしましょう。

安定した収入がない

任意整理は和解契約後も、毎月定額で返済を続けていく必要があります。

その際の期限は、3年もしくは最長でも5年となります。

つまり、任意整理後の借金残高(元金)を、上記の期間中に返済できるだけの収入がなければ、任意整理ができないということです。

以下は、任意整理後の毎月の返済額の一例です。

| 任意整理後の元金 | 3年(36回)で返済するときの 毎月の返済額 |

5年(60回)で返済するときの 毎月の返済額 |

|---|---|---|

| 100万円 | 27,777円 | 16,666円 |

| 200万円 | 55,555円 | 33,333円 |

| 300万円 | 83,333円 | 50,000円 |

上記の例でいえば、任意整理後の元金が300万円の場合、毎月50,000円を支払える余力がなければいけません。

ただし、毎月必要な金額を返済できるだけの収入があれば、職業や雇用形態に制限はありません。

以下のような人でも、任意整理ができる可能性は十分にあります。

- 安定した収入が見込めるパート、アルバイトでの被雇用者

- 配偶者の収入から借金返済が可能な専業主婦(主夫)

借入先が和解してくれない

任意整理は、あくまでも債権者との交渉による解決方法です。

そのため交渉をしても、和解してもらえないケースもあります。

たとえば、以下のようなケースでは、和解できない可能性があるでしょう。

- 借入期間が短い

- 個人で交渉を行う

- 過去に任意整理を行ったことがある

- 債権(住宅ローンなど)に担保が付いている

- 会社として和解に応じない方針をとっている

特に最近では、和解交渉に応じてもらえないケースが増えています。

要因の一つとして、経済難で返済不能になる人が増え、任意整理を求める件数も増加したことが考えられます。金融機関も任意整理の和解に数多く応じていると、利息収入が減少してしまい、損失が大きくなってしまいます。

任意整理で和解できないケースについては、以下の記事で詳しく解説しています。

任意整理の対象外の債権である

すべての借金(支払いを滞納しているお金)が、任意整理の対象にできるわけではありません。

以下は、任意整理できるものと、できないものをまとめた表です。

| 任意整理できるもの | 任意整理できないもの |

|---|---|

| ・カードローン ・ローン(住宅・車など) ・クレジットカード(分割・リボ) |

・公共料金(水道・ガス・電気)の滞納 ・税金(国民保険、市町村民税など) |

公共料金や税金は、国や地方公共団体などの公共機関から徴収される公法上の債権です。

カードローンなどの民法上の債権と異なり、法律で規定される債権となるため、原則として、支払い方法や金額を変更することはできません。

また、公益性が高い債権であるため、支払金額を減額してしまうと、国や地方公共団体の運営に支障をきたしてしまうという理由もあります。

任意整理について不安があれば弁護士法人・響にご相談を

任意整理について不安がある場合は、弁護士法人・響にご相談ください。

任意整理のデメリットや、生活への具体的な影響をお伝えします。

その際、当記事で解説したような、できるだけデメリットを抑える方法についても、ご案内できる場合があります。

また、現在の借金総額や収入、財産の状況を踏まえて、本当に任意整理をするべきかどうかも判断いたします。

もちろん、任意整理をする必要がない場合に、無理に手続きを勧めることはありませんので、ご安心ください。

任意整理をご依頼いただいた場合は、委任契約が成立した時点で、債権者に「受任通知」を送付します。

受任通知を送付すると、原則として以後、債権者からの取り立ては止まりますので、落ち着いて手続きを進めることができるでしょう。

弁護士法人・響は、債務整理の相談実績が43万件以上(2023年12月時点)ありますので、安心してご相談ください。

ご相談は24時間365日、無料で受け付けています。

-

任意整理すべきか無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも