- 弁護士会所属

- 第二東京弁護士会 第54634号

- 出身地

- 熊本県

- 出身大学

- 大学院:関西大学法学部 同志社大学法科大学院

- 専門分野

- 借金問題・債務整理

- コメント

- 理想の弁護士像は、「弱い人、困った人の味方」と思ってもらえるような弁護士です。 そのためには、ご依頼者様と同じ目線に立たなければならないと思います。日々謙虚に、精進していきたいと考えています。

借金の返済に悩んで任意整理を検討しつつも「任意整理は意味がないのかな?」と感じていませんか。

任整整理は借金問題の有効な解決策の一つなので、「意味がない」わけではありません。

しかし次のようなケースでは、効果を感じにくいといえるでしょう。

- 銀行のローンや奨学金など金利の低い借入れ

- 借入額が少ないので減額幅も小さい

- 借入額が多く3〜5年の分割でも返済が難しい

この記事では、任意整理をしても効果の薄いケースと、任意整理が有効なケースを弁護士の視点で詳しく解説します。

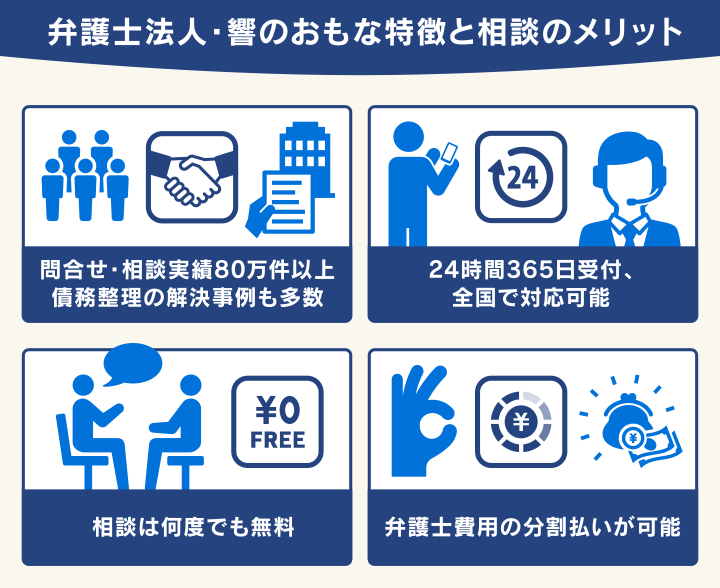

弁護士法人・響では、任意整理のご相談を24時間365日受け付けています。あなたの状況をお伺いして、適切な解決策をご提案いたします。

ご相談は何度でも無料なので、お気軽にご連絡ください。

-

任意整理の無料相談は

弁護士法人・響へ- 何度でも

相談0円 - 24時間

365日受付 - 秘密厳守

- 何度でも

目次

「弁護士に相談すべき…?まだ早い?」とお悩みの方へ。

まずは「借金相談緊急度チェック」でご自身の状況をチェックしてみませんか?借金相談の目安を確認できる無料ツールです。

「緊急度:中」以上の結果の方は、弁護士への相談によって状況が改善できる可能性があります。

※弁護士には守秘義務があり、入力いただいた情報を他の目的で利用したり、お問い合わせ内容をご家族やお勤め先などにお知らせすることは一切ありません。

任意整理をしても意味がないケースとは?

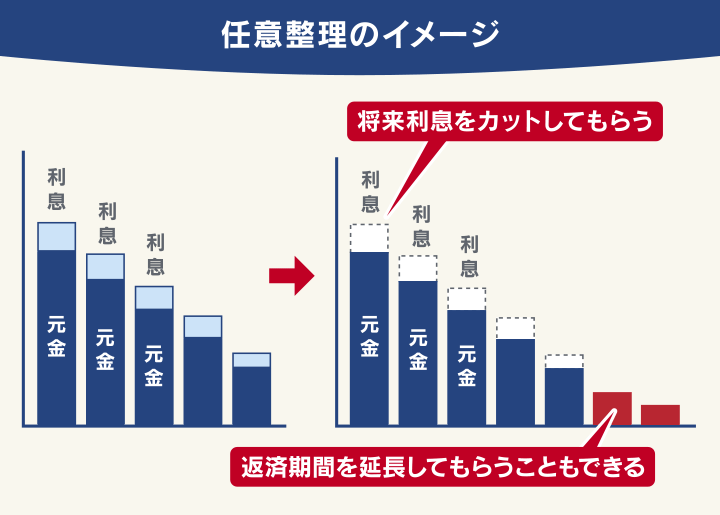

任意整理とは、原則として将来利息をカットするものです。

用語集

用語集一定の金利に基づいて現在残っている借金に対して発生し、完済まで支払い続ける予定の利息のこと。

つまり、金利が高いほどカットされる将来利息が多くなるため、そのようなケースの場合には減額効果が期待できるでしょう。

毎月の返済額が大きい方にとってはメリットがある一方で、中には任意整理をしても「意味がない」といえる場合もあります。

たとえば次に挙げたようなケースでは、任意整理をしても減額効果が期待できない可能性があります。

- 銀行のローンや奨学金など金利の低い借入れ

- 借入額が少なく、将来利息をカットしてもメリットが薄い

- 借入額が多く、3〜5年の分割でも返済が難しい

以下では、それぞれのケースについて詳しく解説します。

銀行のローンや奨学金など金利の低い借入れ

住宅ローンや自動車ローン、奨学金といったもともと金利が低い借入れについては、任意整理の効果が薄らいでしまいます。

たとえば、金利3%で100万円を借りて5年間で返済する場合、トータルの利息は15万円です。

これを返済できずに弁護士依頼して任意整理をする場合は、5~15万円程度(債権者1社あたり)の弁護士費用が発生します。

このようなケースでは、任意整理を弁護士に依頼した方が出費が多くなり、経済的なメリットが期待できない可能性も否めません。

任意整理するべきか判断に迷ったら、弁護士まで一度ご相談ください。

任意整理の費用相場については、下記記事で詳しく解説しています。

借入額が少なく、将来利息をカットしてもメリットが薄い

借入額(元金)が少ない場合は、任意整理による減額効果はおのずと小さくなります。

前述したように、任意整理は原則として将来利息を減らすものです。

この将来利息は借入額に比例するため、借入額が少ないと任意整理による経済的なメリットは薄くなります。

たとえば、消費者金融1社から30万円を借入(年利18%)している方のケースを見てみましょう。

| 任意整理した場合 | 任意整理しなかった場合 | |

|---|---|---|

| 毎月の返済額 (借入れの総額) |

約8,333円 (30万円) |

約1万4,977円 (35万9,441円) |

| 弁護士費用 | 5万5,000円程度〜(債権者1社あたり) | 0円 |

| 支払いの総額 | 約35万5,000円 | 約35万9,441 円 |

※あくまでも概算であり、実際の費用はケースによって異なります。

任意整理によって毎月の返済額は減らせるものの、弁護士費用が発生するため総額はほとんど変わらず、減額効果が薄いといえるでしょう。

このように、借入額が少ない方が弁護士任意整理を依頼した場合は、カットされる利息よりも弁護士費用の方が高くなる場合があるため注意が必要です。

借入額が多く、3〜5年の分割でも返済が難しい

任意整理は借金をゼロにするものではなく、あくまでも将来利息を減らして完済を目指すための手続きです。

また、利息をカットした借金は原則として3~5年で返済します。

つまり、借入額が多く3〜5年(36〜60ヶ月)の分割でも返済が難しい場合、任意整理が適さない可能性があります。

一つの例として、元金200万円(年利15%)の借金を任意整理した場合のシミュレーションをしてみましょう。

3年で完済を目指す合意をしたとき:200万円÷36ヶ月≒5万5,555円

5年で完済を目指す合意をしたとき:200万円÷60ヶ月≒3万3,333円

※あくまでも概算です。

任意整理後も元金の返済は続くため、3年での完済を目指す場合には、毎月5万円ほどの返済を続ける必要があります。

3〜5年の分割でも返済が難しいのであれば、任意整理以外の選択肢も検討した方がよいでしょう(詳しくは後述します)。

なお、無職・無収入の方も同様に、任意整理を選択できない場合があります。

無職・無収入の方の任意整理については、下記記事で詳しく解説しています。

任意整理を検討した方がよいケース

次に挙げたケースに該当する場合は、任意整理を検討した方がよいといえます。

- 年収の3分の1以上の借入れがある

- 収入だけでは足りずに借金をしている

- 滞納による督促を受けていて、支払いに困っている

以下ではケース別に見ていきましょう。

年収の3分の1以上の借入れがある

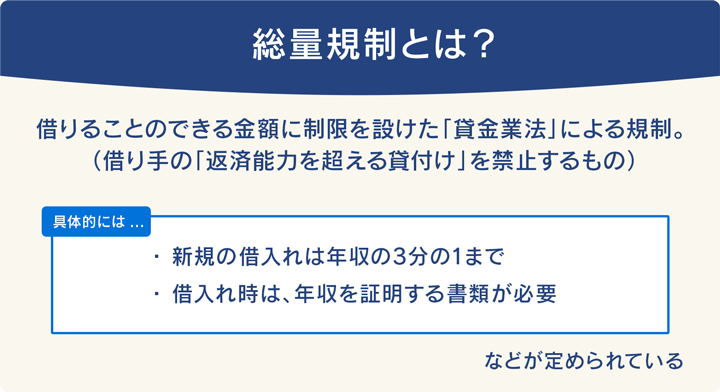

貸金業者(クレジットカード会社や消費者金融など)には、契約者の年収の3分の1を超える貸付けをしてはいけないという規定があります。

この規定を「総量規制」といいます。

仮に保証人がいる場合でも、年収の3分の1を超えた借入れはできません。

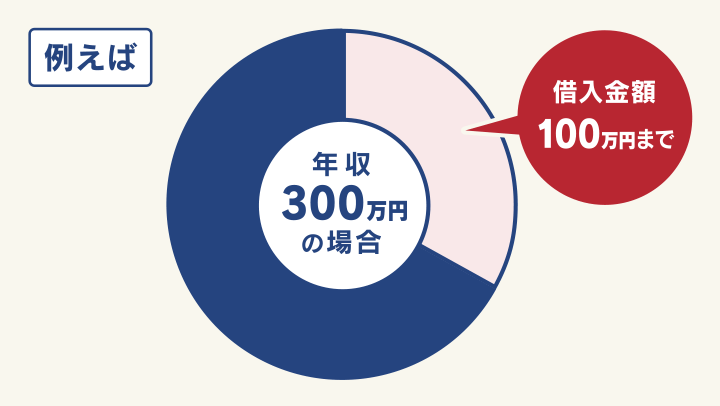

たとえば年収300万円の場合、貸金業者からの借入れ上限は100万円となります。

引用:日本貸金業協会「お借入れは年収の3分の1まで(総量規制について)【貸金業界の状況】」をもとに作図

なお、総量規制で規定されている「年収の3分の1以内」とは、あくまでも借入れの限度額のことです。

必ずしも限度額まで借りられるというわけではありません。

ご自身の借入額が年収の3分の1に達しそうな場合は、債務整理を検討した方がよいでしょう。

総量規制については、下記記事で詳しく解説しています。

借金返済のために、新たな借入れを繰り返している

借金を返済するために借入れを繰り返している(いわゆる自転車操業)の方は、任意整理をすることで毎月の返済額を減らすことができます。

ここまで解説したように、任意整理は将来利息をカットした後、3〜5年にわたって分割で返済をしていきます。

任意整理によって利息の支払いが免除されれば、返済期間が長期になるほど毎月の返済額を少なくすることが可能です。

例として、150万円の借金(年利15.0%)がある場合を考えてみましょう。

任意整理によって利息の支払いが免除され、返済期間が3年から5年に延長されると、次のように毎月の返済額を減らすことができます。

| 任意整理前 | 任意整理後 | |

|---|---|---|

| 元金 | 150万円 | 150万円 |

| 利息 | 約37万1,000円 | 0円 |

| 返済総額 | 約187万1,000円 | 150万円 |

| 返済期間 | 3年 | 5年 |

| 毎月の返済額 | 約5万2,000円 | 約2万5,000円 |

※あくまでも概算です。

表のとおり、任意整理前は返済額が毎月約5万2,000円だったのに対して、任意整理後は約2万5,000円と毎月の返済額が半分以下にまで減っています。

このように、任意整理をすることで毎月の返済負担を減らすことができるのです。

滞納による督促を何度も受けている

借金を滞納して督促を何度も受けているような場合も、任意整理をした方がよいといえるでしょう。

借金の返済を数ヶ月にわたって滞納し、督促を無視し続けていると、借入先である金融機関や貸金業者から残債を一括請求される可能性があります。

残債を一括請求される理由は、一定期間滞納することで「期限の利益」が喪失されるためです。

債務者(お金を借りた側)が期限の利益を喪失すると、債権者は債務者に対して一括返済を求めることができるようになります。

さらに無視し続けていると裁判所から支払い命令である「支払督促」が送られてきたり、財産の差押えになる可能性もあるため、早急に対応しましょう。

どうしても返済できる見込みがない場合には、弁護士法人・響へ相談を

どうしても返済できる見込みがない場合には、債権者との交渉や債務整理が必要です。

とはいえ、本当に任意整理するべきなのか、個人で判断するのは難しいかもしれません。

そのような場合は、弁護士法人・響までお気軽にご相談ください。

現在の借金状況や収入などを踏まえて、任意整理すべきか判断いたします。

ご相談は24時間365日、無料で受け付けております。

また、ご相談いただいたからといって、無理に任意整理を勧めることはありません。

まずはお気軽にお問い合わせください。

-

任意整理の無料相談は

弁護士法人・響へ- 何度でも

相談0円 - 24時間

365日受付 - 秘密厳守

- 何度でも

任意整理以外に解決方法はあるの?

任意整理は、ご自身の財産を失わずに借金の返済額を減らすことができる方法です。

ですが、ここまで解説してきたように借入額が多いようなケースでは、任意整理が適さないこともあるのです。

任意整理では解決できないときは、「個人再生」「自己破産」といった選択肢もあります。

個人再生

個人再生とは、裁判所の判断によって借金の総額を5分の1〜10分の1程度に減額してもらい、3〜5年で完済する方法です。

個人再生は裁判所を介する手続きなので、任意整理と比べて条件は厳しいものの、持ち家を残せる点などが特徴として挙げられます。

- 将来的に安定した収入がある

- 持ち家がある

- 借金総額が100万円以上5,000万円以下である

- ギャンブルや投資で借金した

- 保険外交員、警備員など破産手続中の就業を制限される職業に就いている

個人再生については、下記記事で詳しく解説しています。

自己破産

自己破産は裁判所の判断によって、原則としてほぼすべての借金をゼロにできる方法です。

生活保護など収入がない方でも利用できます。

しかし任意整理とは異なり、原則として家や車など一定以上の価値のある財産は没収されてしまう点には注意が必要です。

- 住宅ローン以外の借金総額が年収よりも多い

- すでに金融機関から差押えに遭っている

- 安定した収入がなく、今後の見通しが立たない

自己破産については、下記記事で詳しく解説しています。

どちらも裁判所を介するため、債権者が応じなかったとしても実行できる方法です。

ただし、債務整理はいずれの方法もメリット・デメリットがそれぞれあります。

どの方法で債務整理するべきか迷った際は、弁護士に相談したうえで、ご自身にとってベストな解決策を選択しましょう。

-

任意整理の無料相談は

弁護士法人・響へ- 何度でも

相談0円 - 24時間

365日受付 - 秘密厳守

- 何度でも