- 弁護士会所属

- 第二東京弁護士会 第54634号

- 出身地

- 熊本県

- 出身大学

- 大学院:関西大学法学部 同志社大学法科大学院

- 保有資格

- 弁護士・行政書士

- コメント

- 理想の弁護士像は、「弱い人、困った人の味方」と思ってもらえるような弁護士です。 そのためには、ご依頼者様と同じ目線に立たなければならないと思います。そのために日々謙虚に、精進していきたいと考えています。

「学生も債務整理できるの?」

「学生が債務整理すると、将来にどんな影響がある?」

18歳以上の成人であれば、学生も債務整理ができます。また、債務整理によって借金額を減らす対象には、「奨学金」や「学生ローン」、「教育ローン」なども含まれます。

債務整理にはおもに3つの方法がありますが、学生にとって比較的リスクが少ない方法は、「任意整理」だといえます。

ただし、任意整理をしたとしても、元金を返済しなければなりません。また、完済後5年間は基本的に、

- クレジットカードの利用

- ローン・キャッシングなどの新規の借り入れ

ができなくなりますので、注意が必要です。

この記事では、学生が債務整理を検討する際に注意すべきことや、債務整理以外で借金の解決を図る方法などを解説します。

任意整理すべきか迷う方は、弁護士法人・響にご相談ください。24時間365日、無料でご相談を受け付けています。

相談無料 全国対応 24時間受付対応

- 月々の返済額を5万→2万へ減額できた事例あり

- 今お金がなくても依頼可能!

- 相談は何度でも無料

- 最短即日!返済ストップ

目次

債務整理は学生であっても可能

債務整理に年齢制限はありません。学生であっても手続きをすることができます。

ただし、未成年(18歳以下)の人は、親や後見人などの法定代理人の同意が必要となります。

というのも、債務整理には裁判所の許可、あるいは債権者(お金を貸した人)との和解契約など法律行為が発生するのですが、民法5条によって、未成年者の法律行為は禁じられているからです。

(未成年者の法律行為)

第五条 未成年者が法律行為をするには、その法定代理人の同意を得なければならない。ただし、単に権利を得、又は義務を免れる法律行為については、この限りでない。

(引用元:民法第五条)

債務整理の対象となる借金には、学生が利用する可能性のある「奨学金」や「学生ローン」、「教育ローン」なども含まれます。

ただし、学生・教育のための貸付であるため、一般的に利率は低い設定になっていることが多く、滞納があるなどの事情がなければ、手続きするメリットがない場合もあります。

| 債務整理できる(例) | 債務整理できない(例) |

|---|---|

| ・銀行カードローン ・自動車・住宅ローン ・教育ローン ・クレジットカードのキャッシング(リボ払い・分割払い)、ショッピング利用分 ・奨学金 ・個人間の貸し借り |

・税金(所得税や法人税、住民税など) ・国民健康保険料や国民年金保険料 ・罰金(駐車違反など) ・養育費や教育費 |

学生にとって比較的リスクが少ないのは任意整理

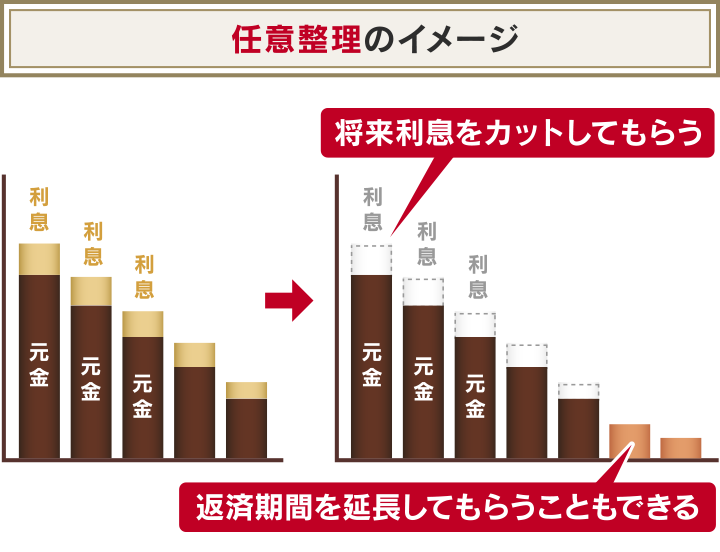

債務整理には大きく「任意整理」「個人再生」「自己破産」の3つがあります。

| 任意整理 | 借入先と交渉して無理のない返済方法を決める方法。将来利息や遅延損害金(※)を減免してもらい、残った元金を3〜5年で返済する内容により和解を目指すことが一般的 |

| 個人再生 | 裁判所を介して返済額を5分の1〜10分の1程度に減額し、原則3年(認められれば5年)で返済する方法 |

| 自己破産 | 裁判所に返済が不可能であることを認めてもらい、借金を全額免除にしてもらう方法 |

※金融機関によっては減免できない場合もあります

このうち、学生にとって比較的リスクが少ないのは任意整理だといえるでしょう。

その理由を以下で解説します。

- 周囲に知られる可能性が低い

- 手続きにかかる手間が少ない

- 保証人に迷惑がかからない

債務整理の種類の違いについては、以下の記事で詳しく解説しています。

周囲に知られる可能性が低い

任意整理は、他の債務整理の方法と比べて、周囲に知られにくいといえます。

債務整理をすることが周囲に知られるケースとして、以下の3つが考えられます。

- 裁判所に提出する書類の作成で、家族・勤務先への確認が必要

- 官報に掲載されていることが知られる

- 親や友人などに借入がある場合、受任通知で知られる

その点、任意整理は裁判所への申立てが不要で、官報に掲載されることもありません。

一方で、個人再生や自己破産は、裁判所に申立てを行う際に、家計の収入状況や、勤務先の退職金の有無などの申告が必要です。

これらを入手する過程で、家族や勤務先などに債務整理することが知られる可能性もあるでしょう。

また、個人再生や自己破産は、原則として国が発行する官報に債務整理をした事実が記載されます。

用語集

官報とは

用語集

官報とは

内閣府が発行している国の機関紙のこと。法令などの政府情報を国民に伝える新聞として、行政機関の休日を除き毎日発行されている。「インターネット版 官報」というWebサイトでも過去30日分を見られるほか、一部の図書館でも閲覧できる。

なお、官報を日常的に閲覧する可能性があるのは、弁護士や司法書士などの士業、金融業者、保険会社など特定の業種に携わる人です。

これらの業種に就職を希望する場合でも、任意整理であれば、選考に影響することは考えにくいといえます。

手続きにかかる手間が少なく期間も短い

任意整理は裁判所を介さず、債権者と個別に交渉を行う方法です。そのため、裁判所への申立てや、出廷は必要ありません。

つまり、個人再生や自己破産と比べて、手続きにかかる手間が少ないのです。

また、それによって手続きの期間も比較的短くなります。

以下は、任意整理に必要な手続きの内容と、所要期間の目安をまとめたものです。

| 手続きの内容 | 所要期間(目安) | |

|---|---|---|

| 1 | 弁護士・司法書士に相談・依頼 | - |

| 2 | 債権者への受任通知の送付 | 即日~3日程度 |

| 3 | 取引履歴の開示請求、債務額の調査 | 1ヶ月程度 |

| 4 | 利息制限法による引き直し計算 | 1~2週間程度 |

| 5 | 債権者との和解交渉 | 3ヶ月程度 |

| 6 | 和解成立 | 即日 |

| 7 | 返済開始~完済 | 3~5年程度 |

任意整理の手続きに必要な期間は、おおよそ3~6ヶ月程度です。その後、返済を始めて完済するまでには通常、3〜5年程度かかります。

個人再生が1年~1年半程度、自己破産が6ヶ月~1年程度ですので、それに比べると短いといえるでしょう。

- 任意整理=手続期間3~6ヶ月程度・返済期間3~5年程度

- 個人再生=手続期間1年~1年半程度・返済期間3~5年程度

- 自己破産=手続期間6ヶ月~1年程度・返済期間なし

手続きにかかる手間が少なく、期間が短い分、心的負担も少なくて済みます。

任意整理の流れについて詳しくは、以下の記事で解説しています。

保証人に迷惑がかからない

債務整理をする場合、原則として債務者(お金を借りた人)が返済できない分は、保証人が返済しなければなりません。

このとき、返済方法は原則として「一括返済」のみです。

つまり、借金の保証人が親になっていれば、親が一括返済を求められるということです。

しかし、任意整理であれば、そのような一括請求を回避できる可能性があります。

任意整理は、債務整理の対象とする債務を選ぶことができます。

そのため、保証人が付いている借金を債務整理の対象から外せば、保証人に一括請求されることはありません。

任意整理による保証人への影響については、以下の記事で詳しく解説しています。

学生が任意整理する際に注意すべきこと

債務整理の方法のうち比較的リスクが少ないものは、任意整理だとお伝えしました。

しかし、だからといって安易に「今ある借金を任意整理で解決しよう」と考えるのは禁物です。

任意整理をすることによって生じるリスクもありますので、それらを踏まえた上で慎重に判断するようにしてください。

以下、学生が任意整理する際に注意すべきことを解説します。

- 原則として借金の元金は返済しなければならない

- 完済から5年間クレジットカードが利用できなくなる

- 完済から5年間ローンやキャッシングなど新たな借り入れができなくなる

原則として借金の元金は返済しなければならない

任意整理は原則、元金を減額してもらうことはできません。

借金の利息や遅延損害金は減免(カット)してもらうことはできますが、元金の支払い義務は残ります。

任意整理後も毎月の返済は続くため、一定の収入が必要であることを理解しておきましょう。

完済から5年間クレジットカードが利用できなくなる

クレジットカードの借金を任意整理した場合、対象のクレジットカードは手続きと同時に強制解約されることになります。

「カードが使えなくなったら、新しいカードを作ればいい」と考えるかもしれませんが、新たに契約することも原則としてできません。

なぜなら任意整理をすると、完済後、約5年間は、信用情報に事故情報が登録されるからです(いわゆるブラックリストに載る状態)。

信用情報とは、本人の属性、クレジットカードやキャッシングの契約状況、借り入れ・返済などの取引状況のこと。以下の信用情報機関によって収集・管理されています。

クレジットカードを新規に申し込むと、契約審査時、クレジットカード会社に信用情報が照会されます。

その際に事故情報があることが発覚すると、基本的に審査に通りません。

これまで日常的にクレジットカードを利用していた場合は、不便に感じることも多くなるでしょう。

ただし、クレジットカードが利用できないときは、デビットカードやプリペイドカード、キャリア決済で代替することはできます。

任意整理によるクレジットカードへの影響については、以下の記事で詳しく解説しています。

完済から5年間ローンやキャッシングなどができなくなる

信用情報に事故情報が登録されると、ローンやキャッシングなどの新規の借り入れもできなくなります。

クレジットカードと同様に、ローン契約の審査の際に、信用情報を照会されるためです。

新規の借り入れができなければ、卒業間際に、急な出費が必要となっても資金を調達することが難しくなるでしょう。

任意整理によるローンへの影響については、以下の記事で詳しく解説しています。

収支の見直しで債務整理をしなくて済む可能性も

今ある借金を、債務整理以外の方法で解決したい場合はどうすればよいのでしょうか?

借金の金額にもよりますが、毎月の収支を見直すことで、自力での完済を目指せる可能性もあります。

ここでは、収入を増やす、もしくは支出を減らすための方法をいくつかご紹介します。

高収入のアルバイトで収入を増やす

収入を増やすために、高収入のアルバイトを始めることを検討しましょう。

専門的なスキルが求められるアルバイトは、比較的高収入であるといえます。

もし、学業でなかなか働く時間を確保できない場合は、夏休みや春休みといった長期休暇中だけアルバイトをする、といったことも検討できるでしょう。

支出を減らす工夫をする

次に、支出を減らすためのポイントを紹介します。

ひとつでも生活に取り入れられるものがないか、確認してみてください。

ルームシェアなどを検討する

現在、一人暮らしをしている人は、友人とルームシェアをすることを検討してみましょう。

家賃を折半すれば、今よりも支出を減らすことができます。

学校からの距離の問題で、実家暮らしが難しい場合にも取れる手段といえます。

なるべく自炊をする

学業で忙しく、外食やコンビニで食事を済ませることが多い人は、なるべく自炊をするようにしましょう。

一人暮らし向けの節約レシピを取り入れれば、食費を抑えることができます。

これまでまったく自炊をしていなかった人は、まずは週に2~3日を目安に始めるとよいでしょう。

格安スマホに乗り換える

毎月の支出で意外と大きいものが、スマートフォンの支払いです。本体代金を分割で支払いしている場合は、毎月5,000~10,000円以上支払うケースも少なくないでしょう。

スマホの支出が大きい人は、格安スマホに乗り換えることで、通信費を抑えるなどの工夫をしてみてください。場合によっては、月額料金が半分ほどになる可能性もあります。

サークル等のイベント参加を控える

学生生活では、サークル等のイベントに参加する機会もあるでしょう。合宿など、イベントの内容によっては、費用の負担が大きくなる可能性もあります。

借金を解決するためには、そうしたイベントへの参加を控え、返済に集中することが大切です。

学生が借金に困ったときに利用できる無料相談窓口

借金の解決方法について解説してきましたが、実際どのような行動をとればいいか、不安を感じることもあるでしょう。

ここでは、借金に困ったときに利用できる無料の相談窓口を紹介します。

窓口ごとに特徴が異なりますので、現在の状況や相談したい内容に応じて、相談先を選んでください。

- 市役所などの自治体

- 日本クレジットカウンセリング協会

- 日本貸金業協会 貸金業相談・紛争解決センター

- 弁護士・司法書士事務所

借金の無料相談窓口については、以下の記事でも解説しています。

市役所などの自治体

全国の都道府県や市区町村などの自治体では、借金の悩みや対処法について無料で相談を受け付けています。

「生活支援相談窓口」を設置している自治体では、経済的な問題について、社会福祉士の資格を持った相談支援員などが対応してくれることがあります。

相談者の経済的状況などを踏まえて、利用できる公的な支援制度などを紹介してくれます。

一部では、住民を対象に、定期的に「無料相談会」を設けている自治体もあります。その地域の弁護士に、対面形式で借金に関する相談をすることができます。

公的支援制度を利用したい、あるいは対面での相談を希望する人は相談してみるとよいでしょう。

| お問合せ先 | 市役所などの公共窓口 |

| 受付時間 | 各自治体によって異なる 例)新宿区消費生活相談室 月~金曜/9:00~17:00 |

日本クレジットカウンセリング協会

日本クレジットカウンセリング協会は、クレジットカードや消費者金融のローンなどによって多重債務を抱えた際に、相談できる機関です。

クレジットカードやローンに詳しい弁護士や消費生活アドバイザー、臨床心理士などの資格を持つカウンセラーが相談に乗ってくれます。

専門家によるカウンセリングを希望する人は、一度相談されるとよいでしょう。

まずは「多重債務ほっとライン」に電話し、カウンセリングの日時を予約することで、対面での無料カウンセリングが行われます。債務整理が必要な場合は、適切な法律事務所などを紹介してもらえる可能性があります。

| 相談できる内容 | 債務整理に関する相談 |

| 受付時間 | 平日10:00〜12:40、14:00〜16:40(年末年始を除く) |

| 所在地 | 全国20ヵ所以上(センター・相談室) |

| お問合せ先 | 多重債務ほっとライン:0570-031640 |

日本貸金業協会 貸金業相談・紛争解決センター

貸金業相談・紛争解決センターは、クレジットカードや消費者金融のローンなどでできてしまった多重債務の解決方法の情報を提供している機関です。

無料相談窓口も設けていて、生活再建のためのカウンセリングを実施しています。また、買い物が止まらない、浪費グセがあるといった行動を分析し、再発防止を目指す支援なども行っています。

何度も支払いができない状況が続いてしまうという人は、相談してみるといいかもしれません。

| 相談できる内容 | 多重債務をはじめとした借金問題 |

| 受付時間 | 平日9:00~17:00(年末年始を除く) |

| 所在地 | 東京都港区高輪3-19-15 二葉高輪ビル2階 |

| お問合せ先 | 貸金業相談・紛争解決センター 相談窓口:0570-051-051 |

弁護士・司法書士事務所

弁護士や司法書士事務所の多くは、借金問題について、電話やメール、オンラインでの相談を無料で受け付けています。

事務所によっては、LINEを使った相談ができたり、女性専用の相談窓口を設けています。相談することにハードルを感じる方は、このようなサービスを提供している事務所を選択してもよいでしょう。

債務整理すべきか迷った場合は、無料相談窓口で相談してみるとよいでしょう。相談者の借金の状況や収入など、返済能力を踏まえたうえで、アドバイスしてもらえます。

| お問合せ先 | 弁護士・司法書士事務所の相談窓口 |

| 受付時間 | 事務所によって異なる 例)弁護士法人・響 電話・メール相談:24時間365日受付 |

- 18歳以上の成人であれば、学生であっても債務整理はできます。

- 債務整理にはおもに3つの方法がありますが、学生にとって比較的リスクが少ない方法は、「任意整理」です。

- 任意整理をする場合は、借金の元金の返済が必要です。また、完済後5年間は基本的に、クレジットカードの利用や、ローン・キャッシングなどの新規の借り入れができなくなりますので、注意してください。

- 学生生活の収支を見直すことで、債務整理をせずとも自力で借金を解決できる可能性も考えられます。

- どのように行動すべきか迷う場合は、無料の相談窓口に相談してみましょう。

相談無料 全国対応 24時間受付対応

- 月々の返済額を5万→2万へ減額できた事例あり

- 今お金がなくても依頼可能!

- 相談は何度でも無料

- 最短即日!返済ストップ