- 弁護士会所属

- 東京弁護士会 第55973号

- 出身地

- 福岡県

- 出身大学

- 関西学院大学総合政策学部 明治大学法科大学院

- 保有資格

- 弁護士

- コメント

- なかなか周りに相談できず、苦しくなっていませんか?ひとりで悩まずに、一緒に解決策を見つけましょう!

自己破産をした後は、7年程度は住宅ローンを組むことができません。

これは信用情報機関に事故情報が登録される(いわゆるブラックリストに載る)ためです。

住宅ローンを専門で扱うノンバンクの住宅ローンは、自己破産後5年程度で組める場合もあります。

なお持ち家がある場合に自己破産をすると、持ち家は裁判所に回収されてしまいます。

また住宅ローンを完済していない場合は、債権者である金融機関によって回収され競売にかけられてしまいます。

この記事では自己破産後の住宅ローンへの影響について、体験談も交えて解説します。

「自己破産後の住宅ローンへの影響が不安」という人は、弁護士法人・響にご相談ください。

自己破産以外の債務整理など、さまざまな解決法をご提案します。ご相談は24時間365日何度でも無料です。

相談無料 全国対応 24時間受付対応

- 月々の返済額を5万→2万へ減額できた事例あり

- 今お金がなくても依頼可能!

- 相談は何度でも無料

- 最短即日!返済ストップ

目次

自己破産後に住宅ローンは組める?

自己破産をした後でも住宅ローンを組むことができます。しかし自己破産後7年程度経過することを待つ必要があります。

自己破産をすると、信用情報機関に事故情報が登録される(いわゆるブラックリストに載る)ため、一定期間は住宅ローンの審査に通りません。

しかし7年経過するとブラックリストが抹消されるので、その後は住宅ローンの審査に通ることは可能です。

用語集

信用情報機関とは?

用語集

信用情報機関とは?

クレジットやローンの契約・取引事実を登録した個人の情報を、保管・提供する機関です。金融機関が貸付け契約を結ぶ際には、信用情報機関が保有する顧客の信用情報を確認することが義務付けられています。

信用情報機関は次の3つがあります。

・シー・アイ・シー(CIC)

・日本信用情報機構(JICC)

・全国銀行個人信用情報センター(KSC)加盟

自己破産については下記記事で詳しく解説しています。

以下で詳しく解説します。

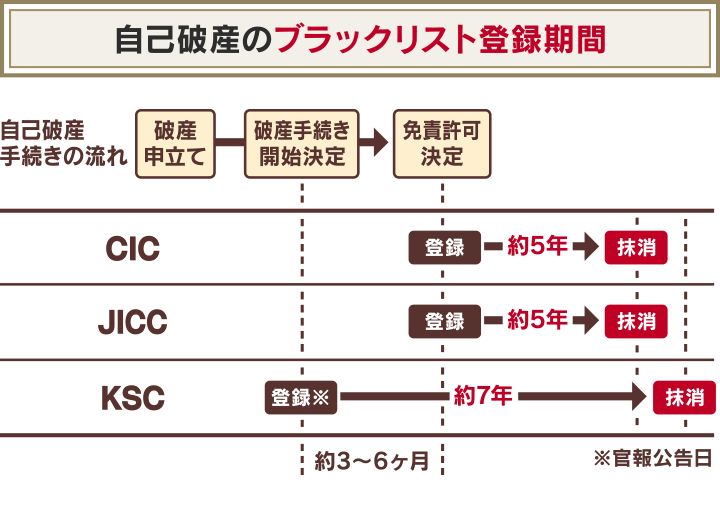

自己破産後5〜7年は信用情報機関に事故情報(ブラックリスト)が登録される

自己破産後は、信用情報機関に事故情報が登録(ブラックリストに載る)されます。

ブラックリストの登録時期は、債務整理の方法や信用情報機関によって異なります。

CICとJICCでは、自己破産(免責許可決定)後5年でブラックリストが抹消されます。

しかし、住宅ローンの契約のためには一般的にKSCのブラックリストが抹消される7年後*まで待つ必要があります。

*起算日は破産手続き開始決定日(官報公告日)

住宅ローンを提供しているのはおもに銀行・信用金庫や住宅ローンを専門で扱うノンバンク(モーゲージバンクや一部の信販会社)ですが、銀行や信用金庫はローン契約時に必ずKSCの信用情報を照会するためです。

またモーゲージバンクでは、おもに住宅金融支援機構が提供する「フラット35(全期間固定金利ローン)」を取り扱っており、契約時には主幹機関である住宅金融支援機構が、KSCの信用情報を照会します。

そのためモーゲージバンク経由でフラット35を利用する場合は、KSCのブラックリストが抹消される7年後まで待つ必要があるのです。

| 業種 | 審査する法人 | おもな加盟情報信用機関 |

|---|---|---|

| 銀行・信用金庫 | 銀行・信用金庫 | KSC |

| 保証会社 | CIC・JICC・KSC | |

| モーゲージバンク (フラット35の場合) |

モーゲージバンク* | CIC・JICC |

| 住宅金融支援機構 | JICC・KSC |

*モーゲージバンクであるアルヒは銀行代理業許可を取得しているため、KSCに加盟しています。

※各法人で独自の審査基準があるため、必ずこの通りではない場合があります。

ただし、モーゲージバンクや信販会社で扱う住宅ローン(フラット35以外)は、CIC・JICCのブラックリストが抹消される5年後から契約できる可能性があります(後述)。

ブラックリストについては下記記事で詳しく解説しています。

自己破産後でも配偶者名義なら住宅ローンを組める可能性も

債務整理後ブラックリストに載っている状態でも、配偶者など本人以外の名義であれば、住宅ローンを申し込むことができます。

個人再生はあくまで個人の手続きであり、家族の信用情報に影響はありません。

そのため配偶者など自己破産した本人以外の家族であれば、自己破産から7年が経過していなくても住宅ローンの審査に通る可能性はあります。

ただし住宅ローンの審査では信用情報以外にも、収入や勤続年数、物件の価格などさまざまな要素をもとに判断するため、必ず契約ができるわけではありません。

住宅ローンの審査で重視される項目については後述します。

弁護士法人・響で自己破産後に住宅ローンを組めた人の体験談

実際に自己破産をした人は、その後どれくらい経過してから住宅ローンを組めたのでしょうか。

弁護士法人・響にご依頼いただき、実際に自己破産をされた方の体験談を紹介します。

※必ずしも同様の結果を保証するものではありません。事例によっては異なる結果となる場合があります。

【体験談1】 頭金を貯めて8年後に住宅ローンを組めた

| 【自己破産からの期間】 | 約8年 |

|---|---|

| 【申込時の勤続年数】 | 3〜5年 |

| 【申込時の年齢】 | 20代(65歳未満で完済予定) |

| 【住宅ローンの融資額】 | 1,500〜1,700万円 |

| 【住宅ローンの名義】 | 共同名義(ペアローン) |

| 【連帯保証人の有無】 | あり |

| 【頭金の有無】 | あり(200〜300万円未満) |

自己破産から5年ほど経過した時点で、ある程度頭金を貯めることができ、自己資金における信頼が得られるようになりました。収入を安定させ、借入の条件をクリアしてからは再びクレジットカードの審査に通過し、最終的に住宅ローンの審査もスムーズに通過できました。

これらの行動を終えるまで、自己破産後から約8年経過していました。

【体験談2】 まじめに働き約10年後に住宅ローンの審査に通った

| 【自己破産からの期間】 | 10年以上 |

|---|---|

| 【申込時の勤続年数】 | 10年以上 |

| 【申込時の年齢】 | 30代(65〜69歳で完済予定) |

| 【住宅ローンの融資額】 | 1,500〜1,700万円 |

| 【住宅ローンの名義】 | 自分の名義 |

| 【連帯保証人の有無】 | あり |

| 【頭金の有無】 | あり(200〜300万円未満) |

私はパチンコで多額の借金をしてしまい生活困難となり、自己破産しました。それから10年後、住宅ローンを組むため、信販会社に借り入れをしました。審査に通るよう頭金を300万円ほど用意しました。

さらに信用を得るため、3年以上同じ会社に勤めて給与明細もしっかり提示しました。そうしたら見事に審査に通り、住宅ローンを組むことができました。

【体験談3】滞納に注意して 7年程度で住宅ローンを組めた

| 【自己破産からの期間】 | 7〜10年 |

|---|---|

| 【申込時の年齢】 | 30代(65〜69歳で完済予定) |

| 【申込時の勤続年数】 | 6〜10年 |

| 【住宅ローンの融資額】 | 2,300〜2,600万円 |

| 【住宅ローンの名義】 | 自分の名義 |

| 【連帯保証人の有無】 | あり |

| 【頭金の有無】 | なし |

自己破産をしたのが当時22歳で、家を購入することなど夢のまた夢のような感覚でした。しかし、色々調べてみると、7、8年でローンが通ることや、カードを作ることができると知りました。

気をつけたのは、支払いの遅れがないように毎月決められた期日に支払うことです。住宅ローンが通った時は、夢を見ているようでした。

【独自取材】ハウスメーカー勤務ご経験者の本音

当メディアでは、ハウスメーカーの勤務ご経験者に独自取材をして、実際の住宅ローン契約時の対応についてお話をお聞きしました。

以下で紹介します。

| 不動産仲介業・ハウスメーカー勤務ご経験あり |

|---|

| 宅地建物取引士・住宅ローンアドバイザー資格保有 |

住宅ローンご契約の際には、必ず審査があります。

審査内容は勤務会社名、勤続年数、年収・物件金額、物件の担保価値などですが、もちろん信用調査も照会します。

信用調査に事故情報がある(ブラックリスト)と、ほぼ例外なく審査に通らないでしょう。大手企業にお勤めで年収が高い方でも、審査に通ることはないといえます。連帯保証人を追加しても無理でしょうね。

住宅ローンは借入れ額が大きいので審査は厳しく「審査が甘い」銀行は皆無といえます。フラット35を利用する場合は、銀行だけでなく住宅金融支援機構の審査もあるため、さらにハードルが高くなってしまいます。

ブラックリストに載っている期間は、残念ながら住宅ローンを組むことは諦めたほうがいいですね。一定期間が過ぎてブラックリストが消えたら契約は可能なので、それまで待ってください。

※取材日:2024年1月26日。個人の見解も含まれるため内容を保証するものではありません。

自己破産すると返済中の住宅ローンや持ち家はどうなる?

住宅ローンを返済中に自己破産をした場合は、持ち家は債権者である金融機関に回収されてしまいます。

住宅ローンの契約時には、債権者である金融機関は住宅を担保として設定しています。

そのため住宅ローン契約者が自己破産をした場合は、金融機関は住宅を回収して売却する権利があるのです。

また、住宅ローンに連帯保証人を設定しているケースや、共同名義で購入しているケースはどなるのか、詳しく解説します。

自己破産の持ち家への影響については下記記事で詳しく解説しています。

住宅ローン返済中の本人(名義人)が自己破産する場合

住宅ローンを返済できずに自己破産に至ってしまった場合には、裁判所から免責決定を得ることで支払い義務がなくなります。

しかし住宅は住宅ローンの担保に設定されているため、自己破産をすると債権者である金融機関に回収・売却されることになります。

〈住宅ローン規約の例〉

第6条 担保

4.借主がこの契約による債務を履行しなかった場合には、銀行は、必ずしも法定の手続きによらず一般に適当と認められる方法、時期、価格等により担保を取立または処分のうえ、その取得金から諸費用を差し引いた残額を法定の順序にかかわらず、この契約による債務の返済に充当できるものとします。

引用:京葉銀行「住宅ローン規定書」

この場合の売却方法には、「任意売却」と「競売」の2種類があります。

- ●任意売却

- 金融機関と相談して、一般の不動産市場で売却することです。販売価格についてもある程度希望価格を提示することができます。

しかし売却した価格で、住宅ローンを完済することが条件となることが一般的です。そのため、住宅ローンの残債が少ない場合に利用できる方法といえます。

- ●競売

- 裁判所を通した手続きによって強制売却されることです。債務者の意志や希望を主張することはできません。

住宅ローンが共同名義の場合でも、住宅は回収・売却されてしまう可能性は高くなります。

ペアローンの場合も、それぞれの契約で抵当権が住宅全体に設定されていることが多いからです。

また住宅ローンに連帯保証人を設定している場合は、連帯保証人が金融機関から残債を一括請求される可能性があります。

自己破産をすると、住宅ローンの「期限の利益を喪失」して、連帯保証人に一括請求できることが規約に記載されていることが一般的です。

〈住宅ローン規約の例〉

第7 条 期限前の全額返済義務

2. 借主は、自らまたは他の連帯債務者の一人について、次の各号の事由がーつでも生じた場合には、(中略)この契約による債務全額について期限の利益を失い、借入要項記載の返済方法によらず、直ちにこの契約による債務全額を返済するものとします。

(中略)

⑥ 破産手続開始もしくは民事再生手続開始、その他これらに類似する法的整理の申立てがあったとき。

引用:京葉銀行「住宅ローン規定書」

自己破産の持ち家への影響については下記記事で詳しく解説しています。

住宅ローンの連帯保証人が自己破産する場合

住宅ローンの連帯保証人が自己破産をする場合は、住宅ローンの連帯保証債務も自己破産の対象です。

そのため免責許可を得られれば、住宅ローンの連帯保証債務もなくなります。

しかし連帯保証人は、主契約者と同様の義務を背負っているため、代わりの保証人を立てるよう求める可能性があります。

なおペアローンの場合は、連帯保証人である配偶者に住宅の「持分」がある場合でも、住宅を手放すことになる可能性が高くなります。

用語集

持分とは?

用語集

持分とは?

ひとつの物件を複数人で所有している場合の、所有権の割合のことです。

原則として、住宅の持分を売却した代金を裁判所に提出する必要があるためです。

裁判所に提出すべき財産がある場合は、裁判所から選任された破産管財人が、財産の調査や管理、処分、債権者への配当などを行います。

連帯保証人については下記記事で詳しく解説しています。

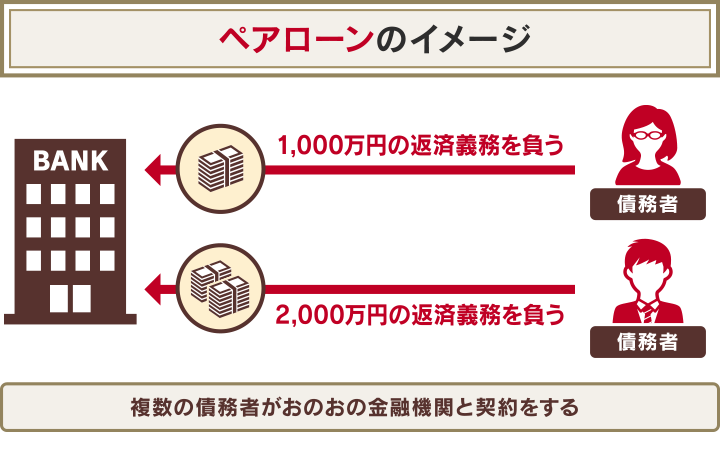

夫婦でペアローンを組んでいる場合

住宅ローンを「ペアローン」で組んでいる場合は、持ち家を手放すことになる可能性があります。

ペアローンは、夫婦がそれぞれ主契約者として住宅ローンの契約を行い、お互いが連帯保証人になるローン商品です。

連帯保証人は、主契約者が返済できなくなった場合に返済義務を負います。

たとえば夫が自己破産をした場合は、連帯保証人である妻に、夫の返済を全額請求されてしまうのです。

妻が二人分の返済をできなければ、同様に自己破産する必要があるかもしれません。

自己破産をすれば、持ち家は裁判所に回収されてしまうのです。

自己破産後に住宅ローンの審査を通過するためのポイント

自己破産後に住宅ローンの審査を通過するためには、次のポイントに注意するとよいでしょう。

- 頭金をできるだけ多く用意しておく

- クレジットカードなどの利用実績を積んでおく

- 申し込み前に信用情報を確認する

- 自己破産で免責された金融機関以外を選ぶ

- 銀行以外の金融機関を選ぶ

- 審査に通らなかった場合は時間をあけて申し込む

1 頭金をできるだけ多く用意しておく

信用情報機関の事故情報(ブラックリスト)は、一定期間が過ぎるとすべて抹消されるため、白紙(いわゆるスーパーホワイト)となってしまいます。

これはまったく実績のない状態なので、金融機関は信用度を測ることができず、審査に通りにくいといえます。

そのためできる限り頭金を多く用意することで、返済負担率も低くなり、審査で信頼を得やすくなります。

2 クレジットカードなどの利用実績を積んでおく

前述のとおり、ブラックリストが抹消されるとスーパーホワイトとなるため、利用履歴(クレジットヒストリー=クレヒス)を積み上げることで信頼を得やすくなります。

そのためブラックリスト抹消後は、携帯電話端末や家電などを分割払いで購入してクレヒスをつくるといいでしょう。

しかし分割払いにしても、支払いを滞納すると事故情報が登録されてしまうので、無理のない金額購入することを心がけましょう。

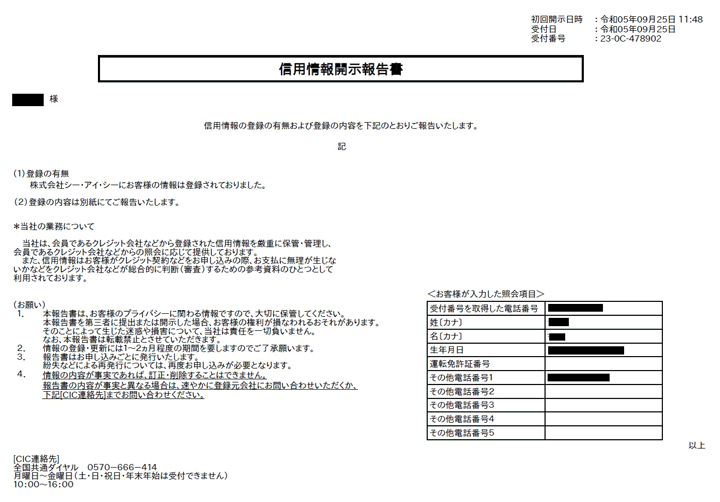

3 申し込み前に信用情報を確認する

住宅ローンを申込む前に、信用情報機関で「情報開示」をして事故情報(ブラックリスト)が消えていることを確認しましょう。

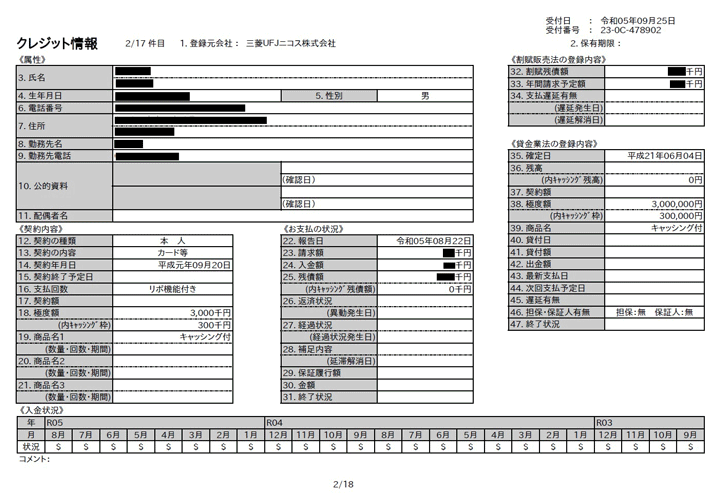

以下で実際の「信用情報開示報告書」を紹介します。開示した信用情報機関はCICです。

返済状況の欄に「異動」と書かれていなければ、ブラックリストは抹消されています。

信用情報の開示方法と手数料等については、以下を参照してください。

| 信用情報機関名 | 開示方法 | 手数料(税込) | 支払方法*1 |

|---|---|---|---|

| CIC | インターネット | 500円 | ・クレジットカード ・携帯キャリア決済 |

| 郵送 | 1,500円*2 | ・開示利用券(コンビニで購入可) ・定額小為替証書 |

|

| JICC | ・スマートフォン専用アプリ ・郵送 |

1,000円*3 | ・クレジットカード ・コンビニ払い ・オンラインバンキング ・携帯キャリア決済 など |

| KSC | インターネット | 1,000円 | ・クレジットカード ・デビットカード ・携帯キャリア決済 など |

| 郵送 | 1,124〜1,200円*4 | ・開示利用券(コンビニで購入可) |

※2024年1月現在の情報です。最新の情報は各機関の公式サイト等で確認してください。

*1 支払方法によっては別途手数料等が発生します

*2 速達などの費用は別途必要です

*3 郵送の場合は手数料300円が必要です

*4 申告手続利用券を購入するコンビニによって異なります

※参考:CIC「情報開示の方法」 JICC「開示を申し込む」 KSC「本人開示の手続き」

信用情報の開示については下記記事で詳しく解説しています。

4 自己破産で免責された金融機関以外を選ぶ

金融機関は、独自に情報を管理しています。

そのため、過去に自己破産をして免責した事実は、社内情報として保有し続けている可能性が高いといえます。

住宅ローンを申し込む際には、免責された金融機関以外を選ぶようにすると良いでしょう。

5 銀行以外の金融機関を選ぶ

前述したように、住宅ローンを提供しているのはおもに銀行や信用金庫ですが、モーゲージバンク(住宅ローンを専門で扱うノンバンク)や一部の信販会社でも取り扱っています。

モーゲージバンクや信販会社で独自に提供している住宅ローンは、KSCの信用情報を照会しないので、自己破産後5年程度で契約できる可能性もあります。

※フラット35は自己破産後7年程度は組むことができません。

| 業種 | おもな加盟情報信用機関 |

|---|---|

| モーゲージバンク (フラット35以外) |

CIC・JICC |

| 信販会社 | CIC・JICC |

またノンバンクには過去の信用情報ではなく、物件の担保を重視した住宅ローンも存在します。自己破産後に審査に通らない場合は、このような住宅ローンも検討してみましょう。

※各法人で独自の審査基準があるため、審査に通ることを保証するものではありません。

〈担保型住宅ローンの例〉

なお担保型住宅ローンは、借入金利が高めに設定されている場合があるので、利用時にはよく確認してください。

6 審査に通らなかった場合は時間をあけて申し込む

ブラックリストが抹消された後でも、審査に通らない場合もあります。

審査に通らなかった場合は、6ヶ月以上の時間をあけてから、もう一度申し込むようにしてください。

信用情報機関には申込みと契約の事実も「利用記録」として記録されるため、審査に通らなかったことも把握されてしまいます。

短期間に複数の審査に落ちていると「信用が低い」と判断されて印象がよくありません。

利用記録は6ヶ月経過すると抹消されるので、再度新規申込みをするには6ヶ月経過してから行うといいでしょう。

住宅ローンの審査で重視される項目

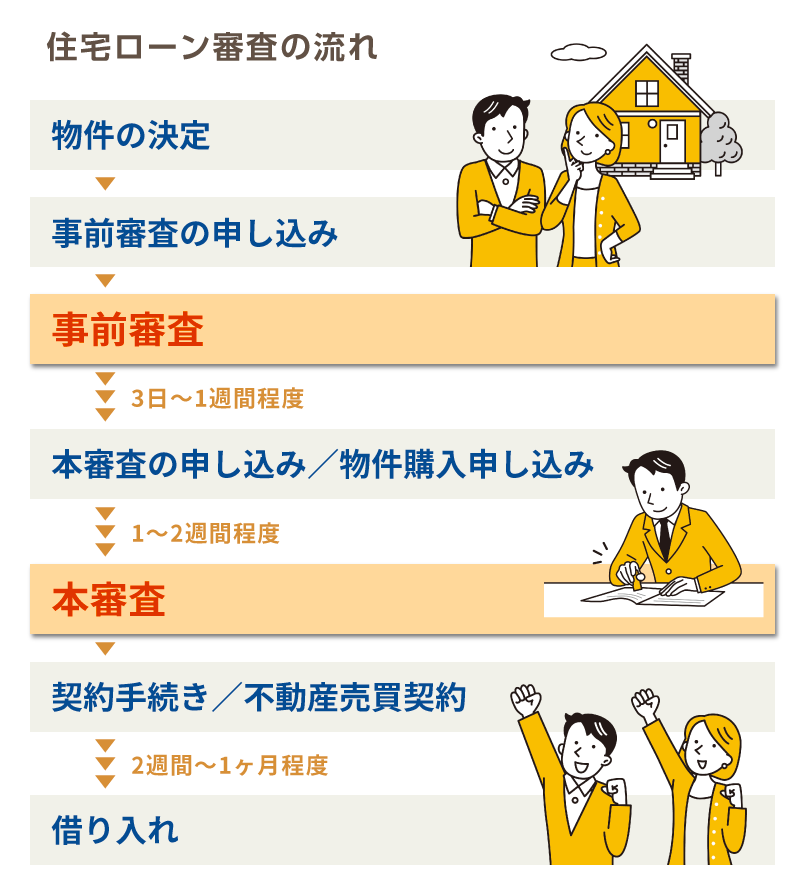

住宅ローンに申し込む場合は、事前審査・本審査の2段階の審査を経ることになります。

もちろん、両方の審査に通過する必要がありますし、金融機関によっては事前審査なしで最初から本審査になる金融機関もあります。

審査が心配なら、事前審査の有無を確認しておくと良いでしょう。

金融機関は「申込者の返済能力」を、さまざまな項目で判断します。

住宅ローンの手続きの流れと審査で重視される項目について、以下で詳しく解説します。

年齢(申込時・完済時)

住宅ローンを組むときには、申込時の年齢とともに、完済時の年齢も大きなポイントになります。

住宅ローンは多くの場合、20~35年の長期間で組むことになります。

たとえば40歳で35年ローンを組んだ場合は、完済時の年齢は75歳です。

定年退職の年齢は65歳くらいまでが一般的ですが、その年齢での収入は公的年金のみになってしまいますので、返済が困難になる可能性が高くなります。

そのため、完済時の年齢にも注目して審査が行われます。

健康状態

住宅ローンを組むときには原則として団体信用生命保険(団信)に加入するため、団信も審査を行います。

万一、住宅ローンの返済中に病気にや怪我で返済が困難になった場合、団信が加入者に代わって住宅ローンの残額を支払います。

そのため、住宅ローンの申込時に健康診断書または人間ドックの検査結果を提出する必要があるのです。

団信に加入できるかどうかにおいて、健康状態は大切なポイントになります。

担保評価

住宅ローンは物件を担保にして貸付けをします。そのため物件の担保評価(資産価値)も調べられます。

何らかの理由で返済が困難になってしまったときには、競売などで売却することがあるため、物件にどれくらいの資産価値があるのかを審査するのです。

返済負担率

「返済負担率」とは、年収に占める年間返済額の割合をいいます。

返済負担率は返済割合とも呼ばれ、収入に対する返済割合が高いほど負担が重くなり、返済が困難になってしまう可能性が考えられます。

たとえば「フラット35」の基準では次のようになります。

- 年収400万円未満:30%以下

- 年収400万円以上:35%以下

※すべての借入れに関して、年収に占める年間合計返済額の割合

※参考:住宅金融支援機構【フラット35】ご利用条件

ただし個人の状況を判断し、場合によっては限度額以下までの借り入れとなることもあります。

住宅ローンの手続きの流れ

住宅ローンを組む場合には、おもに以下の流れで手続きを行います。

上図のように、住宅ローンの審査には、事前審査と本審査の2段階があります。

ただし、金融機関によっては本審査のみのところもありますので、不安なときには、あらかじめ確認しておくと良いでしょう。

●事前審査とは

物件の購入の申し込みをする前に、申込者の返済能力をある程度判断するために行われるものです。

通常は、3~4日程度で審査の結果が分かります。

●本審査とは

事前審査の結果を踏まえて、より慎重にチェックが行われます。

審査にかかる時間は若干長くなり、一般的に1〜2週間の時間を要します。

このような2つの審査を経るため、事前審査に通っても本審査に通らない可能性があることは知っておきましょう。

住宅ローン返済中でも家を失わずに借金問題を解決する方法はある?

ここまで解説したように、住宅ローン返済中に自己破産をすると、持ち家を失ってしまいます。

ただし次の方法なら、家を失わずに済む可能性があります。

- 住宅ローンの借入先に相談する

- 自己破産以外の債務整理方法を検討する

- 自己破産の際、家族や親族に家を買い取ってもらう

- リースバック後に自己破産する

どのような方法なのか、以下でそれぞれ詳しく解説します。

住宅ローンの借入先に相談する

住宅ローンの返済が厳しい場合、住宅ローンを契約している金融機関に相談すると、返済計画の変更(リスケジュール)ができる可能性があります。

具体的には、

- 返済期間の延長や毎月の返済額の減額

- 一定期間利息のみの返済にする

- ボーナス払いの減額や中止

といった対応が考えられます。

現状の収入や支出を自らシミュレーションし、変更することで返済が可能になると証明することが大切です。

しかし、毎月の返済額の減額や返済期間を延長すると、利息が多くなり総返済額が増えてしまう点には注意しましょう。

自己破産以外の債務整理方法を検討する

住宅ローン以外の借金が減額されれば返済を続けられるのであれば「任意整理」や「個人再生」など、ほかの債務整理も選択肢となります。

それぞれどのような方法なのか、以下で詳しく解説します。

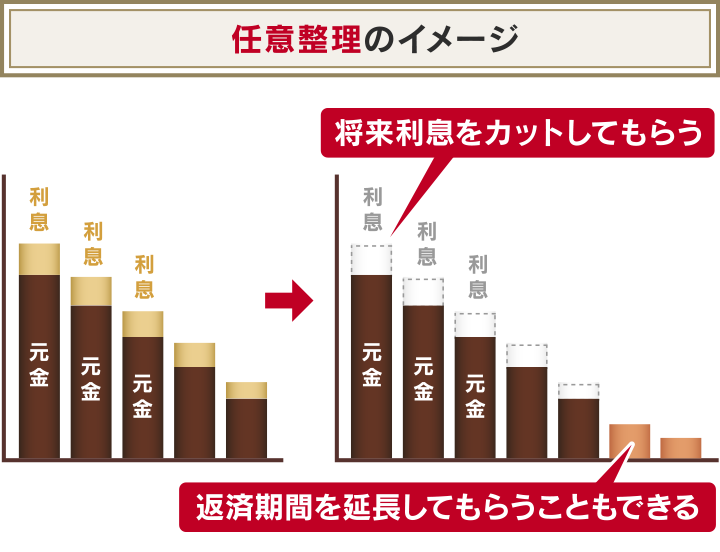

任意整理

任意整理とは、裁判所を介さず借入先(債権者)と直接交渉をして、返済可能な条件を決める方法です。

多くの場合は、将来利息(これから払う利息)を減額のうえで、3〜5年で分割返済をしていきます。

任意整理は交渉する債権者を選べるため、住宅ローンを契約してている金融機関を外せば、持ち家を手放さずに済むでしょう。

任意整理には、そのほかにも以下のようなメリット・デメリットがあります。

- 持ち家や車などの財産を手放さなくて済む

- 家族などにバレにくい

- 保証人にへの迷惑を回避できる

- 手続きや費用の負担が少ない

- 借金の元金は減額できないことが多い

- 信用情報機関に事故情報(ブラックリスト)が5年程度載る

任意整理については下記記事で詳しく解説しています。

個人再生

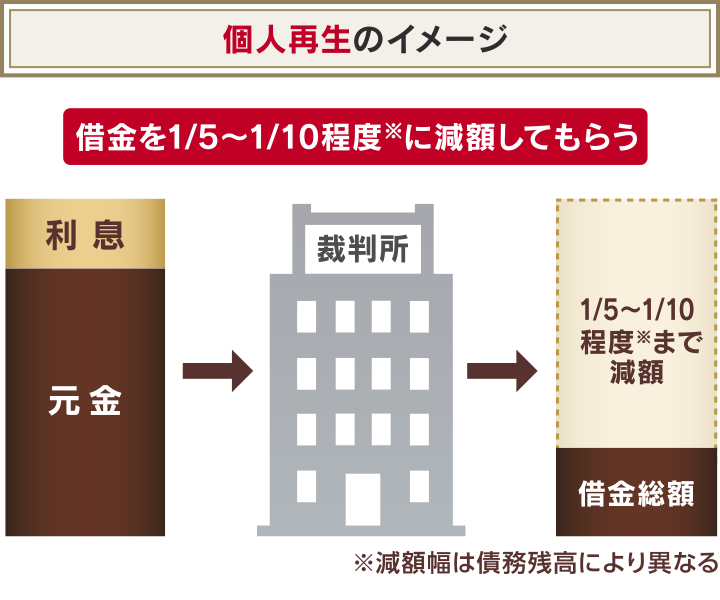

個人再生とは、裁判所を介して借金を5分の1〜10分の1程度にまで減額してもらい、原則3年(最長5年)で返済していく方法です。

また「住宅ローン特則(住宅資金貸付債権に関する特特則)」を使えば、ローン返済中の住宅を手放さずに済みます。

ただし、住宅ローン特則の利用には、次の条件を満たす必要があります。

●住宅ローン特則の主な要件

- 個人再生の要件を満たしていること

- 本人名義であり、居住目的で所有する住宅であること

- 床面積の2分の1以上が住居用であること

- 不動産に住宅ローン以外の抵当権がついていないこと

- 保証会社による代位弁済から6ヶ月以内であること

個人再生には、そのほかにも以下のようなメリット・デメリットがあります。

- 給与などの差押えを停止できる

- 条件が厳しく、手続きが複雑

- 交渉する債権者を選べない

- 信用情報機関に事故情報(ブラックリスト)が5〜7年載る

- 官報に掲載される

- 必要費用が50万円以上と高額

- 手続きに1年〜1年半程度かかる

個人再生については下記記事で詳しく解説しています。

自己破産の際、家族や親族に家を買い取ってもらう

自己破産をする場合も、破産管財人と住宅ローンの借入先が認めれば、家族・親族に時価相当額で住宅を売却することができます。

これを「親族間売買」といいます。親族に家を買い取ってもらえば、自宅に住み続けることが可能です。

ただし、親族間売買の場合は住宅ローンの審査に通りにくくなるため、資金に余裕のある親族に協力してもらう必要があります。

また取引内容の妥当性に疑義を生じさせないために、親族は破産管財人を通して購入しなければなりません。

また次のような注意点があります。

- 物件価格は相場並みにする

- 一括で支払ってもらう

リースバック後に自己破産する

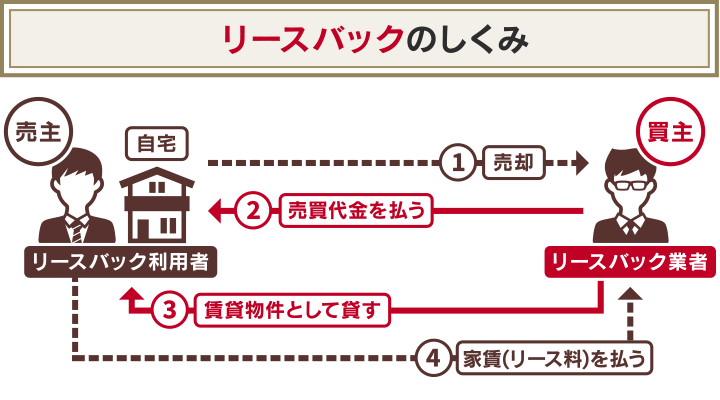

「リースバック」とは、不動産会社などに住宅を任意売却し、その後賃貸物件として借りることです。

持ち家を売却後もにそのまま住み続けられ、住宅を手放したことが周囲にバレにくいことが特長です。

しかし、リースバックには以下の注意点があります。

- 任意売却するには住宅ローンの借入先から抵当権を解除してもらう必要がある

- 売却価格が相場よりも低いと、自己破産の際に財産隠しと判断されるリスクがある

- リースバックした場合の家賃が、相場よりも高くなる傾向にある

- 自分の所有に戻す際の購入価格が、相場よりも高くなる傾向にある

- 別居している家族に内緒で利用した場合、トラブルに発展する可能性がある

リースバックの利用を考えているなら、あらかじめ司法書士や弁護士などの専門家に相談の上、慎重に検討したほうが良いでしょう。

自己破産しても持ち家に住み続ける方法については下記記事で詳しく解説しています。

自己破産による住宅ローンへの影響が心配な人は弁護士法人・響にご相談を

弁護士法人・響では、自己破産を含む債務整理に関する相談を無料で受け付けています。

借金や収入の額などから適切と思われる債務整理をご提案し、手続きや交渉の多くをお任せいただけます。

またご相談の際に借金したことを怒ったり、不必要な債務整理を強要することはありませんので、安心してご相談ください。

弁護士法人・響は24時間365日受付け、全国対応可能。相談は何度でも無料なので、まずはお気軽にご相談ください。

相談無料 全国対応 24時間受付対応

- 月々の返済額を5万→2万へ減額できた事例あり

- 今お金がなくても依頼可能!

- 相談は何度でも無料

- 最短即日!返済ストップ