- 弁護士会所属

- 第二東京弁護士会(第36318号)

- 出身地

- 京都府

- 出身大学

- 立命館大学法学部

- 専門分野

- 債務整理・借金問題・交通事故

- コメント

- 弁護士に相談に来られる方は、皆さん、辛い思いを抱えていらっしゃいます。 まずはその思いにしっかり寄り添うことが大事。そして、その辛い思いを抱えている方々の権利や利益を守り抜くために、諦めずに戦うこと。諦めずに戦えば、絶対に突破口は見えてきます。 お困りごとがありましたら、気がねなくお気軽にご相談ください。様々な法的ニーズにお応えできるよう、誠心誠意ベストを尽くしてまいります。

「借金減額」「返済免除」などのWeb広告を目にし、「本当に?」と思われた方もいるのではないでしょうか。

借金の返済に追われる中で、「誇大広告なのでは」「悪徳な業者じゃないのか」と不安になるのも当然だと思います。

結論から言うと、借金は「債務整理」という方法によって、実際に減らすことが可能です。

ただし債務整理にはいくつかの方法があり、減額できる幅やメリット・デメリットに違いがあります。

この記事では、借金減額の方法について、仕組みや方法ごとの違い、状況別の「向いている人」までを解説しています。

借金解決に向けた手がかりにしていただければ幸いです。

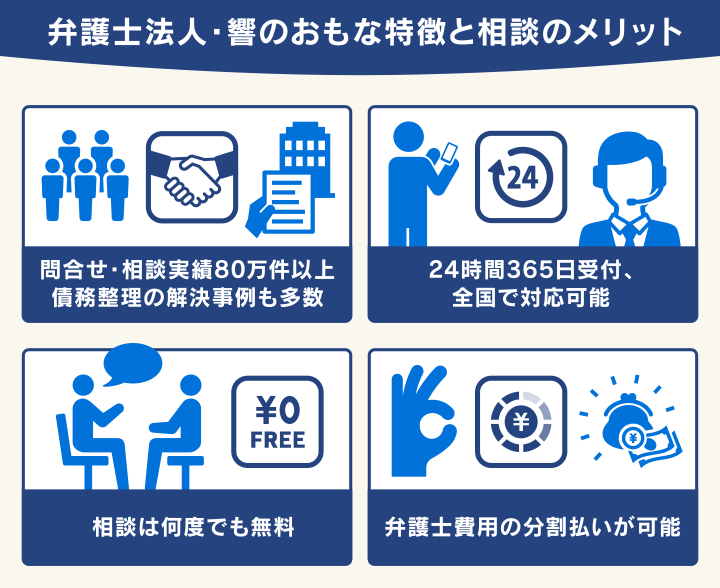

弁護士法人・響では、借金問題に関する無料相談を24時間365日受け付けております。

借金問題から解放され、明るい未来へ一歩踏み出すお手伝いをさせていただきます。お気軽にお問い合わせください。

-

借金減額できるか

無料相談する- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも

目次

「まずは気軽に相談してみたい」という方は、「借金減額相談」ツールをご利用ください。無料でご利用いただけます。

借金減額相談してみる【3つの質問で無料相談!】

※弁護士には守秘義務があり、入力いただいた情報を他の目的で利用したり、お問い合わせ内容をご家族やお勤め先などにお知らせすることは一切ありません。

「借金減額」とはどういうこと?

まず、「借金減額」という言葉についてご説明します。

Web広告などで使われる「借金減額」や「返済免除」、「返済支援制度」といった言葉は、実は法律用語ではありません。

これらは、「債務整理」あるいは「過払い金返還請求」という馴染みのない言葉を分かりやすく言い換えた広告上の表現です。

債務整理や過払い金の返還請求は、債権者との交渉や、裁判所を介する手続きを踏んでおこなわれます。詐欺や悪質行為ではない点についてはご安心ください。

借金減額の方法は、借り入れの額や収入、支払いの状況などによって、「どれを選ぶべきか」が異なります。

方法ごとにデメリットもあるため、利用する際はしっかり理解しておきましょう。

借金減額は本当にできる?Web広告を見た方へ伝えたいこと

「借金を減額・免除できる」といった広告を見て、「怪しい」「信頼できない」と感じた方も多いかと思います。

冒頭でご説明した通り、「借金減額」はほとんど債務整理のことを指しています。

そして、債務整理は債権者との交渉や、法律に基づいた正当な手段です。

この点から、借金減額は本当にできるとお伝えしたいです。

特に債務整理の中でも、「個人再生」は民事再生法、「自己破産」は破産法という、国会で制定された法律に基づいて行われます。

これらの法律は返済困難な状況に陥った個人の経済的な再起を支援するために存在します。

また、これらの法律は単に債務者を救済するだけでなく、多重債務問題が社会に与える悪影響を防ぐという目的も持っています。

国が法律で再チャレンジの道を用意しているからこそ、借金の減額や免除が可能になるのです。

ただし、中には広告を信じて債務整理をしたつもりが、トラブルになってしまうケースも発生しています。

最近のニュース報道では、

- 「借金を減らせるという広告を見て依頼したが減らなかった」

- 「弁護士に依頼したらかえって生活が苦しくなった」

といった、債務整理によるトラブルの例が報じられています。

これらは、手続きの説明を充分に行わずに不適切な処理をする法律事務所によって、状況が悪化してしまったケースです。

弁護士法人・響では、ご依頼者様の借金問題を解決するべく、それぞれの方法のメリット・デメリットや、手続きの内容、弁護士費用などを充分にご説明します。

内容をご理解いただいたうえでお受けし、トラブルにならないよう適切な処理を行っておりますので、安心してご依頼いただけます。

原則として、弁護士や司法書士は、法律に基づいた正しい知識をベースに広告や記事を出しています。

弁護士事務所や司法書士事務所が運営している広告かどうか、チェックしてみてください。

弁護士法人・響では、ご依頼前に債務整理のメリット・デメリットをご納得いくまでご説明いたします。

また費用の見積もりを提示して、費用倒れになる場合はあらかじめお知らせいたします。安心してご相談ください。

弁護士法人・響の借金解決方法

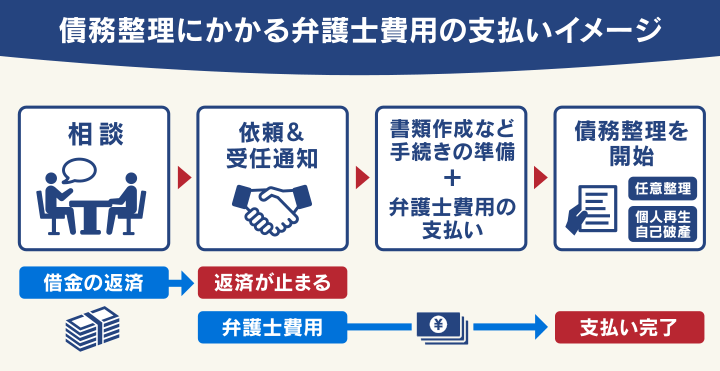

弁護士費用と支払い方法について

動画で確認する

※委任後は着手金の返金ができませんので、予めご了承ください。

それでは、具体的な借金減額の仕組みについて詳しく解説していきます。

借金減額の仕組み1 債務整理

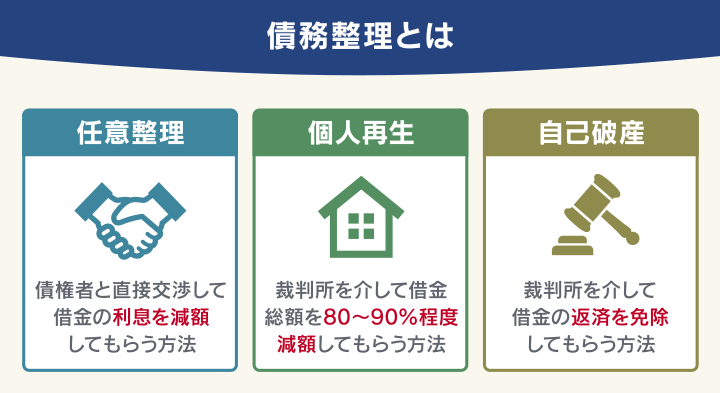

「債務整理」は、借金の返済が困難になった人のための仕組みです。

裁判所への申し立てや貸金業者との交渉を通じて、毎月の返済額を減らしたり、返済義務そのものを免除してもらったりする手続きや交渉の総称になります。

債務整理には、主に「任意整理」「個人再生」「自己破産」の3つの方法があります。

状況に適した方法を選択することで、借金の減額・返済免除が実現し、生活の立て直しを図れるようになるはずです。

債務整理については下記記事で詳しく解説しています。

それぞれの方法のメリットや向いている人について、以下で解説します。

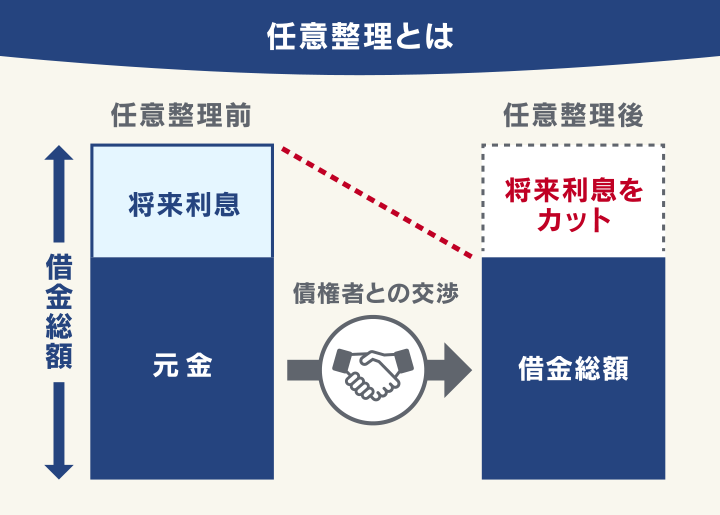

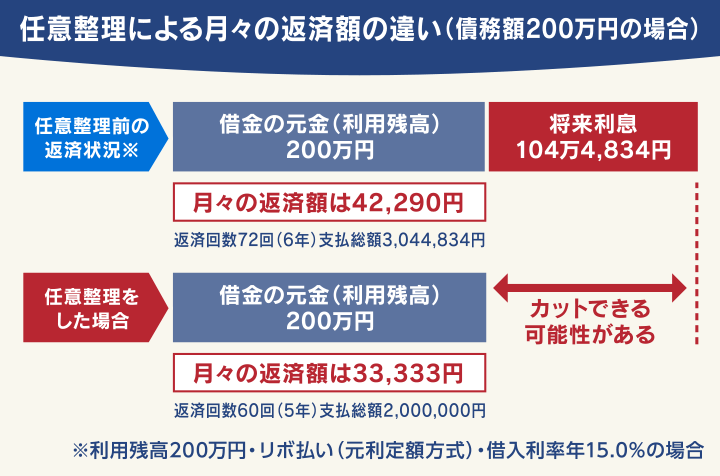

利息をカットして月々の返済額を減らす「任意整理」

「任意整理」は、債権者と返済方法について直接交渉をして、おもに利息(将来利息)の減額をしてもらう方法です。

減額した残債は3~5年程度で返済していきます。

元金自体は減額されないことが多いため、ほかの方法と比べて大幅な減額は見込めませんが、費用も少なく、解決までの期間も短いため、利用する方のもっとも多い方法です。

例えば借金額が200万円の場合、将来利息約104万円を減額できる可能性があります。

※概算のため減額を保証するものではありません。

貸す側である債権者(貸金業者)は、なぜリスクを負ってまで減額交渉に応じるのでしょうか。

それは、債権者側にもメリットがあるからです。

もし債務者が自己破産してしまうと、債権者は貸したお金をほとんど回収できなくなってしまいます。

それならば、「任意整理に応じて利息をカットし、元本だけでも確実に返済してもらった方が良い」と判断するのです。

任意整理は、債務者と債権者の双方にとって、現実的な妥協点を探るための合理的な手続きと言えます。

そのため「債務整理をすると借金を踏み倒すことになる」など、決して後ろ向きな気持ちになる必要はないのです。

任意整理については下記記事で詳しく解説しています。

任意整理での借金減額が向いている方

任意整理は裁判所を介さない解決方法なので、大幅な減額は期待できず数年間返済が続きます。

その代わり家族にバレにくく、債権者を選択できるので車や持ち家、保証人の設定された借金を整理対象から外すことで、影響を抑えることも可能です。

任意整理に向いているのは、おもに次のような方です。

- 利息がカットされれば3~5年で返済できる

- できるだけ早く解決したい

- 車や持ち家を回収されたくない

- 保証人を設定している借金がある

任意整理の条件については下記記事で詳しく解説しています。

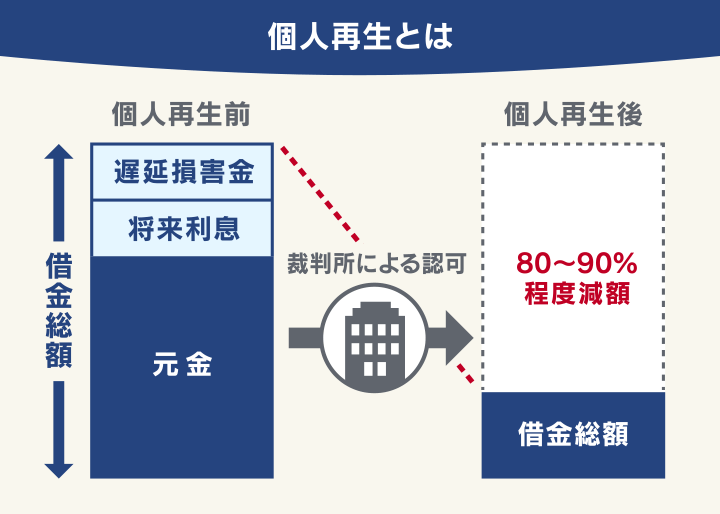

借金額を最大90%減額してもらう「個人再生」

「個人再生」は、裁判所を介して借金を5分の1(80%)~10分の1(90%)程度に減額できる可能性のある手続きです。

減額された借金を、原則として3年間(最長5年間)で分割して返済していくことになります。

また、住宅ローン特則(住宅資金特別条項)を利用することで、住宅ローンはそのまま返済を続けながら、マイホームを手放さずに他の借金だけを減額することが可能です。

任意整理との違いとして「利息だけでなく元金も減らせる」という点があります。

ただし、「最低返済額」というものが定められており、最低でも100万円は返済をする必要があります。

このため、借金額が100万円に満たない、または同等の方は、あまり恩恵が得られないという点には注意が必要です。

| 借金総額 | 最低弁済額 |

|---|---|

| 100万円未満 | 全額(減額なし) |

| 100万円以上500万円未満 | 100万円 |

| 500万円以上1500万円未満 | 借金総額の5分の1 |

| 1500万円以上3000万円以下 | 300万円 |

| 3000万円超5000万円以下 | 借金総額の10分の1 |

※上記はあくまで基準であり、所有している財産の価値(清算価値)が高い場合は、そちらに合わせて弁済額が増えることがあります。

個人再生については下記記事で詳しく解説しています。

個人再生での借金減額が向いている方

個人再生は裁判所を介する解決方法なので、大幅な減額が期待できますが、数年間返済が続きます。また借金額に制限があります。

個人再生に向いているのは、おもに次のような方です。

- 借金額が100万円以上5,000万円以下

- 借金の総額が大きく、任意整理では返済が困難な人

- 90~80%程度減額されれば3~5年で返済できる人

- 持ち家を手放したくない人

個人再生の条件については下記記事で詳しく解説しています。

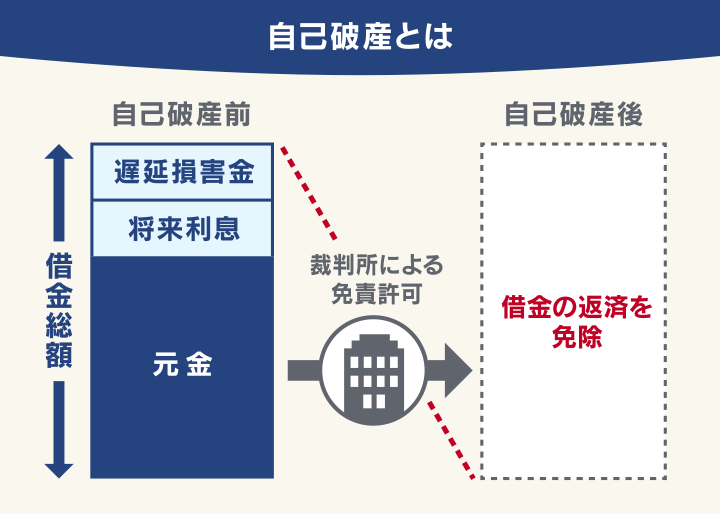

ほぼすべての借金返済を免除してもらう「自己破産」

「自己破産」は、裁判所を介して、借金をほぼ全額免除(免責)してもらう手続きです。

借金問題の最終的な解決手段と言えるかもしれません。

返済が不可能であることを裁判所に認められる、つまり「免責許可」の決定が出ると、税金や養育費など一部の非免責債権を除き、すべての借金の返済義務がなくなります。

その代わり、高価な財産は処分され、債権者への配当に充てられます。 ただし、生活に必要な最低限の財産(自由財産)は手元に残すことができます。

自己破産については下記記事で詳しく解説しています。

自己破産での借金減額が向いている方

自己破産は、ほぼすべての返済が不要になります。そのため、返済がどうしても不可能な方が選ぶべき方法です。

自己破産に向いているのは、おもに次のような方です。

- 収入がない、または著しく低く、返済のめどが全く立たない人

- 借金の額が非常に大きく、任意整理や個人再生では解決できない人

- 処分できるような高価な財産を所有していない人

- 生活保護を受給している

自己破産の条件については下記記事で詳しく解説しています。

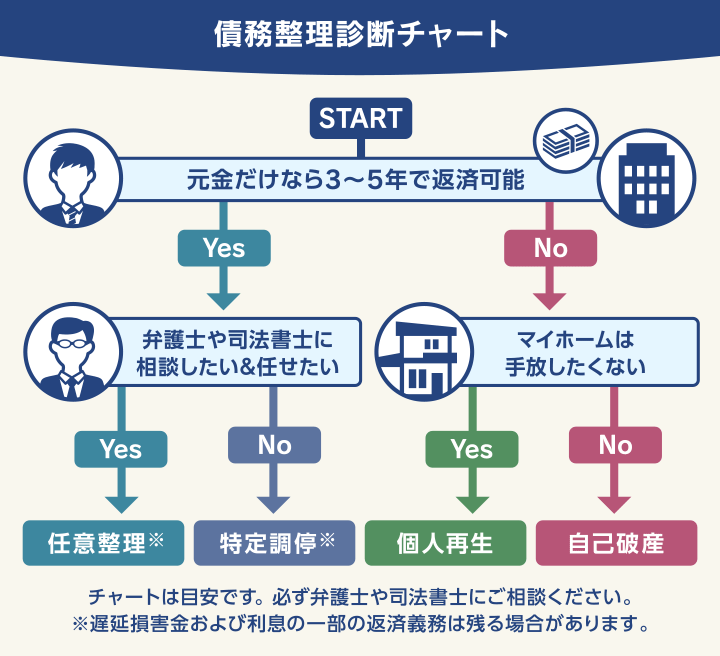

自分に合う債務整理の方法はどれ?簡単チャート

ここまで債務整理のそれぞれの方法について概要を説明してきましたが、「実際に自分はどれを選べばいいの?」と、なかなかご自身では判断しきれない点もあると思います。

そこで、簡易的ではありますが、簡単なチャートを作成いたしました。

もちろん、実際には債務整理の方法ごとに「条件」が存在しているため、必ずしも希望通りの方法を選べるわけではありませんが、借金解決への道筋になれば幸いです。

また、そもそも「自分って弁護士に相談すべきなの?」と悩んでいる方へ、「借金相談緊急度チェック」も用意しております。

こちらはご自身の状況について、設問に回答していただくものです。

無料ツールとなっていますので、お気軽にご利用ください。

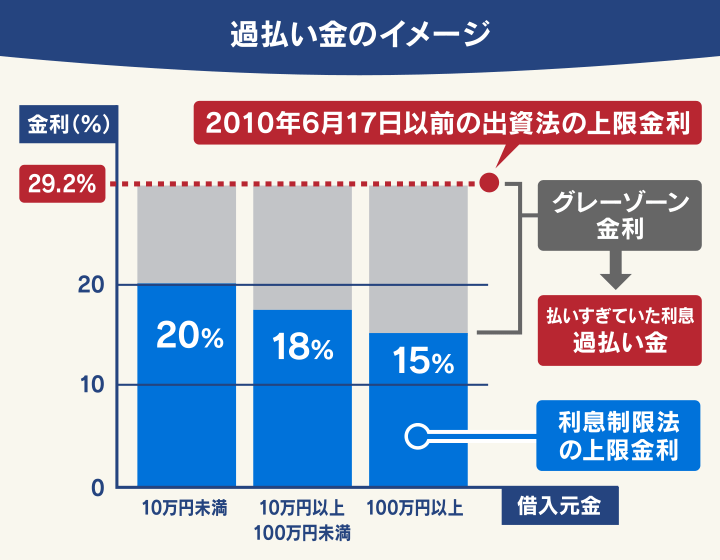

借金減額の仕組み2 過払い金返還請求

「過払い金返還請求」によって、借金が相殺されて減ったり、完済できる場合があります。

「過払い金」とは、消費者金融やクレジットカード会社などに法律の上限を超えて支払った利息、つまり払いすぎた利息のことです。

過払い金返還請求をすることで、過払い金を取り戻して、借金の返済に充当することができるのです。

過払い金については下記記事で詳しく解説しています。

過払い金返還請求ができる条件

過払い金が発生しているのは、次のような条件に該当する場合です。

- 2010年6月17日以前に「グレーゾーン金利」で借入れをしていた

- 完済してから10年以内

*取引内容によっては過払い金が発生していない場合もあります。

「グレーゾーン金利」とは、かつて存在していた違法な金利帯のことです。

お金を貸し付ける際の上限金利には、かつて次の2つが存在していました。

- 出資法:上限29.2%

- 利息制限法:上限15~20%

利息制限法の上限を超える金利は本来違法ですが、罰則規定がなかったため、多くの貸金業者が出資法の上限金利で貸付けを行っていました。

この利息制限法と出資法の間の金利が、グレーゾーン金利なのです。

※2010年6月18日以降、出資法の上限金利は20%に引き下げられ「グレーゾーン金利」は撤廃されています。

グレーゾーン金利については下記記事で詳しく解説しています。

借金減額によるデメリット

借金減額の方法には、それぞれデメリットが存在します。

特に債務整理は、債務者(お金を借りた側)だけでなく、債権者(お金を貸した側)の保護にも配慮した制度です。

そのため債権者が一方的に不利にならないように、一定のリスクを債務者に課しているといえます。

債務整理の方法ごとに異なるデメリットがあることを、理解しておきましょう。

また過払い金返還請求する場合にも、注意しておくべき点があります。

以下で詳しく解説します。

債務整理のデメリット

債務整理には、方法ごとに異なるデメリットがあります。

手続きを始めてから「こんなはずではなかった」と後悔しないために、共通するデメリットと注意点を正しく理解しておきましょう。

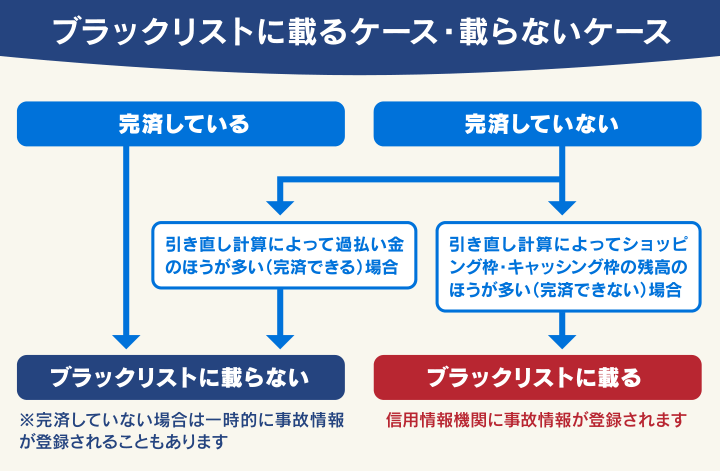

まず、すべての債務整理に共通のデメリットとしては、信用情報機関に事故情報が一定期間登録される(いわゆるブラックリストに載る)ことが挙げられます。

ブラックリストに載っている期間中は、おもに次のような影響があります。

- クレジットカードが使えなくなる・新規契約ができない

- 消費者金融や銀行カードローンなどの新たな借入れができない

- 携帯電話やスマホ端末の分割購入ができなくなる

- 賃貸住宅の契約ができない場合がある など

ブラックリストに載る期間は、債務整理の方法や信用情報機関によって異なります。

| 債務整理の方法 | ブラックリストの掲載期間 |

|---|---|

| 任意整理 | 完済から5年程度*1 |

| 個人再生 | 完済から5年程度 もしくは手続開始決定から7年程度*2 |

| 自己破産 | 免責許可決定から5年程度 もしくは手続開始決定から7年程度*2 |

*1 JICCの場合。他の信用情報機関では掲載されません。

*2 KSCの場合。2022年11月4日以前の手続きについては約10年間載っている可能性があります

債務整理のデメリットについては下記記事で詳しく解説しています。

債務整理ごとのおもなデメリットは、次のとおりです。

任意整理のおもなデメリット

- 信用情報に事故情報が登録される(約5年間)

- 元本そのものは減額されない

- 安定した収入がないと利用できない

- 貸金業者が交渉に応じない場合がある

任意整理のデメリットについて、下記の記事でより詳しく解説しています。

個人再生のおもなデメリット

- 信用情報に事故情報が登録される(約5年間)

- 継続的な収入の見込みがないと利用できない

- 100万円以下の借金には利用できない

- 手続きが複雑で1年~1年半程度の期間がかかる

- すべての借金が対象となり、保証人に請求がいく

- 「官報」に個人情報が掲載される

個人再生のデメリットについて、下記の記事でより詳しく解説しています。

自己破産のおもなデメリット

- 信用情報に事故情報が登録される(約5年間)

- 「官報」に個人情報が掲載される

- 継続的な収入の見込みがないと利用できない

- 100万円以下の借金には利用できない

- 手続きが複雑で1年~1年半程度の期間がかかる

- すべての借金が対象となり、保証人に請求がいく

- 「官報」に個人情報が掲載される

個人再生のデメリットについて、下記の記事でより詳しく解説しています。

過払い金返還請求のデメリット

過払い金返還請求のデメリットは、おもに次の3つです。

- 信用情報機関に事故情報が登録される(ブラックリストに載る)場合がある

- 過払い金返還請求したクレジットカードは使えなくなる

- 過払い金返還請求した会社からの新規借入れができなくなる

過払い金返還請求を行って、残債が相殺され完済した場合は問題ありませんが、残債が残った場合は「任意整理」を行ったとみなされてしまいます。

この場合は、信用情報機関に事故情報が登録(ブラックリストに載る)可能性があります。

また、過払い金返還請求をしたクレジットカードや消費者金融には、その事実が社内の顧客情報に登録され(いわゆる社内ブラック)、クレジットカードの利用や新規借入れができなくなる場合があります。

過払い金返還請求のデメリットについては下記記事で詳しく解説しています。

借金の減額幅を借金額からシミュレーション

「実際に自分の借金はどれくらい減るんだろう?」という疑問に答えるため、借金額別に減額の目安のシミュレーションを用意していみました。

あくまで一般的なケースであり、あなたの収入や財産状況によって結果は変わるため、正確な金額は専門家の無料相談で確認してください。

ケース1:借金100万円の場合

- 借入れ額: 100万円

- 金利: 年18%

- 毎月の返済額: 3万円

| 債務整理の方法 | 減額後の 借金額(目安) |

毎月の 返済額(目安) |

|---|---|---|

| 任意整理 | 100万円 (元本のみ) |

約2.8万円 (3年返済) |

| 個人再生 | 100万円 (減額なし) |

約2.8万円 (3年返済) |

| 自己破産 | 0円 | 0円 |

借金100万円の場合、任意整理が最も現実的な選択肢となります。将来利息がなくなるだけでも、完済までの道のりは大きく変わります。

ケース2:借金300万円の場合

- 借入れ額: 300万円

- 金利: 年15%

- 毎月の返済額: 8万円

| 債務整理の方法 | 減額後の 借金額(目安) |

毎月の 返済額(目安) |

|---|---|---|

| 任意整理 | 300万円 (元本のみ) |

約5万円 (5年返済) |

| 個人再生 | 100万円 | 約2.8万円 (3年返済) |

| 自己破産 | 0円 | 0円 |

借金減額についてのご相談は弁護士法人・響へ

「自分に合った借金減額方法はどれだろう?」「本当に債務整理をするべきなのかな…」とお悩みの方は、弁護士法人・響にお気軽にご相談ください。

弁護士法人・響では、借金問題や債務整理に関するご相談を24時間365日無料で受け付けています。

ご相談内容やご希望に沿って、債務整理や過払い金返還請求の中から適切と思われる方法をご提案し、手続きや交渉のほとんどをお任せいただけます。

※法的手続きの場合は、ご依頼者様自身で書類収集を行っていただく必要がありますが、ていねいにサポートをいたします。

弁護士法人・響に債務整理をご依頼いただくと、最短即日~1週間以内に受任通知を送付しますので、債権者からの督促・返済が一時的にストップします。

弁護士費用は6回~10回の分割払いも可能(分割手数料は無料)で、返済がストップしている間にご準備いただくことも可能です。

またご相談の結果、債務整理をする必要がない場合は強要することはありませんので、お気軽にご相談ください。

弁護士法人・響について、より詳しくは下記をご覧ください。

弁護士法人・響の借金解決方法

債務整理の方法や督促への対応についてはこちらの動画をご覧ください

弁護士法人・響で借金減額できた方の体験談

実際に弁護士法人・響にご依頼いただき、借金減額をされた方の体験談を紹介します。

体験談1 月の返済額が10.5万円から6.6万円に減額

| 【月々の返済額】 | 10万5,000円 → 任意整理で6万6,000円に減額 |

|---|

【借金と債務整理の経緯】

自営業を営んでいましたが、なかなか軌道に乗せることができず、次第に赤字続きに。無理したツケが回り体を壊してしまい、一時休業せざるをえませんでした。

生活費をやりくりするために借金をしてしまい、返済総額は600万円になっていました。ようやく仕事に復帰しても毎月の返済額が苦しく、家族に借金のことも隠していたこともあり不安で仕事に身が入らないため、弁護士事務所に相談しました。

【債務整理をしてみて】

最終的に将来の利息が免除され、毎月の支払いも10万から6.6万円と減額することに成功。家族に借金を知られずに返済していけるよう対応してもらいました。

これから完済へ向けて、体調に気をつけて頑張りたいと思います。

体験談2 減額だけでなく返済期間の延長も実現

【借金と債務整理の経緯】

4社から総額約350万円ほど借りていました。

リボ払いも利用していたので、なかなか元本が減らず利息を支払っている状態が続いてました。弁護士事務所に相談したところ、任意整理なら利息をカットして、借金の元本の返済に集中できることを知り任意整理を依頼しました。

【債務整理をしてみて】

依頼した後も、弁護士の先生が債権者の方としっかり交渉してくれたおかげで、利息のカットだけではなく、返済期間を7年に引き延ばしてもらえました。

私は時間がかかってもしっかり返済することを希望していたこともあり、この事務所に依頼して本当に良かったと思いました。

-

借金減額できるか

無料相談する- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも