- 弁護士会所属

- 東京第二弁護士会 第59432号

- 出身地

- 奈良県

- 出身大学

- 関西大学社会学部 大阪大学法科大学院

- 保有資格

- 弁護士

- コメント

- ご依頼者の抱える問題が一歩でも解決に進むように日々職務に努めております。

過払い金請求を行うにあたって、想定されるリスクをなるべく把握しておきたいと考える方もいらっしゃるでしょう。

過払い金請求のデメリットとして考えられるのは、以下のようなことです。

- 信用情報に傷がつく(ブラックリストに載る)可能性がある

- 対象のクレジットカードは強制解約になる

- 対象の会社からの借り入れができなくなる

そのため、返済中の借入先に対して過払い金請求をする場合は注意が必要でしょう。一方で、すでに完済している場合は、ほとんどデメリットはありません。

この記事ではおもに、過払い金請求におけるデメリットや、その対処法について詳しく解説します。

過払い金請求が生活に及ぼす影響について不安がある場合は、弁護士法人・響にご相談ください。ご相談者様の状況を踏まえて、発生しうるリスクをお伝えさせていただきます。

-

過払い金について無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも

目次

過払い金請求のデメリット・リスクは?

過払い金請求(正式には過払い金返還請求)には、大きく分けて以下の3つのデメリットがあります。

- 信用情報に傷がつく(ブラックリストに載る)可能性がある

- 対象のクレジットカードは強制解約になる

- 対象の会社からの借り入れができなくなる

それぞれ、具体的に解説します。

用語集

過払い金とは?

過去に消費者金融やクレジットカード会社などで、法律の上限(上限金利)を超えて支払った利息(払いすぎた利息)のこと。対象の会社に過払い金返還請求を行うことで、返金されたり、借金残額に充当することができる。

用語集

過払い金とは?

過去に消費者金融やクレジットカード会社などで、法律の上限(上限金利)を超えて支払った利息(払いすぎた利息)のこと。対象の会社に過払い金返還請求を行うことで、返金されたり、借金残額に充当することができる。

(参考記事:「過払い金とは?発生する仕組みや請求できる条件、デメリットについて解説」)

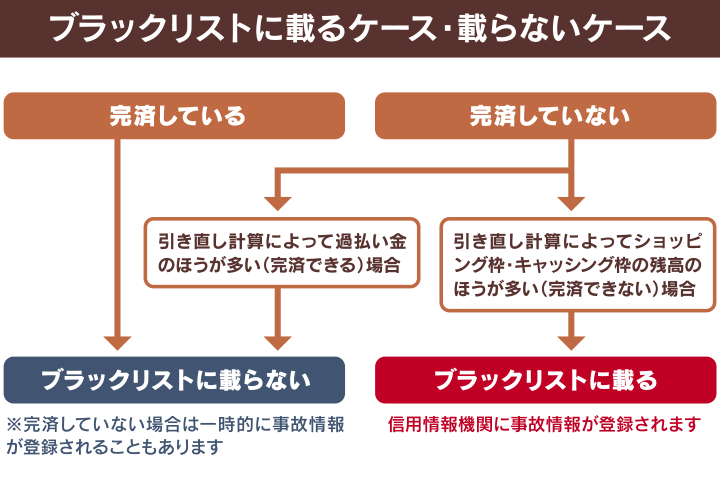

信用情報に傷がつく(ブラックリストに載る)可能性がある

過払い金を取り戻せても、借金を全額返済できずに残った場合は、「任意整理」を行った扱いになります。

任意整理を行うと、原則として信用情報機関に事故情報が登録されます(いわゆる「ブラックリストに載る」状態)。この状態は、借金の完済後、5年程度が経過するまで続きます。

用語集

信用情報機関とは?

用語集

信用情報機関とは?

クレジットカードやローンなどの利用者の信用情報(契約内容、返済、支払い状況、利用残高など)を管理・提供している機関。以下の3つがある。

具体的には、以下の条件を満たすケースです。

- 現在返済中の貸金業者に対して、過払い金返還請求をした

- 返還された過払い金を残額の返済に充てても、完済できなかった

すでに完済している場合や、過払い金で借金が完済できる場合は、原則としてブラックリストに載ることはありません。

金融機関や貸金業者は、審査の際に信用情報機関に信用情報を照会します。

その際に、事故情報が登録されていると「返済能力がない」と判断され、審査に落とされてしまいます。

その結果、以下のような影響を受けます。

- 住宅ローンや自動車ローンなどが組めなくなる

- クレジットカードの新規契約や更新ができなくなる

住宅ローンや自動車ローンなどが組めなくなる

ブラックリストに載ると、最低5年間はローンの新規契約ができなくなります。

ローンの新規契約時には原則として、信用情報が照会されます。その際に、事故情報が確認されると、基本的にローン審査に通ることはないでしょう。

これは、住宅ローンや自動車ローンも例外ではありません。

どうしてもローンを組みたい場合には、以下のような対処法を検討する必要があります。

- 家族名義でローンを組む

- 中古車など、一括支払いでの購入を検討する

- 車の購入時に、自社ローン(ディーラーローン)を利用する

過払い金請求による住宅・自動車ローンへの影響については、以下の記事で詳しく解説しています。

クレジットカードの新規契約や更新ができなくなる

ブラックリストに載ると、一定期間クレジットカードの新規契約はできません。

ローンと同様、新規契約時にカード会社によって信用情報が照会されるためです。

また、現在利用中のクレジットカードも、契約更新や途上与信のタイミングで、強制解約される可能性があります。

用語集

途上与信とは?

用語集

途上与信とは?

クレジットカード会員の信用状態が定期的に審査されること。おもに利用履歴や滞納などの事故情報がチェックされる。

ただし、クレジットカードが使えない期間は、代替手段として以下のような決済方法を使うこともできます。

- デビットカードやプリペイドカードを利用する

- QRコード決済などのスマホ決済を使う

- 事前に保証金を預ける「デポジット型クレジットカード」を利用する

- 家族が主契約者となるクレジットカードの家族カードを作る

クレジットカードの代替手段については、以下の記事で詳しく解説しています。

対象のクレジットカードは強制解約になる

クレジットカード会社に対して過払い金請求をすると、その会社のクレジットカードは強制解約となる場合があります。

これは、信用情報機関の事故情報とは別に、過払い金請求をした会社の顧客情報に、「過払い金請求の事実」が登録されるためです(いわゆる社内ブラック)。

信用情報機関の事故情報は5年で削除されるのに対し、社内ブラックの情報は半永久的に残ることがほとんどです。

そのため、過払い金請求後は基本的に、対象のクレジットカード会社で再契約することは難しいといえます。

光熱費や携帯電話の料金などを、強制解約されたクレジットカードで支払っている場合は、引き落としができなくなるので注意が必要です。

対象の会社からの借り入れができなくなる

過払い金請求を行うと、対象の貸金業者から新たな借り入れをすることは、基本的にできません。

クレジットカードと同様に、対象の会社において、社内ブラックの状態になるからです。

社内ブラックの情報は、基本的にグループ・系列会社にも共有されるため、それらの会社から借り入れることも難しいでしょう。

過払い金請求のデメリット・リスクを抑える方法

過払い金請求のデメリットやリスクは、以下の方法を取ることで、ある程度抑えることができます。

- 借金の完済後に過払い金請求を行う

- 弁護士に完済の見込みを判断してもらう

- 事前に新しいクレジットカードを作っておく

- 利用中のクレジットカードは支払いやポイントの清算を終わらせる

以下で、具体的に解説します。

借金の完済後に過払い金請求を行う

過払い金請求のリスクを抑えるために一番大切なことは、対象の貸金業社からの借金を完済してから、請求を行うということです。

これまで解説しているとおり、借金の完済後であれば、ブラックリストに載る心配もありません。

現在、返済中の場合は、まず完済することを目指してください。

ただし、過払い金請求には時効があり、完済後10年以内に行う必要があるため、完済から請求手続きまでは間を開けすぎないようにしましょう(詳細は後述)。

過払い金の金額や時効については判断が難しいため、法律の専門家である弁護士などに相談することをおすすめします。

弁護士に完済の見込みを判断してもらう

借金の完済を目的として、過払い金請求を行う場合は、「完済の見込みが本当にあるか」を慎重に判断しなければなりません。

繰り返しとなりますが、過払い金請求をしても対象の借金を完済できなければ、ブラックリストに載ってしまいます。

しかし、過払い金請求によって借金返済にどれだけ充当できるか、そもそも過払い金が返還されるかを、個人で判断することは容易でありません。

その点、過払い金請求の専門家である弁護士などに事前相談ができれば、より正確な判断ができるようになるでしょう。

過払い金の相談先については、以下の記事で詳しく解説しています。

事前に新しいクレジットカードを作っておく

前述のとおり、クレジットカード会社に過払い金請求をすると、対象のクレジットカードは基本的に強制解約となります。

そのため、クレジットカード会社に過払い金の返還を請求する場合は、あらかじめ別のクレジットカードを契約して作っておくという方法もあります。

新規にクレジットカードを契約する際は、過払い金請求した会社のグループ・系列ではない会社を選ぶとよいでしょう。

対象の会社の顧客情報には過払い金請求の事実が記録されており、グループ・系列会社にもその情報が共有されている可能性があります。

これは、消費者金融に過払い金請求をしたときも同様です。

その状態で、過払い金請求した会社やそのグループ・系列会社のクレジットカードを新しく申し込んでも、審査に通らない可能性が高いでしょう。

以下は、おもな消費者金融と、その同一グループのクレジットカードです。

| 消費者金融 | 系列 | グループ会社のクレジットカード |

|---|---|---|

| アコム | 三菱UFJフィナンシャル・グループ | 三菱UFJカード |

| プロミス | SMBCグループ | 三井住友カード

SMBCモビット |

| レイク | SBI新生銀行グループ | アプラスカード

マネックスカード |

利用中のクレジットカードは支払いやポイントの清算を終わらせる

過払い金請求によってクレジットカードが強制解約された場合、残債があると、解約と同時に一括請求をされます。

分割払いやリボ払いなどを利用している場合も、全額一括で支払う必要がありますので、場合によっては返済できないケースもあるかもしれません。

そのため、クレジットカード会社に過払い金を請求する場合は、あらかじめ支払いを終わらせておくとよいでしょう。

また貯めていたポイントなども解約になると失効になり、特典との交換などを行えなくなります。

ポイント清算も、過払い金請求をする前に終えておくのが得策です。

過払い金請求に失敗するケースとは?注意すべきポイントも解説

過払い請求は場合によって、請求できなかったり、希望する条件で和解できないこともあります。

以下で、過払い金請求に失敗するケースを、注意すべきポイントとともに解説します。

- 対象会社が倒産して存在していない

- 時効期間(完済から10年)が過ぎている

- 自分で過払い金請求をする

- 司法書士が代理している状況で訴訟に発展する

対象会社が倒産して存在していない

対象となる貸金業者が倒産(破産手続きなどを含む)して存続していない場合は、原則として過払い金請求ができません。

実際に倒産などによって、過払い金請求ができない貸金業者も存在します。

- 武富士

- SFコーポレーション(三和ファイナンス)

- アエル(日立信販・ワールドファイナンス・ナイス)

- 丸和商事(ニコニコクレジット)

- クラヴィス

など

ただし、倒産した貸金業者が別の企業に吸収合併されるなどした場合は、過払い金請求が可能なケースもあります。

また、対象の会社が債務を他の会社などに譲り渡していた場合は(債務譲渡)、譲渡先の会社に過払い金請求できる場合もあります。

過払い金の対象となる会社については、以下の記事で詳しく解説しています。

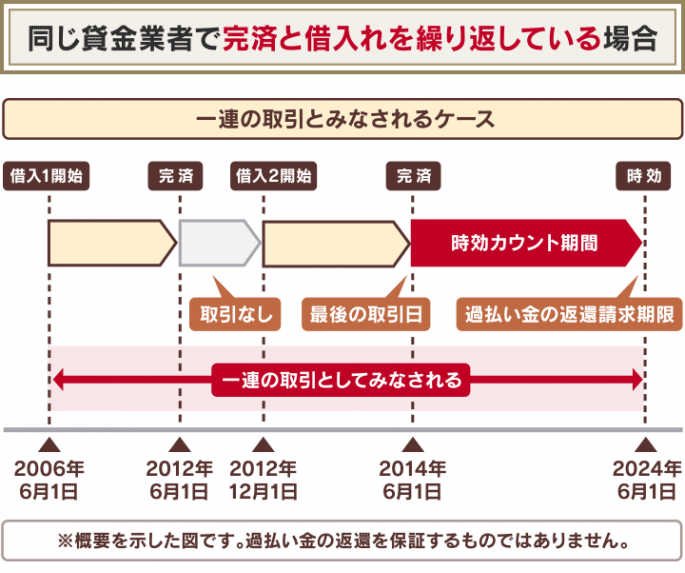

時効期間(完済から10年)が過ぎている

借金を完済してから10年以上が経過すると、そもそも過払い金請求をすることができなくなります。

なぜなら、過払い金請求権には時効(正式には消滅時効)が存在するためです。

返還請求をする権利があっても期間内に権利を行使しないと、その権利ごと消滅してしまうことになります(民法166条)。

過払い金が時効になるのは、次の2つの場合です。

- 最終取引日から10年以上経過した場合

- 権利を行使できることを知ったときから5年が経過した場合

「最終取引日」とは、一般的に借金を完済した日です。借り入れをした日から10年ではなく、完済した日が起算日となり時効までの期間がカウントされることになります。

「権利を行使できることを知ったときから5年」とは、債権者(ここでは過払い金を請求する側)が過払い金を請求できることを知ったと考えられる時点から5年を指します。

これは2020年4月の民法改正によって追加された起算点ですが、過払い金の返還請求について適用されることはないと考えて差し支えないでしょう。

この改正には経過措置が定められているため、2020年4月1日以前の借り入れについては前述した「最後に取引をした日から10年」の時効期間が適用されることになるためです。

しかし、実際に時効の判断は難しい場合があります。ご自身の時効について確認したい場合は、弁護士に相談してみるとよいでしょう。

過払い金の時効については、以下の記事で詳しく解説しています。

自分で過払い金請求をする

過払い金請求を弁護士などの専門家に依頼せず、自分(個人)で行うと、以下のような理由で失敗する可能性があります。

- 正確に引き直し計算をすることが難しい

- 不利な和解条件を提示される

- 交渉が難航し裁判に発展する可能性も

正確に引き直し計算をすることが難しい

過払い金の計算は容易ではなく、個人では正しい過払い金額を算出することが難しいといえます。

過払い金を計算するためには、過去の取引すべてを正しい金利をもとに計算し直す「引き直し計算」が必要になります。

この計算は複雑であり、過去の取引履歴を読み解くことに時間もかかります。

もし計算を間違えてしまうと、本来取り戻せたはずの過払い金が失われたり、貸金業者に返還請求を却下されたりするため、注意しなければなりません。

過払い金の計算方法については、以下の記事で詳しく解説しています。

不利な和解条件を提示される

自分で貸金業者に過払い金請求をすると、貸金業者から不利な条件で和解案を持ちかけられる可能性があります。

- 返済中の借金の利息を免除する代わりに、過払い金請求には応じない

- 本来の過払い金より、少ない返還額とする

- 借金残高よりも過払い金の方が多くても、過払い金を返還しない

など

このような不利な和解案を提示されたとき、個人で交渉し、有利な条件を引き出すことは難しいといえます。

また、そもそも個人による過払い金請求には対応しない方針の会社も存在します。

交渉が難航し裁判に発展する可能性も

前述のように、和解交渉に応じない会社を相手取る場合は、訴訟(過払い金請求裁判)が必要な場合もあります。

訴訟になると、一般的に手続きの期間も長くなります。

交渉の場合はおおむね3ヶ月から半年程度であるのに対し、訴訟の場合は半年から1年程度の期間を要します。

また個人で行うためには、煩雑な手続きを自身で行い、平日の日中に裁判所へ出廷する必要もあるなど負担もかかります。

過払い金の裁判については、以下の記事で詳しく解説しています。

司法書士が代理している状況で裁判に発展する

過払い金請求は、弁護士だけでなく司法書士(認定司法書士)にも依頼することができます。

用語集

司法書士とは?

裁判所や検察などへ提出する書類を作成する、法律の専門家。法務大臣に認可された認定司法書士であれば、簡易裁判所であれば訴訟の代理や支援も行える。

用語集

司法書士とは?

裁判所や検察などへ提出する書類を作成する、法律の専門家。法務大臣に認可された認定司法書士であれば、簡易裁判所であれば訴訟の代理や支援も行える。

ただし、司法書士の業務には次のような制限があります。

- 140万円を超える案件を取り扱うことができない

- 簡易裁判所以外での代理権がない

司法書士は過払い金の金額が1社につき140万円を超える場合には対処できず、訴訟となった場合は簡易裁判所での代理権しかありません。

万一相手が控訴するなどして、地方裁判所などで裁判が行われる場合は、司法書士では対応できないのです。

このような場合は、自分で裁判所に出廷して対応しなければならず、納得のいく過払い金請求が行えない可能性もあります。

過払い金請求のメリットは?

当然のことながら、過払い金請求にはメリットもあります。

過払い金を取り戻せるだけでなく、今ある借金を完済できる可能性もあります。

また、すでに借金を完済している状態であれば、前述したブラックリストに載るということもありません。

- 過去に払いすぎた利息が返ってくる

- 完済後ならブラックリストに載らない

以下で具体的に解説します。

過去に払いすぎた利息が返ってくる

過払い金請求の一番のメリットは、過払い金が返ってくる可能性があることです。

たとえば、以下のようなケースでは過払い金として16万4,000円が返還される可能性があります。

消費者金融から50万円を、金利25.0%(利息制限法では18.0%)で借り入れ、毎月1万5,000円ずつ返済した場合

- 支払った利息:36万2,000円

- 利息制限法の上限金利で計算した利息:19万8,000円

- 差額(過払い金):16万4,000円

※上記は概算です。必ずこの金額を保証するものではありません。

また、請求対象の会社に対し、現在も借金を返済中の場合は、返還された過払い金を残債に充当することができます。

その結果、借金を完済できる可能性もあるでしょう(ただし完済できなければ、ブラックリストに載るため注意が必要です)。

なお、過払い金請求を行うためには、以下の条件を満たす必要があります。

- 2010年6月以前に貸金業者からグレーゾーン金利で借り入れた

- 最終取引から10年未満(時効を迎えていない)

過払い金請求の条件については、以下の記事で詳しく解説しています。

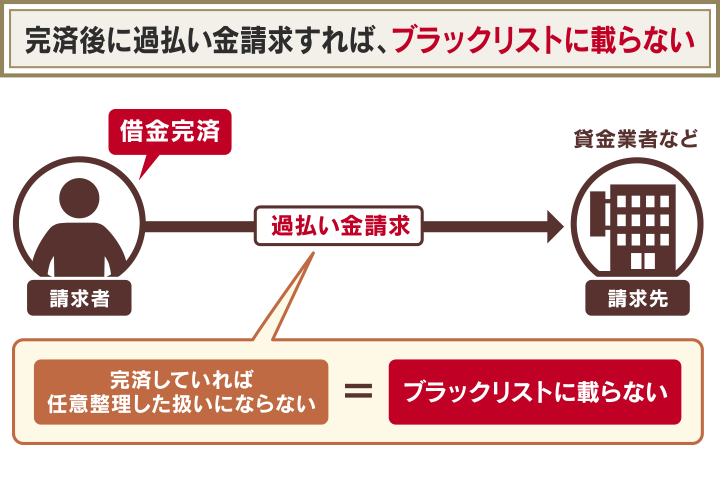

完済後ならブラックリストに載らない

過払い金請求を行ったからといって、必ずしもブラックリストに載るわけではありません。

すでに借金を完済している状態であれば、過払い金の返還有無にかかわらず、借金の支払いについて、債権者と和解交渉する必要がありません。

つまり、任意整理をした扱いにならないため、ブラックリストに載ることもないのです。

そのため、住宅ローンや自動車ローン、クレジットカードの新規契約も、問題なく行えます。

過払い金請求について不安があれば弁護士法人・響にご相談を

過払い金請求のデメリットや、失敗するケースについて解説してきました。

しかし、実際に過払い金請求を行う場合には、不安に感じられる部分も多いかと思います。

そのような場合は、弁護士法人・響をご相談ください。

弁護士法人・響では、想定されるリスクやデメリットについて事前にお伝えし、ご納得いただいたうえで過払い金請求を行います。

過払い金の返還実績は3,000件(※)以上あり、これまで蓄積したノウハウをもとに貸金業者と交渉いたしますので、妥当な金額・条件で、和解契約を結べる可能性が高くなります。

※2023年10月時点

ご相談は24時間365日、受け付けています。相談料は何度でも無料ですので、お気軽にご相談ください。

以下で、弁護士法人・響における過払い金請求の費用体系や、実績を紹介いたしますので、参考にされてください。

- 弁護士法人・響の過払い金返還費用

- 過払い金の返還額の事例

- 貸金業者別の「返還率」「返還までの期間」

弁護士法人・響の過払い金返還費用

以下は、弁護士法人・響における過払い金請求の費用です。

| 「弁護士法人・響」に過払い金請求を依頼する際の費用 | |

|---|---|

| 相談料 | 無料 |

| 着手金 | 無料 |

| 解決報酬金 | 20,000円(税込22,000円) |

| 過払い金回収報酬 | 和解:返還された過払い金の20%(税込22%) 訴訟:返還された過払い金の25%(税込27.5%) |

| その他 | 交通費、書類の郵送費、収入印紙代、 裁判の手数料など実費 |

※該当の借り入れを完済している場合の費用

弁護士法人・響では、過払い金に関する相談料・着手金は無料です。

過払い金の調査や計算の結果、過払い金が発生しなかったり、少額すぎて請求を行わなかったりした場合は、お支払いいただくのは調査費用のみとなります。

過払い金の返還額の事例

弁護士法人・響に過払い金請求を依頼をした方の実例を紹介します。

いずれも、200万円以上の過払い金が返還されています。

| ■ Aさんの場合 | |

|---|---|

| 借入総額 | 700万円 |

| 返還額 | 293万円 |

| 返還率(※) | 約85% |

| ■ Bさんの場合 | |

| 借入総額 | 150万円 |

| 返還額 | 210万円 |

| 返還率(※) | 約75% |

※返還率は、非充当計算金額(返済に充当されなかった過払い利息の額)に占める実際の返還額の割合です

貸金業者別の「返還率」「返還までの期間」

過払い金が返還されるか、また返還までにどれくらいの期間がかかるかは、対象の会社によって異なります。

以下に、弁護士法人・響における、おもな貸金業者の過払い金の返還率の実績をまとめています。

各社の返還までの期間も記載していますので、あわせて参考にしてください。

| 対象会社 | 返還率 | 返還までの期間 |

|---|---|---|

| アコム株式会社 | 85%程度 | ・返還請求から和解成立までは約1ヶ月半程度

・4ヶ月後末日の返還となる |

| SMBCコンシューマーファイナンス株式会社 | 80%程度 | ・返還請求から和解成立までは約2ヶ月程度

・返還は約3ヶ月後 ・和解金額によっては2~4ヶ月後になるケースも |

| アイフル株式会社 | 45~50%程度 | ・返還請求から和解成立までは約1ヶ月半程度

・返還は基本的に和解日から1ヶ月後の末日 |

| 新生フィナンシャル株式会社 | 80%程度 | ・返還請求から和解成立まで約1ヶ月程度

・返還は和解日から1ヶ月後の末日 |

※あくまで傾向です。必ずしもこのとおりになるとはかぎりません

上記のうち、アコム株式会社の対応の傾向については、以下の記事で詳しく解説しています。

-

過払い金について無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも