2社以上の借入先から借金をしている状態を、一般的に多重債務といいます。

多重債務状態で、さらに別の借入先から借金をしてしまうと、利息総額が膨らみ、返済不能となるリスクがあるため注意しなければなりません。

この記事ではおもに、2社以上からの借り入れが危険な理由や、返済が難しくなったときの対処法について解説します。

弁護士法人・響では、多重債務で借金の返済が難しくなったときの対処法について、24時間365日無料でご相談を受け付けています。お困りの際はお気軽にご相談ください。

相談無料 全国対応 24時間受付対応

- 月々の返済額を5万→2万へ減額できた事例あり

- 今お金がなくても依頼可能!

- 相談は何度でも無料

- 最短即日!返済ストップ

目次

「いきなり弁護士に相談するのは怖い…」そんな方は、弁護士法人・響が運営する借金減額診断で、借金を減らせるか診断してみましょう。無料・匿名で利用できます。

【3つの質問に答えるだけ】借金減額診断を試してみる

※弁護士には守秘義務があり、減額診断の過程で入力いただいた情報を他の目的で利用したり、お問い合わせ内容をご家族やお勤め先などにお知らせすることは一切ありません。

2社以上からの借り入れが危険な理由

一般的に、2社以上の借入先から借金をするのはリスクが大きいといわれていますが、なぜでしょうか?

その理由は大きく分けて4つあります。

- 返済管理が難しい

- 利息の負担が増える

- 完済までの期間が長引く

- 自転車操業に陥る可能性がある

以下で具体的に解説します。

管理が難しい

2社以上からの複数の借金をしていると、返済の管理が難しくなります。

というのも、借金の返済日は、銀行や消費者金融など借入先によって異なるからです。

月に複数回の返済手続きをすることは、家計管理をするうえで負担となるでしょう。

場合によっては、一方の引き落とし用の口座には預金したが、もう一方は忘れてしまったというケースが発生するかもしれません。

返済日までに返済ができなければ「滞納」扱いとなり、返済日の翌日から遅延損害金が発生します。

遅延損害金とは、借金の返済などを滞納した場合にかかる損害賠償金のこと。滞納日数が長くなればそのぶん増えていくため、注意が必要です。

遅延損害金について詳しくは、以下の記事で解説しています。

利息の負担が増える

2社以上から借入をすることで、利息の負担が増える可能性があります。

たとえば消費者金融からの借り入れの場合、通常、上限金利は年18.0%ですが、100万円以上の借り入れとなると、15.0%に下がります。

これは、利息制限法によって、消費者金融における100万円以上の借り入れの上限金利が15.0%と定められているからです。

消費者緊急で100万円の借り入れをする場合、借入先が1社と2社で、利息がどれくらい違うかシミュレーションしてみましょう。

| 借入先の数 | 借入先 | 元金 | 利率(年率) | 利息/月 | 利息計/月 |

|---|---|---|---|---|---|

| 1社 | A社 | ¥1,000,000 | 15.0% | ¥12,500 | ¥12,500 |

| 2社 | B社 | ¥500,000 | 18.0% | ¥7,500 | ¥15,000 |

| C社 | ¥500,000 | 18.0% | ¥7,500 |

借入先が1社のときは、毎月の利息が12,500円ですが、2社になると15,000円に増えていることがわかります。

利息制限法について詳しくは、以下の記事で解説しています。

完済までの期間が長引く

借入先を増やすと、完済までの期間が長引く可能性が高くなります。

なぜなら、1社目の返済が終わっても、2社目の返済が残るケースがあるからです。

「単に長引くだけなら問題ないのでは?」と思うかもしれませんが、返済に追われる期間が長ければ、それだけ心的負担もかかります。

また、2社目の返済を優先して1社目の返済が滞れば、返済期間が長引く分、利息も増えてしまいます。

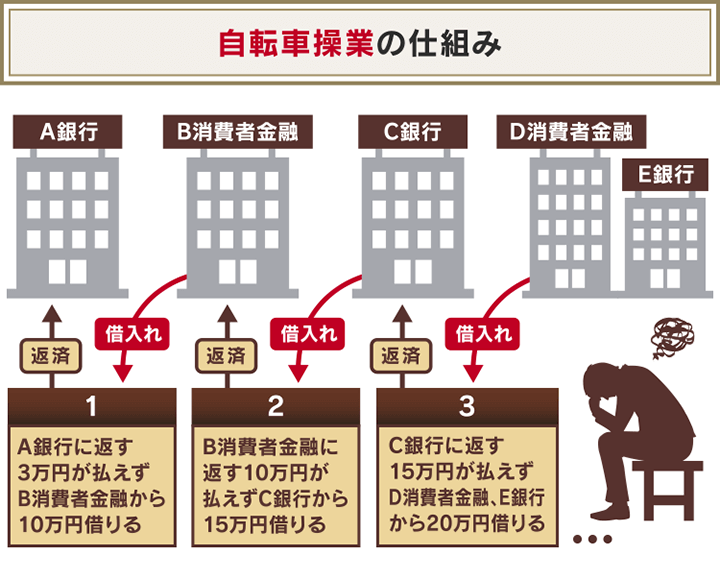

自転車操業に陥る可能性も

2社以上の複数の借入先を利用していると、返済に困ったときに、「一方の借入先から借りたお金をもう一方の借入先の返済に充てる」といった手段を取ってしまう可能性もあります。

この方法では、一時的には返済をしのげるかもしれませんが、いずれまた返済が難しくなり、新たな借入先から借金をするといった事態にもなりかねません。

このサイクルが常態化することを一般的に、「自転車操業」といいます。

自転車操業をしていると、借入総額の増加に伴って、利息も膨らんでいきます。

例として、A社から借りていた100万円をB社からの借り入れで返済し、さらにB社の借金をC社からの借り入れで返済するケースを見てみましょう(金利はいずれも年15.0%で計算)。

| 借入先 | 元金 | 金利(年率) | 利息 | 返済額 |

|---|---|---|---|---|

| A社 | ¥1,000,000 | 15.0% | ¥150,000 | ¥1,150,000 |

| B社 | ¥1,150,000 | 15.0% | ¥172,500 | ¥1,322,500 |

| C社 | ¥1,322,500 | 15.0% | ¥198,375 | ¥1,520,875 |

もともと15万円だった利息が、約20万円まで膨らんでいます。

このように、自転車操業をしていると、利息が増えていくリスクがあるのです。

自転車操業のリスクについて詳しくは、以下の記事で解説しています。

2社以上の借り入れがあるときに返済不要になるケース

インターネット広告の一部では、「2社以上の借り入れがあれば返済不要となる」とうたっているものもあります。

実際、

- 過払い金返還請求で全額相殺が可能

- 消滅時効が成立した

ようなケースでは、返済不要となる可能性もあります。

ただし、これは「2社以上の借り入れ」に限った話ではありません。また、いずれも一定の条件を満たす必要があります。

以下で具体的に解説します。

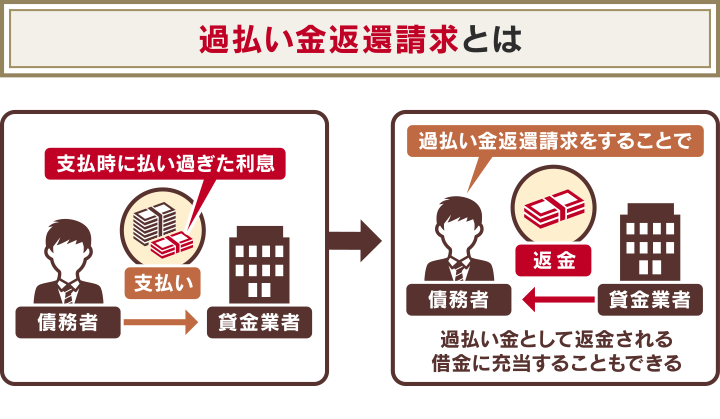

過払い金返還請求で全額相殺可能な場合

現在の借金が、過払い金の返還額によって完済できれば、実質的に返済が不要となるといえます。

過払い金とは、端的にいえば「貸金業者に支払った利息のうち、法律上支払う必要のなかった利息」のことです。

過払い金が発生していれば、貸金業者に対して返還請求をすることができます。

ただし、過払い金が発生するのは、以下の条件を満たすときに限られます。

- 借り入れを開始したのが2010年6月17日以前

- 完済をしてから10年以内

2010年6月17日以前は、利息制限法と出資法のそれぞれで上限と定めている利息に違いがあり、この金利の差によって過払い金が発生しているケースがあります。

ただし、過払い金が発生していたとしても、貸金業者と最後に取引をした日から10年たつと時効(正式には消滅時効といいます)となるため、それ以前の期間でなければ、返還請求をすることはできません。

過払い金について詳しくは、以下の記事で解説しています。

消滅時効が成立した場合

2社以上からの借り入れについて、いずれも消滅時効が成立する場合は、返済義務はなくなります。

消滅時効が成立するためには、以下の条件を満たす必要があります。

- 最終返済日から5年または10年以上が経過している

- 時効援用の手続きを行っている

消滅時効の満了期間は、借金をしたタイミング(2020年4月の民法改正の前か後か)や、借入先(借金)の業態によって異なります。

たとえば、民法改正前の借金の場合、会社化している貸金業者からの借金は5年ですが、信用金庫からの融資は10年となります。

まとめると、以下の表のようになります。

| 借入先(借金)の業態 | 消滅時効の満了期間(起算日からカウント) | |

|---|---|---|

| 民法改正前 (2020年3月31日以前) |

民法改正後 (2020年4月1日以降) |

|

| ・貸金業者(消費者金融など) ・銀行 |

5年 | 主観的起算点から5年 または 客観的起算点から10年 |

| ・信用金庫 ・住宅金融公庫の住宅ローン ・保証協会の求償権 ・親族や友人など個人間の借金 ・奨学金 |

10年 | |

(参考:法務省「民法(債権法)改正」)

用語集

主観的起算点

用語集

主観的起算点

債権者(お金を貸した側)が借金の請求権を行使できることを知ったとき

客観的起算点債権者(お金を貸した側)が借金の請求権を行使できるとき

時効期間の起算日(カウントを始める日)は、借金の「返済期日」または「最終返済日」の翌日です。

ただし、消滅時効を成立させるためには、「時効の援用」を行う必要があります。

用語集

時効の援用とは

用語集

時効の援用とは

「時効が成立した」と債権者に主張すること。「時効援用通知書」という書類を作成し、内容証明郵便で債権者に郵送するのが一般的。

時効援用に決まった方法はありませんが、通常は時効援用通知書といった書類を作成し、証拠を残すために配達証明付きの内容証明郵便で債権者(お金を貸した側)に送付します。

時効の条件や援用の方法について詳しくは、以下の記事をご覧ください。

2社以上からの借り入れで返済が難しいときの解決方法

2社以上の借り入れで返済が難しいときの解決方法には、どのようなものがあるのでしょうか?

「過払い金返還請求」や「消滅時効の成立」は前述したとおり、満たすべき条件が厳しいものとなりますので、誰もが取れる手段ではありません。

ここでは、より現実的な解決方法を紹介します。

- おまとめローンで複数ある借り入れを一本化

- 公的支援制度を利用する

- 債務整理で借金を減額または免除してもらう

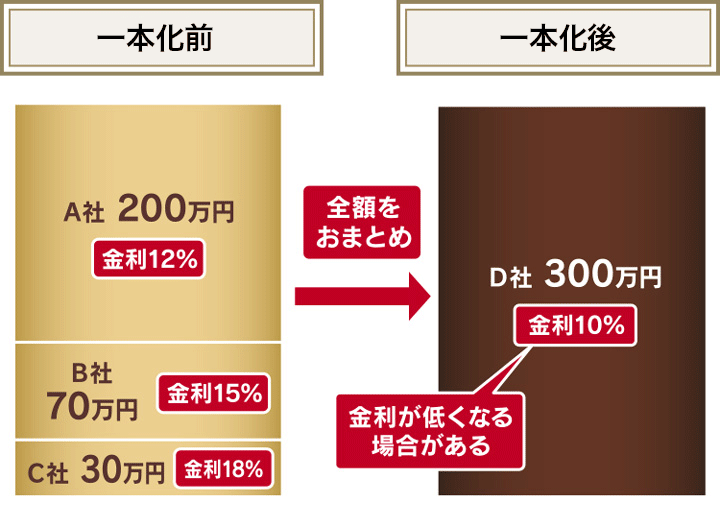

おまとめローンで複数ある借り入れを一本化

2社以上からの借り入れを一本化することで、毎月の返済負担を減らせる可能性があります。

具体的には、新規の借り入れによって、一度現在利用している複数の借り入れを完済します。

その後、新規の借り入れの金利が、以前よりも低くなっていれば、借入額が同額でも、最終的な返済総額を減らせることになります。

以下は、借金の一本化のイメージです。

一本化の代表的なサービスとして、「おまとめローン」が挙げられます。

しかし、このような対処法は「借金返済のために新たに借金をする」ことになるため、積極的におすすめできるものではありません。

また、利用にあたっては以下の点に注意する必要があります。

- 住宅ローンなど異なる用途のローンに一本化することはできない

- 安定した収入がなければ審査に通らない

- 総量規制により一本化に必要な金額を借りられない可能性も

- 返済が長期化すると返済総額が増えてしまう

借り入れの一本化の仕組みや注意点について詳しくは、以下の記事で解説しています。

公的支援制度を利用する

公的機関から借り入れたり、給付金を受け取ったりすることで、毎月の返済負担を減らせる可能性もあります。

多額の借り入れは難しいですが、無利子、低利子で借り入れができるため(給付金の場合は返済義務なし)、借金の解決になる可能性があります。

以下は、利用できる可能性のある公的支援制度の一例です。

- 生活福祉資金貸付制度:低所得者や高齢者などの経済生活を支援

- 母子父子寡婦福祉資金貸付金:ひとり親家庭の経済的自立を支援

- 住居確保給付金:経済的に困窮し住居を失う恐れある場合などに支給

公的支援制度は、それぞれ給付金や利用条件が異なりますので、事前に居住地の自治体(市役所など)で確認するようにしましょう。

公的支援制度について詳しくは、以下の記事で解説しています。

債務整理で借金を減額または免除してもらう

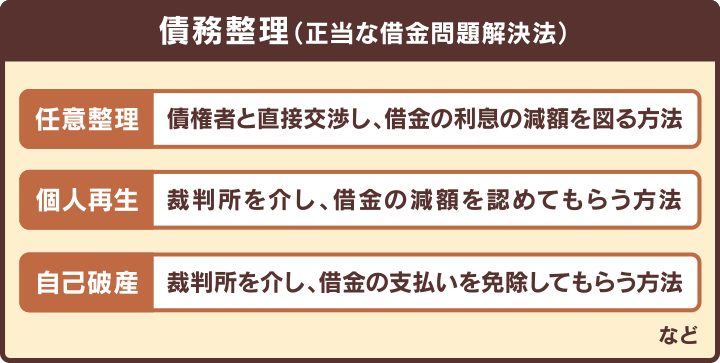

最後に紹介するのは、債務整理です。

債務整理とは、裁判所への申立てまたは債権者との交渉によって、借金を減額・免除してもらう方法をいいます。

債務整理にはおもに、以下の3つの方法があります。

以下で具体的に解説します。

任意整理は将来利息や遅延損害金をカットできる

任意整理とは、債権者と交渉することで、将来利息や遅延損害金(※)をカットし、毎月の返済額の減額や、返済スケジュールの調整を行う手続きです。債権者と和解契約を結んだ後は、3~5年での完済を目指します。

※金融機関によってはカットできないこともあります。

利息の返済がなくなることで、毎月の返済負担を減らすことができるでしょう。

また、任意整理は、整理の対象にする借金を選べます。そのため、たとえば連帯保証人付きの借金があれば、それを外すことで連帯保証人に請求がいかないようにすることもできます。

任意整理について詳しくは、以下の記事で解説しています。

個人再生は借金を5分の1~10分の1程度に減額できる

個人再生とは、裁判所に申立てを行うことで、借金を5分の1~10分の1程度に減額してもらう手続きです。減額された借金は、原則3〜5年での完済を目指します。

「収入が減って返済が難しくなり、借入先を増やしてしまっていた」といった場合であれば、個人再生が適するかもしれません。

個人再生では、「住宅資金特別条項(住宅ローン特則)」という制度を利用することで、住宅ローン返済中であっても家の処分を免れる可能性があります。

一方で、任意整理と異なり、整理する借金を選べません。連帯保証人がついている借金がある場合は、連帯保証人に請求がいくため、注意が必要です。

個人再生について詳しくは、以下の記事で解説しています。

自己破産は原則すべての借金の返済が免除される

自己破産とは、裁判所に申立てを行うことで、一部を除いたすべての借金を免除(免責)してもらう手続きです。裁判所が申立人の収入や借金額、借金の理由などをもとに、免責を認めるか判断します。

ただし、自己破産は個人再生と同様、整理する借金を選べません。

また、借金を帳消しにできる一方で、家や車などの財産は原則として没収されます。そうなれば生活への影響も大きなものとなります。

そのため、自己破産は最終手段として考えるようにしましょう。

自己破産について詳しくは、以下の記事で解説しています。

2社以上の借り入れでお困りの場合は弁護士法人・響にご相談を

2社以上の借り入れの解決方法について紹介しましたが、どの手段を選ぶべきか、迷うこともあるでしょう。

また、最後に紹介した債務整理を利用するとしても、どの手続きを行うべきかわからない、あるいはご自身で手続きをすることに不安を感じるかもしれません。

そのような場合は、弁護士法人・響にご相談ください。

ご相談者様の借金総額、返済総額、現在の収入などを加味し、最適な解決方法をご提案いたします。

また、任意整理をご依頼いただいた場合は、債権者との交渉をお任せいただけます。

任意整理の交渉を法律の専門家である弁護士が代理することで、手続きがスムーズに進むだけでなく、有利な条件で和解契約を締結できる可能性もあります。

弁護士法人・響は、債務整理のご相談実績が43万件以上あるため、安心してご相談ください。

ご相談は24時間365日、無料で受け付けています。

- 相談実績は43万件*以上・債務整理の解決事例も多数

- 24時間365日受付、全国対応可能

- 相談は何度でも無料

*2023年2月1日現在

相談無料 全国対応 24時間受付対応

- 月々の返済額を5万→2万へ減額できた事例あり

- 今お金がなくても依頼可能!

- 相談は何度でも無料

- 最短即日!返済ストップ