「リボ払いの借り換えってそもそもどうやるの?」

「借り換えで返済は楽になるのかな…」

リボ払いは、毎月返済をしていてもなかなか残高が減らず不安になる人もいることでしょう。

そのような場合、フリーローン・おまとめローンなどを利用して借り換えをすると、返済を早く終えられる可能性があります。

ただし、借り換えをすれば必ず返済の負担を軽くできるとは限りません。

特にリボ払いの返済が苦しくなっている場合、債務整理で返済額を減らした方がよいケースもあります。

リボ払いの残高が高くなってしまって困ったら、まず弁護士に相談して債務整理すべきか判断してもらうのも手です。

弁護士相談・響では、リボ払いや借金に関するお悩みの相談を何度でも無料で受け付けています。

この記事では、リボ払いの借り換えとは何か、返済の負担を軽くするコツ、借り換え以外にはどんな効果的な解決法があるかなどを詳しくお伝えします。

-

リボ払いの返済について無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも

目次

そもそもリボ払いの借り換えとは?借り換えの方法を解説

リボ払いの借り換えとは、カードローンなどで借り入れたお金でリボ払いの残高を一括返済して返済額などの減額を図るというものです。

リボ払い借り換えの仕組みについてすぐ知りたいという方はこちらの動画をご覧ください。

債務整理で借金をいくら減らせるか知りたい方は、借金減額シミュレーターでいくら減額できるのか診断してみましょう。診断は無料です。

いくら減らせるか知りたい!30秒で借金減額シミュレーターする

債務整理で借金をいくら減らせるか知りたい方は、借金減額シミュレーターでいくら減額できるのか診断してみましょう。診断は無料です。

リボ払いの借り換えとは他のローンでの借り入れで残高を完済する方法

リボ払いの借り換えでは、リボ払いの手数料(利息)より利率の低いローンから借り入れを行い、リボ払いの残高を一括返済することで返済の負担軽減を図ります(メリットについて詳しくは後述)。

リボ払いは1ヶ月の返済額が一定となるかわりに手数料の利率が高く、完済までの見通しが立ちづらいためです。

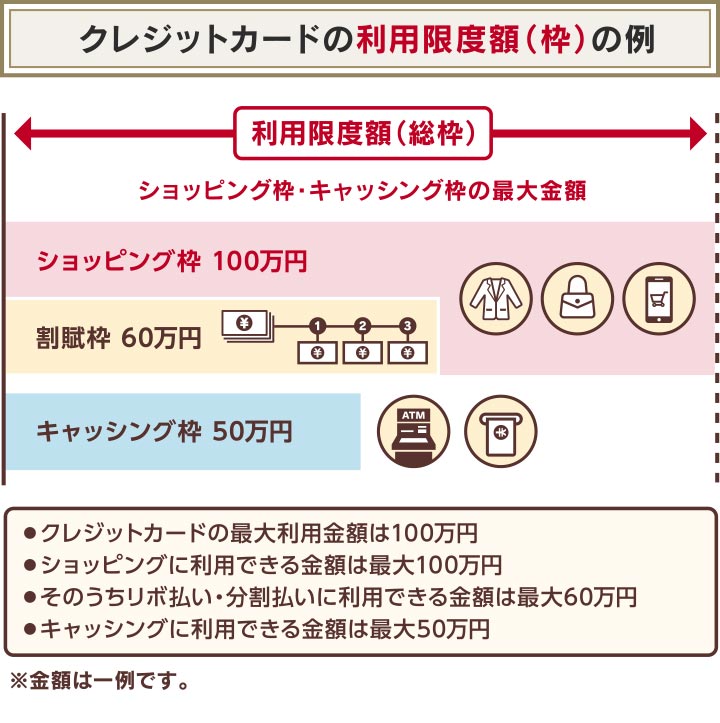

リボには、以下のとおりキャッシングリボとショッピングリボがあります。

- ショッピングリボ:クレジットカードの買い物での利用金額・利用件数にかかわらず、あらかじめ設定した毎月一定の金額だけを返済していく支払い方法。利用残高に応じて手数料を支払う

- キャッシングリボ:クレジットカードでお金を借り、毎月一定額の元金と金利の合計を一定期間返済し続ける方法

ショッピングリボの借り換えに際しては、以下のポイントをふまえておきましょう。

- ショッピングリボでは借り換えのメリットは大きくないこともある

ショッピングリボはキャッシングリボよりも毎月支払う手数料の利率が比較的低いケースも多いため - ショッピングリボの一括返済をする場合、事前にクレジットカード会社に申請する必要があるケースも

電話もしくはWebページで一括払いの申請を受け付けていることが多い。申請方法は要確認

リボ払いの一括返済についてはこちらの記事で詳しく解説しています。

カードローン・フリーローン・おまとめローンなどの利用が選択肢

リボ払いの借り換えを検討する場合、カードローン・フリーローン・おまとめローンなどから借り入れるのが選択肢となります。

カードローン・フリーローン・おまとめローンのおもな違いをまとめました。

| カードローン | フリーローン | おまとめローン | |

|---|---|---|---|

| 提供元の例 | 銀行、消費者金融、信販・クレジットカード会社 など | 銀行、信販・クレジットカード会社、労働金庫(ろうきん) など | 銀行、消費者金融 など |

| 用途 | 不問 | 原則不問(事業資金・投資・投機の資金などとしては利用不可) | 借金の一本化(ショッピングリボの借り換えには利用不可) |

| 借り入れ可能回数 | 限度額に達するまでは何度でも | 1回 | 1回 |

| 金利の目安 | ・銀行:年1.5%〜14.5% ・消費者金融:年3.0%〜18.0% ・信販・クレジットカード会社:年1.5%〜18.0% など |

・銀行:年3.8%〜14.0% ・信販・クレジットカード会社:年10.8%〜16.8% ・ろうきん:2.7〜8.8% など |

・銀行:年1.5%〜15.0% ・消費者金融:年3.0%〜18.0% など |

※金利は目安であり、2023年1月現在の情報です。

それぞれ、おもな商品と金利の例を見てみましょう。

カードローンの概要とおもな商品名・利率

カードローンとは、銀行や消費者金融、クレジットカード会社などが提供している個人向けの融資サービスのことです。

審査により借り入れ可能な限度額が決まり、その限度額に達するまでは何度でも借り入れることが可能です。

| カードローンの名称 | 金利(実質年率) |

|---|---|

| イオン銀行 カードローン | 3.8%〜13.8% |

| 三井住友銀行 カードローン | 1.5%~14.5% |

| 楽天銀行 スーパーローン | 1.9%~14.5% |

| PayPay銀行 カードローン | 1.59%〜18.0% |

| アコム カードローン | 3.0%~18.0% |

| アイフル ファーストプレミアム・カードローン | 3.0%~9.5% |

| プロミス アプリローン | 4.5%~17.8% |

| クレディセゾン マネーカードゴールド | 6.47%・ 8.47% |

※利用には条件があるほか、利用条件によって実質年率は異なる場合があります。

※2023年1月現在の情報です。最新の情報は会社のWebサイトなどでご確認ください。

フリーローンの概要とおもな商品名・利率

フリーローンとは、銀行やクレジットカード会社などが提供している、目的が定められていない、個人向けの融資です。

カードローンと似ているように見えますが、以下の特徴があります。

- 事業に利用することはできない

- 貸付けは一回のみで、途中で借り直すことはできない

有担保のフリーローンもありますが、一般的には無担保のものが利用しやすいでしょう。

おもな商品と提供元、金利は以下のとおりです。

| 商品名 | 金利 |

|---|---|

| 三井住友銀行 フリーローン |

年5.975%*1 |

| イオン銀行 フリーローン |

年3.8%~13.5% |

| りそな銀行 フリーローン |

年6.0%・9.0%・12.0%・14.0%*2 |

| セディナカード(SMBCファイナンスサービス) | 年10.8%〜16.8% |

| 中央労働金庫(中央ろうきん) フリーローン |

年7.5%*3 |

※利用には条件があるほか、利用条件によって実質年率は異なる場合があります。

※2023年1月現在の情報です。最新の情報は各社のWebサイトなどでご確認ください。

*1 変動型金利。SMBC Green プロジェクト関連の資金に利用がある場合、または住宅ローンとセットなどにすることで、最大3.0%まで金利優遇あり

*2 金利は4種類(固定金利)で、審査により決定します。住宅ローン利用中の場合は年0.5%金利が引き下げられます

*3 非団体会員・非生協会員の組合員および同一生計家族、固定金利の場合。変動金利の場合や生協会員の組合員および同一生計家族、団体会員の構成員の場合は金利が異なるほか、一定条件を満たすと0.2%の金利の優遇を受けられるケースもあります

おまとめローンの概要とおもな商品名・利率

おまとめローンは、金融機関や消費者金融などが提供している、複数の借入先からの借金を一本化することに特化した金融商品の俗称です。

よって、ショッピングリボおよび一社のみからの借り換えで利用することは想定されていません。

商品の例としては、以下のとおりです。

| 商品名 | 金利 |

|---|---|

| 東京スター銀行 スターワン乗り換えローン |

年9.8%・12.5%・14.6% |

| auじぶん銀行カードローン 借り換えコース*1 |

年0.98%〜12.5% |

| アイフル おまとめMAX・かりかえMAX*2 |

年3.0%~17.5% |

| プロミス おまとめローン |

年6.3%~17.8% |

※2023年1月現在の情報です。最新の情報は各社のWebサイトなどでご確認ください。

*1 借り換えコースでは、以下の条件を満たすことで、「誰でもコース」の金利より年0.5%の金利優遇があります。

- 判定日時点でauじぶん銀行でau ID登録(状況)が有効となっていること

- 借り換えを希望し、auじぶん銀行所定の審査結果が借入可能上限額(限度額)100万円以上となること

- auじぶん銀行からの借入金で他社の借入金を返済すること(他社の借入金が100万円未満の場合でも借り換えコースの対象となる)

*2 「おまとめMAX」はすでにアイフルと取引実績がある方が対象、「かりかえMAX」は新規でアイフルを利用する方が利用の対象となるおまとめローン。金利などの利用条件は同じです。

リボ払いの借り換えのメリットとは?

リボ払いの借り換えのメリットは以下のとおりです。

- 金利が下がるなら返済の総額は減らせる

- 一本化すると見通しが立って管理の手間が省ける

- リボ払いの利用可能枠やクレカの限度額に空きができる

それぞれ解説します。

金利が下がるなら返済の総額は減らせる

リボ払いの借り換えをする場合、リボ払いの手数料の金利よりも少ない金利で借りられることがあります。

その場合、返済総額は抑えることが可能です。

ただし、年利が下がっても毎月の返済額を減らしてしまうとあまり効果がないケースも考えられます。

返済金額のシミュレーションは、借金返済シミュレーターで計算してみるのがよいでしょう。

- 月々の返済金額

- 返済総額

- 利息総額

- 借入金額 ・・・・・・・・・・・・・・・・・・

- 借入金利(年率) ・・・・・・・・・・・・・・

- 返済月数 ・・・・・・・・・・・・・・・・・・

- ※本シミュレーションにより試算されるご返済額等はあくまでも目安であり、実際にご利用いただく際は、お借入日、金額、ご返済期間、金利等の条件により、本試算結果とは異なりますので、あらかじめご了承ください。

- ※本シミュレーションでは元利均等返済方式を採用しております。

- 返済期間

- 返済総額

- 利息総額

- 借入金額 ・・・・・・・・・・・・・・・・・・

- 借入金利(年率) ・・・・・・・・・・・・・・

- 月々の返済希望金額 ・・・・・・・・・・・・・

- ※本シミュレーションにより試算されるご返済額等はあくまでも目安であり、実際にご利用いただく際は、お借入日、金額、ご返済期間、金利等の条件により、本試算結果とは異なりますので、あらかじめご了承ください。

- ※本シミュレーションでは元利均等返済方式を採用しております。

具体的なシミュレーションの例は下で詳しく解説します。

一本化すると見通しが立って管理の手間が省ける

複数あるリボ払いを借り換えて一本化すると、お金の管理の手間が省けます。

リボ払いを複数社利用すると、返済の期日や利用する口座が違うことがあります。

これでは管理がしにくく、いくら返済し、いくら残高があるのかわかりにくいため、確認すること自体も負担になりがちです。

これらをまとめて借り換え、返済先を一本化すると、月々の返済額・残高の把握の手間や、口座への資金の準備の手間が省けます。

さらに、利息制限法との関係上、1社からの借入額を増やすことで金利も下がり、支払総額を抑えられるケースもあります(具体例など詳細は後述)。

リボ払いをおまとめローンで一本することについては、以下の記事で詳しく解説しています。

リボ払いの利用可能枠やクレカの限度額に空きができる

ショッピングリボをショッピング枠いっぱいまで使ってしまうと、一時的にクレジットカードは利用できなくなります。

その間、店頭やネット通販などでクレジットカードを使おうとしても、決済ができなくなってしまいます。

また、キャッシングリボも、借入額が一定額に達すると使えなくなってしまいます。

リボ払いを借り換えることでこれらの利用枠に空きができ、再度利用可能になります。

リボ払いの利用可能額については、以下の記事で詳しく解説しています。

リボ払いの借り換えで効果が期待できるケースの返済シミュレーション

リボ払いの借り換えで効果が期待できるケースの返済シミュレーションを見てみましょう。

ここでは、おもに以下2つのケースを検証します。

- リボ払い手数料の年利が18%・カードローンの貸付年利が12.5%の場合

- キャッシングで複数社から総額100万円以上を借りているケース

リボ払い手数料の年利が18%・カードローンの貸付年利が12.5%の場合

リボ払いの手数料の利率よりカードローンの貸付利率の方が低ければ、返済回数、返済総額ともに抑えることができます。

下の例で考えてみましょう。

<借り換え前>

クレジットカードA:ショッピングリボ残高50万円、手数料の年利18.0%

毎月2万円支払い

<借り換え後>

銀行カードローン 借入残高50万円 年利12.5%

毎月2万円返済

| 借り換えなかった場合 | 借り換えた場合 | |

|---|---|---|

| 返済回数 | 32回 | 30回 |

| 支払総額 | 63万1,374円 | 58万2,208円 |

このように利率を抑えることで、5万円近く支払総額を抑えることができました。

キャッシングで複数社から総額100万円以上を借りているケース

キャッシングで複数社から総額100万円以上を借りているケースでは、一本化することによって返済総額が下がる可能性があります。

利息制限法という法律により、以下のように、借入額に応じて上限利率が変わるためです。

| 借入額 | 上限金利 |

|---|---|

| 10万円未満 | 年20% |

| 10万円以上100万円未満 | 年18% |

| 100万円以上 | 年15% |

上の表からわかるように、複数社からの借入で借金の総額が100万円になっている場合、この法律の上限利率で借り換えた場合であっても返済総額が減るのです。

下の例を見てみましょう。

<借り換え前>

- クレジットカードA:キャッシングリボ残高30万円、年利18.0%

- クレジットカードB:キャッシングリボ残高30万円、年利18.0%

- クレジットカードC:キャッシングリボ残高40万円、年利18.0%

<借り換え後>

- 消費者金融のおまとめローンD 借入残高100万円 年利15.0%

| 借り換えなかった場合 | 借り換えた場合 | |

|---|---|---|

| 返済回数 | 41回 (クレジットカードCは35回で返済完了) |

36回 |

| 返済総額 | 131万7,695円 | 124万4,878円 |

※あくまで試算です。状況により金額が異なる場合があります。

※借金返済シミュレーターで計算しています。

このケースでは返済回数は5回短縮され、返済総額は7万円ほど抑えられます。

もし借り換えをより利率の低いカードローンにできれば、より返済期間・返済総額ともに抑えることが可能です。

リボ払いの借り換えでデメリットが生じることも

リボ払いの借り換えで生じるデメリットとしては、毎月の返済額に注意しないと、借り換えをきっかけに支払期間が延びて支払総額が増えることもあるというものがあります。

シミュレーションとあわせて詳しく解説します。

借り換えをきっかけに支払期間が延びて支払総額が増えることもある

リボ払いの借り換えをする際、借換先のローンの月の返済額や完済時期を決めます。

このとき、毎月のリボ払いがきついからと毎月の支払額を少なめに設定すると、逆に支払期間が延び、支払総額も増えてしまうケースがあります。

リボ払いの借り換え時に家計の支出を洗い直して固定費を減らせるか検討し、月の支払額を増額してさらに短期での完済を目指すのが理想的かもしれません。

すでに返済が厳しくなっている場合は、下で紹介する債務整理で根本的な解決を図るのも手だといえます。

リボ払いの借り換え後支払額を減らした場合のシミュレーション

リボ払いの借り換え後に、毎月の返済額を減らした場合のシミュレーションをしてみましょう。

上で借り換えが効果的な場合として紹介したケースで、借り換えで毎月の支払額を減らしてしまった例を考えてみましょう。

<借り換え前>

- クレジットカードA:キャッシングリボ残高30万円、年利18.0%

- クレジットカードB:キャッシングリボ残高30万円、年利18.0%

- クレジットカードC:キャッシングリボ残高40万円、年利18.0%

(クレカA、Bに1万円ずつ・クレカCに1万5,000円を返済)

<借り換え後>

- 消費者金融のおまとめローンD 借入残高100万円 年利15.0%

| 借り換えなかった場合 | 毎月の返済額を減らして借り換えた場合 | |

|---|---|---|

| 返済回数 | 41回 (クレジットカードCは35回で返済完了) |

56回 |

| 返済総額 | 131万7,695円 | 139万4,927円 |

※あくまで試算です。状況により金額が異なる場合があります

※借金返済シミュレーターで計算しています。

毎月の返済額を減らさずに借り換えたときには返済回数が5回ほど短縮され、返済総額は7万円以上減らせていました。

しかし、毎月の返済額を1万円減らしてしまうと返済回数は10回以上、返済総額は8万円程度増えてしまっていることがわかります。

リボ払いの借り換えで失敗しないための注意点

ここまで見てきた借り換えのメリット、デメリットやシミュレーションをふまえ、リボ払いの借り換えで失敗しないためには、以下のことに気をつけましょう。

- リボ払いの利率より低金利のローンを選ぶ

- 毎月の支払額を少なくしすぎない

- リボ払いの残高が少額の場合は効果が薄い

- 審査があるので必ず利用できるとは限らない

- アドオン方式の分割の場合も効果が期待できない

- リボ払いの利用可能枠が空いても追加で使いすぎない

それぞれについて、あらためて見ていきます。

リボ払いの利率より低金利のローンを選ぶ

上で挙げたように、カードローンやフリーローン、おまとめローンは、すべてが低金利というわけではありません。

リボ払いと手数料と同程度の金利のカードローンに借り換える場合は、返済の総額が減らず、あまりメリットが期待できません。

カードローンは、金利上限15%を目安に、低金利を念頭に置いて選ぶとよいでしょう。

また、審査結果次第では、想定していた金利より高い貸付金利でしか借りられないケースもあるので、注意してください。

毎月の支払額を少なくしすぎない

リボ払いのデメリットのシミュレーションでも提示したとおり、毎月の支払額が少なくなると、それだけ返済の期間が延びて手数料・利息がかかります。

その結果、利息総額・返済総額が変わらなかったり高くなったりする可能性があるので、借り換えをしても毎月の支払額を減らしすぎないように気をつけましょう。

リボ払いを早く完済したい場合は、まずは月々の返済額を増やせないかを検討しましょう。

金利が低いローンに借り換えて、さらに月々の返済額を増やすことができれば、完済を早める効果が得やすいといえます。

リボ払いの残高が少額の場合は効果が薄い

リボ払いのもともとの利用額が少額な場合に借り換えても、債務を少なくできる額も少額にとどまる場合が多いでしょう。

また、返済回数もそれほど差が出ないことが想定され、借り換えの効果が得にくいと考えられます。

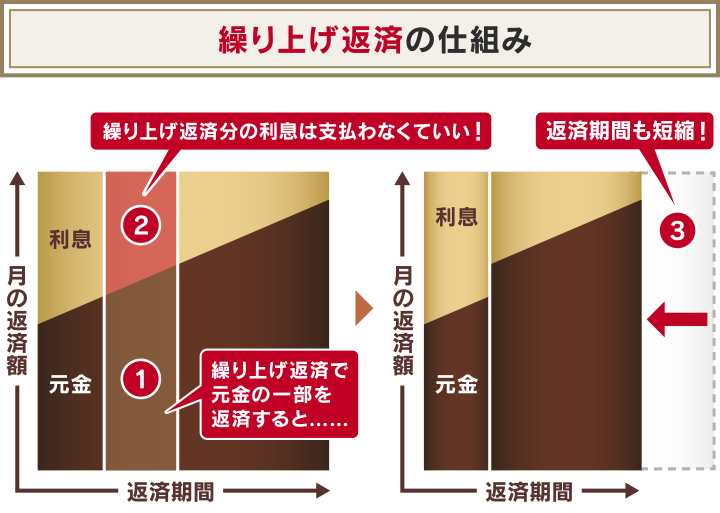

ボーナスが入ったときなどに繰り上げ返済や、月々の返済の増額をした方が、手続きが簡単で返済の回数を減らしやすく、早く完済に近づきます。

リボ払いの繰り上げ返済については、以下の記事で詳しく解説しています。

審査があるので必ず利用できるとは限らない

カードローン、おまとめローンなどにも審査があるので、必ず利用できるわけではありません。

- 過去の利用に延滞がないか

- 問題なしと判断できる取引実績であるか

- 収入や他の借入額に問題はないか など

特に借入額が大きくなると、審査も厳しめに行われる可能性があるといえます。

また、審査の結果、総量規制などにより借り換えに必要な金額が借りられないケースもあるので注意が必要です。

用語集

総量規制とは?

貸金業法に定められているルール。

用語集

総量規制とは?

貸金業法に定められているルール。貸金業者(クレジットカード会社や消費者金融など)がお金を貸す際に、契約者の年収の3分の1を超えて貸付けをしてはいけないとされている。

銀行もこれに準じたルールで自主規制を行っている。

総量規制についてはこちらの記事で詳しく解説しています。

審査に不安がある場合、借り換えよりも、上でも紹介している繰り上げ返済や月々の返済額の増額を検討しましょう。

もし繰り上げ返済や増額が厳しい状況であれば、下で紹介する債務整理も選択肢になります。

アドオン方式の分割払いの場合も効果が期待できない

アドオン方式の分割払いを利用している場合も、借り換えの効果が期待しにくいと考えられます。

用語集

アドオン方式とは

「商品代金+金利分の額(手数料・利息)」を分割回数で割った額を毎月支払う方法。

用語集

アドオン方式とは

「商品代金+金利分の額(手数料・利息)」を分割回数で割った額を毎月支払う方法。返済して残高が減っても、毎月払う金利分の額は減らずに一定額のままとなる

アドオン分割払いの途中で残高をカードローンで借り換えた場合、残高にはすでに利息が含まれています。

借り換えると、ここにさらにカードローン分の利息がかかることになり、返済額の負担だけでなく返済回数も増えてしまうのです。

リボ払いの利用可能枠が空いても追加で使いすぎない

リボ払いの借り換えがうまくいき、利用可能枠に余裕ができても、また使いすぎてしまうと状況は悪化してしまいます。

リボ払いの借り換え後は、キャッシングや、ショッピングリボの利用も見直した方がよいでしょう。

借り換えは借金を借金で返済する方法であり、借金や返済の苦しさの根本的な解決にはなっていないことを覚えておくようにしてください。

リボ払いの返済が苦しいときは債務整理も選択肢になる

リボ払いの完済を早めるのであれば、適切な方法での借り換えのほか、繰り上げ返済や返済額増額などが有効だと解説しました。

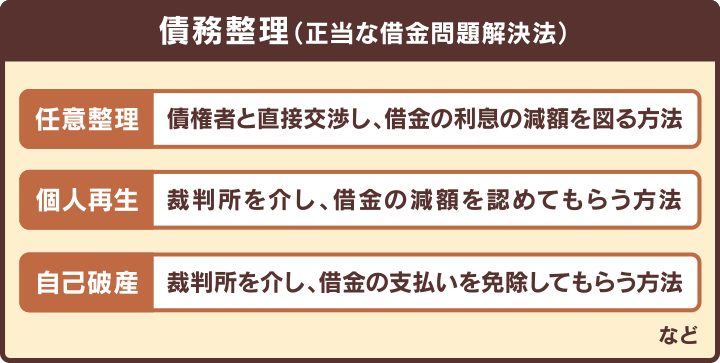

しかし、すでにリボ払いの返済が苦しくなっているのであれば、債務整理という借金問題を正当に解決する方法が選択肢になるかもしれません。

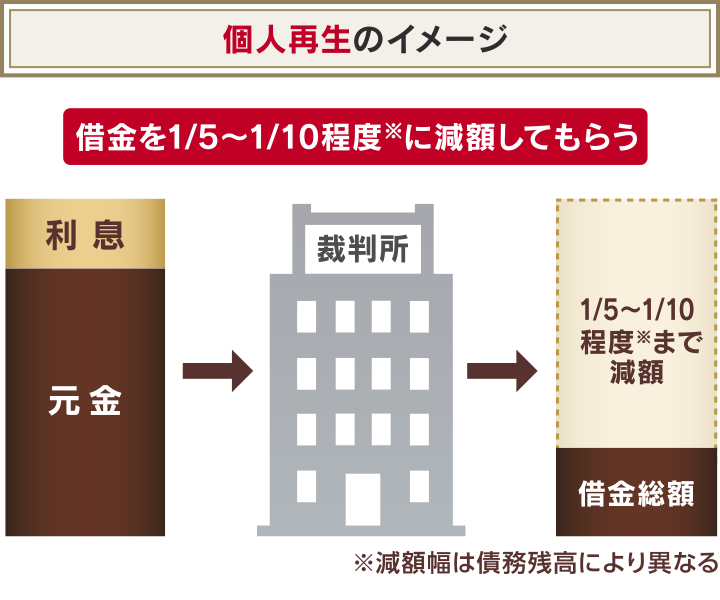

債務整理は上の図版のようにおもに3つの方法があり、これからかかる利息をカットしたり、借金自体を減額したりして、返済総額を減らすことが可能です。

それぞれの方法について解説します。

債務整理については以下の記事で詳しく解説しています。

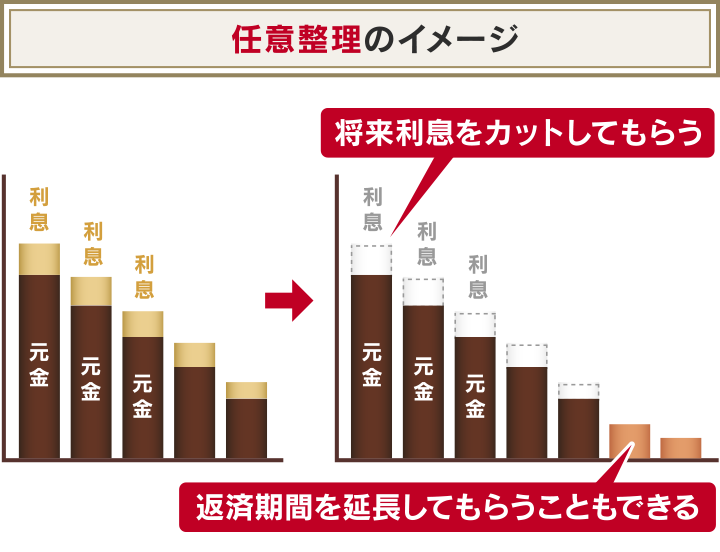

任意整理は利息をカットして無理のない返済プランを目指せる

任意整理とは、裁判所などの公的機関を通さずに債権者(お金を貸した側)と直接交渉することによって借金の減額を図る方法です。

リボ払いは、利用残高の合計に対して手数料(利息)がかかる支払い方法です。

任意整理であれば、和解後から完済までにかかるリボ払いの手数料(利息)がカットできる可能性があります。

利息がカットされた後の元金のみの分割払いを、3〜5年程度の無理のない返済期間に調整(延長)することで、月々の返済額は少なくなります。

金融業者を選んで直接交渉できるため、他の債務整理と比べ、費用や期間を抑えられる点も任意整理のメリットです。

任意整理について、詳しくはこちらの記事でも解説しています。

場合によっては自己破産や個人再生が選択肢になることも

リボ払いの残高が収入に対して著しく高い場合や、リボ払い以外にも借金がある場合、個人再生や自己破産が選択肢になる可能性もあるでしょう。

個人再生とは、借金が返済不能のおそれがあることを裁判所に申し立てて、再生計画の認可決定を受けることで借金を減額してもらう解決方法です。

借金額を1/5〜1/10程度に減らし、3年(最長5年)で返せるようになる可能性があります(最低でも100万円の返済義務は残ります)。

個人再生についてはこちらの記事で詳しく解説しています。

自己破産は、裁判所を介して一部の債務を除きすべての借金の支払い義務を免除(免責)してもらう解決方法です。

自己破産についてはこちらの記事で詳しく解説しています。

いずれも任意整理よりも手続きに時間・手間がかかり、デメリットも大きくなるため、検討する場合はまず弁護士など法律の専門家に相談するようにしてください。

リボ払い残高の返済に困ったら弁護士に相談しよう

リボ払いの残高の返済に困ったら、まずは弁護士に相談してみてはいかがでしょうか。

相談のメリットには、以下のようなものが考えられます。

- 任意整理が必要かどうかを判断してくれる

- 他の借金がある場合も一緒に相談できる

- 過払い金がある場合は請求できる

- 債務整理を依頼すると、受任通知でカード会社からの督促を止められる

弁護士法人・響では、リボ払い返済をはじめ、借金に関する相談を何度でも無料で受け付けています。

弁護士には守秘義務があるため、周囲に知られずに相談することが可能です。

メリットについて詳しく解説します。

任意整理が必要かどうかを判断してくれる

リボ払いの支払いに苦しんでいる状態では、任意整理をするべきかどうかの判断を自分で下すのは難しいケースも多いでしょう。

債務整理案件の解決実績が豊富な弁護士に相談することで、滞納金額や状況をふまえ、任意整理をすべきかどうか、他の債務整理の方法がよいか、アドバイスしてくれるでしょう。

他の借金がある場合も一緒に相談できる

リボ払いの残高以外に消費者金融・銀行からの借り入れがある場合も、弁護士にまとめて相談することが可能です。

法律・実務両方の知識に長けている弁護士なら、債権者の数、借入総額、収支のバランスなどを鑑みて、状況に合った債務整理の方法や進め方を提案してくれます。

司法書士にも相談は可能だが業務に制限がある

借金問題を司法書士に相談することは可能です。

しかし、行える業務・実際の手続きなどに以下の制約がかかります。

- 依頼者の法的な代理人にはなれないため、自己破産や個人再生での裁判所への申立てなどは債務者本人が行う必要がある

- 1社あたりの債務が140万円超の案件を扱えない(司法書士法第3条)

借金額が大きい場合や、債務整理の方法が決まっていない場合は弁護士に依頼した方がスムーズでしょう。

過払い金がある場合は請求できる

2010年以前に利用を開始したキャッシングリボについて、以下の条件を満たしている場合は過払い金が発生している可能性があります。

- 利息制限法を超過する利率(グレーゾーン金利)での取引である

- 完済後10年以内である(時効を過ぎていない)

- 対象クレジットカード会社が倒産していない

用語集

過払い金とは?

クレジットカード会社や消費者金融などに対し、法律の上限金利を超えて支払った利息、つまり払いすぎた利息のこと。

用語集

過払い金とは?

クレジットカード会社や消費者金融などに対し、法律の上限金利を超えて支払った利息、つまり払いすぎた利息のこと。過払い金を取り戻す手続きを過払い金返還請求と呼びます。

過払い金についてはこちらの記事で詳しく解説しています。

用語集

グレーゾーン金利とは?

2010年以前に適用されていた、法律の上限金利を超えた違法な貸付金利のこと。

用語集

グレーゾーン金利とは?

2010年以前に適用されていた、法律の上限金利を超えた違法な貸付金利のこと。かつて金融業者が貸付けする際の上限金利を定める法律は2つありました(利息制限法、出資法)。

それぞれの法律が定める上限金利は異なっており、その間がグレーゾーン金利と呼ばれています。

現在、グレーゾーン金利は撤廃されています。該当する金利で借り入れていた場合は、返済した利息の一部を過払い金として返還請求できる可能性があります。

グレーゾーン金利についてはこちらの記事で詳しく解説しています。

過払い金があった場合、過払い金返還請求を行ってキャッシングリボの残高と相殺したり、リボの残高を減額したりすることも可能です。

リボ払いの過払い金については、以下の記事で詳しく解説しています。

受任通知でカード会社からの督促を止められる

弁護士や司法書士に債務整理を依頼すると、受任通知が発送されます。

受任通知とは、弁護士や司法書士が債権者に「代理人として手続きを進める」旨を知らせる通知で、督促や取り立てを止める法的な効力があります(貸金業法第21条)。

すでにリボ払いの支払いを滞納し、督促・取り立てに悩まされている場合は、精神的にも楽になれる可能性が高いでしょう。

受任通知については以下の記事で詳しく解説しています。

- そもそもリボ払いの借り換えとは、他のカードローン・フリーローン・おまとめローンなどでの借り入れで残高を完済するというものです。

- リボ払いの借り換えのおもなメリットは以下のとおりです。

・金利が下がるなら返済の総額は減らせる

・一本化すると見通しが立って管理の手間が省ける

・リボ払いの利用可能枠やクレカの限度額に空きができる - ただし、リボ払いの借り換えのデメリットとしては、支払期間が延びて支払総額が増えるというものも挙げられます。

また、借り換えは借金で借金を返すという行為であるため、根本的な借金の解決にはなりません。 - これらをふまえ、以下のような項目がリボ払いの借り換えで失敗しないための注意点となるでしょう。

・リボ払いの利率より低金利のローンを選ぶ

・毎月の支払額を少なくしすぎない

・リボ払いの残高が少額の場合は効果が薄い

・審査があるので必ず利用できるとは限らない

・アドオン方式の分割の場合も効果が期待できない

・リボ払いの利用可能枠が空いても追加で使いすぎない - リボ払いの完済を早めたい場合、繰り上げ返済や毎月の支払額のアップを目指すのもよいでしょう。もし、すでに返済が苦しいときは債務整理も選択肢となります。

任意整理を行ってカード会社と交渉すれば、これからかかる利息をカットして無理のない返済プランを目指せる可能性があります。 - 弁護士法人・響では、借金に関する相談を何度でも無料で受け付けています。

周囲にバレずに話を聞いてもらうことができるので、リボ払いの支払いに困っているなら一度相談してみるのがよいでしょう。

弁護士に相談することのメリットは以下のとおりです。

・任意整理が必要かどうかを判断してくれる

・司法書士にも相談は可能だが業務に制限がある

・受任通知でカード会社からの督促を止められる

-

リボ払いの返済について無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも