- 弁護士会所属

- 第二東京弁護士会 第54634号

- 出身地

- 熊本県

- 出身大学

- 大学院:関西大学法学部 同志社大学法科大学院

- 保有資格

- 弁護士・行政書士

- コメント

- 理想の弁護士像は、「弱い人、困った人の味方」と思ってもらえるような弁護士です。 そのためには、ご依頼者様と同じ目線に立たなければならないと思います。そのために日々謙虚に、精進していきたいと考えています。

「おまとめローンを使えばリボ払いの支払い負担が減るかな…?」

クレジットカードのリボ払いを複数していて支払いが苦しい場合は、おまとめローンに借り換えることで負担を減らせる可能性があります。

しかしおまとめローンには、次のようなデメリットがあります。

- おまとめローンの金利が低いとは限らない

- 追加で借入れはできない場合がある

- 返済期間が延びて返済総額が増える可能性もある

- 与信審査に通らず契約できない可能性もある

- 新たな借金をすることになる

おまとめローンでリボ払いの支払い負担を減らせず苦しい場合は、債務整理という方法で手数料をカットするなどして減額できる可能性があります。

この記事では、リボ払いの支払いをおまとめローンに借り換えるメリットとデメリット、リボ払いがの支払いができない場合の対処法である債務整理について解説します。

債務整理でどのぐらい減額できるかなどについて詳しく知りたい方は、弁護士法人・響へお気軽にご相談ください。相談は無料です。

相談無料 全国対応 24時間受付対応

- 月々の返済額を5万→2万へ減額できた事例あり

- 今お金がなくても依頼可能!

- 相談は何度でも無料

- 最短即日!返済ストップ

目次

「いきなり弁護士に相談するのは怖い…」そんな方は、弁護士法人・響が運営する借金減額診断で、借金を減らせるか診断してみましょう。無料・匿名で利用できます。

【3つの質問に答えるだけ】借金減額診断を試してみる

※弁護士には守秘義務があり、減額診断の過程で入力いただいた情報を他の目的で利用したり、お問い合わせ内容をご家族やお勤め先などにお知らせすることは一切ありません。

クレジットカードのリボ払いはおまとめローンに借り換えできる?

クレジットカードのリボ払いを複数利用していて返済が苦しい場合は、おまとめローンに借り換えることができます。

「おまとめローン」とは、金融機関からの借金や、クレジットカード会社の利用残高が複数ある場合に、返済を1つにまとめられるローン商品です。

銀行や信用金庫、消費者金融などの「借り換えローン」や「フリーローン」なども、おまとめを目的として利用することもできます。

おまとめローンについては下記の記事で詳しく解説しています。

ショッピングリボ・キャッシングリボで利用可否が異なる

クレジットカードのショッピング利用分をリボ払いで支払うことを「ショッピングリボ」といいます。

おまとめローンを利用する際に注意したいのは、ショッピングリボはおまとめローン利用の対象にならない場合もあるということです。

下の表のように、ショッピングリボを対象としていない場合や、利用者を限定しているおまとめローンもあります。

| 商品名 | キャッシンググリボの利用可否 | ショッピングリボの利用可否 |

|---|---|---|

| 東京スター銀行 スターワン乗り換えローン |

利用できる | 利用できる |

| 楽天銀行 楽天銀行スーパーローン |

利用できる | 利用できる |

| ろうきん(中央労働金庫) カードローン「マイプラン」 |

利用できる | 利用できる ※他行からの借り換え利用は団体会員のみ |

| アイフル おまとめMAX、かりかえMAX |

利用できる | 利用できる ※ショッピングリボのおまとめ利用は書類提出が必要 |

| プロミス(SMBCコンシューマーファイナンス) おまとめローン |

利用できる | 利用できない |

※2023年3月30日現在の情報です。最新の情報は各社のWebサイトでご確認ください。

「ろうきん(労働金庫)」のカードローンをおまとめローンとして利用できるのは、労働金庫に出資のある団体会員の構成員のみとなり、一般の人は利用できません。

「プロミス」ではキャッシング(キャッシングリボ)をのみ対象にしており、ショッピングリボのおまとめには利用できません。

用語集

ショッピングリボ・キャッシングリボとは?

用語集

ショッピングリボ・キャッシングリボとは?

・ショッピングリボ(リボ払い)

クレジットカードのショッピング利用分をリボ払いで支払う方法です。ショッピング利用時には一括払い・ボーナス払い・分割払い・リボ払いなどの支払い方法が選べることが一般的です。

・キャッシングリボ

クレジットカードのキャッシング利用分をリボ払いで支払う方法です。支払い方法はクレジットカードによって決まっており、選べないことが一般的です。

おまとめローンは金融機関や貸金業者が扱っている

おまとめローンは、金融機関(銀行や信用金庫、労働金庫など)、貸金業者(消費者金融など)が取り扱っています。

「のりかえローン」「借り換えローン」などの名称の場合もあります。 また「カードローン」や「フリーローン」などを、借金をまとめる目的で利用することも可能です。

以下で詳しく紹介します。

銀行と消費者金融のおまとめローンの違い

借入金利や借入限度額は、次の表が目安になります。

銀行や信用金庫、労働金庫に比べて消費者金融の金利は高めに設定されていることが多いといえます。

| 業態 | 金利の目安(年利) | 限度額の目安 |

|---|---|---|

| 銀行 | 1.5%〜15.0%程度 | 500万〜1,000万円程度 |

| 消費者金融 | 3.0%〜18.0%程度 | 300万〜800万円程度 |

| 信用金庫 | 4.0%〜15.0%程度 | 500万〜1,000万円程度 |

| 全国労働金庫 (ろうきん) |

3.0%〜7.0%程度 | 300万〜1,000万円程度 |

※金利は借入額や返済状況によって異なります。

リボ払いを一本化できるおまとめローン一覧

リボ払いを一本化できる、おもなおまとめローンには、次のような商品(サービス)があります。

| 会社名・商品名 | 金利(年利) |

|---|---|

| 楽天カード リボ払い |

15.0% |

| 東京スター銀行 スターワン乗り換えローン |

9.8%・12.5%・14.6% |

| 楽天銀行 楽天銀行スーパーローン |

1.9%~14.5%*1 |

| 多摩信用金庫 おまとめローンリンク |

7.0%*2~11.0% |

| ろうきん(中央労働金庫) カードローン「マイプラン」 |

3.875%~7.075%*3 |

| アイフル おまとめMAX、かりかえMAX*4 |

3.0%~17.5% |

※2023年3月30日現在の情報です。最新の情報は各社のWebサイトなどでご確認ください。

*1 利用限度額によって金利は異なる

*2 変動金利の場合

*3 団体会員の場合の金利(他行からの借り換えは団体会員しか利用できません)

*4「おまとめMAX」はすでにアイフルと取引実績がある人。「かりかえMAX」は新規でアイフルを利用する人が利用の対象となるおまとめローン。金利などの利用条件は同じ

リボ払いがやばい理由は?おまとめローンにまとめるべき?

リボ払いはクレジットカードの返済方法のひとつで、リボルビング払いの略称のことです。

毎月の返済額を一定額に抑えられるのが魅力ですが、「リボ払いはやばい」といわれるのも事実です。

リボ払いがやばいといわれる理由はこの4つです。

- 手数料が高く、返済総額が上がりやすい

- 毎月の返済が少なく、なかなか完済できない

- 返済しているつもりになりやすく、ピンチの時に気づきにくい

- 無意識に設定し、リボ払いを利用していることに気づかない場合がある

クレジットカードのリボ払いがやばい理由は、以下の記事で詳しく説明しています。

クレジットカードのリボ払いをおまとめローンにまとめるメリット

おまとめローンで支払いを一本化した場合のメリットは、次のような点が挙げられます。

- 支払先を1つにできるので管理がしやすい

- 金利の低いローンにまとめて支払い額を減らせる可能性がある

- 年収の3分の1を超えて借入れできる場合がある

以下で詳しく解説します。

支払い先を1つにできるので管理がしやすい

支払先が複数ある場合、支払日や返済回数、返済口座などがまちまちで管理がしにくくなりがちです。

クレジットカード会社によって支払日が異なるため、うっかり支払いを忘れて滞納してしまった、ということもありえます。

支払いを一本化することで、このようなミスを防止でき、管理がしやすくなるといえます。

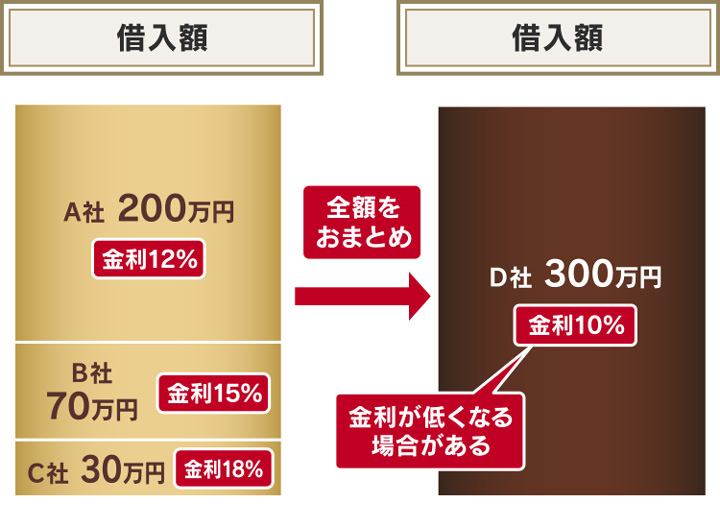

金利の低いローンにまとめて支払額を減らせる可能性がある

クレジットカードのリボ払いより、金利(手数料)の低いおまとめローンに借り換えをすることで、支払う利息が少なくなり、負担を軽減できる可能性があります。

| 商品名 | 支払総額 | うち利息総額 |

|---|---|---|

| 楽天カード リボ払い*1 |

1,483,155円 | 483,155円 |

| 楽天銀行 楽天銀行スーパーローン*2 |

1,348,247円 | 348,247円 |

| その差は? | 134,908円 | |

*1 元金定額型の残高スライド方式、毎月の返済額(元金のみ)10,000円、返済回数86回、金利(実質年率)15.0%の場合

*2 元利定額型の残高スライド方式、毎月の返済額(利息含む)15,000円、返済回数182回、利用限度額200万円、借入利率年6.9%の場合

※概算のため金額を保証するものではありません。

残高が100万円の場合、おまとめローンを利用することで、リボ払いより支払総額が約13万5,000円少ないという結果になりました。

このように、おまとめローンに借り換えることで、リボ払いより支払総額が少なくなる場合があります。

年収の3分の1を超えて借入れできる場合がある

一般的に貸金業者(消費者金融など)は、年収の3分の1を超える貸付けが原則禁止されています(総量規制)。

しかしおまとめローンは、総量規制の対象外になるケースがあります。

用語集

総量規制

用語集

総量規制

貸金業者の貸付けでは、借り手の返済能力を超える貸付けが禁止されています。借入残高が年収の3分の1を超えると、返済能力を超えるものとして貸付けが禁止されるという規制です。

銀行カードローンや信販会社のショッピングクレジット、クレジットカードのショッピング利用分については、総量規制の対象になりません。

貸金業者が取り扱うおまとめローンは、法令に規定された一定の条件を満たせば、年収の3分の1を超えて借入れできる場合があります。

これはおまとめローンが「例外貸付」に分類されるためです。

- 顧客に一方的に有利となる借り換え

- 借入残高を段階的に減少させるための借り換え

総量規制の例外貸付となる消費者金融のサービスには、次のようなものがあります。

| 会社名 | 商品名 |

|---|---|

| プロミス | おまとめローン |

| アイフル | おまとめMAX・かりかえMAX |

※2023年3月30日現在の情報です。最新の情報は各社の公式サイトでご確認ください。

銀行や信用金庫などからの借入れは、もともと総量規制の対象外となります。

ただし借入れ時には審査があるため、必ずしも年収の3分の1を超えて借入れができるわけではありません。

総量規制についてはこちらの記事で詳しく解説しています。

クレジットカードのリボ払いをおまとめローンに借り換えるデメリット

おまとめローンで支払いを一本化した場合には、次のようなデメリットもあります。

- 新たな借金をすることになりさらに利息が増える

- 金利が下がるとは限らない

- 返済期間が延びて返済総額が増える可能性もある

- 追加で借入れはできない場合がある

- 与信審査に通らず契約できない可能性もある

以下で詳しく解説します。

新たな借金をすることになりさらに利息が増える

おまとめローンを利用することは、新たな借金をすることです。

リボ払いの支払いのために借金をすることになり、根本的な解決方法にはならない点に注意が必要です。

もともとリボ払いの支払いには手数料(利息)が加算されていますが、借り換えることでさらにおまとめローンの利息も上乗せされることになります。

新たな借金をすると、そのたびに利息が上乗せされていくことを理解しておきましょう。

支払いのために借金を重ねて、多額の債務をかかえてしまっては本末転倒といえます。

おまとめローンを利用する際は、本当に必要であるのかよく検討しましょう。

金利が下がるとは限らない

リボ払いの金利(手数料)は実質年率15.0%程度が一般的ですが、すべてのおまとめローンの金利がリボ払いの金利より低いわけではありません。

特に消費者金融が取り扱うおまとめローンの金利は、リボ払いの金利より高い場合もあります。

前述しましたが、アイフル(おまとめMAX、かりかえMAX)の金利は最高で年率17.5%、プロミス(おまとめローン)の金利は最高で年率17.8%が適用される場合があります。

実際の借入れ金利は借入額などによって変わるため、事前によく確認してみましょう。

返済期間が延びて返済総額が増える可能性もある

リボ払いからおまとめローンに借り換えても、支払総額が増える可能性があります。

月々の返済額が少ないことで返済期間が延びてしまうと、利息額が多くなってしまうためです。

例として、100万円を利用した場合の返済シミュレーションをしてみました。

| 商品名 | 返済回数(期間) | うち利息総額 | 支払総額 |

|---|---|---|---|

| 楽天カード リボ払い*1 |

86回 (7年2ヶ月) |

483,155円 | 1,483,155円 |

| 東京スター銀行 スターワン乗り換えローン*2 |

120回 (10年) |

756,440円 | 1,756,440円 |

| 差分 | 34回 (2年10ヶ月) |

273,285円 | |

*1 元金定額型の残高スライド方式、毎月の返済額(元金のみ)10,000円、返済回数86回、金利(実質年率)15.0%の場合

*2 東京スター銀行:元利均等返済方式、毎月の返済額(利息含む)14,637円、返済回数120回(10年)、借入利率12.5%(年率)の場合

※概算のため金額などを保証するものではありません。

残高が100万円の場合、支払総額に約27万円も差が出る結果になりました。返済期間は2年10ヶ月もの差があります。

なおこの例では、おまとめローンの毎月の返済額が少なくなっているため、返済期間が延び、支払総額が増えています。

追加で借入れはできない場合がある

おまとめローンは、複数の返済をまとめて返済することが目的のローンです。

そのため、一度契約したあとでは追加の借入れができないことがあります。

そのため一般的なカードローンのように、借りたり返済したりを自由に繰り返すことは原則としてできません。

おまとめローン借入れ後に新たに借入れをする可能性がある場合は、他の商品を選ぶことも検討しましょう。

与信審査に通らず契約できない可能性もある

前述のとおり複数のクレジットカードのリボ払いを、おまとめローンに借り換えることは可能です。

しかしおまとめローンを新規契約する際には、通常のローン契約と同じように与信審査を受ける必要があります。

そのため、ローンやクレジットカードの残高が多い場合や、支払いの滞納がありブラックリストに載っている場合は、おまとめローンの審査に通らず契約ができない場合もあります。

用語集

ブラックリストとは?

用語集

ブラックリストとは?

信用情報機関に事故情報が登録されることの俗称です。滞納や債務整理をすることで5年~7年程度登録され、その間はクレジットカードやローンの新規契約などができません。

ブラックリストについては以下の記事で詳しく解説しています。

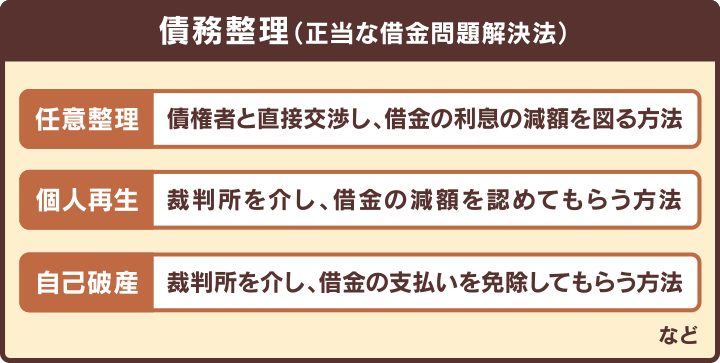

おまとめローンで解決しない場合は債務整理を検討

おまとめローンを利用してもリボ払いの支払いが難しい場合や、おまとめローンを利用したことでかえって支払いが増えてしまい解決できない場合には、「債務整理」という方法で解決できる可能性があります。

債務整理は、借金を根本的に解決できる可能性のある正当な方法です。

債務整理にはおもに次の3つの方法があります。

- 任意整理

- 個人再生

- 自己破産

以下で詳しく解説します。

債務整理について詳しくは以下の記事もご参照ください。

おもに将来利息をカットできる任意整理

「任意整理」は、債権者と返済について直接交渉し、和解を成立させることで借金を無理なく返済できるようにする債務整理の方法です。

多くの場合、これから払う利息(将来利息)を減額またはカットしてもらい、3〜5年程度で返済することになります。

債務額が少ない場合は、任意整理で解決できる可能性が高いといえます。

- 借金額があまり多くない

- 利息がカットされれば3~5年で返済できる

- 家族にバレずに解決したい

- 車や住宅などを回収されたくない

- 保証人付きの借金がある

任意整理について詳しくは以下の記事で解説しています。

借金を5分の1~10分の1程度に減らせる個人再生

「個人再生」は民事再生手続のひとつで、裁判所を介して借金総額を1/5~1/10程度に減額してもらい、原則3年(最長5年)で返済する方法です。

※減額の下限は100万円。

また住宅ローン特則(住宅資金特別条項)を利用すれば、家を手放すことなく住宅ローンの返済を続けることも可能です。

- 借金額が1/5~1/10程度になれば3~5年で返済できる

- 住宅を手放したくない

個人再生について詳しくは以下の記事もご参照ください。

すべての支払い義務がなくなる自己破産

「自己破産」は、裁判所を介して、一部の債務を除きすべての借金の支払い義務を免除(免責)してもらう解決方法です。

生活保護を受給していたり、無職で収入がない場合でも、自己破産の申立ては可能です。

その代わり、原則として家や車などの高額の財産は裁判所に回収されてしまいます。

- 借金額が多く3~5年で返済できない

- 失業や減収などにより借金返済のめどが立たない

- 生活保護を受給している

- 車や持ち家などの高額な財産がない

自己破産について詳しくは以下の記事で解説しています。

リボ払いの支払いに困っている方は弁護士法人・響へご相談を

弁護士法人・響では、借金問題や債務整理に関する相談を無料で受け付けています。

どうしても借金の返済が難しい場合は、ご相談ください。

債務整理をご希望の場合は、借金や収入の額などから適切と思われる債務整理をご提案し、手続きや交渉の多くをお任せいただけます。

※法的手続きの場合は、ご依頼者様自身で書類収集や作成を行っていただく必要がありますが、そのサポートをいたします。

またご相談の結果、債務整理をする必要がない場合は強要することはありませんので、お気軽にご相談ください。

- 相談実績は43万件*1以上・債務整理の解決事例も多数

- 24時間365日受付*2、全国対応可能

- 相談は何度でも無料

- 弁護士費用は分割払いも可能

*1 2023年3月20日現在

*2 法律相談は営業時間内で対応

弁護士法人・響について詳しくは以下をご参照ください。

弁護士法人・響では、自己破産などの債務整理についての無料相談を受け付けています。まずはお気軽にご相談ください。

弁護士法人・響に債務整理の無料相談をする- リボ払いはおまとめローンに借り換えできる

・キャッシングリボはおまとめローンにできる

・ショッピングリボはおまとめローンにできない場合がある - リボ払いをおまとめローンにまとめるメリット

・支払先を1つにできるので管理がしやすい

・金利の低いローンにまとめて支払額を減らせる可能性がある

・年収の3分の1を超えて借入れできる場合がある - リボ払いをおまとめローンに借り換えるデメリット

・おまとめローンの金利が低いとは限らない

・追加で借入れはできない場合がある

・返済期間が延びて返済総額が増える可能性もある

・与信審査に通らず契約できない可能性もある

・新たな借金をすることになる - リボ払いの支払いに困っている方は弁護士法人・響へご相談を

相談無料 全国対応 24時間受付対応

- 月々の返済額を5万→2万へ減額できた事例あり

- 今お金がなくても依頼可能!

- 相談は何度でも無料

- 最短即日!返済ストップ