- 弁護士会所属

- 第二東京弁護士会 第54634号

- 出身地

- 熊本県

- 出身大学

- 大学院:関西大学法学部 同志社大学法科大学院

- 保有資格

- 弁護士・行政書士

- コメント

- 理想の弁護士像は、「弱い人、困った人の味方」と思ってもらえるような弁護士です。 そのためには、ご依頼者様と同じ目線に立たなければならないと思います。そのために日々謙虚に、精進していきたいと考えています。

「アコムは債務整理に応じてくれる?」

「任意整理後、アコムと再契約することはできる?」

アコムからの借金も、債務整理できます。

直接交渉して返済条件を決める任意整理にも原則的には応じてくれます。

しかし、取引期間が短い場合は将来利息の免除が難しくなるなど、和解条件は厳しくなっています。

また、アコムの借金を債務整理をすると、信用情報が回復してもアコムや関連会社と再契約することが難しく、再び借り入れることができない可能性もあるため注意が必要です。

アコムからの借金を任意整理をするべきか悩んでいる方は弁護士法人・響へご相談ください。相談は何度でも無料です。

-

任意整理すべきか無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも

目次

「弁護士に相談するか迷う…」という方は、弁護士法人・響が運営する借金減額診断を使って借金を減額できるか診断してみましょう。無料・匿名で借金を減らせるか診断できるのでお気軽にご利用ください。

借金を減額できる?30秒で借金減額診断する

アコムからの借金も任意整理(債務整理)できる

アコムからの借金の返済に困った場合には、債務整理で解決することも可能です。

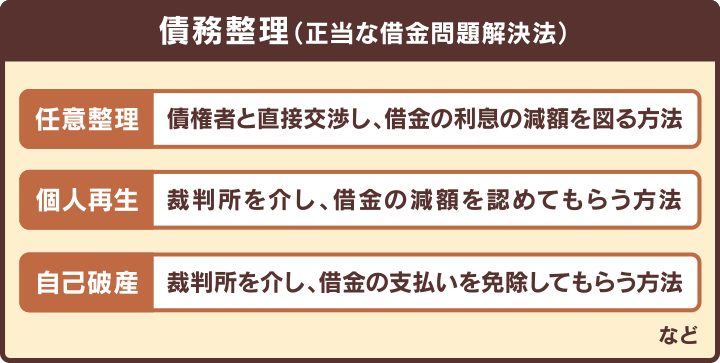

債務整理には、主に任意整理、個人再生、自己破産の3種類ありますが、アコムの場合、直接交渉である任意整理にも応じてくれます。

債務整理については以下の記事で詳しく解説しています。

では、アコムの借金を任意整理する場合について、詳しく見ていきましょう。

任意整理でアコムと交渉できること

任意整理をする場合、以下をアコムに交渉できます。

- 将来利息の減額・カット

- 遅延損害金の減額・カット

- 返済期間の延長

- 月返済額の減額

- 過払い金の返還

それぞれ詳しく説明します。

任意整理については以下の記事で詳しく解説しています。

将来利息の減額・カット

将来利息とは、返済を続けていた場合に完済するまで支払わなければならない利息のことです。

任意整理をする際にアコムが合意すれば、完済までに発生する利息を減額またはカットできます。

アコムからの借金のほか、「アコムACマスターカード」のショッピング分の将来利息も交渉の対象となります。

遅延損害金の減額・カット

遅延損害金とは、返済が遅れて滞納している場合に発生する利息のことです。

遅延損害金は返済日を過ぎると日割りで加算されていくため、滞納期間が長くなるほど高額になります。

したがって、1年を超えるなど滞納期間が長いケースでは、減額やカットを受け入れてもらえないこともあります。

任意整理をするなら、遅延損害金が発生する前に、できるだけ早く手続きすることが大切です。

返済期間の延長

多くの場合、借入残高を3年(36回)〜5年(60回)で分割返済できるように交渉します。

そのため、借入残高にもよりますが、月々の返済額が減る場合もあります。

たとえば、年15.0%で300万円を借りているとします。

そのまま5年間で返済する場合と、任意整理した場合の返済額の違いは以下のとおりです。

| そのまま返済し続ける場合 | 任意整理して返済する場合 | |

|---|---|---|

| 毎月の返済額 | 7万1,369円 | 6万円 |

| 返済回数 | 61回 | 60回 |

| 支払利息 | 128万2,167円 | 0円 |

| 総返済額 | 428万2,167円 | 300万円 |

同じ期間で返済した場合、任意整理したときには、毎月の返済額は1万1,369円少なくなり、総返済額では128万2,167円も少なくなります。

また、任意整理せずに返済期間が長くなるほど、総返済額は増えていくことになります。

過払い金の返還

「過払い金」とは、支払いすぎていた利息のことです。

法律が改正されたことで、返還が認められるようになりました。

過払い金の返還の対象となるのは、2007年6月17日以前から継続的に取引があった場合です。

その時期に取引があるなら、弁護士などに相談し、過払い金の有無や返還が可能かどうかを確認するとよいでしょう。

過払い金については以下の記事で詳しく解説しています。

任意整理のその他のメリット

任意整理をすると、返済負担が軽くなる以外にもメリットがあります。

主なメリットとしては、以下の4つです。

- 司法書士や弁護士から受任通知が届いた時点で取り立てが止まる

- 必要書類が少なく、手続きがシンプル

- 手続きにかかる期間が3〜6ヶ月程度と短い

- 家族や勤務先に知られにくい

それぞれについて解説します。

司法書士や弁護士から受任通知が届いた時点で取り立てが止まる

任意整理を司法書士や弁護士に依頼をすると、債務者の代理人となったことを借入先(債権者)に伝える「受任通知」が送付されます。

受任通知が債権者に届くと督促や取り立てが停止し、任意整理の手続きが終わるまで返済もストップされます。

返済しなければならないのは、金銭的のみならず、精神的にも大きな負担です。

一時的にでもストップできるのは、受任通知の大きな効力といえるでしょう。

受任通知については以下の記事で詳しく解説しています。

必要書類が少なく、手続きがシンプル

任意整理は裁判所を介さない手続きのため、必要書類が少なく済みます。

司法書士や弁護士に依頼する場合には、手続きすべてを任せられるので、債務者本人の負担はほとんどありません。

任意整理の必要書類については以下の記事で詳しく解説しています。

手続きにかかる期間が3〜6ヶ月程度と短い

任意整理の手続きにかかる期間は3~6ヶ月ほどです。

交渉が難航すれば長引く可能性があるものの、他の債務整理方法に比べて短期間で手続きが終了します。

家族や勤務先に知られにくい

任意整理では、家族や職場の協力が必要な書類の提出がありません。

司法書士や弁護士に依頼すれば、借入先からの直接の連絡もなくなります。

したがって、自分から言い出さない限り、家族や勤務先には知られにくいといえるでしょう。

任意整理のデメリット

ただし、任意整理にはデメリットが全くないわけではありません。

2つのデメリットが考えられます。

- 個人信用情報機関に事故情報が登録される

- 借金の元本を減らすことは難しい

それぞれについて解説します。

個人信用情報機関に事故情報が登録される

長期延滞や任意整理をすると、個人信用情報機関に事故情報が登録されます。

俗に言う「ブラックリストに載った」状態です。

事故情報が登録されている間は、クレジットカードやローン、キャッシングなどの利用ができなくなります。

完済後約5年間は記録が残るので、クレジットカードの代わりにデビットカードを使うなど、対策を考えておくようにしましょう。

ブラックリストについては以下の記事で詳しく解説しています。

借金の元本を減らすことは難しい

任意整理で減額やカットできる可能性があるのは、将来利息や遅延損害金です。

いくら借入残高が多いとしても、元本そのものを減らすことは難しいのです。

任意整理では返しきれない場合は、別の債務整理方法を検討することになります。

任意整理のデメリットついては以下の記事で詳しく解説しています。

アコムが任意整理に応じない可能性が高いケースとは?

以下に当てはまる場合には交渉が難航し、和解がまとまらない可能性が高くなります。

- 安定した収入がない

- 5年(60回払い)で完済できない

以下で詳しく解説します。

安定した収入がない

お金を借りるときには、安定した収入があることが大前提にありました。

これは、任意整理をするときも同じです。

3年間毎月返済できるだけの安定した収入が認められない場合には、アコムが任意整理に応じない可能性があります。

5年(60回払い)で完済できない

任意整理を行うと、3年~5年で返済しなければなりません。

以前は5年を超えての返済に応じてくれたこともあったのですが、最近では5年以上の返済期間の延長にはほとんど応じていません。

したがって、アコムに任意整理を断られてしまう可能性があります。

アコムからの借金を任意整理する場合の注意点

アコムの借金を任意整理する場合には、3つの点に注意する必要があります。

- 和解の条件が厳しくなってきている

- 三菱UFJ銀行のカードローンにも借金がある場合、銀行口座が凍結される可能性がある

- 信用情報が回復してもアコムや関連会社からは借入できない可能性がある

それぞれについて解説します。

和解の条件が厳しくなってきている

任意整理は直接交渉のため、アコムがすべての条件に応じなければならないわけではありません。

そのため、和解をするときの条件が厳しくなってきているのが現状です。

具体的には、取引期間が短期間の場合は、将来利息の免除が難しくなります。

将来利息の減額に止まったり、返済期間1〜2年という短期での和解を求められたりすることもあります。

そのほか、家計の収支や債務整理に至った経緯などを、細かく聞かれる可能性もあるでしょう。

三菱UFJ銀行のカードローンにも借金がある場合、銀行口座が凍結される可能性がある

アコムは三菱UFJフィナンシャル・グループのグループ会社であり、三菱UFJ銀行カードローン「バンクイック」の保証会社でもあります。

そのため、もしアコムとバンクイックの両方から借金をしていてアコムだけ任意整理する場合には、三菱UFJ銀行の口座が凍結されるリスクがあります。

信用情報が回復してもアコムや関連会社からは借入できない可能性がある

信用情報機関は一定の年数を経過すると事故情報を抹消しますが、その後もアコム独自のブラックリスト(社内ブラック)に半永久的に残ることになります。

そのため、アコム・ACマスターカードだけでなく、関連会社の利用も難しくなってしまいます。

| 会社名 | サービスの例 |

|---|---|

| 三菱UFJ銀行 | カードローン、目的別ローン |

| auじぶん銀行 | カードローン、住宅ローン |

| 三菱UFJニコス | クレジットカード |

| ジャックス | クレジットカード |

| JALカード | クレジットカード |

| 中京銀行 | カードローン、フリーローン、目的ローン |

| セブン銀行 | カードローン |

アコムからの借入を延滞したときの影響は以下の記事で詳しく解説しています。

アコムからの借金を任意整理する際の流れ

アコムからの借金を任意整理するときの流れは、次の通りです。

- 司法書士や弁護士に相談・依頼

- 受任通知をアコムに送付

- アコムと交渉・和解

- 支払い再開

流れについて解説します。

(1)司法書士や弁護士に相談・依頼

司法書士や弁護士に相談後、任意整理を依頼します。

ただし、借金が140万円を超える場合、司法書士は対応できません。

(2)受任通知をアコムに送付

任意整理の依頼を受けた司法書士や弁護士は、債権者に対して借入状況の確認(債権調査)を行うことを通知します。

この受任通知が届いた時点で取り立てはストップし、返済も手続き終了までしなくてよくなります。

ここまでの期間は、即日~3日程度です。

(3)アコムと交渉・和解

専門家は、アコムから開示された取引履歴をもとに、利息の引き直し計算を行って、借金額を確定させます。

債権者数によって変わりますが、利息の引き直し計算自体にかかる期間は1~2週間程度です。

正確な借金額が判明し、返済計画がまとまったら、いよいよ和解交渉です。

和解交渉には通常3ヶ月程度かかります。

和解に至れば合意書を作成し、任意整理が完了します。

なお、専門家に依頼した場合は、債務者本人が交渉に同席したり、和解書に署名捺印する必要はありません。

(4)支払い再開

任意整理の手続きが終わったら、一時的にストップされていた返済を再開することになります。

アコムと和解した条件にもとづき、3〜5年かけて返済していきましょう。

任意整理の流れは以下の記事で詳しく解説しています。

アコムからの借金を任意整理するならまずは専門家に相談を

ここまで説明してきたとおり、アコムは基本的には任意整理に応じてくれる消費者金融です。

自分で任意整理の手続きをするのは可能ですが、債権調査や引き直し計算、アコムとの直接交渉など、非常に大きな負担がかかります。

個人の場合は交渉に応じてもらえなかったり、不利な条件で和解に至ったりする可能性もあるでしょう。

何より、滞納している場合は交渉中も督促が続きますし、返済も続けなくてはなりません。

そのため、多くの人は司法書士や弁護士の力を借りて任意整理を行っています。

弁護士法人・響は豊富な解決実績にもとづく独自のノウハウや知識を使って、お客様に寄り添った問題解決を目指します。

無料相談は365日・24時間受け付けておりますので、お気軽にご相談ください。

-

任意整理すべきか無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも