- 弁護士会所属

- 東京弁護士会 第55973号

- 出身地

- 福岡県

- 出身大学

- 関西学院大学総合政策学部 明治大学法科大学院

- 専門分野

- 借金問題・債務整理・離婚・債権回収

- コメント

- なかなか周りに相談できず、苦しくなっていませんか?ひとりで悩まずに、一緒に解決策を見つけましょう!

「ふとリボ払いの残高を見ると、想定以上に利息が膨らんでいた」「つい癖でリボ払いを選んでしまう…」そんな経験はありませんか。

「リボ払いをやめたい」と思いつつ、どうしたら良いのか分からずにいる方もいるのではないでしょうか。

リボでの支払いをやめるだけなら、カード会員用Webサイトや電話などで手続きが可能です。

しかし、設定を解除してもこれまでの利用分は引き続き返済が必要です。

長年リボを利用している場合、利息が膨らんで残高が高額になっている可能性も。

返済不能に陥ってしまうケースもあります。

もし返済が厳しい状況であれば、弁護士に相談するのも1つの手段です。

将来利息をカットして、返済額を減らせる可能性もあります。

弁護士法人・響では、リボ払いも含めた借金問題について、無料相談を受け付けています。

相談は何度でも無料ですので、お気軽にお問い合わせください。

-

リボ払いの無料相談は

弁護士法人・響へ- 何度でも

相談0円 - 24時間

365日受付 - 秘密厳守

- 何度でも

目次

「弁護士に相談すべき…?まだ早い?」とお悩みの方へ。

まずは「借金相談緊急度チェック」でご自身の状況をチェックしてみませんか?借金相談の目安を確認できる無料ツールです。

「緊急度:中」以上の結果の方は、弁護士への相談によって状況が改善できる可能性があります。

※弁護士には守秘義務があり、入力いただいた情報を他の目的で利用したり、お問い合わせ内容をご家族やお勤め先などにお知らせすることは一切ありません。

リボ払いはやめられる?やめられないケースと注意点

原則、クレジットカードのリボ払いをやめることはいつでも可能です。

契約したカードが自動リボ設定であっても、支払い方法を変更することでリボの設定は解除できます(方法は後述)。

ただし、以下のケースでは支払い方法をリボ払い以外に変更することはできません。

- 契約したカードがリボ専用カードの場合

- 「あとからリボ」などで、後からリボ払いに設定していた場合

また、リボ払いをやめても利用残高の返済は続くことに注意してください。

次から詳しく解説します。

自動リボ設定は支払い方法の変更が可能

契約したカードが自動リボ設定だった場合、支払い方法は一括払いや分割払いに変更できます。

おもなカードの解除方法一覧については後述しています。

自動リボ設定とは、クレジットカードの支払いがすべてリボ払いになるよう、前もって設定されていることをいいます。

特典やポイントキャンペーンを目的に自動リボ設定でカード契約をし、気づかないうちにリボ払いでしばらくカードを利用してしまっているケースもあるようです。

なお、自動リボ設定になったままだと、店頭で一括払い・分割払いを指定してもリボ払いになってしまうので注意してください。

リボ専用カードでの一括払い・分割払いへの変更は不可能

リボ専用カードでは、リボ払い以外の支払い方法を選択できません。

通常のクレジットカードと異なり、一括・分割払いに設定し直すことも不可能で、店頭で一括払い・分割払いに指定してもリボ払いになってしまいます。

クレジットカード会社各社がリボ専用カードを出しているので、心当たりがあれば自分のカードについて一度確認してみるのもよいでしょう。

- ACマスターカード

- 三井住友カード RevoStyle

- JCB EIT

- JCB CARD R

- 「ビュー・スイカ」リボカード

- Orico Card THE POINT UPty

- Ponta Premium Plus(リボ払い専用カード)

- DCカード Jizile(ジザイル)

- Nudge など

リボ専用カードですでに残高が積み上がってしまっている場合、毎月の支払額を上げて手数料の負担を軽減することが対処法になるかもしれません(詳しくは後述)。

参考:「自動リボ払い」を解除したはずなのに、リボ払いが終わらない?(身近な消費者トラブルQ&A)_国民生活センター

リボ払いをやめても利用残高の返済は続くので注意!

リボの設定解除をしても、それ以前のカード利用分の残高の返済は継続しなくてはいけません。

リボ払いをやめる際には、以下のような段階を踏んで、残高が順調に減るか、支払額が多くなりすぎないかを確認することが大切です。

- 利用残高と今の支払額を確認する

確認方法には「カード会員専用のWebサイト」「コールセンターへの電話」「毎月郵送されてくる利用明細」などがある。 - 利用中のリボ払いの手数料率・支払い方式を確認する

会員専用のWebサイトや約款などから確認する。

支払い方式には、元利均等方式・元金均等方式・残高スライド方式などがある。 - 支払いシミュレーションをする

今の支払額で支払いが終わる時期、支払総額などを確認する。

上で確認した利用しているリボ払いの支払い方式に合ったシミュレーションツールを利用すると便利。

たとえば、

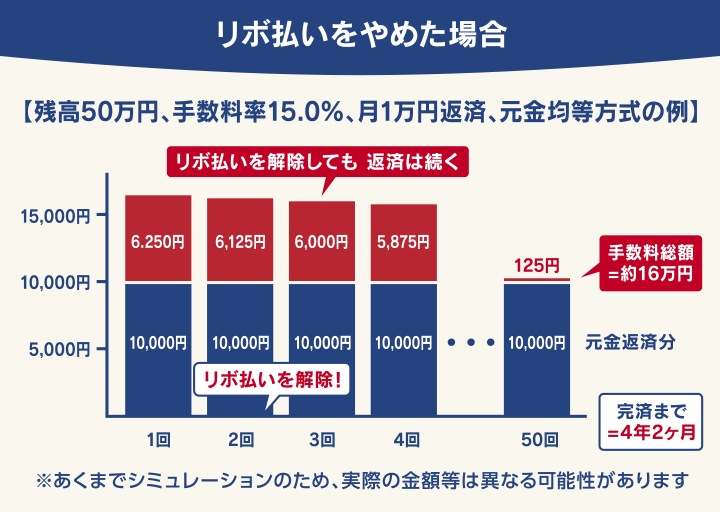

- 利用残高:50万円

- 支払い方式:元金均等方式

- 手数料率:15.0%

- 月の支払額:1万円

上記条件下で途中でリボ払いをやめた場合、支払いが終わるまでの期間は4年2ヶ月、総支払額は66万円近く(手数料の総額は16万円近く)にのぼります。

期間の短縮・総支払額の減額のためには、月の支払額の増額のほか、一括返済や繰り上げ返済の利用を検討した方がいいでしょう(詳しくは後述)。

リボ払いの解除はクレジットカード会社へ依頼を!解除手続き方法一覧

リボ払いをやめるためには、各クレジットカード会社の会員専用のWebサイト、または電話を介して、リボ払いの解除の手続きをする必要があります。

下に、おもなカードごとにリボ払いの解除方法(支払いの変更方法)をまとめました。

- JCBカード「スマリボ」

- 三井住友カード「マイ・ペイすリボ」

- PayPayカード(ヤフーカード)「まるごとフラットリボ」

-

- 会員メニュー(ウェブ) にログイン後、解除の手続きを行う

- PayPayアプリから解除の手続きを行う(参考)

- 楽天カード「自動リボサービス」

- エポスカード「いつでもリボ」

- セゾンカード「自動リボ(リボ宣言)」

- dカード「こえたらリボ」

-

- dカードセンターへ電話連絡

【dカード会員用】

dカードセンター:0120-300-360(ドコモの携帯からは*8010)

【dカード GOLD会員用】

dカードゴールドデスク:0120-700-360(ドコモの携帯からは*9010)

(受付時間:リボ払いについては10:00〜18:00)(参考)

- dカードセンターへ電話連絡

- イオンカード「まとめてリボ(期間指定リボ・全リボ)」

-

- リボ専用ダイヤル:0120-778-575(自動音声応答サービス)で音声案内に従って解除手続きを行う

- アプリ「イオンウォレット」「暮らしのマネーサイト」にログインして解除の手続きを行う(参考)

- オリコカード「マイ月リボ」

-

- アプリ「eオリコアプリ」または「eオリコ」にログイン後、解除の手続きを行う(参考)

- 三菱UFJカード「楽Pay」

-

- 会員用Webサービス「Net Branch」にログイン後、解除の手続きを行う(参考)

- ポケットカード「ショッピングリボ宣言」

-

- 会員専用ネットサービスにログイン後、解除の手続きを行う(参考)

- セディナカード「ALLリボ楽だ宣言」

- ライフカード「AUTOリボ」

-

- 会員用Webサービス「LIFE-Web Desk」にログイン後、解除の手続きを行う(参考)

- au PAYカード「あらかじめリボ」

- ジャックス「Jリボサービス」

※1 2024年9月時点の情報です。解除手続きの際は公式サイトで最新の情報をご確認ください

※2 リボ専用カードの場合は変更できません

そもそもリボ払いはやめた方がいい?危険?知っておくべき特徴

「リボ払いをわざわざ解除するより、よくわからないけど支払い続けた方が楽では?」と思われる方もいるかもしれません。

しかし、リボ払いは特徴を理解せずに利用し続けると危険な支払い方法です。「やばい」と言われることも少なくありません。

リボ払いの特徴として、以下の3つを解説します。

- 手数料が高く支払総額が上がりやすい

- 元金が減りづらく支払期間が長期化しやすい

- 気づかないうちに支払い不能になりやすい

リボ払いが「やばい」と言われる理由や特徴については、以下の記事で詳しく解説しています。

手数料が高く支払総額が上がりやすい

リボ払いは、元金の他に、手数料も発生する支払い方法です。

リボ払いではこの手数料率が高く設定されているため、支払総額が上がりやすいというリスクがあります。

- リボ払いの手数料

- 分割払いの手数料の実質年率(金利)

を比較すると、リボ払いの方が分割払いより手数料の実質年率が高い傾向にあることがわかります。

| カードの種類 | リボ払い (実質年率 ※2) |

分割払い (実質年率 ※3) |

|---|---|---|

| JCBカード | 15.00% | 15.00% |

| 三井住友カード | 15.00% | 12.20%~14.75% |

| PayPayカード(ヤフーカード) | 18.00% | 12.19%~14.60% |

| 楽天カード | 15.00% | 12.25%~15.00% |

※1 2024年9月時点の情報です。カードの種類により異なります

※2 ショッピング利用の場合

※3 3回払い以上の場合

参考:ご利用にあたって|クレジットカードなら、JCBカード 、分割払い|クレジットカードの三井住友VISAカード 、 分割払い - PayPayカードの使い方 、リボ払い - PayPayカードの使い方 、分割払い|楽天カード 、リボ払い|楽天カード

リボ払いの手数料については以下の記事で詳しく解説しています。

元金が減りづらく支払期間が長期化しやすい

リボ払いの場合、毎月の返済額の内訳を見てみると、返済当初は手数料の割合が高く、元金の割合が低いので、元金がなかなか減っていきません。

そのため、返済期間が延び、返済回数が増えがちです。

特に、リボ払いの「元利定額方式」「残高スライド方式」では、支払った金額の半分以上が手数料の支払いに充てられるケースもあります。

たとえば、元利定額方式で手数料年15.0%のリボ払い残高100万円を月2万円で支払う場合、最初の支払いの2万円のうち、1万2,500円が手数料となります。

そのまま2万円の支払いを続けると、以下のとおり、残高が0になるまでに6年半以上かかり、手数料の支払額は58万円近くになるのです。

- 支払回数:79回(6年7ヶ月)

- 支払総額:1,579,052 円

- 手数料:579,052 円

気づかないうちに支払い不能になりやすい

リボ払いで毎月定額を返済している場合、元金が減っていなくても「順調に返済が進んでいる」と錯覚しやすくなります。

そのままリボ払いを利用していると、利用残高がどんどんふくらんでいき、支払い不能になってしまうことがあるのです。

リボ払いが限度額に達してカードが使えなくなったことで、初めて事態を認識するケースも少なくありません。

意図的にリボ払いをやめないことを判断した場合でも、一度利用残高を確認し、きちんと支払いが終えられるかシミュレーションしてみることをおすすめします。

リボ払いをやめられない!返済が終わらない!対処法5つを解説

「カードがリボ払い専用だったからリボ払いをやめられない」

「リボ払いをやめても残高の返済が終わらない」

という場合でも、返済の負担を減らすための方法はあります。

以下の方法について解説します。

- 残高を一括返済する

- 残高を繰り上げ返済する

- 毎月の返済額をアップする

- 金利の低いカードローンなどに借り換える

- 任意整理で将来利息をカットし返済プランを変更する

リボ払いの減額については、以下の記事で詳しく解説しています。

残高を一括返済する

リボ払いでは、一括返済をすることで利用残高を一度に支払うことができます。

クレジットカード会社によっては「早期返済」と呼ぶこともあるようです。

一括返済をすると、手数料がかかるのが一度のみになるため、支払総額を抑えられます。

利用残高が一度に支払い可能な額であれば、まずは検討してみるとよいでしょう。

通常、電話やWebで申し込むことで返済方法の変更が可能です。

リボ払いの一括返済については以下の記事で詳しく解説しています。

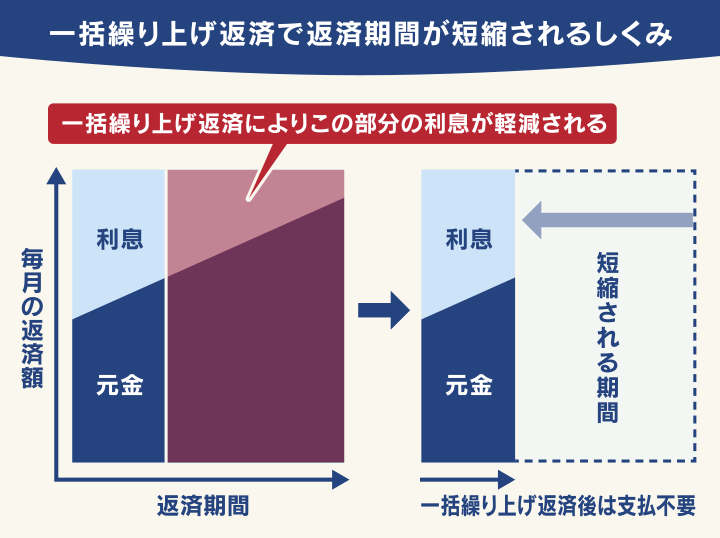

残高を繰り上げ返済する

繰り上げ返済とは、月々の返済とは別に利用残高の一部を返済する方法です。

一括返済が難しかったとしても、ボーナスなどの臨時収入があった際、都度繰り上げ返済を行うことで、支払総額を軽減できます。

電話やWebで申し込むことで繰り上げ返済することができますが、カードと暗証番号を利用して、ATMで支払うことで繰り上げ返済することも可能です。

なお、繰り上げ返済を行うとリボ払いの利用可能枠に空きが出ますが、だからといって追加で買い物をしてしまうといつまでもリボ払いをやめられなくなってしまう可能性があります。

毎月支払い状況を照会し、きちんと管理するようにしてください。

毎月の返済額をアップする

リボ払いの毎月の返済額を1万円から2万円へ、2万円から3万円へ、といったように増額することでも、返済負担を減らすことが可能です。

毎月の返済額を増額できれば、その分返済期間(回数)を短縮することで、支払総額を減らす効果が期待できます。

返済額変更手続きは、会員用のWebサイトやアプリにある「支払金額変更」のメニューなどから可能です。

申し込み後は、クレジットカード会社による審査があります。

金利の低いカードローンなどに借り換える

リボ払いの手数料の負担が大きい場合、リボ払いの手数料の実質年率より貸付利率の低いカードローンに借り換えるという方法も考えられます。

借り換えは、カードローンで借りたお金でリボ払いの利用残高を一括返済するというものです。

カードローンの金利がリボ払いより低ければ、その金利の差の分だけ支払総額を抑えられる可能性があります。

JCBカードを例に、利率(年率)と想定される支払総額を比較してみましょう。

- リボ払い(JCBカード):15.00%

- カードローン(JCB CARD LOAN FAITH):12.50%

| 支払総額 | うち手数料額 | |

|---|---|---|

| リボ払い (JCBカード) |

658,306円 | 158,306円 |

| カードローン (JCB CARD LOAN FAITH) |

633,055円 | 133,055円 |

| 差額 | 25,251円 | |

※共通条件:利用残高50万円、毎月の返済額1万円、元金定額方式の場合

※ショッピングリボ払い(JCBカード):手数料(金利)は実質年率15.00%の場合

※カードローン(JCB CARD LOAN FAITH)のリボ払い:手数料(金利)は実質年率12.50%の場合

※あくまで試算です。実際は異なる場合があります

参考:ショッピングリボ払い|クレジットカードなら、JCBカード 、JCBのカードローン「FAITH」

ただし、クレジットカードのリボ払いの利用残高をカードローンで返済するというのは、状況によってはおすすめできない方法です。

リボ払いもカードローンも、両方とも「借金」に変わりはないからです。

そもそも、収支のバランスが崩れているなど利用状況がよくないと判断される場合、カードローンの審査に通らない可能性もあります。

リボ払いからカードローンへの借り換えは慎重に判断したいところです。

リボ払いの借り換えについては、以下の記事で詳しく解説しています。

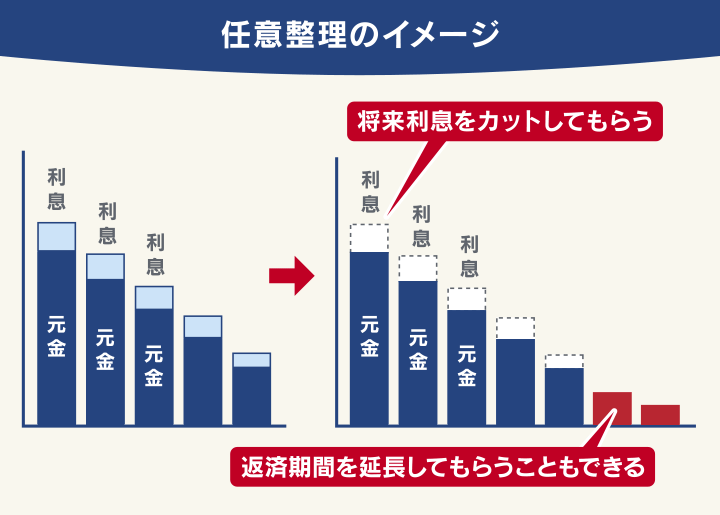

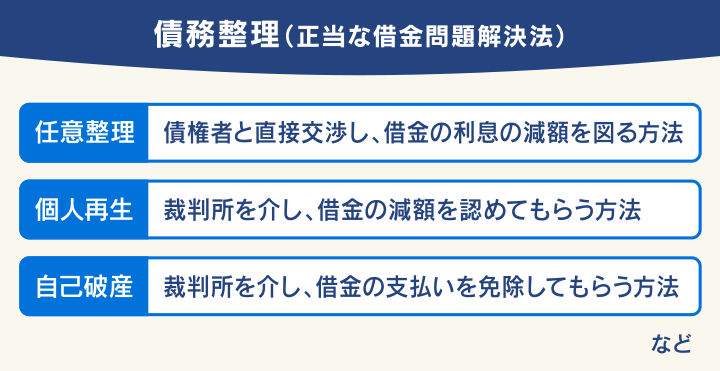

任意整理で将来利息をカットし返済プランを変更する

リボ払いの利用残高が多く、このまま返済を続けるのが難しい場合、任意整理が選択肢になるケースもあります。

任意整理とは、裁判所などの公的機関を通さず、債務者(カードの利用者など)と債権者(カード会社など)との交渉によって毎月の支払いを減額する方法です。

任意整理では、一般的に

- 将来利息をカットし、

- その後の金額を3〜5年で完済する

将来利息とは、債務者と債権者との間で和解が成立してから完済するまでの間に発生する利息のことです。

任意整理では交渉先を選べるので、財産や保証人に影響が出ることを避けられます。

一方、信用情報機関に事故情報が登録される(いわゆるブラックリストに載る)のがデメリットです。

いわゆるブラックリストに載ると、完済から5年程度は他の金融機関での新規借り入れやクレジットカードの作成ができなくなるなどの影響があります。

任意整理を考えたら、まずは弁護士などの法律の専門家に相談してみるとよいでしょう。

詳しくは次の項で解説します。

用語集

用語集クレジットカードやローンの契約、取引履歴などの利用情報(信用情報)を収集・管理している機関を「信用情報機関」と呼びます。

日本の信用情報機関には次の3つがあり、銀行、信用金庫、消費者金融やクレジットカード会社などは、いずれか、または複数の信用情報機関に加盟しています。

これらの機関はそれぞれ情報を共有しています。

よって、いずれかの機関に加盟している金融機関で任意整理・延滞などをした場合、信用情報機関に加盟する金融機関すべてでの借り入れ等に影響がでます。

任意整理については、以下の記事で詳しく解説しています。

リボ払い残高の支払いが厳しくなったら弁護士法人・響へ

リボ払いの残高の支払いが厳しくなり、返済のめどが立たなくなってきている状態であれば、弁護士法人・響にご相談ください。

ご相談いただくと、以下のようなメリットがあります。

- 豊富な相談実績を生かし、任意整理が必要かアドバイス可能

- 受任通知の送付で督促を止められる

- 任意整理でのカード会社との交渉などを代行可能

ご相談料は無料、相談受付は24時間・365日です。

ぜひ一度、お気軽にご相談ください。

弁護士法人・響に債務整理の無料相談をする

次から、メリットについて詳しく解説します。

豊富な相談実績を生かし、任意整理が必要かアドバイス可能

たとえリボ払いに困っていたとしても、本当に任意整理をするべきかどうかの判断は、自分ではなかなか下せないケースも多いでしょう。

債務整理案件の解決実績が豊富な弁護士であれば、

- リボ払いの残高

- 収支の状況

- 家族の状況

などをふまえ、任意整理をすべきかどうかアドバイス可能です。

弁護士法人・響では80万件以上の問合せ・相談実績を生かし、状況に合わせた最適な対応をご提案します。

逆に、必要ないにもかかわらず、無理に任意整理をおすすめするようなことはありません。

他に借金がある場合は個人再生や自己破産が適していることも

以下のような場合、任意整理以外の債務整理の方法である個人再生・自己破産が解決方法として適していることもあります。

- クレジットカードのリボ払いの残高以外にも、消費者金融・銀行などからの借金がある場合

- 複数のカードでリボ払いの残高が高額になっており、返済のめどが立たない場合

- リボ払いの支払いが長期間滞っており、差押えが始まっている

個人再生・自己破産は裁判所を介した手続きです。

一般的に任意整理よりデメリットが大きい一方で、借金の減額幅が大きく、差押えなどの強制執行を止める効力もあります。

それぞれの概要は以下のとおりです。

用語集

用語集裁判所から再生計画の認可決定を受けて借金を減額する方法。

借金額に応じて、5分の1~10分の1程度(下限は100万円)に減額できる可能性がある。

いわゆる「ブラックリストに載る」ほか、保証人・財産に影響が出る可能性がある。

住宅ローン返済中であっても、長期滞納などがなければ「住宅ローン特則」を利用することで持ち家を残せる。

個人再生については以下の記事で詳しく解説しています。

用語集

用語集裁判所を介して借金の返済義務を免除(免責)してもらう方法。

一部の非免責債権を除き、すべての借金を返す必要がなくなる。

いわゆる「ブラックリストに載る」こと、保証人に影響が出ること、一定以上の価値がある財産は回収・売却されることがおもなデメリット。

自己破産については以下の記事で詳しく解説しています。

受任通知の送付で債権者からの督促を止められる

弁護士に任意整理をはじめとする債務整理を依頼すると「受任通知」が発送されます。

受任通知とは、弁護士などの法律の専門家が金融機関や貸金業者などの債権者(お金を貸した側)に「代理人として手続きを進める」ことを知らせる通知です。督促や取り立てを止める法的な効力があります(貸金業法第21条)。

もし、リボ払いの利用残高支払いや他の借金の返済を滞納してしまっていて、債権者からの督促・取り立てに悩まされている場合は、精神的にも楽になれる可能性が高いでしょう。

受任通知については以下の記事で詳しく解説しています。

任意整理でのカード会社などとの交渉などを代行可能

任意整理では、カード会社などの債権者と交渉を行う必要があります。

しかし、カード会社側は金融業のプロ。個人で行うと交渉が難航するケースも少なくありません。

任意整理を弁護士などの法律の専門家に依頼することで、交渉がスムーズに進む可能性が高いといえるでしょう。

上で解説した個人再生や自己破産といった手続きをとった方がよいと判断された場合でも、弁護士に依頼していれば裁判所への申立てや裁判所とのやりとりを代理で行ってくれます。

なお、司法書士に借金について相談することは可能ですが、以下のような制限があるため、注意してください。

- 債権者1社あたり140万円超の債務整理の案件は受けられない(司法書士法第3条)

- 債務者の法定代理人になることはできないため、個人再生や自己破産では、債務者自身で裁判所とやりとりする必要がある

-

リボ払いの無料相談は

弁護士法人・響へ- 何度でも

相談0円 - 24時間

365日受付 - 秘密厳守

- 何度でも