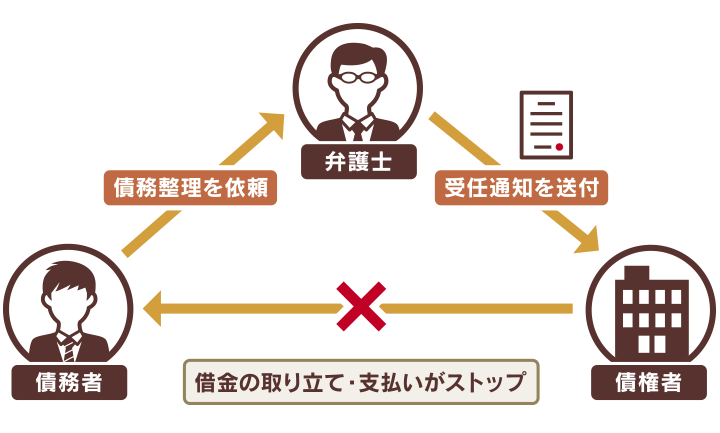

「受任通知」とは、債務整理の依頼を受けた弁護士や司法書士が、金融機関や貸金業者などの債権者(お金を貸した側)に「代理人として手続きを進める」ことを知らせる通知です。

受任通知を受け取った債権者は、督促や取り立て、返済を一時的にストップします。

しかし受任通知を送付する際には、注意点もあるのであらかじめ確認しておきましょう。

この記事では、受任通知を送付するメリットや流れ、注意点を紹介しています。

相談無料 全国対応 24時間受付対応

- 月々の返済額を5万→2万へ減額できた事例あり

- 今お金がなくても依頼可能!

- 相談は何度でも無料

- 最短即日!返済ストップ

目次

受任通知(介入通知)とは

「受任通知」とは、債務整理の依頼を受けた弁護士・司法書士が、金融機関や貸金業者などの債権者に「代理人として手続きを進める」ことを知らせる通知です。「介入通知」と呼ばれることもあります。

弁護士や司法書士に債務整理を依頼すると、速やかに債権者(金融機関や貸金業者などお金を貸した側)へ受任通知を送付してくれます。

受任通知を受け取った債権者は、債務者(お金を借りた側)への請求や督促を停止しなければなりません。

受任通知の発送後は返済も一時的に止まるので、その間に弁護士費用などを準備することもできます。

また督促や取り立てが止まることで、精神的なゆとりが生まれることもメリットといえます。

受任通知は取り立てを止める効力がある

弁護士や司法書士から受任通知を受け取った債権者(お金を貸した側)は、債務者(お金を借りた側)に督促や取り立て、連絡をすることができなくなります。

また生活を脅かすような行為も禁止されています。

具体的には、債務者に対して以下のような行為が禁止されています。

- 郵送やFAX、電報で督促状を送る

- 債務者の自宅や勤務先を訪問して返済を要求する

- 直接連絡をしないよう伝えても連絡をしてくる など

これは、消費者金融やクレジットカード会社などの貸金業者の規制である「貸金業法」で規定されています。

また債権の回収を専門に行う債権回収業者(サービサー)に対しても「債権管理回収業に関する特別措置法(サービサー法)で同様に規定されています。

強硬な会社は取り立てを止めてくれないのでは?と思われるかもしれませんが、闇金などの無登録業者でない限り、取り立てを止めてくれます。

違反した場合は、罰金や業務停止などの罰則を科されます。

〈貸金業法より抜粋〉

第二十一条貸金業を営む者又は貸金業を営む者の貸付けの契約に基づく債権の取立てについて貸金業を営む者その他の者から委託を受けた者は、貸付けの契約に基づく債権の取立てをするに当たつて、人を威迫し、又は次に掲げる言動その他の人の私生活若しくは業務の平穏を害するような言動をしてはならない。

九号債務者等が、貸付けの契約に基づく債権に係る債務の処理を弁護士若しくは弁護士法人若しくは司法書士若しくは司法書士法人に委託し、又はその処理のため必要な裁判所における民事事件に関する手続をとり、弁護士等又は裁判所から書面によりその旨の通知があつた場合において、正当な理由がないのに、債務者等に対し、電話をかけ、電報を送達し、若しくはファクシミリ装置を用いて送信し、又は訪問する方法により、当該債務を弁済することを要求し、これに対し債務者等から直接要求しないよう求められたにもかかわらず、更にこれらの方法で当該債務を弁済することを要求すること。

〈債権管理回収業に関する特別措置法(サービサー法)より抜粋〉

第十七条

債権回収会社の業務に従事する者は、その業務を行うに当たり、人を威迫し又はその私生活若しくは業務の平穏を害するような言動により、その者を困惑させてはならない。

第十八条

8項債権回収会社は、債務者等が特定金銭債権に係る債務の処理を弁護士又は弁護士法人に委託し、又はその処理のため必要な裁判所における民事事件に関する手続をとった場合において、その旨の通知があったときは、正当な理由がないのに、債務者等に対し、訪問し又は電話をかけて、当該債務を弁済することを要求してはならない。

引用:e-GOV法令検索「債権管理回収業に関する特別措置法」

上記の規定は貸金業者や債権回収会社(サービサー)に対するものなので、貸金業者に当てはまらない銀行や信用金庫、一般の債権者に対しては効力はありません。

しかし弁護士から受任通知が送付されると、ほとんどの債権者は督促や取り立て、返済を停止してくれる可能性は高いといえるでしょう。

債権回収会社(サービサー)については以下の記事で詳しく解説しています。

受任通知の効力が続く期間はいつまで?

受任通知の効力が続く期間は、任意整理の場合は一般的に和解に至る(任意整理が決定する)までの期間となり、おおよそ3ヶ月~6ヶ月程度といえます。

その間は、督促・取り立てや返済はストップすると考えていいでしょう。

受任通知の効力が切れて、督促・取り立てや返済が再開する恐れは基本的にありません。

また、返済がストップしている間に弁護士費用を支払ったり積み立てる(準備をする)ことも可能といえます。

受任通知を送付する流れと届くまでの期間

受任通知を作成・送付する流れと、一般的な期間の目安は、以下のようになります。

弁護士・司法書士に相談・依頼

借金問題の解決のために債務整理をしたいことを、弁護士や司法書士に相談しましょう。

「債務整理」とは、債権者と交渉を行ったり裁判所の認可を受けることによって借金を減額したり、免除してもらう解決方法の総称です。

債務整理には、おもに以下の3つの方法があります。

- 任意整理

- 個人再生

- 自己破産

債務整理の方法によって借金の減額幅やデメリットが異なるので、利用する際にはあらかじめ弁護士や司法書士に相談するとよいでしょう。

債務整理のメリット・デメリットや弁護士・司法書士費用などに納得したら、正式に依頼(委任)します。

債権整理については以下の記事で詳しく解説しています。

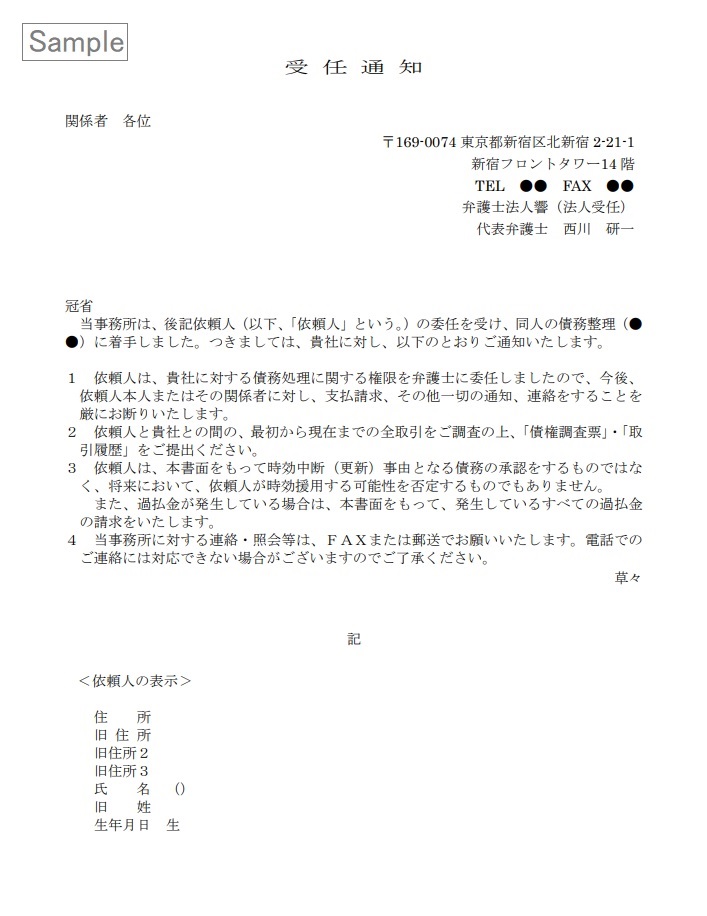

受任通知書の作成・送付(即日~数日)

債務整理を弁護士や司法書士に依頼して、正式に委任契約が結ばれると、即日~数日で受任通知を作成し債権者へ送付してくれます。

受任通知に記載されることは、おもに以下のような内容になります。

- 弁護士や司法書士が債務整理を受任した事実

- 債務整理の方法

- 取り立ての停止要請

- 取引履歴の開示請求

- 債務の承認に当たらない旨の記載

受任通知の受理(数日~数週間)

債権者に受任通知が届き受理されると、数日~数週間程度で督促や取り立てがストップします。

返済もストップします。

取引履歴の開示請求には、さらに数週間から1ヶ月程度を要することが多いでしょう。

受任通知に関する注意点

債務整理をすることになり、弁護士などから債権者へ受任通知を送る際には、あらかじめ知っておいたほうがよい次のような注意点があります。

- 受任通知を送ると信用情報機関に「事故情報」として登録される

- 銀行口座が凍結される可能性がある

- 保証人に一括請求される

- クレジットカードは強制解約される

- 訴訟を止めることはできない

以下で詳しく説明します。

注意点1 受任通知を送ると信用情報機関に「事故情報」として登録される

金融機関や貸金業者は受任通知を受け取ると、信用情報機関に「事故情報」を登録します(いわゆるブラックリストに載る状態)。

信用情報機関に「事故情報」が登録されると(ブラックリストに載った状態)、一定期間以下のような影響が考えられます。

- 受任通知を送付した金融機関以外でも新規借入れができなくなる

- クレジットカードの利用・新規契約ができなくなる

- スマートフォン・携帯電話端末の分割購入ができないことがある

- 保証人・連帯保証人になれなくなる

- 賃貸住宅の契約ができない場合がある

信用情報機関には「株式会社シー・アイ・シー(CIC)」「株式会社日本信用情報機構(JICC)」「全国銀行個人信用情報センター(KSC)」の3社があります。

銀行などの金融期間や消費者金融、クレジットカード会社などの貸金業者はいずれかに加盟して顧客情報を共有しています。

つまり登録された事故情報は、ほかの金融機関や貸金業者も把握しているということです。

事故情報の登録内容や登録期間は、おおむね以下のとおりです。

| 会社名 | おもな加盟機関 | 受任通知受領で登録される内容 | 事故情報登録期間 |

|---|---|---|---|

| CIC | クレジットカード会社など | 異動(延滞・保証履行・破産)情報 | 契約継続中および契約終了後5年以内 |

| JICC | 信販会社・消費者金融会社・銀行など | 債務整理・強制解約、破産申立て など | 契約継続中および契約終了後5年以内 |

| KSC | 銀行・信用保証協会など | 延滞・代位弁済・強制回収手続などの事実 | 契約期間中および契約終了日(完済していない場合は完済日)から5年以内 |

ブラックリストについては以下の記事で詳しく解説しています。

注意点2 銀行口座が凍結される可能性がある

銀行からの借入れ分を債務整理した場合は、その銀行口座は凍結されてしまいます。

用語集 口座凍結とは? 預金口座による入金、出金、振り込みなどのすべての取り扱いが一時的に無効になる状態です。

用語集 口座凍結とは? 預金口座による入金、出金、振り込みなどのすべての取り扱いが一時的に無効になる状態です。預金残高がある場合でも引き出すことができなくなります。

預金残高がある場合は差し押さえられて、貸付残高と相殺されてしまいます。

同じ銀行の違う支店に口座を持っていた場合は、その支店の口座も残高相殺されてしまいます。

口座凍結されると預金の引き出しができないだけでなく、以下のような取引もできなくなるため注意が必要です。

- 給与の振込み

- 年金や生活保護費の受け取り

- 公共料金(電気・ガス・水道)の引き落とし

- 携帯電話料金や端末料金の引き落とし

- クレジットカードやETCの利用料金の支払い

- 生命保険や損害保険の料金の支払い

携帯電話料金やクレジットカード利用料金、保険料金などは、支払いができず数ヶ月間滞納すると強制解約される可能性があります。

銀行からの借入れ分を債務整理する場合は、

- あらかじめ預金を引き出しておく

- 年金や給与の振込先を変更する

- 公共料金や携帯電話料金の支払い方法を変更する

- クレジットカード利用料金、保険料などの支払い方法を変更する

などの対処をしておくとよいでしょう。

また、任意整理の場合は任意整理の対象を選べるので、銀行を対象から外すこともできます。

口座凍結についてはこちらの記事で詳しく解説しています。

注意点3 保証人に一括請求される

受任通知を送付すると、債権者である金融機関や貸金業者には「返済能力がない」と判断されます。

保証人や連帯保証人がついている借金の場合は、保証人や連帯保証人に請求がいくことになります。その場合は、一般的に残債の全額返済を求める「一括請求」となります。

受任通知の効力は、債務者本人のみとなるため、保証人・連帯保証人への請求を止めることはできません。

特に連帯保証人の場合は、債務者(借りた本人)と同じ返済義務があるため、一括返済に応じる必要があります。

連帯保証人への請求を止めるためには、同様に債務整理を行う必要があります。

そのため債務整理を行う場合には、事前に保証人・連帯保証人に連絡をしておいたほうがよいでしょう。

また、任意整理の場合は任意整理の対象を選べるので、保証人・連帯保証人のついた借金を対象から外すこともできます。

なお、保証人・連帯保証人以外の家族や親族に一括請求がいくことはありません。

借金の保証人への義務についてはこちらの記事で詳しく解説しています。

注意点4 クレジットカードは強制解約される

クレジットカード会社の借金を債務整理すると、そのクレジットカードの会員資格は取り消し(強制解約)になるでしょう。

クレジットカード会社の多くは、会員規約に「信用状態が悪化したと認められるときには、通知をせずに会員資格を取り消す」などと記載しています。

たとえばNICOSカードの会員規約には、会員資格の取り消し条件の一つとして「期限の利益喪失事由に当てはまること」と記載しています。

「期限の利益喪失事由」に該当するものとしては

「会員の債務整理につき弁護士、司法書士などへの依頼がなされた通知を受けたこと」「債務整理のための和解の申立てがあったこと」などと明記しています。

つまり弁護士から受任通知を送付したり、任意整理の交渉を始めると、すぐにクレジットカードは強制解約になると考えておいたほうがよいといえます。

NICOSカード(三菱UFJニコス)の場合 ※一部抜粋

- 本人会員に以下のいずれかの事由がある場合には、当社は何らの催告なくして、本契約を解除し、本人会員およびその家族会員の会員資格を取り消すことができるものとします。

(中略)

- 第117条第1項第4号の期限の利益喪失事由欄に掲げるいずれかの事由(以下参照)に該当したこと。

- 債務整理のための、和解、調停または裁判外紛争解決手続の申立てがあったこと。

- 本人会員の債務整理につき、弁護士、弁護士法人、司法書士、司法書士法人その他の者への依頼がなされた旨の通知を受けたこと。

「NICOSカード」会員規約より抜粋

※2023年1月現在の情報です。

用語集 期限の利益喪失とは? 「期限の利益」とは、約束した返済日までに返済をすればいいという利用者の利益です。この利益がなくなると、借りたお金はただちに一括返済する必要があります。

用語集 期限の利益喪失とは? 「期限の利益」とは、約束した返済日までに返済をすればいいという利用者の利益です。この利益がなくなると、借りたお金はただちに一括返済する必要があります。 またクレジットカードの会員資格が取り消されると、クレジットカードに切り込みをいれて返還するように要求されます。

債務整理の交渉を始めたあとで該当のクレジットカードを利用すると、トラブルの原因となる場合があるので、弁護士を通じて速やかに返還したほうがよいでしょう。

家族カードを契約している場合は、すべての家族カードを一緒に返還します。

期限の利益についてはこちらの記事で詳しく解説しています。

注意点5 訴訟を止めることはできない

受任通知は取り立てや督促を止めることはできるものの、裁判や強制執行(差し押さえ)を止めることはできません。

また財産をすでに差し押さえられてしまった場合は、その財産が戻ってくることもないため、注意が必要です。

受任通知を送付するためには弁護士に依頼

取り立てを止める効力のある「受任通知」を債権者に送るためには、弁護士や司法書士に「債務整理」を依頼する必要があります。

単に取り立てを止めるためだけの目的で、受任通知を送ることはできません。

債務整理の方法によって借金の減額幅やデメリットが異なるので、利用する際にはあらかじめ弁護士や司法書士に相談するとよいでしょう。

また弁護士や司法書士に相談・依頼することで、次のようなメリットがあります。

- 自分に合った債務整理の方法を提案してくれる

- 債務整理の手続きをほぼすべて任せられる

※司法書士の業務には一部制限があります。

債務整理や弁護士に依頼するメリットについては下記の記事で詳しく解説しています。

受任通知に関するQ&A

受任通知に関する、よくある疑問にお答えします。

Q.受任通知を送付したら取り下げることはできない?

「弁護士に債務整理を依頼したが、返済のめどがたったので取り下げたい」

「債権者に受任通知を送ったが、別の弁護士事務所や司法書士事務所に依頼したい」

弁護士や司法書士に債務整理を依頼して、すでに債権者へ受任通知を送付した後でも、「和解」が成立する前なら取り下げ(撤回)をすることは不可能ではありません。

債務整理自体を取り下げる場合や、依頼した弁護士・司法書士を変更する場合は、弁護士や司法書士から受任通知を送付した債権者へ「辞任通知」を発送してもらう必要があります。

しかし、弁護士や司法書士を解任すると、以下のようなリスクもあります。

- 依頼した弁護士事務所・司法書士事務所へ着手金を支払う必要がある。すでに着手金を支払っている場合は、原則として返金されない

- 債権者からの督促が再開される

- 信用情報機関に事故情報(いわゆるブラックリストに載る)が登録されている可能性がある

- 借金の残高は変わらず、利息や遅延損害金が今まで通り加算され続ける

- 支払い不能と判断され、一括返済を請求される可能性がある

しかし、すでに債権者と和解が成立している場合は、取り下げはできないでしょう。

和解が成立したということは、任意整理が完了していることになるので、和解内容に従って返済を行う必要があります。

Q.受任通知送付後も催促が止まらない場合はどうすべき?

債権者に受任通知を送付したにも関わらず、返済の催促(督促や取り立て)が止まらない場合もあるようです。

前述した通り、弁護士や司法書士から受任通知を受け取った債権者は、督促など返済の催促を行う行為は「貸金業法」「債権管理回収業に関する特別措置法(サービサー法)」で禁止されています。

金融庁に登録されている銀行や、財務局や貸金業協会に登録をしている貸金業者の場合は、違法な督促を行うことは考えにくいため、以下のような可能性が考えられます。

- 債権者に受任通知が届いていない、もしくは気づいていない

- 送付先の部署が債権管理部門ではなかったため、社内伝達に時間がかかっている

- 債権者の社内システムに反映するまでに時間がかかる

- 誤送信や送付漏れをしている

受任通知はFAXで送付することもあるため、債権者側が送付に気づかない場合や、誤送信の可能性もありえます。

また送付した部署が債権管理部門ではない場合など、債権者社内の事情で処理が遅れている場合もあるようです。

いずれにしても、弁護士を通じて債権者に確認をしてもらい、ただちに督促を止めるよう伝えてもらいましょう。

万一送付漏れや誤送信だった場合は、ただちに弁護士に対処してもらうよう依頼しましょう。

- 「受任通知」とは、債務整理の依頼を受けた弁護士・司法書士が、金融機関や貸金業者などの債権者に「代理人として手続きを進める」ことを知らせる通知です。

- 受任通知を受け取った債権者は、債務者(お金を借りた側)請求や督促を停止しなければなりません。

受任通知を送る際には、以下のような注意点があります。

・受任通知を送ると信用情報機関に「事故情報」として登録される

・銀行口座が凍結される可能性がある

・保証人に一括請求される「受任通知」を債権者に送るためには、弁護士や司法書士に「債務整理」を依頼する必要があります。

弁護士や司法書士に相談・依頼することで、次のようなメリットがあります。・自分に合った債務整理の方法を提案してくれる

・債務整理の手続きをほぼすべて任せられる- 弁護士法人・響は43万件以上の問い合わせ・相談実績を活かし、あなたの借金のお悩みに寄り添い、最適な解決方法をご提案いたします。

東京3ヶ所に加え、大阪・福岡・那覇の6ヶ所にオフィスがあり、ご相談やご依頼は全国に対応しています。

無料相談は何度でも可能ですので、まずは電話またはメールで気軽にご相談ください。

相談無料 全国対応 24時間受付対応

- 月々の返済額を5万→2万へ減額できた事例あり

- 今お金がなくても依頼可能!

- 相談は何度でも無料

- 最短即日!返済ストップ