「親の借金が発覚した!自分にも返済義務はあるの?」

子供が親の借金を肩代わりする必要はないということが法律的な原則です。

借金の返済は、あくまで債務者(お金を借りた人)本人の義務であるためです。

ただし、以下のような場合では子供に返済義務が発生してしまいます。

- 死亡した親の借金を相続したとき

- 子供が借金の保証人・連帯保証人になっているとき

- 親が子供の名義で借金をしているとき

以下のような方法をとると、親の借金の肩代わりを避けることができる可能性があります。

- 親が亡くなったとき:相続放棄・限定承認

- 借金を長年返済していないとき:時効の援用

相続放棄・時効の援用が難しい場合は債務整理という方法で借金返済の負担を軽くできるかもしれません。

親の借金についての問題は複雑になることも少なくありません。

不安があれば、弁護士法人・響の無料相談をお気軽にご利用ください。

相談無料 全国対応 24時間受付対応

ご自身の借入金額や返済状況をもとに、借金を減額できるか診断できます。

【借金減額診断の特徴】

- 問合せ・相談実績43万件以上の弁護士事務所が運営

- 匿名の回答OK!

- 3つの質問に答えるだけ

目次

原則、親の借金の返済義務は子供にはない

原則として、借金は債務者本人に返済義務があるもので、子供が肩代わりする法的義務はありません。

さらに、子供が安易に肩代わりしてしまうと、税金が発生することもあります。

以下で詳しく解説します。

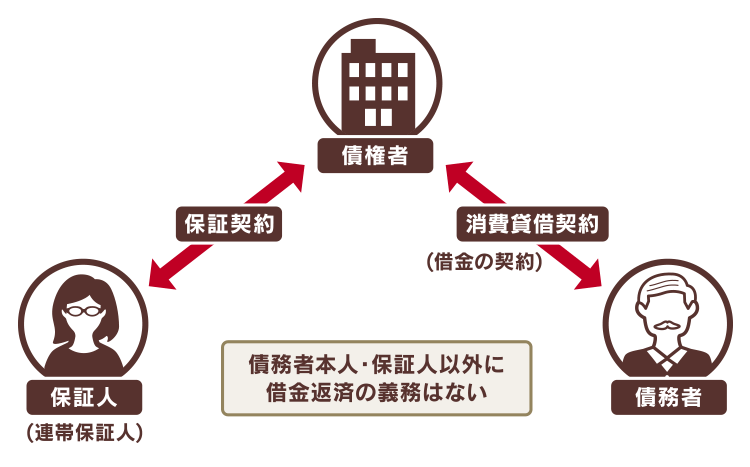

借金の返済義務が生じるのは債務者と保証人のみ

借金をする際の契約は、基本的には以下の3者によって成立します。

- 債権者:お金を貸す者

- 債務者:お金を借りる者

- 保証人:債務者が払えなくなったときに肩代わりする者

原則的には、これら3者以外には返済を請求する権利も返済する義務もありません。

たとえ債務者の子供であっても、借金を肩代わりして返済する義務はないのです。

債権者が債務者の家族に借金の肩代わりを迫ったり、借金を取り立てたりすることも原則として違法とされています。(貸金業法第21条7項)

借金の肩代わりで贈与税が発生することも

返済義務はないとはいえ「親が苦労しているのだから、子供である自分が借金を肩代わりしてあげたい」と思うこともあるでしょう。

しかし親の借金を安易に肩代わりして返済することには、注意が必要です。

子供が親の借金を肩代わりして払うと、親に税金の支払い義務が生じるケースがあるためです。

借金を肩代わりして返済することは、「一度、子供から親に金銭を贈与し、贈与されたお金で親が借金を返済した」と見なされ、贈与税がかかってしまうことがあります。

ただし以下のような場合では、子供が借金を肩代わりしても贈与税はかからないこともあります。

- 肩代わりした借金の支払いが年間110万円以下の場合

- 親の借金が著しく多く、生活がままならない場合

- 子供から親へお金が貸し付けられている場合

肩代わりした借金の支払いが年間110万円以下の場合

贈与税は、1年間に行われた贈与の合計に対して計算することになっており、基礎控除が年間110万円に設定されています。

そのため、1年間に肩代わりした借金の額が110万円を超えない場合、贈与税はかかりません。

親の借金が著しく多く、生活がままならない場合

以下のような場合、贈与税はかからない可能性があります。

- 親に処分・換金できる財産がない

- 収入から判断しても明らかに「自力での借金返済が困難で、子供が親の借金を肩代わりして返済しても、将来親からの返済を望めない」といえる

ただしこの場合は、親に後述する債務整理を行ってもらい、債務整理後の親の生活援助をした方がよいことも多いでしょう。

弁護士など、法律の専門家に相談するのも選択肢です。

子供から親へお金が貸し付けられている場合

贈与税は、贈与された金銭、財産に対して発生するものです。

貸し付けられた金銭、財産には発生しません。

そのため、上の2つに当てはまらないケースでの借金の肩代わりでは、貸付利率と返済期日を明確に定めた借用書を作成し、実際にそれにのっとった返済をしておくことで贈与税が発生しないと考えられます。

有効な借用書の作り方などに迷ったら、弁護士などの法律の専門家に相談するのも選択肢です。

親の借金でも子供に返済義務が生じるケースとは?

子供が親の借金を返済する義務があるのは、以下のようなケースです。

- 死亡した親の借金を子供が相続したとき

- 子供が借金の保証人・連帯保証人になっているとき

- 親が子供の名義で借金をしているとき

以下、それぞれについて解説します。

死亡した親の遺産を子供が相続したとき

借金をしている親が亡くなって遺産を相続した場合、民法第896条にのっとり、借金も子供に相続されます。

(相続の一般的効力)

第八百九十六条 相続人は、相続開始の時から、被相続人の財産に属した一切の権利義務を承継する。ただし、被相続人の一身に専属したものは、この限りでない。

借金の返済義務は上の条文の「被相続人の財産に属した一切の権利義務」に含まれているのです。

なお、相続する借金の割合は、法定相続人の数によって異なります。

詳しくは下の「兄弟姉妹がいる場合の借金の相続はどうなる?」で、例を挙げて解説します。

用語集

法定相続人とは?

用語集

法定相続人とは?

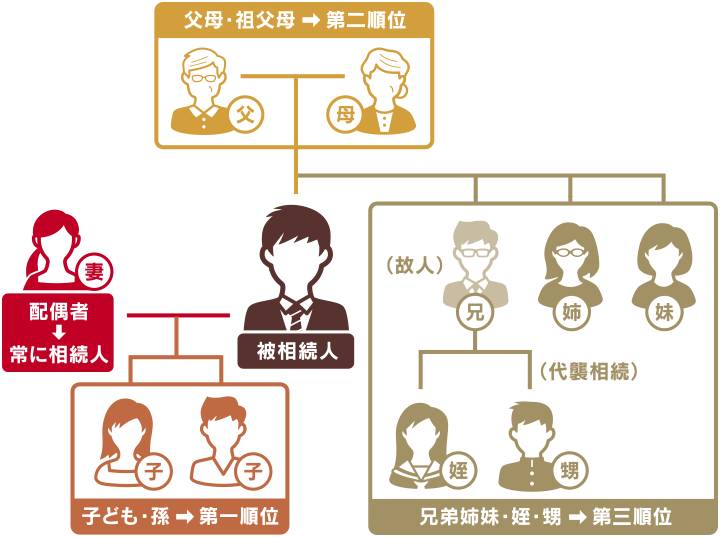

民法で定められた、被相続人の財産や借金などを相続する人のことです。

死亡した人の配偶者は必ず相続人となり、さらに以下のような順位で相続人に定められています。

第1順位:子供(死亡している場合は代襲(だいしゅう)相続人)

第2順位:両親などの直系尊属

第3順位:兄弟姉妹(死亡している場合は代襲相続人)

同じ順位の人が複数いる場合は全員が相続人となり、先の順位の人が1人でもいれば、後順位の人は相続人になれません。

それぞれが相続する財産の割合(法定相続割合)は民法第900条で定められています。

子供が借金の保証人・連帯保証人になっているとき

子供が親の借金の保証人・連帯保証人になっていると、親が借金を返済できなくなったときに借金の返済を求められます。

上で提示したとおり保証人は、主債務者(ここでは親)の借金の返済を保証して、万が一返済できなくなったときに主債務者に代わって返済する義務がある人のことです。

なお、保証人と連帯保証人では負っている責任の重さが異なり、連帯保証人には以下のような権利がありません。

| 催告の抗弁権 | 先に債務者に請求するよう主張する権利(民法第452条) |

| 検索の抗弁権 | 債権者に対し、主債務者の財産を差し押さえるように主張する権利(民法第453条) |

| 分別の利益 | 保証人がほかにもいる場合、人数分で借金を割ることができる利益(民法第456条) |

借金の連帯保証人になることを求められた際には、たとえ親からの頼みでも慎重になるべきでしょう。

その金額や契約内容をしっかりと確認するようにしてください。

連帯保証人と保証人の違いについて、以下の記事でも詳しく解説しています。

親が子供の名義で借金をしているとき(名義貸し)

親が子供の名義で借金をしている場合も、子供に返済義務が生じます。

お金を貸している債権者からすると、お金を貸している先はあくまで子供という認識であるためです。

そもそも、自分の名義を他人に貸して契約上の名義人になる行為は「名義貸し」と呼ばれ、本来は契約の偽装に当たります。

これは、ケースによっては詐欺罪(刑法第246条第1項)などの罪状で処罰される可能性もあるものです。

親子であっても、名義を貸すのは避けるべきでしょう。

とはいえ、子供が不本意に親に名義を使われることもありえます。

借金の返済義務が生じるかどうかは、実印などが使われた経緯によって以下のように変わります。

- 親に実印などを預けていた場合:返済義務が生じるケースも

- 親が勝手に実印などを持ち出した場合:契約無効にできるケースも

子供が実印や身分証明書などを預けており、親がそれらを勝手に使って借金をしたような場合、子供が借金の返済義務を負う可能性があります。

親が借金をしたことについて子供にも責任があると判断されるためです。

親が子供に無断で実印などを持ち出して契約を結んだ場合、名義貸しではなく「名義冒用(めいぎぼうよう)※」であるとして契約を解除できる可能性があります。

これを子供が証明するためには、裁判になることもあります。

※名前を許可なく勝手に使うこと

名義貸しについては、以下の記事で詳しく解説しています。

親の借金を調べる方法

「そもそも親に借金があるのか、どこからいくら借りているのかわからない」

というケースでも、親の借金を調べる方法はあります。

おもに考えられるのは以下の5つです。

- 信用情報機関に情報開示を依頼する

- 親が所有している土地・建物の抵当権を調べる

- 親の銀行の通帳を確認する

- 親に届く郵便物やメールを確認する

- 親の知人や親戚に聞く

また「親の借金の保証人になっているが、金額を教えてもらっていない」という場合は、民法に基づいて債権者に金額を問い合わせることができるケースもあります。

以下で詳しく説明します。

信用情報機関に情報開示を依頼する

信用情報とは、個人の支払い能力を判断するための情報を指し、借金の借り入れ時期や借入額などを含みます。

信用情報の集積や管理を行っている「信用情報機関」という機関に問い合わせれば、親の借金の借入先や残高などを確認することができます。

日本の信用情報機関には「CIC(株式会社シー・アイ・シー)」「JICC(株式会社日本信用情報機構)」「KSC(全国銀行個人信用情報センター)」の3つがあり、借金の借入先によって確認すべき先は異なります。

情報の確認方法とあわせて、以下にまとめました。

| 信用情報機関名 | 確認できる借金の例 | 情報の確認方法と手数料(税込)※ |

|---|---|---|

| CIC | おもにクレジットカード(信販)会社からの借金 | ・インターネット:500円 ・郵送:1,500円 |

| JICC | おもに消費者金融からの借金 | ・スマートフォン専用アプリ:1,000円 ・郵送:1,000円 |

| KSC | おもに銀行や信用金庫、信用保証協会などからの借金 | ・インターネット:1,000円 ・郵送:1,124円~1,200円 |

※2023年4月時点の情報です。ご利用の際は各サイトで最新の情報をご確認ください。

借用書や取引明細を紛失していたり、しばらく返済していなかったりする場合でも情報が残っているので、貸金業者からの借金を最も正確に把握しやすい方法といえます。

ただし、親が存命中の場合、この開示依頼は親本人に行ってもらう必要があります。

なお、後述する成年後見制度を利用している場合、本人に代わって開示依頼ができる場合もあるようです。

親が持っている土地・建物の抵当権を調べる

親が土地や建物を所有している場合は、借金の抵当権が設定されているか確認するのも、親の借金を調べる一つの手です。

抵当権とは、銀行や金融機関から借り入れをする際、土地や建物などに設定される権利のことです。

この権利を持つ銀行や金融機関は、借金の返済がなかった場合、抵当権が設定された土地、建物を売却し、借金を回収することができます。

抵当権が現存している場合には、かなり高い確率で親に借金があるといえるでしょう。

下のようなサイトを利用すれば、親の存命中にもインターネット上で登記情報を調べることもできます。

ただし、建物への抵当権は住宅ローンであることも少なくありません。

住宅ローンであれば、親の死亡時に団体信用保険によって支払い免除となる可能性もあります(詳細は後述します)。

以下の法務局のページもあわせてご参照ください。

参考:登記事項証明書等の請求にはオンラインでの手続が便利です :法務局

親の銀行の通帳を調べる

存命の親の同意が得られた場合や親が亡くなってしまった場合、親の銀行口座の通帳を見てみるのも、親の借金を確認する方法の一つといえます。

確認が可能な場合は、以下のポイントをチェックしてみましょう。

毎月、貸金業者などからの引き落としがないか

返済方法を銀行口座からの引き落としにしている場合、通帳に記載された引き落とし情報から借金があることがわかることもあります。

ただし、貸金業者の場合、引き落とし名義として社名がそのまま表記されることは少ないようです。

例)

アイフルの引き落とし名義:「SMBCファイナンスサ」「SMBCファイナンス自払」「ライフカード(カ」

アコムの引き落とし名義:「ACサービス自払」「SMBC(ACサービス)」 など

親に届く郵便物やメールを調べる

存命中の親の同意が得られた場合や親が亡くなった場合、親に届く郵便物やメールを確認しましょう。

特に、以下が確認のうえではポイントになります。

- 貸金業者からの督促メール・督促状が届いていないか

DMのように見えることもあるので、できるだけていねいに確認しましょう。 - 裁判所からの書類が届いていないか

滞納による督促であれば、通常、特別送達という郵便で届きます。

家の書類を確認し、親の知人や親戚に聞く

ここまで紹介した方法だと、個人間の借金や、連帯保証人の身分(保証債務)はわからないことがほとんどです。

借用書や契約書を見つけられればこうした借金・保証債務を確認可能です。

しかし、親がしまいこんだ書類を探すのは難しいことも多いでしょう。

その場合、親の知人や親戚に、親が誰かから借金をしていなかったか、連帯保証人になったような話を聞いたことがないかを聞いてみると手がかりになります。

なお、個人間の借金は貸金業者からの借金より解決が大変になることも。

親の借金の保証人で残高を教えてもらえない場合は債権者に確認

「親に言われて借金の保証人になったけど、借入金や残高をきちんと教えてもらえない」というケースもあるでしょう。

このようなとき、2020年4月以降に保証人になっている場合は、債権者に問い合わせれば以下の情報を教えてもらえます。

- 借金返済の不履行(滞納など)の有無

- 借金の残高

- 返済期限が到来している借金の額

これは、2020年4月1日の民法改正によって、民法第458条2項で定められた制度です。

(主たる債務の履行状況に関する情報の提供義務)

第四百五十八条の二 保証人が主たる債務者の委託を受けて保証をした場合において、保証人の請求があったときは、債権者は、保証人に対し、遅滞なく、主たる債務の元本及び主たる債務に関する利息、違約金、損害賠償その他その債務に従たる全てのものについての不履行の有無並びにこれらの残額及びそのうち弁済期が到来しているものの額に関する情報を提供しなければならない。

親の借金の残高が返せない額であったり、返済できなくなっていることがわかったりした場合は、解決策として親と自分自身の「債務整理」が選択肢になるケースもあります。

影響が少ないうちに弁護士などの法律の専門家に相談し、解決を図った方がよいかもしれません

債務整理については後述します。

参考:法務省「2020年4月1日から保証に関する民法のルールが大きく変わります」

相続した借金は相続放棄で肩代わり回避できる

借金がある親が亡くなると、対策をしないかぎり親の借金は相続され、返済義務を子供が肩代わりすることになります。

親が亡くなってすぐであれば、相続放棄で肩代わりを回避できることが多いでしょう。

相続放棄という手続きについて解説します。

借金の相続放棄については、以下の記事で詳しく解説しています。

相続放棄は相続人ではなくなる手続き

相続放棄とは、相続人がすべての財産や債務(借金)などすべての相続を拒否し、相続人でなくなることです。(民法第939条)

なお、相続放棄の手続きに必要な「相続放棄申述書」は、亡くなった人の住所地にある家庭裁判所に提出することが必要です。

相続放棄のメリット・デメリット

相続放棄は、一度手続きをすると撤回することができません。

以下のようなメリット・デメリットを比較して慎重に検討してください。

- 借金などの返済義務(債務)を受け継がなくて済む

- 遺産分割協議(遺産の分け方の相談)に加わらなくてよい

- 相続放棄すると、借金だけでなく、親名義の家などを含むプラスの価値がある財産を相続できなくなる

- 相続放棄すると、親の借金の過払い金の返還請求権も放棄してしまう

用語集

過払い金とは?

用語集

過払い金とは?

利息制限法で定められた上限利率を超えて支払っていた「払わなくてよかったはずの利息」のこと。

返還請求をすれば取り戻すことが可能。

以下の条件がそろっている場合、過払い金が発生している可能性がある。

- 消費者金融、クレジットカード会社からの、2010年以前の借り入れであること

- 過払い金の時効「完済後10年」を過ぎていないこと

過払い金については、以下の記事で詳しく解説しています。

「限定承認」が適することも

「限定承認」とは、相続で得たプラスの価値がある財産の分を限度として、借金の返済義務などのマイナスの財産も相続することを指します。(民法第922条)

そのまま相続した場合(単純承認)と比較しながら、2つの例で考えてみましょう。

親が残したものに「評価額300万円の家(プラスの財産)」「借金900万円(マイナスの財産)」があり、家を手元に残したいケース

限定承認をした場合:

家を手元に残したうえで、300万円分(プラスの財産分)の借金返済義務のみを相続する

(900-300=600万円分の借金は相続せずに済む)

単純承認をした場合:

家は手元に残せるが、900万円の返済義務をそのまま負う

親が残したものに「評価額300万円の家(プラスの財産)」「正確な額は不明だが多額の借金(マイナスの財産)」があり、家を手元に残したいケース

限定承認をした場合:

家を手元に残したうえで、300万円分(プラスの財産分)の借金返済義務のみを相続する

(借金のうち、300万円分以上の借金は相続せずに済む)

単純承認をした場合:

家は手元に残せるが、多額なことが想定される借金の返済義務をそのまま負う

以上のことから限定承認は

- 財産を相続しながら借金の負担を軽減したい場合

- 親の借金の正確な額はわからないが、多額なことが想定される場合

の選択肢といえます。

ただし、限定承認は相続人全員で手続きを行う必要があり、家庭裁判所への申立てやその後の税務処理も複雑になる傾向があります。

限定承認をしたい場合は、弁護士などの法律の専門家に依頼することも一つの手だといえるでしょう。

相続放棄・限定承認できないケースに注意!

以下のような場合、相続放棄・限定承認ができなくなるので注意しましょう(例外はあります)。

- 親が存命中

- 相続を知ってから3ヶ月以上たってしまった

- 遺産を使ってしまった

- 相続された借金を返してしまった

また、子供が親の保証人・連帯保証人になっている場合は、相続放棄をしても返済義務はなくなりません。

それぞれ解説します。

親が存命中

相続放棄・限定承認の手続きは、相続が発生してからしかできません。

親の生前の相続放棄・限定承認は不可能です。

相続を知ってから3ヶ月以上たってしまった

相続放棄・限定承認の期限は、自分に相続があったことを知ってから3ヶ月以内です。

3ヶ月の間で、相続人(子ども)は被相続人(親)の借金や財産を調べ、相続の方法を決めることが許されています。

もし3ヶ月では調査がしきれない場合などは、家庭裁判所に延長を申し立てることができます。

延長の手続きをせず3ヶ月以上経過した場合、自動的に相続人が単純承認をしたと見なされてしまいます。

民法第921条2項の単純承認事由に当てはまるためです。

ただし、以下の3つの条件を満たしていれば、例外的に相続放棄ができる場合があります。

- 被相続人に借金が全くないことを信じていた

- 上のように信じる相当な理由があった

- 相続財産の有無の調査を期待することが難しい事情があった

遺産を使ってしまった

相続された預金などの遺産を使ってしまうと、単純承認をしたと見なされます。(民法第921条1項)

親の死後に預金を引き出してしまうと、借金の返済義務がそのまま引き継がれてしまう恐れがあるのです。

相続された借金を返してしまった

相続放棄の手続きをする前や手続き中に親の借金を返してしまうと単純承認をしたと見なされ、返済義務が生じてしまうことがあります。

督促などで亡くなった親の借金がわかったとしても、慌てて支払う前に、弁護士などの法律の専門家に相談してみるのも手です。

また、親の銀行預金を解約したり財産を売却したりした場合も、単純承認をしたと見なされて相続放棄はできなくなり、借金返済義務も生じるため注意しましょう。

子供が親の借金の保証人・連帯保証人になっている

子供が親の借金の保証人・連帯保証人になっている場合、相続放棄では返済義務をなくすことはできません。

上で解説しているとおり、保証人・連帯保証人は債権者との間に保証契約を結んでいます。

相続放棄はあくまで「相続人でなくなる」手続きであり、この契約を放棄する手続きではないのです。

ただし「親が第三者の借金の連帯保証人になっていた(自分自身は保証人などになっていない)」場合は、相続放棄で返済義務を相続しないことが可能です。

逆に、単純承認してしまうと連帯保証人の義務も相続されてしまうので注意しましょう。

借金の保証人についてはこちらの記事で詳しく解説しています。

借金の連帯保証人についてはこちらの記事で詳しく解説しています。

長年返済していない借金は時効援用ができることも

親が長年返済していない借金については、時効が成立すれば返済義務がなくなるかもしれません。

時効の成立の条件は以下のとおりです。

- 返済期日または最後の返済から、5年または10年がたっている

- 時効援用の手続きをとっている

時効援用の手続きは、債務者が債権者に向けて「消滅時効となったので借金は返済しません」と意思を伝えることです。

ただし時効の更新(中断)が起きていると、借金の時効は成立していないこともあります。

時効が成立していないのに時効援用の手続きを行ってしまうと、債権者から一括返済を求められるケースもあります。

時効援用通知の書き方によっては、「借金の存在を認めた(債務を承認した)」ととられることがあるためです。

以下、詳しく解説します。

借金の時効について、詳しくは以下の記事で解説しています。

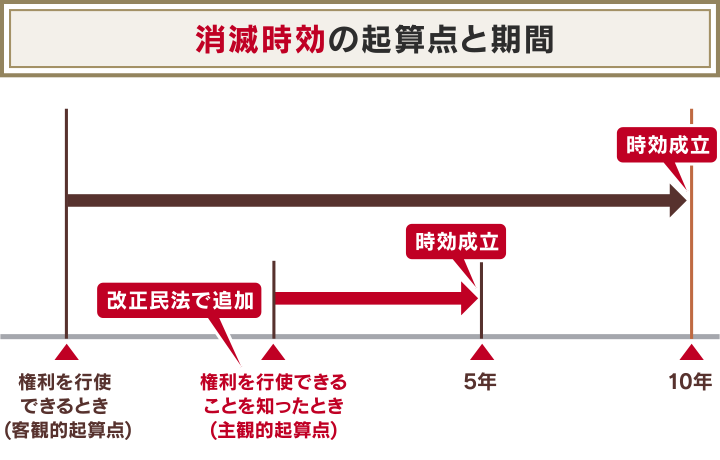

借金の時効期間は5年か10年

借金の時効が成立するまでの期間は、返済期日または最後の返済から、5年もしくは10年です。

この期間は、借入先によって異なります。

| 時効期間 | 債権の種類例 |

|---|---|

| 10年(原則) | ・個人間の借金 ・信金(信用金庫)、信組(信用協同組合)、労金(労働金庫)、農協(農業協同組合)、住宅金融支援機構からの借金 など |

| 5年(短期消滅時効、商事債権) | ・消費者金融、クレジットカード会社、銀行からの借金 ・家賃、土地代 ・扶養料、養育費 など |

なお、これは2020年3月31日以前に借り入れた借金の場合です。

2020年4月1日以降に借り入れた借金については、下のいずれかのうち、早い方のタイミングで借金の時効期間が満了となります。

- 債権者(貸した側)が借金の請求権を行使できることを知った時から5年

- 債権者が借金の請求権を行使できる時から10年

消費者金融や銀行からの借金であれば、時効期間は返済期日または最後の返済から5年間となることが多いといえそうです。

親の代での時効の更新に注意

親の借金の時効は、知らないうちに更新(中断)されていることがあるので注意してください。

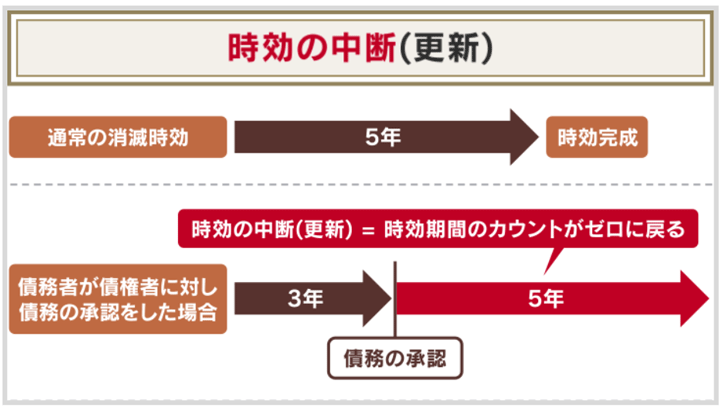

時効の更新(中断)とは、法律で定められた一定の事由があると、時効期間のカウントがゼロに戻ることを指します(進行していた時効期間の効力が失われる)。

たとえば、時効期間中に以下のようなことがあると、5年もしくは10年たっても時効が成立しないことがあります。

- 親が借金の存在を認める言動をとっていた

- 親が裁判所から支払督促などを受け取っていた

- 親が差押えを受けていた

親が借金に対しどのように対処していたか、子供が完全に把握していることはまれです。

親の死後、長らく返済している様子のない借金の存在がわかった場合などは、弁護士・司法書士などに相談し、慎重に手続きを進めるとよいでしょう。

時効が更新されている場合について、詳しく解説します。

時効の更新については、以下の記事で詳しく解説しています。

親が借金の存在を認める言動をとっていた

親が借金の督促を受け、口頭や文面で

「払うから返済を待ってほしい」

などと伝えていると、時効が更新されてしまっている可能性があります。

時効の更新事由の一つである「債務の承認」に当たるためです。

親が裁判所から支払督促などを受け取っていた

親が裁判所から支払督促と呼ばれる書状などを受け取っていた場合、時効は更新されています。

支払督促とは、返済を滞納している債務者に対して、訴訟によらず金銭の支払いを命じるための手続きです。

親が差押えを受けていた

差押えは借金の回収を行うため、債権者が裁判所に申し立てて行われる手続きです。

債務者(お金を借りた側)の給与や預貯金、財産などが差し押さえられたり、建物や物の引き渡しが行われたりします。

手続きが終了した段階で時効が更新されます。

相続放棄・時効援用ができないときは債務整理も選択肢

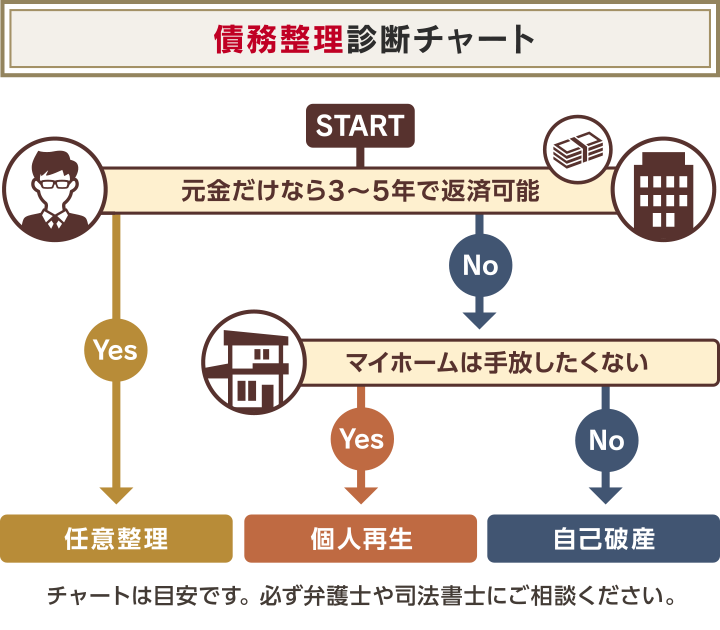

相続放棄や時効援用で親の借金に対応できない場合は、債務整理が対処策になります。

債務整理は借金返済の負担を軽くしたり、ゼロにしたりする方法です。

任意整理・個人再生・自己破産といった方法があり、状況に合わせて最適な方法を選ぶことが重要です。

なお、債務整理は借金をした本人が行う必要があります。

債務整理をする人は、状況別に以下のようになります。

- 親が存命中の場合:親

- 亡くなった親の借金を相続してしまった場合:子供

- 子供が親の借金の連帯保証人になっている場合:親・子供の両方

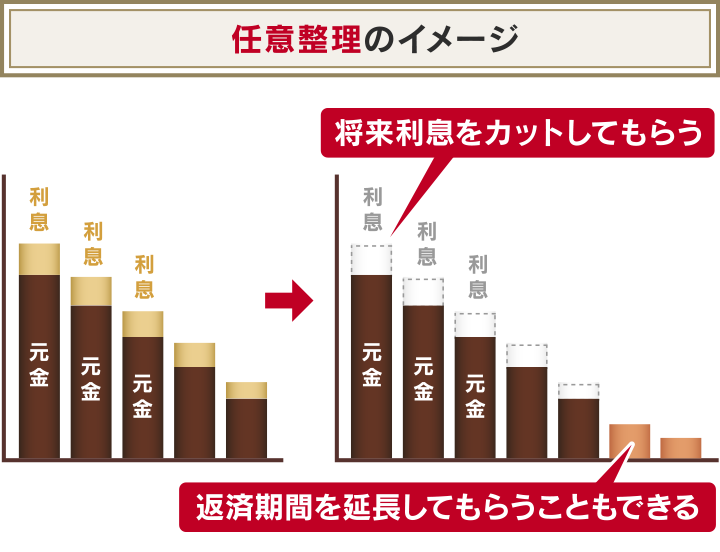

任意整理は返済の負担を軽くする交渉

任意整理とは、無理のない借金の返済方法について債権者と直接交渉する方法です。

将来利息(これから払う利息)などをカットし、月の返済額を大きく減らせる可能性もあります。

減額後の借金は原則3〜5年程度で返済することを目指すのが一般的です。

任意整理をすると、事故情報が完済から5年ほど信用情報機関に登録されてしまいます(いわゆる「ブラックリストに載る状態」)。

この期間中、クレジットカードが使えなくなったり、ローンが組めなくなったりといったデメリットが生じます。

しかし、任意整理は下で紹介する個人再生や自己破産と比べてデメリットを抑えやすい方法です。

- 裁判所を通さない交渉のため、周囲に任意整理した事実がバレづらい

- 交渉の対象にする債権者が選べるので、家や自動車のローンを対象外にすれば手元に残せる

債務整理を検討する際、一定の収入があって借金額が膨大ではないケースでは、任意整理が最も選びやすい方法になるでしょう。

任意整理については、以下の記事で詳しく解説しています。

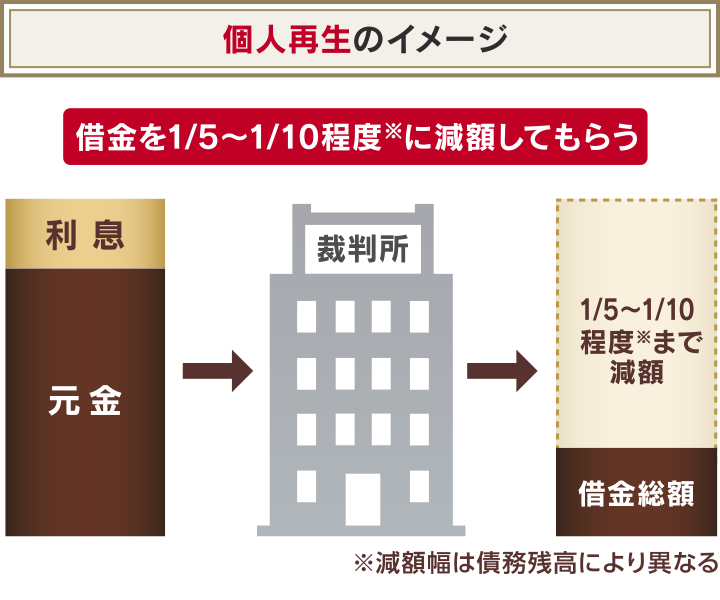

個人再生は家を守りながら借金を大幅減額する手続き

個人再生とは、再生計画を裁判所に申し立て、認可決定を受けることで借金を減額してもらう方法です。

再生計画が認可されれば、借金を1/5程度〜1/10程度に減額できる可能性があります(最低でも100万円は支払う必要があります)。

減額後の借金は、原則3年(最長5年)で分割返済するのが通常です。

たとえば多額の借金をした親の収入が減っている場合、無理なく返済可能になるケースもあるでしょう。

個人再生には、以下のようなデメリットがあります。

- 残債の完済から5年程度、もしくは手続き開始後7年程度、いわゆるブラックリストに載る

- 裁判所を介した手続きのため、家族や友人・会社に知られる可能性がある

- 手続きが煩雑で、かかる期間も長い

- 保証人がついている借金がある場合、保証人が一括請求を受ける

しかし個人再生では、住宅ローンが残っている住宅の場合「住宅ローン特則(住宅資金特別条項)」を利用することで住宅を手放すことなく住み続けることができます。

たとえば家族で住んでいる家が親名義である場合などに、大きなメリットとなるかもしれません。

個人再生については、以下の記事で詳しく解説しています。

自己破産は借金を原則全額支払い免除する手続き

「自己破産」とは、返済不能であることを裁判所に申し立て、認められれば借金を原則全額免責(支払い義務免除)される手続きです。

自己破産は借金がなくなる分、おもに以下のような条件・デメリットがあります。

- 自己破産後5〜7年程度、信用情報機関に事故情報が登録される(いわゆるブラックリストに載る)

- 借金が返済不能である必要がある

- 借金理由がギャンブルや浪費など(免責不許可事由に当てはまる)の場合、免責が認められないことがある

- 家や車などの財産は原則回収されてしまう

これらを踏まえると、親が存命中で子供が保証人になっていない状態で、以下のような条件がそろっているときなどは、自己破産が適している可能性があるでしょう。

- 親に持ち家、車などの財産がない

- 親が存命中で、年金などで生活を送っている

- 親の借金理由が生活費などである

自己破産をしても年金などを受け取ることはできるため、親が賃貸住宅や子供の家で生活しており、現在年金で生計が立てられている場合などは、大きな影響が出ないことも考えられるのです。

ただし、自己破産が及ぼす影響はその人の生活や事情によりさまざまです。

実際に手続きを検討した場合は、弁護士などの法律の専門家にまず相談してみるのがよいでしょう。

自己破産については、以下の記事で詳しく解説しています。

親の借金について不安があれば法律の専門家に相談を

親の借金について不安やわからないことがあれば、弁護士・司法書士などの法律の専門家に相談するとよいでしょう。

以下のようなメリットがあるためです。

- 借金・相続の専門知識があるため適切に対応できる

- 債務整理する場合は借入先からの督促を止められる

- 債務整理の手続きもスムーズに進められる

詳しく解説します。

借金・相続の専門知識があるため適切に対応できる

親の借金の問題は借金に関してだけではなく、相続についても知識がないと対応しきれない問題です。

相続が発生した時点で、司法書士や弁護士に一度相談しておくことで、借金と相続の問題をあわせて解決できる可能性があるでしょう。

たとえば亡くなった親の預金をどうすべきかなど、適切なアドバイスももらえます。

債務整理する場合は借入先からの督促を止められる

親の借金の返済ができなくなり、すでに貸金業者などから督促を受けている場合、弁護士や司法書士に債務整理を依頼することで督促が止められます。

督促が止まるのは、弁護士が「受任通知」を発送するためです。

受任通知とは、債務整理の依頼を受けた弁護士や司法書士が、債権者に「代理人として手続きを進める」ことを知らせる通知のことです。

消費者金融などは受任通知を受領した時点で督促を止める義務があるという旨が、貸金業法に定められています。(貸金業法第21条1項9号)

督促が止まることで、冷静に生活を立て直す余裕が出るケースも多いでしょう。

受任通知については以下の記事で詳しく解説しています。

債務整理の手続きもスムーズに進められる

債務整理をすることになった場合も、弁護士に依頼していれば、各種書類作成、債権者との交渉や裁判所への申立てなどを代理で行ってもらえます。

債務整理を行う際の負担を、大きく減らすことができるでしょう。

親の借金に関するQ&A

親の借金で悩む人たちのよくある質問とその答えを紹介します。

離婚した親の借金も子供に相続される?

相続権は発生するため、離婚した親とどれだけ疎遠になっていたとしても、親が亡くなれば借金の返済義務が相続されてしまいます。

両親が離婚をした場合でも、親と子供の関係は消失しないためです。

ただし、記事上部でも解説したとおり、相続開始を知った時点から3ヶ月以内に相続放棄の手続きをすれば、親の借金の返済義務は放棄することが可能です。

債権者から借金の督促などがきた場合は安易に支払いをせず、親の借金総額やすべての財産、他の相続人がいるかなどを調べるとよいでしょう。

そのうえで、借金が財産額を上回る場合、相続人との話し合いが難しい場合など、必要があれば期限内に相続放棄の手続きを行いましょう。

認知症の親の借金が発覚!どうすればいい?

「親は認知症で自分で手続きができる状態じゃないのに、借金が見つかった!」

このような場合、選択肢になるのが成年後見制度を利用することです。

成年後見制度とは、認知症などによって判断能力が低下した高齢者などを、保護、支援する制度です。

成年後見の開始を家庭裁判所に申し立てると、裁判所によって選任された後見人が、本人に代わって、財産の処分・管理を行います。

後見人が本人に代わり、債務整理や時効援用の手続きを行うことも可能です。

ただし、成年後見人を選出した場合、債務に関することだけでなく、本人が行うべき手続きなどをすべて成年後見人が行う必要性が生じます。

制度の利用を検討したら、各市町村の地域包括支援センター、弁護士をはじめとする法律の専門家などに相談してみるのもよいでしょう。

一定所得以下などの条件を満たせば、法テラス(日本司法支援センター)を利用することも可能です。

参考:成年後見制度・成年後見登記制度 Q&A _法務省、法テラス 公式ホームページ

住宅ローンの支払い義務も親から相続される?

住宅ローンの契約者である親が団体信用生命保険(団信)に加入していれば、親が亡くなった後、子供に返済義務は残りません。

団信とは、本人が死亡したり重度の障害を負って働けなくなったりした場合に、残りのローンが支払われる生命保険の一種です。

もし親が団信に加入していない場合、住宅ローンも借金として遺産相続の対象となります。

親が借金まみれ…絶縁できる?

現在、法律上では親子が「絶縁」をすることはできません。

分籍や他の人との養子縁組で、親と違う名字を名乗ることはできます。

暴力などの問題があれば、裁判所へ接近禁止仮処分の申立てができることもあります。

しかし、こうした手続きをとっても、子供が実の親の相続人であることには変わりがありません。

親が多額の借金をしていることがわかっている場合、親が亡くなって相続の発生がわかった時点で、早めに相続放棄の手続きをするようにしてください。

兄弟姉妹がいる場合の借金の相続はどうなる?

借金のある親が亡くなり、法定相続人が複数いる場合、法定相続割合に応じて借金の相続額が変わります。(法定相続人については上で解説しています)

例として「1,000万円の借金をしていた父親が亡くなった場合」を考えてみましょう。

| 相続人 | 相続される借金額 |

|---|---|

| 母(父親の配偶者) | 500万円(2分の1) |

| 子供 | 500万円(2分の1) |

| 相続人 | 相続される借金額 |

|---|---|

| 母(父親の配偶者) | 500万円(2分の1) |

| 長男 | 250万円(4分の1) |

| 長女 | 250万円(4分の1) |

| 相続人 | 相続される借金額 |

|---|---|

| 長男 | 250万円(4分の1) |

| 長女 | 250万円(4分の1) |

| 次男 | 250万円(4分の1) |

| 次女 | 250万円(4分の1) |

| 家族の構成員 | 相続される借金額 |

|---|---|

| 母(父親の配偶者) | 500万円(2分の1) |

| 長女(相続人にならない) | なし |

| 長男 | 500万円(2分の1) |

上の表からわかるように、相続放棄をすると相続割合に影響が出ます。

そのため、相続放棄をする際は、他の相続人に事前に連絡しておくことをおすすめします。

信用保証協会から親の借金の督促がきたら?

親が事業運営などをしていた場合、信用保証協会から子供へ、相続人として借金の返済を求める連絡がくるケースがあります。

信用保証協会から連絡がきた借金についても、相続放棄をすることは可能です。

相続放棄の手続き後、「相続放棄申述受理通知書のコピー」や「相続放棄申述受理証明書」を提出すれば、信用保証協会はその相続人から取り立てはできなくなります。

そもそも信用保証協会とは、貸付けを行っている金融機関ではなく、中小企業や個人事業主などを対象に、信用保証をする機関です。

中小企業や個人事業主は比較的信用度が低いため、銀行などから融資を受けられないケースがあります。

そこで、信用保証協会が信用を保証し、企業の倒産などで返済が難しくなった際は「代位弁済」を行うのです。

その後、信用保証協会は経営者や個人事業主などに代位弁済分の返済を求めます。

本人が亡くなってしまった場合は、相続人に借金の返済を求める連絡をすることがあるのです。

相続放棄をしたら、親の生命保険金は受け取れない?

相続放棄をしても、保険金受取人に指定されていれば、生命保険の保険金を受け取ることは可能です。

生命保険金は、亡くなった人の財産でなく、保険の受取人固有の財産という扱いになるためです。

亡くなった親に借金がある状況であったとしても、子供が保険金受取人に指定されていれば、相続放棄によって生命保険の保険金だけを受け取ることが可能です。

基本的に保険金で借金の返済を迫られるようなこともないでしょう。

ただし、相続放棄をすると、受け取る保険金にかかる相続税が高くなるケースがあります。

生命保険には法定相続人の人数に応じて非課税金額が設けられていますが、相続放棄をした本人は相続人ではなくなり、非課税金額の適用が受けられなくなるためです。

参考:死亡保険金が相続税の対象となる場合、必ず税金を負担するの?|税金に関するQ&A|生命保険Q&A|生命保険を知る・学ぶ|公益財団法人 生命保険文化センター

親に勝手に連帯保証人にさせられた場合も返済義務はある?

連帯保証人は、通常は契約書に本人が押印などをすることで初めて契約が成立します。

しかし、親に実印を勝手に持ち出されて連帯保証人にされてしまった場合、「無権代理」であるとして、返済義務がないことを主張できる可能性があります(民法第113条)。

勝手に親の借金の連帯保証人にされてしまった場合、一部でも支払ってしまうと、連帯保証人としての義務を認めたと見なされることも少なくありません。

困ったら、早めに弁護士へ相談してみるとよいでしょう。

まずは連帯保証人になってしまった経緯を明らかにし、対処法を考えることになるでしょう。

妻・夫の親に借金があった!別れられる?

配偶者の親に借金があったという理由での離婚は、協議離婚や調停離婚であれば可能です。

協議離婚や調停離婚では、双方が離婚に合意しさえすれば離婚が成立します。

- 協議離婚:配偶者との話し合いの場をもうけて、離婚を決定する方法

- 調停離婚:協議離婚が難しい場合に、家庭裁判所で裁判官や調停委員、家庭裁判所調査官などに間に入ってもらい、話し合いを行う方法

ただし、協議離婚と調停離婚がいずれも失敗した場合、親の借金だけを理由にした離婚は難しいこともあるでしょう。

協議離婚、調停離婚が成立しないと裁判離婚になります。

裁判離婚で裁判所が離婚判決をするには、民法が定める離婚原因が必要です。

借金が当てはまりうるのは「婚姻を継続しがたい重大な事由」ですが、親に借金があったという事実だけではこれに認定されない可能性があります。

離婚を真剣に考えたら、弁護士に一度相談してみるのもよいでしょう。

相談無料 全国対応 24時間受付対応

ご自身の借入金額や返済状況をもとに、借金を減額できるか診断できます。

【借金減額診断の特徴】

- 問合せ・相談実績43万件以上の弁護士事務所が運営

- 匿名の回答OK!

- 3つの質問に答えるだけ