消費者金融からの督促が続き、

「返したくても返せない」「放置するとどうなる?」

そんな不安を抱えていませんか?

返済を滞納してしまうと、借入先の消費者金融から督促や遅延損害金の請求を受けることになります。

さらに滞納期間が長引くことで信用情報への事故登録、残高の一括請求、さらには給与など財産の差し押さえといった事態に発展する可能性があります。

ただし、こうした状況でも、早い段階で正しい対応を取れば、督促や差し押さえを回避できる余地は十分にあります。

「返済に追われて生活が厳しい」「このままだと家族や職場に知られてしまう…」そのようなお悩みをお持ちなら、弁護士法人・響にご相談ください。

依頼いただくと督促を一時的にストップでき、その間に借金の減額や返済免除の可能性を探ることができます。

ご相談は24時間365日・無料で受け付けております。お気軽にご相談ください。

-

事態が悪化する前に早めのご相談を!

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも

目次

「弁護士に相談すべき…?まだ早い?」とお悩みの方へ。

まずは「借金相談緊急度チェック」でご自身の状況をチェックしてみませんか?借金相談の目安を確認できる無料ツールです。

「緊急度:中」以上の結果の方は、弁護士への相談によって状況が改善できる可能性があります。

※弁護士には守秘義務があり、入力いただいた情報を他の目的で利用したり、お問い合わせ内容をご家族やお勤め先などにお知らせすることは一切ありません。

消費者金融の借金を滞納するとどうなる?

消費者金融の返済を滞納してしまうと、時間の経過とともに状況が少しずつ重くなっていきます。

「まだ数日だし大丈夫だろう」と思っていても、遅延損害金が発生し、督促が始まり、滞納が長引けば信用情報にも影響(いわゆるブラックリスト)が出てきます。

そして何よりお伝えしておきたいのは、滞納を放置し続けた場合、最終的に裁判手続(支払督促・訴訟)を経て、給与や預金などが差し押さえられる可能性があるという点です。

ここまで進んでしまうと、生活や職場への影響も現実味を帯びてきますので、できるだけ早い段階で「今どの段階か」を把握しておくことが大切です。

滞納期間ごとに起こりやすいリスクを、まずは全体像として整理すると以下のとおりです。

| 滞納期間 | 発生するリスク | この段階で返済するとどうなる? |

|---|---|---|

| 1日〜 | 遅延損害金が加算される | 生活や信用への影響はなく、これまで通りの生活を続けられる 影響なし、これまで通り返済を続ける |

| 数日 | 電話やSMSなどで督促される | |

| 2ヶ月以上 | ブラックリストに載る 残債を一括請求される |

返済しても信用情報は傷つき、 ・新たな借入ができない ・資金繰りや生活設計に制限が出る |

| 3ヶ月以上 | 裁判所から訴状もしくは支払督促が届く 給与などを差押さえられる可能性も |

(差し押さえを受けると)生活や人間関係に影響が出る可能性がある |

上の表で挙げたリスクについて、「いつ」「何が」「どのように起こり得るのか」を、滞納期間別に順を追ってわかりやすく解説します。

【返済期日の翌日~】遅延損害金が加算される

消費者金融からの借金は、返済期日を1日でも過ぎてしまうと、その翌日から遅延損害金が発生します。

遅延損害金とは、返済が約束どおりに行われなかったことで、貸した側に生じた損害を補うためのお金です。

いわば、返済が遅れたことに対する損害賠償にあたるもので、通常の利息とは別に発生します。

そのため、滞納期間が長くなるほど、当初想定していた返済額よりも総額が膨らんでしまいます。

遅延損害金の利率は、通常の貸付金利より高い年20.0%程度が一般的です。そのため通常の返済時より、返済総額が多くなってしまいます。

遅延損害金の計算は、以下の式で行います。

借入残高×遅延損害金の利率(年)÷365×滞納日数

※うるう年は366日で計算

以下で、滞納期間ごとの遅延損害金の金額の試算例を紹介します。

| 滞納元金 | 滞納1ヶ月 | 滞納2ヶ月 | 滞納3ヶ月 |

|---|---|---|---|

| 30万円 | 4,931円 | 9,860円 | 1万4,794円 |

| 50万円 | 8,219円 | 1万6,438円 | 2万4,658円 |

| 100万円 | 1万6,438円 | 3万2,876円 | 4万9,315円 |

遅延損害金の利率は年20.0%で計算。概算のため金額を保証するものではありません。

「まだ大きな督促は来ていないから大丈夫」と感じている段階でも、見えないところで負担が増えている点は、早めに知っておく必要があります。

遅延損害金については下記記事で詳しく解説しています。

【滞納数日後】電話やSMSで督促される

返済期日を過ぎた状態が数日続くと、消費者金融から電話やSMS(ショートメッセージサービス)による督促を受けることになります。

この段階では、「返済の確認」や「支払いの予定を教えてほしい」といった内容が中心で、強い言葉で責められることは通常ありません。

ただし、電話に出られなかったり、SMSに返信しない状態が続いたりすると、連絡の頻度が増えていくことがあります。

携帯電話でつながらない場合には、自宅の固定電話に連絡が入るケースもあり、その際は担当者が消費者金融名ではなく個人名を名乗ることが一般的です。

さらに、電話やSMSでの連絡に応じない状態が続くと、郵便(圧着ハガキなど)による督促状が送られてくることもあります。

差出人が消費者金融の名称ではない場合もあるため、「見覚えのない会社から届いた」と思って放置せず、内容を確認することが大切です。

| 消費者金融名 | 差出人の名称* |

|---|---|

| アコム | ACサービスセンター |

| プロミス | 事務センター |

| SMBCモビット | MCセンター |

*この名称ではない場合もあります。

借金の取り立てについては下記記事で詳しく解説しています。

勤務先に電話されることもある?

滞納が続き、携帯電話やSMSでの連絡に応じない状態が続くと「会社に連絡されてしまうのではないか」と不安に感じている方も多いかと思います。しかし、実際には一定のルールのもとで行われています。

消費者金融を含む貸金業者は、貸金業法第21条により、正当な理由なく勤務先へ連絡できません。そのため、滞納後すぐに職場へ電話がかかってくる可能性は低いといえます。

ただし、長期間(一般的に1ヶ月以上)にわたって本人と連絡が取れない場合には、「正当な理由がある」と判断され、勤務先に電話が入るケースもあります。

その際も、消費者金融名を名乗ることはほとんどなく、担当者が個人名で連絡するのが一般的です。

とはいえ、勤務先に何度も電話がかかれば、周囲から「何かあったのではないか」と心配されたり、事情を聞かれたりする可能性は否定できません。

こうした事態を避けるためにも、連絡が取れる段階で状況を整理し、次の対応を考えることが重要になります。

【滞納2〜3ヶ月後】ブラックリストに載る

消費者金融からの借金を2〜3ヶ月ほど滞納すると、信用情報機関に「事故情報」が登録されることがあります。

一般に「ブラックリストに載る」と呼ばれる状態ですが、突然何かに名前が載るというより、滞納の事実が記録されるというイメージに近いものです。

この事故情報が登録されると、新たな借り入れやクレジットカードの利用が難しくなるなど、生活面での制限が出てきます。

ただし、ブラックリストに載ったからといって、すぐに何かの手続きが始まったり、取り立てが一気に厳しくなったりするわけではありません。

あくまで信用情報上の評価が下がるという意味であり、この段階でも、今後の対応次第で状況を整理していくことは可能です。

ブラックリストに載ることで具体的にどのような影響が出るのかを、順を追って説明します。

ブラックリストによる生活への影響

ブラックリストに載ると、以下のような制限を受けます。

- クレジットカードの利用や新規契約ができない

- キャッシングやローンなどの新規借入れができない

- 賃貸住宅の契約ができない場合がある

- 携帯電話端末の分割購入ができない場合がある

- ローンや奨学金などの保証人になれない

信用情報は、クレジットカードやローンの契約時の審査で必ず確認され、事故情報があれば審査に通りません。

契約中の利用者に対しても、一定期間ごとに信用情報の確認(途上与信)があり、そのタイミングで事故情報が発覚すれば利用停止や強制解約になる可能性があります。

滞納により事故情報が登録された場合は、完済または契約終了から5年程度、ブラック状態が継続します。

ブラックリストについては下記記事で詳しく解説しています。

【滞納2〜3ヶ月後】残額を一括請求される

消費者金融の返済を2〜3ヶ月程度滞納していると、借金の残額について一括での返済を求められる可能性があります。

これは、滞納が一定期間続いたことで、契約上の「期限の利益」を失ってしまうためです。

※期限の利益とは、本来であれば毎月決められた金額を分割で返していけばよい、という債務者側の権利を指します。

ただし、返済が長期間滞った場合には、この権利が失われ、消費者金融は残っている借金をまとめて返すよう求めることができるようになります。

この請求は、契約内容に基づくものであり、拒否することは難しいのが実情です。

また、この段階ではすでに信用情報に事故情報が登録されていることが多く、新たな借り入れによって返済をつなぐ、といった対応は取りづらくなっています。

そのため、一括請求を受けた時点で「どうしていいかわからない」と感じる方が多いのも、決して珍しいことではありません。

【滞納3ヶ月以上】訴状または支払督促が届く

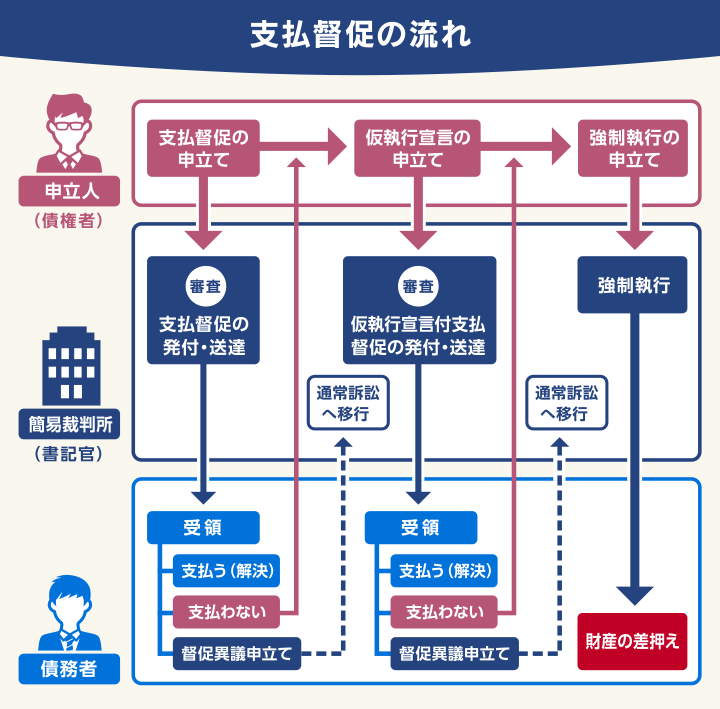

滞納が3ヶ月以上続いている場合は、裁判所から「支払督促」が届く可能性があります。

用語集

用語集債権者の申立てにより、債務者に対して簡易裁判所が金銭の返済を命じる法的な手続きです。

支払督促が届いた場合は、「異議申立書」を裁判所に提出し、裁判に応じなければなりません。

これに応じないと、次に「仮執行宣言付支払督促」が届きます。

さらにこれを放置してしまうと、強制執行による「財産の差押え」に移行する可能性があるため、事態は深刻です。

支払督促については下記記事で詳しく解説しています。

【滞納3ヶ月以上】給与を差押えられる可能性も

支払督促に対して異議申立てを行わず、放置してしまうと、最終的に強制執行による「財産の差押え」が行われる可能性があります。

差押えのおもな対象は、次のような財産が挙げられます。

- 手取り給与の4分の1、手取りが44万円を超えるときは33万円を超過した分

- 一定以上の現金・預貯金・生命保険

- 自動車・バイク・貴金属・骨とう品

- 土地・建物などの不動産

上記の中でも給与は、借り入れの契約時に消費者金融に勤務先を申告しているため、特に差押えられやすいといえます。

また、差押えの際に裁判所から勤務先に通知されるため、借金問題があることを勤務先にも知られることになります。

生活に必要な財産を失うだけでなく、仕事や人間関係にも影響を与える可能性がありますので、できるかぎり回避すべきでしょう。

差押えについては下記記事で詳しく解説しています。

消費者金融の借金の返済が難しい場合の対処法

前述したように、消費者金融からの借金の滞納を続けるとさまざまなリスクがあるため、放置してはいけません。

とはいえ、すぐに返済することが難しい場合もあるでしょう。

そのような場合は、次のような対処法が考えられます。

- 返済できそうな場合は消費者金融に相談する

- 返済できない場合は弁護士に相談して債務整理する

以下で詳しく解説します。

返済できそうな場合は消費者金融に相談する

数日待てば返済できる、または月々の返済額が少なくなれば返済できるという場合は、消費者金融に相談をしましょう。

返済日の再設定や、返済額の変更に応じてもらえる可能性があります。

相談をする際は、返済の意思があることを示したうえで、返済が難しい状況であることを正直に伝えるようにしましょう。

| アイフル | 会員専用ページ 会員専用ダイヤル:0120-109-437 平日9〜18時 |

|---|---|

| アコム | 総合カードローンデスク: 0120-629-215 平日9~18時 |

| プロミス | プロミスコール: 0120-24-0365 24時間対応 |

| レイク | お電話でお問合せ:0120-09-09-09 24時間対応 |

※2026年1月現在の情報です。

返済が難しい場合は、返済のご相談に応じることができます。月々いくらぐらいなら返済が可能なのかをお聞きして、一緒に返済計画をお考えすることになります。

それによって毎月の返済額を減らす、返済期間を延ばすというような無理のない返済方法に変更することも可能です。

※編集部注:返済期間が伸びると返済総額が増える場合もあります。

返済できない場合は弁護士に相談して債務整理する

どうしても借金が返済できない場合は、弁護士に相談して「債務整理」で解決することを検討してください。

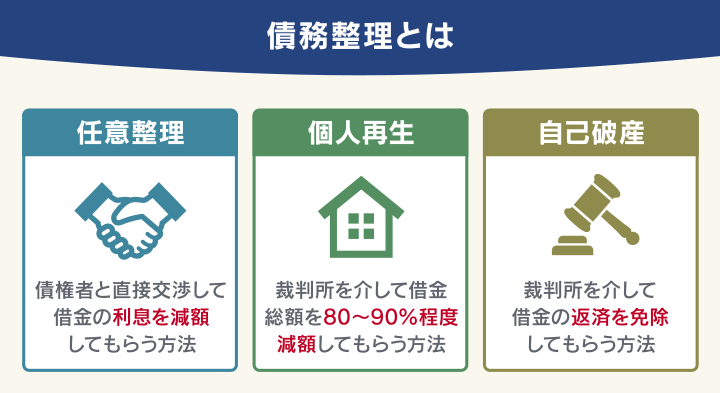

債務整理とは、債権者との交渉や裁判所の手続きによって借金を減額・免除してもらう正当な方法です。

債務整理には次の3つの方法があり、それぞれ特徴があります。

滞納期間が長期化する前に、債務整理によって借金を解決できれば、督促が続いたり、訴状が届くといったリスクを回避できます。

債務整理については下記記事で詳しく解説しています。

弁護士に依頼すると最短即日で督促が止まる

弁護士に債務整理を依頼すると、債権者へ「受任通知」を送付します。

受任通知を受け取った債権者は、債務者への請求や督促を停止しなければなりません。

弁護士法人・響に債務整理を依頼いただくと、債権者に対して即日~1週間程度で「受任通知」を発送します。

受任通知の発送後は返済が一時的に止まるので、その間に弁護士費用などを準備することもできます。

また督促が止まることで、精神的なゆとりが生まれることもメリットといえます。

受任通知については下記記事で詳しく解説しています。

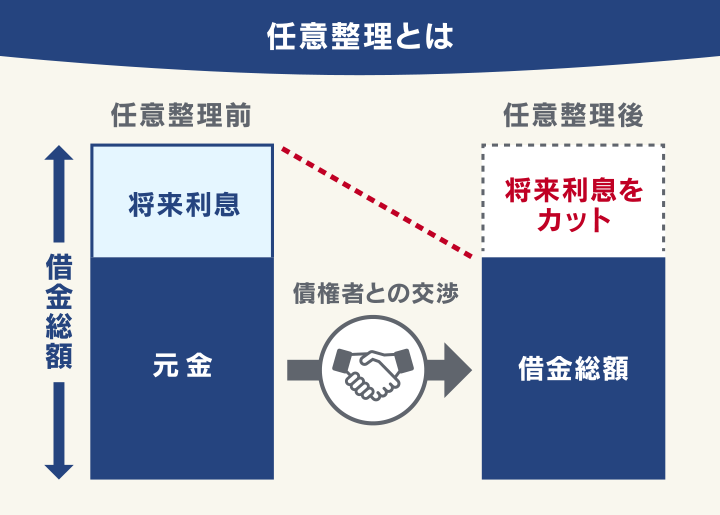

任意整理は将来利息をカットできる

「任意整理」は、裁判所を通さずに消費者金融と返済方法について直接交渉をして、おもに利息(将来利息)のカットまたは減額をしてもらう方法です。

交渉が成立して和解できれば、減額した残債を3~5年程度で分割返済することになります。

元金自体は減額されないことが多いため、ほかの方法と比べて大幅な減額は見込めませんが、もっとも多くの方が利用している債務整理の方法です。

任意整理については下記記事で詳しく解説しています。

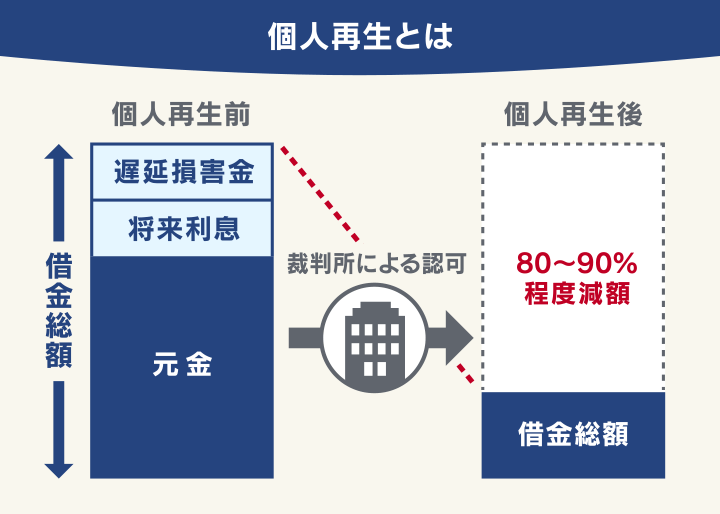

個人再生は借金が最大90%減額される

「個人再生」は、裁判所に申立てを行うことで借金総額の5分の1(80%減額)~10分の1(90%減額)程度に減額してもらう手続きです。

最低返済額は100万円のため、100万円以下の借入れには利用できません。

減額した金額は原則3年(最長5年)で分割返済することになります。

個人再生は「住宅資金特別条項(住宅ローン特則)」という制度を利用することで、持ち家の回収を回避することができます。

個人再生については下記記事で詳しく解説しています。

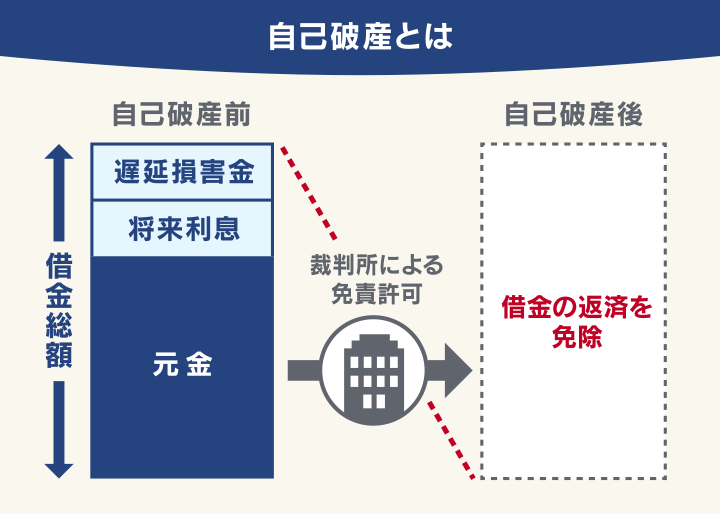

自己破産はほぼすべての借金返済が免除される

「自己破産」とは、裁判所に申立てをしてほぼすべての借金が免責になることを求める方法です。

自己破産は、破産法という法律で規定された正当な手続きです。

自己破産は借金を帳消しにできる一方で、持ち家や車などの高額財産は回収・処分されるなどのデメリットも大きい手続きです。

生活への影響も大きなものとなるため、利用する際にはデメリットについてもよく理解しておく必要があるといえます。

自己破産については下記記事で詳しく解説しています。

借金滞納のご相談は弁護士法人・響へ

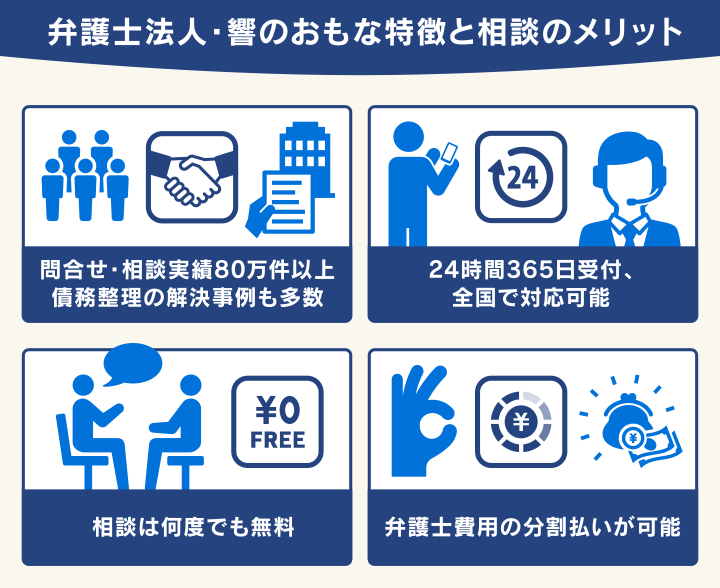

弁護士法人・響では、借金問題に関する相談を無料で受け付けています。

「消費者金融からの借金返済に悩んでいる」「督促をいますぐ止めたい」という方は、お気軽にご相談ください。

弁護士法人・響に依頼いただくと、債権者に対して即日~1週間程度で「受任通知」を発送して、返済や督促を止めることが可能です。

ご依頼者様の状況や希望をお伺いして、債務整理や時効の援用手続きの中から適切と思われる方法をご提案し、手続きや交渉の多くをお任せいただけます。

※法的手続きの場合は、ご依頼者様自身で書類収集を行っていただく必要がありますが、ていねいにサポートをいたします。

また弁護士法人・響では、弁護士費用の分割払いも可能です。

受付は24時間365日、何度でも無料なので、まずはお気軽にご相談ください。

消費者金融の借金を相談できる弁護士以外の窓口

借金の返済が難しい場合の対処法を解説してきましたが、「いきなり弁護士に依頼するのは気が引ける」と感じる方もいるでしょう。

ここでは、弁護士以外の次のような無料相談窓口を紹介します。

- 法テラス(日本司法支援センター)

- 日本クレジットカウンセリング協会

- 貸金業相談・紛争解決センター

以下で詳しく解説します。

法テラス(日本司法支援センター)

「法テラス(日本司法支援センター)」は、法的トラブルを解決するために国が設立した総合案内所です。

経済的に余裕のない方に無料で法律相談を行い、弁護士・司法書士の費用などの立替え(民事法律扶助)も可能です。

また生活保護の受給者は、立替え費用の支払いが免除になる場合もあります。

法テラスの民事法律扶助を利用するには、次の3つの条件を満たす必要があります。

- 収入と資産が資力基準以下であること

- 勝訴の見込みがないとはいえないこと

- 民事法律扶助の趣旨に適すること

※参考:法テラス「民事法律扶助」

| 受付時間 | 平日9時~21時 ※土曜は17時まで |

|---|---|

| 事業所 | 全国約110ヶ所 |

| お問い合わせ先 | 0570-078374 |

※各地の法テラス事務所では受付時間が異なる場合もあります。

法テラスについては下記記事で詳しく解説しています。

日本クレジットカウンセリング協会

「日本クレジットカウンセリング協会(JCCO)」は、クレジットカードや消費者金融によって多重債務を抱えた方が相談できる機関です。

「多重債務ほっとライン」に電話してカウンセリングの日時を予約することで、次のような専任のカウンセラーが無料で相談に乗ってくれます。

- 弁護士会から推薦された弁護士

- 認定試験合格の消費生活アドバイザー

- 臨床心理士などのアドバイザーカウンセラー など

債務整理が必要な場合は、無料で任意整理を行ったり、適切な法律事務所を紹介してもらえます。

複数の消費者金融から借入れをして返済に行き詰まっている場合は、相談してみるとよいでしょう。

| 受付時間 | 平日の午前10:00~12:40と午後14:00~16:40 ※12月28日~1月4日、祝日等を除く |

|---|---|

| 事業所 | 全国21ヶ所 |

| お問い合わせ先 | 0570-031640 |

日本貸金業協会 貸金業相談・紛争解決センター

「貸金業相談・紛争解決センター」は、クレジットカードや消費者金融の借入れによる多重債務の解決情報を提供している機関です。

特に「生活再建支援カウンセリング」という無料相談窓口を設けていて、生活再建のためのカウンセリングを実施しています。

買い物が止まらない、浪費グセがあるといった行動を分析し、再発防止を目指す支援なども行っています。

浪費癖などがあり消費者金融での借り入れを繰り返している人は、相談を検討してみてください。

| 受付時間 | 平日9時~17時 年末年始を除く |

|---|---|

| お問い合わせ先 | 0570-051-051 ※土日祝日・年末年始を除く |

【独自取材】滞納から約1年後に給与差押えになった方の実話

当メディアでは、実際に滞納から約1年後に給与差押えになった債務者の方に話を伺いました。その経緯などを、実話をもとに紹介します。

| 【債務総額】 | 約170万円(5社) |

|---|---|

| 【滞納の経緯】 | 引っ越し代や生活費のためにクレジットカードや消費者金融から借入れを繰り返していましたが、気が付くと5社から総額170万円ほどになっていました。 毎月6~8万円の返済をしていましたが、家賃や光熱費の支払いに追われて返済ができなくなってしまいました。 |

| 【差押えに至る経緯】 | 督促をすべて無視していると、約半年後に裁判所から「訴状」が届きました。差出人は「エー・シー・エス債権管理回収」で、イオンカードの滞納分(約69万円分)について一括返済を求めるものでした。 裁判所への出廷を命令する「呼出状」と、言い分を記載する「答弁書」も同封されていました。 しかし出廷もせず答弁書も提出しないでいると、2ヶ月後に「判決(口頭弁論調書)」が届きました。 これには「事実を自白したもの」として、請求額全額を支払えと記載されていました。 払えないのでそのまま放置していると、その約4ヶ月後に自宅と勤務先に「債権差押命令」が届き、本当に給与の差押えが実行されてしまいました。 差押えになると、毎月給与の1/4にあたる金額が自動的にひかれて、勤務先からエー・シー・エス債権管理回収へ振り込まれてしまいます。 会社の人には裁判所から差押えになったことはバレますし、ただでさえ少ない給料から毎月数万円引かれてしまうので、さらに生活は厳しくなってしまいました。 |

消費者金融の滞納に関するよくある質問

職場に電話がかかってきて、借金がバレることはありますか?

正当な理由なく、いきなり職場に電話がかかることは原則ありません。

消費者金融を含む貸金業者は、貸金業法第21条により、勤務先への連絡を厳しく制限されています。

ただし、長期間にわたって本人と連絡が取れない場合などには、「正当な理由がある」と判断され、勤務先に電話が入るケースもあります。その際も、多くの場合は消費者金融名ではなく、担当者が個人名を名乗って連絡します。

とはいえ、勤務先への連絡が重なれば、周囲に事情を勘繰られてしまう可能性は否定できません。

こうした事態を避けるためにも、督促が続いている段階で一度状況を整理し、今後の対応を考えることが大切です。

滞納によって家族や保証人に迷惑はかかりますか?

保証人を付けていない借り入れであれば、家族が代わりに返済義務を負うことはありません。

そのため、法律上は、家族に直接的な責任が生じることはありません。

ただし、自宅への電話や郵便物(督促状など)をきっかけに、滞納している事実を知られてしまう可能性はあります。また、裁判手続きや差し押さえに進んだ場合には、生活面での影響が家族にも及ぶことがあります。

一方、保証人が付いている契約の場合は注意が必要です。

本人が返済できなくなると、保証人に返済を求める請求が行われるため、結果として迷惑をかけてしまう可能性があります。

滞納中でも住宅ローンや自動車ローンは組めますか?

消費者金融の返済を2〜3ヶ月滞納し、信用情報に事故情報が登録されると、住宅ローンや自動車ローンの審査に通ることは極めて難しくなります。

金融機関は、ローンの審査時に必ず信用情報を確認します。

事故情報が登録されている間は、「返済能力に問題がある」と判断されるため、住宅ローンだけでなく、クレジットカードの新規作成や携帯電話の分割購入なども制限されるのが一般的です。

事故情報は、完済や契約終了からおおむね5年程度残るとされています。

そのため、「いずれローンを組みたい」と考えている場合ほど、早めに今の滞納状態を整理しておくことが重要になります。

5年以上前の借金は本当に返さなくていいのですか?

消費者金融からの借金は、原則として最終返済日の翌日から5年が経過すると、消滅時効が成立する可能性があります。

ただし、「5年経ったから自動的に返さなくてよくなる」というわけではありません。

時効を成立させるためには、「時効の援用」という手続きを行う必要があります。

また、その5年の間に一部でも返済をしたり、「返す意思がある」と受け取られる言動をした場合には、時効期間がリセット(更新)されてしまうこともあります。

そのため、「古い借金だから大丈夫だろう」と自己判断で放置するのは、かえってリスクになることがあります。

時効が成立するかどうかは状況によって異なるため、専門家に確認したうえで対応することが安全です。

-

事態が悪化する前に早めのご相談を!

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも