- 弁護士会所属

- 第二東京弁護士会 第54634号

- 出身地

- 熊本県

- 出身大学

- 大学院:関西大学法学部 同志社大学法科大学院

- 保有資格

- 弁護士・行政書士

- コメント

- 理想の弁護士像は、「弱い人、困った人の味方」と思ってもらえるような弁護士です。 そのためには、ご依頼者様と同じ目線に立たなければならないと思います。そのために日々謙虚に、精進していきたいと考えています。

「任意整理したら、奨学金の返済も楽になるの?」

「債務整理したら、子どもが奨学金を借りれないなど影響はある?」

奨学金の返済が困難な場合、債務整理によって問題を解決できる可能性があります。

債務整理の中でも、「個人再生」と「自己破産」が有効な解決方法といえます。

債務整理のほか、日本学生支援機構が設けている救済制度を利用する方法もあるでしょう。

また、親が債務整理をしても、子どもが奨学金を借りれなくなるということはありません。

債務整理後3~7年は連帯保証人になれませんが、機関保障を利用すれば奨学金を借りることができます。

この記事では、奨学金を債務整理した場合のメリット・デメリットをはじめ、後半では子どもが奨学金を利用する場合の注意点についても解説します。

-

任意整理すべきか無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも

目次

「弁護士に相談するか迷う…」という方は、弁護士法人・響が運営する借金減額診断を使って借金を減額できるか診断してみましょう。無料・匿名で借金を減らせるか診断できるのでお気軽にご利用ください。

債務整理で借金を減額できる?30秒で借金減額診断する

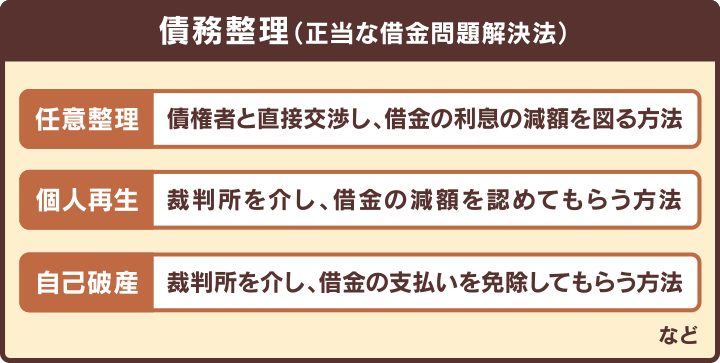

債務整理別(任意整理・個人再生・自己破産)で奨学金に効果があるのは?

債務整理には「任意整理」「個人再生」「自己破産」の3種類があります。

奨学金を減額したい場合、債務整理の中でも有効となるのは「個人再生」もしくは「自己破産」といえるでしょう。

「個人再生」と「自己破産」は、元金そのものを減額・免除することができるためです。

一方で、「任意整理」は将来利息や手数料をカットできますが、金利の低い奨学金では減額効果が見込めません。

債務整理の特徴は以下の通りです。

※債務整理には『特定調停』という手段もありますが、現在はほとんど利用されていません。

奨学金について、3種の債務整理を行った場合に奨学金の返済額をどれくらい減額できるか、詳しく解説していきます。

債務整理については以下の記事で詳しく解説しています。

任意整理の奨学金に対する効果は少ない

任意整理は奨学金の返済問題に対しては効果が少ない方法です。

任意整理は、貸金業者などの債権者と直接交渉して、借金減額と返済スケジュール変更に合意してもらう方法です。

具体的には将来利息や遅延損害金をカットし、元金のみを分割で返済する元金を3〜5年の長期分割返済3〜5年の長期分割返済として、毎月の返済額を減らすことで借金の総額や、月々の返済額を減額します。

ただし、「信用情報に事故記録が記録され、完済から約5年が経つまで、クレジットカードやローンの利用ができない可能性がある」といったデメリットがあります。

カードローンやクレジットカードのリボ払いなど、一般的な借金の上限金利は最大年20.0%なのに対して、奨学金は金利上限が年3.0%に定められています。

任意整理は借金の利息をカットする方法ですので、奨学金のように金利の低い借り入れは、任意整理によって得られる効果も少なくなってしまうのです。

また、奨学金は10年〜20年にわたり返済するのが一般的。

任意整理によって返済期間を延長しても、毎月の返済額が大きく下がる可能性は低いといえるでしょう。

したがって、奨学金の返済問題を解決するには、元金を減額、または帳消しにできる債務整理の方法が向いています。

奨学金以外の借金であれば任意整理が効果的な場合も

奨学金だけでなく、カードローンなどほかの借金もあるようなケースでは、奨学金以外の借金を任意整理する選択肢もあります。

任意整理は、交渉する債権者を選べるので、奨学金以外の借金を任意整理すれば、保証人に迷惑をかけることなくトータルの返済額を減らすことが可能です。

一方、個人再生や自己破産の場合は、基本的にすべての債権者を対象にしなければならないため、奨学金の保証人(親など)が代わりに一括返済を求められる場合があります。

任意整理については以下の記事で詳しく解説しています。

個人再生は奨学金を含む借金を大幅に減額できる

個人再生は債務整理の1つで、裁判所に申し立て、認可を受けることで借金を5分の1~10分の1まで減額できる方法です。

借金総額に応じた「最低弁済額」(返済しなければならない最低金額)が定められており、借金総額と最低弁済額の差額が個人再生で受けられる減額幅となります。

おおむね借金額が大きくなるほど減額できる割合も高くなります。

最低弁済額については以下の記事で詳しく解説しています。

ローンを支払っている最中の住宅や、ローンを完済した自家用車は処分されない点も、他の債務処理(自己破産)とは異なる個人再生のメリットです。

個人再生には以下のようなデメリットもあるため、よく理解しておくことが重要です。

- 債務者から保証人に返済義務が移り一括返済を要求される可能性があ

- 手続きが複雑で、解決まで半年~長くて1年半ほどかかる

- 国の広報紙である「官報」に、個人再生をしたことと名前・住所が掲載されてしまう

- いわゆる「ブラックリストに載る」状態となり、ローンやクレジットカードの使用ができなくなる

個人再生については以下の記事で詳しく解説しています。

自己破産は奨学金を含むほぼ全ての借金を帳消しに

裁判所から免責の決定を受けることで、奨学金を含めたほぼすべての借金を帳消しにできるのが自己破産です。

このように自己破産には大きな効果が期待できますが、その反面、デメリットもあるためよく理解しておきましょう。

自己破産については以下の記事で詳しく解説しています。

- 債務者から保証人に返済義務が移り一括返済を要求される可能性がある

- 手続きが複雑で、解決まで半年~1年ほどかかる

- 借金の免責決定が下りない場合もある

- 国の広報紙である「官報」に、自己破産をしたことと名前・住所が掲載されてしまう

- 住宅や自家用車など、一定以上の価値の財産が処分される

- 手続き期間中は一部の職業や資格が停止される

- いわゆる「ブラックリストに載る」状態となり、ローンやクレジットカードの使用ができなくなる

奨学金と自己破産については以下の記事でさらに詳しく解説しています。

奨学金の返済がきつい時に使える4つの救済制度

奨学金の返済が難しくなった場合、債務整理以外にも日本学生支援機構が用意した救済制度を利用できる可能性があります。

- 月々の返済額を減らせる「減額返還制度」

- 返済を先延ばしにできる「返還期限猶予制度」

- 返還期限が猶予される「所得連動返還型無利子奨学制度」

- 死亡または働けなくなった場合の「返還免除制度」

以下で詳しく紹介していくので、債務整理の前にまず検討してみるとよいでしょう。

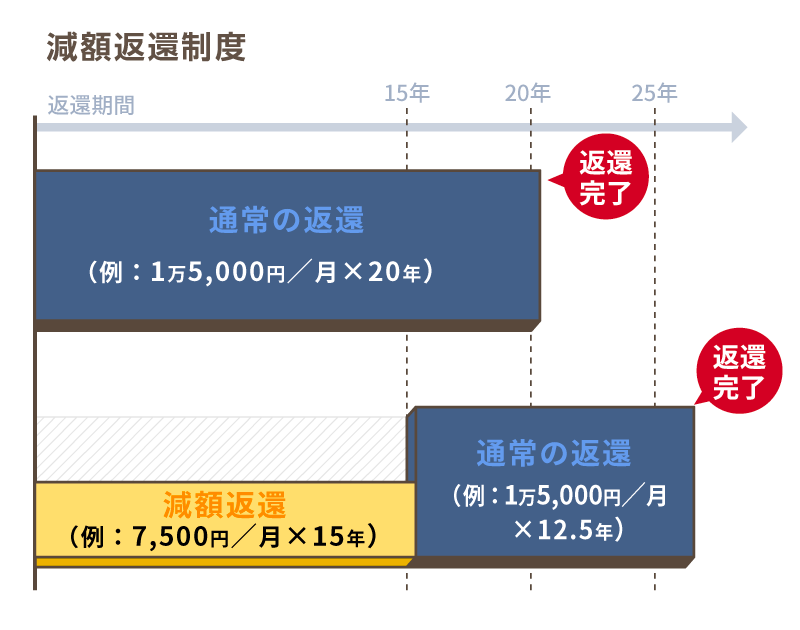

(1)月々の返済額を減らせる「減額返還制度」

減額返還制度とは、災害や傷病、または経済的な理由により奨学金の返済が困難となった場合に、月々の返還額を1/2または1/3に減額する制度です。

月々の返還額を減額することで、返済を継続できる人が利用できます。

「返還金の回収状況及び令和元年度業務実績の評価について」(日本学生支援機構)によると、令和元年度の減額返還の申請数は3万902件にのぼります。

注意しておきたいのは、月々の返還額は減額されますが、返還する元金が減額されるわけではないこと。

返還金額によっては返済期間が長期化する可能性があります。

減額返還制度を利用するためには、「願い出」といわれる申請手続きが必要です。

所得を証明する公的書類と、減収・休業・失業などの事情を証明する書類を提出し、審査に通ることが条件です。

1回の願出につき適用期間は12ヶ月で、最長15年(180ヶ月)まで延長が可能です。

参考:日本学生支援機構HP

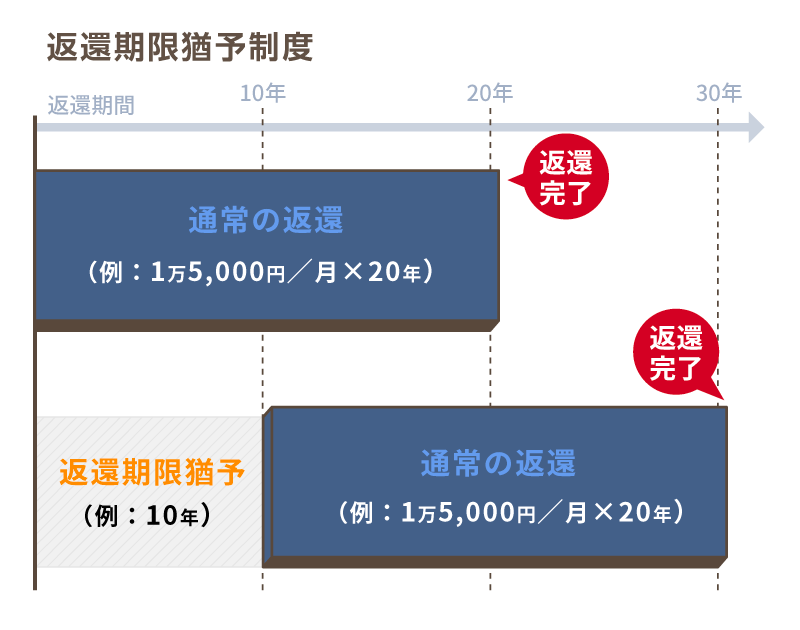

(2)返済を先延ばしにできる「返還期限猶予制度」

返還期限猶予制度は、月々の返済を先延ばしにできる制度です。

「返還金の回収状況及び令和元年度業務実績の評価について」(日本学生支援機構)によると、令和元年度の返還期限猶予の申請数は15万169件にのぼります。

減額返還制度が毎月の返還金を減額できるのに対して、返還期限猶予制度は一定期間、返還を猶予できる(延長した期間は返済をストップできる)という違いがあります。

ただし、返還期限の猶予は、あくまでも返済を延期できるだけであり、奨学金の元金や利息が免除されるわけではありません。

とはいえ、返済を滞納してしまうと、年1.5%~10.0%の延滞金(利息)がかかってしまいます。

返還期限の猶予の願い出は、返済が困難となった理由を解決する期間がとれることに加え、その間に延滞金を発生させないメリットがあります。

返還期限が延期される期間は、通算10年(120ヶ月)が限度となりますが、災害や傷病など定められた理由に該当する場合は、10年の制限はありません。

参考:日本学生支援機構HP

(3)返還期限が猶予される「所得連動返還型無利子奨学制度」

所得連動返還型無利子奨学制度は、一定の基準に該当する人の中から選考に通った人が利用できる制度です。

卒業後に一定の収入を得るまでの間、日本学生支援機構への願い出により返還期限を猶予されます。

所得連動返還型無利子奨学制度は、『学ぶ意欲と能力があるにもかかわらず、経済的理由で学業を断念することのないよう、家計状況の厳しい世帯の学生・生徒の将来の返還の不安を軽減し、安心して学べるようにすること』を目的としています。

所得連動返還型無利子奨学制度を利用できるのは、無利子の「第一種奨学金」の利用者から、選考を通った人に限られます。

猶予期間に制限はありませんが、1年ごとに申請して・承認を得る必要があります。

参考:日本学生支援機構HP

(4)死亡または働けなくなった場合の「返還免除制度」

返還免除制度は、返済が終わっていない奨学金の全額または一部の返還免除を願い出ることができる制度です。

奨学金を借りた本人が死亡したとき、または精神・身体の障害など健康上の理由で働けなくなってしまったときのみ利用が可能です。

願い出に当たっては、まず日本学生支援機構に相談し、貸与奨学金返還免除願の交付を受けます。

これに死亡もしくは返還することができなくなった事情を証明する書類・診断書などを添付して提出します。

本人が死亡した場合、連帯保証人は返済義務を負うことになりますが、貸与奨学金返還免除願の交付を受けて願い出ることで、返済が免除されます。

精神・身体の障害については、免除の基準となる障害の程度や収入減などは公表されていないため、返還免除を受けられるかどうかを知るためには、実際に相談してみる必要があります。

参考:日本学生支援機構HP

任意整理と奨学金返還支援制度の組み合わせも可能

奨学金の他にも借金が重なって返済に苦労している人には、任意整理と奨学金返還支援制度を組み合わせて利用するという手があります。

任意整理は利息をカットする方法であるため、そもそも利息が少ない奨学金の返還問題を解決する効果はあまりありません。

ただし、任意整理には「交渉をする債権者を選べる」という特徴があります。

つまり、奨学金を任意整理の対象から外すことが可能なのです。

奨学金以外の借金について任意整理を行い、奨学金については地方公共団体による奨学金返還支援制度を利用するなど、組み合わせて利用すると有効性が高くなります。

毎月の返済額を減らすことができるため、返済期間こそ延びてしまうものの、精神的にゆとりを持って返済を継続することができるでしょう。

各都道府県や地方公共団体(市区町村)では、奨学金の返還の一部を肩代わりしてくれる「返還支援制度」を制定している場合があります。

制度の対象者や条件、応募時期などは地方公共団体によって異なります。

詳しくは各地方公共団体のWebサイトなどでご確認ください。

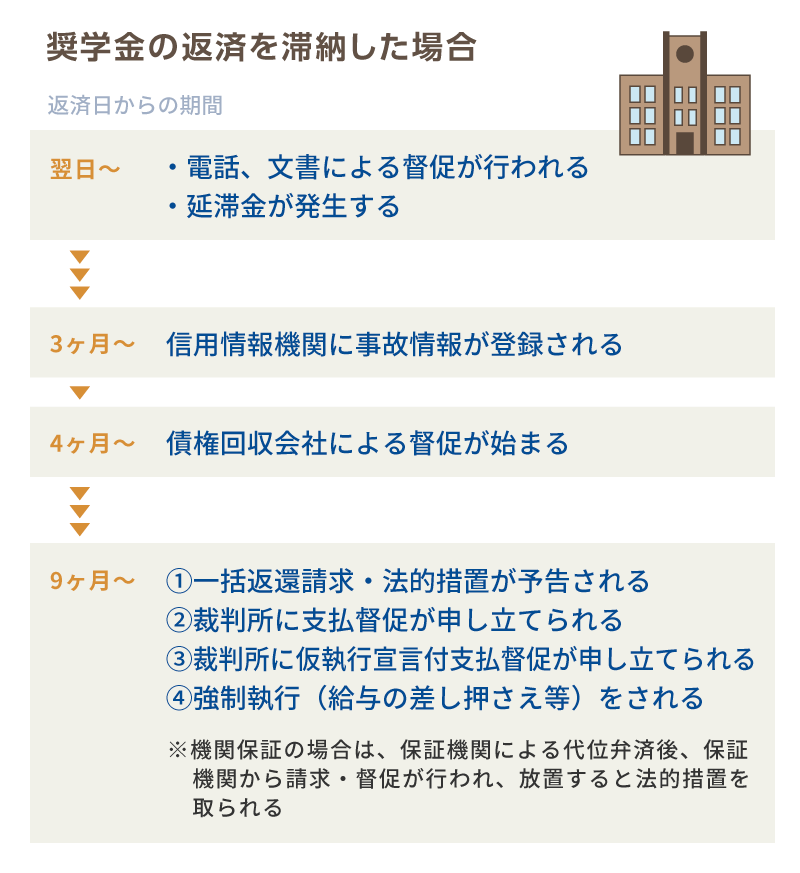

奨学金の返済が滞るとどうなる?

奨学金を延滞し、督促などにも応じなかった場合、日本学生支援機構によって法的措置を取られる可能性があります。

督促などの具体的な流れは以下のとおりです。

返還日を過ぎると本人はもちろん、連帯・保証人に対して電話や文書で督促が行われます。

返済日の翌日から延滞している日数に応じて、年3.0%の延滞金がかかるようになるので、注意が必要です。

3ヶ月以上延滞すると、個人信用情報機関に事故情報が登録され、クレジットカードの新規作成や利用などができなくなります。

さらに延滞4ヶ月目には催促・回収が債権回収会社に委託され、債権回収会社による取り立てが始まります。

それにも応じず、延滞が9ヶ月以上になると、給与差し押さえなど強制執行に至る可能性が出てくるのです。

奨学金が払えないことによる影響については以下の記事で詳しく解説しています。

奨学金の債務整理を検討するなら弁護士に相談を

ここまででお話しした通り、奨学金の返還が難しくなってしまったときの救済制度としては、

- 個人再生または自己破産の法的手続きによって、返還金を減額・免除する

- 日本学生支援機構の救済制度を活用する

が挙げられます。

注意しておきたいのは、個人再生や自己破産では、連帯保証人(奨学金の場合は親)に対して一括返還が求められる場合があること。

場合によっては親と一緒に債務整理を行うなど、適切な解決策を模索する必要があるでしょう。

また、奨学金以外にも借金を抱えて返済に苦しんでいる場合には、任意整理と奨学金の救済制度を組み合わせる選択肢もあります。

いずれにせよ、奨学金の返還が難しい状況に陥ったときに、解決する方法は残されています。

どの解決手段を選ぶべきかも含め、専門家である弁護士に相談することが望ましいでしょう。

弁護士に相談すると、以下のようなメリットもあります。

- 最適な解決策を相談できる

- 返済の督促をストップできる

- 書類作成や裁判所・債権者らとのやり取りといった一連の手続きを代行してもらえる

奨学金の返還は長期間に及びます。早めに解決への道筋をたてましょう。

親が債務整理をしたら子供は奨学金を借りれない?

親が債務整理をしても、子どもの奨学金を利用することに影響はありません。

債務整理の「任意整理」「個人再生」「自己破産」のどれを行っても信用情報機関に事故情報が記録されますが、奨学金を借りるのは子どもなので、親の信用情報は関係しないのです。

ただし、注意すべき点があります。

子どもの進学を無事に進めるために、リスクを知っておくことは重要です。

以下で詳しく解説していきます。

債務整理後は親が奨学金の保証人になれない可能性も

奨学金は、学費の支払いが困難な人の進学を支援するものです。

あくまでも子ども本人の成績などが審査の対象となり、親の財産や信用情報が奨学金の可否に影響することは、原則的にありません。

ただし、日本学生支援機構から貸与型の奨学金を受ける場合、連帯保証人になる資格という部分で、親が債務整理をしたかどうかが関わってくる場合があります。

債務整理をすると、信用情報機関に事故情報が残ります。

いわゆる「ブラックリストに載る」状態で、この間は借金の連帯保証人になることはできません。

両親がともに債務整理をしている場合などでは、他に連帯保証人を頼める人がいなければ、「人的保証制度」では奨学金を受けられないことになります。

ブラックリストに載る期間は、債務整理の種類や機関によって異なります。下の表で確認してください。

| 任意整理 | 個人再生 | 自己破産 | |

|---|---|---|---|

| 株式会社日本信用情報機構(JICC) |

【契約日が2019年10月1日以降】 契約継続中および契約終了後5年以内(※) 【契約日が2019年9月30日以前】 当該事実の発生日から5年を超えない期間 |

【契約日が2019年10月1日以降】 契約継続中および契約終了後5年以内(※) 【契約日が2019年9月30日以前】 当該事実の発生日から5年を超えない期間 |

【契約日が2019年10月1日以降】 契約継続中および契約終了後5年以内(※) 【契約日が2019年9月30日以前】 当該事実の発生日から5年を超えない期間 |

| 株式会社シー・アイ・シー(CIC) |

掲載されない ※ただし、保証会社により代位弁済が行われた場合、延滞があった場合は、契約期間中および契約終了後5年以内 |

掲載されない ※ただし、保証会社により代位弁済が行われた場合、延滞があった場合は、契約期間中および契約終了後5年以内 |

契約期間中および契約終了後5年以内 |

| 全国銀行個人信用情報センター(KSC) |

掲載されない ※ただし、保証会社により代位弁済が行われた場合、延滞があった場合は、契約終了後5年を超えない期間 |

官報に公告された民事再生開始決定日から10年を超えない期間 | 官報に公告された破産開始決定日から10年を超えない期間 |

※包括契約について次のどちらかに該当するときは、契約終了後5年を経過したものとみなされます。

① 残高「0円」となる入金後、解約することなく残高「0円」のまま5年を経過した場合(延滞解消または取引事実に関する情報が付帯している場合を除く)

② 契約後、一度も残高が発生することなく5年を経過した場合

債務整理によるブラックリストの影響については以下の記事で詳しく解説しています。

機関保証なら親が保証人にならなくてよい

債務整理をして信用情報機関に事故記録が登録されている間は、奨学金の保証人になれない可能性はありますが、奨学金が借りられないわけではありません。

日本国際教育支援協会期間保証センターに保証料を支払うことで、連帯保証人を立てずに、日本学生支援機構の奨学金を利用できます。

これが「機関保証制度」です。

機関保証では、親が連帯保証人になることはないため、親の信用力が問われることは一切ありません。

奨学金の返還を延滞した場合、協会が奨学生本人に代わって元金・利息・延滞金を返済します。

その後、本人が協会に対して返済していくことになります。

日本学生支援機構以外にも、大学が設置する独自の奨学金制度もあるので、検討してみるとよいでしょう。

-

任意整理すべきか無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも