- 弁護士会所属

- 大阪弁護士会 第57612号

- 出身地

- 兵庫県

- 出身大学

- 立命館大学法学部 立命館大学法科大学院

- 保有資格

- 弁護士・行政書士

- コメント

- お悩みを抱えているみなさん、勇気を出して相談してみませんか?その勇気にお応えします。

最低弁済額は、個人再生をした人が最低限支払わなければいけない金額で、最低でも100万円です。

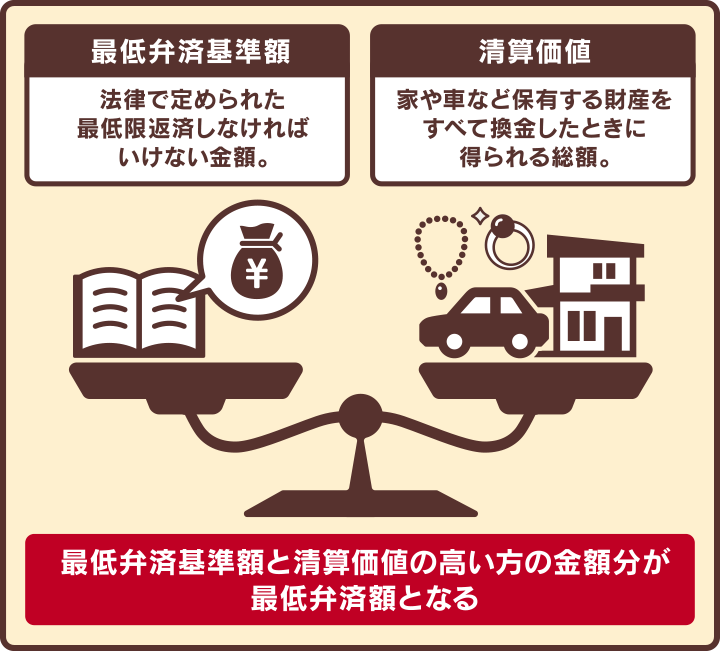

最低弁済額を決める基準は以下の3とおりで、このうち前者2つ、もしくは3つすべての基準の金額を比べて一番高い金額が最低弁済額となります。

- 最低弁済基準:

借金額によって決まる基準

- 清算価値保障基準:

財産を現金化した場合の価値以上の支払いを求める基準

- 可処分所得基準:

年収から各種保険料や税金、最低生活費を引いた金額(可処分所得)の2年分以上の支払いを求める基準。給与所得者等再生手続をとった際にのみ、適用される可能性がある

この記事では、それぞれの基準が適用される場合や計算方法、最低弁済額が払えないときの対処法を解説します。

ただし、個人再生における最低弁済額がどの基準になるのか、いくらになるのか、自力で判断して計算することは難しいことも少なくありません。

不安があれば相談無料の弁護士事務所で試算してもらうのもよいでしょう。

弁護士法人・響は24時間365日相談を受け付けております。相談は何度でも無料ですので、お気軽にお問い合わせください。

-

個人再生すべきか無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも

目次

個人再生における最低弁済額は100万円以上

個人再生における最低弁済額とは、個人再生をした人が債権者に対して最低限支払わなければいけない金額であり、最低でも100万円となっています。

最低弁済額は民事再生法(231条2項3号、4号)で定められた基準があり、これを最低弁済基準額と呼びます。

最低弁済基準額は、住宅ローンの残債を除外した借金の総額(基準債権総額)から計算することができます。

| 借金総額 | 最低弁済額 |

|---|---|

| 100万円未満 | 全額 |

| 100~500万円未満 | 100万円 |

| 500~1,500万円未満 | 借金総額の5分の1 |

| 1,500~3,000万円未満 | 300万円 |

| 3,000~5,000万円未満 | 借金総額の10分の1 |

もととなる民法の条文は以下のとおりです。

第二百三十一条 小規模個人再生において再生計画案が可決された場合には、裁判所は、第百七十四条第二項(当該再生計画案が住宅資金特別条項を定めたものであるときは、第二百二条第二項)又は次項の場合を除き、再生計画認可の決定をする。

2 小規模個人再生においては、裁判所は、次の各号のいずれかに該当する場合にも、再生計画不認可の決定をする。

一 再生債務者が将来において継続的に又は反復して収入を得る見込みがないとき。

二 無異議債権の額及び評価済債権の額の総額(住宅資金貸付債権の額、別除権の行使によって弁済を受けることができると見込まれる再生債権の額及び第八十四条第二項に掲げる請求権の額を除く。)が五千万円を超えているとき。

三 前号に規定する無異議債権の額及び評価済債権の額の総額が三千万円を超え五千万円以下の場合においては、当該無異議債権及び評価済債権(別除権の行使によって弁済を受けることができると見込まれる再生債権及び第八十四条第二項各号に掲げる請求権を除く。以下「基準債権」という。)に対する再生計画に基づく弁済の総額(以下「計画弁済総額」という。)が当該無異議債権の額及び評価済債権の額の総額の十分の一を下回っているとき。

四 第二号に規定する無異議債権の額及び評価済債権の額の総額が三千万円以下の場合においては、計画弁済総額が基準債権の総額の五分の一又は百万円のいずれか多い額(基準債権の総額が百万円を下回っているときは基準債権の総額、基準債権の総額の五分の一が三百万円を超えるときは三百万円)を下回っているとき。

最低弁済基準での借金額と最低弁済額の例

最低弁済基準による具体的な借金減額後の残額は、以下のようになります。

- 債務額100万円の場合:100万円(減額なし)

- 債務額300万円の場合:100万円(100~500万円未満のため)

- 債務額700万円の場合:140万円(700万円の5分の1)

- 債務額1,000万円の場合:200万円(1,000万円の5分の1)

- 債務額1,600万円の場合:300万円(1,500〜3,000万円未満のため)

たとえば借金の総額が300万円だった場合、上の表の中の「100~500万円未満」に該当するため最低弁済基準額は100万円となるわけです。

ただし、常にこの基準が適用されるわけではありません。

財産がある場合や「給与所得者等再生」の場合は最低弁済額が上がることも

個人再生をする債務者に財産がある場合や「給与所得者等再生手続」をとった場合、最低弁済基準額とは別の基準が適用され、最低弁済額が上がることもあります。

- 清算価値保障基準:

財産を現金化した場合の価値以上の支払いを求める基準

- 可処分所得基準:

年収から各種保険料や税金、最低生活費を引いた金額(可処分所得)の2年分以上の支払いを求める基準。給与所得者等再生手続で適用される可能性がある

それぞれの基準について次から解説します。

清算価値保障基準における最低弁済額

最低弁済額は「最低弁済額基準」によって定められていますが、債務者が住宅や車など多くの財産を所有している場合、最低弁済額に「清算価値保障基準」が適用されることがあります。

高額な財産を多く所有している場合は清算価値が高くなり、最低弁済額が上がったり、借金の減額効果がなくなったりすることもあるので注意しましょう。

以下から詳しく解説します。

清算価値保障基準とは

そもそも「清算価値」とは、一定額以上の価値がある財産をすべて現金化した場合の金額のことを指します。

そして「清算価値保障基準」とは、財産を現金化した場合の価値以上の支払いを求める基準です。

清算価値が民事再生法で示された最低弁済額を上回っている場合、清算価値が最低弁済額となります。

(給与所得者等再生手続の場合は別の基準になることもあります)

- 99万円を超える現金(100万円の場合は1万円)

- 20万円を超える預貯金

- 見込額が20万円を超える生命保険解約返戻金

- 退職金見込額の8分の1

- 自動車(処分見込額が20万円を超えるものの全額分)

- 非常に高価な家財道具(生活に不可欠なものを除く)

- 不動産(評価額からローン残高を控除した金額がプラスになる場合のみ)

※裁判所により異なる

個人再生では、自己破産のように一定額以上の価値がある財産が処分されることは基本的にありません。

しかし、裁判所に提出する「再生計画案」で定める返済額は、債務者が自己破産の手続きをしたと仮定した場合にお金を貸した人(債権者)へ支払う金額よりも高くなければいけないというルールがあるのです(民事再生法第174条2項4号)。

このルールは「清算価値保障原則」と呼ばれています。

民事再生法 第百七十四条

再生計画案が可決された場合には、裁判所は、次項の場合を除き、再生計画認可の決定をする。

2 裁判所は、次の各号のいずれかに該当する場合には、再生計画不認可の決定をする。

一 再生手続又は再生計画が法律の規定に違反し、かつ、その不備を補正することができないものであるとき。ただし、再生手続が法律の規定に違反する場合において、当該違反の程度が軽微であるときは、この限りでない。

二 再生計画が遂行される見込みがないとき。

三 再生計画の決議が不正の方法によって成立するに至ったとき。

四 再生計画の決議が再生債権者の一般の利益に反するとき。

清算価値保障については、以下の記事で詳しく解説しています。

清算価値保障基準での最低弁済額の計算方法

清算価値保障基準での最低弁済額の計算方法を見てみましょう。

住宅ローンが残っている場合は、住宅の清算価値の方がローン残額より高ければその差額が清算価値として加算されます。

この場合、 住宅の清算価値により借金が減額できないケースも生じます。

なお、所有している財産の清算価値は市場価格や購入時期などによっても異なるため、弁護士に確認するのがよいでしょう。

清算価値保障基準が適用される例

たとえば借金総額が300万円で、50万円の預貯金と清算価値(時価)80万円の自動車を持っている場合、清算価値と最低弁済基準額を比較すると以下のようになります。

- 清算価値:130万円(預貯金50万円+自動車80万円)

- 最低弁済基準額:100万円(債務額100~500万円未満の基準)

この場合は清算価値が最低弁済基準額を上回っているので、債務者が支払う最低弁済額は清算価値保障基準に即して130万円となります。

住宅など清算価値の高い財産を所有している場合の例

残債が少ない住宅ローンがある場合、住宅の清算価値(時価)の方が高くなれば、差額は財産扱いとなります。

たとえば住宅ローンを除く借金総額が600万円、住宅ローンの残額が600万円で、住宅の時価評価額が1200万円、そのほかに預貯金を50万円持っていた場合に清算価値と最低弁済基準額を比較すると以下のとおりになります。

- 清算価値:650万円(預貯金50万円+住宅ローン残額の差額600万円)

- 最低弁済基準額:120万円(600万円の5分の1)

このように、最低弁済基準額は120万円となりますが、債務者は清算価値分の650万円を支払わなくてはいけません。

結果的に、借金を減らすことができなくなるのです。

ローンを完済した住宅がある場合、住宅やその敷地の価値がそのまま清算価値として計算されることとなるため、同様に借金の減額効果がなくなることも少なくありません。

「給与所得者等再生手続」における最低弁済額

個人再生のうち「給与所得者等再生」の手続きをする場合は可処分所得基準が加わり、「最低弁済基準」「清算価値保障基準」「可処分所得基準」のうち、もっとも高額なものが最低弁済額となります。(民事再生法第241条2項7号)

可処分所得基準では、年収から所得税、住民税、社会保険料、最低生活費を引いた「可処分所得」の2年分を支払うことが求められます。

可処分所得基準での支払い額は、最低弁済基準や清算価値保障基準のものより高くなることが多く、給与所得者等再生の手続きでは小規模個人再生よりも最低弁済額が高額になるケースもよく見られます。

給与所得者等再生手続は、小規模個人再生手続で必要とされる債権者の過半数の同意が不要な代わりに、最低弁済額が高額になりがちな手続きともいえるのです。

可処分所得基準について定めた条文は以下のとおりです。

第二百四十一条

2 裁判所は、次の各号のいずれかに該当する場合には、再生計画不認可の決定をする。

七 計画弁済総額が、次のイからハまでに掲げる区分に応じ、それぞれイからハまでに定める額から再生債務者及びその扶養を受けるべき者の最低限度の生活を維持するために必要な一年分の費用の額を控除した額に二を乗じた額以上の額であると認めることができないとき。

イ 再生債務者の給与又はこれに類する定期的な収入の額について、再生計画案の提出前二年間の途中で再就職その他の年収について五分の一以上の変動を生ずべき事由が生じた場合 当該事由が生じた時から再生計画案を提出した時までの間の収入の合計額からこれに対する所得税、個人の道府県民税又は都民税及び個人の市町村民税又は特別区民税並びに所得税法(昭和四十年法律第三十三号)第七十四条第二項に規定する社会保険料(ロ及びハにおいて「所得税等」という。)に相当する額を控除した額を一年間当たりの額に換算した額

ロ 再生債務者が再生計画案の提出前二年間の途中で、給与又はこれに類する定期的な収入を得ている者でその額の変動の幅が小さいと見込まれるものに該当することとなった場合(イに掲げる区分に該当する場合を除く。) 給与又はこれに類する定期的な収入を得ている者でその額の変動の幅が小さいと見込まれるものに該当することとなった時から再生計画案を提出した時までの間の収入の合計額からこれに対する所得税等に相当する額を控除した額を一年間当たりの額に換算した額

ハ イ及びロに掲げる区分に該当する場合以外の場合 再生計画案の提出前二年間の再生債務者の収入の合計額からこれに対する所得税等に相当する額を控除した額を二で除した額

3 前項第七号に規定する一年分の費用の額は、再生債務者及びその扶養を受けるべき者の年齢及び居住地域、当該扶養を受けるべき者の数、物価の状況その他一切の事情を勘案して政令で定める。

給与所得者等再生については、以下の記事で詳しく解説しています。

可処分所得基準とは

「可処分所得基準」とは、可処分所得額の2年分以上の支払いを求める基準です。

一般的に可処分所得はいわゆる「手取り収入」と捉えられますが、個人再生では少し定義が異なり、求める計算式は以下のようになります。

可処分所得額 = 収入 -(所得税+住民税+社会保険料+最低生活費)

上の計算式のうち、最低生活費は居住地域の自治体の生活保護基準を元に定められており、年齢や収入、家族構成などに応じて決まります。

計算は非常に複雑なので、弁護士などに相談して算出してもらうのがよいでしょう。

参考数値は日本弁護士連合会の「可処分所得額算出シート」を利用して算出することができるかもしれません。

可処分所得基準での最低弁済額の計算方法

可処分所得基準での最低弁済額の計算方法を見てみましょう。

可処分所得基準が適用される例

たとえば、借金総額が800万円、1年間の可処分所得が120万円、預貯金が150万円ある場合について、最低弁済基準、清算価値保障基準、可処分所得基準の金額を比較してみましょう。

- 最低弁済基準:160万円(800万円の5分の1)

- 清算価値保障基準:150万円

- 可処分所得基準:240万円(120万円×2)

この場合、可処分所得基準が清算価値保障基準や最低弁済基準の額を上回っているので、債務者が支払う最低弁済額は可処分所得基準に即して240万円となります。

可処分所得が高めの場合の例

つづいて借金総額が800万円、1年間の可処分所得が400万円、預貯金が150万円ある場合についての最低弁済額を考えてみます。

3つの基準を比較してみると、以下のとおりです。

- 最低弁済基準:160万円(800万円の5分の1)

- 清算価値保障基準:150万円

- 可処分所得基準:800万円(400万円×2)

この場合、債務者が支払う最低弁済額は可処分所得基準に即して800万円となり、借金の減額効果がなくなってしまいます。

最低弁済額の支払期限は個人再生後原則3年

個人再生後は再生計画に従って最低弁済額を分割返済していくことになり、返済期間は原則的に再生計画認可決定確定日から3年間です。

支払いは毎月1回が基本ですが、3ヶ月に1回以上のペースであればよいとされています。

ただし、下記のようなやむをえない事情がある場合は、3年以上5年以内での返済を前提とする再生計画も認可されます。

- 返済期間中に出産や育児、子どもの進学といった予定があり、大きな支出が見込まれる

- 家族の医療費など、やむをえない支出があり、3年間で全額を返済することが困難である

個人再生後の返済期間について定めた条文は以下のとおりです。

(再生計画による権利の変更の内容等)

第二百二十九条

2 再生債権者の権利を変更する条項における債務の期限の猶予については、前項の規定により別段の定めをする場合を除き、次に定めるところによらなければならない。

一 弁済期が三月に一回以上到来する分割払の方法によること。

二 最終の弁済期を再生計画認可の決定の確定の日から三年後の日が属する月中の日(特別の事情がある場合には、再生計画認可の決定の確定の日から五年を超えない範囲内で、三年後の日が属する月の翌月の初日以降の日)とすること。

再生計画どおりに最低弁済額を支払えなくなった場合の対処法

個人再生の弁済開始後、何らかの事情で支払いが困難になった場合、以下のような対処法があります。

- 裁判所への支払期限の延長の申立て

- ハードシップ免責の申立てによる支払い免除

- 自己破産への切り替え

それぞれについて解説します。

裁判所に支払期限の延長を申し立てる

裁判所に「再生計画変更申立書」を提出して個人再生計画の変更を申し立てることで、返済期間を最長5年程度まで延長することが可能です。

最低弁済額は当初のままですが、期間の延長によって月々の返済額を減らすことができます。

ただし、延長が認められるのは、収入低下や本人・家族の長期入院といったやむをえない事由で再生計画の遂行が著しく困難になった場合のみです。

買い物やギャンブルによる浪費が理由では、計画の変更は認められません。

ハードシップ免責を申し立て最低弁済額の支払いを免除してもらう

裁判所にハードシップ免責を申し立てて認められると、残っている最低弁済額の返済を免除してもらうことができます。

ただしハードシップ免責が認められるには下記の条件をすべて満たす必要があり、ハードルはかなり高いといえるでしょう。

- 責任のない事態によって返済が困難になった

リストラに遭う、事故や病気で入院する、個人事業主が天災などによって設備を失う、など、返済できない理由が本人の責任で生じたものではない必要があります。

- 最低弁済額の4分の3以上を返済している

再生計画で決めた最低弁済額のうち、4分の3以上の返済がすでに終わっている必要があります。

- ハードシップ免責が債権者の一般の利益に反しない

ハードシップ免責をすることで債権者が損をすることがあってはならないとされています。

具体的には、ハードシップ免責を申し立てた際に、個人再生手続申立て時点における清算価値より多い金額を支払っていることが条件となります。

ハードシップ免責が認められると、債務が免除される一方、住宅ローンの残高が残っている場合は自宅を手放す必要があるというデメリットがあります。

ハードシップ免責を受けると住宅ローン残高も免除となるものの、債権者による抵当権の実行を防ぐことはできないためです。

また、ハードシップ免責を受けた後、7年間は自己破産および個人再生(給与所得者等再生)ができなくなります。

ハードシップ免責を考えている方は、こうしたマイナス面も加味しておきましょう。

自己破産に切り替える

自己破産は、再生計画の変更で返済期間を延長しても最低弁済額の支払いが困難で、ハードシップ免責の条件も満たしていない場合の手段です。

自己破産をすると残りの借金は免責となりますが、 住宅ローンを完済している住宅、自動車ローンを払い終えている車もふくめ、一定額以上の価値がある財産を手放すことになります。

また、手続き中は資格制限・職業制限がかかり、一定の職業に就けません。

自己破産については、以下の記事で詳しく解説しています。

個人再生の最低弁済額や手続き費用を抑えるなら弁護士に相談を

個人再生における最低弁済額がどの基準になるのか、いくらになるのか、自力で判断して計算することは難しいことが多いでしょう。

債務整理案件を多数解決してきた弁護士に相談すれば、最低弁済額を正しく見積もってくれるうえ、最低弁済額を必要以上に高くしない方法などについてアドバイスを聞けることがあります。

さらに、個人再生は手続きも複雑なうえ、個人再生の裁判所費用は、弁護士に手続きを依頼していないと高くなってしまうことも少なくありません。

よって、個人再生をする場合、弁護士に依頼した方が、費用および返済額、手続きの手間ともに抑えられるケースが多いといえます。

個人再生を検討していて費用面で不安を抱えている方は、まず 弁護士事務所の無料相談を検討してみてはいかがでしょうか。

個人再生の費用については以下の記事で詳しく解説しています。

- 最低弁済額は、個人再生をした人が最低限支払わなければいけない金額であり、最低でも100万円となります。

- 最低弁済額を決める基準には「最低弁済基準」「清算価値保障基準」「可処分所得基準」があり、どれが適用されるかは所有している財産の価値や手続きの種類などによって異なります。

最低弁済額は個人再生後の3年間で返済することになり、規定の期間内に最低弁済額を支払えなくなった場合、以下のいずれかの方法を検討することになります。

・支払期限の延長の申立て

・ハードシップ免責の申立て

・自己破産への切り替え- 個人再生の最低弁済額の計算方法や、最低弁済額を必要以上に増やさない方法については、債務整理案件の解決実績豊富な弁護士に相談してみるとよいでしょう。

弁護士に手続きを依頼すれば、裁判所との煩雑なやりとりなども代理してもらうことが可能です。

-

個人再生すべきか無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも