- 弁護士会所属

- 東京第二弁護士会 第59432号

- 出身地

- 奈良県

- 出身大学

- 関西大学社会学部 大阪大学法科大学院

- 保有資格

- 弁護士

- コメント

- ご依頼者の抱える問題が一歩でも解決に進むように日々職務に努めております。

債務整理をすると5〜7年間、信用情報機関に事故情報が登録されます(いわゆる「ブラックリストに載る」状態)。

期間中はクレジットカードやローンが利用できないなど、一定の制限を受けます。しかし、対処法しだいで生活への影響を少なくすることも可能です。

注意すべきは、借金を2〜3ヶ月以上滞納すると、いずれにせよブラックリストに載るということです。そのため現在毎月の返済が厳しければ、債務整理を検討してもよいでしょう。

この記事では、ブラックリストに載るケースや生活への影響、またその対処法について具体的に解説します。

債務整理後の生活に不安があれば、弁護士法人・響にご相談ください。ブラックリストの影響をお伝えしたうえで、その後の生活にできるだけ影響しないようサポートいたします。

-

債務整理すべきか無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも

目次

債務整理をするとブラックリストに載る

債務整理をすると、信用情報機関に事故情報が登録されます。これは俗に言う「ブラックリストに載る」状態です。

用語集

債務整理とは?

用語集

債務整理とは?

債権者(お金を貸した側)と和解交渉したり、裁判所の手続きをすることで借金問題を解決する方法。おもな方法として、任意整理、個人再生、自己破産がある。

信用情報とは、個人のクレジットカード・ローンなどの契約内容や、支払い状況(残高や滞納情報を含む)のことです。

以下の3つの信用情報機関のいずれかで登録・管理されており、どの機関に登録されるかは、クレジットカード会社や消費者金融など、利用機関の業態によって異なります。

金融機関は原則として、貸付けなどの審査の際に信用情報を参照します。

そのときに、事故情報の登録(以下、ブラックリスト掲載)の事実が発覚すれば、「返済(支払)能力がない」と判断され、審査に通らない可能性が高くなります。

つまり、新規の借り入れなどができなくなるということです(具体的な影響は後述)。

なお、信用情報は、信用情報機関の間で共有されているため、いずれかの機関で照会されれば、基本的にその他の登録状況も把握されます。

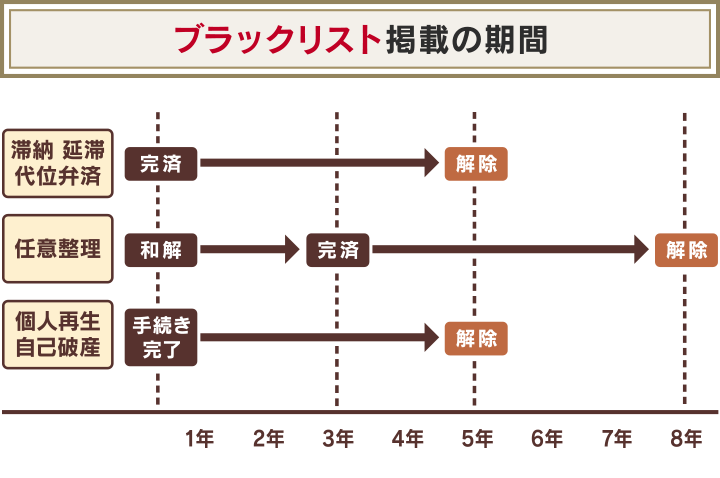

ブラックリストの掲載期間は5〜7年

ブラックリストの掲載は、永久に続くわけではありません。原則として5〜7年です。

具体的な期間は、

- 信用情報機関

- 債務整理の方法

によって異なります(以下の表)。

| 信用情報機関 | 加盟している おもな業態 |

ブラックリストの掲載期間 | ||

|---|---|---|---|---|

| 任意整理 | 個人再生 | 自己破産 | ||

| シー・アイ・シー(CIC) | ・クレジットカード会社 ・信販会社 ・携帯電話会社 |

完済日から5年 (代位弁済による登録) |

完済日から5年 | 破産手続開始決定日から5年 |

| 日本信用情報機構(JICC) | ・消費者金融 ・クレジットカード会社 ・携帯電話会社 |

完済日から5年 ※1 |

完済日から5年 ※2 |

手続き終了(免責確定)日から5年 |

| 全国銀行個人信用情報センター(KSC) | ・銀行 ・信用金庫 ・信用保証協会 |

完済日から5年 (代位弁済による登録) |

完済日から5年または手続開始決定日から7年のいずれか遅い方 | 破産手続開始決定日から7年 |

※1.2019年9月30日以前の契約・借り入れでは、受任通知を債権者が受領した日から5年

※2.2019年9月30日以前の契約・借り入れでは、個人再生手続の開始決定日から5年

なお、ブラックリストの掲載は、債務整理だけでなく、借金の滞納や代位弁済によっても行われます(詳細は後述)。

ブラックリストの掲載期間をケース別にまとめると、以下のようになります。

※個人再生・自己破産について、KSCの場合は5〜7年

ブラックリストについては、以下の記事で詳しく解説しています。

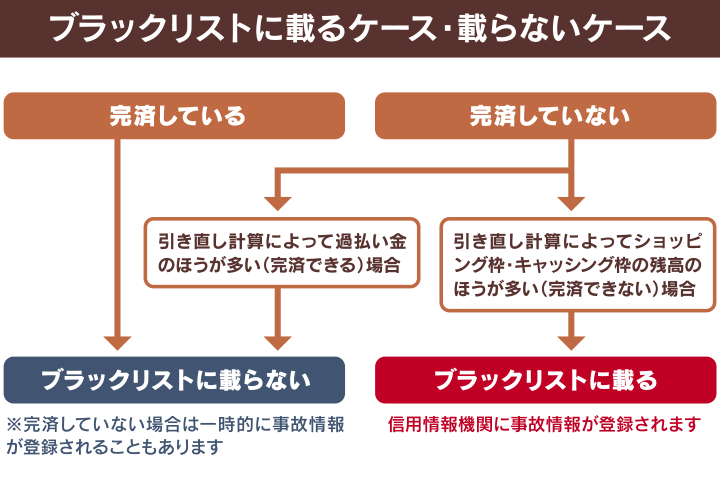

過払い金があればブラックリストに載らない可能性も

原則として、債務整理をするとブラックリストに載りますが、例外もあります。

それは、債務整理の過程で、過払い金が発覚したケースです。

用語集

過払い金とは?

用語集

過払い金とは?

消費者金融やクレジットカード会社などの貸金業者に、法律で定められた上限を超える金利で支払った利息、つまり払いすぎたお金のこと。過払い金を取り戻す手続きを「過払い金返還請求」という。

以下の条件を満たす場合、債権者に過払い金返還請求を行うことで、過払い金を取り戻すことができます。

- 2010年以前に消費者金融、クレジットカード会社から借り入れていた

- 過払い金の時効「完済後10年」を過ぎていない

さらに、取り戻せた過払い金は、借金残高の返済に充当することができます。

取り戻せた過払い金で借金を完済できた、つまり「過払い金の返還額>借金残高」であった場合は債務整理を行ったことにならないため、ブラックリストに載ることはありません。

一方で、過払い金の返還額が借金残高に満たず、借金を完済できなかった場合は、債務整理(正確には任意整理)を行った扱いになるため、ブラックリストに載ってしまいます。

過払い金を取り戻せるか、取り戻したお金で借金残高を完済できるかは、個人で判断することは難しいため、弁護士などの専門家に相談するようにしましょう。

債務整理と過払い金返還請求の違いについては、以下の記事で詳しく解説しています。

債務整理以外でブラックリストに載るケース

ブラックリストに載るのは、債務整理をしたときだけではありません。

以下のケースでもブラックリストに載る可能性がありますので、注意が必要です。

- 滞納期間が2〜3ヶ月以上に及んだとき

- 代位弁済(保証履行)が行われたとき

- クレジットカードが強制解約されたとき

以下で、それぞれ解説します。

滞納期間が2〜3ヶ月以上に及んだとき

クレジットカードの支払いや、消費者金融のローン返済などを滞納し、その期間が2〜3ヶ月以上に及んだときもブラックリストに載ります。

具体的には、CIC、JICCに「異動情報」が登録されます。

CIC、JICCでは、異動情報を以下のように定義しています。

- CIC:約定返済日より61日以上または3ヶ月以上支払が延滞しているもの(参照元:CIC「割賦販売統計データ」)

- JICC:入金予定日から3ヶ月以上何ら入金されなかったもの(参照元:JICC「信用情報に関する統計」)

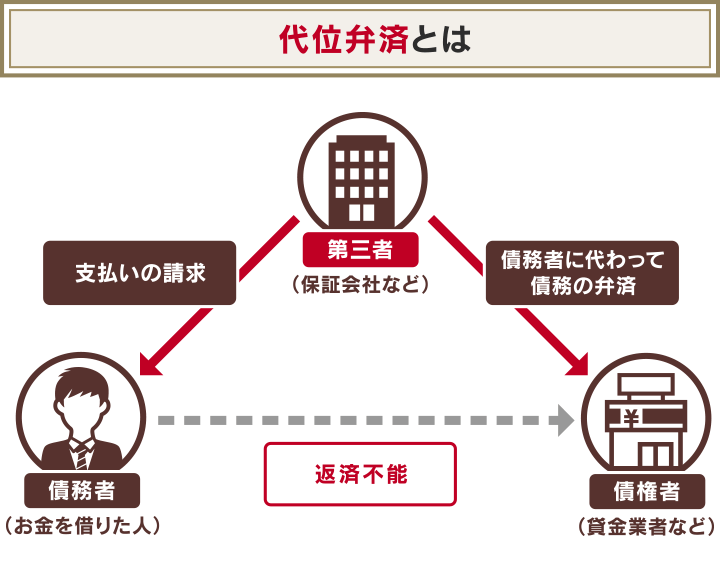

代位弁済(保証履行)が行われたとき

保証会社などに代位弁済(だいいべんさい)をされたときも、ブラックリストに載ります。

代位弁済とは、債務者(お金を借りた側)が借金を返済できなくなった場合(一般的には滞納期間が6ヶ月以上に及んだとき)に、保証会社などの第三者が代わりに返済をすることをいいます。

CICでは、「返済ができなくなり保証契約における保証履行が行われた」とき、つまり代位弁済が行われたときに、異動情報を登録すると定めています。

(参照元:CIC「『信用情報開示報告書』表示項目の説明」)

なお、代位弁済が行われたとしても、借金の返済義務がなくなったわけではないので、楽観視してはいけません。

実際には、求償権(債務者に返済を請求する権利)がもとの債権者から保証会社などに移っただけです。

保証会社とは分割払いの契約をしていませんので、代位弁済後は、保証会社から一括請求される可能性が高いといえます。

代位弁済については、以下の記事で詳しく解説しています。

クレジットカードが強制解約されたとき

クレジットカードが強制解約されたときも、ブラックリストに載ります。

カード会社の多くは、「支払いの滞納が2〜3ヶ月以上に及んだときに強制解約する」と規約で定めています。

カード会社は、強制解約を行った際に、信用情報機関に事故情報を登録します。

実際、JICCでは事故情報(取引事実)の登録条件として、債務整理や保証履行に加えて「強制解約」を挙げています。

(参照元:JICC「信用情報の内容と登録期間」)

つまり、クレジットカードの支払いを2〜3ヶ月滞納すれば、先述した「異動」だけでなく「強制解約」によっても、ブラックリストに載るということです。

なお、一度、強制解約されてしまうと、トラブルのあった顧客としてカード会社内に記録が残ります(いわゆる社内ブラック)。

社内ブラックの情報は半永久的に残るため、以後の再契約は基本的に難しくなります。

ブラックリストに載ったときの影響

ブラックリストに載ると、金融機関や貸金業者から「返済(支払)能力がない」と判断されるため、生活に以下のような影響が出てきます。

- クレジットカードの作成や利用ができなくなる

- ローンやキャッシングなど新たな借り入れができなくなる

- 奨学金などの保証人になれなくなる

- 携帯電話(スマホ)の分割払いができなくなる

- 賃貸契約ができない場合がある

不便に感じる部分もあると思いますが、対処法がないわけではありません。

実際ブラックリストに載っている人の多くが、クレジットカード以外の決済手段を使うなど、工夫をしながら生活しています。

以下、ブラックリスト掲載によるおもな影響と、その対処法を解説します。

クレジットカードの作成や利用ができなくなる

ブラックリストに載ると、基本的にクレジットカードが利用できなくなります。

クレジットカードを新規で申し込むと、原則としてカード会社によって信用情報が照会されます。

その際に、ブラックリストに載っていることが発覚すると、返済能力を疑われるため、審査に通らない確率が非常に高くなります。

また、現在クレジットカードを利用している場合も、利用状況の審査のため、カードの更新時などに信用情報が照会されます(途上与信といいます)。

このタイミングで事故情報が確認されれば、カード会社との契約に基づき、強制解約されることがほとんどです。

ただし、クレジットカードが利用できない期間中は、以下の決済方法で代替することもできます。

- デビットカードやプリペイドカードを利用する

- スマホ決済を利用する

- 事前に保証金を預ける「デポジット型クレジットカード」を利用する

債務整理後のクレジットカードの利用については、以下の記事で詳しく解説しています。

ローンやキャッシングなど新たな借り入れができなくなる

ブラックリストに載ると、カードローンやキャッシングなどを利用した、新たな借り入れができなくなります。

クレジットカード同様に借り入れの審査で、信用情報が照会されるためです。信用情報に事故情報が登録されていれば、基本的に審査に通ることはありません。

以下は、利用できなくなるローンの例です。

- 住宅ローン

- 車ローン

- 教育ローン、学資ローン

- カードローン

どうしても新たな借り入れや、ローン利用の必要がある場合には、以下のような対処法があります。

- 「緊急小口資金」など、公的な貸付制度を利用する(条件あり)

- 車を購入したい場合は、自社ローン(ディーラーローン)を利用する

- 家族名義で住宅ローンを組む

保証人になれなくなる

ブラックリストに載ると、保証人になることができなくなります。

保証人は、債務者が借金を返せなくなったときに、債務者に代わって返済する義務を負います。

お金を貸す側にとっては保証人に返済能力があることは重要な考慮要素なので、これを判断するために信用情報が照会されます。そこで事故情報が確認されれば、審査通過は難しいでしょう。

保証人になれないと、親である場合、子どもが奨学金を借りられなかったり、賃貸契約ができなかったりする可能性が出てきます。

対処法としては、以下が考えられます。

- もう1人の親や、兄弟・親戚などに保証人になってもらう

- 保証機関(日本国際教育支援協会など)を利用する

携帯電話やスマホの分割払いができなくなる

ブラックリストに載ると、分割払いによる携帯電話やスマートフォンの購入ができない可能性があります。

分割払いの場合、スマートフォンの端末代金は、毎月の利用料に上乗せするかたちで支払うことになります。

つまり、家や車のローンと同様で、金融機関が料金を立て替えているということです。

契約の際に信用情報が照会されますので、事故情報が発覚すれば、分割払いによる購入が認められない可能性があります。

そのため、携帯電話の買い替えなどの際は、以下のような対処法を取る必要があります。

- 一括払いで購入する

- SIMカードのみ契約して中古品や格安端末を購入する

- プリペイド携帯やレンタル携帯を利用する

- 低額(10万円未満など)の機種を購入する

債務整理後の携帯電話の利用については、以下の記事で詳しく解説しています。

賃貸住宅の新規契約や契約更新ができない場合がある

ブラックリストに載ったとしても、賃貸借契約は可能です。ただし、一部のケースで、賃貸住宅に入居できないことがあります。

具体的には、賃貸物件を借りる際に、賃貸保証会社との契約を求められるケースなどです。

賃貸保証会社の中でも「信販系」と呼ばれる会社は、賃借人の個人信用情報を照会する可能性があります。

その際に事故情報が登録されていることがわかると、賃貸契約やその更新を断られる可能性があるのです。

対処法としては、以下が考えられます。

- 信用情報機関に加盟していない賃貸保証会社を利用する

- 連帯保証人を立てる

- UR賃貸や公営住宅、シェアハウスを検討する

- 不動産会社に相談する

債務整理後の賃貸契約については、以下の記事で詳しく解説しています。

ブラックリスト掲載期間中に家や車を買いたい場合は?

ブラックリストに載っている期間中は、基本的にローン審査に通らないため、住宅ローンや車ローンを利用できません。

とはいえ、住宅や車を購入する方法がないわけではありません。

以下で、ブラックリスト掲載期間中に住宅や車を買う方法を解説します。

- 現金で一括購入する

- 家族名義でローンを組む

なお、債務整理をする前に、ローンを組もうと考えてはいけません。

債権者の心証が悪化する、もしくは免責不許可事由(自己破産の免責が認められない理由)に該当することで、そもそも債務整理ができなくなる可能性があるからです。

現金で一括購入する

現金での一括購入であれば、信用情報が照会されないため、債務整理後にブラックリストに載っていても住宅や車を購入できる可能性があります。

中古住宅や中古車など、低価格帯の商品であれば、一括購入できるケースもあるでしょう。

家族名義でローンを組む

事故情報は、債務整理をした本人の記録であり、同居する家族であっても他人には影響がありません。

そのため、配偶者や両親などの家族名義であれば、ブラックリストに載っている期間中でも、住宅や車のローンを組める可能性はあります。

ただし、家族にローンを組んでもらう場合は「名義貸し」と見なされる可能性があります。

名義貸しとは、自分の名義を他人に貸して、契約上の名義人になる行為のこと。違法行為になりえるケースが多いため注意しなければなりません。

たとえば、車ローンの名義人となる家族がまったく車を運転しない場合、名義貸しとなり、刑法第246条の詐欺罪にあたります。逮捕されると6ヶ月以下の懲役または100万円以下の罰金が科せられます。

そのため、家族に車ローンを組んでもらうのは、家族などの名義人も運転するような場合にしましょう。

一方で住宅ローンについては、車と異なり契約者1人で利用するものではないため、名義貸しと見なされることはほとんどありません。

ブラックリストに載っているか確認する方法

債務整理をしていなくても、借金の滞納期間が2〜3ヶ月以上に及んでいるなどの理由で、すでにブラックリストに載っている可能性はあります。

自分がブラックリストに載っているか確認したい場合は、信用情報機関に「情報開示請求」をしましょう。

各機関の開示請求の方法・費用は、以下のとおりです。

原則として、本人による申請が必要となります。

| 信用情報機関 | 開示請求方法 | 手数料(税込) |

|---|---|---|

| CIC | インターネット | 500円 |

| 郵送 | 1,500円 | |

| JICC | スマートフォン専用アプリ | 1,000円 |

| 郵送 | 1,000円 | |

| KSC | インターネット | 1,000円 |

| 郵送 | 1,124~1,200円 |

※2023年12月時点の情報です。ご利用の際は各社のWebサイトで最新情報をご確認ください。

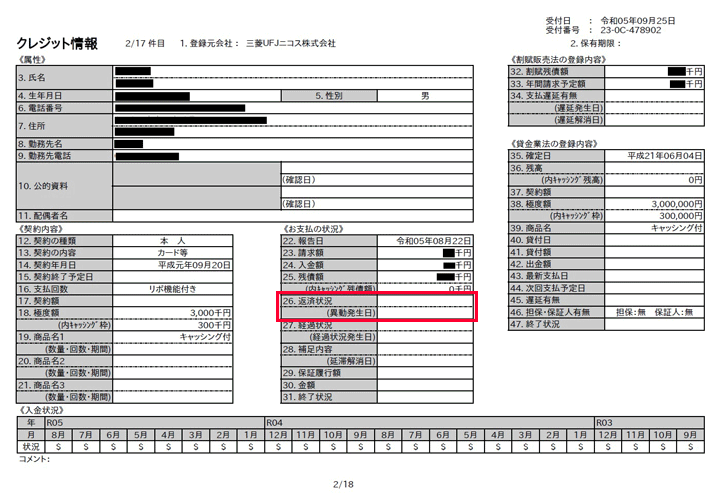

開示請求をすると、以下のような開示報告書が発行されます。

インターネットや、スマホアプリによる開示請求では開示報告書をその場で確認することが可能です。

郵送による開示を依頼すると、自分の住所に以下のような開示報告書が届きます。

「26.返済状況」の欄に異動と記載されていれば、事故情報が登録されている状態、つまりブラックリストに載っていることになります。

債務整理に不安があれば弁護士法人・響にご相談を

ブラックリストへの掲載など、債務整理による影響について不安があれば、弁護士法人・響にご相談ください。

当記事でふれた影響についてお伝えしたうえで、その後の生活にできるだけ影響しないよう、サポートいたします。

弁護士法人・響は、債務整理の相談実績が43万件以上ありますので、安心してご相談ください。

ご相談は24時間365日、無料で受け付けています。

もちろん、債務整理をする必要がない場合に、無理に手続きを勧めることはありませんので、ご安心ください。

-

債務整理すべきか無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも