「債務整理するとローンが組めなくなるの?」

債務整理すると、車のローンは原則として5〜7年程度は組めません。

信用情報機関に事故情報が登録される(いわゆるブラックリストに載る)ためです。

債務整理後すぐに車を購入したい場合は、基本的には以下の方法が選択肢になります。

- 中古車などを現金で一括購入する

- 配偶者や家族の名義で自動車ローンに申し込む

なお、自社ローンは信用情報機関に加盟していないこともあるため、例外的に審査に通る例があるようです。

しかし利率は高めに設定されているため、返済の負担が大きい場合、レンタカーやカーシェアリングを利用するのも手かもしれません。

車のローンに関するデメリットなどをふまえ、債務整理すべきか悩んだら、弁護士法人・響の無料相談をお気軽にご利用ください。

当事務所は43万件以上の相談・問合せ実績があり、債務整理案件についても多数の解決実績があります。

豊富な実務経験から、債務整理をした方がよいか、どう進めるべきかもアドバイス可能です。

-

債務整理すべきか無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも

目次

債務整理するとしばらく車のローンを組めない

債務整理すると、しばらく車のローンを組むことはできません。

一定期間、信用情報機関に事故情報が登録される(いわゆるブラックリストに載る)ためです。

数年たつと事故情報は消されますが、申し込む金融機関などによっては審査に通らないこともあるので注意が必要です。

詳しく解説します。

債務整理については、以下の記事で詳しく解説しています。

5〜7年程度はいわゆるブラックリストに載る(信用情報機関に事故情報が登録される)

債務整理すると、5〜7年程度、信用情報機関に事故情報が登録されます。

これはブラックリストに載った状態といわれることもあり、この間は自動車ローンを組む際の審査に通りません。

信用情報機関に事故情報が登録されていると、支払い能力に問題があると判断されるためです。

審査に通らなくなる期間は、債務整理の方法ごとに以下のように異なります。

- 任意整理:残債の完済から5年程度

- 個人再生:手続き開始から5〜7年程度、もしくは残債の完済から5年程度

- 自己破産:手続き開始から5〜7年程度

用語集

信用情報機関とは?

用語集

信用情報機関とは?

信用情報機関とは、クレジットカードやローンなどの契約、個人の返済状況や支払残高などの情報(信用情報)を管理している機関で、次の3つがあります。

金融機関や消費者金融、クレジットカード会社などは、過剰な貸付けを防ぐため、上記のいずれか、もしくは複数の機関に加盟して利用者の信用情報をチェックしています。

利用者が債務整理をすると、その知らせを受けた金融機関などは信用情報機関に事故情報を登録します。

3つの信用情報機関は情報連携をしているので、基本的に、加盟しているすべての企業は事故情報を確認できるようになるのです。

ブラックリストについては、以下の記事で詳しく解説しています。

任意整理は完済後5年程度

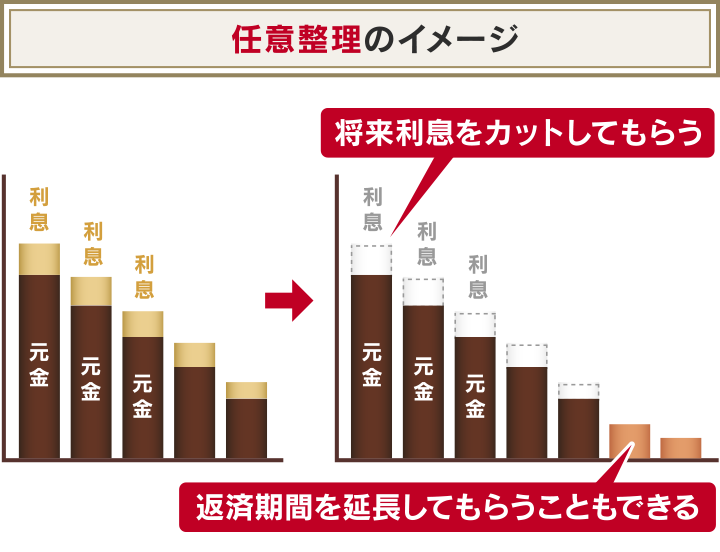

任意整理は、債権者との直接交渉を通しておもに将来利息(※)をカットし、その残債を3〜5年で返済する方法です。

任意整理でブラックリストに載る期間は、この残債を完済してから5年程度となります。

任意整理の和解日から数えると、8〜10年程度はブラックリストに載っている可能性があるといえるでしょう。

※ 金融業者と任意整理の交渉を行い、和解契約が成立した日から発生する利息のこと

任意整理については、以下の記事で詳しく解説しています。

個人再生は完済後5年もしくは手続き後5〜7年程度

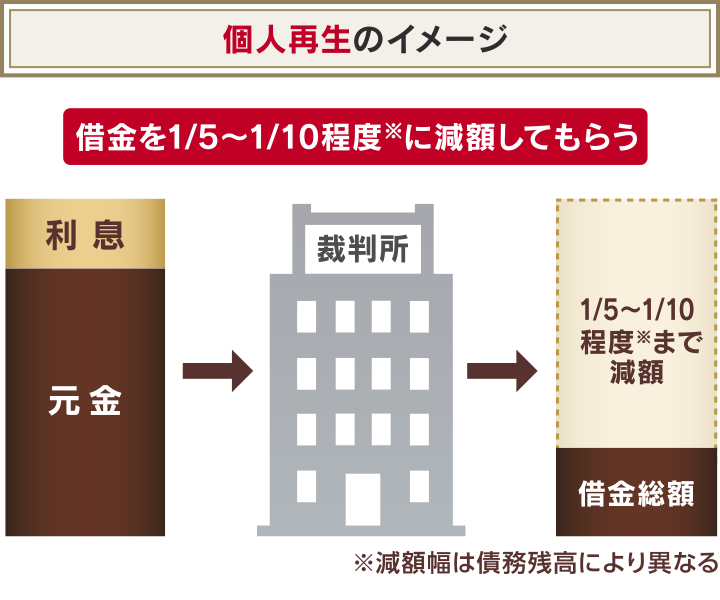

個人再生とは、返済不能のおそれがあることを裁判所に申し立てて借金を1/5〜1/10程度まで減額(※1)してもらうことを目指す方法です。

個人再生でブラックリストに載る期間は、個人再生手続の決定日から約5〜7年間、もしくは減額後の借金の完済から約5年間となります(※2)。

ブラックリストに載る期間に幅があるのは、個人再生をしたこと自体は登録されず、「延滞」として登録される信用情報機関もあるためです。

延滞の場合、残った債務を完済してから約5年間は事故情報が残ります。

よって、ブラックリストに載っている期間は、個人再生手続時の借入先が加入している信用情報機関によって異なるのです。

※1 最低100万円は返済義務が残る

※2 2022年11月4日以前の手続きについては約10年間載っている可能性あり(参考:一部情報の登録終了および登録期間の短縮について _ 一般社団法人 全国銀行協会)

自己破産は手続き後5〜7年程度

自己破産とは、裁判所を介して、原則としてすべての借金の支払い義務を免除(免責)してもらう手続きです。

自己破産でブラックリストに載る期間は、自己破産手続の決定日から約5〜7年間となります(※)。

※ 2022年11月4日以前の手続きについては約10年間載っている可能性あり(参考:一部情報の登録終了および登録期間の短縮について _ 一般社団法人 全国銀行協会

自己破産について、以下の記事で詳しく解説しています。

5〜7年たってもローンが組めないケースもある

債務整理の対象とした金融機関やグループ会社の利用は、信用情報機関の事故情報が消えても難しいことが多いといえます。

信用情報機関の事故情報とは別に、金融機関・貸金業者は自社やグループ会社の中で、独自のブラックリストを共有している場合があります(いわゆる社内ブラック)。

信用情報機関の情報と異なり、社内ブラックの情報は一定期間がたっても消えません。

債務整理の対象とした金融機関やグループ会社で自動車ローンを組むのは、半永久的に難しいといえるでしょう。

自社ローンは審査に通りやすいことも!ただし手数料に注意

自社ローンと呼ばれるローンは、比較的審査に通りやすいといわれます。

用語集

自社ローンとは

用語集

自社ローンとは

おもに中古車販売店が料金を立て替え、返済していく仕組みのこと。

販売店は金融機関ではなく、信用情報機関に加盟していないため、多くの場合、信用情報を照会して審査しません。

よって、比較的審査に通りやすいといわれています。

※ 独自の審査基準があり、審査に通ることを保証するわけではありません

ただし、自社ローンは手数料で返済額が高くなることもあるという点に注意しましょう。

利用する際は、返済可能な額になるか、よく検討してください。

自社ローンは、銀行系カーローンより返済額が高くなる可能性があるでしょう。

自社ローンは金融商品ではないため、金利というものはありません。

しかし、販売店が立て替えて支払い、それを分割で返すという形式のため、そのための手数料が加算されます。

手数料の相場は、車両本体価格の10〜20%程度といわれており、返済額が結果的に高くなる可能性があるのです。

債務整理中や債務整理後すぐに自動車を購入・利用する方法

債務整理後、すぐに自動車を購入する方法としては、以下の方法があります。

- 中古車などを一括で現金購入する

- 配偶者や家族の名義で自動車ローンに申し込む

上で解説したとおり、自社ローンは利用できる可能性もゼロではないでしょう。

また、購入にこだわらない場合、レンタカー・カーシェアリングを利用するのも有効な選択肢になりそうです。

それぞれ解説します。

中古車などを一括で現金購入する

そもそもローンの契約が必要ないものであれば、購入に支障は出ません。

価格が比較的安い中古車などを現金で一括購入することで、いわゆるブラックリストの影響を回避することが可能です。

配偶者や家族の名義で自動車ローンに申し込む

債務整理をしていない配偶者や家族の名義で申し込むことで、車のローンが組める可能性があります。

たとえ家族でも債務整理をした本人以外の信用情報に影響は出ないためです。

ただし、家族の収入などによっては、審査に通らないこともあります。

※配偶者や家族の名義を「偽って」申し込まないようにしてください。あくまで、契約の主体は配偶者や家族です。

自社ローンの利用を検討する

上で解説したとおり、自社ローンでは独自の基準で審査を行うことがあり、債務整理後でも契約できるケースもゼロではないようです。

前述のとおり金利や手数料によって返済額が高くなることがあるため、利用する場合は返済額に無理がないか、しっかりとシミュレーションするようにしましょう。

※ 審査に通ることを確約するものではありません

レンタカー・カーシェアリングを利用する

通勤などに車を使わない場合、レンタカーやカーシェアリングで対応するのも選択肢になるでしょう。

レンタカーは車を貸し出すサービスで、カーシェアリングは、事前に登録を行った会員間で車を共有して使用するサービスです。

いずれも、信用情報を照会する審査はなしで利用できます。

なお、カーリースというサービスもありますが、信用情報機関に情報照会を行うことが多いため、債務整理後は審査に通らない可能性があります(詳しくは後述)。

いわゆるブラックリスト期間後に車のローンを組むときのポイント

債務整理後、5〜7年程度たてば登録されている事故情報が消え、基本的に事故情報が審査に影響を及ぼすことがなくなります。

これは「喪明け」と呼ばれることもあります。

喪明け後にローンを申し込む際は、以下の点に注意しましょう。

- 信用情報機関で事故情報が消えているかを確認する

- 債務整理の対象にした金融機関を避けて申し込む

- 頭金は多めに用意しておく

- 事前に仮審査を利用する

- 本審査に落ちた場合は続けてローンを申し込まない

- ローンに申し込む前に信用力を上げておく

- ローン申し込み前の転職は避ける

- 必要に応じて保証人を立てる

各ポイントについて紹介します。

信用情報機関で事故情報が消えているかを確認する

債務整理後、ローンに申し込むのは、事故情報の登録が削除されたことを確認してからの方が確実です。

自身の事故情報が消えているかどうかは、各信用情報機関に情報開示請求を行えばわかります。

| 信用情報機関名 | 開示依頼の方法 | 手数料(税込) |

|---|---|---|

| 株式会社シー・アイ・シー(CIC) | インターネット | 500円 |

| 郵送 | 1,500円 (速達などの費用は別) |

|

| 株式会社日本信用情報機構(JICC) | スマートフォン専用アプリ | 1,000円 |

| 郵送 | 1,000円 (速達などの費用は別) |

全国銀行個人信用情報センター(KSC) | インターネット | 1,000円 |

| 郵送 | 1,124~1,200円 (速達などの費用は別) |

※ 2023年7月時点の情報です。ご利用の際は各公式サイトで最新の情報をご確認ください

可能であれば、インターネットやアプリでの開示請求を行うのが早いでしょう。

債務整理の対象にした金融機関を避けて申し込む

前述したとおり、債務整理の対象にした金融機関では事故情報が半永久的に残り、審査に通らないケースが多いといえます。

具体的には、以下のような金融機関への申し込みを避けるようにしてください。

- 任意整理で交渉の対象にした貸金業者・金融機関とその系列会社

- 自己破産や個人再生をした時点で借り入れがあった貸金業者・金融機関とその系列会社

頭金は多めに用意しておく

ローンの審査に自信がなければ、申し込みまでに自己資金をためて、ローンの頭金を多めに用意するのがよいでしょう。

頭金を入れることで借入金額が少なくなるため、フルローンを組むより返済負担率が下がり、返済もしやすくなります。

さらに、頭金があることで金融機関に対して「計画的に貯蓄ができる人」という印象を与えることができ、審査においてもプラスの評価につながりやすくなるでしょう。

事前に仮審査を利用する

金融機関によっては、自動車ローンの「仮審査」を設けています。

これは、属性や年収、住居、勤務年数などの情報から、自動車ローンを借りられる見込みがあるかを簡易的に審査してもらえるものです。

仮審査を利用することには、以下のようなメリットがあります。

- 本審査より短期間で審査が終わることが多い

- 仮審査の結果は信用情報に照会情報が残らない

- 仮審査の結果からローンの頭金や借り入れる額を検討できる

本審査に落ちた場合は続けてローンを申し込まない

事故情報が抹消された後でも、年収と借入金額とのバランスなどにより、車のローンの本審査に通らない可能性があります。

本審査に通らなかった場合、できるだけ最低でも6ヶ月以上の時間をあけてから別のローンに申し込むようにしてください。

本審査の場合、信用情報には、金融機関による照会情報も登録されます。

ローンに立て続けに申し込むと照会情報がいくつも登録されて「他の金融機関に断られている」と判断され、審査に通らなくなる可能性があるのです。

ローンに申し込む前に信用力を上げておく

ローンの新規申し込みがあった場合、金融機関は信用情報機関の情報を確認して審査を通すか否かの判断をします。

事故情報が消えた後は、クレジットカードなどの利用履歴が何も記録されていない状態になります(スーパーホワイト)。

これは、クレジットカードなどでの買い物をきちんと支払ったという実績がないことを意味します。

よって、審査の対象者が信用できるのかの判断ができず、審査に通らない可能性もあるのです。

よって、申し込み前に信用情報機関に取引情報を増やすことで、審査に通りやすくなるといわれています。

たとえば携帯電話を分割払いで購入し、滞納なく支払っていれば、分割払いの履歴が確認され、信用できる人物として審査に通る可能性が高まります。

無理のない金額で検討してみましょう。

ローン申し込み前の転職は避ける

車のローンの申し込み時には、勤続年数も申告する必要があるケースもあります。

1社に勤めている年数が少なければ、審査に通りづらくなるかもしれません。

ローンの申し込み前は転職をひかえておくのが無難です。

必要に応じて保証人を立てる

条件によっては、ローンの審査に際して、保証人を求められることがあります。

必要に応じて、保証人を立てられるようにしておくと安心です。

なお、保証人にも審査はあり、信用情報機関に照会が行われます。

直近に債務整理をしている人は保証人になれないので注意しましょう。

債務整理を考えたら弁護士法人・響に相談を

債務整理を考えたら、弁護士法人・響の無料相談の利用をご検討ください。

債務整理をすると、一定期間いわゆるブラックリストに載る状態になり、ローンの新規契約が難しくなります。

これらのデメリットをふまえ、そもそも債務整理をすべきか、債務整理後の生活をどうすべきか迷うことも多いでしょう。

問合せ・相談実績43万件以上の弁護士法人・響には債務整理案件の解決実績が豊富な弁護士が多く所属しています。

無料相談では、状況に合わせて最適な債務整理の方法と進め方をご提案することが可能です。

債務整理と車のローンについてのよくある質問

債務整理とローンについて、よくある質問を紹介・回答します。

車のローンは結婚したら組めるようになる?

結婚して名字が変わっても、信用情報機関に登録された事故情報は消えません。

よって、結婚したからといって債務整理直後のローン契約は難しいでしょう。

確かに結婚で名字が変わると新しい信用情報がつくられますが、いわゆるスーパーホワイト状態になるため、旧姓での信用情報が調べられるのが一般的なのです。

結婚後の信用情報について、詳しくは以下の記事で解説しています。

ろうきんマイカーローンなら債務整理直後でも審査に通る?

ろうきんマイカーローンの審査は、債務整理から一定期間たつ前に通るのは難しいでしょう。

ろうきんとは労働金庫の略で、勤労者のための福祉金融機関という立場で、一般的な金融機関より低金利での貸付けを行っています。

しかし労働金庫は信用情報機関のKSCやCICに加盟しているため、事故情報が消えないうちは、審査に通るのは難しいでしょう。

参考:中央ろうきん

カーリースであれば債務整理後も審査に通る?

カーリースは年単位の利用契約を結び、毎月定額で車を借りるサービスです。

債務整理後、信用情報機関の事故情報の履歴が消去されるまでは債務者(お金を借りた側)本人の名義でカーリースの契約をすることは難しいことが多いでしょう。

カーリースの契約審査で、リース会社が信用情報機関に信用情報の照会をすることが多いからです。

車を家族で利用したい場合、家族が契約を結べば債務整理をした人も車を使える可能性はあります。

過払い金返還請求をしたらローンは組みづらくなる?

過払い金の返還請求をした場合、ローンの契約に影響が出るケース・出ないケースがあります。

- 過払い金が発生した借金を完済している場合:原則ローンの契約に影響は出ない

- 過払い金が発生した借金を完済していない場合:任意整理の扱いとなり、一定期間ローンの契約に影響が出ることがある

いずれの場合も、過払い金返還請求をした相手となる貸金業者やその系列企業では、社内ブラックの扱いとなり、ローンが組めない可能性が高いでしょう。

過払い金返還請求とローン契約については、以下の記事で詳しく解説しています。

車のローンの返済中に債務整理するとどうなる?

車のローンの返済中に債務整理をした場合、債務整理の方法や進め方によって影響は異なります。

- 任意整理:ローン会社を交渉対象から外した場合、車に影響はない

- 個人再生:ローン会社に車が引き揚げられる可能性がある

- 自己破産:ローン会社に車が引き揚げられるか、基本的に車が裁判所に回収され、債権者への返済に充てられる

なお、所有権留保つきのローンの場合、債務整理をしなくても、車のローンの返済が滞った時点で車が回収されてしまう可能性があるでしょう。

債務整理の車への影響については、以下の記事で詳しく解説しています。

-

債務整理すべきか無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも