- 弁護士会所属

- 東京第二弁護士会 第59432号

- 出身地

- 奈良県

- 出身大学

- 関西大学社会学部 大阪大学法科大学院

- 保有資格

- 弁護士

- コメント

- ご依頼者の抱える問題が一歩でも解決に進むように日々職務に努めております。

「個人再生をしたら住宅ローンはどうなる?」

「個人再生後も住宅ローンは組める?」

債務整理の方法の一つである個人再生は「住宅ローン特則」を利用して住宅ローンを原則変わらず返済し続けることで、マイホームを残せる可能性がある制度です。

ただし、住宅ローンがペアローンの場合や滞納が一定期間以上続いている場合など、住宅ローン特則の利用ができないこともあります。

個人再生後に住宅ローンを組む場合は、再生手続開始決定から5〜7年程度経過する必要があります。

個人再生および住宅ローン特則の制度は複雑なので、疑問点や不明点があるならまずは弁護士への無料相談で解決するのがよいでしょう。

弁護士に無料相談をして納得できれば、そのまま手続きを依頼することも可能です。

本記事では、個人再生で住宅ローンはどうなるのか、住宅ローン特則が使えなくなるケースや個人再生後のローン契約などについて、具体的に解説していきます。

-

個人再生すべきか無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも

目次

個人再生で住宅ローンはどうなる?減額可能?

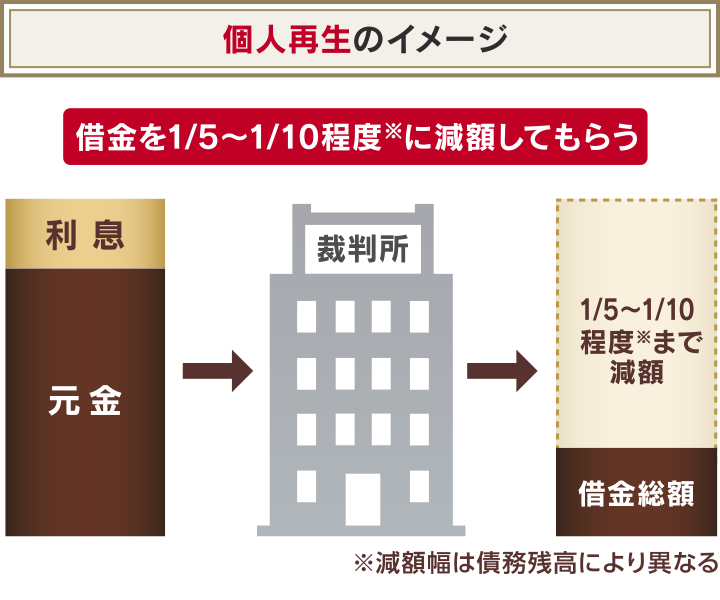

個人再生とは民事再生法に定められた債務整理方法で、裁判所に申し立て、再生計画を認可してもらうことで借金を1/5〜1/10程度(最低100万円)に減額できる制度です。

個人再生では住宅ローンを減額することも可能ですが、住宅ローンを減額対象にすると、金融機関に「契約どおりにローンを返済できなくなった」と見なされるため、家を手放すことになってしまいます。

ただし「住宅ローン特則」を利用すると、個人再生の対象から住宅ローンを外し、家を手元に残すことができます。

以下、詳しく解説します。

個人再生については、以下の記事で詳しく解説しています。

住宅ローンも減額可能ではあるが家は手元に残せなくなる

個人再生では住宅ローンの減額も可能ですが、減額すると原則として債務者(お金を借りた人)名義の持ち家は引き上げられてしまいます。

住宅ローンの債権者(金融機関など)は通常、家に抵当権を設定しています。

抵当権とは、債務者が住宅ローンを払えなくなったときに、金融機関などが担保としてその家を売却し、ローンのお金を回収できるという権利です。

よって「契約どおりに住宅ローンを返済できなかった」となると、抵当権が行使され、持ち家は競売にかけられてしまうのです。

しかし、住宅ローンを減額の対象にしなければ、支払いを続けることで家を手元に残すことができます。

個人再生には、それができる「住宅ローン特則」という制度があるのです。次の項で詳しく解説します。

住宅ローン特則(住宅資金特別条項)でそのまま返済し続けることで家を残せる

個人再生とは本来、債務者の経済生活の再生を目指すことを目的とした、債務整理の方法です。

生活の基盤である住宅を失えば、その目的を果たすことができません。

そのため、生活の基盤である住宅を手放さなくて済むように、住宅ローンについては例外的に「住宅ローン特則(住宅資金特別条項)」という制度が設けられています。

この制度を利用すると、住宅ローンをそのまま返済し続けることができるため、家が引き上げられずに済みます。

住宅ローン特則の詳しい内容のほか、住宅ローンの仕組みについて、もう少し見ていきましょう。

住宅ローン特則(住宅資金特別条項)については、以下の記事で詳しく解説しています。

住宅ローン特則とは再生計画で住宅ローンの返済の継続を認めてもらうこと

住宅ローン特則を利用すると、再生計画に「住宅資金特別条項」という特別の条項を定めることになります。

これが認められると、住宅ローンとしての借り入れ(住宅資金貸付債権)だけを別に返済し続けることになり、マイホームを手元に残せるのです。

ちなみに、個人再生をすると借り入れのある銀行の口座はすべて凍結されますが、住宅ローン特則を使うと、住宅ローン口座だけは凍結されないか、再生計画の認可が下りた段階で凍結が解除されるケースが多いようです。

ただし住宅ローン特則を使うには、以下のような利用要件を満たす必要があります。

- 住宅資金貸付債権(住宅ローンとしての借り入れ)である

- 再生債務者(個人再生の申立人)が所有している住宅である

- 再生債務者の居住用の建物である

- 住宅を他の借り入れの担保にしていない

- 滞納による代位弁済後、6ヶ月以内に再生手続開始の申立てをしている

支払総額は減らせないが返済スケジュールは変更できることも

原則的には、住宅ローン特則(住宅資金特別条項)を利用して以降は、そのまま住宅ローンを支払い続けることになります。支払総額の減額もありません。

ただし、住宅ローンの返済が苦しく滞納しかねない場合は、民事再生法・第199条にのっとり、支払期限の延長など、住宅ローン返済のスケジュールを変更できる可能性があります。

ただし、スケジュール変更には以下の要件をすべて満たす必要があります。

- 住宅資金貸付債権の元本・利息・および再生計画認可の決定までの遅延損害金をすべて支払う

- 支払期限は本来設定していた最終弁済期から10年を超えず、再生債務者の年齢が70歳を超えないものである

- 本来設定していた契約内容(返済額、支払い方法など)におおむね沿った契約内容である

また、無期限にスケジュールを延長できるものではない点には注意が必要です。

個人再生の手続き中は弁済許可の申立てを行って別途住宅ローンの返済を続ける

個人再生の手続きが始まると、個人再生前に抱えていた借金(再生債権)の弁済は原則的に禁止されます。

しかし、住宅ローンの返済も禁止されてしまうと、期限の利益を喪失し、抵当権を行使されて家を手放さなくてはならないケースもありえます。

そこで、住宅ローンを滞納していない場合や、滞納していても期限の利益喪失の通知を受けていない場合、個人再生とは別に、住宅ローンの弁済許可の申立てを行い、特別に許可をもらって返済し続けていく必要があります。

すでに滞納が続いて期限の利益が喪失し、保証会社による代位弁済がなされている場合については後で詳しく解説しています。

住宅ローンがペアローンの場合や連帯保証人や連帯債務者がついている場合はどうなる?

住宅ローンがペアローンの場合は、住宅ローン特則の対象外になる可能性が高いので注意しましょう。

連帯保証人や連帯債務者がついている場合、基本的に住宅ローン特則は利用可能です。

詳しく解説します。

ペアローンは住宅ローン特則対象外のことも

原則的には、ペアローンを利用すると住宅ローン特則を使えません。

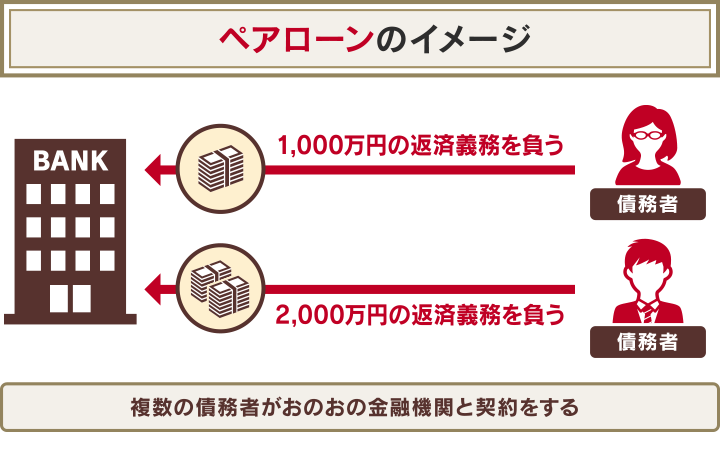

ペアローンとは、不動産を共有する複数の人間(夫婦の場合が多い)がそれぞれローンを契約することをいいます。

複数人の収入を合計することでより高額なローンを借りられるのがペアローンのメリットです。

ただし、個人再生をする場合には、ペアローンが問題になります。

というのも、上で紹介したとおり、住宅ローン特則を使うための要件に「住宅を他の借り入れの担保にしていない」というものがあるからです。

つまり、家に設定された抵当権が一つである必要があるのです。

ペアローンでは、多くの場合住宅が夫婦2人それぞれの借り入れの担保になっており、この要件に反してしまいます。

夫婦がそれぞれ個人再生を申し立てるという方法もないわけではありませんが、それによって必ず住宅ローン特則が利用可能になるというわけではありません。

ペアローンで住宅ローン特則を使える可能性があるかはケースによっても異なるため、弁護士に相談してみることをおすすめします。

連帯保証人や保証人・連帯債務者がついていても住宅ローン特則は利用可能

連帯保証人や保証人がついていても住宅ローン特則は利用できます。

個人再生後もそのまま返済を続ければ、連帯保証人・保証人に迷惑をかけることはありません。

連帯保証人や保証人は「主債務者(ローンの契約者)が支払えなくなったときに代わりに払う立場」にある人であり、返済を続けられているかぎりは影響は出ないのです。

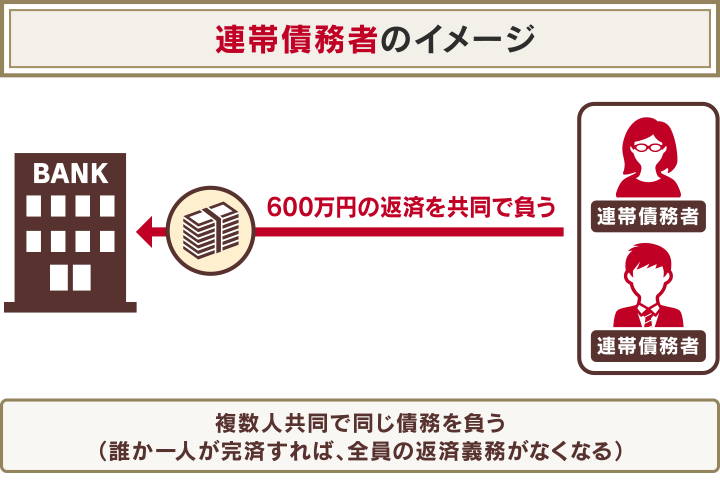

また、連帯債務者がいても住宅ローン特則の利用は可能です。

ペアローンの場合は複数の債務者が別々にローンを契約していますが、連帯債務者は共同で一つの債務を背負うため、抵当権は一つであり、住宅ローン特則が適応可能な条件に当てはまります。

住宅ローンを借り換えていた場合はどうなる?

借り換えをした住宅ローンであっても、住宅ローン特則は利用可能です。

新しく借りた住宅ローンも、住宅資金貸付債権(住宅ローンとしての借り入れ)であることには変わりはなく、住宅ローン特則の利用要件を満たしています。

ただし、借換時の諸費用が新たな住宅ローンに含まれていると、住宅資金貸付債権には当てはまらないとして、住宅ローン特則を利用できない恐れもあります。

いずれにせよ、ローン特則を使うための条件は複雑です。

迷ったらまずは弁護士に相談するのがよいでしょう。

滞納による代位弁済後も住宅ローン特則は利用できる?

住宅ローンを滞納したことにより、保証会社が住宅ローンの全額を代位弁済した場合も、住宅ローンの巻き戻しをすることによって住宅資金特別条項を利用できます。

ここでいう代位弁済とは、返済できなくなった債務者に代わって保証会社がローンを弁済することです。

また巻き戻しとは、簡単にいうと代位弁済をなかったことにする制度です。

通常、代位弁済を受けると住宅ローン特則を利用できなくなりますが、代位弁済から6ヶ月を経過する日までに個人再生を申し立てた場合は、例外的に住宅資金特別条項を利用できると定められているのです(民事再生法198条2条)。

これは、個人再生制度の「債務者の経済生活の再生をはかる」という趣旨を踏まえた取り決めだといえるでしょう。

ただし、代位弁済から6ヶ月を過ぎると巻き戻しは認められません。

代位弁済については以下の記事で詳しく解説しています。

個人再生中や個人再生後は住宅ローンを組める?

個人再生を行うと、信用情報機関に事故情報が登録されてしまうため、しばらくは新たなローンが組めなくなります。

これがいわゆる「ブラックリストに載る」状態です。

ただし、手続き後5〜7年程度を過ぎると、またローンを組めるようになります。

以下、詳細を解説します。

手続き後5〜7年はブラックリストに載り審査に通らない

個人再生の手続きを行うと、その後一定期間は原則として新たなローン契約を結べなくなります。

それは、個人再生を行ったという事実が信用情報機関に事故情報として登録されるためです。これがいわゆる「ブラックリストに載る」状態です。

信用情報機関とは、各金融機関と利用者の利用情報・取引履歴を保管・管理する機関のことです。

各金融機関は、ローンの契約申し込みがあると信用情報機関へ情報照会を行い、利用者の信用情報をチェックします。

その際に事故情報が登録されていると「借金返済は期待できない」と判断され、ローンの審査に通らない可能性が高くなるのです。

日本には3つの信用情報機関があり、それぞれ加盟している企業・機関と、事故情報の登録期間は以下のとおりです。

| 信用情報機関名 | おもな加盟企業・機関 | 事故情報の登録期間 |

|---|---|---|

| 株式会社シー・アイ・シー(CIC) | おもにクレジットカード(信販)会社が加盟 | 残債完済から5年程度(※1) |

| 株式会社日本信用情報機構(JICC) | おもに消費者金融が加盟 | 残債完済から5年程度(※2) |

| 全国銀行個人信用情報センター(KSC) | おもに銀行や信用金庫、信用保証協会などが加盟 | 手続開始決定日から7年程度 |

※1 個人再生を申し立てた事実は載らず、代位弁済などによって登録される

※2 2019年9月30日以前の契約・借り入れは手続開始決定日から5年

なお、信用情報機関に加盟していない企業は原則として信用情報を参照しません。

そのため、信用情報機関に加盟していない金融機関でローンを組む場合は、個人再生によって信用情報機関に事故情報が登録されていても、審査に通るケースがまれにあるようです。

ブラックリストについては、以下の記事で詳しく解説しています。

【独自取材】ハウスメーカー勤務ご経験者の本音

当メディアでは、ハウスメーカーの勤務ご経験者に独自取材をして、実際の住宅ローン契約時の対応についてお話をお聞きしました。

以下で紹介します。

| 【保有資格】 | 宅地建物取引士・住宅ローンアドバイザー |

|---|

住宅ローンご契約の際には、必ず審査があります。

審査内容は勤務会社名、勤続年数、年収・物件金額、物件の担保価値などですが、もちろん信用調査も照会します。

信用調査に事故情報がある(ブラックリスト)と、ほぼ例外なく審査に通らないでしょう。大手企業にお勤めで年収が高い方でも、審査に通ることはないといえます。連帯保証人を追加しても無理でしょうね。

住宅ローンは借入れ額が大きいので審査は厳しく「審査が甘い」銀行は皆無といえます。フラット35を利用する場合は、銀行だけでなく住宅金融支援機構の審査もあるため、さらにハードルが高くなってしまいます。

ブラックリストに載っている期間は、残念ながら住宅ローンを組むことは諦めたほうがいいですね。一定期間が過ぎてブラックリストが消えたら契約は可能なので、それまで待ってください。

※取材日:2024年1月26日。個人の見解も含まれるため内容を保証するものではありません。

家族名義であれば手続き後すぐでもローンを組めることがある

信用情報機関に事故情報が登録されるのは、個人再生を申し立てた本人だけです。

本人の配偶者や同居している家族の信用情報とは基本的に関係ありません。

そのため、個人再生から一定期間が経過していなくても、家族の名義なら新たなローンを契約できる可能性があります。

ただし、ローンを扱う金融機関は、信用情報以外の情報も住宅ローンの審査の材料としています。

信用情報に問題がないからといって、審査に必ず通るとはかぎりません。

詳しくは次の項目で解説します。

個人再生後に住宅ローンの審査に通るポイントとは?

個人再生後、信用情報機関の事故情報が抹消されても「返済能力がある」と金融機関に見なされなければ、住宅ローンの審査には通りづらいでしょう。

国土交通省「令和4年度民間住宅ローンの実態に関する調査結果報告書」によると、住宅ローンの契約においては9割以上の金融機関が「完済時年齢」「借入時年齢」「健康状態」「年収」「勤続年数」「返済負担率(※)」などの項目も重要と考えているようです。

以上を踏まえ、個人再生後にローンの審査に通るためのポイントを、以下の8つにまとめました。

- 信用情報機関に事故情報が残っていないか確認する

- 一つの企業に長期勤務し安定した収入を確保する

- 個人再生時に借り入れやローンのあった会社・金融機関以外を選ぶ

- ディーラーローンやノンバンク系のローンの利用も考える

- 場合によってはペアローンや親子リレーローンなども選択肢に入れる

- 自己資金を貯めてローンの頭金を多めに用意する

- 審査に通らなかった場合は間をあけて別の会社・金融機関に申し込む

それぞれの項目について、詳しく説明していきましょう。

※ 返済負担率とは年収に占める年間返済額の割合のこと。返済割合とも呼ばれ、割合が高いほど負担が重くなり、返済が困難になります。

信用情報機関に事故情報が残っていないか確認する

まずは信用情報機関に情報開示請求を行い、事故情報が抹消されていることを確認しましょう。

信用情報機関に情報開示の申請を行うことで、自身の信用情報の状態を知ることができます。

各信用情報機関の情報開示の依頼方法は以下のとおりです。

| 信用情報機関名 | 依頼方法 | 手数料(税込) |

|---|---|---|

| 株式会社シー・アイ・シー(CIC) | インターネット | 1,000円 |

| 郵送 | 1,000円 (速達などの費用は別途) |

|

| 株式会社日本信用情報機構(JICC) | スマートフォン専用アプリ | 1,000円 |

| 郵送 | 1,000円 (速達などの費用は別途) |

|

| 全国銀行個人信用情報センター(KSC) | インターネット | 1,000円 |

| 郵送 | 1,124~1,200円 (速達などの費用は別途) |

※ 2022年10月時点の情報です。ご利用の際は各社のWebサイトで最新情報をご確認ください。

なお、信用情報機関に登録されていた事故情報が抹消されると、クレジットカードなどの利用履歴が一つもない真っ白な状態(スーパーホワイト)になります。

これは、クレジットカードなどでの買い物をきちんと支払ったという実績がないことを意味するため、金融機関は債務者の返済能力の有無を確認できません。

そこでクレジットカードをある程度利用しておくと、それが支払い実績となり、信用につながります。

これは「クレヒス(クレジットカードヒストリー)を作る」とも呼ばれる対策です。

ただし、ここでクレジットカードの支払いを滞納するような事態になると、再び事故情報が信用情報機関に登録されてしまいます。

自分が返済できる額をしっかり把握し、無理のないカード利用を心がけましょう。

一つの企業に長期勤務し安定した収入を確保する

転職を繰り返さず、一つの職場に長く勤めていると、「安定収入があり、返済能力は十分」と評価されることが多く、ローンにも通りやすくなります。

個人再生申立て前に借り入れやローンのあった会社・金融機関を避ける

個人再生の対象としたローンのあった会社や金融機関では、新たなローンの契約は難しいと考えましょう。

信用情報機関とは別に、その会社や金融機関が独自に顧客の事故情報をデータベース化している可能性があるからです。

これはいわゆる「社内ブラック」と呼ばれることがあり、半永久的に残るケースもあります。

個個人再生から5~10年程度が経過し、信用情報機関からは事故情報が抹消されたとしても、その会社や金融機関の審査には通らない可能性が高いといえるのです。

ノンバンク系のローンの利用も考える

ノンバンク系のローンは、銀行系のローンに比べて審査に通る可能性が比較的高いといわれています。

ノンバンク系とは、住宅ローンの専門企業やクレジットカード・ショッピングローンなどを扱う企業のことをいいます。

ノンバンク系が加盟している信用情報機関のCICやJICCは、事故情報の登録期間が5年程度と、いわゆるブラックリスト期間が短いのです。

また、ノンバンク系は独自の審査基準を持っている場合があり、銀行系ローンに比べて比較的審査に通りやすいとされます。

ただし、ノンバンク系のローンは銀行系のローンより金利が高くなり、支払総額が増えるケースもあります。

自分の支払い能力で無理なく返済できるか、検討するべきでしょう。

場合によってはペアローンや親子リレーローンなども選択肢に入れる

ペアローンや親子リレーローンなどを利用することで、審査に通る可能性は高まるでしょう。

前述のとおりペアローンとは1つの物件を購入する際に、夫婦がそれぞれ契約者となり、住宅ローンの借り入れを行うことです。

親子リレーローンとは、親と成人した子どもが契約するローンで、親が高齢または定年退職になったタイミングで子どもが支払いを引き継ぐもの。

どちらも夫婦もしくは親子の収入を合算するため、大きな金額を借りられる可能性があります。

ただし、ペアローンには、離婚した場合などにトラブルになりやすいというリスクがあります。

また親子リレーローンも、親が早く亡くなった場合に子どもの負担が大きくなる、土地や物件の相続権に関してトラブルが起きやすいなど、デメリットが小さくありません。

メリットとデメリットを比べ、慎重に検討を進めるのがよいでしょう。

自己資金を貯めて頭金を多めに用意する

自己資金を貯めて、ローンの頭金を多めに用意するのも、審査においてプラスの材料になります。

金融機関に対して「頭金を多めに用意できる人=計画的に貯蓄ができる人」という印象を与えることができるからです。

また、頭金を多く入れることで借入金額が少なくなり、余裕のある返済計画を組める可能性もあります。

審査に通らなかった場合は間をあけて別の会社・金融機関に申し込む

実際にローンの申し込みを行う際は、1つずつ、間隔をあけて申し込むようにしましょう。

審査に通らないからといって立て続けに複数の会社・金融機関に申し込むのは避けた方が無難です。

信用情報機関には、ローンの申し込み記録も残ります。

短期間に多くの金融機関で申し込みをしていると「他社でも審査が通らなかったのか」「貸し倒れのリスクがありそうだ」と疑われてしまうのです。

個人再生の仕組みや個人再生後の生活に関する不明点は弁護士に相談を

個人再生は複雑な手続きです。

また、住宅ローン特則を使えるケース・使えないケースはさまざまで、債務者本人が自分で調べて判断するのは難しいこともあるでしょう。

個人再生の手続きができたとしても、その後しばらくは新たなローンが組めなくなるなど、個人再生後の暮らしへのデメリットも小さくありません。

個人再生をはじめ債務整理の実績が豊富な弁護士に相談すれば、そもそも個人再生をするべきなのか、住宅ローン特則を使えるのか、個人再生後の生活をどうするべきかといったアドバイスをしてもらえます。

弁護士法人・響では、無料相談を受け付けています。

住宅ローンの返済や、他の借金の返済が滞ってしまう前に、一度、弁護士のアドバイスを聞いてみてはいかがでしょうか。

- 個人再生とは債務整理の方法の一つで、裁判所に申し立てをして認可されることで借金を1/5〜1/10程度(最低100万円)に減額できる制度です。「住宅ローン特則」を利用し、住宅ローンに関しては原則そのまま支払い続けることで、マイホームを残せる可能性があります。

- ただし、ペアローンの場合は、住宅ローン特則を利用できない可能性があります。

- 一方、連帯保証人や連帯債務者がついている場合は、問題なく住宅ローン特則を利用できます。住宅ローンを借り換えていた場合も同様です。

- 滞納により住宅ローンの保証会社が代位弁済した場合も、6ヶ月以内であれば「巻き戻し」をすることで住宅ローン特則を利用できます。

- 個人再生手続き後、しばらく新たな住宅ローンは組めません。手続き後、5〜7年程度は信用情報機関に事故情報が登録されるためです。しかし一定期間を過ぎると、またローンを組める可能性があります。

- 個人再生は複雑な手続きで、住宅ローン特則を利用できる場合・できない場合などの判断も難しいといえます。疑問点があれば、まずは弁護士法人・響の無料相談でアドバイスをもらってみてはいかがでしょうか。

-

個人再生すべきか無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも