「個人再生をしたいけど、どんな書類が必要なんだろう…」

「必要な書類はどこで手に入るのかな…」

個人再生手続を行うためには、申立書や債権者一覧表、財産目録、さらには課税証明書や家計収支表など多くの書類が必要です。

必要書類の入手先は、裁判所や市区町村役場、勤務先、金融機関など多岐にわたるため、ご自身ですべてを把握して準備するには負担が大きいといえます。

書類に不備があると手続きに失敗するリスクもあるため、個人再生の手続きは、弁護士に依頼することが一般的といえます。

この記事では、個人再生に必要な書類や入手先と、個人再生を失敗しないための記載のポイントなどを紹介します。

弁護士法人・響は、個人再生に関する相談は何回でも無料です。

経験豊富な弁護士が書類の入手や記載方法、裁判所とのやりとりなど個人再生の手続きをフルサポートいたします。

-

個人再生すべきか無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも

目次

「弁護士に相談するべきなのか迷う」という方は、まずは「借金減額診断」を使って返済額を減額できるか診断してみましょう。

たった3問の質問に答えるだけなので、お気軽にお試しください。

借金、減らせる?30秒で借金減額診断する

個人再生の申立時の必要書類とは

「個人再生」とは、法律上の手続により借金を解決する債務整理の一つです。

借金返済が不能であることを裁判所に申し立て、認可決定を受けることで借金を1/5~1/10程度に減額してもらう手続きです。

個人再生の申立てには、おもに次のような書類が必要です。

| 書類名 | 入手先 |

|---|---|

| 申立書 | 地方裁判所 ※一般的にWebサイトで入手可能です。 |

| 陳述書 | |

| 債権者一覧表 | |

| 財産目録 |

| 書類名 | 入手先 |

|---|---|

| 委任状 | 弁護士事務所 |

| 書類名 | 入手先 |

|---|---|

| 住民票の写し | 住民登録した市区町村役場 |

| 書類名 | 入手先 |

|---|---|

| 課税証明書 所得証明書 | 住民登録した市区町村役場 |

| 源泉徴収票 | 勤務先 |

| 預金通帳の写し、保険証券、自動車・不動産の査定書類、株式・FX・暗号資産取引に係る書類 など | 該当の企業など |

| 書類名 | 入手先 |

|---|---|

| 住宅資金貸付契約を証明する書面のコピー | 金融機関 |

| 住宅と土地の登記事項証明書 | 住宅所在地を管轄する法務局(登記所) |

| 書類名 | 入手先 |

|---|---|

| 年金振込通知書 など | 日本年金機構 |

個人再生申立ての必要書類について、ここに挙げた以外のものも含めて以下で詳しく解説します。

個人再生の手続きの流れについて詳しくは以下の記事をご参照ください。

裁判所で入手する書類

申立てに必要な書類のうち、裁判所で入手できる書類を紹介します。

個人再生を行うためには、裁判所への申立てが必要です。

申立ては、申立書など所定の書類を提出する形で行われます。

申立書以外の必要書類は裁判所によって異なることもあるので、申立先裁判所へ事前に問い合わせましょう。

申立先は、たとえばサラリーマンであれば住所地を、個人事業者なら店舗など営業の中心地を管轄する地方裁判所です。

裁判所で入手できる書類を5つ紹介します。

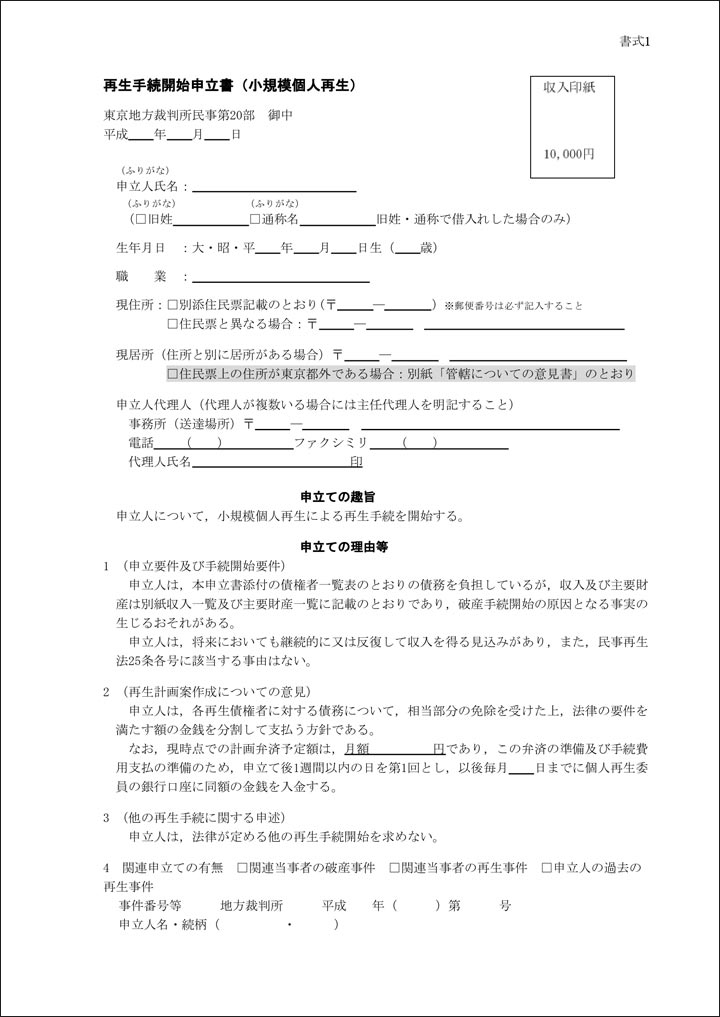

再生手続開始申立書

再生手続開始申立書とは、裁判所に対して個人再生の開始を求める書面です。

申立書の記載で特に重要なことは、次の2つです。

| 重要なこと | 記載例 |

|---|---|

| 個人再生の申立書であることがわかること | 「再生手続開始申立書(小規模個人再生)」 |

| 個人再生開始の決定を求めていることがわかること | 「申立ての趣旨 申立人について、小規模個人再生による再生手続を開始する、との決定を求める」 |

申立書には、手続費用として10,000円分の収入印紙を貼らなければなりません。

〈書式例〉

出典 日本弁護士連合会WEBサイト 「個人再生手続参考書式」

※申立てを行う際はご自身の管轄地方裁判所で使用する書式をご利用ください。

個人再生の費用について詳しくは以下の記事をご参照ください。

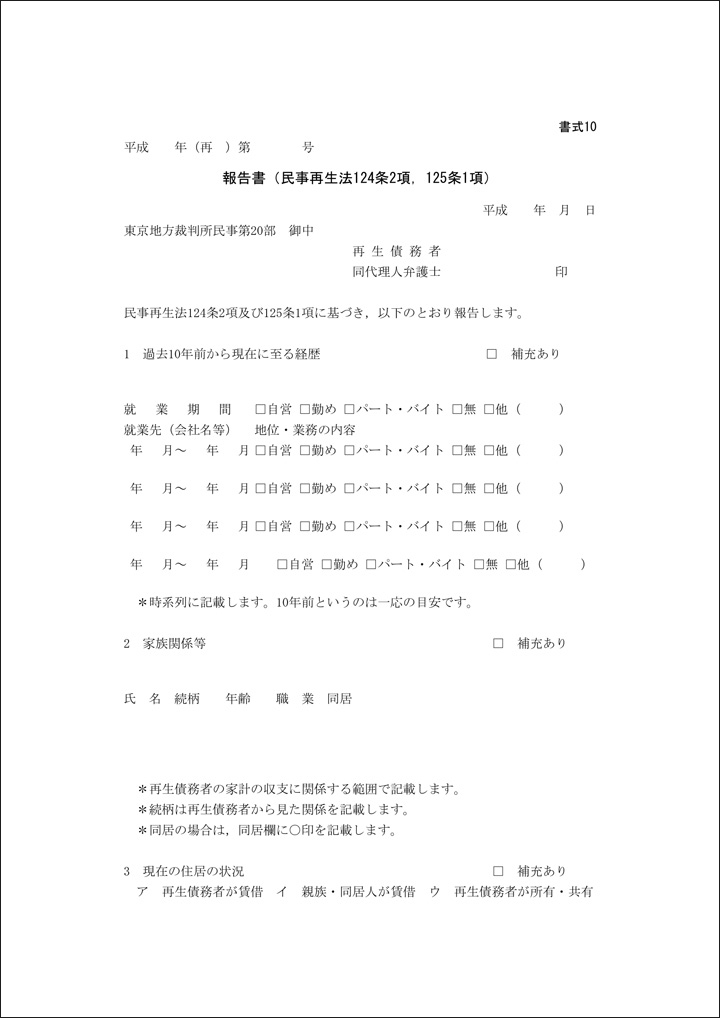

陳述書

陳述書とは、申立理由を詳しく書いた書面です。申立書を補足する役目を果たします。

裁判所によっては、申立書と一体の場合や「報告書」といった名称の場合もあります。

記載するのは、おもに次のような内容です。

- 申立人の職業

- 収入

- 生活状況

- 申立てに至った理由

など

裁判所としても、再生手続を開始するかどうかを決めるためには、申立理由を詳しく知る必要があります。

再生手続開始の決定をもらえるよう、陳述書は申立先の裁判所の書式に従ってできるだけ詳しく書きましょう。

〈書式例〉

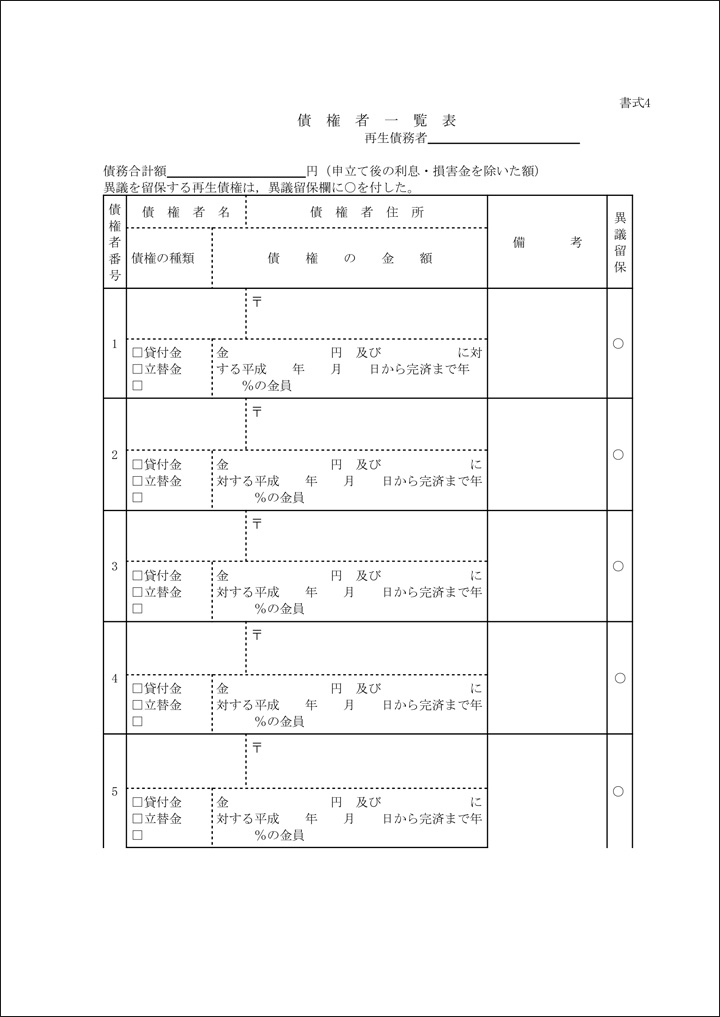

債権者一覧表

債権者一覧表とは、申立人に対して債権を持っている人のリストです。

個人再生ができるのは債務総額5,000万円以内(住宅ローン除く)の人に限られるため、この要件の有無を裁判所が判断するための書類です。

次の場合、個人再生から通常の再生手続に移行します。

- 申立時に債権者一覧表の提出がない

- 債務総額が5,000万円以内と書かれているが、実際は5,000万円を超えている

※通常の再生手続移行を求めない場合は移行しません。

手続きが面倒な通常の再生手続でなく、手軽な個人再生を受けられるよう、債権者一覧表を正しく書き、申立書と一緒に必ず提出しましょう。

〈書式例〉

債権者一覧の記載漏れについて詳しくは以下の記事をご参照ください。

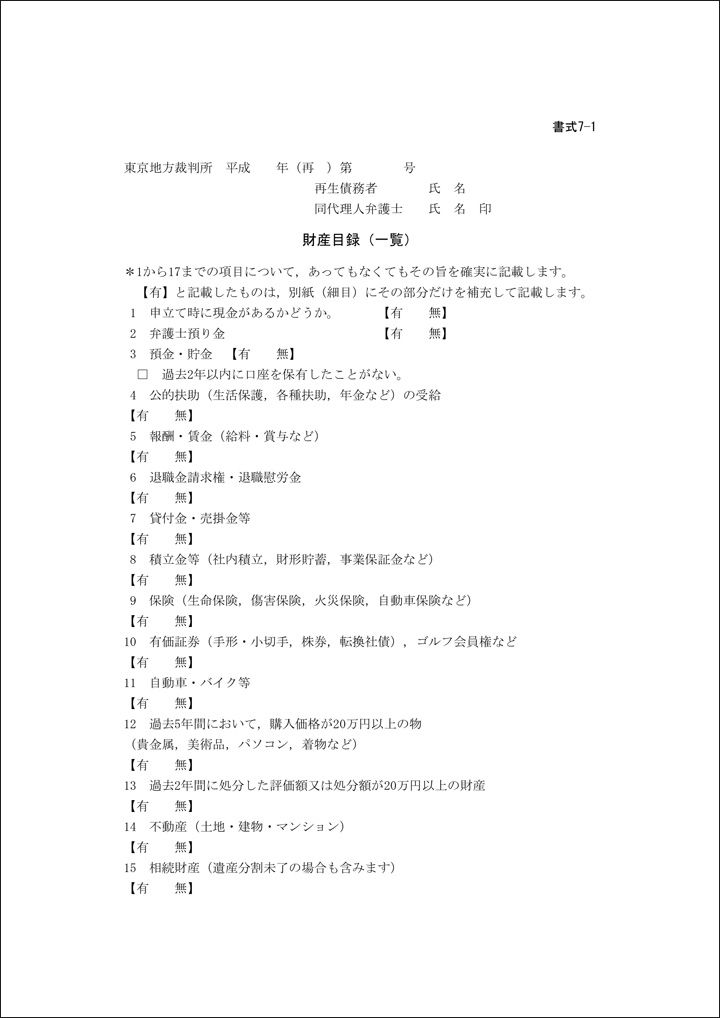

財産目録

財産目録とは、申立人の財産をリストアップしたものです。

現金・預貯金・不動産・自動車・保険など財産に該当するものを書きます。

借金などの負債は、債権者一覧表に書かれるため記載不要です。

財産目録の財産と債権者一覧表にある負債を照らし合わせて、返済見込みを探り、再生計画が練られていきます。

再生計画の方向性に影響する書類なので、財産を隠したりせずありのままを書くことが大切です。

〈書式例〉

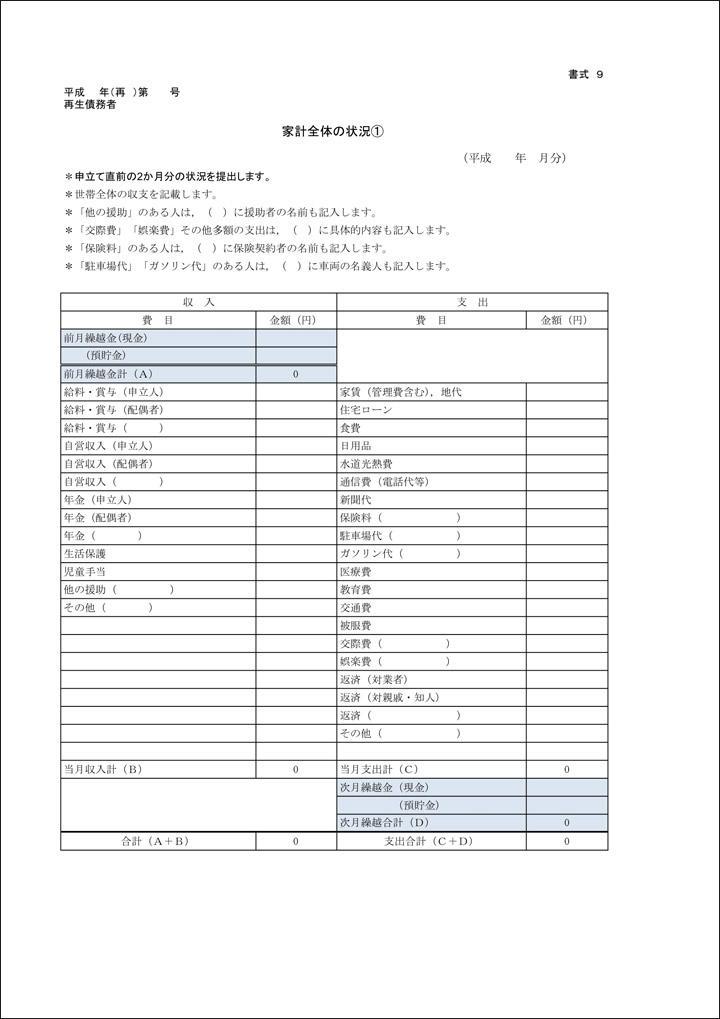

家計収支表

家計収支表とは、申立人と家族の収入と支出を書いたものです。

申立人の生活状況を財政面から明らかにした書類といえます。

債権者一覧表や財産目録と照らし合わせて、債務返済の見込みが判断されます。

財産目録と同様に、再生計画に影響する書類なので、隠し立てすることなく、ありのままを書くことが大切です。

〈書式例〉

出典 日本弁護士連合会WEBサイト 「個人再生手続参考書式」

宛名を書いた封筒やラベル

あらかじめ債権者や申立人(代理人)の宛名を書いた封筒もしくはラベルシールも必要です。

裁判所が債権者や申立人(通常は代理人である弁護士宛て)に郵便を送る際に使用するためです。

- 債務者代理人宛て 3~6組

- 債権者宛て 各債権者分✕2組

※必要枚数は申立てをする裁判所によって異なります。

市販の封筒やラベルシールに手書きまたはプリンター印字することで作成可能です。

債権者一覧表に記載した債権者の氏名・住所と一致している必要があるので、記載には注意しましょう。

弁護士に依頼した場合は委任状も必要

個人再生を弁護士に依頼する際には、委任状が必要になります。裁判などの法的な手続きを弁護士に委任する際には必要です。

委任状は、手続きを第三者に委任して「委任関係がある事実」を証明するための大切な書類です。

裁判所に委任状を提出することで、弁護士は申立人の代理人として活動できることになります。

通常は委任状の書式は弁護士事務所に用意されているため、あらためて確認する必要はないでしょう。

通常は、所定の書式に申立人の住所と氏名を記載して押印をします。

弁護士に依頼しない場合は、委任状は必要ありません。

本人証明に必要な書類

本人証明の書類とは、申立書を書いたのが申立人本人に間違いないことを証明する書類です。

個人再生では本人証明の書類として、申立人の住民票写しを提出することになっています。

以前は戸籍謄本も必要でしたが、2004年の民事再生規則14条1項1号の改正により、不要になっています。

住民票

住民票によって次の2点を確認します。

- 申立人の氏名と住所が正しいこと

- 申し立てた裁判所に管轄権があること(個人再生は申立人の住所地が管轄基準になるため)

住民票は原則として本人しか取れないので、他人が本人になりすまして申立てをすることも防げるでしょう。

住民票は住民登録をした市区町村役場で取得できますが、次のような注意点があります。

- 交付手数料が必要

〈手数料の例〉東京都新宿区=300円、北海道旭川市=350円 など - 3ヶ月以内に交付された世帯全員の住民票を取得する

財産・収入証明に必要な書類

財産・収入証明に必要な書類とは、申立人の収入額を明らかにする書類です。

再生計画は債務の返済予定を決めるものなので、申立人の継続的な収入見込みをもとに作成します。

継続的収入の見込みを裏付けるのが、財産・収入証明に係る書類です。

財産・収入証明に係る書類として、次のものを挙げることができます。

- 課税証明書・所得証明書

- 源泉徴収票

- 給与明細書

- 退職金見込額証明書

- 預貯金口座通帳のコピー

それぞれについて以下で詳しく解説します。

課税証明書・所得証明書

課税証明書とは、1~2年分の住民税額を市区町村が証明する書類です。税額計算のもとになる1年間の所得も書かれています。

所得証明書とは、1年間の所得額を市区町村が証明する書類です。

いずれも直近1年分を提出します。

証明書を取得する際は、次の3点に注意しましょう。

- 住民税額・所得額は前年の金額が記載されている

〈例〉令和4年度の証明書には令和3年1月1日~12月31日の所得が記載されている - その年の1月1日時点に住民登録をしていた自治体で発行される

〈例〉令和4年度の証明書は令和4年1月1日に住民登録のある市区町村役場でしか取得できない - 市区町村によって書類名称が違うことがある

源泉徴収票

源泉徴収票とは、1~2年分の収入と所得税額が書かれた書類です。

給与所得者の所得税等を給与から差し引き、勤務先企業が本人に代わって国に納めることを源泉徴収といいます。

この源泉徴収の内容を書いたものが源泉徴収票です。

源泉徴収票は、給与支払者である勤務先企業から、通常12月分給与明細書と一緒に配付されます。

裁判所に提出する源泉徴収票は、直近1年分です。

給与明細書

給与明細書とは、支給された給与の内訳を明らかにする書類です。

給与明細書には、おもに次の3項目が書かれます。

| 項目 | 意味 | 内容 |

|---|---|---|

| 支給額(額面) | 給与規程にもとづく支給総額 | ・基本給 ・各種手当 |

| 控除額 | 支給額から差し引かれる金額 | ・所得税 ・住民税 ・健康保険料 ・厚生年金保険料 など |

| 差引支給額(手取り) | 実際手にする金額 | 支給額-控除額 |

給与明細書の配付は、通常は毎月の給与支給と同時です。

裁判所には、直近2ヶ月分を提出します。

退職金見込額証明書

退職金見込額証明書とは、申立時に計算した退職金額の見込みを証明する書類です。

退職が間近の場合、退職金の額が再生計画に大きく影響します。

退職金見込額証明書は、勤務先に依頼して発行してもらいます。

理由を問われた際に、個人再生をすることを知られたくない場合は「住宅ローンを組むのに必要なため」などと答えておけば、バレにくいといえます。

就職して間もないなど、退職金が出ない場合は提出が不要な場合もあります。

預貯金口座通帳のコピー

預貯金口座通帳のコピーも必要になる場合があります。

預貯金口座通帳のコピーを提出するのは、財産状況の詳細を確かめるためです。

特に、次の添付書類の正誤を確かめるのに役立ちます。

| 添付書類 | 理由 |

|---|---|

| 債権者一覧表 | 借金の借入れや返済を口座引落としにしていると記載される |

| 財産目録 | 預貯金額および口座振込にした年金や給与額が記載される |

| 家計収支表 | 口座引落としにした電気・ガス・水道などの料金が記載される |

配偶者など同居人の通帳の提出を求められることも

裁判所から、本人以外の家族の預貯金口座通帳のコピー提出を求められることがあります。

夫婦で家計を同一にしている場合や、申立人の支払うべき支出(本人の保険や携帯代など)を配偶者口座から支払っている場合などが該当します。

個人再生を申し立てた夫の支出を明らかにするために、妻の預貯金口座通帳のコピー提出が求められる場合もあるのです。

このように、場合によっては家族の通帳のコピー提出を求められることを知っておきましょう。

住宅ローン特則を利用する場合に必要な書類

「住宅ローン特則(住宅資金特別条項)とは、個人再生を行う際、住宅ローンを従来どおり返済し続けることで自宅を処分されないようにできる制度のことです。

個人再生と同時に住宅ローン特則を申し立てるには、再生計画案の中に住宅ローンの支払計画を定めた条項(住宅資金特別条項)を追加して、再生計画案を提出する必要があります。

申立人は、この条項どおり返済していく限り抵当権は実行されず、自宅を手放さずに済むわけです。

用語集

抵当権とは?

用語集

抵当権とは?

住宅ローンの貸付金融機関が、ローンが返済されない場合に土地や建物を差押えのうえ競売にかけ、売却代金の中からローンを回収できる権利です。

抵当権を持つ金融機関は、抵当権を持たない債権者より優先して債権を回収できることになります。

住宅ローン特則を利用する場合に必要な書類は、次のようなものです。

- 住宅資金貸付契約の書面のコピー

- 弁済の時期および金額の書面

- 住宅や土地の登記事項証明書

以下で詳しく解説します。

住宅ローン特則について詳しくは以下の記事をご参照ください。

住宅資金貸付契約の書面のコピー

住宅ローン特則を利用するには、住宅資金貸付契約の存在を証明する書面が必要となります。

金融機関との住宅ローン契約書、保証会社との保証委託契約書などです。

これらの書面のコピーを提出することで、申立人に住宅ローンの契約があることを証明します。

住宅ローンの契約書を紛失してしまった場合には、契約している金融機関へ再発行を依頼しましょう。

弁済の時期および金額の書面

住宅ローン特則の利用には、住宅ローン弁済(返済)時期と金額を明らかにする書面も必要です。

代表的なものは、住宅ローンを契約した金融機関からもらう返済計画表でしょう。

返済計画表など返済の時期と金額が書かれた書面は、住宅資金特別条項のもとになる大切な書類となるので、忘れずに提出しましょう。

紛失していた場合は契約している金融機関へ連絡して取り寄せましょう。

住宅や土地の登記事項証明書

住宅や敷地の不動産登記事項証明書も、住宅ローン特則を利用するのに必要となります。

不動産登記事項証明書とは、不動産の権利関係を法務局が証明する文書です。

次のような住宅ローン特則の要件を証明するために必要です。

- 住宅の所有者が申立人である

- 住宅に住宅ローンのための抵当権が付いている

- 住宅に住宅ローン以外のための抵当権が付いていない

- 敷地に住宅ローンのための抵当権以外の抵当権が付いていない

不動産登記事項証明書は、住宅や敷地の所在地を管轄する法務局で取ることができます。

※参考 法務局「登記事項証明書の交付を請求するには,どうしたらよいのですか?」

| 請求方法 | 手数料額 |

|---|---|

| 登記所または法務局証明サービスセンターの窓口で請求 | 600円 |

| 郵送で請求 | 600円 |

| オンライン申請* | 郵送受け取り:500円 窓口受け取り:480円 |

*オンライン申請を利用するには「登記・供託オンライン申請システム」に登録する必要があります。

状況によって必要になる書類

これまで紹介した書類のほかに、申立人の状況によって必要となる書類があります。

書類に記載された金額などは、申立人の収入や財産として、再生計画に取り込まれる可能性があります。

おもな書類は次のようなものです。

| 必要書類 | 記載内容 | 入手先 |

|---|---|---|

| 年金振込通知書 受給証明書 |

年金受給額 | 日本年金機構 |

| 必要書類 | 記載内容 | 入手先 |

|---|---|---|

| 児童手当支給決定通知書 受給証明書 |

児童手当の受給額 | 市区町村役場 |

| 必要書類 | 記載内容 | 入手先 |

|---|---|---|

| 固定資産評価証明書(原本) 登記簿謄本(原本) |

不動産の評価額 不動産の所有者 |

市区町村役場 |

| 必要書類 | 記載内容 | 入手先 |

|---|---|---|

| 賃貸借契約書 更新契約書 社宅証明書 など |

敷金・保証金の金額 | 仲介不動産会社 勤務先 |

| 必要書類 | 記載内容 | 入手先 |

|---|---|---|

| 車検証 登録事項証明書 |

自動車・バイクの登録状況 | 運輸支局 検査登録事務所 |

| 必要書類 | 記載内容 | 入手先 |

|---|---|---|

| 生命保険証券 解約返戻金証明書 |

保険解約返戻金の金額 | 保険会社 |

| 必要書類 | 申立人の状況 | 入手先 |

|---|---|---|

| 時価評価額査定書 | 宝石などの評価額 | 宝石鑑別団体協議会会員など |

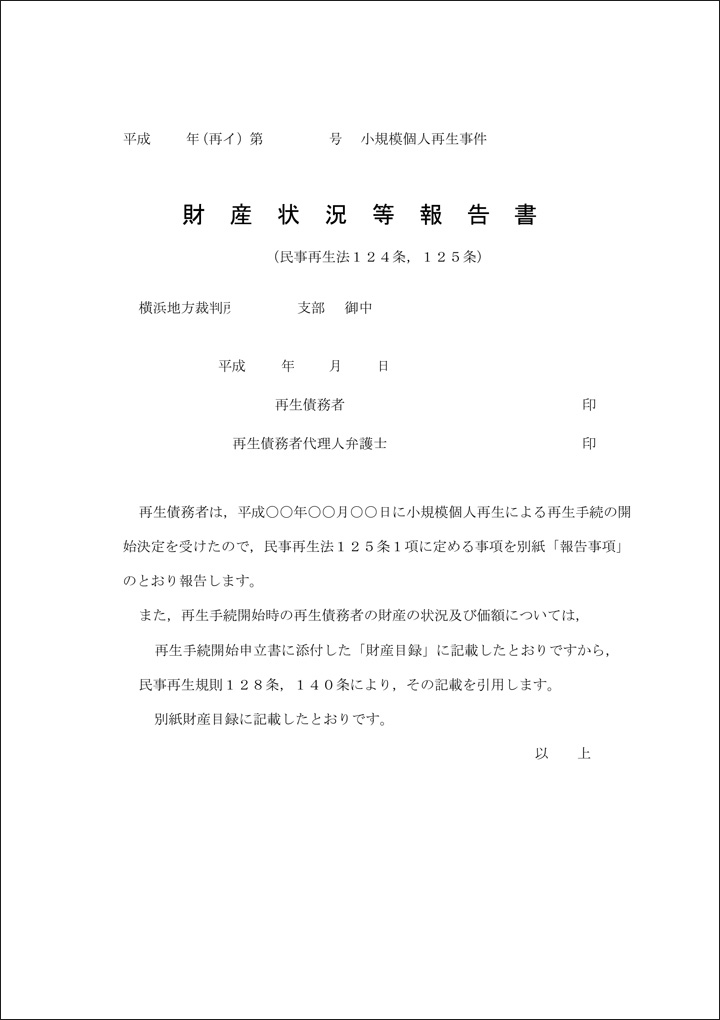

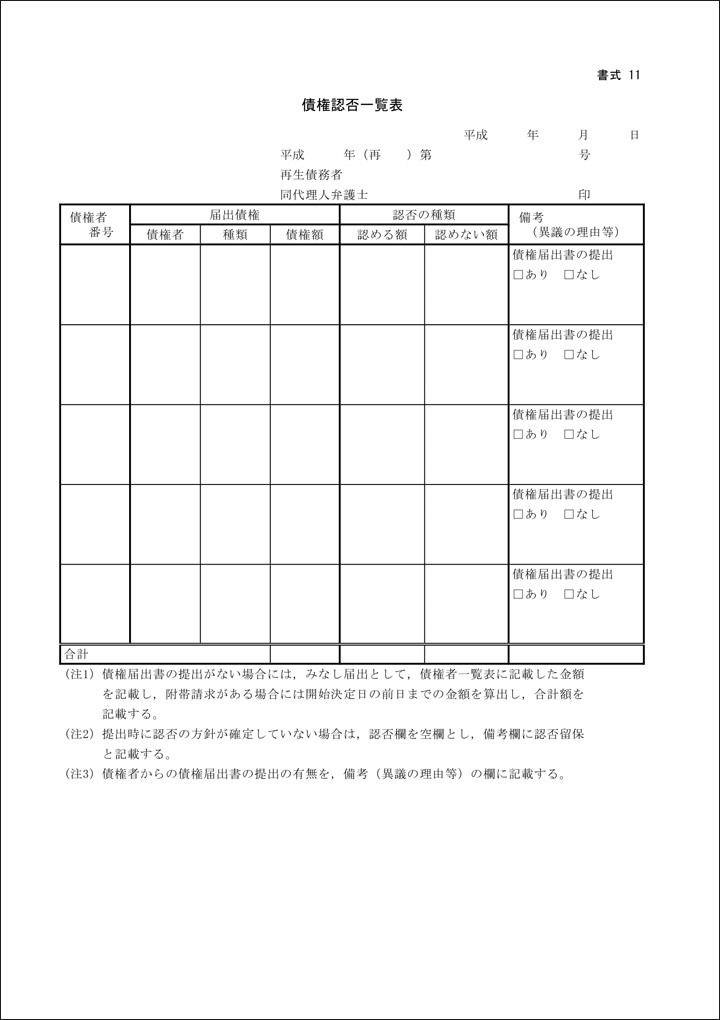

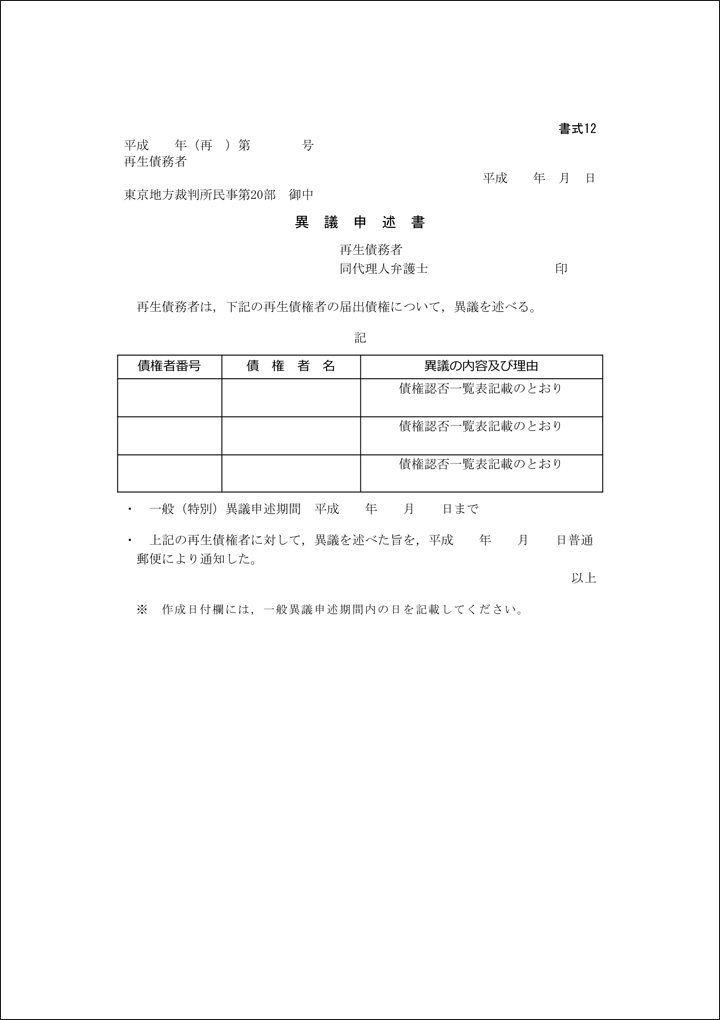

個人再生の申立後の必要書類とは

個人再生では、申立後に提出が必要な次のような書類もあります。

- 財産状況等報告書

- 債権認否一覧表

- 異議書

- 再生計画案

| 内容 | 提出タイミング |

|---|---|

| 申立後に生じた財産の増減に関して報告する | 申立ての1ヶ月後 |

〈書式例〉

出典:神奈川県弁護士会「各種書式集」

| 内容 | 提出タイミング |

|---|---|

| 債権者が届け出た債権額に対する異議の有無、認めない金額がある場合にはその金額に関する意思表示 | 申立ての1~2ヶ月後 |

| 内容 | 提出タイミング |

|---|---|

| 異議のある債権者の氏名や異議の内容 | 申立ての1~2か月後 |

〈書式例〉

| 内容 | 提出タイミング |

|---|---|

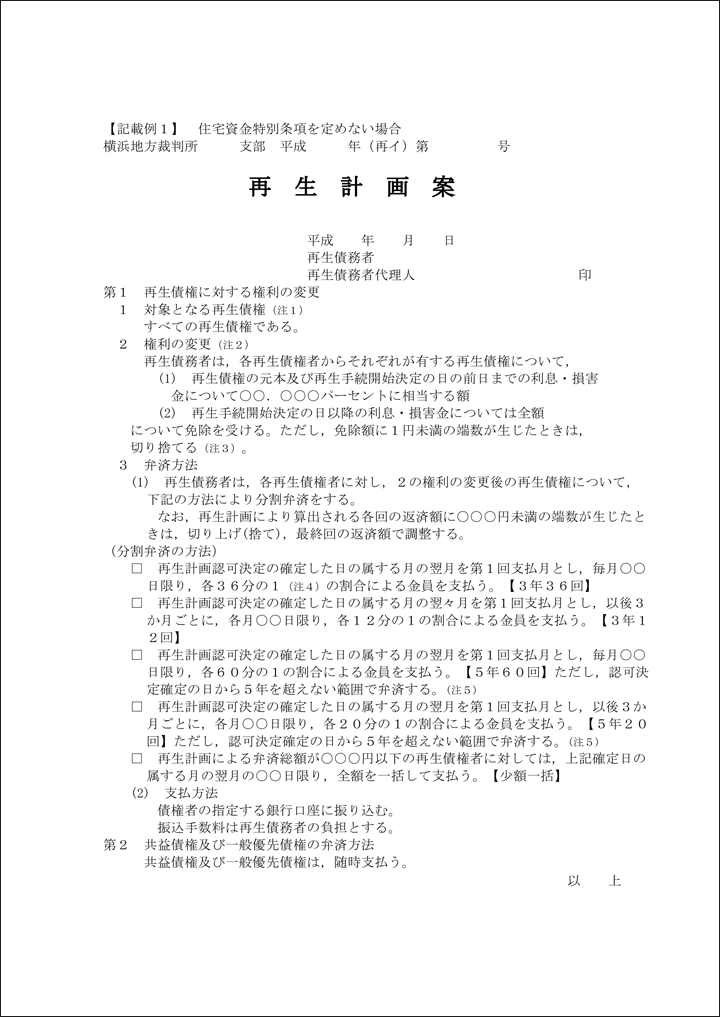

| 債務返済の時期と金額 ※通常、原則3年で完済する ※債権者の過半数の不同意がないことと裁判所の認可により再生計画として成立する |

申立ての3~4か月後の指定日 |

〈書式例〉

出典:神奈川県弁護士会「各種書式集」

ここで紹介した書式は東京地裁または横浜地裁のものです。実際に個人再生を行う際は、申立てる裁判所の書式に従ってください。

個人再生の書類に不備があると失敗する場合もある

個人再生の提出書類に不備があると、再生計画案が認可されず個人再生が失敗に終わる可能性があります。

個人再生が失敗しやすい2つのタイミングと失敗の内容は、次のとおりです。

| 失敗しやすいタイミング | 失敗の内容 |

|---|---|

| 個人再生の申立時 | ・提出するべき書類がそろわない ・期日までに書類が提出されない ・提出書類の記載が不十分である |

| 再生計画案の認可決定時 | ・再生計画案に債権者の同意が得られない ・再生計画案が裁判所によって認可されない |

個人再生の提出書類は種類が多く、記載する内容もわかりにくいことがあるため、一般の方が行うには難度が高いといえるでしょう。

債務整理の手続きに精通した弁護士に依頼することで、個人再生を失敗するリスクを減らせるといえるでしょう。

個人再生の失敗について詳しくは以下の記事をご参照ください。

個人再生の書類作成に不安なら弁護士法人・響に相談を

ここまで解説したとおり、個人再生の書類は種類が多く、申立人の状況や申し立てる裁判所によっても異なる場合があります。

申立人がご自身で準備するには負担が大きく、個人再生に失敗するリスクもあるといえるでしょう。

そのため個人再生の手続きは、弁護士に依頼することが一般的といえます。

個人再生を弁護士に依頼することには、次のメリットがあります。

- 個人再生のほとんどの手続きを任せることができる

- 必要書類の書き方や再生計画案の作成についてアドバイスをもらえる

弁護士法人・響では、個人再生に関する相談を無料で受け付けています。

個人再生をはじめとする債務整理の経験豊富な弁護士が対応いたしますので、ぜひお気軽にご相談ください。

- 相談実績は43万件*1以上・債務整理の解決事例も多数

- 24時間365日受付*2、全国対応可能

- 何度でも相談無料

- 弁護士費用は後払い・分割払いも可能

*1 債務整理に関する件数・2023年2月1日現在

*2 法律相談は営業時間内で対応

弁護士法人・響について詳しくは以下の記事をご参照ください。

- 個人再生を行うためには、申立書や債権者一覧表、財産目録などたくさんの書類が必要になります。書類の入手先も、裁判所や市区町村役場、金融機関などさまざまです。

- ご自身で記載を要する書類もあり、正しく記載しないと再生計画不認可という事態にもなりかねません。

- そのため個人再生の手続きは、弁護士に依頼することを検討してみましょう。

- 弁護士法人・響では、個人再生に関する相談を無料で受け付けています。

- 経験豊富な弁護士が書類の入手や記載、裁判所とのやりとりなど個人再生の手続きをフルサポートいたします。

- 24時間365日受け付けていますので、まずはお気軽にご相談ください。

-

個人再生すべきか無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも