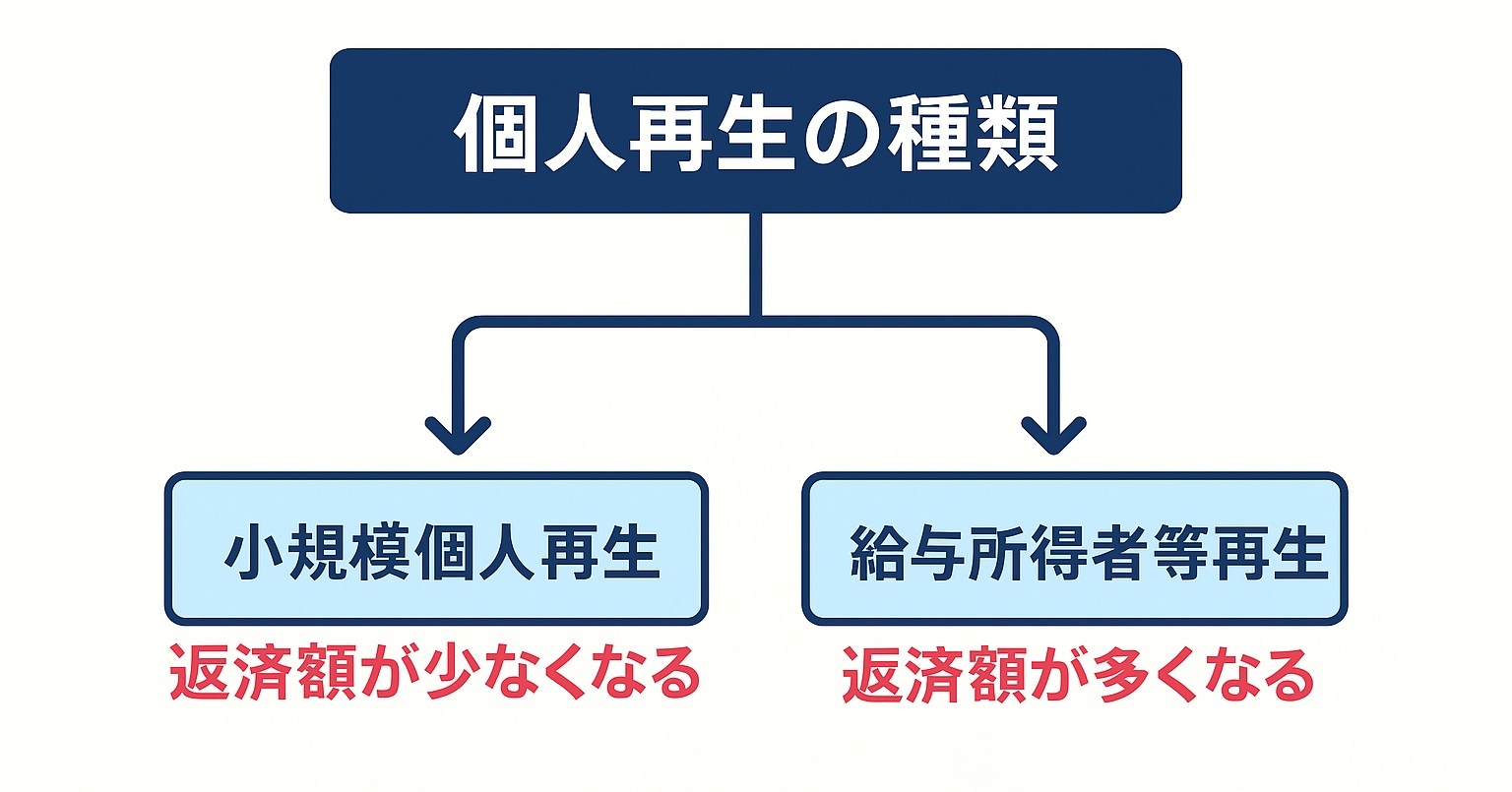

個人再生には「給与所得者等再生」「小規模個人再生」の2つの手続きがありますが、どちらを選ぶべきか迷っていませんか。

小規模個人再生とは、継続した収入のある自営業者などを対象とした手続きですが、会社員でも利用可能です。

一般的には、小規模個人再生のほうが返済額が少なくなるため、9割以上の方が選択しています。

まずは小規模個人再生を検討して、認可が難しそうな場合は、給与所得者等再生を検討する、という流れが一般的です。

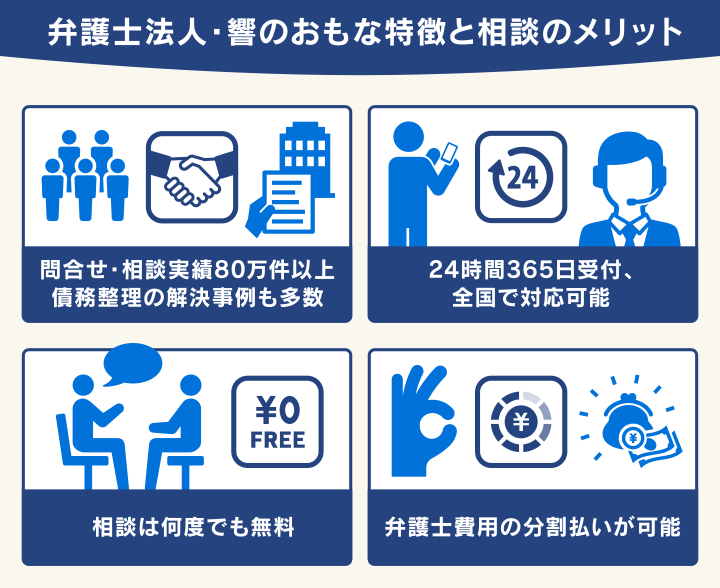

弁護士法人・響では、借金問題のお悩みを24時間365日受け付けています。弁護士があなたの状況をお伺いして、適切な解決策をご提案いたします。

ご相談は何度でも無料なので「自分は小規模個人再生を使える?」「どの方法を選べばいいかわからない」という方でも、まずはお気軽にご相談ください。

-

個人再生すべきか無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも

目次

小規模個人再生とは?

「小規模個人再生」は、個人再生の手続きの一つです。

主に継続した収入が見込める自営業者などを対象としていますが、会社員の方でも利用できます。

個人再生には、もう一つ「給与所得者等再生」という手続きがあります。

こちらは小規模個人再生を利用できない方向けの「特則」という位置づけです。

「小規模個人再生」は、「給与所得者等再生」より大幅な借金の減額ができることが多いため、一般的にこちらの手続きが選ばれます。

9割以上が小規模個人再生を利用している

実際に、ほとんどの人が「小規模個人再生」を利用しています。

裁判所が発表している「司法統計年報」によると、2024年(令和6年)の個人再生の受付件数は次のようになっており、9割以上の方が小規模個人再生手続を利用していることがわかります。

- 小規模個人再生事件:9,312年

- 給与所得者等再生事件:644件

※参考:最高裁判所事務総局「令和6年 司法統計年報 民事・行政編」

これは、小規模個人再生事件のほうが減額幅が大きくなる可能性が高いことに加え、適用条件も満たしやすいからです。

小規模個人再生のメリットは「減額幅が大きい」こと

小規模個人再生の最大のメリットは、何といっても借金の減額幅が大きいことです。

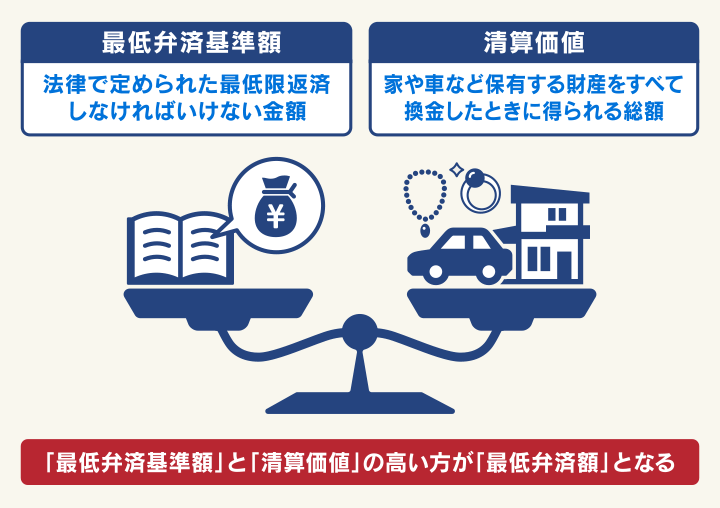

個人再生では、最低限返済すべき金額として「最低弁済基準額」というものが定められています。

最低弁済額を踏まえると、おおむね、借金総額の5分の1~10分の1程度を減額することが可能になるのです。

| 債務額 | 最低弁済額 |

|---|---|

| 100万円未満 | 債務全額(減額なし) |

| 100万円以上〜500万円以下 | 100万円 |

| 500万円超〜1,500万円以下 | 債務の5分の1 |

| 1,500万円超〜3,000万円以下 | 300万円 |

| 3,000万円超〜5,000万円以下 | 債務の10分の1 |

※参考:裁判所「個人再生手続利用にあたって」

※借金総額から住宅ローンは除く

ただし、所有する財産の合計額(清算価値)が上記表の最低弁済基準額を上回る場合は「財産の合計額=最低弁済額」となります。

例えば借金額500万円の場合は、上記表の最低弁済額では100万円です。しかし、所有財産の合計額が150万円なら、最低弁済額は150万円となってしまいます。

この「清算価値保証の原則」が適用されることで、財産を多く持っている人ほど減額幅が小さくなる可能性もあります。

個人再生の最低弁済額については下記記事で詳しく解説しています。

なお給与所得者等再生には、さらに「可処分所得額の2年分の金額」という基準も設けられています。

そのため、最低弁済額が大きくなってしまう(借金の減額幅が小さくなる)傾向にあります。

収入の安定している会社員であっても、借金の減額幅が大きい小規模個人再生を選択するケースが多いのはこのためです。

小規模個人再生のデメリットは「債権者の同意」が必要なこと

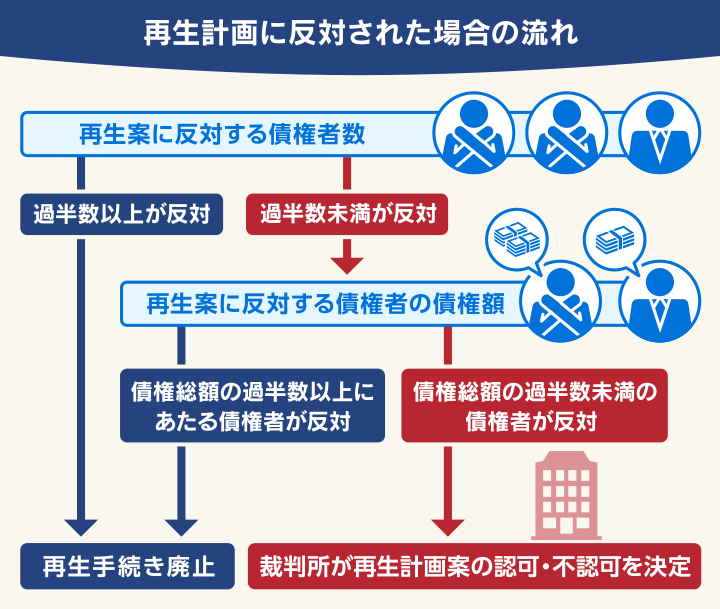

小規模個人再生では「債権者による決議」という工程があります。

この工程で、債権者の過半数が再生計画に反対(不同意)すると、手続きが廃止(中止)となり、借金が減額できずに終了します。

- 不同意を表明した債権者が、全債権者総数の過半数に達した場合

- 不同意を表明した債権者の債権総額が、債権総額の2分の1を超えた場合

しかし給与所得者等再生では、そもそも「債権者による決議」という工程がないため、債権者の同意は不要です。

そのため不同意しがちな債権者が存在する場合や、すでに再生計画に不同意された場合に、給与所得者等再生は有効な手段となります。

給与所得者等再生については下記記事で詳しく解説しています。

あなたは利用できる?小規模個人再生の適用条件と目安

前述したように、一般的には「小規模個人再生」のほうがメリットが大きいので、利用できるか気になる方も多いでしょう。

小規模個人再生を利用するには、次の条件があります。

- 借金の総額が5,000万円以下であること

- 継続的な収入が見込めること

- 債権者が再生計画に同意すること

以下で詳しく解説します。

借金の総額が5,000万円以下であること

小規模個人再生を行うためには、住宅ローンを除く借金の総額が5,000万円以下であることが条件です。

借金の総額とは、消費者金融や銀行のカードローン、自動車のローン、クレジットカードのキャッシングやショッピング利用分、知人からの借金など、ほとんどの債務が含まれます。

継続的な収入が見込めること

小規模個人再生を行うためには、将来にわたって安定した収入があり、再生計画に基づいた返済が可能な見込みがあることが必要です。

一般的には、会社員や公務員、アルバイト・パートなど、給与収入がある方が対象となります。

もともとは自営業者やフリーランス、個人事業主などでも、一定の利益を継続的に確保できている方を対象とした制度ですが、会社員や公務員なども利用可能です。

債権者が再生計画に同意すること

これは、小規模個人再生のみに設定された条件です。

小規模個人再生では、ご自身が提出した再生計画を、債権者に同意してもらう必要があります。

再生計画に同意しない(不同意)債権者が「債権者数の過半数」または「債権額の2分の1以上」に達した場合は、手続きが廃止(中止)されてしまいます。

この条件は、ご自身ではどうすることもできませんが、実際にこのケースで手続きが廃止になることは極めてまれです。

再生計画については下記記事で詳しく解説しています。

再生計画を債権者に反対(不同意)される理由は何?

債権者が再生計画に不同意を表明することは、極めてまれです。

ごく一部ですが、債権者が不同意する理由には次のようなものがあります。

- 社内規定により不同意することが決まっている

不同意を表明しがちな企業も存在しています。

- 債務者の取引内容が悪い

- 換金目的とした高額決済を繰り返している

- 明らかに浪費といえる買い物を繰り返している

- ほとんど返済をしていない

- 虚偽の申告をして借入れをしている

個人再生に反対する業者については下記記事で詳しく解説しています。

実際に反対によって手続き廃止になるのは2%程度

債権者が不同意の意見を出した結果、手続きが廃止になることは、まれなケースといえます。

裁判所が発表している「司法統計年報」によると、2024年(令和6年)に小規模個人再生の手続き廃止になった割合は、わずか2%程度です。

- 小規模個人再生事件:9,312件

- 再生手続廃止:202件

※参考:最高裁判所事務総局「令和6年 司法統計年報 民事・行政編」

多くのケースでは、債務者と債権者の間で話し合いが行われ、計画が修正されるなどして手続きが進められます。

債権者にとっては、個人再生が廃止になっても、その後自己破産へ移行されるとまったく回収できなくなるため、安易に反対するわけではありません。

【実例】実際に不同意をした債権者

個人再生に不同意(反対)する可能性がある、あるいは実際に不同意した業者・団体の例を紹介します。

※弁護士法人・響調べ。

記載した業者や団体が必ずしも反対するとは限りませんが、注意したほうがよいといえます。

●信用保証協会・債権回収会社の例

銀行や貸金業者から債権を買い取った民間の保証会社は、強硬な姿勢で反対する可能性があります。

- 株式会社東京スター・ビジネス・ファイナンス

- アイアール債権回収株式会社

- エム・ユー・フロンティア債権回収株式会社

●消費者金融・クレジットカード会社・保険会社の例

一部の消費者金融、クレジット会社は再生計画に不同意することがあります。

- 楽天カード株式会社

- 三井住友カード株式会社

- 新生パーソナルローン株式会社

- 株式会社ジェーシービー

- 新生パーソナルローン株式会社

- オリックス・クレジット株式会社

- 株式会社やまぎんカード

- 損害保険ジャパン株式会社

●その他の例

ほかにも次のような借入れ先は、再生計画に不同意することがあります。

特に債権者が知人や親族など個人の場合は、感情的になって不同意の意見を出すことも考えられます。

- 日本政策金融公庫

- 公務員や学校教職員などが加入する共済組合

- 個人の債権者

※弁護士法人・響調べ。記載した業者や団体が必ず反対するわけではありません。

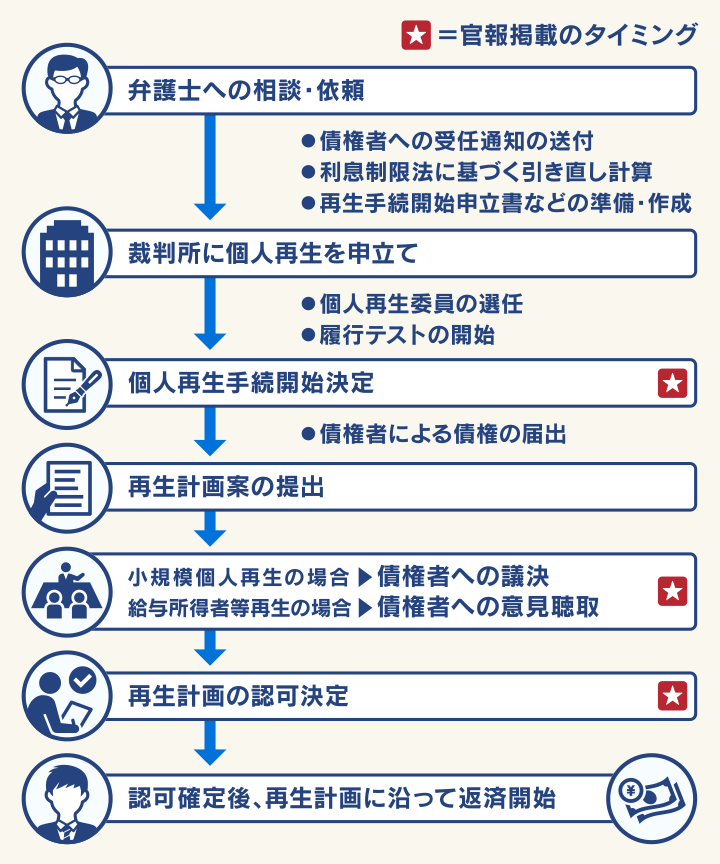

小規模個人再生の流れと期間

小規模個人再生の流れは、おおよそ次のとおりです。

個人再生の流れは「小規模個人再生」と「給与所得者等再生」では、ほぼ同じですが、「債権者による決議」の有無のみが異なります。

再生計画案が法律上の要件を満たしていれば、裁判所から各債権者に再生計画書が送付され、債権者による決議が行われます。

再生計画に同意しない債権者は、不同意書を裁判所に提出します。

「債権者数の過半数」または「債権額の2分の1以上」が不同意書を提出した場合は、手続きが廃止(中止)されてしまいます。

なお、給与所得者再生手続の場合、債権者による決議は行われず、意見聴取のみが行われます。債権者は不同意を唱えることはできないため、この段階で手続きが廃止されることはありません。

手続きが廃止されない場合は、裁判所が再生計画案の認可または不認可を決定します。

個人再生の流れについては下記記事で詳しく解説しています。

借金問題のお悩みは弁護士法人・響にご相談を

「借金の返済が難しく悩んでいる」方や「債務整理をしたいが費用が不安」という方は、弁護士法人・響にご相談ください。

ご依頼いただくと、最短即日~1週間以内に受任通知を送付しますので、債権者からの督促・返済が一時的にストップします。

返済がストップしている間に弁護費用をご用意いただくことも可能です。また6回~10回の分割払いも可能(分割手数料は無料)ですので、すぐに費用をご用意できない場合でもご依頼いただけます。

ご相談の結果、債務整理をする必要がない場合は強要することはありませんので、お気軽にご相談ください。

ご相談は24時間365日受付、何度でも無料です。

弁護士法人・響については下記をご覧ください。

給与給与所得者等再生が適しているケースは?

給与所得者等再生を行うには、「可処分所得額の2年分の金額」という基準が設けられています。

用語集

用語集可処分所得は、自分で自由に使えるお金のことです。一般的には、収入から税金や社会保険料を差し引いた手取り収入のことです。

扶養家族が多かったり、収入が少ない場合には、可処分所得額が少なくなる傾向にあります。

可処分所得額が少ない場合には、給与所得者等再生より小規模個人再生のほうが返済額が多くなる場合があります。

この場合は、小規模個人再生ではなく給与所得者等再生を選択してもいいでしょう。

収入 -(所得税+住民税+社会保険料)

どちらの方法で個人再生をすべきか迷う場合は、弁護士に相談するといいでしょう。

可処分所得額の計算については下記記事で詳しく解説しています。

【独自取材】1,000万円の借金を小規模個人再生で1/5に減額した体験談

当メディアでは、実際に小規模個人再生を利用して、借金を1/5に減額することに成功した方への独自取材に成功しました。

| 【債務額】 | 8社・約1,005万円→個人再生(小規模個人再生)で約201万円に減額 |

|---|---|

| 【月々の返済額】 | 約20万円 →個人再生(小規模個人再生)で5万5,400円に減額 |

| 【借金の経緯】 | もともと奨学金の残債が174万円ありましたが、仕事のストレスからオンラインゲームにはまってしまい、銀行カードローンで250万円を借りました。その後クレジットカードや消費者金融計7社から借入れを繰り返してしまい、半年間で債務総額は約1,000万円に。 毎月の返済は約20万円にまで膨らんでしまい返済が難しくなったので、早い段階で弁護士に相談しました。 |

| 【個人再生を選んだ理由】 | 弁護士には債務額が多いので自己破産も提案されましたが、まったく返済しないのは申し訳ないという気持ちから、個人再生(小規模個人再生)で少しでも返していくことを選びました。 債権者から反対(不同意)意見は出なかったので、認可決定となりました。その結果約1,000万の債務は約200万円と1/5に減額しました。 認可決定した翌月から、再生計画案どおりに返済を始めました。給料日の翌日には債権者である8社に、それぞれ約束した金額を振り込んでいます。 〈再生計画案の実物〉  |

| 【個人再生をした感想】 | 時間もお金もかかりましたし、債権者の8社には申し訳ないという気持ちもあります。しかし1,000万円もの借金が5分の1になり、利息もかからないので、やってよかったと感じています。 認可決定した時には「もう借金から追われなくなった」と気持ちが楽になりました。 |

| 【個人再生にかかった費用】 | ・弁護士費用:約52万円 ・裁判所費用:約1万円 ・個人再生委員への報酬:約15万円 ※弁護士法人・響で受任した案件ではありません。また減額の効果や費用を保証するものではありません。 |

体験談の全文は下記記事で紹介しています。

-

個人再生すべきか無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも