- 弁護士会所属

- 第二東京弁護士会 第54634号

- 出身地

- 熊本県

- 出身大学

- 大学院:関西大学法学部 同志社大学法科大学院

- 保有資格

- 弁護士・行政書士

- コメント

- 理想の弁護士像は、「弱い人、困った人の味方」と思ってもらえるような弁護士です。 そのためには、ご依頼者様と同じ目線に立たなければならないと思います。そのために日々謙虚に、精進していきたいと考えています。

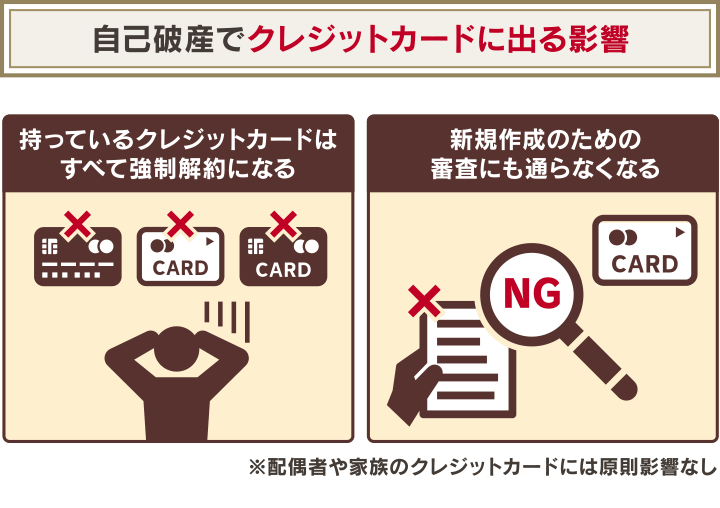

自己破産をすると、クレジットカードは強制解約となります。利用していないクレジットカードも、順次利用ができなくなります。

それに伴い、次のようなデメリットも生じます。

- 家族カードも強制解約になる

- 分割払い、リボ払い中の商品は回収される場合もある

- ポイントやマイル、ETCなどの付帯サービスも失効する

また、自己破産後5〜7年程度は信用情報機関に事故情報が登録(いわゆるブラックリスト)されるため、クレジットカードの新規契約もできません。

この記事では、自己破産後クレジットカードはどうなるか、自己破産後にクレジットカードをつ

くる際のポイント、クレジットカードが使えないときの対処法などを詳しく解説します

弁護士法人・響は、自己破産をはじめ債務整理のご相談を、24時間365日無料で受け付けています。

債務整理のメリット・デメリットや費用などもご納得いただけるまで丁寧に説明しますので、まずはお気軽にご相談ください。

-

自己破産すべきか無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも

目次

自己破産するとクレジットカードはどうなる?

自己破産をすると、持っているクレジットカードはすべて強制的に解約となります。

また新規でクレジットカードを契約しようとしても、審査は通らず契約はできません。

自己破産については下記記事で詳しく解説しています。

以下で詳しく解説します。

持っているクレジットカードはすべて強制解約になる

自己破産をすると、所有しているクレジットカードは強制解約となり、使えなくなります。

多くのクレジットカード会社では、会員規約に「信用状況が悪化したと認められるときは、通知せずに会員資格を取り消す」などと明記しています。

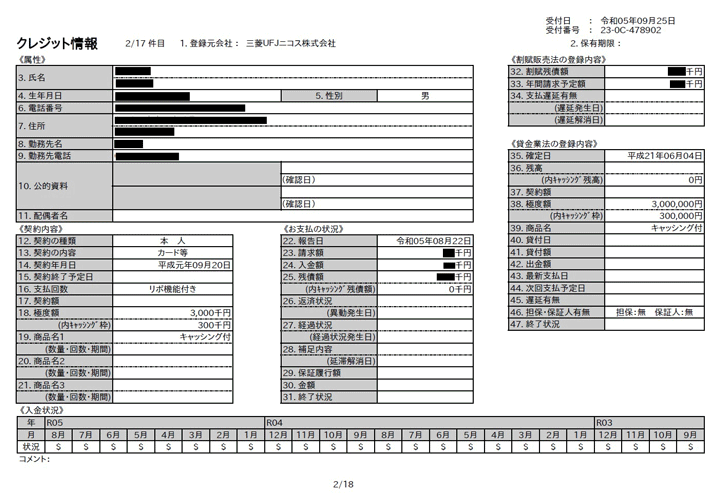

〈クレジット会員規約の例(NICOSカード)〉

第125条(会員資格の取消)

本人会員に以下のいずれかの事由がある場合には、当社は、何らの催告なくして、本契約を解除し、本人会員およびその家族会員の会員資格を取り消すことができるものとします。

(中略)

(3)第117条第1項第4号の期限の利益喪失事由欄に掲げるいずれかの事由に該当したこと。

第117条(期限の利益の喪失)第1項(関連部分抜粋)

⑥債務整理のための、和解、調停または裁判外紛争解決手続の申立てがあったこと。

⑦本人会員の債務整理につき、弁護士、弁護士法人、司法書士、司法書士法人その他の者への依頼がなされた旨の通知を受けたこと。

※引用:三菱UFJニコス「NICOSカード会員規約」より抜粋(記載内容は2023年7月末のもの)

クレジットカードが強制解約になると、分割払いやリボ払いを完済していない商品が回収される可能性もあります。

また、それまで貯めていたポイントやマイルも、失効します。

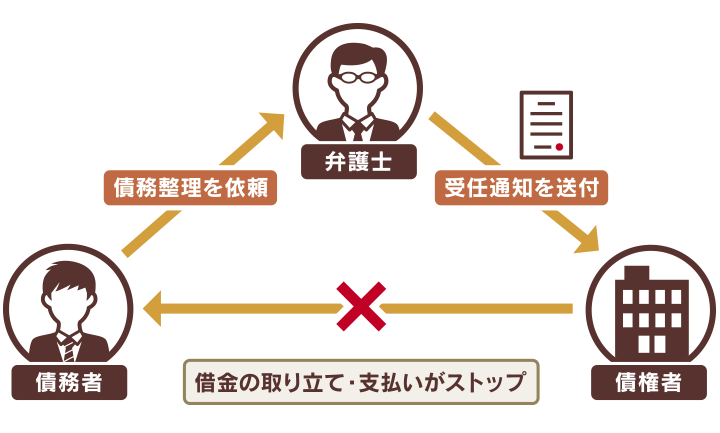

解約のタイミングは弁護士からの受任通知を受領したとき

クレジットカードが強制解約となるタイミングは、自己破産を受任した弁護士等から送付される「受任通知」を、クレジットカード会社が受領したときです。

用語集

受任通知とは?

用語集

受任通知とは?

債務整理の依頼を受けた弁護士が、金融機関や貸金業者などの債権者に代理人として手続きを進めることを知らせる通知です。債権者は受任通知書を受け取った時点で、督促や取り立てをストップします。

クレジットカードを強制解約されると、カードに切り込みを入れて返還するよう請求されます。

強制解約後にカードを使用してしまうとトラブルの要因になりかねないため、返還には速やかに応じましょう。

受任通知については下記記事で詳しく解説しています。

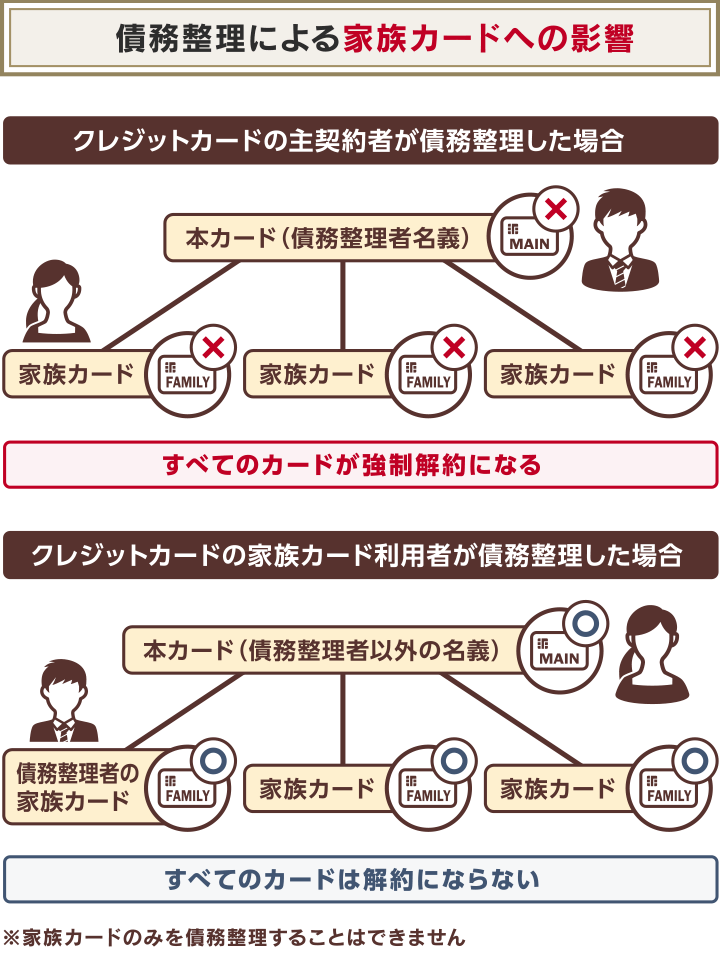

家族カードも強制解約になる

自己破産をした人が主契約者(本会員)となっている家族カードは、強制解約になります。

家族が使っているカードも突然使えなくなるため、注意が必要です。

しかし家族カードの利用者(主契約者ではない)が自己破産した場合は、そのまま継続して家族カードを利用できます。

たとえば、

- クレジットカード主契約者:夫

- 家族カード利用者:妻

というケースで妻が自己破産した場合は、家族カードも継続して利用できます。

また自己破産をした人とは別の家族が個別に契約しているクレジットカードも、継続して使うことができます。

自己破産はあくまで個人の手続きであるため、家族の信用情報には影響は及ばないのです。

ポイントやマイル、ETCなどの付帯サービスも失効する

クレジットカードが解約になると、付帯サービスも取り消されるため、貯まっていたポイントやマイルも同時に失効となります。

ポイントやマイルが貯まっている場合は、自己破産を、申し立てる前に商品等と交換しておくとよいでしょう。

ただし商品が発送される前にクレジットカードが解約されると、商品が受け取れない場合もあります。

急いでポイントを使用するなら、他のポイントサービスへの移行や電子マネーへのチャージといった方法もあります。

またクレジットカードと連携しているETCカードも、原則として使えなくなりますので注意しましょう。対処法については後述します。

分割払い、リボ払い中の商品は回収されるケースもある

クレジットカードが強制解約されると、返済が終わっていない商品は回収(引き上げる)されるケースもあります。

クレジットカードの分割払いやリボ払いで購入した商品は、返済が終わっていない時点では、商品の所有権はクレジットカード会社にあるためです(所有権留保)。

ブランド品や貴金属、家電製品など高額なものは、引き上げられる可能性があります。

一方で消耗品や日用品など低額なものは、回収される可能性は低いと考えられます。

自己破産後は5~7年間新規契約ができなくなる

自己破産をすると、その後5〜7年程度はクレジットカードの新規契約の審査には通りません。

自己破産したことで、信用情報機関に事故情報が登録(いわゆるブラックリストに載る)されるためです。

以下で詳しく解説します。

信用情報機関に事故情報が登録(ブラックリストに載る)される

自己破産をすると、その事実が事故情報として信用情報機関に記録されてしまいます。

いわゆる「ブラックリストに載る」ということです。

用語集

信用情報機関とは?

用語集

信用情報機関とは?

クレジットカードやローンなどの契約・取引などの客観的情報(信用情報)を保管・管理する民間機関です。信用情報機関は、次の3つがあります。

クレジットカードの申し込みがあった際、クレジットカード会社は審査のため、事故情報(延滞や債務整理など)がないかを信用情報機関に照会します。

自己破産の記録が確認されれば、新規のクレジットカードの審査は通らないのです。

ブラックリストについては下記記事で詳しく解説しています。

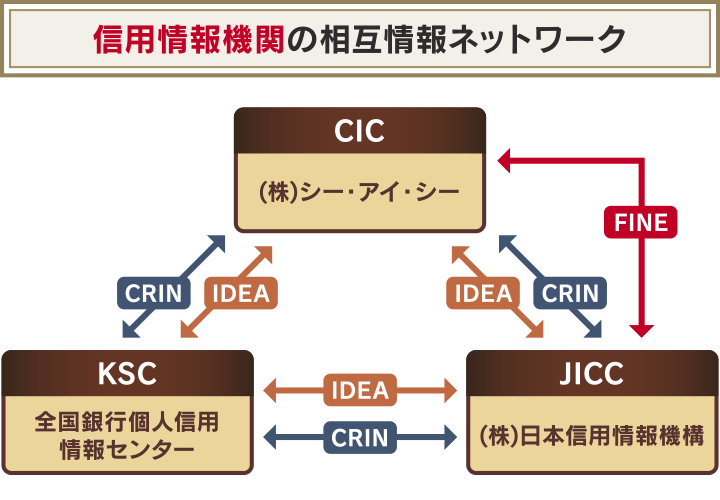

信用情報機関どうしで情報は共有されている

国内には、3つの信用情報機関があり、加盟しているおもな金融機関の業種が異なります。

| 信用情報機関名 | おもな加盟金融機関 |

|---|---|

| 株式会社シーアイ・シー(CIC) | クレジットカード会社・信販会社・消費者金融 など |

| 株式会社日本信用情報機構(JICC) | クレジットカード会社・信販会社・消費者金融・携帯電話会社 など |

| 全国銀行個人信用情報センター(KSC) | 銀行、信用金庫、信用保証協会 など |

3つの情報信用機関は情報交流ネットワークで結ばれており、利用者の情報を共有しています。

そのため延滞などの事故情報(ブラックリスト)は、どの金融機関や貸金業者でも把握しているといえます。

| ネットワーク名 | 交流する機関 | 交流する情報 |

|---|---|---|

| FINE(Financial Information Network) | CICとJICCの相互交流ネットワーク | 消費者の借入残高 |

| CRIN(Credit Information Network) | CIC、JICC、KSCの相互交流ネットワーク | 各信用情報機関が保有する延滞・紛失・盗難情報 など |

| IDEA(The Information on totak Debt for Appropriate approach) | ローン・キャッシング情報や延滞情報 など |

【独自取材】クレジットカード契約時の審査方法を公開

当メディアでは、信販会社(クレジットカード・各種ローン取り扱い)の勤務ご経験者に独自取材をして、クレジットカード契約時の実際の審査方法についてお話をお聞きしました。

以下で紹介します。

| 【新規契約時の審査】 | |

|---|---|

|

ローンやクレジットカードの新規ご契約時には、必ず審査を行うことになります。審査項目は、属性(居住年数、勤務先、勤続年数、年収など)と信用情報です。 審査はシステム化されており、必要項目を入力すると1分程度ですぐに結果が出ます。信用情報も自動的に参照する仕組みになっているため、事故の記録がある場合は例外なく審査に通りません。 債務整理の記録があれば当然審査に通りませんし、延滞が2ヶ月以上の記録があれば、やはり契約はお見送りになります。 |

|

| 【途上与信】 | |

|

ご契約者様の信用情報は、1年に1回途上与信します。属性に変更がないか、信用情報に事故情報がないかの確認をしますが、これも自動化されています。 滞納や債務整理によってブラックリストに載ってしまうと、この途上与信のタイミングでクレジットカードが利用停止・強制退会になってしまいます。 |

※取材日:2024年3月11日。個人の見解も含まれるため内容を保証するものではありません。

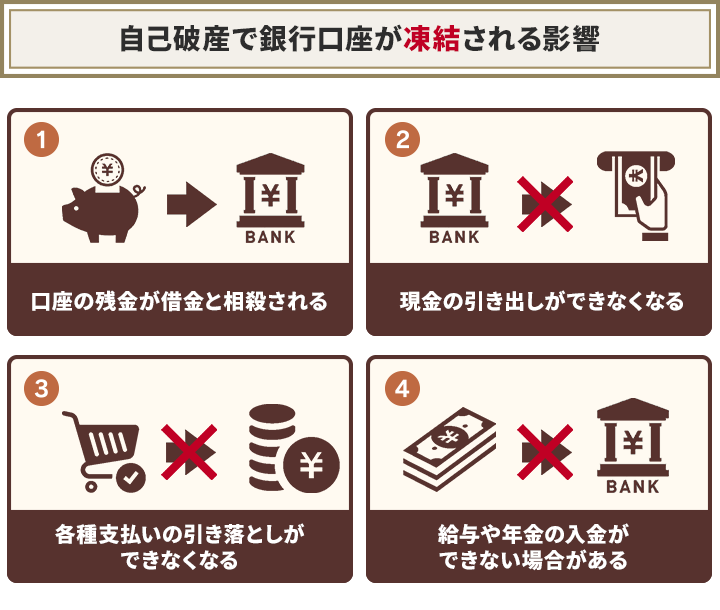

銀行口座が凍結されて引き落としができなくなる場合も

銀行から借入れがある状態で自己破産をすると、銀行口座が凍結される可能性があります。

銀行口座が凍結されると、すべての入出金ができなくなるため、クレジットカードの利用代金の引き落としができなくなってしまいます。

家族が個別に契約しているクレジットカードでも、自己破産した人の口座を引き落とし口座に設定している場合は、引き落としができずに滞納になってしまう場合があります。

このような場合は、すみやかに引き落とし口座を変更しましょう。

口座の凍結が解除されるまでの期間は、一般的に1〜3ヶ月程度です。

口座凍結については下記記事で詳しく解説しています。

自己破産後クレジットカードをつくれるのはいつから?

自己破産後にクレジットカードを新規契約できるのは、信用情報機関の事故情報(ブラックリスト)が抹消される5〜7年後が目安です。

ただし抹消までの期間は、信用情報機関によって異なります。

以下で詳しく解説します。

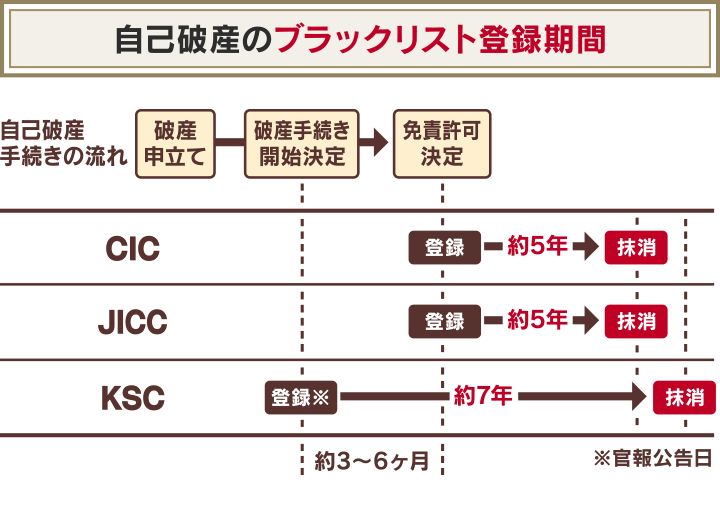

JICC・CICは免責許可決定から5年程度

JICC(株式会社日本信用情報機関)とCIC(株式会社シー・アイ・シー)のブラックリスト抹消タイミングは、裁判所が免責を認めた「免責許可決定」から約5年後です。

厳密には、加盟する金融機関から情報提供された日(報告日)が起算日となります。

※参考:JICC「信用情報の内容と登録期間」、CIC「CICが保有する信用情報」

KSCは手続開始決定後から7年程度

KSC(全国銀行個人信用情報センター)のブラックリスト抹消タイミングは、裁判所が破産手続きを始めることを宣言する「破産手続の開始決定」から約7年後です。

厳密には、破産手続き開始が「官報」に公告された日(公告日)が起算日となります。

※参考:KSC「全銀協の活動を知りたい方」

自己破産時に借入れのあったクレジットカードは5〜7年経ってもつくれない

自己破産から5〜7年が経過してブラックリストが抹消されても、審査に通らずクレジットカードが新規契約できない場合があります。

これは信用情報機関の情報とは別に、クレジットカード会社が独自に顧客の情報を保存している(いわゆる社内ブラック)場合があるからです。

社内ブラックの保存期間などは各社ごとに異なりますが、半永久的に記録が残ることも考えられます。

また社内ブラックは、借入れをしていた会社だけでなく系列会社でも共有されることがあります。

そのため自己破産後は、経過年数にかかわらず、借入れのあったクレジットカードやその系列会社のクレジットカードは契約できない可能性があるのです。

自己破産後にクレジットカードをつくる際のポイント

自己破産後にクレジットカードを新規で申し込む際にも、注意点があります。

- 信用情報の開示をしてブラックリストの抹消を確認する

- 携帯電話や家電などを分割払いで買ってクレヒスをつくる

- 自己破産時に借入れがあったクレジットカード会社を避ける

- 審査に落ちた場合は次の申し込みまで6ヶ月以上あける

以下で詳しく解説します。

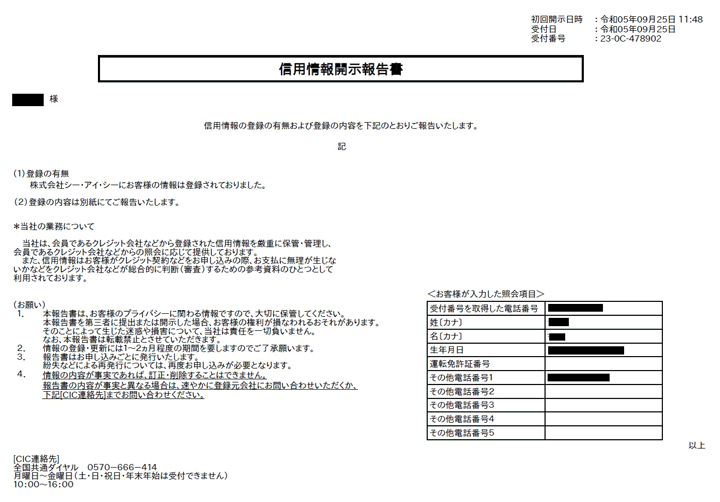

信用情報の開示をしてブラックリストの抹消を確認する

自己破産後、一定の時間が経過してクレジットカードを新規で契約する場合は、信用情報機関に「情報開示」をして事故情報(ブラックリスト)が消えていることを確認しましょう。

以下で実際の「信用情報開示報告書」を紹介します。開示した信用情報機関はCICです。

返済状況の欄に「異動」と書かれていなければ、ブラックリストは抹消されています。

信用情報の開示方法と手数料等については、以下を参照してください。

| 信用情報機関名 | 開示方法 | 手数料(税込) | 支払方法*1 |

|---|---|---|---|

| CIC | インターネット | 500円 | ・クレジットカード ・携帯キャリア決済 |

| 郵送 | 1,500円*2 | ・開示利用券(コンビニで購入可) ・定額小為替証書 |

|

| JICC | ・スマートフォン専用アプリ ・郵送 |

1,000円*3 | ・クレジットカード ・コンビニ払い ・オンラインバンキング ・携帯キャリア決済 など |

| KSC | インターネット | 1,000円 | ・クレジットカード ・デビットカード ・携帯キャリア決済 など |

| 郵送 | 1,124〜1,200円*4 | ・開示利用券(コンビニで購入可) |

※2024年1月現在の情報です。最新の情報は各機関の公式サイト等で確認してください。

*1 支払方法によっては別途手数料等が発生します

*2 速達などの費用は別途必要です

*3 郵送の場合は手数料300円が必要です

*4 申告手続利用券を購入するコンビニによって異なります

※参考:CIC「情報開示の方法」 JICC「開示を申し込む」 KSC「本人開示の手続き」

信用情報の開示については下記記事で詳しく解説しています。

携帯電話や家電などを分割払いで買ってクレヒスをつくる

審査に通りやすくするために、事前に信用取引の利用履歴=クレジットヒストリー(クレヒス)を積み上げて信用力を上げることも有効だといえます。

自己破産後にブラックリストが抹消されると、信用情報は利用履歴のない白紙(ホワイト)となります。

ホワイトの状態だと、金融機関から「信用が低い」「返済能力に不安がある」と判断され、クレジットカードやローンの審査に通りづらいケースもあるのです。

そのためブラックリスト抹消後は、携帯電話端末や家電などを分割払いで購入してクレヒスをつくるといいでしょう。

しかし分割払いにしても、支払いを滞納すると事故情報が登録されてしまうので、無理のない金額購入することを心がけましょう。

自己破産時に借入れがあったクレジットカード会社を避ける

自己破産時に借入れがあった会社や、その系列会社のクレジットカードは、新規申し込みをしても審査に通らない可能性が高いといえます。

前述したとおり信用情報機関の情報とは別に、クレジットカード会社が独自に顧客の情報を保存している(いわゆる社内ブラック)場合があるからです。

したがって自己破産時に借入れをしていた会社や、その系列会社のクレジットカードは避けて、他社のクレジットカードを申し込んだほうがいいでしょう。

審査に落ちた場合は次の申し込みまで6ヶ月以上あける

ブラックリストが抹消されたあとクレジットカードを新規申し込んでも、審査に通らない可能性はあります。

その場合は、次の申込みまで6ヶ月以上の期間をあけるといいでしょう。

信用情報機関には申込みと契約の事実も「利用記録」として記録されるため、審査に通らなかったことも把握されてしまいます。

短期間に複数の審査に落ちていると「信用が低い」と判断されて印象がよくありません。

利用記録は6ヶ月経過すると抹消されるので、再度新規申込みをするには6ヶ月経過してから行うといいでしょう。

自己破産後にクレジットカードを使えない間の対処法は?

自己破産後、クレジットカードが使えない場合でも、対処法があります

クレジットカードの代替となるものは、次のような方法です。

- デビットカード

- プリペイドカード

- 銀行口座連携スマートフォン決済サービス

- 家族カード

- QRコード決済

- デポジット型のクレジットカード

- 銀行引き落とし

- ETCパーソナルカード

以下で詳しく解説します。

クレジットカードが使えないときの対処法については下記記事で詳しく解説しています。

デビットカードを使う

「デビットカード」は、支払いをしたと同時に紐づけされている銀行口座から代金が引き落とされるしくみのカードです。

利用限度額はその時点での口座残高となり、リボ払いや分割払いは利用できません。

カード1枚でまとまった金額の支払いができ、見た目もクレジットカードと変わりません。

基本的に審査はなく、銀行口座があれば満15歳以上(中学生を除く)から利用できます。

デビットカードは、おもに次の2つのタイプがあります。

- J-Debit(ジェイデビット)

- 国際ブランドデビット

銀行のキャッシュカードをそのままデビットカードとして利用できるタイプ。利用店舗は国内のJ-Debit加盟店となり、ネットショッピングには使用できません。

VISAやJCB、Masterなど国際ブランド系カードのデビットカード。それぞれクレジットカードの加盟店であれば、世界中どこでも使用でき、ネットショッピングも利用可能です。

プリペイドカードを使う

プリペイドカードとは、あらかじめ専用のカード(アプリ)に現金をチャージして使用するものです。

前払いになるため審査は必要なく、年齢制限もありません。

プリペイドカードには、おもに以下のようなタイプがあります。

- 流通系プリペイドカード

- 交通系プリペイドカード

- 国際カードブランド付きプリペイドカード

楽天Edy・nanaco・WAON など

Suica・PASMO など

VISA・JCB・Mastercard・バンドルカード など

国際ブランド付きプリペイドカードは、店舗やECサイトなどでクレジットカードと同様に使用できます。

ただし一括払いのみで、リボ払いや分割払いには対応していません。

参考:エポスVisaプリペイドカード|クレジットカードはエポスカード

銀行口座連携スマートフォン決済サービス

デビットカードと同様に、銀行口座と連携することに特化したスマートフォン決済サービスです。銀行口座があれば、利用のための審査はありません。

おもなスマートフォン決済サービスには、以下のようなものがあります。

- Bank Pay

- 銀行Pay

- J-coin Pay

家族カードを使う

自己破産をした本人以外の家族の誰かが主契約者となり、その家族カードをつくることでクレジットカードを持つことが可能となります。

用語集

家族カードとは?

用語集

家族カードとは?

主契約者と生計を共にする配偶者、親、子ども(高校生を除く18歳以上)が持つことのできる、本会員(主契約者)のカードに付随したカードのことです。

一般に、年会費は本会員より低額となりますが、サービス内容や機能に変わりはありません。

契約時の審査は主契約者に対してのみ行われ、家族への審査はないため必要ないため、自己破産後でも利用可能なのです。

| クレジットカード名 | 家族カード年会費*1 |

|---|---|

| イオンカード | 無料 |

| 三井住友カード | NL*2、ゴールドNLともに無料 |

| JCBカード | ・一般 440円(税込) (初年度無料、翌年度以降は条件によって無料) ・ゴールド 無料 |

| 三菱UFJカード | ・一般 440円(税込) (初年度無料、翌年度以降は条件によって無料) ・ゴールドプレステージ 無料 |

※2024年1月現在の情報です。最新の情報は各社の公式サイト等で確認してください。

*1 年会費は1人分。2人目以降、また条件によっては年会費が異なる場合があります。

*2 ナンバーレス。カード番号などがカードに印字されず、カード情報は専用アプリで確認します。

注意点としては、利用限度額は主契約者の利用可能枠内(本会員との合算)までとなるということ。

また、クレジットカードの利用状況によっては、家族カードの発行ができない場合があります。

QRコード決済を使う

スマホに専用決済アプリを入れて、QRコードを提示する(もしくは読み取る)ことで決済を行うサービスです。

銀行口座と連携できれば、クレジットカードを持っていなくても利用することが可能です。

コンビニや自販機、一部の大型流通店舗などでも可能です。ただし、使用できないケースもありますので、事前に確認するといいでしょう

QRコード決済サービスには、おもに以下のようなものがあります。

デポジット型のクレジットカードを使う

デポジット型のクレジットカードであれば、自己破産後でも利用できる可能性があります。

デポジット型クレジットカードとは、保証金(デポジット)をカード会社に預けることで、保証の範囲内でクレジットカードと同様に利用できるカードです。

プリペイドカードとは異なり、カードの利用代金は後払いとなります。保証金は支払いの滞納などがなければ、カード解約時に返金されます。

おもなデポジット型クレジットカードを以下で紹介します。

| カード名 | デポジット(保証金) | 年会費 |

|---|---|---|

| ライフカード(デポジット型)スタンダード | 3万円・5万円・10万円 | 5,500円 |

| ライフカード(デポジット型)ゴールド | 20万〜90万円 100万〜190万円 |

1万1,000円/2万2,000円 |

| Nexus Card(デポジット型) | 5万〜200万円 | 1,375円 |

※ 価格は税込み・2024年1月現在の情報です。最新の情報は各社の公式サイト等で確認してください。

カードを利用するには、相当額の保証金を事前に用意しなくてはいけません。表のとおり、年会費などの維持コストも発生します。

クレジットカード以外にも決済方法は各種あるため、クレジットカードがどうしても必要かどうか検討のうえ、利用を考えてみるとよいでしょう。

公共料金などは銀行引き落としにする

クレジットカードで公共料金や携帯料金を支払っていた人は、自己破産前に支払い方法を銀行口座引き落としに変更しておくようにしましょう。

ただし自己破産の時点で銀行に借り入れがある場合、その銀行で持っている口座が凍結されてしまいます。

凍結された口座からは引き落としができなくなるため、注意が必要です。

口座凍結については下記記事で詳しく解説しています。

ETCはETCパーソナルカードなどで代用する

前述したように、自己破産によりクレジットカードが強制解約となると、付帯契約となっているETCカードも同時に使えなくなります。

どうしてもETCカードが必要な場合、以下のカードで代用するという対処法があります。

- ETCパーソナルカード(通称パソカ)

- 法人ETCカード

- ETCコーポレートカード

NEXCO東日本など6社が共同で発行する、ETCの利用に特化したカード。事前にデポジット(保証金)を預けることで利用できます。利用限度額はデポジット額までとなります。

有料道路を利用した際の通行料金は、指定した金融機関口座から引き落とされます。

参考:ETCパーソナルカードWebサービス

おもに事業協同組合が法人経営者や個人事業主向けに発行しています。ETCカードを発行している事業協同組合法人には「ETC協同組合」「高速情報協同組合」などがあります。

非組合員の場合、まず組合に加入する必要があります。

参考:法人ETCカード|ETC協同組合、法人ETCカード|高速情報協同組合

NEXCO東日本・中日本・西日本が共同で発行している、法人経営者や個人事業主向けのカードです。

発行時、事業器協同組合経由で申し込むと、保証金が不要となります。

参考:ETCコーポレートカードとは|ETC利用照会サービス

※ 2024年1月末現在の情報です。最新の情報は各社の公式サイト等で確認してください。

【注意】虚偽申告は詐欺罪にあたることも

クレジットカードの審査のために虚偽申告をすると、審査に通らないばかりではなく、場合によっては罪に問われることもあります。

虚偽申告が詐欺罪や詐欺未遂罪として成立してしまうケースもあります。

本人確認書類などの書類を偽装すると、公文書偽造罪や私文書偽造罪に問われる可能性もあります。

そもそもクレジットカードの申込書に虚偽の内容を記載しても、バレる可能性は高いといえます。過去の借入や返済内容は信用情報機関で調べることができるからです。

虚偽申告はせず、正直に記載しましょう。

約9割が深刻な影響なしと回答!クレジットカードが使えない期間の対処法

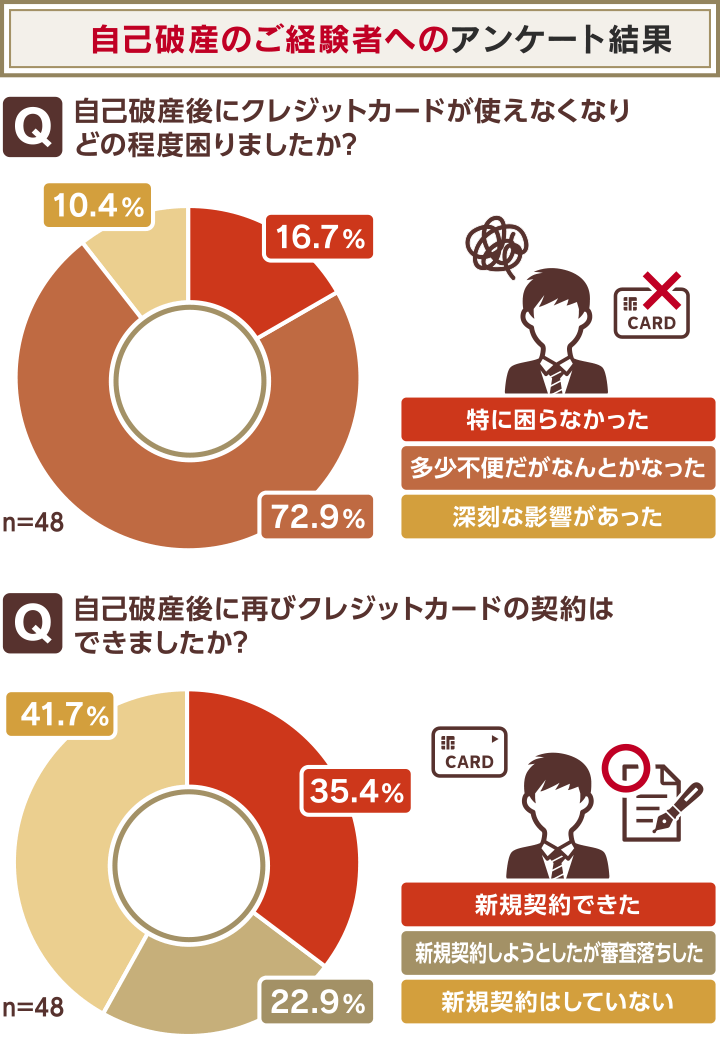

当メディアでは、自己破産の経験者に独自のアンケート調査を行いました。

「自己破産後にクレジットカードが使えなくなりどの程度困りましたか?」という質問に対して「多少不便だったがなんとかなった」と回答した方は約73%でした。

「特に困らなかった」と合わせると、約90%の方が深刻な影響はなかったと回答しています。

また「自己破産後に再びクレジットカードの契約はできましたか?」という質問に「審査落ちした」と回答した方は22.9%でしたが「新規契約できた」と回答した方は約35%となりました。

また「クレジットカードが使えない間はどのように対処しましたか?」という質問に対しては、次のような回答がありました。

- 銀行引き落とし

- 代引き

- デビットカード

- コード決済

- ギフトカード など

回答の一例を以下で紹介します。

| 【どの程度困ったか】 | 特に困らなかった |

|---|---|

| 【現在のクレジットカードの有無】 | 現在はクレジットカードを持っていない |

| 【クレジットカードが使えない間の対処法】 | 買い物はPayPayやd払いをおもに使用しました。対応しているお店が多くあり特に困ることなく生活できました。 |

| 【どの程度困ったか】 | 特に困らなかった |

|---|---|

| 【現在のクレジットカードの有無】 | 現在はクレジットカードを持っている |

| 【クレジットカードが使えない間の対処法】 | ふだんの買い物は生協の個別配送を利用して、支払いは銀行引き落としにした。ネットショッピングは代引き、コンビニ払いなどを利用した。 現金でチャージするプリペイド式の交通系カードも使用した。買い物をする回数が減り、高額のものは購入を諦めるようにした。 |

| 【どの程度困ったか】 | 特に困らなかった |

|---|---|

| 【現在のクレジットカードの有無】 | 現在はクレジットカードを持っている |

| 【クレジットカードが使えない間の対処法】 | 基本、現金生活を送っていました。楽天銀行の口座を持ってからはデビットカードを持つようになり、ネットショップに利用するようにしました。 ほかにも、au WALLET*やWAONは現金チャージをしながら使っていました。 *現在の名称はau PAY |

| 【どの程度困ったか】 | 多少不便だったがなんとかなった |

|---|---|

| 【現在のクレジットカードの有無】 | 現在はクレジットカードを持っていない |

| 【クレジットカードが使えない間の対処法】 | ネットショッピングではデビットカードを利用し、決済を行っています。クレジットのみの対応というサービスでもほぼデビットカードの利用が可能です。 スマホゲームの決済は電話料金と合算したりiTunesカードの支払いなど手段はさまざまありますので、不便を感じていません。日常の買い物は現金利用をしています。 |

| 【どの程度困ったか】 | 多少不便だったがなんとかなった |

|---|---|

| 【現在のクレジットカードの有無】 | 現在はクレジットカードを持っていない |

| 【クレジットカードが使えない間の対処法】 | どうしてもカード決済が必要だったときは、デビットカードを使いました。JCBブランドのデビットカードを持っていたので、意外とどこでも使えて不便ではありませんでした。それ以外は現金で生活しました。 持っている以上のお金が使えないので、借金に苦しむこともなく、立ち直るためにも良かったと思います。 |

| 【どの程度困ったか】 | 多少不便だったがなんとかなった |

|---|---|

| 【現在のクレジットカードの有無】 | 現在はクレジットカードを持っていない |

| 【クレジットカードが使えない間の対処法】 | 日常の買い物は基本的に現金で支払い、Amazonや楽天などのネットショッピングを利用する際にはギフト券を購入した。 |

| 【どの程度困ったか】 | 深刻な影響があった |

|---|---|

| 【現在のクレジットカードの有無】 | 現在はクレジットカードを持っていない |

| 【クレジットカードが使えない間の対処法】 | 個人事業主なので法人カードが使えなくなった。仕事で必要なモノをそろえるためにも信用がないため、全額前払いすることになった。 全額前払いするのは大変だが大変なのは後払いでも同じなので、前払いに慣れてしまえば、今さら後払いをする気にはなれなくなった。つくづく人間は何事にも慣れる動物なんだと思った。 |

調査期間:2022年10月7日~13日

調査方法:クラウドワークス

対象者:自己破産経験者の男女48人

自己破産を考えたら弁護士法人・響にご相談ください

弁護士法人・響では、自己破産を含む債務整理に関する相談を無料で受け付けています。

弁護士法人・響は24時間365日受付け、全国対応可能。相談は何度でも無料なので、まずはお気軽にご相談ください。

借金や収入の額などから適切と思われる債務整理をご提案し、手続きや交渉の多くをお任せいただけます。

またご相談の結果、債務整理をする必要がない場合は強要することはありませんので、お気軽にご相談ください。

弁護士法人・響の自己破産の費用は次のようになります。

分割払いも可能ですので、費用面が心配な方も、まずはお気軽にご相談ください。

- 相談料 無料

- 着手金 33万円〜

- 報酬金 22万円~

弁護士法人・響については下記記事をご覧ください。

-

自己破産すべきか無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも