- 弁護士会所属

- 東京第二弁護士会 第59432号

- 出身地

- 奈良県

- 出身大学

- 関西大学社会学部 大阪大学法科大学院

- 保有資格

- 弁護士

- コメント

- ご依頼者の抱える問題が一歩でも解決に進むように日々職務に努めております。

「クレジットカードのリボ払いが払えないとどうなる?」

「リボ払いを返済できない場合、一括請求されるの?」

リボ払いを払えない状態が続き滞納すると、以下のような影響が出てしまいます。

- ブラックリストに載る(信用情報機関に事故情報が掲載される)

- クレジットカードが強制解約になり残高の一括請求を受ける

- 訴訟や差押えに発展することも

リボ払いが払えないケースの対処法としては、以下のようなものが考えられるでしょう。

- クレジットカード会社に連絡・相談する

- リボの払いの支払額を変更する

- 公的融資や給付金など各種制度を利用してお金を補てんする

- 自力で払えない時は任意整理を検討する

もし残高が多すぎる、自力で完済できないと感じている場合、任意整理を検討しましょう。

任意整理をするとこれから支払う手数料をカットし、無理のない返済プランを目指せるかもしれません。

任意整理すべきか考えたら、弁護士法人・響の無料相談で専門的な視点のアドバイスを聞いてみてはいかがでしょうか。

相談無料 全国対応 24時間受付対応

- 月々の返済額を5万→2万へ減額できた事例あり

- 今お金がなくても依頼可能!

- 相談は何度でも無料

- 最短即日!返済ストップ

目次

「いきなり弁護士に相談するのは怖い…」そんな方は、弁護士法人・響が運営する借金減額診断で、借金を減らせるか診断してみましょう。無料・匿名で利用できます。

【3つの質問に答えるだけ】借金減額診断を試してみる

※弁護士には守秘義務があり、減額診断の過程で入力いただいた情報を他の目的で利用したり、お問い合わせ内容をご家族やお勤め先などにお知らせすることは一切ありません。

クレジットカードのリボ払いを払えないとどうなる?滞納で一括請求の可能性も

リボ払いの支払期日は毎月ありますが、一度でも支払いができないと滞納という扱いになります。

リボ払いを滞納すると、次のような流れで生活に影響が出てきます。

- カードの利用停止(滞納1日~)

- 遅延損害金の発生(滞納1日~)

- 電話やはがきによる督促(滞納1日~1週間)

- いわゆるブラックリストに載る ※(滞納2ヶ月~)

- 強制解約、残額の一括請求(滞納後2・3ヶ月~)

- 訴訟・差押え(滞納後3〜6ヶ月以降)

クレジットカード会社によって異なりますが、支払期日を過ぎるとすぐにクレジットカードが利用停止になります。

遅延損害金は支払期日の翌日から発生し、元金と利息の支払総額に上乗せされるため、全額返済しなければ滞納は解消されません。

さらに滞納が続いていわゆるブラックリストに載る状態になり、強制解約と一括請求、訴訟や差押えと段階が進むと、生活への影響が大きくなるといえます。

詳しく解説します。

2ヶ月以上払えないといわゆるブラックリストに載る

滞納後2ヶ月でいわゆるブラックリストに載ります。

ブラックリストというのは俗称で、信用情報機関に事故情報が登録されることを指しています。

用語集

信用情報機関と事故情報について

用語集

信用情報機関と事故情報について

信用情報とは、金融取引や支払い履歴などの個人情報で、返済能力に問題があると判断できる信用情報を事故情報(異動情報)といいます。

これらの情報は、以下の3つの信用情報機関によって収集・管理されています。

2ヶ月以上滞納が続くと、各社が加盟している信用情報機関に「延滞」という事故情報を登録するのです。

事故情報が登録されていると次のような支障が出てきます。

- クレジットカードやローンの新規申込で審査に通らなくなる

- 現在使っている他社のクレジットカードも利用停止になる

つまり他社からの借り入れができなくなるため、リボ払いの残高を他社からの借り入れで返済することができなくなるのです。

上記のような影響が生じる期間は登録される事故情報の種類などによって異なり、「延滞」情報が登録されているのは滞納解消から5年ほどです。

ブラックリストについては以下の記事で詳しく解説しています。

いわゆる社内ブラックは半永久的に残ることも

信用情報機関の事故情報が消えても、いわゆる「社内ブラック」も消えるとは限りません。

社内ブラックとは、クレジットカード会社や金融機関・貸金業者各社が過去に自社やグループ会社で滞納した顧客を把握できるように残している記録の俗称です。

過去に長期滞納をした会社やそのグループ会社に申し込むと、信用情報機関の事故情報が消えた後も審査に落とされる可能性が高いといえるでしょう。

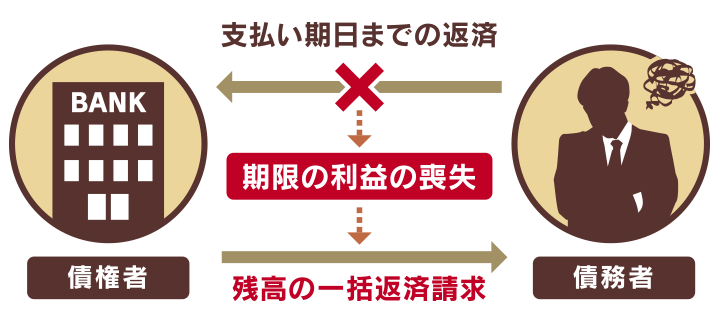

2・3ヶ月払えないとクレジットカードが強制解約になり残債の一括請求を受ける

滞納期間が2、3ヶ月以上になると、カード会社から「会員資格取消通知書」といった強制解約された旨の通知書が届きます。

その後、期限の利益を喪失したとして、残高の一括請求を受けるケースが多いでしょう。

一括請求では、未払いのリボ払いの手数料、遅延損害金を含むすべての残高を一括で払うように求められます。

リボ払いは長期間利用を続けていると残高が高額になっている場合が少なくありません。

また、一括請求時は、リボの残高すべてに遅延損害金がかかっているため、さらに支払金額が膨らんでいます。

すべての残高×遅延損害金利率×滞納日数÷365

前述のとおり、この時点で他の金融機関などから借り入れることは困難なため、借り入れで一括請求の金額をまかなうのは原則不可能です。

一括請求に対応できない場合、債務整理を検討するタイミングかもしれません(債務整理については後述)。

用語集

期限の利益の喪失と一括返済

用語集

期限の利益の喪失と一括返済

期限の利益とは、借金などの債務を負った人が、期限が到来するまで返済をしなくてもよいという利益(権利)です(民法第136条1項)。

民法で定められた条項や、各クレジットカードの利用規約に定められた期限の利益喪失の条項に当てはまった場合、分割払いできるという債務者の利益はなくなります。

よって、一括返済が求められるのです。

期限の利益については、以下の記事で詳しく解説しています。

債権回収会社や弁護士から連絡がくる場合もある

長期の滞納をした場合、債権回収会社やカード会社の代理人弁護士などから連絡がくることがあります。

用語集

債権回収会社とは?

用語集

債権回収会社とは?

金融機関などから委託を受けたり、債権を譲渡されたりして、債権の管理回収を行う業者のことで、「サービサー」とも呼ばれます。

「債権管理回収業に関する特別措置法(サービサー法)」にのっとって法務省の認可を受けて営業しており、違法な取り立てを行うことはありません。

カード会社とは別の会社や弁護士から督促を受けた場合、まず連絡が詐欺ではないかを確認してください。

そのうえで、支払いが難しいときは弁護士などの法律の専門家に対応を相談するのがよいでしょう。

債権回収会社については、以下の記事で詳しく解説しています。

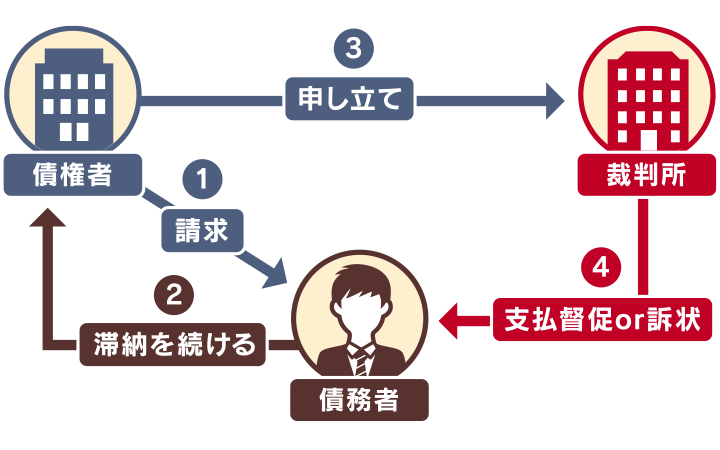

3ヶ月〜半年以上払えないと訴訟や差押えに発展することも

3ヶ月〜半年以上支払いができない状態だと、カード会社や債権回収会社、代理人弁護士が裁判所に申立てを行う可能性があります。

すると簡易裁判所や地方裁判所などから支払督促や訴状が自宅に「特別送達」という特殊な郵便で送られてきます。

支払督促について、詳しくは以下の記事で解説しています。

支払督促や訴状には、迅速に対応をしないと給与・財産などが差し押さえられる可能性があります。

弁護士などの法律の専門家に早めに相談することで差押えを回避できるかもしれないので、対応に迷っても裁判所からの書面は放置しないで、弁護士に対応をご相談ください。

差押えについては、以下の記事で詳しく解説しています。

クレジットカードのリボ払いが払えないときはどうすればいい?対処法を解説

リボ払いが払えないときの対処法は、状況によって以下のように異なります。

<一時的にお金が足りない場合>

- Webや電話で今月分の支払額を変更する

- クレジットカード会社へ連絡して相談する

- 公的融資などの制度を利用して足りないお金を補てんする

<リボ払い手数料の金利が高い場合>

- 低金利のカードローンへの借り換えを検討する

<リボ払いが複数ある場合>

- リボ払いの一本化を検討する

<最後の支払いから5年以上たっている場合>

- 時効の援用を検討する

<自力での返済が困難な場合>

- 債務整理を検討する

それぞれについて解説します。

Webや電話で今月分の支払額を変更する

直近の月の支払いが厳しい場合、Webや電話でリボ払いの支払額を支払い可能な額に変更することで乗り切れる可能性があります。

変更締切日・リボ払いの下限額は利用残高や利用金融機関、カードごとに異なるので、公式サイトでご確認ください。

リボ払いの支払額を減らすと、元金が減るスピードが落ち、完済までの期間が延びて支払総額も増えてしまいます。

一時的にお金が足りない期間が過ぎたら、再度支払額を戻すか、支払額を増やして早期の完済を目指すのをおすすめします。

おもなカード会社でのリボ払い支払額の変更方法は以下のとおりです。

| カード会社 | 変更方法 |

|---|---|

| 楽天カード | 楽天e-NAVI にログイン後「リボお支払いコース変更」で支払額を減額 |

| JCBカード | ・「MyJCB」にログイン後「リボ・分割払い&キャッシング」から「お支払い金額の変更・各種照会」で支払額を変更 ・JCBショッピングお支払い方法変更テレホンサービス(0120-802-570)から電話で変更 |

| オリコカード | ・「eオリコサービス」にログイン後「各種登録・変更」から「リボ返済額(毎月分)」で支払額変更 ・オリコカードセンターへの電話(有料)で支払額変更 オリコカードセンター:011-261-6002(北海道)、022-215-2655(東北)、049-271-3330(関東・甲信越)、052-735-3525(東海・北陸)、06-6821-3860(近畿)、082-225-5360(中国・四国)、092-722-5477(九州・沖縄) |

| イオンカード | ・アプリ「イオンウォレット」か「暮らしのマネーサイト」にログインして支払額変更 ・リボ専用ダイヤル(自動音声応答サービス、0120-778-575)で支払額変更 |

| 三井住友カード | ・「Vpass」にログイン後、支払額変更 ・電話(自動音声対応)0120-863-724から支払額変更 |

| ライフカード | 「LIFE-Web Desk」にログイン後、リボお支払額コースを変更 |

| エポスカード | 「エポスNet」にログイン後、「ショッピングリボ 支払いコース変更」から支払額変更 |

| セゾンカード | ・「Netアンサー」にログイン後、「お支払コース変更」から支払額変更 ・パーソナルアンサー(音声自動ガイダンス、0120-24-8376)から支払額変更 ・アプリ「セゾンPortal」で支払額変更 |

| アプラスカード | 「NETstation*APLUS 」にログイン後、確認画面で生年月日を入力して支払額変更 |

※ 2023年2月時点の情報です。ご利用の際は、公式サイトなどで最新の情報をご確認ください

クレジットカード会社へ連絡して相談する

上で紹介した支払額調整の期限を過ぎている場合でも、カード会社に連絡をすれば、その月の支払額の調整・支払日の延長などに応じてくれるケースがあります。

ただし、その連絡が遅くなるとスムーズな解決が難しくなることもあるため、できるだけ早く連絡をすることが重要です。

連絡時には誠意ある対応を心がけ、以下のようなことを担当者にはっきり伝えるようにしましょう。

- 支払いの遅延の要因

- いつまでに支払いが可能か

- いくらであれば支払いが可能か

おもなカード会社の問い合わせ先は以下のとおりです。

| カード会社 | 問い合わせ先 |

|---|---|

| 楽天カード | 自動音声専用ダイヤル:0120-30-6910(無料) ※上記電話番号が利用できない場合は092-474-9255(有料) コンタクトセンター:0570-66-6910(有料) ※上記電話番号が利用できない場合は092-303-7188(有料)または092-474-6287(有料) |

| JCBカード | JCB調査デスク:06-6944-2222(有料) |

| オリコカード | オリコカードセンター(有料):011-261-6002(北海道)、022-215-2655(東北)、049-271-3330(関東甲信越)、052-735-3525(東海・北陸)、06-6821-3860(近畿)、082-225-5360(中国・四国)、092-722-5477(九州・沖縄) |

| イオンカード | イオンカードコールセンター:0570-071-090(有料)/043-296-6200(有料) |

| 三井住友カード | カード裏面に記載の電話番号 再引き落とし日や利用再開日の確認などはVpassを参照 |

| ライフカード | ライフカードインフォメーションセンター:045-914-7003(有料) |

| エポスカード | コールセンター 東京:03-3381-0101(有料) |

| セゾンカード | 信用管理センター:03-6688-3300(有料)/03-6670-3636(自動音声、有料) |

| アプラスカード | カスタマーサポート:0570-008-789(自動音声、有料) |

※ 2023年2月時点の情報です。問い合わせの際は各社のWebサイトで最新情報をご確認ください。

公的融資や給付金などの制度を利用して足りないお金を補てんする

一時的な減収で困窮し、クレジットカードの利用料金が支払えない場合、公的融資や給付金の制度を活用できることがあります。

中でも緊急小口資金は、緊急かつ一時的に生計の維持が困難となった世帯が、少額を借りられる制度です。

10万円以内を無利子、保証人なしで借りられますが、融資を受けた日から12ヶ月以内の返済が必要です。

無利子のため返済しやすいといえますが、利用条件を満たすか、返済のめどが立つかを確認したうえで、必要な手続きをとるようにしてください。

その他、契約している生命保険の解約返戻金の一部の先払いを受けられる生命保険の契約者貸付や勤務先の従業員貸付などを利用したり、不用品をフリマアプリなどで売ってお金を工面するのも選択肢になるかもしれません。

生活が苦しい状態で「お金が足りないから」と消費者金融などで追加借入をするのは避けた方がよいでしょう。

消費者金融は金利が比較的高く設定されており、返済不能に陥る可能性があります。

安易に借り入れてしまうのは避けた方が良いでしょう。

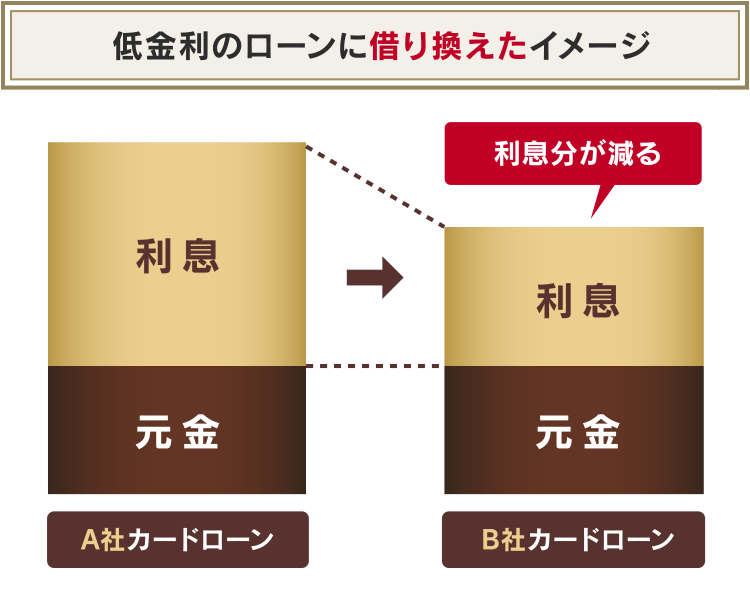

低金利のカードローンへの借り換えを検討する

リボ払いの手数料の利率は15%前後に設定されていることが多く、元金がなかなか減らないという特徴があります。

そこで手数料より利率の低いカードローンなどで借り入れたお金でリボ払いの残高を一括返済し、新たに返済を始めることで返済額の減額を図れる可能性があります。

ただし、上で解説したとおり、生活が苦しくなっているときの借り入れは、返済不能につながるケースもあります。

さらに、以下のようなデメリットもあります。

- 借り換えをきっかけに支払期間が延びて支払総額が増えることもある

- 審査があるので必ず利用できるとは限らない

- 総量規制で希望する金額が借りられるとは限らない

これらのデメリットからわかるように、借金問題の根本的な解決にはならないことに注意しましょう。

リボ払いの借り換えは以下の記事で詳しく解説しています。

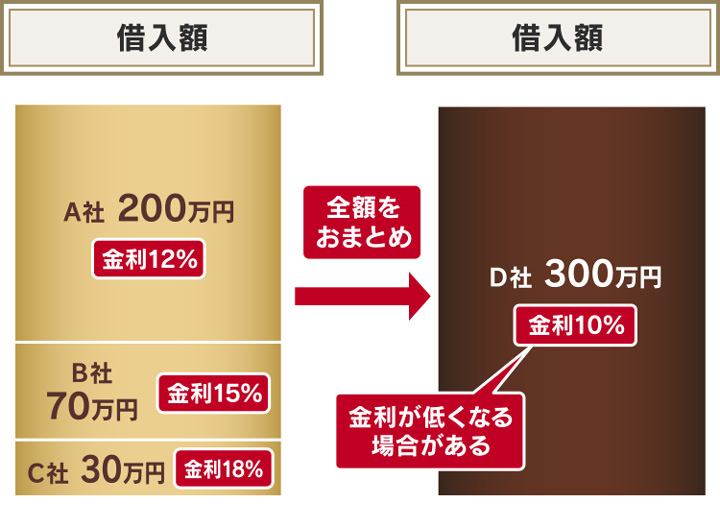

リボ払いの一本化を検討する

リボ払いを複数のカードで利用している場合は、金利が低い「おまとめローン」などを利用することで、手数料分の支払いを抑えられる可能性があります。

おまとめローンとは、支払先を一つにまとめる借り換えサービスの通称です。

借入額が大きくなると、利息制限法で定められた上限金利が低くなることもあるため、一本化して1社の借金額を大きくする方が金利が低くなる可能性があるといえるでしょう。

また、おまとめローンで借入先が一つになることで、支払日などの管理がしやすくなるというメリットもあります。

ただし、借り換えの場合と同様、支払総額が増えてしまう場合や、審査に通らない場合もあります。

借金問題の根本的な解決にはならないことに注意が必要です。

リボ払いの一本化については以下の記事で詳しく解説しています。

時効の援用を検討する

リボ払いをはじめとする支払いには、一定の条件がそろえば、支払い義務がなくなる「消滅時効」と呼ばれる制度があります。

リボ払いのケースでは、条件は以下のとおりです。

- 最終支払日から5年以上たっている

- 時効の援用手続を行っている

- 時効の更新(中断)事由がない

用語集

時効の援用とは?

用語集

時効の援用とは?

「時効が成立した」と債権者(ここではクレジットカード会社)に主張すること。

「時効援用通知書」という書類を作成し、内容証明郵便で債権者に郵送するのが一般的です。

リボ払いの支払いについて5年が経過しても、順当に時効が成立しないケースもあります。

次のような時効期間のカウントをリセット(時効の更新)させる手段をとられるケースが多いためです。

- 督促を行い、口頭や文書で利用者に債務の承認をさせる

債務承認には「残高を少しでも支払う」「支払いを待ってもらえるよう口頭や文書で申し出る」行為などが当てはまります - 法律上の手続きを行う

クレジットカード会社などが裁判所へ申立てを行って「支払督促」が届いた場合や、訴訟を起こして「訴状」が届いた場合、差押えの手続きがとられた場合などが当てはまります

消滅時効の成立条件は複雑なので、時効の援用を検討している場合は、弁護士などの法律の専門家に相談するとよいでしょう。

消滅時効について、詳しくは以下の記事で解説しています。

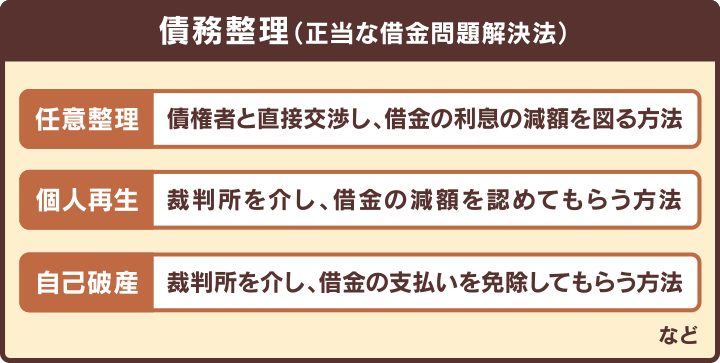

債務整理を検討する

すでにリボ払いの返済が苦しくなっている場合、「債務整理」という借金問題を正当に解決する方法が選択肢になるかもしれません。

上の図のとおり、債務整理にはおもに「任意整理」「個人再生」「自己破産」という3つの方法があります。

債務整理を行うことで、これからかかる利息(手数料)をカットしたり、借金自体を減額したりして、返済総額を減らすことが可能です。

それぞれの方法について解説します。

債務整理について、詳しくは以下の記事で解説しています。

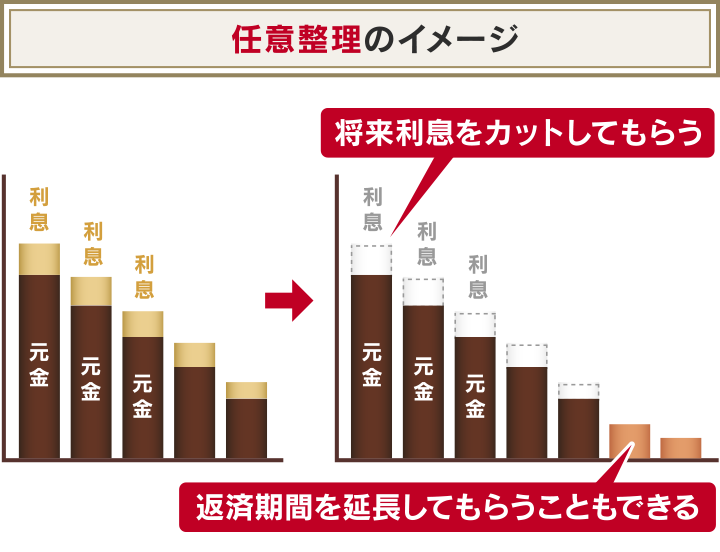

任意整理はこれからかかる手数料のカットを目指せる

任意整理とは、裁判所などの公的機関を通さずに債権者(クレジットカード会社などお金を貸した側)と直接交渉することによって借金の減額を図る方法です。

リボ払いは、利用残高の合計に対して手数料(利息)がかかる支払い方法です。

任意整理であれば、和解後から完済までにかかるリボ払いの手数料(将来利息)が減免できる可能性があります。

手数料(利息)が減免された後の元金のみの分割払いを、3〜5年程度の無理のない返済期間に調整(延長)することで、月々の返済額は少なくなります。

交渉先を選んで直接交渉できるため、他の債務整理と比べて財産や保証人への影響を抑えやすいのもメリットです。

任意整理について、詳しくはこちらの記事でも解説しています。

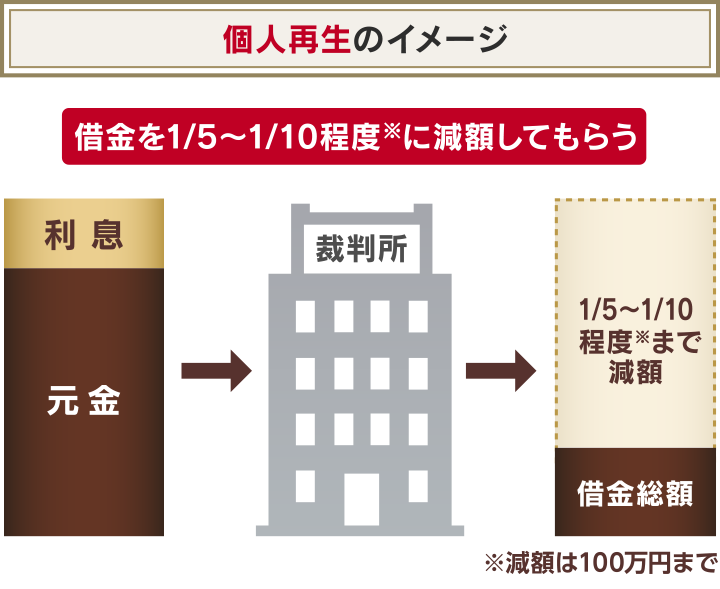

場合によっては自己破産や個人再生が選択肢になることも

リボ払いの残高が収入に対して著しく多い場合や、リボ払い以外にも借金がある場合、個人再生や自己破産が選択肢になる可能性もあります。

いずれも任意整理よりも手続きに時間・手間がかかり、デメリットも大きくなるため、検討する場合はまず弁護士など法律の専門家に相談するようにしてください。

用語集

自己破産とは?

用語集

自己破産とは?

自己破産は、裁判所を介して一部の債務を除きすべての借金の支払い義務を免除(免責)してもらう解決方法です。

自己破産については以下の記事で詳しく解説しています。

用語集

個人再生とは?

用語集

個人再生とは?

個人再生とは、借金の返済不能のおそれがあることを裁判所に申し立てて、再生計画の認可決定を受けることで借金を減額してもらう解決方法です。

借金額を1/5〜1/10程度に減らし、3年(最長5年)で返せるようになる可能性があります(減額幅は残高によって異なります)。

個人再生については、以下の記事で詳しく解説しています。

キャッシングリボなら過払い金返還請求ができる可能性も

2010年6月以前に利用を開始したキャッシングリボであれば、以下の条件を満たしている場合は過払い金の返還請求ができる可能性があります。

- 利息制限法を超過する利率(グレーゾーン金利)での取引である

- 完済後10年以内である(時効を過ぎていない)

- 対象クレジットカード会社が倒産していない

用語集

過払い金とは?

用語集

過払い金とは?

クレジットカード会社や消費者金融などに対し、法律の上限金利を超えて支払った利息、つまり払いすぎた利息のこと。

過払い金を取り戻す手続きを過払い金返還請求と呼びます。

詳細:過払い金とは?仕組みと返還請求の対象を解説!時効タイミングとデメリット

リボ払いの過払い金については、以下の記事で詳しく解説しています。

リボ払い残高が返済できないなら弁護士に相談を

リボ払いの残高が払えないことで困ったら、弁護士に相談してみてはいかがでしょうか。

弁護士には守秘義務があるため、周囲に知られずに相談することが可能です。

相談に関するメリットには、以下のようなものもあります。

- 債務整理の必要性と最適な方法を判断してくれる

- 債務整理を依頼すると、受任通知でカード会社からの督促を止められる

弁護士法人・響では、リボ払い返済をはじめ、借金に関する相談を何度でも無料で受け付けています。

メリットについて詳しく解説します。

債務整理の必要性と最適な方法を判断してくれる

リボ払いの支払いに苦しんでいる状態では、債務整理をするべきか、債務整理のどの方法を選ぶべきかを自分で判断するのは難しいケースも多いでしょう。

債務整理案件の解決実績が豊富な弁護士に相談することで、リボ払いの残高や収支状態、家族などの状況をふまえ、債務整理をすべきかどうか、どの方法を選ぶべきかを提案してくれるでしょう。

受任通知によってカード会社からの督促を止められる

弁護士や司法書士に債務整理を依頼すると、受任通知が発送されます。

受任通知とは、弁護士や司法書士が債権者に「代理人として手続きを進める」旨を知らせる通知です。

これが届いたら、クレジットカード会社などは督促や取り立てを止めなくてはならないと法律で決まっています(貸金業法第21条)。

すでにリボ払いの支払いを滞納し、督促・取り立てに悩まされている場合は、精神的にも楽になり、生活の立て直しがしやすくなるでしょう。

受任通知については以下の記事で詳しく解説しています。

弁護士法人・響ならリボ払いの支払いについて無料で相談可能

相談実績43万件以上・債務整理の解決事例も多数の弁護士法人・響では無料相談を24時間365日受け付けています。

全国で対応可能で、相談は何度でも無料です。

債務整理の費用が不安な場合、弁護士費用を分割支払いしていただくこともできます。

客観的なアドバイスを聞くために、一度利用してみてはいかがでしょうか。

リボ払いの借金を任意整理で解決した人の体験談

リボ払いを払えない状況になった方が、弁護士法人・響で任意整理をして解決した体験談を3つ紹介します。

学生時代に生活費をクレジットカードで支払いを始めたのがきっかけでした。とりあえずカードで払ってバイト代で返せば良いと考えていたので、毎月結構な額になることもしばしばありました。そんなときに、リボ払いに切り替えたことで毎月一定額の支払いにすることができ、今まで以上に散財をすることに・・・。それでも、就職したらボーナスも出るので、それで返していこうと思っていましたが、思った以上に給料は低く、借金は利息で増えていく一方でした。家族や職場に知られたくないという気持ちや、冷静にこのままの返済を続けても返済総額が増えていくことに気付き、今のうちになんとかするしかないと思い、ネットで見つけた減額シミュレーターを試しました。入力後、弁護士事務所から月々の返済額を減らせることや、18%かかっていた利息を免除できるとの説明を聞いて、じっくり考えた末に手続きを依頼しました。おかげで3年ちょっとで完済できる予定です。また、家族や職場にも知られないように対応頂いたり、アドバイスをして下さり、精神的に余裕をもって返済できるため、あの時すぐに減額シミュレーターを試してみて良かったと思います。

自分や家族のショッピングや旅行などで浪費が進み、支払いもリボ払いで済ませることもありました。気づけば借金は合わせて300万円程まで膨らみ、借入先も徐々に増えていきました。とうとう月々の返済が厳しくなってきてしまっている状況で、普段お世話になっていてよく相談している弁護士の方が老衰で亡くなってしまい、新しく債務整理や破産について相談できる弁護士の先生を探していたところでした。こちらの弁護士事務所に相談に乗ってもらい私としては、月々5万円程であれば捻出できるため、返済をしていきたいと伝えて話し合いが進み、任意整理という手続きで債権者の方と交渉して頂きました。交渉の結果、返済額が約4.5万円になり、期間は長いものだと7年にまで分割で支払うような条件で和解することができました。

元々5社から借り入れをしていて、その内の4社について任意整理の手続きを依頼しました。100万円程借りている会社が3社で、残りの一社からは50万円程借り総額は約350万円でした。リボ払いも使っていたため、なかなか元本が減らず利息を支払っている状態が続いて悩んでいました。自分なりに調べて弁護士事務所に相談したところ、任意整理なら利息をカットして、借金の元本の返済に集中できることを知りました。依頼した後も、弁護士の先生が債権者の方としっかり交渉してくれたおかげで、利息のカットだけではなく、何社か返済期間を7年に引き延ばして頂くこともできたので、私は時間が掛かっても自己返済を希望していたこともあり、この事務所に依頼して本当に良かったと思いました。

- リボ払いが払えなくなると、カードの利用停止やいわゆるブラックリスト入り、残額の一括請求といったことが起き、最終的には給料などを差し押さえられます。

- リボ払いの返済が長引く原因は、月々の返済額と高い手数料のバランスにある可能性があります。

もし自力での支払いが困難になっている場合、任意整理でこれから支払う手数料をカットし、無理のない返済プランを目指すことが根本的な対処法になる可能性もあります。 - 任意整理すべきか考えたら、債務整理案件の解決実績も豊富な弁護士法人・響の無料相談で一度アドバイスを聞いてみてはいかがでしょうか。

相談無料 全国対応 24時間受付対応

- 月々の返済額を5万→2万へ減額できた事例あり

- 今お金がなくても依頼可能!

- 相談は何度でも無料

- 最短即日!返済ストップ