- 弁護士会所属

- 第二東京弁護士会 第54634号

- 出身地

- 熊本県

- 出身大学

- 大学院:関西大学法学部 同志社大学法科大学院

- 保有資格

- 弁護士・行政書士

- コメント

- 理想の弁護士像は、「弱い人、困った人の味方」と思ってもらえるような弁護士です。 そのためには、ご依頼者様と同じ目線に立たなければならないと思います。そのために日々謙虚に、精進していきたいと考えています。

「督促の電話がこなくなったんだけど、どうして?」

「このまま放置していても大丈夫?」

クレジットカードなどの滞納に対する督促状や電話がこなくなると、その理由が気になると思います。

実は以下のような理由によって、一時的に督促が止まっている可能性があります。

- 債権回収会社に債権を譲渡している

- 差押えなど裁判の準備を進めている

- 過払い金が発生している

- 引っ越しなどの理由で連絡先がわからなくなった

今後、債権譲渡や裁判の準備が整うと、督促が再開され、今までより厳しい措置を取られる恐れがありますので、安心してはいけません。

この記事では、督促が一時的に止まるケースや、滞納を放置したときのリスク、借金を解決する方法などを解説します。

弁護士法人・響では、厳しい督促を受けた時の対応や、借金を解決する方法について、24時間365日無料でご相談を受け付けています。債務整理をご依頼いただいた場合は、差押えを回避できる可能性もあります。

-

事態が悪化する前に早めのご相談を!

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも

目次

「いきなり弁護士に相談するのは怖い…」そんな方は、弁護士法人・響が運営する借金減額診断で、借金を減らせるか診断してみましょう。無料・匿名で利用できます。

【3つの質問に答えるだけ】借金減額診断を試してみる

※弁護士には守秘義務があり、減額診断の過程で入力いただいた情報を他の目的で利用したり、お問い合わせ内容をご家族やお勤め先などにお知らせすることは一切ありません。

督促の電話・書面(督促状)がこなくなる理由

クレジットカードなどの督促の電話・書面(督促状)がこなくなったとしても、債権者(お金を貸した側)が借金の回収を諦めたわけではありません。

実際は以下のような理由で、一時的に督促が止まっているだけという可能性があります。

- 債権回収会社に債権を譲渡している

- 差押えなど裁判の準備を進めている

- 過払い金が発生している

- 引っ越しなどの理由で連絡先がわからなくなった

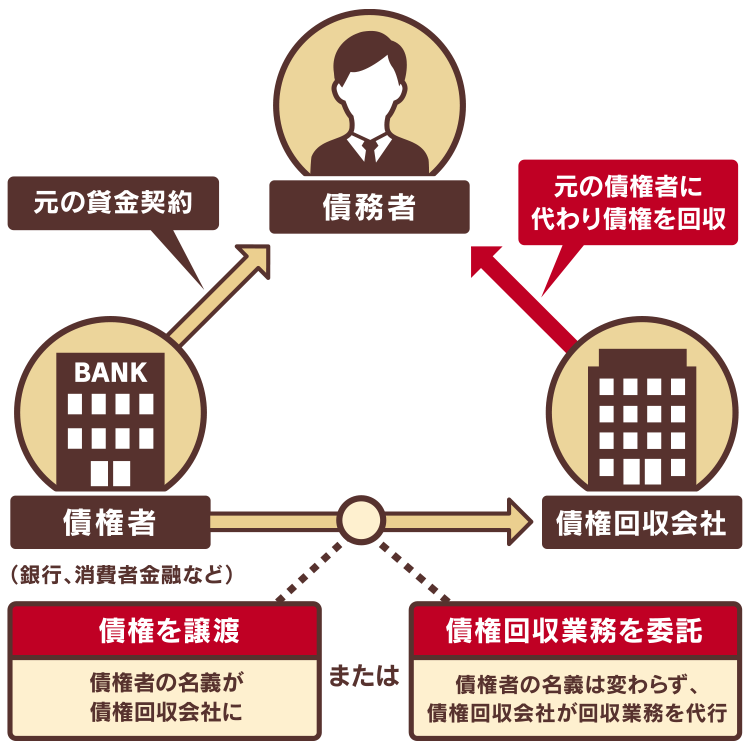

債権回収会社に債権を譲渡している

債権者が、債権回収会社に債権を譲渡しており、その手続きによって一時的に督促が止まっている可能性もあります。

債権回収会社とは借金の回収を専門とする会社のことで、「サービサー」とも呼ばれます。

借金の滞納が続いた場合に、もとの債権者に代わって、債務者(お金を借りた側)に対して残金の回収を行います。

債権譲渡の手続きにかかる期間はケースバイケースですが、いずれにしても、手続きによって「一定期間、督促が止まる可能性がある」ことは認識しておくべきでしょう。

債権譲渡が完了すれば、債権回収会社によって督促が再開されることになります。

債権回収会社について詳しくは、以下の記事で解説しています。

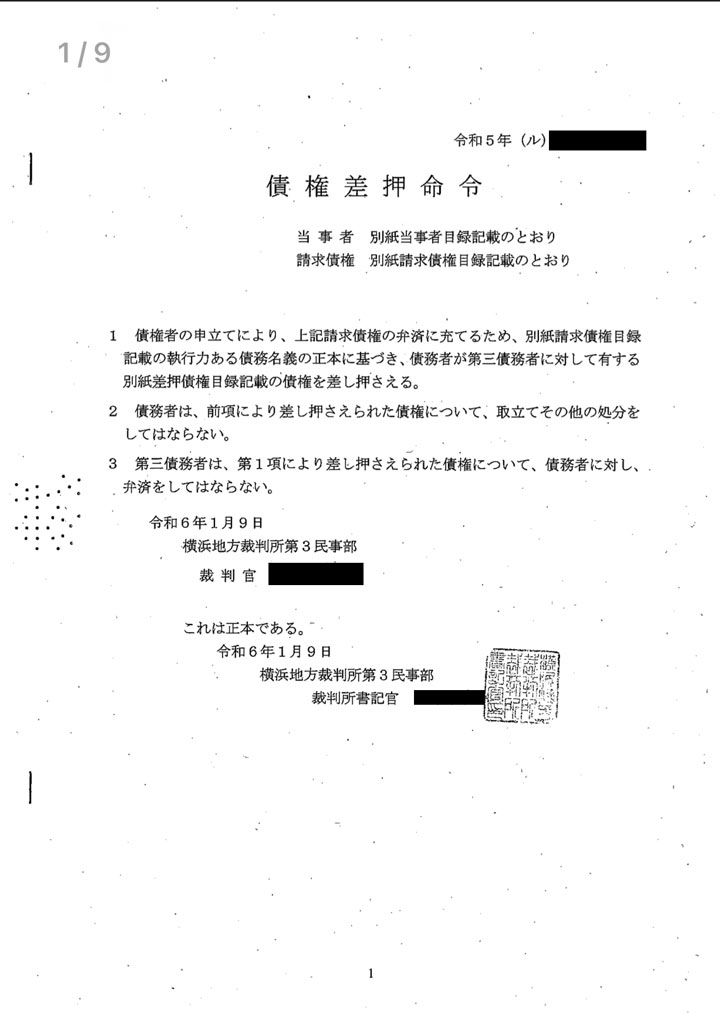

差押えなど裁判の準備を進めている

債権者が、債務者の財産を差し押さえるため、裁判の準備を進めている可能性もあります。

一般的に、借金を3ヶ月以上滞納し続けると、訴訟提起される可能性があります。

債権者が裁判を提起するためには通常、債務者に対して事前に「支払督促」または「訴状」という書類を送付します。

いずれも債権者が、裁判所に申立てを行う必要があり、その準備に一定の期間を要します。また、申立てが行われてから実際に債務者に届くまでに、およそ1〜3週間ほどかかります。

その間は、督促が一時的に止まる可能性があります。

差押えについて詳しくは、以下の記事で解説しています。

過払い金が発生している

債権者が、過払い金が発生していることを知られないようにするため、あえて連絡を控えているという可能性もゼロではありません。

過払い金とは、利息制限法の上限金利を超える金利で支払っていた利息のことです。

本来、支払う必要のない利息ですので、過払い金として返還請求できる可能性があります。

過払い金が発生する条件は、以下のとおりです。

- 借り入れを開始したのが2010年6月17日以前

- 完済をしてから10年以内

債権者の立場からすると、過払い金を返還することは不利益となりますので、債務者に知られないように連絡を控えている、と考えることもできます。

過払い金について詳しくは、以下の記事で解説しています。

引っ越しなどの理由で連絡先がわからなくなった

債務者が引っ越しをしたことで住所や電話番号が変わり、債権者が連絡できなくなっていることも考えられます。

その場合、一時的に督促が止まりますが、またすぐに再開される可能性があります。

というのも、貸金業者などの債権者は弁護士等の専門家を介して、住民基本台帳法によってカード利用者の住民票を取得することができるからです。

住民票を参照すれば新住所がわかりますので、新住所に督促状が届くのは時間の問題といっていいでしょう。

督促が止まっても放置はNG!今後厳しい措置が取られる可能性も

督促が止まったとき、「連絡がないのだから放置しても大丈夫だろう」と考えてはいけません。

滞納を放置すると、しだいにリスクが高まり、最終的に財産の差押えが行われる可能性もあります。

- 遅延損害金が膨らみ続ける

- 突然一括返済を求められる

- 裁判所から支払督促が届く

- 強制執行による財産の差押えが行われる

以下で具体的に解説します。

遅延損害金が膨らみ続ける

滞納期間が長引くと、遅延損害金が日に日に加算されていきます。

遅延損害金とは、返済を滞納したことによるペナルティとして発生する損害賠償金のこと。借金の返済期日の翌日から発生し、滞納期間が長引くほど増えていきます。

つまり、次に督促が再開されるときは、滞納期間が延びた分の遅延損害金が請求されるということです。

遅延損害金の計算方法は以下のとおりです。

遅延損害金=元金(円)×遅延損害金の利率(%)÷365※(日)×滞納日数(日)

※うるう年は366

遅延損害金の利率は、金融機関や貸金業者によって異なりますが、一般的には年率14.0~20.0%程度といえるでしょう(2023年2月時点)。

遅延損害金は、滞納日数が長くなればその分増えていくため、注意が必要です。

以下は、元金50万円、利率年20.0%の場合の遅延損害金を、滞納期間別(1ヶ月、2ヶ月、3ヶ月)にまとめた表です。滞納期間が1ヶ月の場合と、3ヶ月の場合を比べると、およそ1.6万円も違うことがわかります。

| 元金/滞納期間 | 1ヶ月 | 2ヶ月 | 3ヶ月 |

|---|---|---|---|

| ¥500,000 | ¥8,219 | ¥16,438 | ¥24,658 |

遅延損害金の支払いを最小限に抑えるためには、早期の完済を目指す必要があります。

遅延損害金について詳しくは、以下の記事で解説しています。

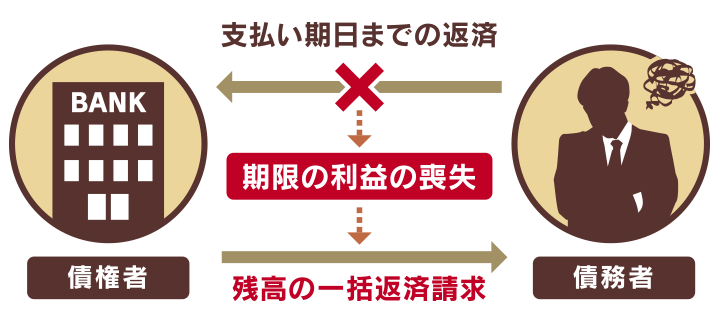

突然一括返済を求められる

督促が再開されるとき、借金の残額の一括返済を求められる可能性もあります。

これは、滞納期間が2〜3ヶ月になったタイミングで起こりうるケースです。

一般的に、滞納期間が2〜3ヶ月に及ぶと、債権者との契約により、債務者は「期限の利益」を喪失します。

用語集

期限の利益とは

用語集

期限の利益とは

契約によって定められた期日が到来するまでの間、債務(借金の返済や代金の支払いなど)を履行しなくてよいとする債務者側の利益。

(参考:https://hibiki-law.or.jp/debt/saimu/word/12719/)

債権者は、この期限の利益の喪失を理由に、一括請求をします。簡単にいえば「約束どおりに返済しなかったのだから、今すぐに全額返済しなさい」ということです。

しかし、それまで返済を滞納していたならば、すぐに一括返済をするのは難しいことがほとんどでしょう。

また、滞納期間が2〜3ヶ月に及ぶと、基本的に信用情報機関に事故情報が登録されるため、別の貸金業者などから新たに借り入れることもできません(詳細は後述します)。

一括請求について詳しくは、以下の記事で解説しています。

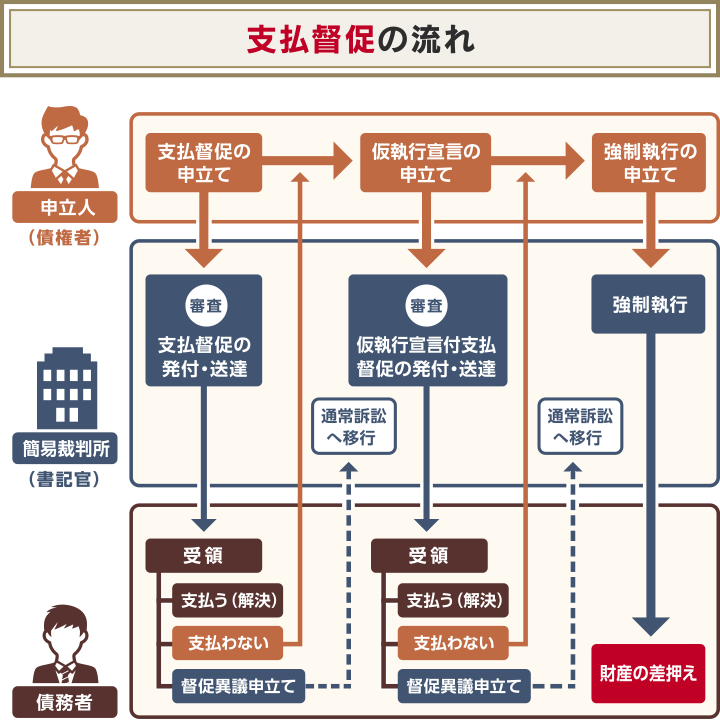

裁判所から支払督促が届く

一括請求の通知を放置していると、債権者の申立てにより、裁判所から「支払督促」が送られる可能性があります。

支払督促は、裁判所が債務者へ金銭の支払いを命じる書面です。

(※参考:政府広報オンライン「督促手続きの流れ」)

支払督促が届いた場合は、「異議申立書」を裁判所に提出し、裁判に応じなければなりません。

これに応じないと、「仮執行宣言付支払督促」が届きます。

さらにこれを放置してしまうと、次に解説する強制執行による「財産の差押え」に移行する可能性があるため、事態は深刻です。

支払督促について詳しくは、以下の記事で解説しています。

強制執行による財産の差押えが行われる

支払督促に対して異議申し立てを行わず、放置してしまうと、最終的に強制執行による財産の差押えが行われる可能性があります。

差押えのおもな対象として、以下が挙げられます。

- 手取り給与の4分の1、手取りが44万円を超えるときは33万円を超過した分

- 一定以上の現金、預貯金、生命保険など

- 自動車、バイク、貴金属、骨とう品など

- 土地、建物などの不動産

上記の中でも「給与」は、勤務先が債権者に知られているため、特に差し押さえられやすいといえます。

差押えの際に裁判所から勤務先に通知されるため、必然的に勤務先にも知られることになります。

生活に必要な財産を失うだけでなく、仕事や人間関係にも影響を与える可能性がありますので、できるかぎり回避すべきでしょう。

差押えについて詳しくは、以下の記事で解説しています。

【独自取材】滞納から約1年後に給与差押えになった方の実話

当メディアでは、実際に滞納から約1年後に給与差押えになった債務者の方に話を伺いました。その経緯などを、実話をもとに紹介します。

| 【債務総額】 | 約170万円(5社) |

|---|

【滞納の経緯】

引っ越し代や生活費のためにクレジットカードや消費者金融から借入れを繰り返していましたが、気が付くと5社から総額170万円ほどになっていました。

毎月6~8万円の返済をしていましたが、家賃や光熱費の支払いに追われて返済ができなくなってしまいました。

【差押えに至る経緯】

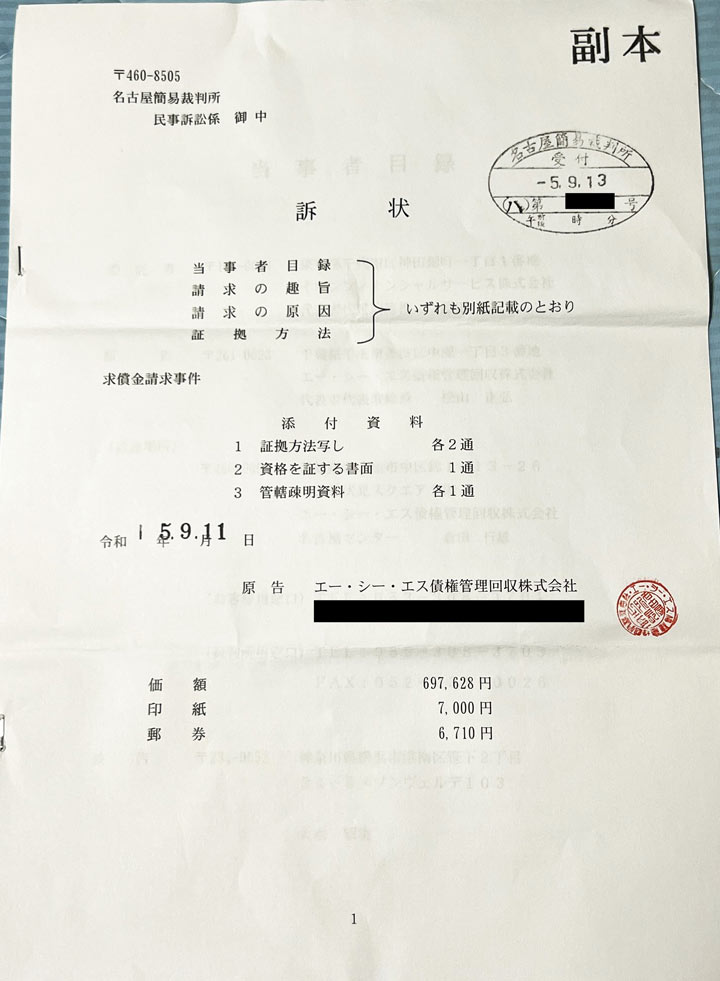

督促をすべて無視していると、約半年後に裁判所から「訴状」が届きました。差出人は「エー・シー・エス債権管理回収」で、イオンカードの滞納分(約69万円分)について一括返済を求めるものでした。

裁判所への出廷を命令する「呼出状」と、言い分を記載する「答弁書」も同封されていました。

しかし出廷もせず答弁書も提出しないでいると、2ヶ月後に「判決(口頭弁論調書)」が届きました。

これには「事実を自白したもの」として、請求額全額を支払えと記載されていました。

払えないのでそのまま放置していると、その約4ヶ月後に自宅と勤務先に「債権差押命令」が届き、本当に給与の差押えが実行されてしまいました。

差押えになると、毎月給与の1/4にあたる金額が自動的にひかれて、勤務先からエー・シー・エス債権管理回収へ振り込まれてしまいます。

会社の人には裁判所から差押えになったことはバレますし、ただでさえ少ない給料から毎月数万円引かれてしまうので、さらに生活は厳しくなってしまいました。

長期滞納している借金の完済を目指す方法

滞納によるリスクを解説してきましたが、これらリスクを最小限に抑えるためには、早期に借金を完済するほかありません。

とはいえ、すでに長期間滞納している状況であれば、すぐに返済できないケースがほとんどでしょう。

ここでは、すぐに返済できないときの解決方法について、解説します。

- 分割払いで返済できそうなら借入先と交渉する

- 時効期間が満了していれば時効援用の手続きをする

- 今後返済できる見込みがない場合は債務整理を検討

分割払いで返済できそうなら借入先と交渉する

すでに最後の督促の時点で一括返済を求められていた場合でも、債権者との交渉次第で分割払いに応じてもらえる可能性はあります。

債権者としても、債務者がこのまま返済不能で連絡が取れなくなると、資金を回収できず、不利益となります。そのため、交渉に応じてもらえるケースもあります。

債権者からの督促が再開される前に債務者側から連絡をすることで、債権者の心証が良くなり、交渉がしやすくなる可能性もあります。

分割払いの交渉をする際は、返済の意思があることを示したうえで、現在返済が難しい状況であることを率直に伝えるようにしましょう。

時効援用の手続きをする

借金の時効(正式には消滅時効といいます)の期間が満了していれば、時効援用の手続きをすることにより、借金の返済義務がなくなります。

消滅時効の満了期間は、借金をしたタイミング(2020年4月の民法改正の前か後か)や、借入先(借金)の業態によって異なります。

| 借入先(借金)の業態 | 消滅時効の満了期間(起算日からカウント) | |

|---|---|---|

| 民法改正前 (2020年3月31日以前) |

民法改正後 (2020年4月1日以降) |

|

| ・貸金業者(消費者金融など) ・銀行 |

5年 | 主観的起算点から5年 または 客観的起算点から10年 |

| ・信用金庫 ・住宅金融公庫の住宅ローン ・保証協会の求償権 ・親族や友人など個人間の借金 ・奨学金 |

10年 | |

(参考:法務省「民法(債権法)改正」)

用語集

主観的起算点

用語集

主観的起算点

債権者(お金を貸した側)が借金の請求権を行使できることを知ったとき

客観的起算点債権者(お金を貸した側)が借金の請求権を行使できるとき

また、時効期間の起算日(カウントを始める日)は、借金の「返済期日」または「最終返済日」の翌日です。

たとえば、2020年3月31日以前に、消費者金融で借り入れをしていて、最終返済日の翌日から5年以上が経過していれば、消滅時効を主張できます。

時効の援用を行う際は、「時効援用通知書」という書類を作成し、内容証明郵便で債権者に郵送するのが一般的です。

時効の条件や援用の方法について詳しくは、以下の記事で解説しています。

今後返済できる見込みがない場合は債務整理を検討

消滅時効の条件を満たしておらず、今後返済できる見込みもない場合は、債務整理を検討しましょう。

債務整理とは、債権者の合意または裁判所の決定に基づいて、借金の減額や免除をしてもらう方法です。

債務整理には大きく「任意整理」「個人再生」「自己破産」の3つがあります。

| 任意整理 | 借入先と交渉して無理のない返済方法を決める方法。将来利息や遅延損害金を減免してもらい、残った利用残高(元金)を3〜5年で返済する内容により和解を目指すことが一般的 |

| 個人再生 | 裁判所を介して返済額を5分の1〜10分の1程度に減額し、原則3年(認められれば5年)で返済する方法 |

| 自己破産 | 裁判所に返済が不可能であることを認めてもらい、借金を全額免除にしてもらう方法 |

3つの方法の中で選ばれることが多いのが、任意整理です。

任意整理は裁判所を介さず、債権者との交渉によって和解を目指すものなので、債務整理にかかる手間や期間を抑えられます。

債務整理をすると信用情報機関に事故情報が登録される

いずれの債務整理の方法も共通して、信用情報機関に事故情報が登録される(いわゆるブラックリストに載る状態)というデメリットがあります。

用語集

信用情報機関とは

用語集

信用情報機関とは

クレジットカードやローンなどの契約内容や支払い状況(残高や滞納など)の情報などを金融機関や貸金業者から収集・蓄積し、信用情報として必要に応じて提供する機関。

(おもな信用情報機関)

ブラックリストに載ると、おもに以下のような影響があります。

- クレジットカードの利用・新規契約ができない

- 住宅ローンや車のローン・キャッシングなど新たな借り入れができない

- 賃貸契約ができない場合がある

- 携帯電話端末の分割購入ができない場合がある

- ローンや奨学金などの保証人になれない

(参考:https://hibiki-law.or.jp/debt/hensai/9997/)

ただし、2ヶ月以上の滞納により一括請求をすでに受けている場合は、その時点でブラックリストに載っていると考えられます。

というのも、一般的に滞納期間が2ヶ月を超えるとブラックリストに載るからです。

つまり、債務整理をする・しないに関わらず、一括請求がきた時点で上記の影響を受ける可能性が高いということです。

ブラックリストに載る影響について詳しくは、以下の記事で解説しています。

督促を受けても返済できない場合は弁護士法人・響にご相談を

ここまで、借金の返済が難しいときの対処法について、解説してきました。

しかし、いざ対処しようとしても取るべき手段に迷ったり、債務整理を検討する場合は手続きに不安を感じる場面もあるかと思います。

そうした場合は、弁護士法人・響にご相談ください。24時間365日、無料でご相談を受け付けています。

以下、弁護士法人・響にご相談いただいた場合のメリットを紹介します。

- 債権者に受任通知を送ることで督促を止められる

- 最適な債務整理の方法を提案できる

- 家族に知られないように配慮して手続きを行う

債権者に受任通知を送ることで督促を止められる

ご相談の結果、債務整理の手続きをご依頼いただいた場合は、債権者からの督促を止めることができます。

弁護士は通常、債務整理の依頼を受けた際に、債権者に「受任通知」を送付します。

具体的には、「私(弁護士)は△△△(依頼者)より依頼を受けて、これから債務整理の手続きを開始します」といった宣言をする書面を送付します。

受任通知が送られた後は原則として、債権者からの督促が止まります。

債務整理の手続きの期間中、債権者からの督促が止まれば、精神的な負担も減らせるでしょう。

受任通知について詳しくは、以下の記事で解説しています。

最適な債務整理の方法を提案できる

債務整理の3つの方法のうちどの方法を選択すべきか、ご相談者様の借金総額や収入などを踏まえたうえで判断いたします。

弁護士法人・響は、債務整理の相談実績が43万件以上あるため、過去の事例なども参照しながら、最適な方法をご提案いたします。

家族に知られないように配慮して手続きを行う

弁護士は法律上守秘義務が定められているので、相談内容を外に漏らすことはありません。

また、債務整理のうち、任意整理の手続きをする場合は、同居しているご家族になるべく知られないように、配慮いたします。

たとえば

- 郵便物を事務所名ではなく専門家の個人名で送る

- 専門家からの電話は指定された番号だけにかける

など、工夫をしながら進めさせていただきます。

督促の電話や書面(督促状)の送付が止まる理由としては、以下が考えられます。

・債権回収会社に債権を譲渡している

・差押えなど裁判の準備を進めている

・過払い金が発生している

・引っ越しなどの理由で連絡先がわからなくなった督促が止まっているからといって、滞納を続けてしまうと、以下のようなリスクが発生します。

・遅延損害金が膨らみ続ける

・突然一括返済を求められる

・裁判所から支払督促が届く

・強制執行による財産の差押えが行われる滞納リスクを抑えて借金解決を目指す方法は、以下のとおりです。

・分割払いで返済できそうなら借入先と交渉する

・時効期間が満了していれば時効援用の手続きをする

・今後返済できる見込みがない場合は債務整理を検討- 借金解決の方法について迷う場合は、弁護士法人・響にご相談ください。24時間365日無料でご相談を受け付けています。

-

事態が悪化する前に早めのご相談を!

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも