「自己破産をしたあとにローンは組めるのかな」と、不安に感じていませんか?

自己破産は借金問題の正当な解決策ですが、残念ながらその後5〜7年程度はローンの新規契約ができなくなります。

しかし自動車ローンに関しては、販売店が独自に提供している「自社ローン」で自己破産後でも契約できる可能性があります。

この記事では、自社ローンについても詳しく紹介しています。

ローンが組めない際の対処法としては

- 配偶者や家族の名義で契約する

- ペアローンや親子リレーローンを利用する

などがあります。

「自己破産したあとの生活が不安」などという方は、弁護士法人・響にご相談ください。

弁護士法人・響は、24時間365日相談受け付け、全国対応可能。相談は何度でも無料なので、お気軽にご相談ください。

-

借金問題の無料相談は

弁護士法人・響へ- 何度でも

相談0円 - 24時間

365日受付 - 秘密厳守

- 何度でも

まずは気軽にチェックしたい方へ

目次

自己破産後にローンが組めるのは5~7年後

自己破産を行ったあとは、5〜7年程度はローンの新規契約ができなくなります。

これは、自己破産をすると「信用情報機関」に5~7年間事故情報が登録される(いわゆるブラックリストに載る状態)ためです。

ローンの契約時には、金融機関や貸金業者は、必ず顧客の信用情報を照会することが法律で定められています。

信用情報の照会により自己破産した事実を把握されると、ローンの新規契約は難しいといえるのです。

(利用者支払可能見込額の算定)

第30条の5の5 認定包括信用購入あつせん業者は、包括信用購入あつせんをするためカード等を利用者に交付し若しくは付与しようとする場合又は利用者に交付し若しくは付与したカード等についてそれに係る極度額を増額しようとする場合には、その交付若しくは付与又はその増額に先立つて、前条第一項の認定に係る同項第一号の方法により利用者支払可能見込額を算定しなければならない。ただし、当該利用者の保護に支障を生ずることがない場合として経済産業省令・内閣府令で定める場合は、この限りでない。

2 認定包括信用購入あつせん業者は、利用者支払可能見込額を算定するために必要な事項の調査を行うときは、指定信用情報機関が保有する特定信用情報を使用しなければならない。

※引用:e-GOV「割賦販売法」

登録期間を過ぎてブラックリストが抹消されると、ローンの契約は再び可能になります。

信用情報機関とブラックリストについて、以下で詳しく解説します。

自己破産については以下の記事で詳しく解説しています。

自己破産をすると一定期間ブラックリストに載る

自己破産をすると一定期間、信用情報機関に事故情報が登録(いわゆるブラックリストに載る状態)されます。

用語集

用語集クレジットやローンの契約・申し込みに関する取引事実を登録した個人の情報を、保管・提供する機関です。貸金業者が貸付け契約を結ぶ際には、信用情報機関が保有する顧客の信用情報を確認することが義務付けられています。

信用情報機関は次の3つがあります。

信用情報機関ごとの自己破産の登録期間は、次のとおりです。

| 信用情報機関名 | おもな加盟会社 | 自己破産の登録期間 |

|---|---|---|

| CIC | 信販会社・クレジットカード会社・消費者金融・携帯電話会社 など | 免責許可決定後約5年 |

| JICC | クレジットカード会社・消費者金融・携帯電話会社 など | 免責許可決定後約5年 |

| KSC | 銀行・信用金庫・信用組合・信用保証協会 など | 破産手続の開始決定*後約7年 |

* 官報公告日

参考:JICC「信用情報の内容と登録期間」CIC「CICが保有する信用情報」全国銀行個人信用情報センター「情報の登録期間」

- ●JICCとCIC

- 自己破産について登録される期間は5年程度です。

起算日は、貸金業者から「免責許可決定の情報が提供された日(報告日)」となります。 - ●KSC

- 自己破産について登録される期間は7年程度です。

起算日は「官報に公告された破産手続開始決定日」となります。

用語集

用語集政府・公共団体・公人が、ある事項を広く一般に知らせることです。

ブラックリストに掲載のタイミングについては、次項で解説します。

ブラックリストについては以下の記事で詳しく解説しています。

自己破産の情報はいつブラックリストに載る?

自己破産した事実は、いつ信用情報機関に事故登録されるのでしょうか。

原則として、信用情報機関が債務者(お金を借りた側)の自己破産を知ってから即日~1週間程度で登録されるでしょう。

金融機関や貸金業者は、債務者の信用情報に変更があった場合は、速やかに信用情報期間へ登録することが法律で定められているためです。

(個人信用情報の提供)

第41条の35 加入貸金業者は、指定信用情報機関と信用情報提供契約を締結したときは、当該信用情報提供契約の締結前に締結した資金需要者である個人の顧客を相手方とする貸付けに係る契約(極度方式基本契約その他の内閣府令で定めるものを除く。次項において同じ。)で当該信用情報提供契約を締結した時点において貸付けの残高があるものに係る次に掲げる事項を、当該指定信用情報機関に提供しなければならない。

(中略)

3 前二項の規定による個人信用情報の提供をした加入貸金業者は、当該提供をした個人信用情報に変更があつたときは、遅滞なく、その変更内容を加入指定信用情報機関に提供しなければならない。

※引用:e-GOV「貸金業法」

JICC・CICとKSCでは、自己破産の事実を知るタイミングが異なります。

- ●JICCとCICの場合

JICCとCICでは貸金業者から「免責許可決定の情報が提供された日(報告日)」がブラックリストに載るタイミングです。

自己破産手続きを開始した時点で債権者である貸金業者には通知が届きますし、免責許可決定の事実は「官報」に掲載されます。

そのため貸金業者は、債務者の免責許可が決定するとすぐに信用情報機関に情報を提供し、ブラックリストに載ることになります。

なおCICでは、信用情報を毎日更新しています。そのため登録された信用情報は即日公開されます。

信用情報の正確性・最新性を確保するため、CICへの新規登録および既登録情報の更新については、遅滞なく行うことになっております。具体的には「貸金業法に基づく登録情報」は日次登録・更新、その他は月次登録・更新となります。

- ●KSCの場合

KSCでは自己破産の事実が「官報によって公告された日」が、ブラックリストに載るタイミングです。

債務者が自己破産の申立てを行い、裁判所に認められると「破産手続き開始決定」となります。そして破産手続き開始決定から約2週間後に、官報によってその事実が公告されます。

KSCでは官報情報を常時チェックしているため、官報で公告されるとすぐにブラックリストに載るでしょう。

免責許可決定を待たずして登録されるため、JICCやCICより2~3ヶ月程度早くブラックリストに載ることになります。

用語集

用語集国が発行する法令公布の機関紙で、行政機関の休日を除く毎日発行されます。国家や各府省の決定事項や裁判所の公告などが掲載されます。紙版のほかにインターネット版も発行されます。

自己破産の流れについては以下の記事で詳しく解説しています。

銀行系ブラックリスト期間は10年から7年に短縮された

前述のとおり、KSC(全国銀行個人信用情報センター)の自己破産の登録期間は、破産手続開始決定(官報公告日)から7年程度です。

かつてKSCの自己破産の登録期間は10年程度でしたが、2022年11月4日に変更があり、登録期間が7年間に短縮されています。

※参考:全国銀行個人信用情報センター「一部情報の登録終了および登録期間の短縮について」

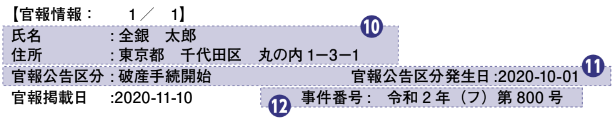

KSCの情報開示報告書には「官報情報」という項目があり、次の項目が登録されます。

- 官報に記載の氏名・住所

- 破産手続開始の決定日

- 官報掲載日

- 事件番号

これらの情報は、官報公告日から7年が経つと自動的に抹消されます。

〈KSCの情報開示報告書の記載例〉

※画像引用:全国銀行個人信用情報センター「登録情報開示報告書の見方」

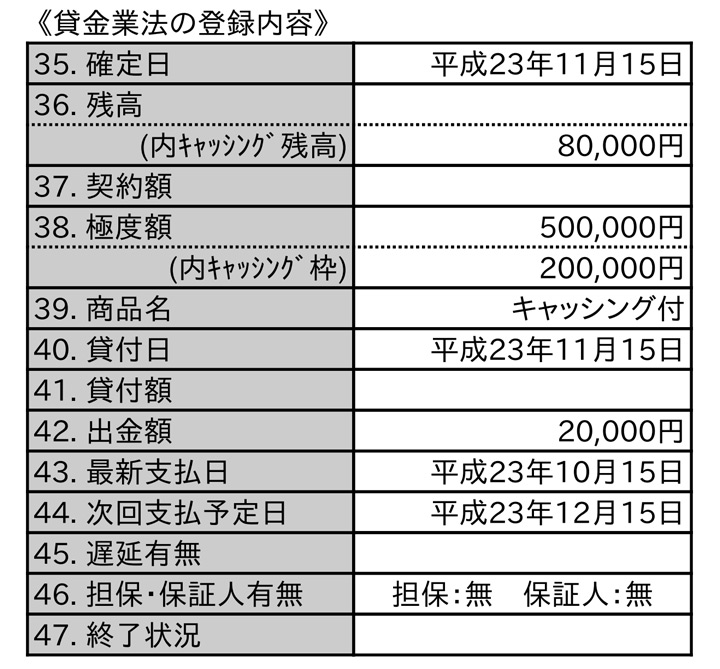

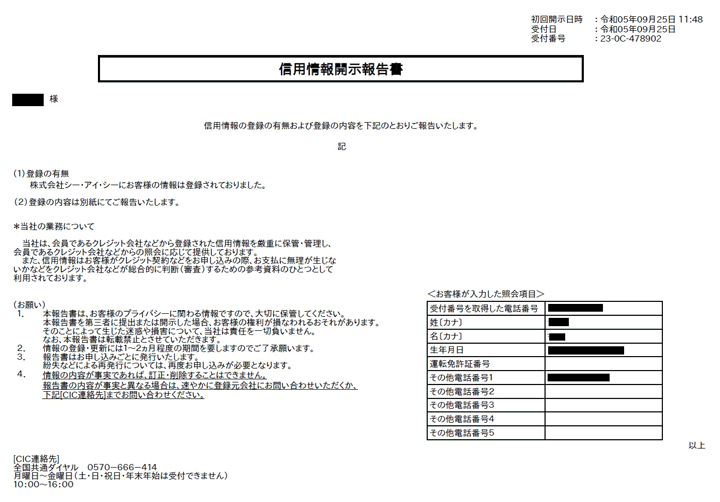

ブラックリストに載っているかは信用情報の開示でわかる

ブラックリストに載っているかを知りたい場合は、ご自身の信用情報を「開示請求」することでわかります。

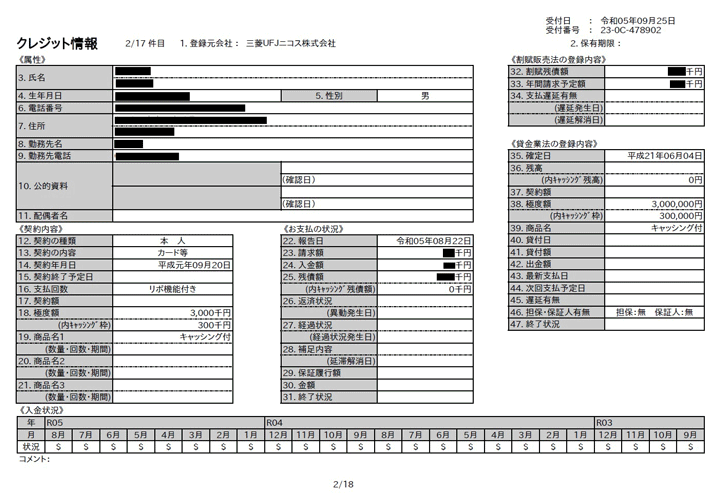

以下、CICの信用情報開示報告書をもとに解説します。

自己破産をした場合は「47.終了状況」に「免責」と記載されるため、一目瞭然となります。

※CICの場合

※画像引用:CIC「信用情報開示報告書(サンプル)」から抜粋

また「26.返済状況」に「異動」と記載されていると「滞納などがある=ブラックリストに載っている」ということになります。

※画像引用:CIC「信用情報開示報告書(サンプル)」から抜粋

以下で実際に請求した「信用情報開示報告書」を紹介します。開示した信用情報機関はCICです。

※以下で紹介する信用情報開示報告書には、自己破産の履歴は記載されていません。

どの信用情報機関で信用情報を開示するかは、ご自身が利用している金融機関や貸金業者をもとに選択するといいでしょう。

信用情報の開示請求方法は、次のとおりです。

| 信用情報機関名 | 開示請求方法 | 開示手数料(税込) |

|---|---|---|

| CIC(株式会社シー・アイ・シー) | インターネット | 500円 |

| 郵送 | 1500円〜 | |

| JICC(株式会社日本信用情報機構) | スマートフォン用アプリ* | 700円 |

| 郵送 | 1,960円* | |

| KSC(全国銀行個人信用情報センター) | インターネット | 1,000円 |

| 郵送 | 1,679円〜1,800円 |

※郵送開示では、追加料金を払うことで速達や本人限定受取郵便が利用可能です。

※JICCのスマホ利用では、専用アプリとマイナンバーカードの認証が必要です。

※JICCの郵送開示では、別途コンビニチケット発券手数料が必要です。

※2025年12月上旬時点の情報です。ご利用の際は、各社公式サイトで最新情報をご確認ください。

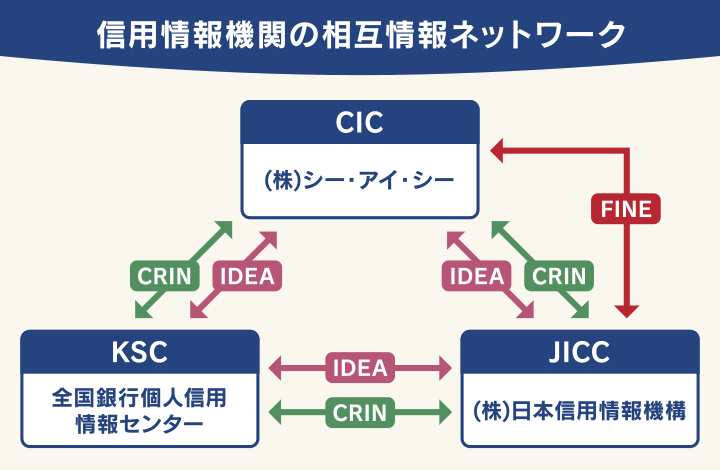

なお、3つの信用情報機関は相互交流ネットワークで結ばれており、利用者の信用情報が共有されています。

そのため、どこか1つの信用情報機関に事故情報が載っている場合は、ほとんどの金融機関・貸金業者がその事実を知ることができるといえます。

FINE(Financial Information Network):CICとJICCの相互交流ネットワーク

CRIN(Credit Information Network)・IDEA(The Information on total Debt for Appropriate approach):CIC、JICC、KSCの3機関の相互交流ネットワーク

※参考:JICC「他の信用情報機関との交流」

信用情報の開示については以下の記事で詳しく解説しています。

自動車のローンは自己破産後でも契約できる可能性がある

自動車ローンは、自己破産後でも契約できる可能性があります。

自己破産後、ブラックリストに載っていても契約できる可能性があるのは、販売店が独自に提供している「自社ローン」といわれるものです。

以下で詳しく解説します。

自己破産後の車のローンについては以下の記事で詳しく解説しています。

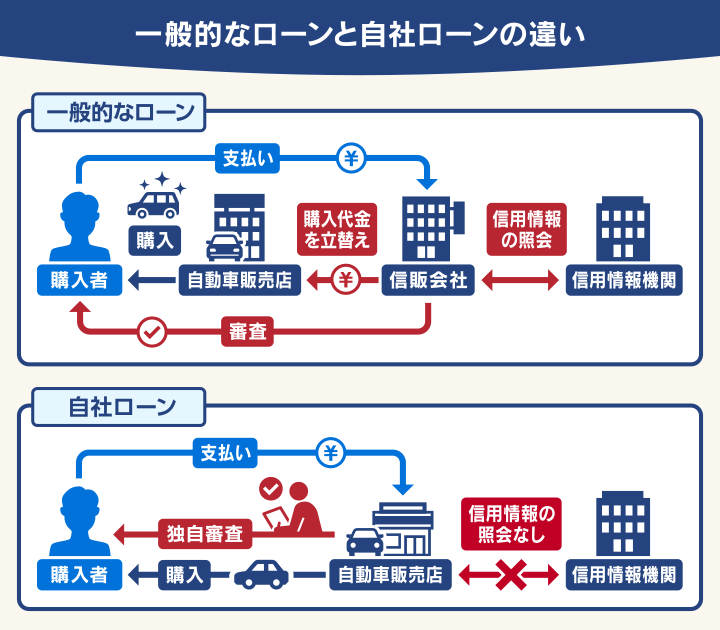

自社ローンはブラックリストを照会しない

自動車販売店や中古車販売店では、信販会社を経由しないで独自の審査でローンを提供している場合があります。これを「自社ローン」といいます。

自動車販売店や中古車販売店は、信用情報機関に加盟していません。

信用情報を照会しないので、ブラックリストに載っていても審査に通る可能性があるのです。

※独自の審査があるため必ず契約できるわけではありません。

自社ローンは、利息(金利)が不要の場合があります。

ローンとして金利を徴収するためには、各店舗に「賃金業務取扱主任資格保有者」の存在が必要ですが、このような人員体制になっていない自動車販売店や中古車販売店では、金利を徴収できないのです。

その代わり自社ローンは、一般的なローンとは異なり、車両価格に手数料や保証料を上乗せして販売するなどの方法で提供されています。

(貸金業務取扱主任者の設置)

第12条の3 貸金業者は、営業所又は事務所ごとに、内閣府令で定めるところにより、その貸金業の業務の規模等を考慮して内閣府令で定める数の貸金業務取扱主任者を置き、当該営業所又は事務所において貸金業の業務に従事する使用人その他の従業者に対する助言又は指導で、これらの者が貸金業に関する法令(条例を含む。第二十条の二において同じ。)の規定を遵守してその貸金業の業務を適正に実施するために必要なものを行わせなければならない。

※引用:e-GOV「貸金業法」

また車両価格に上限があるため購入できるのは中古車のみとなり、「所有権留保」も設定されるため、支払を滞納した場合は車を引き上げられるなどのデメリットもあります。

- 利息の代わりに手数料や保証料が加算を徴収される

- 保証人を1~2名つける必要がある

- 購入できるのは車両価格100~150万円程度の中古車

- 所有権留保がつくため滞納すると車は回収される

【独自取材】ディーラーローンは自己破産後は契約できない

新車ディーラーで車を購入する場合は、メーカー系列もしくは一般的な信販会社と契約する「オートローン(ディーラーローン)」を利用することになります。

ディーラーローンの契約時には、必ず信用情報機関へ照会されるため、自己破産によってブラックリストに載っていると契約できないといえるでしょう。

当メディアでは、新車ディーラーに勤務ご経験のある方に独自取材を行いました。取材によると、信用情報に問題があると現在の年収が高くても契約が難しいという事実がわかりました。

新車を購入される6~7割のお客様が、ローンでのご契約になります。

この場合は原則としてメーカー系列のファイナンス会社とのご契約となるため、契約書をファイナンス会社に送って審査結果を待つことになります。

審査項目はおもに年収・勤続年数・車の金額(月々の支払額)・信用情報ですが、この中で一番重視されるのは信用情報といわれています。

パート勤務などで年収が少ない方でも、信用情報に問題がなければ契約は可能です。

しかし信用情報に問題がある方は、すぐに審査不通過の連絡がきます。たとえ大手企業ご勤務で高年収の方でも審査に通らないといえますね。

このような場合は、現金でお支払いいただくしか方法はありません。

(国産新車ディーラー・商用車ディーラーに勤務ご経験があるY様)

なお、一般的な新車ディーラーでは「自社ローン」は扱っていません。

ブラックリストでも契約できる「GPS装置付きローン」もある

近年は、購入する自動車にGPS装置を取り付けることで、ブラックリストに載っていても契約できる新しい自動車ローンも提供されています。

これは、おもに次のようなしくみです。

- 自動車にGPS装置を取付け、常に位置情報を把握される

- ローン支払を滞納すると、遠隔操作でエンジンがストップする

車を確実に担保にできるので、信用情報に頼ることのない審査を行っているのです。

※独自の審査があるため必ず契約できるわけではありません。

- 頑張る人応援ローン(Global Mobility Service)

- ひめぎんGMSマイカーローン(愛媛銀行)

- 乗れMAX(ジョイカルジャパン)

- MCCSプラン(オトロンカーズ)

【独自取材】信販会社社員に聞く!自動車ローン審査の実態

当メディアでは、信販会社の現役社員の方への独自取材に成功しました。

自動車ローンの審査についても詳しくお話をお伺いしたので、実話をもとに一部紹介します。

信販会社で金融サービスの企画開発に従事

Q.オートローンはクレジットカードより審査が厳しいですか?

自動車購入用のオートローンと、クレジットカードの審査は異なります。クレジットカードは無担保融資であるため、返済能力をより厳しく審査する必要があります。

しかしオートローンは購入する車自体が担保(所有権留保)となるため、クレジットカードよりも審査基準が緩やかな傾向があります。

高額な車を購入する場合は、審査が厳しくなることがあります。逆に車両価値が低い場合は、所有権留保をつけないことも。

自動車販売店さんが提供している「自社割賦(自社ローン)」といった独自のローンの場合は、信用情報を参照しない場合もあるため、債務整理後でも利用できることがあるようです。

ただし手数料が高く設定されていることが多いので、利用には注意が必要ですね。

体験談の全文は下記記事をご覧ください。

住宅ローンは自己破産後7年経過しないと契約できない

住宅ローンは、自動車ローンのように「ブラックリストに載っていても契約できる」とうたっている商品はほとんどありません。

借入れ額が高額になる住宅ローンを提供しているのは、銀行や信用金庫か住宅ローンを専門に扱うノンバンク(モーゲージバンク)です。

そのため自己破産をしたあとに住宅ローンを契約することは、原則としてKSCのブラックリストが抹消される7年後まで待つ必要があるといえます。

以下で詳しく解説します。

自己破産後の住宅ローンについては以下の記事で詳しく解説しています。

住宅ローン契約時にはKSCの信用情報を照会される

住宅ローンの契約時は、ほとんどの場合でKSCの信用情報を照会されます。

住宅ローンを提供しているのは、おもに銀行や信用金庫などの金融機関と、住宅ローンを専門で扱うノンバンク(モーゲージバンク)です。

銀行や信用金庫は、ローン契約時には必ずKSCの信用情報を照会します。そのため自己破産後7年間は銀行・信用金庫で住宅ローンを契約することは難しいといえます。

モーゲージバンクは、おもに住宅金融支援機構の「フラット35」を取り扱っています。

モーゲージバンクは銀行ではないためKSCの信用情報を照会しませんが、住宅ローン契約時はフラット35の主幹機関である住宅金融支援機構も審査を行います。

住宅金融支援機構はKSCに加盟しているため、モーゲージバンク経由でも自己破産後7年間は住宅ローンを契約することは難しいといえます。

※モーゲージバンクであるアルヒは銀行代理業許可を取得しているため、KSCに加盟しています。

※各法人で独自の審査基準があるため、必ず住宅ローンが契約できないわけではありません。

| 業種 | 審査する法人 | おもな加盟情報信用機関 | 適用される法律 |

|---|---|---|---|

| 銀行・信用金庫 | 銀行・信用金庫 | KSC | 銀行法 |

| 保証会社 | CIC・JICC・KSC | ||

| ノンバンク

(モーゲージバンク) |

モーゲージバンク | CIC・JICC

※アルヒのみKSCに加盟 |

貸金業法 |

| 住宅金融支援機構 | JICC・KSC |

用語集

用語集独立行政法人住宅金融支援機構(旧住宅金融公庫)が主体の、全期間固定金利型住宅ローンの商品名です。提携する銀行やモーゲージバンクが窓口となり、提供しています。

住宅ローンや自動車ローンが契約できない場合の対処法

自己破産後に住宅ローンや自動車ローンが契約できない場合でも、諦める必要はありません。

また、KSCのブラックリストが抹消される7年が経過した場合でも、注意する点があります。

自己破産後に新たなローンを契約する際には、次のような点に注意しましょう。

- 配偶者や家族の名義で契約する

- ペアローンや親子リレーローンを利用する

- 自己破産時に借入れしていた金融機関を避ける

- クレジットヒストリーを積み上げる

以下で詳しく解説します。

対処法1 配偶者や家族の名義で契約する

信用情報機関に事故情報が登録される(ブラックリストに載る)のは、破産者本人だけです。配偶者や同居している家族の信用情報に影響が及ぶことはありません。

そのため自己破産から7年が経過していなくても、配偶者や家族の名義であれば住宅ローンを契約できる可能性はあるでしょう。

住宅ローンの審査は、おもに次のような条件を考慮します。配偶者や家族でも、条件に当てはまるなら住宅ローンの契約ができる可能性が高いといえます。

- 年齢:完済時の年齢80歳前後が目安

- 勤務先・雇用体系:大手企業や公務員・正社員が有利

- 勤続年数:概ね勤続3年以上が目安

- 年収:最低でも年収200~300万円以上が目安

- 健康状態:団体信用保険に加入できる健康状態が必要

- 物件の価値:担保として価値のある物件であること

- 返済比率:年収に対する年間返済額の割合が25~35%程度が目安

- 信用情報:滞納や債務整理などの履歴がないこと

住宅ローンの審査で重視される項目については、後述します。

用語集

用語集住宅ローン専用の生命保険で「団信」とも呼ばれます。万一契約者が死亡した場合には、住宅ローンの残高を死亡保険金として金融機関に支払って清算してくれます。住宅ローンの契約時には、原則として加入する必要があります

※「フラット35」では団信の加入は任意です。

審査の際にどのようなポイントがチェックされるかは後述します。

対処法2 ペアローンや親子リレーローンを利用する

住宅ローンの審査に不安がある場合は、「ペアローン」や「親子リレーローン」などを利用することで審査に通る可能性が高まるかもしれません。

- ●ペアローンとは?

不動産物件を購入する際に、夫婦が別々に住宅ローンの契約を行い、互いが連帯保証人になるローン商品です。

夫婦の年収を合算して審査されるため、収入が少ない場合でも契約できる可能性があります。

- ●親子リレーローンとは?

親と成人した子どもの2人で契約するローン商品です。親が高齢または定年退職になったタイミングで子どもが支払いを引き継ぐローン商品です。

ペアローンと同様に親子の収入を合算して審査されるため、収入が少ない場合でも契約できる可能性があります。

ただしペアローンを組む場合は、万が一離婚した場合にトラブルになりやすいというリスクがあります。

親子リレーローンでは、親が早く亡くなってしまった場合に子どもの負担が大きくなる、土地や物件の相続権に関してトラブルが起きやすいというように、デメリットもあるため、利用は慎重に検討しましょう。

対処法3 自己破産時に借入れしていた金融機関を避ける

自己破産から5~7年経過してブラックリストから抹消されたあとでも、免責となった金融機関の顧客リストには、記録が残る(いわゆる社内ブラック)ケースもあります。

そのため自己破産時に借入れしていた金融機関では、住宅ローンを再度契約することは難しいといえるでしょう。

住宅ローンを契約する場合は、免責された金融機関以外を選ぶと良いでしょう。

対処法4 クレジットヒストリーを積み上げる

自己破産から5~7年が経過してブラックリストが抹消されると、信用情報はすべて消える(いわゆるホワイト)状態となります。

審査は過去の信用情報をもとに判断しているため、ホワイト状態では過去に債務整理をしたことが疑われて、ローンの審査に通りづらい可能性があります。

そのため、ブラックリスト抹消後はクレジットカードや携帯電話端末の分割払いなどを行い「クレジットヒストリー(クレヒス)」を積み上げていくことが必要になります。

もちろん支払いが滞納して再びブラックリストに載ってしまっては本末転倒なので、無理のない利用を心がけてください。

住宅ローンの審査で重視される項目とは

住宅ローンの審査では「申込者に返済能力があるか」を、さまざまな項目で判断します。

国土交通省が行った「民間住宅ローンの実態に関する調査」によると、9割以上の金融機関が次のような項目を審査していることがわかりました。

| 項目 | 審査を行っている割合 |

|---|---|

| 完済時年齢 | 98.7% |

| 健康状態 | 97.9% |

| 借入時年齢 | 97.2% |

| 担保評価 | 96.1% |

| 勤続年数 | 93.2% |

| 連帯保証 | 93.1% |

| 返済負担率 | 93.0% |

| 年収 | 92.9% |

※参考:国土交通省住宅局「令和4年度 民間住宅ローンの実態に関する調査 結果報告書(令和5年3月)より抜粋」・調査対象機関(回答機関):1,136社

自己破産後に住宅ローンや自動車ローンを組めた人の体験談

ここでは、自己破産後に住宅ローンや自動車ローンを組めた人の体験談を紹介します。

- ●自己破産後に住宅ローンを組めた人の体験談

| 【申込時の年齢】 | 30代(65〜69歳で完済予定) |

|---|---|

| 【住宅ローンの融資額】 | 1,500〜1,700万円 |

| 【連帯保証人】 | あり |

| 【頭金】 | 300万円程度 |

| 【自己破産からの期間】 | 10年以上 |

私はパチンコで多額の借金をしてしまい生活困難となり、自己破産しました。

それから10年後、自分の名義で住宅ローンを組むため、クレジット会社に借入れをしました。

審査に通るよう預金を300万円ほど用意し、頭金に使うことにしました。

さらに信用を得るため、3年以上同じ会社に勤めて給与明細もしっかり提示しました。

そうしたら見事に審査に通り、住宅ローンを組むことができました。

※あくまで一事例です。必ずローンに通ることを確約するものではありません。

- ●自己破産後に自動車ローンを組めた人の体験談

| 【申込時の年齢】 | 30代 |

|---|---|

| 【自動車ローンでの借入額】 | 200万円 |

| 【頭金】 | 60万円程度 |

| 【自己破産からの期間】 | 6年程度 |

ミニバンの中古車を購入するため、銀行ローンで自動車ローンを組みました。

審査に通った理由の推測としては、頭金を比較的多めに入れることで経済的な余裕があるというアピールをしたものと、身の回りの支払いなどを滞納せず、納期にきっちりと払うということを計画的にしたことだと思います。

信用情報機関では月々の携帯料金の支払い状況やクレジットカードの支払い状況なども参照できるということを聞き、より信頼性を上げるために計画的に支払いをしていました。

※あくまで一事例です。必ずローンに通ることを確約するものではありません。

自己破産後の生活が心配なら弁護士法人・響へご相談を

弁護士法人・響では、自己破産を含む債務整理に関する相談を無料で受け付けています。

「自己破産のリスクを知りたい」「自己破産したあとの生活が不安」などという方は、弁護士法人・響にご相談ください。

ここまで解説したように、自己破産をしたあとは5~7年間ローンの新規契約ができないなど、生活に不便が生じます。

しかしどうしても返済できない借金があるなら、自己破産によってほぼすべての返済や督促から解放され、平穏な毎日を取り戻せる可能性があるのです。

弁護士法人・響にご相談いただければ自己破産によるメリット・デメリットや、自己破産のあとの生活に関するアドバイスなどもていねいにお伝えいたします。

また、借金や収入の額などから自己破産に限らず適切と思われる債務整理をご提案し、手続きや交渉の多くをお任せいただけます。

※法的手続きの場合は、ご依頼者様自身で書類収集や作成を行っていただく必要がありますが、ていねいにサポートをいたします。

ご相談の結果、債務整理をする必要がない場合は債務整理を勧めることは当然ありませんので、お気軽にご相談ください。

弁護士法人・響は、24時間365日受け付け、全国対応可能。相談は何度でも無料なので、まずはお気軽にご相談ください。

弁護士法人・響について、詳しくは以下をご覧ください。

自己破産するとどうなる?財産や家族・保証人への影響

住宅ローンを支払い中の人が自己破産をした場合の影響について見ていきましょう。

住宅ローンも自己破産の対象のため、手続きの準備を始めると、支払いができなくなります。

これにより、住宅ローンが残っている場合には、住宅が担保となっているため金融機関により売却されてしまうことになります。

つまり、手放さなければなりません。

そのほか、連帯保証人を立てているケース、共同名義で購入しているケースにどのようになるのか、詳しく解説します。

持ち家や車などの高額財産は回収・処分される

自己破産をすると持ち家や車は、原則として金融機関やローン会社、もしくは破産管財人に回収・売却されます。

自己破産を行った場合は、持ち家や車を失うと考えた方がいいでしょう。

以下で詳しく解説します。

自動車はローン会社か破産管財人に回収・売却される

自動車ローンの契約に「所有権留保」が盛り込まれている場合は、ローン会社に車を引き上げられてしまいます。

所有権留保とは、ローン返済中の車の所有権をローン会社が担保していることを示します。

所有権留保の条項がある車の所有権はローン会社が保有していることになるため、返済が滞った場合はローン会社が回収してしまうのです。

所有権留保が契約に盛り込まれていない場合でも、車の価値が20万円を超える場合は、破産管財人によって回収・処分されて、債権者への分配に充てられます。

車の価値が20万円を超えていない場合は、手元に残せます。

家は金融機関が抵当権を行使することで売却される

自己破産によって返済がストップした場合に、住宅ローンの借入先の金融機関が抵当権を行使すると、家は売却(競売)されてしまいます。

抵当権とは、ローンを扱う金融機関や保証会社が不動産に対して設定するもので、住宅ローンが滞納した際に、不動産を売却できる権利です。

ペアローンであっても、抵当権が住宅全体に設定されていることが多いため、夫婦のどちらかが自己破産をした場合は、家が売却されてしまう可能性は高いといえます。

自己破産のデメリットについては以下の記事で詳しく解説しています。

保証人・連帯保証人に一括返済の請求がいく

返済中のローンに保証人・連帯保証人を設定している場合は、自己破産を申し立てた時点で、保証人・連帯保証人が一括返済を求められます。

自己破産によって「期限の利益」が喪失されるからです。

期限の利益とは、債務者(お金を借りた側)は期限が到来するまで返済しなくてもいいという権利のこと。

しかし、支払期日までの返済がなかったり、自己破産をしたりすることによってその権利が喪失してしまい、一括返済を求められるのです。

自己破産を行うと、保証人や連帯保証人に影響が及ぶことを覚えておきましょう。

保証人への影響については以下の記事で詳しく解説しています。

配偶者など家族の財産や信用情報に影響はない

自己破産によって回収・処分される財産は、あくまでも破産申立人名義のものに限られます。

配偶者や同居している家族の信用情報には、影響はありません。

そのため、配偶者など本人以外の家族であれば、自己破産後でも住宅ローンを組める可能性はあります。

ただし、住宅ローンの審査では信用情報以外にも、さまざまな要素を踏まえて総合的に判断し、融資するかどうかを決定することになっています。

ですから、たとえ自己破産した本人でなかったとしても、必ずしも審査に通るとは限りません。

-

借金問題の無料相談は

弁護士法人・響へ- 何度でも

相談0円 - 24時間

365日受付 - 秘密厳守

- 何度でも

まずは気軽にチェックしたい方へ