「消費者金融からの借金は、返し方にコツはある?」

「消費者金融の返済期日に返せない…どうしよう」

消費者金融に上手に返済するコツは以下のとおりです。

- 無理なく着実に返せる借金返済計画を立てる

- 自分に合った返済方法を選ぶ

- 臨時収入などがあった場合は繰り上げ返済をする

現状では期日に返済ができないときは、以下のような対策が考えられます。

- 消費者金融に連絡する

- 低金利のローンへの借り換え、おまとめローンの利用

- 債務整理での借金減額、免除

債務整理とは、借金問題を解決する手段の一つで、おもに「任意整理」「個人再生」「自己破産」といった方法があります。

毎月の返済が苦しい状態であれば、債務整理を検討しましょう。債務整理は、弁護士に依頼して手続きをします。

弁護士法人・響なら、債務整理すべきかどうか無料で相談できるので、まずは相談してみましょう。

相談無料 全国対応 24時間受付対応

- 月々の返済額を5万→2万へ減額できた事例あり

- 今お金がなくても依頼可能!

- 相談は何度でも無料

- 最短即日!返済ストップ

目次

「いきなり弁護士に相談するのは怖い…」そんな方は、弁護士法人・響が運営する借金減額診断で、借金を減らせるか診断してみましょう。無料・匿名で利用できます。

【3つの質問に答えるだけ】借金減額診断を試してみる

※弁護士には守秘義務があり、減額診断の過程で入力いただいた情報を他の目的で利用したり、お問い合わせ内容をご家族やお勤め先などにお知らせすることは一切ありません。

【消費者金融への返済のコツ1】無理なく着実に返せる借金返済計画を立てる

消費者金融からの借金を上手に返すコツは、「着実に返せる借金の返済計画を立てること」です。

返済計画の立て方は以下のとおりです。

- 自分の借入元金の残高や借入金利などを把握する

- 自分の収支状況から返済できる額を計算する

- 返済プランについて、一括か分割かを再検討する

- 月々の利息を計算して完済までの期間をシミュレーションする(分割の場合)

それぞれについて解説します。

自分の借入元金の残高や借入金利などを把握する

計画的に借金を返済するためには、まず以下の項目を整理し、把握する必要があります。

- 借入先

- 借入元金の残高

- 借入金利

- 毎月の返済額

借入元金の残高(利息を除いた借入残高)や金利、月の返済額がわからない場合は、借入先の金融機関へ問い合わせてみましょう。

消費者金融の多くで、Webサイトの「会員専用ページ」から確認できるようになっています。

もし、どの消費者金融から借り入れているかわからない場合は「株式会社日本信用情報機構(JICC)」に問い合わせることで確認できることが多いでしょう。

JICCは「信用情報機関」の一つで、おもに消費者金融に関するカードローン契約などについての金融に係る個人情報や事故情報を保有しています。

ネットや郵送で問い合わせると、即日~数日程度で、借金に関する情報を照会できます。(利用には手数料がかかります)

自分の収支状況から返済できる額を計算する

次に支出を項目ごとに洗い出してから自分の収入(手取り)から引き、毎月いくらであれば返済に回せるのかを計算してみましょう。

この時点で、もし携帯電話代やサブスク料金などを見直して固定費を減らせそうであれば、検討してみるとよいでしょう。

ただし、固定費以外に予想外の出費が生じる可能性もあるので、返済額はある程度余裕を持たせて計画を立てるようにするのがコツです。

以下、計算の例を見てみましょう。

給与 24万円(手取額)

家賃 7万円

食費 4万円

水道光熱費 2万円

通信費(光回線利用料金など)1万円

携帯電話代 1万円

保険料 1万円

交際費 2万円

雑費 1万5,000円

合計 19万5,000円

24万円(収入)−19万5,000円(支出)=4万5,000円

消費者金融への返し方を一括か分割かを再検討する

自分の借入額と返済可能額がわかったら、まずは一度比較してみましょう。

借金の返済といえば分割返済と考えがちですが、「収支を見直してみたら、1社からの借入れについては一括返済できそうな残高だった」ということもあるかもしれません。

その場合、一括返済をした方が総支払額を抑えられるというメリットがあります。

収支を見直したうえで、あらためて返済プランを考え直してみましょう。

一括返済は支払う利息額を最小限にできる

一括返済は、借入金額を数日から1ヶ月のうちにまとめて完済する方法であり、利息額を最小限にできるのが大きなメリットです。

お金を借りると、借入日の翌日から1日ごとに利息が発生し、借入期間が長くなるほど元本に加算される額は増えていきます。(詳しくは後述します)

しかし、短期間で一括返済すれば利息は一括返済までの期間分しか発生しないため、返済額は「元本+少額の利息」で済みます。

もちろん、借入額によっては難しいケースも多いですが、もし可能であれば負担軽減のために検討するのもよいでしょう。

分割返済は一回ごとの支払いの負担が小さい

分割返済は、支払いを複数回に分けて借金を返済していく方法であり、支払い1回あたりの返済負担が小さくなる点がメリットといえます。

しかしその分だけ借入期間が長くなり、残った元本に対して毎日利息が加算されるので、合計の返済額が増えて返済が難しくなる場合もあります(利息計算については後述します)。

そうならないために、下の項目で紹介する利息額の計算を行い、利息だけでなく元本の支払いもできる返済額になっているか、確認しましょう。

なお、分割返済を選んだ場合も、ボーナスなどで一時的に返済に回せる額が増えたら、その月だけ返済額を増やしたり、残額を返済したりすることが可能な場合もあります。(詳しくは後述します)

月々の利息を計算して完済までの期間をシミュレーションする

現状の返済について分割返済を選んだら、毎月の利息額と返済額を計算し、借入元金の残高がきちんと減っていくか、どれくらいの期間で完済できるかをシミュレーションして確認しましょう。

毎月いくら返済するか?

いつ返済が終わるか?

月々ずつ返済すれば、ご希望ので完済できます。

- 返済総額

- 利息総額

- 借入金額 ・・・・・・・・・・・・・・・・・・

- 借入金利(年率) ・・・・・・・・・・・・・・

- 返済月数 ・・・・・・・・・・・・・・・・・・

- ※本シミュレーションにより試算されるご返済額等はあくまでも目安であり、実際にご利用いただく際は、お借入日、金額、ご返済期間、金利等の条件により、本試算結果とは異なりますので、あらかじめご了承ください。

- ※本シミュレーションでは元利均等返済方式を採用しております。

「返済が難しい…」という方は、弁護士に相談しましょう。弁護士法人・響は借金問題全般の相談を受けつけており、何度でも無料です。

弁護士法人・響に無料相談 5年以内に返済できない借金は危険?一般的に借金の返済期間は5年以内が目安とされています。

というのも15%程度の金利で5年以上返済を続けると、利息が元金の50%を超えるから。

(金利15%の借金100万を5年で返済する場合、利息が58万円)

借入額の1.5倍以上を支払う状態は返済困難と言えるため、弁護士へ相談するとよいでしょう。

利息と元金の割合

債務整理の手続きをとることで、借金の利息を減額できる可能性があります。

借金減額シミュレーターを利用すれば、無料・匿名で借金を減らせるか診断できるため、お気軽にご利用ください。

月々ずつ返済すると、で完済できます。

- 返済総額

- 利息総額

- 借入金額 ・・・・・・・・・・・・・・・・・・

- 借入金利(年率) ・・・・・・・・・・・・・・

- 月々の返済希望金額 ・・・・・・・・・・・・・

- ※本シミュレーションにより試算されるご返済額等はあくまでも目安であり、実際にご利用いただく際は、お借入日、金額、ご返済期間、金利等の条件により、本試算結果とは異なりますので、あらかじめご了承ください。

- ※本シミュレーションでは元利均等返済方式を採用しております。

「返済が難しい…」という方は、弁護士に相談しましょう。弁護士法人・響は借金問題全般の相談を受けつけており、何度でも無料です。

弁護士法人・響に無料相談 5年以内に返済できない借金は危険?一般的に借金の返済期間は5年以内が目安とされています。

というのも15%程度の金利で5年以上返済を続けると、利息が元金の50%を超えるから。

(金利15%の借金100万を5年で返済する場合、利息が58万円)

借入額の1.5倍以上を支払う状態は返済困難と言えるため、弁護士へ相談するとよいでしょう。

利息と元金の割合

債務整理の手続きをとることで、借金の利息を減額できる可能性があります。

借金減額シミュレーターを利用すれば、無料・匿名で借金を減らせるか診断できるため、お気軽にご利用ください。

もし、このシミュレーションの結果「自分の返済可能額では利息分しか返せない」とわかった場合は債務整理も視野に入れた方がよいでしょう。(詳細は後述します)

また、利息は次の計算式で求められます。

利息=借入元金×実質年率÷365×利用日数

以下の例について月に4万5,000円の返済をする場合の、実際の利息・完済までにかかる期間を見てみましょう。

- 借入元金が50万円、借入年利18%の場合

- 借入元金が100万円、借入年利15%の場合

借入元金が50万円の場合

借金元金が50万円、年利18%の場合、最初の1ヶ月分の利息は以下のようになります。

50万円×18%÷365×30日=約7,397円

初月に4万5,000円を返済する場合、そのうち7,397円は利息であり、元金(元本)は、返済額から利息分を引いた以下の金額が減ることとなります。

4万5,000円-7,397円=3万7,603円

翌月の元金は以下のとおりになり、この金額に対して、利息が加算されます。

50万円-3万7,603円=46万2,397円

翌月の利息は、以下のように若干少なくなります。

46万2,397円×18%÷365×30日=約6,840円

このペースで返済を続けると、完済までの期間や利息総額は以下のような概算になります。

- 完済までの期間:1年3ヶ月

- 利息の総額:6万210円

※ 概算のため、実際の返済額や返済期間と異なることがあります。

自身で返済計画を立てたい方は以下の記事でシミュレーションができます。

借入元金が100万円の場合

借金元金が100万円、年利15%の場合、最初の1ヶ月分の利息は以下のようになります。

100万円×15%÷365×30日=約1万2,328円

初月に4万5,000円を返済する場合、元金(元本)の減り幅は以下のとおりです。

4万5,000円-1万2,328円=3万2,672円

翌月の元金は以下のとおりになり、この金額に対して、利息が加算されます。

100万円-3万2,672円=96万7,328円

翌月の利息は、以下のように若干少なくなります。

96万7,328円×15%÷365×30日=約1万1,925円

このペースで返済を続けると、完済までの期間や利息総額は以下のようになります。

- 完済までの期間:2年5ヶ月

- 利息の総額:19万6,330円

※ 概算のため、実際の返済額や返済期間と異なることがあります。

【消費者金融への返済のコツ2】自分に合った返済方法を選ぶ

消費者金融への返済方法はいくつか用意されていますが、自分が最も利用しやすい返済方法を選ぶことが重要です。

返済を忘れやすかったり、利用手数料がかかったりする方法を利用していると、結果的に支払い金額を増やしてしまうことにもつながります。

返済方法には、おもに以下のようなものがあります。

- インターネットでの返済

- 消費者金融ATMでの返済

- 提携ATMでの返済

- 店頭窓口での返済

- 自動引き落としでの返済

- 銀行振り込みでの返済

このうち、利用しやすい方法としては、インターネットでの返済、自動引き落としでの返済があげられるでしょう。

それぞれについて解説します。

インターネットでの返済

パソコンやスマートフォン、携帯電話から返済を行う「インターネット返済」はインターネットバンキング利用者向けの返済方法です。

時間や場所を問わずに返済できて便利なうえ、手数料もかからないことが多いのがメリットといえます。

ただし自分で振り込む形となるため、うっかり返済を忘れるリスクもあるのがデメリットとなるかもしれません。

消費者金融ATMでの返済

消費者金融の店頭に設置されたATMから返済することが可能です。

24時間対応となっていることも多く、利便性が高いことがメリットです。

ただし、消費者金融の店頭に行く必要があるため、返済日前が多忙だと返済が遅れてしまう可能性や、周囲に消費者金融を利用していることがバレてしまう可能性があるのがデメリットといえます。

なお、借入残高に1,000円未満の端数が残っている場合、ATMでは完済できません。

1,000円未満の端数は、インターネットでの返済や振り込み返済などを利用して返す必要があります。

ちなみに、1,000円未満の端数は、多くの場合「無利息残高」扱いとなり、利息や手数料は発生せず、支払期限も設定されないことが多いようです。

提携ATMでの返済

コンビニやスーパーなどに設置されている消費者金融の提携ATMから返済ができるケースもあります。

24時間対応となっていることも多く利便性が高いうえ、消費者金融ATMと違って周囲に借金の存在がバレづらいのがメリットといえます。

ただし、提携ATMでは手数料がかかることも少なくないため、毎月利用していると手数料分の支払額が増えてしまう可能性があるのがデメリットです。

また、消費者金融ATMと同様、端数金額が返せず、完済はできない場合も多いという点には注意しておきましょう。

店頭窓口での返済

消費者金融の店舗の窓口でも、返済は受け付けています。

返済計画を見直したい場合などに、窓口の担当者に相談できるというメリットがあります。

ただし、有人の消費者金融店舗自体がかなり少ないうえ、窓口の受付時間は平日18時までのケースが多いため、返済できる場所、時間が限られる点がデメリットになるでしょう。

自動引き落としでの返済

登録した口座から毎月自動で返済される「自動引き落とし」であれば、ATMに行ったり自分で振込手続きを行ったりする必要がありません。

最も払い忘れのリスクを抑えられる方法だといえるでしょう。

一方、残高不足で引き落としができない場合は遅延損害金が発生するのがデメリットです。

口座の残高は事前に確認しておく必要があるでしょう。

遅延損害金については以下の記事で詳しく解説しています。

銀行振り込みでの返済

消費者金融が指定する銀行口座に振り込む返済方法もあります。

しかし、この方法は毎回振込手数料がかかるうえ、自分で振り込む形となるため返済を忘れるリスクもあるのがデメリットといえます。

指定口座がある銀行支店で振り込めば手数料が無料となる場合もありますが、最近はそのケースでも手数料を有料としている銀行が増えています。

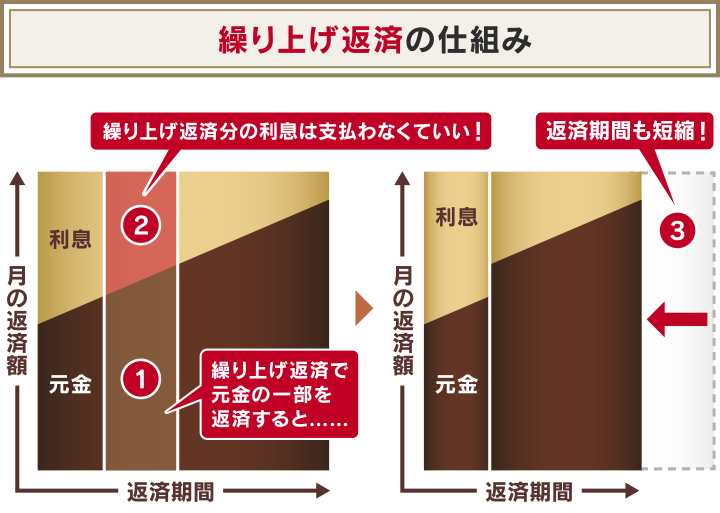

【消費者金融への返済のコツ3】臨時収入などがあった場合は繰り上げ返済をする

臨時収入などがあった場合、積極的に繰り上げ返済を検討するのも上手な返済のコツだといえるでしょう。

繰り上げ返済とは、毎月の返済とは別に、利用残高の一部または全部を返済する方法です。

上のシミュレーションなどでわかるように、借金は返済までの期間が長いほど利息が膨らみ、支払総額が増えます。

繰り上げ返済は返済の前倒しであり、通常の返済と異なり、原則、返済額がすべて元金の返済に充てられます。

結果、繰り上げ返済をすることによって完済までの期間が減り、利息額および支払総額を抑えることができるのです。

ただし、繰り上げ返済で多めの金額を支払い期日以外に振り込んでいても、通常の返済は並行して行わないといけないため、金額はしっかりと計算する必要があります。

また、毎月引き落としで返済を行っている場合、ATMなどを利用して別途返済する必要があるでしょう。

どのようなタイミング・方法で繰り上げ返済が可能かは、利用している消費者金融のWebページなどで確認してください。

消費者金融からの借金が返済できない場合の解決策

現状では消費者金融からの借金の返済ができないときは、事態の深刻度や状況によって、以下のような対策が考えられます。

- 今月の返済期日までに支払うのが難しい場合

→消費者金融に連絡する - 利息分の支払いが多いと感じている場合

→低金利のローンに借り換える、おまとめローンを利用する - 自力返済が難しい場合

→債務整理によって借金の減額を図る

それぞれについて見ていきましょう。

消費者金融に連絡する

「今月の返済期日までに支払うのが難しい」という場合、まずは速やかに消費者金融に連絡しましょう。

期日までに返済できないと事前にわかった場合や返済が遅れた場合は、できるだけ早く消費者金融のコールセンターに連絡する必要があります。

場合によっては、事前に連絡すれば返済期日を遅らせてもらえる可能性もあります。

ただし、返済ができない状態がしばらく続く場合、以下に紹介する他の方法も検討する必要があるでしょう。

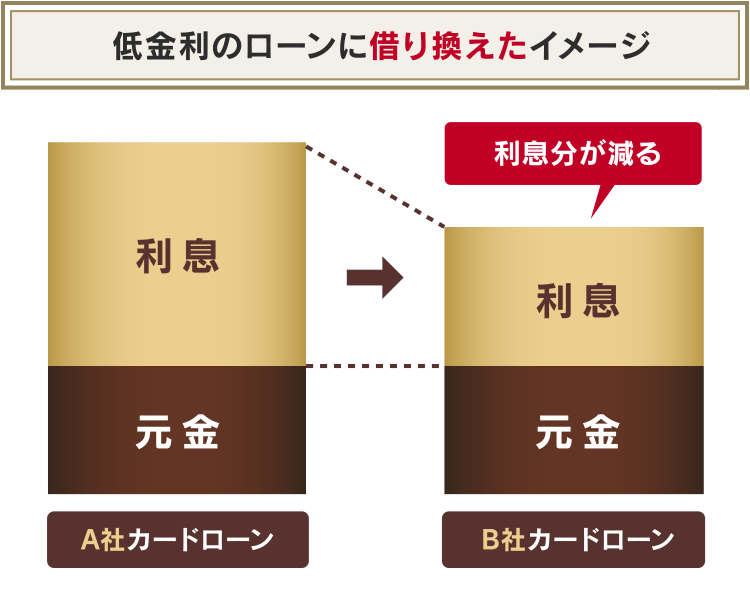

低金利のローンに借り換える

借金の年利の高さから返済がつらくなっている場合、年利の低いローンに借り換えるのも打開策の一つといえます。

特に、消費者金融の貸付金利は高い傾向があるため、金利の比較的低い銀行カードローンなどからの借入れで一括返済し、返済を新たに始めた方が返済が楽になるかもしれません。

ただし、すでに借金額と収入の釣り合いが取れていないケースなどでは低金利のローンの審査に通らず、借り換え自体ができないことも少なくありません。

また、借金を借金で返すのは根本的解決とはならないことが多いため、毎月の返済が苦しい人は慎重な検討が必要です。

別のカードローンへの借り換えについては以下の記事で詳しく解説しています。

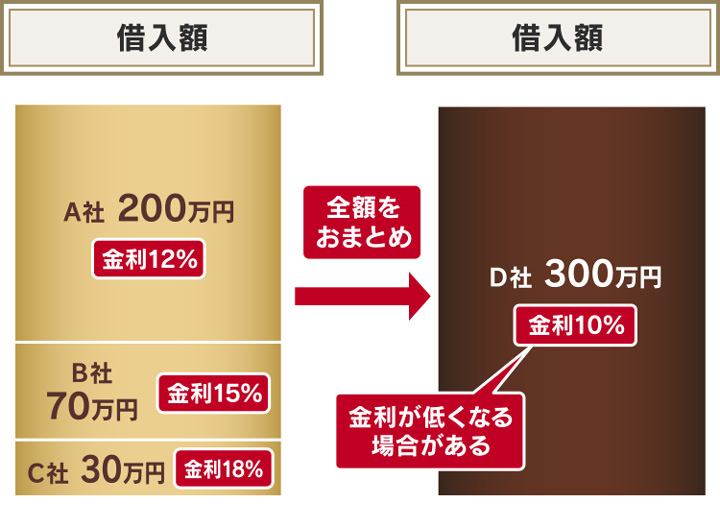

おまとめローンを利用する

借入先が複数ある場合は、現在の借入先より年利が低い「おまとめローン」を利用することで利息分の支払いを抑えられることがあります。

おまとめローンとは、返済先を一つにまとめる借り換えサービスの通称です。

一社からの借入額が多いほど利息制限法で定められた上限金利が低くなるため、一本化した方が金利が低くなる可能性があるといえます。

また、おまとめローンで借入先が一つになることで、借金の管理もしやすくなるというメリットもあります。

ただし、上で紹介した借り換えと同様、借入残高がすでに収入と釣り合っていない場合などはおまとめローンの審査に通らないケースも少なくありません。

また、おまとめローンを利用する際に月の返済額を小さくすることで、支払利息が結局増えてしまう可能性もあるため、利用時は慎重に検討しましょう。

おまとめローンなどについては、以下の記事で詳しく解説しています。

債務整理によって借金の減額を図る

すでに「利息だけの支払いになっている」「借金の自力返済が難しくなっている」という場合、債務整理を検討しましょう。

それぞれの項目でもふれましたが、支払期限の延長や借り換え、おまとめローンの利用をしても、消費者金融への返済が楽にならないことがあります。

その場合、以下の方法を検討すべき場合があるでしょう。

債務整理とは

債務整理とは借金問題を解決する手段の一つで、借金の支払総額の減額・支払い免除を目指す手続きとなります。

おもに「任意整理」「個人再生」「自己破産」の3種類があり、できる条件や減額幅、デメリットが異なります。

いずれの方法も自分で行うことは可能ですが、交渉や手続きが煩雑なことも多いため、弁護士などの法律の専門家に相談して行うことが一般的です。

債務整理については、詳しくは以下の記事で詳しく解説しています。

いくら減額できるのか

債務整理による借金の減額幅は、以下のように異なります。

- 任意整理:将来利息(これから払う利息)・遅延損害金などの減額およびカットが図れる

- 個人再生:5分の1〜10分の1の金額に圧縮できる可能性がある(100万円以下にはならない)

- 自己破産:原則借金全額の支払いが免除される(税金などの「非免責債権」を除く)

任意整理や個人再生で減らせる金額は場合によって異なるので、まずは借金減額シミュレーターで目安を見てみてはいかがでしょうか。

借金減額シミュレーターについては以下の記事で詳しく解説しています。

消費者金融への返済に困ったら弁護士に相談を

消費者金融への自力返済が難しそうなときは、債務整理が選択肢になります。

債務整理を検討する場合、まずは弁護士事務所に相談してみるのがよいでしょう。

収支の状況や周囲への影響なども踏まえて、自分に適した方法や進め方についてアドバイスをもらうことができます。

無料相談を受け付けている弁護士事務所もあるため、不安を感じているなら気軽に相談するとよいでしょう。

なお、司法書士に債務整理について相談することも可能ですが、消費者金融1社から140万円以上の借金をしている場合は債務整理の手続きを依頼することはできません。

また、裁判所での手続き時に代理人になってもらうこともできないため、債務整理の方法が決まっていない場合、弁護士事務所に相談した方がスムーズなことが多いといえます。

消費者金融からの借金返済についてのよくある質問

消費者金融からの借金返済について、よくある質問に答えます。

消費者金融からの借金に時効はある?

借金には時効(消滅時効)が存在します。

消費者金融からの借金の時効成立の条件は以下のとおりですが、実際に条件がそろい、時効が成立する可能性は高くありません。

- 最後の取引から5年が経過している

- 時効が更新される理由が存在しない

- 時効援用の手続きを行っている

時効の更新とは、時効のカウントがリセットされてゼロに戻ることです。

一般的に消費者金融は、最終取引から5年が経過する前に「裁判所を通して訴訟や支払督促を行う」「判決等を得た後、裁判所に申し立てて財産などを差し押える」といった時効を更新させる手段をとってきます。

差押えに発展すれば生活への影響も大きいため、時効の成立を狙うのは現実的ではありません。

消費者金融からの時効については、以下の記事で詳しく解説しています。

消費者金融への返済が遅れた場合はどうなる?

消費者金融への返済が遅れた場合、滞納翌日から返済額に遅延損害金が加算され、段階的に督促を受けることになります。

最終的に遅延損害金を含めた額の一括請求を受け、払えなければ財産や給料などを差し押さえられる可能性も生じるため、早めに対処することが重要です。

滞納後の大まかな流れを以下の表にまとめました。

| 遅れた期間 | 起きること |

|---|---|

| 滞納後1日~ | ・返済額に遅延損害金が加算される ・メールや電話での督促を受ける |

| 滞納後2週間〜 | ・自宅に督促状が届く ・訪問で督促を受けることもある |

| 滞納後2、3ヶ月〜 | ・信用情報機関に事故情報が登録される(いわゆる「ブラックリストに載る」状態) ・借入残高と遅延損害金の一括支払いを迫る催告書が届く |

| 滞納3ヶ月〜 | 簡易裁判所などから支払督促や訴状が届き、差押えの可能性も生じる |

消費者金融からの借金の滞納については、以下の記事で詳しく解説しています。

- 消費者金融に上手に返済するコツは以下のとおりです。

・自分の収支や支払利息を見直し、堅実な借金返済計画を立てる

・利用しやすく、手数料のかかりづらい返済方法を選ぶ

・繰り上げ返済も利用して支払い利息を減らす - 現状では期日に返済ができないときは、以下のような対策が考えられます。

・今月だけ返せない場合、消費者金融に連絡して支払日の変更を相談する

・低金利のローンへの借り換え、おまとめローンの利用を検討する

・債務整理を検討する - 債務整理とは、借金問題を解決する手段の一つで、以下のような方法があります。

・任意整理:消費者金融との直接交渉によって、将来利息などのカット・減額を図る方法

・個人再生:裁判所での手続きを通して、借金の大幅な減額を図る方法

・自己破産:裁判所での手続きを通して、借金(債務)を原則免除してもらえる方法

自分に適したものがわからない場合、弁護士に相談することで自分に適した方法を選んでもらえるでしょう。

相談無料 全国対応 24時間受付対応

- 月々の返済額を5万→2万へ減額できた事例あり

- 今お金がなくても依頼可能!

- 相談は何度でも無料

- 最短即日!返済ストップ

用語集

用語集