- 弁護士会所属

- 東京弁護士会 第55973号

- 出身地

- 福岡県

- 出身大学

- 関西学院大学総合政策学部 明治大学法科大学院

- 専門分野

- 借金問題・債務整理・離婚・債権回収

- コメント

- なかなか周りに相談できず、苦しくなっていませんか?ひとりで悩まずに、一緒に解決策を見つけましょう!

任意整理をして返済額が減った後であっても、返済が難しくなる場合があるかもしれません。

任意整理後の滞納は、1度であればトラブルにつながる恐れは大きくありません。

ただし、滞納が2回以上になってしまうと、残債を一括請求されたり、そのまま放置すると依頼中の弁護士に辞任されてしまうリスクが高まります。

もし任意整理の依頼後に返済が難しくなってしまった場合は、早めに依頼中の弁護士や司法書士に相談しましょう。

この記事では、任意整理後に返済できなくなった場合のリスクや対処法、公的制度を解説します。

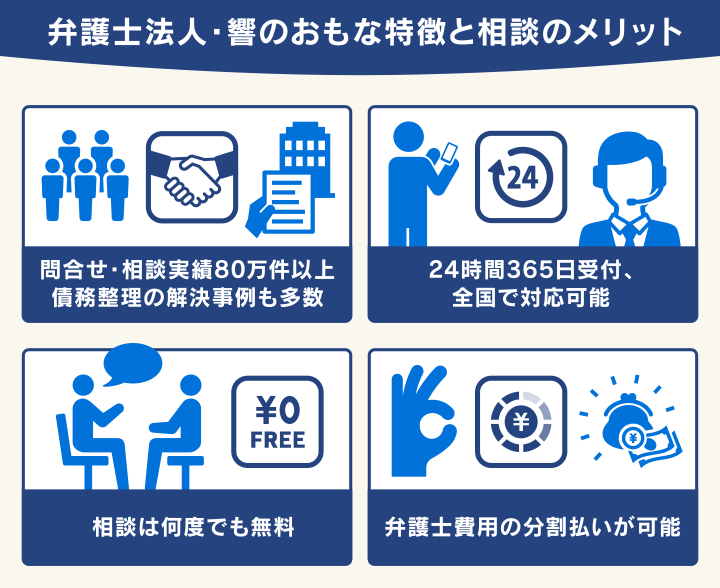

弁護士法人・響では、任意整理やその他の債務整理に関する相談を無料で受け付けています。

相談は何度でも無料ですので、お気軽にご相談ください。

-

借金問題について相談したい

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも

目次

「弁護士に相談すべき…?まだ早い?」とお悩みの方へ。

まずは「借金相談緊急度チェック」でご自身の状況をチェックしてみませんか?借金相談の目安を確認できる無料ツールです。

「緊急度:中」以上の結果の方は、弁護士への相談によって状況が改善できる可能性があります。

※弁護士には守秘義務があり、入力いただいた情報を他の目的で利用したり、お問い合わせ内容をご家族やお勤め先などにお知らせすることは一切ありません。

任意整理後に払えないとどうなる?影響やリスクを解説

任意整理の後で返済が滞った場合、どんなことが起こるのでしょうか。

1回だけの滞納であれば、大きな問題に発展するケースはあまりありません。

しかし任意整理後の滞納が2回以上に及ぶと、債権者から一括請求を受ける、弁護士に辞任されてしまうといった事態になる可能性が高まります。

以下で具体的に解説していきます。

今月だけ払えない場合は大きな問題にはならない

滞納が今月だけ(1回だけ)、また数日程度の遅れであれば、大きな問題にならないケースが多いといえます。

なぜなら、任意整理の和解書(合意書)には「返済が2回以上遅れたら債務者は期限の利益を喪失する(後述)」と明記されているケースが多いためです。

だからといって債権者や弁護士に連絡を入れないまま、放置してよいわけではありません。

返済が遅れそうなことがわかった段階で、債権者もしくは依頼している弁護士に速やかに連絡を入れましょう。事情を説明し、できるだけ早く元通りに払えるよう努力することが大切です。

滞納が2回目の場合は一括請求される可能性が高い

前述のとおり、任意整理の和解書(合意書)には、「期限の利益の喪失」について明記されているケースが大半です。

用語集

用語集期限の利益とは、債務者が決められた期日が到来するまで返済をしなくてもよいという権利(利益)のことです。期限の利益を喪失すると、債権者は一括返済を求めることができるようになります。

一般的には、返済が2回以上滞ると期限の利益を喪失したことを示す通知などが届き、残債を一括請求されることになります。

また期限の利益を喪失すると、通常完済までの期間中は遅延損害金も加算されていきます。そのため、滞納以前より、返済負担はさらに重くなります。

期限の利益について詳しくは以下の記事をご参照ください。

払えないまま放置すると弁護士に辞任されることもある

任意整理を弁護士に依頼したものの、任意整理を依頼する際に弁護士に支払う着手金や、返済金(弁護士が弁済代行をする場合)の振り込みが遅れた場合、辞任される可能性があります。

また、弁護士からの連絡に返事をしない、依頼人が準備するべき書類を集めない、弁護士との面談の約束を守らないなどの行動をとると、弁護士から責任ある業務が続けられない依頼人とみなされ、辞任される可能性があるため注意が必要です。

弁護士が辞任すると、債権者から直接、督促の連絡がくるようになります。

この状態では、自分で債権者に連絡をして支払いに関する話をせざるを得なくなります。

場合によっては話に応じてもらえず、一括請求や訴訟を起こされてしまうこともあります。

弁護士に辞任されたときの対処法について詳しくは以下の記事をご参照ください。

任意整理後に払えなくなった場合に取れる対処法

いろいろなリスクを説明してきましたが、任意整理によって債権者(お金を貸した側)と和解し、新たな返済計画のもとで返済を始めたはいいものの、途中で返済が難しくなるリスクは0ではありません。

借金問題の早期解決のために大切なのは、そのような事態にできるだけ早く対処することです。

この場合には、次のような対処法が考えられます。

- 自身で債権者に返済している場合は債権者へ連絡する

- 弁護士に弁済代行を依頼しているなら弁護士へ連絡する

- 任意整理から除外していた債権者を追加で任意整理する(追加介入)

- 債権者に対し再び任意整理を交渉し和解に応じてもらう(再和解)

- 任意整理から個人再生や自己破産に切り替える

以下で詳しく解説します。

自身で債権者に返済している場合は債権者へ連絡する

任意整理の返済必要額を、ご自身で債権者指定の口座に振り込んでいる場合は、債権者へ支払いが遅れることを連絡しましょう。

連絡がないまま支払いが遅れると「返済ができないのでは?」と債権者に疑われることになります。

連絡する際は、返済が遅れてしまう理由や、いつまでに支払えるのかなどを、誠意を持って債権者に伝えましょう。

弁護士に弁済代行を依頼しているなら弁護士へ連絡する

任意整理の手続きを弁護士に依頼しており、弁護士が弁済代行している場合は、必ず弁護士に相談しましょう。

用語集

用語集弁護士が債務者に代わって各債権者に返済をすること。債務者は複数の債権者への返済額をまとめて弁護士名義の口座に振り込む。

弁護士が債務者の代理人(窓口)になっているため、通常、債権者への連絡は弁護士が代理として行います。

この場合、返済できない事情や今後の返済見込みなどを、弁護士に正直に伝えることが大切です。

状況によっては、弁護士が債権者に返済猶予を交渉してくれることもあります。

また積立金(預り金)があれば、そこから返済してくれるケースもあります。

積立金とは、債権者への支払い準備などの目的で、債権者への返済分を契約した弁護士にあらかじめ支払うお金のことです。

他にも借金の返済があるなら追加介入をする

どうしても返済できない場合の対処法に、弁護士による「追加介入」があります。

追加介入とは、最初の任意整理において除外した債権者を、後から追加で任意整理することをいいます。

任意整理は、個人再生や自己破産などほかの債務整理の方法と異なり、対象とする債権者を選べるという特徴があります。

これにより毎月の返済負担がさらに軽くなれば、返済を続けられる可能性がある、というわけです。

ただし、次のような注意点があります。

- 最初の任意整理で一部の債権者を除外していた場合にしか使えない

- 住宅ローンや自動車ローン(所有権留保が付いている場合)を任意整理すると、家や自動車を手放さざるを得なくなってしまう

もう一度任意整理して再和解する

「再和解」も、どうしても返済ができない場合の対処法です。

再和解とは、債権者に対してもう一度任意整理を交渉し、和解に応じてもらうことをいいます。

基本的には、債務整理に明確な回数制限はありません。特に任意整理は、裁判所を介さず債権者と直接交渉するため、債権者が同意してくれるならば何回でも可能です。

しかし、2回目以降の任意整理には注意が必要です。

2回目以降の任意整理を実際に応じてもらえるかは債権者によります。債権者によっては再和解を受け入れないこともあるのです。

また再和解を受け入れてくれた場合も、返済期間が短くなる、月々の返済額が上がるなど、最初の任意整理より厳しい和解条件を提示されるケースもあり得ます。

2回目の任意整理のデメリットについて詳しくは以下の記事をご参照ください。

個人再生や自己破産へ切り替える

任意整理で返済できないことが明らかである場合は、個人再生や自己破産などの、ほかの債務整理の方法に切り替えることで解決できる可能性があります。

個人再生とは、裁判所を介して借金総額を1/5〜1/10程度に減額してもらい、原則3年間(最長5年)で返済する債務整理の方法のことです。

自己破産とは、原則としてすべての借金の支払い義務を免除(免責)してもらう債務整理の方法のことです。

個人再生や自己破産をする場合は、弁護士に手続きを依頼するのが一般的です。

ただし最初の任意整理がうまくいかなかったからといって、弁護士費用が返金されることは通常ありません。

あらためて個人再生や自己破産を弁護士に依頼する場合は、原則としてそのための費用が別途追加で必要となります。

個人再生、自己破産のメリットは以下で説明します。

任意整理から個人再生に切り替える条件などについて詳しくは以下の記事をご参照ください。

もし辞任されてしまったら?新しい弁護士に依頼するときの5つのポイント

弁護士に辞任されてしまった場合は、できるだけ早く別の弁護士を探して依頼する必要があるでしょう。

新たに弁護士に依頼する際には、次のような注意すべきポイントがあります。

前任の弁護士に辞任された経緯を隠さず話す

前任の弁護士に辞任されたことや、その経緯を正直に話しましょう。言いにくいことかもしれませんが、隠しごとがあると思われると、適切なアドバイスを受けることができなくなったり、親身に相談にのってもらえない可能性もあります。

借金問題を解決したいという気持ちを伝える

一度は任意整理に失敗しても、真剣に借金問題を解決したいという気持ちを伝えましょう。弁護士は法律の専門家です。真面目に取り組むという姿勢を見せれば、解決に向けた前向きな提案をしてくれるでしょう。

弁護士費用の支払いを相談する

辞任した弁護士に支払った費用は、原則として戻ってきません。新たな弁護士に依頼するには、また別途費用を用意しなくてはなりませんが、お金の工面が難しい場合もあるでしょう。

弁護士費用を分割払いや後払いにできるかなど、あらかじめ相談しましょう。

前任の弁護士から書類を返却してもらう

前任の弁護士事務所に預けている書類があれば、返却してもらいましょう。これらの書類は、あらためて任意整理を依頼する場合にも必要な資料になります。

前任の弁護士が辞任を通知していない場合は早めに通知してもらう

もし、まだ前任の弁護士が債権者に辞任を通知していない場合は、早めに通知をしてもらうようにしましょう。

原則として、一件の債権者に対して複数の弁護士が任意整理の交渉を行うことはできません。

前任の弁護士が債権者に辞任したことを知らせていないと、新たに依頼した弁護士が交渉できない状態になってしまうため、注意が必要です。

任意整理後も返済にお困りの方は弁護士法人・響へご相談を

債権者との再和解などは、ご自身が自力で行うのはかなり難しいのが現実です。

任意整理の和解後に再び返済が難しくなった場合は、弁護士に相談してみましょう。前述のとおり追加介入や再和解などにも対応してくれます。

弁護士に依頼すれば、適切なサポートを受けることができるでしょう。

弁護士法人・響でも、任意整理やその他の債務整理に関する相談を無料で受け付けています。

ご相談者様の借金額や収入、債権者の傾向など、状況に合った借金解決方法をアドバイスいたします。まずはお気軽にご相談ください。

弁護士法人・響に無料相談する

任意整理中に生活に困った場合に利用できる公的制度

お金がなく生活に困った場合に利用できる、公的な支援制度があります。

多額の借り入れは難しいですが、無利子や低利子で借り入れができるため(給付金は返済義務なし)、借金問題の解決になる可能性があります。

ここでは利用できる可能性のある、次の制度を紹介します。

- 生活福祉資金貸付制度

- 母子父子寡婦福祉資金貸付金制度

- 生活保護制度

公的な貸付制度でも、返済は必要*です。こうした制度の利用は「低利子で借り入れができれば生活の立て直しができる」という目処が立っている場合に適しているといえます。

借り入れても生活が立て直せない、返済の目処が立たない場合は、債務整理を検討したほうがよいケースもあるでしょう。

*給付金は返済が不要です。

※公的制度は受付を終了する場合や内容が変更になる場合もあります。ご利用の際には公式のWebサイトで詳細を確認してください。

以下で詳しく解説します。

低所得者世帯が利用できる生活福祉資金貸付制度

生活福祉資金貸付制度は、市区町村の社会福祉協議会が窓口となる貸付制度です。

低所得者世帯や障害者世帯、高齢者世帯などの世帯単位で、生活再建のための資金や、技能習得に必要な経費、大学などに就学するための費用などを借り入れることができます。

連帯保証人がいる場合は、無利子(無金利)で借入れをすることができます。連帯保証人を立てない場合でも年1.5%の低金利で利用することができます。

※2023年1月25日現在の情報です。一部例外もあります。

たとえば、「生活支援費(生活再建までの間に必要な生活費用)」として、二人以上の世帯では月20万円の範囲で貸付けを受けられることがあります。

| 名称 | 内容 | 貸付限度額(一例) | 貸付利率 |

|---|---|---|---|

| 生活支援費 | 生活再建までの間に必要な生活費用 | 二人以上)月20万円以内 (単身) 月15万円以内 ・貸付期間:原則3ヶ月、最長 12月以内(延長3回) |

無利子 連帯保証人がいない場合は 年1.5% |

| 住宅入居費 | 敷金、礼金等住宅の賃貸契約を結ぶために必要な費用 | 40万円以内 | |

| 福祉費 | ・生業を営むために必要な経費 ・技能習得に必要な経費及びその期間中の生計を維持するために 必要な経費 ・住宅の増改築、補修等及び公営住宅の譲り受けに必要な経費 など |

580万円以内 ※資金の用途に応じて上限目安額を設定 | |

| 教育支援費 | 低所得世帯に属する者が高等学校、大学または高等専門学校に就学するのに必要な経費 | (高校)月3.5万円以内 (高専)月6万円以内 (短大)月6万円以内 (大学)月6.5万円以内 |

無利子 |

生活福祉資金貸付制度の実施主体は、各都道府県の社会福祉協議会になります。

詳細は、居住地域の市区町村社会福祉協議会へ問い合わせてみましょう。

ひとり親の場合は母子父子寡婦福祉資金貸付金制度

子どもの教育や生活維持などのために必要な資金の貸付制度です。母子家庭、父子家庭や寡婦・寡夫の場合に利用できます。

20歳未満の児童を扶養している配偶者のない女性・男性や、寡婦・寡夫は無利子(無金利)、もしくは年1.0%の低金利で借り入れることができます。

| 名称 | 利用目的 | 貸付限度額(一例) | 貸付利率 |

|---|---|---|---|

| 就学支度資金 | 就学、修業するために必要な服などの購入資金 | ・小学校:64,300円 ・中学校:81,000円 ・国公立高校等:160,000円 ・国公立大学・短大・大学院など: 420,000円 ほか |

無利子 |

| 修学資金 | 高等学校、高等専門学校、大学、大学院などに就学するための授業料、書籍代、交通費など | ・高校、専修学校:月額52,500円 ・短期大学:月額131,000円 ・大学:月額146,000円 ほか |

|

| 就職支度資金 | 就職のために必要な服、履物や通勤用自動車など | ・一般:100,000円 ・特別 330,000円 (自動車購入の場合) |

無利子 保証人がいない場合は年1.0% |

| 生活資金 | 次の期間の生活を維持するのに必要な資金 ・母・父が知識技能を習得している間 ・母、父が医療や介護を受けている間 ・母、父が失業中で離職してから1年未満 ・母子家庭・父子家庭になり7年未満 |

・一般:月額105,000円 ・技能習得分:月額141,000円 ※限度額あり |

|

| 転宅資金 | 住宅を移転するために必要な資金 | 限度額:260,000円 | |

| 結婚資金 | 子どもの結婚に必要な資金 | 限度額:300,000円 |

参考:内閣府男女共同参画局「母子父子寡婦福祉資金貸付金制度」

借り入れの条件や返済期間に関しては、内閣府男女共同参画局のWebサイトなどでご確認ください。

申請は地方公共団体の福祉担当窓口となるので、お住まいの都道府県のWebサイトなどで確認してみましょう。

支援が受けられない場合は生活保護制度の利用も検討する

借金が原因で生活が苦しい場合でも、生活保護を利用できます。ただし利用には条件があり、借金の返済に使うと不正受給にあたる場合もあるので注意が必要です。

生活保護を受給するには、以下のような条件があります。

- 預貯金や土地などの資産を持っていない

- 家族や親族などから支援を受けられない

- 収入がない、あるいは十分な生活費を得られない

- 他の給付制度で十分な生活費が得られない

また生活保護を受給できても、借金の返済義務は残るので、滞納が続くようだと債権者によって生活保護費を含む財産を差押えられる可能性もあります。

また生活保護費で借金の返済をすると、不正受給に該当する可能性があります。生活保護費の用途は生活を営むうえで必要な各種費用に限られており、借金返済のために支給されているわけではないからです。

このような公的な支援制度が利用できない場合でも、ほかの貸金業者や闇金業者から新たに借り入れをすることは避けたほうがよいでしょう。一時しのぎにはなっても、根本的な解決にならず、ますます返済が困難になる可能性が高いといえます。

そもそも、任意整理した時点で信用情報機関に事故情報が登録されている(いわゆるブラックリストに載る)ため、新規借り入れができないことのほうが多いと考えましょう。

公的機関の支援制度について詳しくは以下の記事をご参照ください。

任意整理をしたいけど、依頼費用を払えないとお悩みの方

任意整理を弁護士に依頼する場合、債権者1社につき5万円程度が必要となります。現在、毎月の返済が厳しい状況にある方は、支払いが難しいと感じるかもしれません。

実際には、依頼時に全額を支払う必要はなく、過度に心配する必要はないのです。

任意整理の依頼後は受任通知により債権者からの督促がストップするため、これまで消費者金融やクレジットカード会社等に支払っていた返済額を、弁護士費用にスライドすることが可能です。

費用の分割払いや後払いに対応している弁護士事務所は多くありますし、法テラスによる立替制度を利用するといった方法もあります。

弁護士法人・響でも、分割支払いに対応しています。

支払い方法に不安がある方は、下記の動画の「かかる費用と支払い方法」を参考にしてみてください。

弁護士法人・響の借金解決方法

弁護士費用と支払い方法について

動画で確認する

-

借金問題について相談したい

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも