- 弁護士会所属

- 東京弁護士会 第55973号

- 出身地

- 福岡県

- 出身大学

- 関西学院大学総合政策学部 明治大学法科大学院

- 保有資格

- 弁護士

- コメント

- なかなか周りに相談できず、苦しくなっていませんか?ひとりで悩まずに、一緒に解決策を見つけましょう!

「予定外の出費が続き、任意整理の返済が厳しくなりそう」

「収入が減ってしまい、任意整理の返済を続けるのが苦しくなってきた」

任意整理で利息を減らすことによって返済はしやすくなったものの、その後、収入が減るなどして返済が続けられそうにない。

こうした場合は、個人再生など他の債務整理を検討してみてはいかがでしょうか。

個人再生は、任意整理よりも、返済額を大幅に少なくできる点が大きなメリットです。

ただし、弁護士費用として30〜60万円程度の費用がかかることや、官報に氏名・住所が掲載され公開されるなどの注意点もあります。

それでは、任意整理から個人再生に切り替えることのメリット・デメリットや、知っておきたい事柄について、以下で確認していきましょう。

-

任意整理すべきか無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも

目次

任意整理から個人再生へ切り替えるときの条件はあるの?

任意整理と個人再生は別の債務整理の方法になるため、任意整理中の人が個人再生に切り替えるときに特別な条件があるわけではありません。

任意整理、個人再生ともに債務整理の方法ですが、任意整理は債権者(貸した側)と債務者(借りた側)との交渉で返済計画を立て、それにしたがって返済を行っていきます。

基本的には3年~5年で返済していき、未来の利息はカットされますが、借金の元金が減るわけではありません。

任意整理については以下の記事で詳しく解説しています。

個人再生は、借金返済が不能であることを裁判所に申し立てをして、認可決定を受けることで多くの場合、借金を5分の1~10分の1程度に減額してもらう債務整理の方法です。

債務整理の手続きにおいて、裁判所を通すかどうかが、任意整理と個人再生の大きな違いの一つと言えるでしょう。

個人再生については以下の記事で詳しく解説しています。

ただし、任意整理を続けるか、個人再生に切り替えるかは、ケースによってメリット・デメリットが大きく異なります。弁護士に相談するなどして、専門家のアドバイスを受けながら、検討するようにしてください。

任意整理から個人再生に切り替えた方がよい人は?

任意整理から個人再生に切り替えたほうがよいと判断できるのは、

- 任意整理の交渉をしているが債権者との和解が成立しそうにないとき

- 債権者から裁判を起こされたとき

- 任意整理後の返済が困難なとき

おおむね以上の3つのケースが該当します。それぞれ詳しく見ていきましょう。

任意整理の交渉をしているが債権者との和解が成立しそうにないとき

任意整理の交渉を依頼した弁護士と債権者(貸した側)との間で和解をまとめることができず、このままでは、裁判にもなり兼ねないケースです。

任意整理はあくまで当事者間で任意に行われる交渉のため、債権者には債務者からの和解に応じる義務はありません。

そのため、任意整理は債務者側からの和解案通りに成立するとは限らない点に注意してください。

そのようなケースでは、次の手段として、個人再生による債務整理の方法が検討の対象となるでしょう。

任意整理の和解については以下の記事で詳しく解説しています。

債権者から裁判を起こされたとき

任意整理の和解までは約3ヶ月かかるため、その期間中に一部の債権者(貸した側)が裁判を起こしたとき。

債権者から裁判を起こした結果、債権者から銀行口座や給料などを差し押えられてしまう可能性があります。

裁判所から差押命令が出てしまうと、すでに回収の目処が立っており、債権者としては任意整理の交渉に応じる必要がありませんので、そうならない前に個人再生の検討を行う必要があるでしょう。

任意整理後の返済が困難なとき

任意整理では、将来の利息部分はカットされますが、借金の元金が減るわけではありません。

その元金の借金を3年以内、最長で5年以内に返済することになります。

任意整理をして、返済できると思っていた借金が、予定外の出費が続いたり、勤務先からの給料が減ったりなどして、前よりも家計が苦しい場合、返済が難しくなったというケースも起こり得るでしょう。

このような場合は、できるだけ早いうちに、任意整理から個人再生への切り替えを検討しましょう。

切り替えの結果、無理なく返済できる金額まで、返済額を大幅に減らすことも可能になるかもしれません。

任意整理後に払えない時の対処法は以下の記事で詳しく解説しています。

任意整理から個人再生に切り替えるときの注意点は?

任意整理も個人再生も債務整理の一種ではあるものの、

- 任意整理は債権者と直接交渉し、返済プランを見直す

- 個人再生は裁判所を介して借金の元金を減額する

と手続きの方法は全く異なります。

そのため、任意整理から個人再生に切り替えるときは注意が必要です。

任意整理の費用は返ってこない、新たに個人再生の費用が必要になる

まずは債務整理にかかる費用について確認しておきましょう。

任意整理では、借入れ先1社につき、5〜10万円程度の費用がかかります。

任意整理にかかる費用は以下の記事で詳しく解説しています。

これに対して、個人再生では、裁判所関係費用と弁護士費用を合わせて30〜60万円程度と、任意整理に比べて費用が高額になるのが特徴です。

| 任意整理 | ・相談料、着手金、報酬金、実費など ・借入れ先1社につき5〜10万円程度 |

| 個人再生 | ・〔裁判所関係費用〕申立手数料としての収入印紙代、郵便切手代、官報広告費用、個人再生委員(注)への報酬など ・〔弁護士関係費用〕弁護士費用着手金、報酬金、日当、実費など ・合わせて30〜60万円程度 |

(注)裁判所が選任する公平中立な機関。

個人再生にかかる費用は以下の記事で詳しく解説しています。

任意整理から個人再生に切り替える際には、任意整理の着手金や報酬金の一部も請求される可能性があり、個人再生の手続きにも任意整理を上回る費用がかかります。

弁護士に相談したうえで、個人再生に切り替えた場合の費用と個人再生による返済額削減の効果を比べながら、切り替えるかどうかを判断しましょう。

任意整理から個人再生に切り替えるメリットがなくなるケースがある

任意整理では多くの場合、利息を減額した借金を3〜5年以内で返済しなければなりません。

任意整理後に継続して長い間返済をしていると、借金の残額が減ることで、個人再生に切り替えるメリットがなくなる可能性がある点にも注意が必要です。

個人再生は、借金の総額によって最低弁済額(債務者が返済しなければならない最低限の金額)が定められています。

| 借金総額 | 最低弁済額 |

|---|---|

| 100万円未満 | 全額 |

| 100万円~500万円未満 | 100万円 |

| 500万円~1500万円未満 | 借金総額の5分の1 |

| 1500万円~3000万円未満 | 300万円 |

| 3000万円~5000万円未満 | 借金総額の10分の1 |

個人再生の最低弁済額については以下の記事で詳しく解説しています。

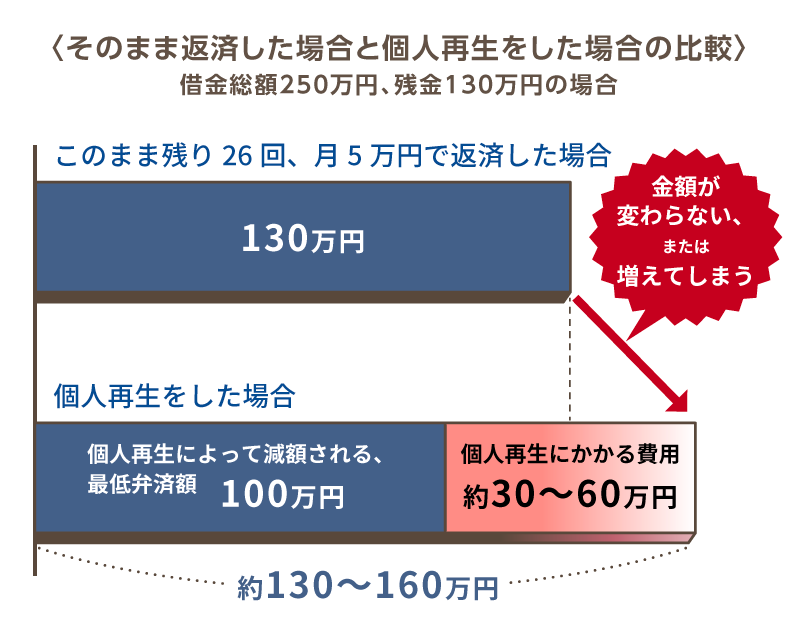

たとえば、任意整理で「借金250万円」を「5万円を50回払い」で返済しているケースでみてみましょう。

任意整理の返済計画で2年間(24回)、返済を終えているとします。残りの借金は130万円(26回)です。この時点で個人再生に切り替えるとします。

残りの借金が130万円の場合は、最低でも100万円は返済しなければならないことになります。

ところが、個人再生にかかる費用の30〜60万円を加味すると、もとの残りの借金130万円を上回ってしまい、個人再生への切り替えのメリットが少ないという結果になってしまうというわけです。(下図参照)

このように、任意整理から個人再生への切り替えは、借金の残額が少ないケースや、切り替え後の減額される金額よっては、メリットがなくなる可能性がある点に注意してください。

家族や知人に個人再生したことがバレるリスク

任意整理は裁判所を通さずに、手続きをするため、書類を準備する時に家族の協力などを必要とするものがあまりないため、バレてしまう可能性が低い債務整理の方法です。

これに対して、個人再生の場合は、

- 裁判所に提出する書類の準備や裁判所からの郵送物によって家族などに知られてしまう

- 官報に氏名や住所が掲載され公開されてしまう

などの理由から、任意整理よりも他人に知られてしまうリスクがあるといえるでしょう。

個人再生をどうしても家族に知られたくない場合は、弁護士に代理人になってもらい、連絡などは弁護士を窓口にしてもらうと、バレるリスク低く抑えられる可能性があります。

個人再生したことがバレるかについては以下の記事で詳しく解説しています。

裁判所に家計簿の提出をするときに家族にバレるリスク

裁判所に個人再生の申立てを行う際には、申立書、債権者一覧表、住民票、財産目録などの書類を提出する必要があります。

加えて、過去2年分程度の家計収支を確認できる預金通帳や家計簿(家計収支表)を提出しなければなりません。

家計簿を自分で作っていなければ、家族に協力してもらいながら作る必要があります。

その際に、個人再生の事実について家族に知られてしまう可能性があるでしょう。

- 申立書

- 陳述書

- 債権者一覧表

- 委任状(代理人申立ての場合)

- 住民票(写し)

- 財産目録

- 収入を証する書面(源泉徴収票、給与明細書、課税証明書、確定申告書など)

- 財産価格証明書

- そのほか(預金通帳など家計収支がわかる書類、源泉徴収票など)

個人再生に必要な書類は以下の記事で詳しく解説しています。

官報に名前や住所が掲載されることで家族や知人にバレるリスク

個人再生について裁判所に申立てを行い、再生手続が決定されると、官報(※)で「再生手続決定」として住所、氏名などが公告というかたちで、公表されます。

個人再生や自己破産においては、利害関係者が多数に及ぶ可能性があります。

そこで、関係者への裁判の告知や書面の送付を速やかに実施するため、公告という簡便な方法が採用されているのです。

用語集

※官報とは

官報とは、国が発行している、破産・相続などの裁判の内容や法律や政令などの制定・改正の情報が掲載されている新聞のようなものになります。

用語集

※官報とは

官報とは、国が発行している、破産・相続などの裁判の内容や法律や政令などの制定・改正の情報が掲載されている新聞のようなものになります。官報は、国立印刷局が行政機関の休日を除いて毎日発行されています。

インターネット版の配信もあり、直近30日分の官報情報はすべて無料で閲覧が可能。

主に信用情報機関や不動産事業者などが情報収集を目的に官報を確認する場合があり、一般に目に触れることはほとんどありませんが、可能性がゼロではないことは念頭にいれておいてください。

個人再生で掲載される官報については以下の記事で詳しく解説しています。

保証人や連帯保証人に迷惑がかかる

個人再生の対象となる借金に、保証人または連帯保証人が付いている場合は、注意が必要です。

なぜなら、個人再生で債務者本人(借りた側)の返済額が大幅に減額されたとしても、保証人などの保証債務は減額されず、そのまま残ってしまうからです。

債務者本人が個人再生の申立てを行うと、債権者(貸した側)は債務者の借金を、保証人などに対し一括で請求することになります。

保証人などはその保証債務を支払わなければなりません。

保証人へ影響は以下の記事で詳しく解説しています。

なお、実際に保証人が支払うのは、個人再生によって減額された分となります。

個人再生は、任意整理のように債権者を選べません。そのため保証人などの付いた借金だけを債務整理の対象から外すことはできません。

保証人などの付いた借金があって個人再生を検討する際には、あらかじめ保証人などに連絡して、個人再生を行う旨について説明する必要があります。

ただし、借金の一部に住宅ローンが含まれている場合は、住宅ローン特則を利用して個人再生の対象から住宅ローンを外した返済計画を立てることが可能です。

用語集

※住宅ローン特則とは(住宅資金特別条項:民事再生法第196条〜第206条)

住宅ローンを従来どおり返済し続けることで自宅を処分されないようにし、住宅ローンを除く借金は個人再生をして減額できる制度。

用語集

※住宅ローン特則とは(住宅資金特別条項:民事再生法第196条〜第206条)

住宅ローンを従来どおり返済し続けることで自宅を処分されないようにし、住宅ローンを除く借金は個人再生をして減額できる制度。

住宅資金特別条項を付けた個人再生では、返済がそのまま継続されます。

そのため、本人または保証人が一括返済を請求されたり、保証人に自宅の処分・換金を求められたりされず、自宅に住み続けながら、個人再生の返済ができるというメリットがあるわけです。

住宅ローンを返済中の人は、検討したい制度といえるでしょう。

詳しくは、弁護士に相談してみてください。

個人再生の住宅ローン特則については以下の記事で詳しく解説しています。

任意整理のときよりも、クレジットカードの作成やローンが組めない期間が長い

個人再生を行うと、信用情報機関において債務整理の事実が一定期間、事故情報として登録されてしまうことにも注意が必要です。

いわゆる「ブラックリストに載る」といわれる状態で、個人再生手続開始決定の日から5〜10年間は、信用情報機関に債務整理などの事実が登録されることになります。

登録された事故情報は各信用情報機関の会員の金融機関、貸金業者、クレジット会社などが閲覧し、信用情報の確認のために利用されます。

そのため、登録期間中は、新たな借入れの申込みはもちろん、クレジットカードの新規申込みや更新、ショッピングの割賦払いなどができなくなってしまいます。

登録期間については、任意整理が5年以内、個人再生が5〜10年以内ですので、個人再生のほうがブラックリストに載っている期間は長いといえるでしょう。

| 株式会社シー・アイ・シー (CIC) |

・特定調停や民事再生の申請および債務整理を依頼した事実に関するコメントは登録されない ・官報情報は平成21年4月1日より収集・保有を中止しており、現在は保有していない |

| 株式会社日本信用情報機構 (JICC) |

・契約日2019年9月30日以前の事故情報 当該事実の発生日から5年を超えない期間(ただし、債権譲渡の事実に係る情報については当該事実の発生日から1年を超えない期間) ・契約日2019年10月1日以降の事故情報 契約継続中及び契約終了後5年以内(ただし、債権譲渡の事実に係る情報については当該事実の発生日から1年以内) |

| 一般社団法人全国銀行協会 全国個人信用情報センター |

・民事・官報に公告された破産再生開始決定など 当該決定日から10年を超えない期間 |

(出典)株式会社シー・アイ・シー、株式会社日本信用情報機構、全国個人信用情報センターホームページに基づき作成

債務整理によるブラックリストの影響については以下の記事で詳しく解説しています。

任意整理と異なり、自動車ローンを支払い中の場合、車が引き上げられる可能性がある

マイカーローンを返済中の人が個人再生を利用すると、車を手放さなければならないケースがある点にも注意が必要です。

ディーラーなどの自動車ローンを返済中の場合

ディーラーなどで自動車ローンを組んで車を購入しているケースでは、ローンを完済するまでの期間、車の所有権がディーラーなどに残された契約となるのが一般的です。

これを所有権留保(割賦販売法第7条)といい、自動車ローンを返済中に個人再生をする場合、車を引き上げられてしまう可能性が高いでしょう。

銀行など金融機関の自動車ローンを返済中の場合

銀行など金融機関の自動車ローンについては、所有権留保はない場合が多いです。

そのため、個人再生を理由に金融機関などから、車を引き上げられることはないでしょう。

一時金で車を購入したか自動車ローンを完済している

個人再生が認められるには、「清算価値保障要件」を満たさなければなりません。

「清算価値保障要件」とは、「再生計画で定める返済額が、債務者本人(借りた側)の全財産を売り払ってお金に換えた場合の金額よりも少ないものであってはならない」とするものです。

つまり、所有している車の財産価値が高い場合には、個人再生手続によって支払う金額が大きくなる可能性があります。

個人再生による車への影響は以下の記事で詳しく解説しています。

任意整理から個人再生に切り替えるのに必要な費用は?

債務整理の方法を任意整理から個人再生に切り替える際に必要になる費用について、確認しておきましょう。

任意整理から個人再生への切り替えにあたっては、任意整理にかかった費用に、個人再生にかかる費用が上乗せされることになります。

任意整理から個人再生に切り替える費用=

[任意整理費用(まだ支払いがある場合の残金)]+[個人再生費用(30~60万円が相場)]

任意整理の手続き中は、着手金や報酬金の一部の支払いが必要になる可能性があります。

また、任意整理後でも着手金や報酬金を分割払いにしている場合は、その残金の負担も残るでしょう。

これら任意整理の費用に個人再生の費用が上乗せされるといっても、個人再生で返済額を大幅に減らすことができれば、減額分が費用を上回り、メリットが出るケースは少なくありません。

個人再生にかかる費用は、総額で30~60万円程度が相場になりますが、個人再生委員が選任された場合、費用は相場よりかかる可能性があります。

任意整理から個人再生に切り替えて減額できた人の体験談

ここでは、任意整理から個人再生に切り替えて減額できた人の体験談を紹介します。

- 借入金の合計 / 600万円

- 借入社数 / 7社

- 個人再生に切り替えて、いくら減額できたか / 残り500万円で個人再生に切り替えて返済額が100万円になった

私はギャンブルで借金を作ってしまったので弁護士さんから最初、任意整理を勧められました。

しかし次第に返済が厳しくなっていき、一年くらい返済した後に自己破産を依頼しましたが、厳しそうだったので個人再生にしました。

結局、任意整理と個人再生で弁護士に70万程支払いし、かなり後悔していますが、個人再生が成功したことにより、借金が100万円まで減り返済は以前に比べてかなり返しやすくなったと思います。

切り替えをするなら早い方が得だと思いました。

個人再生でも解決できないときは自己破産を検討する

ここまで見てきたように、任意整理から個人再生に切り替えることには、財産の一部を残しながら借金を大幅に減額できるといったメリットがあります。

ただし、個人再生を利用するには、

- 借金の総額(住宅ローンを除く)が5,000万円以下であること

- 将来にわたり継続的に収入を得る見込みがあること

- 収入が給料などでその金額が安定していること

などの条件をクリアしなければなりません。

もし、「借金の総額が5,000万円を超えている」、「収入の金額が安定しておらず、継続的に収入を得る見込みがない」という状況で個人再生が難しい場合は、弁護士とも相談しながら、自己破産も検討する必要があるでしょう。

自己破産については以下の記事で詳しく解説しています。

自己破産で解決できる理由は?

個人再生をする時の条件の中に、安定した収入がありますが、自己破産の場合は無収入の方や生活保護を受給している方なども対象になるため個人再生での返済が難しい場合の解決手段となります。

自己破産を検討するのはどのようなケース?

安定した収入がなく、今後の返済が困難な状態で、以下のような例で借金をしてしまったケースなどでは、自己破産を検討してはいかがでしょうか。

- 奨学金の支払いが苦しく、借金をしてしまい、その後収入が途絶えてしまった

- 長期入院や通院などの医療費のため借金をして、その後収入が途絶えてしまった

- 過去に借金をして生活保護を受けながら仕事を探しているが返済のめどが立たない

ただし、ギャンブルや浪費など、借金をした理由に問題があり、自己破産が債権者にとって不利な行動であると裁判所に判断された場合は、「免責不許可事由(破産法第252条)」に当たるとして、自己破産が認められない可能性があります。

免責不許可事由に該当し、自己破産が認められないときは、借金の免責を受けることができません。

このような状態に該当する場合は弁護士に相談して、対処法を提案してもらうことを、おすすめします。

自己破産することの主なデメリットは?

自己破産は任意整理や個人再生と異なり、借金の返済から解放される点が最大のメリットです。

ただし、自己破産を受ける場合は、以下のデメリットもありますので、注意が必要です。

- 最低限の生活費などを除き、自己破産を行う人の財産は破産管財人により売却される。住宅(持ち家)や車は手放すことになり、生命保険なども解約されることがある

- 借金の理由によっては、免責が認められない可能性がある

- 破産手続の開始から免責許可を受けるまでの期間は、特定の職業に就くことができない(弁護士、公認会計士、税理士、社会保険労務士、警備員、自動車運転代行業など)

そのほか、自己破産のにはどのようなデメリットが考えられるかについては、弁護士に相談しながら、確認するようにしてください。

自己破産のデメリットは以下の記事で詳しく解説しています。

任意整理から個人再生の切り替えに迷ったら弁護士に相談を!

任意整理から個人再生への切り替えを検討する場合は、任意整理を依頼した弁護士に継続して相談すれば、状況を把握してもらっているため、スムーズに相談に応じてもらい、手続をしてもらえるでしょう。

しかし、すでに債務整理について弁護士との委任契約が終了している場合や、依頼した弁護士との相性が合わない、または対応に不満があったなどの事情があるときは、別の新しい弁護士に相談しても問題ありません。

任意整理中の返済が難しくなってきたときは、返済を延滞するなどそのまま放置せずに、債務整理に関する経験や実績が豊富な弁護士に相談することをおすすめします。

依頼者のケースによって、

- 任意整理の再和解による返済計画の変更

- 個人再生による返済額の大幅な減額

- 自己破産による債務の免責

など、相談者にとって最適な債務整理の方法についてアドバイスを受けることができるでしょう。

まずは、無料相談を受け付けている弁護士か、任意整理を依頼した弁護士に相談してみてはいかがでしょうか。

- 個人再生は、裁判所に再生手続開始の申立てを行って再生手続を行う債務整理の方法

原則として、すべての債務が債務整理の対象となる(住宅ローン債務を除く) - 個人再生は、任意整理の和解に至らないとき、任意整理中に債権者から裁判を起こされたとき、任意整理による返済が難しくなったときが検討のタイミングになる

- 個人再生にかかる費用は30〜60万円程度。個人再生による借金の減額幅と費用を比較して任意整理からの切り替えが有利かどうかを判断する

- 個人再生は、裁判所に提出する家計簿などの作成時に家族に知られるリスクがある

また、官報に氏名・住所が掲載され公開されるが、会社や友人にバレるリスクは低い - 個人再生で債務者本人の借金を減額できても、保証人が付いている借金については、保証人などに保証債務が残るため、債権者が保証人などに返済を求めることで迷惑がかかる可能性がある

- ディーラーなどで自動車ローンを組んでいて個人再生を行うと、「所有権留保」により車を引き上げられてしまう可能性がある

- 安定した収入がなく継続的な返済が難しい場合は、自己破産も検討する

-

任意整理すべきか無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも