「代位弁済って何?」

「通知書が届いたら、どうしたらいいの……?」

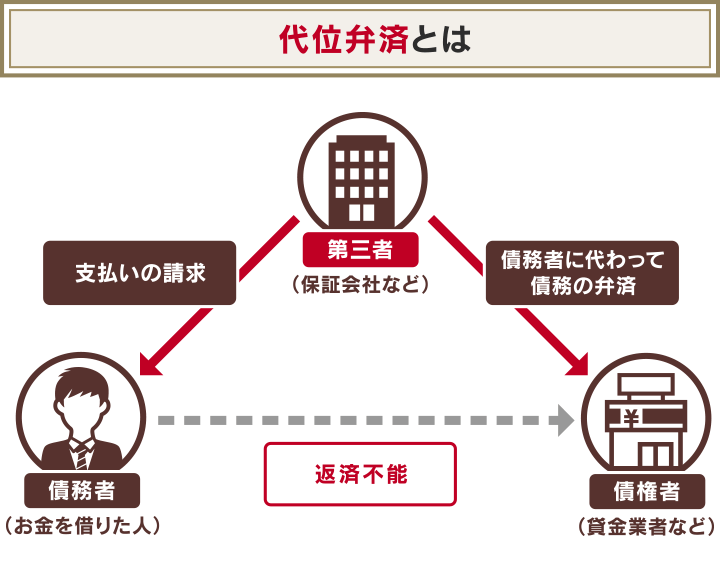

代位弁済(だいいべんさい)とは、債務者(お金を借りた側)が借金を返済できなくなった場合に、保証会社などの第三者が代わりに返済をすることです。

一見すると、借金を肩代わりしてくれているように思われますが、そうではありません。求償権(債務者に返済を請求する権利)がもとの債権者から保証会社などに移っただけです。

このとき、保証会社とは分割払いの契約をしていませんので、代位弁済後は、基本的に一括請求されることになります。そのため、事態は深刻であるととらえるべきでしょう。

この記事ではおもに、代位弁済によって起こりうるリスクと、対処法を解説します。

「代位弁済後に一括請求されたが、返済できない」という場合は、弁護士法人・響にご相談ください。借金の総額や収入、財産などの状況に応じて、最適な解決策を提案させていただきます。ご相談は24時間365日、無料で受け付けています。

相談無料 全国対応 24時間受付対応

- 月々の返済額を5万→2万へ減額できた事例あり

- 今お金がなくても依頼可能!

- 相談は何度でも無料

- 最短即日!返済ストップ

目次

代位弁済とは

代位弁済とは、債務者(お金を借りた側)が借金を返済できなくなった場合に、代わりに第三者が債権者(お金を貸した側)へ返済をすることです。

借入先にもよりますが、一般的に滞納期間が6ヶ月以上に及ぶと行われることが多いといえます。

- クレジットカード

- 銀行のカードローン

- 住宅ローン

など

代位弁済が行われると、もとの債権者から、代位弁済をした人(保証会社など)に請求権者が移ります。(代位弁済をした人に求償権が生じます。)

用語集

求償権とは

用語集

求償権とは

保証会社などが、債権者に代わって債務者に返済を請求する権利のこと。

要するに、請求する人が変わるということです。

ただし、保証会社とは借金の分割払いの契約を結んでいないため、以後、一括返済を求められる可能性があります。

さらに、代位弁済が行われた時点で、長期の滞納によるリスクも生じていますので、事態は深刻であるととらえるべきでしょう。具体的なリスクについては後述します。

代位弁済の仕組みについては、以下の動画でも解説しています。

第三者弁済との違い

代位弁済と似た言葉に、「第三者弁済」があります。

いずれも、債務者の代わりに返済をするという意味では同じですが、以下のように使い分けがされることが一般的です。

- 代位弁済:(債権者のために)保証会社などが、債務の肩代わりを行う

- 第三者弁済:(債務者のために)債務者の家族や友人などが、債務の肩代わりを行う

第三者弁済は日常でも起こりうることです。

たとえば、友人と食事をした際に、財布を忘れたとします。その際に、いったん友人に代金を立て替えてもらった場合は、「友人が第三者弁済をした」ことになります。

代位弁済を行う保証会社

代位弁済は基本的に、保証会社が行います。

保証会社とは、借主がローン契約等を行う際に、「保証委託契約」を結ぶ会社のこと。万が一、ローンの返済等ができなくなった場合に、借主(債務者)に代わって返済や支払いを行います。

この制度があることにより、債権者は滞納によるリスクを軽減することができます。

以下は、代位弁済を行う保証会社の例です。

上記の会社から通知が届いた際は、注意するようにしてください。

代位弁済の時点で生じるリスク

代位弁済は、「単に請求する人が変わったわけではない」ことを認識しなければなりません。

なぜなら、代位弁済がされた時点で借金返済の滞納が長期化しており、さまざまなリスクが生じているからです。

- 遅延損害金が膨らんでいる

- 信用情報機関に事故情報が登録される

- 借金残額の一括請求を受ける

- 保証人・連帯保証人が督促を受ける

以下で具体的に解説します。

遅延損害金が膨らんでいる

代位弁済が行われる時点で滞納期間が6ヶ月以上に及んでいるケースが多いため、借金の遅延損害金も相当に膨らんでいると考えられます。

遅延損害金とは、返済を滞納したことによるペナルティとして発生する損害賠償金のこと。借金の返済期日の翌日から発生し、滞納期間が長引くほど増えていきます。

遅延損害金の計算方法は以下のとおりです。

遅延損害金=返済が遅れている金額(円)×遅延損害金の利率(%)÷365※(日)×滞納日数(日)

※うるう年は366

遅延損害金の利率は、消費者金融やクレジットカード会社、銀行など金融機関において、年率15〜20%が目安となります。

以下のケースで、遅延損害金がいくらになるか考えてみましょう。

- 借入額:100万円

- 遅延損害金の利率:年率20.0%

- 滞納期間:6ヶ月

計算すると、「1,000,000(円)×0.2(20.0%)÷365(日)×180(日)=約98,630(円)」となりますので、10万円近い遅延損害金が発生していることになります。

遅延損害金については、以下の記事で詳しく解説しています。

信用情報機関に事故情報が登録される

代位弁済が行われると、信用情報機関に事故情報が登録されます(いわゆるブラックリストに載る状態)。

信用情報とは、本人の属性、クレジットカードやキャッシングの契約状況、借り入れ・返済などの取引状況のこと。以下の信用情報機関によって収集・管理されています。

事故情報が登録されると、生活に以下のような影響があります。

- クレジットカードの利用・新規契約ができない

- 住宅ローンや車のローン・キャッシングなど新たな借り入れができない

- 賃貸契約ができない場合がある

- 携帯電話端末の分割購入ができない場合がある

- ローンや奨学金などの保証人になれない

代位弁済が行われていなかったとしても、一般的に、借金返済の滞納期間が2ヶ月以上に及んだ時点で事故情報は登録されます。

いずれにしても、代位弁済が行われた時点で上記の影響が生じるということです。

代位弁済による事故情報は、借金の完済後5年程度が経過するまで登録されます。それまでは、新規の借り入れもできませんので、注意してください。

事故情報の登録については、以下の記事で詳しく解説しています。

借金残額の一括請求を受ける

代位弁済が行われると保証会社から借金の残額を一括請求されます。

債務者はもとの債権者とは分割払いの契約をしていますが、保証会社とは分割払いの契約をしていないためです。

借金返済を長期間、滞納している状態であれば、基本的に一括返済ができる状態ではないでしょう。

また前述したとおり、代位弁済が行われると事故情報が登録されます。この状態では、一括返済のために新規の借り入れでその場をしのぐ、といったこともできません。

そのため、差し迫った状態であると考えるべきでしょう。

一括請求については、以下の記事で詳しく解説しています。

保証人・連帯保証人が督促を受ける

借り入れの際に、保証人・連帯保証人を設定している場合、代位弁済をした保証会社は、保証人または連帯保証人へ督促をします。

債務者本人が返済できない場合、一括返済を求められる可能性もありますので、保証人・連帯保証人への影響が出ることは、覚悟しなければなりません。

代位弁済が行われた時点で、保証人・連帯保証人と連絡をとり、今後の返済計画について話し合っておくようにしましょう。

滞納時の保証人・連帯保証人への影響については、以下の記事で詳しく解説しています。

代位弁済を放置すると法的措置をとられる可能性も

代位弁済の通知を放置していると、さらに事態は悪化していきます。

具体的には、以下のような流れで、法的措置をとられる可能性があります。

- 裁判所から支払督促や訴状が送られてくる

- 強制執行により財産が差し押さえられる可能性も

裁判所から支払督促や訴状が送られてくる

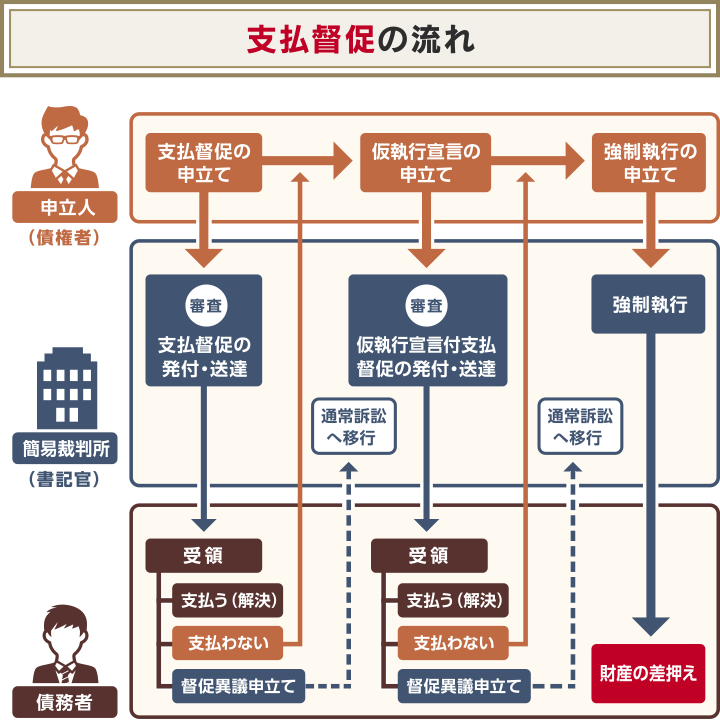

代位弁済の通知を放置していると、保証会社などの申立てにより、裁判所から「支払督促」が送られる可能性があります。

支払督促は、裁判所が債務者へ金銭の支払いを命じる書面です。

支払督促が届いた場合、その時点で支払いができれば、以降の法的措置をとられることはありません。

もし支払いができない場合は、「異議申立書」を裁判所に提出し、裁判に応じる必要があります。この場合は通常訴訟に移行します。

異議申立書を提出しないと、「仮執行宣言付支払督促」が届きます。

さらにこれを放置してしまうと、次に解説する強制執行による「財産の差押え」に移行する可能性があるため、事態は深刻です。

(※参考:政府広報オンライン「督促手続きの流れ」)

支払督促については、以下の記事で詳しく解説しています。

強制執行により財産が差し押さえられる可能性も

支払督促に対して異議申立てを行わず、放置してしまうと、最終的に強制執行による財産の差押えが行われる可能性があります。

差押えのおもな対象として、以下が挙げられます。

- 手取り給与の4分の1、手取りが44万円を超えるときは33万円を超過した分

- 一定以上の現金、預貯金、生命保険など

- 自動車、バイク、貴金属、骨とう品など

- 土地、建物などの不動産

上記の中でも「給与」は多くの場合、契約時に債権者に勤務先を申告しているため、特に差し押さえられやすいといえます。

また、差押えの際に裁判所から勤務先に通知されるため、必然的に借金問題があることを勤務先にも知られることになります。

生活に必要な財産を失うだけでなく、仕事や人間関係にも影響を与える可能性がありますので、できるかぎり回避すべきでしょう。

差押えについては、以下の記事で詳しく解説しています。

代位弁済に至るまでに段階的な通知がある

代位弁済は、ある日突然行われるものではありません。必ず「予兆」があります。

具体的には、代位弁済が行われる以前に、債権者から滞納が続いていることを知らせる通知が届きます。

通知されるものを時系列でまとめると、以下のようになります。

| タイミング(目安) | 通知されるもの |

|---|---|

| 滞納1~3ヶ月 | 滞納状態にあること(督促状・催告書の送付) |

| 滞納3~6ヶ月 | 「期限の利益」の喪失予告 |

| 「期限の利益」の喪失予告通知が 届いてから約1ヶ月 |

「代位弁済」の予告 |

これらの通知があったということは、以後に代位弁済が行われる可能性があるということです。

代位弁済に至る前に、上記の通知があった段階で早期に対応することが大切です(対処法は後述します)。

以下、債権者から通知される内容について解説します。

1.滞納状態にあること(督促状・催告書)

借金の返済を滞納すると、債権者から自宅に返済を促す「督促状」が届きます。

さらに、滞納期間が2ヶ月から3ヶ月に及ぶと、「催告書」が送付されます。

催告書とは、督促状を送付しても返済に応じず、2ヶ月以上滞納した場合に、最終勧告として送られる書面です。今後、裁判などの法的措置をとる可能性があることを示唆するものといえるでしょう。

督促状と催告書の違いは、以下のとおりです。

| 督促状 | 催告書 | |

|---|---|---|

| 送付されるタイミング | 滞納してから数日後 | 長期間滞納したとき。もしくは督促状を送っても連絡がない、支払いに応じないとき |

| 書面の種類 | 普通郵便 | 内容証明郵便 |

| 内容 | 滞納分のすみやかな支払いを要求するもの | 最終勧告である旨を忠告するもの(裁判など法的措置の示唆) |

督促状、催告書については、以下の記事で詳しく解説しています。

2.「期限の利益」の喪失予告

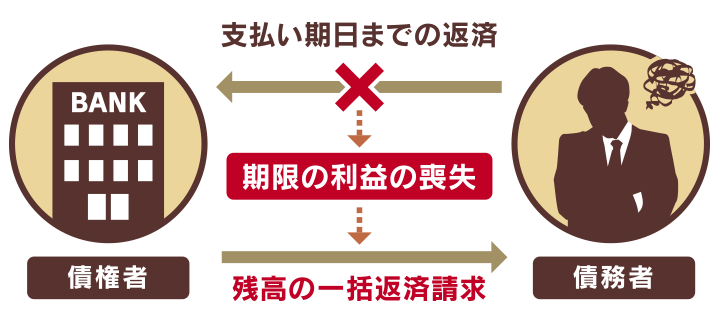

滞納状態が3~6ヶ月続くと、「期限の利益」の喪失予告通知が届きます。

期限の利益とは、一定の期限が到来するまで借金の返済をしなくてもよい、という債務者の利益をいいます。

期限の利益を喪失すると、債権者からの請求を断れなくなります。

債権者はそのことを知っていますので、期限の利益が喪失となった時点で、一括請求を行う可能性が高いといえます。

期限の利益については、以下の記事で詳しく解説しています。

3.「代位弁済」の予告

期限の利益の喪失予告通知が届いてから約1ヶ月で、保証会社などから「代位弁済」の予告通知が届きます。

文面の内容は、「今後もご連絡がなく、また返済滞納分のご入金がない場合には、当社は◯◯(債権者名)に返済残額をあなた様に代わって返済することになります(これを代位弁済と申します)」といったものです。

実質的に、これが代位弁済前の最終勧告となります。すみやかに対応しなければなりません。

対応方法については、弁護士など法律の専門家に相談するようにしてください。

代位弁済が行われたときの対処法

代位弁済が行われてしまったら、どうすればよいのでしょうか?

これまで解説しているとおり、代位弁済が行われた時点で相応のリスクが生じていますが、対処法がないわけではありません。

以下で、代位弁済が行われたときの対処法を解説します。

- 保証会社に分割払いの交渉をする

- 家族にお金を借りる

- 住宅を任意売却する

- 債務整理で借金を減額または免除してもらう

保証会社に分割払いの交渉をする

分割払いによって返済できる可能性がある場合は、保証会社に分割払いの交渉をしましょう。

代位弁済後は基本的に、一括返済が求められると解説しましたが、分割払いに応じてもらえる可能性もゼロではありません。

代位弁済をした保証会社も、債務者が一括返済をすることが難しいことは理解しています。

また、一括返済されないことよりも、返済不能によって債務者と連絡がとれなくなり、資金を回収できない方が、保証会社にとっては不利益となります。

それゆえ、保証会社によっては、分割払いに応じるケースもあると考えられます。

保証会社と分割払いの交渉をする場合は、現在の状況を正直に伝えるとともに、返済の意思があることを、はっきりと伝えるようにしましょう。

家族にお金を借りる

自身で返済することが難しい場合は、家族に相談し、一時的にお金を借りることも検討してください。

借金の金額によっては家族に大きな負担をかけることになりますが、遅延損害金の加算や、財産の差押えなどのリスクを回避することができます。

家族に相談をする際は、滞納してしまった背景や、今後の返済の見通しを真摯(しんし)に伝えるようにしましょう。

住宅を任意売却する

滞納している借金が「住宅ローン」である場合、住宅を任意売却することも選択肢となります。

任意売却とは、債権者の許可を得て、一般市場で不動産を売却する方法です。

通常、住宅ローンの代位弁済後は、裁判所によって住宅が競売にかけられ、売却金が返済に充てられます。しかし、競売は事務的な売却方法であるため、市場の相場よりも低い価額で売却されるケースがほとんどです。

それに対して任意売却は、一般的に、競売による売却金額より高値で売却できる可能性があります。物件の価値が上がっていた際には、売却したお金で、残債を完済できるケースもあります。

任意売却は、債権者と相談したうえで、不動産コンサルタントに依頼して行うとよいでしょう。

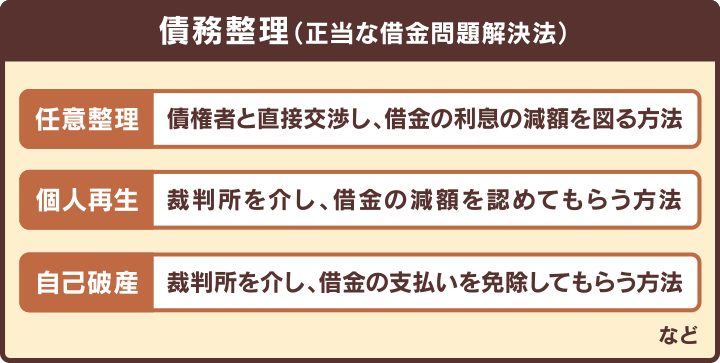

債務整理で借金を減額または免除してもらう

これまで解説した方法でも解決が難しい場合は、債務整理を検討する必要があります。

債務整理とは、借金の減額や免除などについて、債権者の合意または裁判所の決定に基づいて借金問題を解決する方法です。

債務整理には大きく分けて、3つの方法があります。

以下で具体的に解説します。

任意整理は将来利息や遅延損害金のカットを目指す

任意整理とは、債権者と交渉することで、将来利息や遅延損害金(※)をカット(減免)し、毎月の返済額の減額や、返済スケジュールの調整を行う解決方法です。

※金融機関によってはカットできないこともあります。

債権者と和解契約を結んだ後は、3~5年での完済を目指します。

長期の滞納によって膨らんだ遅延損害金がカットされれば、その分、毎月の返済負担を減らすことができます。

任意整理は、信用情報機関に事故情報が登録されるというリスクがあります。ただし、代位弁済された時点で、事故情報は登録されていますので、状況が変わるわけではありません。

なお、「事故情報の登録」は、任意整理だけでなくすべての債務整理の方法で生じるリスクとなります。

任意整理については、以下の記事で詳しく解説しています。

個人再生は借金が5分の1~10分の1程度に減額される

個人再生とは、裁判所に申立てを行うことで、借金を5分の1~10分の1程度(最低100万円まで)に減額してもらう手続きです。減額された借金は、原則3年(最長5年)での完済を目指します。

「収入が減って返済が難しくなり、滞納してしまっていた」といった場合であれば、個人再生が適するかもしれません。

個人再生では、「住宅資金特別条項(住宅ローン特則)」という制度を利用することで、住宅ローン返済中であっても家の処分を免れる可能性があります。

個人再生は複雑な手続きが必要となりますので、弁護士など法律の専門家に依頼した方がよいでしょう。

個人再生については、以下の記事で詳しく解説しています。

自己破産は原則すべての借金の返済が免除される

自己破産とは、裁判所に申立てを行うことで、一部を除いたすべての借金の返済を免除(免責)してもらう手続きです。

裁判所が申立人の収入や借金額、借金の理由などをもとに、免責を認めるか判断します。

借金を帳消しにできる一方で、家や車などの財産は原則として処分されます。そうなれば生活への影響も大きなものとなります。

そのため、自己破産は最終手段として考えるようにしましょう。

自己破産については、以下の記事で詳しく解説しています。

代位弁済が行われた場合は弁護士法人・響にご相談を

代位弁済の予告通知が届いた、あるいは代位弁済が行われてしまった場合は、弁護士法人・響にご相談ください。

代位弁済が行われる場合、返済に行き詰まっているケースがほとんどです。

弁護士法人・響では、そのような状況において、どのような解決方法をとることが最適か、判断いたします。

代位弁済をされてしまうと、最終的に財産の差押えをされる可能性がありますので、すみやかな対応が必要となります。

債務整理をご依頼いただいた場合は、委任契約が成立した時点で、保証会社などに「受任通知」を送付します。受任通知の送付後は、原則として以後の取り立てはストップされます。

弁護士法人・響は、債務整理の相談実績が43万件以上ありますので、安心してご相談ください。

ご相談は24時間365日、無料で受け付けています。

- 相談実績は43万件(*)以上・債務整理の解決事例も多数

- 24時間365日受付、全国対応可能

- 相談は何度でも無料

*2023年5月現在

代位弁済による求償権の時効成立は難しい

代位弁済をされた際に、「このまま放置していれば、いずれ時効を迎えるのでは?」と考えるかもしれません。

しかし、実際に時効(正確には消滅時効といいます)が成立することは、難しいといえます。

用語集

消滅時効とは

用語集

消滅時効とは

債権者が債務者から借金を回収する権利を行使しないまま、一定期間が経過した場合に、その権利を消滅させる制度。

以下でその理由を解説します。

- 時効の更新(中断)の措置がとられる

- 保証会社の求償権の時効期間は10年

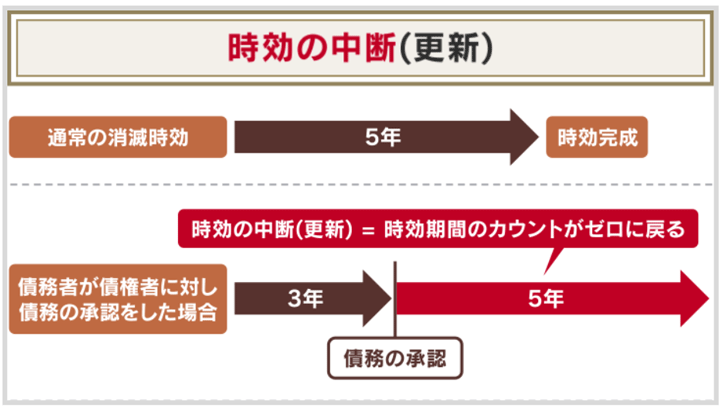

時効の更新(中断)の措置がとられる

債権者は、消滅時効の成立を阻止しようとすることがほとんどです。そのための手段が、「時効の更新(中断)」です。

時効の更新とは、ある一定の事情があったときに時効期間の計算が振り出しに戻り、ゼロから再スタートするという考え方です。

時効の更新事由は以下のとおりです。

- 債務者本人が借金の返済意思を示す行為をした

- 裁判上の和解等の確定判決が出た

- 財産の差押えが行われた

たとえば、保証会社が裁判所に訴訟を提起し、確定判決が出た場合は、消滅時効の期間はゼロに戻ることになります。

時効の更新事由について詳しくは、以下の記事で解説しています。

保証会社(非商人の場合)の求償権の時効期間は10年

代位弁済が行われると、保証会社は求償権(もとの債権者に代わって返済を請求する権利)を獲得します。

このときの求償権の消滅時効の期間は、原則として代位弁済があったときから10年です(民法第166条)。

通常、商取引によって生じた債権の消滅時効期間は5年ですが、代位弁済を行う保証会社などが商人ではない場合、10年が適用されます。

10年間、保証会社が時効の更新などの措置をとらないということは、まずないと考えるべきでしょう。

- 代位弁済とは、債務者(お金を借りた側)が借金を返済できなくなった場合に、保証会社などの第三者が代わりに返済をすることです。

- 代位弁済が行われた時点で、以下のようなリスクが生じます。

・遅延損害金が膨らんでいる

・信用情報機関に事故情報が登録される

・保証人・連帯保証人が督促を受ける

・借金残額の一括請求を受ける - さらに代位弁済を放置すると、以下のような法的措置をとられる可能性があります。

・裁判所から支払督促や訴状が送られてくる

・強制執行により財産が差し押さえられる可能性も - 代位弁済が行われた場合は、すみやかに以下のような対処を行うようにしましょう。

・保証会社に分割払いの交渉をする

・家族にお金を借りる

・住宅を任意売却する

・債務整理で借金を減額または免除してもらう - 弁護士法人・響では、代位弁済が行われたときの対処法について、24時間365日、無料でご相談を受け付けています。

相談無料 全国対応 24時間受付対応

- 月々の返済額を5万→2万へ減額できた事例あり

- 今お金がなくても依頼可能!

- 相談は何度でも無料

- 最短即日!返済ストップ