「借金の一括請求が来たけど払えない!どうすればいいの?」

借金を滞納していると電話やメール・郵便物で督促を受けますが、それらを2〜3ヶ月無視していると期限の利益が喪失されて、一括請求されます。

一括請求を放置していると最終的に給与や銀行口座が差し押さえられる可能性があるので注意が必要です。

すでに一括請求が届いている場合は、早急に以下の対処法を検討しましょう。

- 分割払いにできないか交渉する

- 時効の援用手続きをする(最後の返済から5年もしくは10年以上経過している場合)

- 債務整理をする

どの対処法がよいかわからなければ、弁護士に相談することで状況に適した対処法を教えてもらえ、そのまま交渉や手続きを依頼することも可能です。

弁護士法人・響では24時間365日、無料で相談を受け付けているので、一括請求されてしまっている人は利用をご検討ください。

相談無料 全国対応 24時間受付対応

- 取り立てを一時的にストップ!

- 支払い総額を減額できる可能性あり!

- 給料や財産の差押えを防止!

- 問合せ・相談実績43万件以上!

目次

「いきなり弁護士に相談するのは怖い…」そんな方は、弁護士法人・響が運営する借金減額診断で、借金を減らせるか診断してみましょう。無料・匿名で利用できます。

【3つの質問に答えるだけ】借金減額診断を試してみる

※弁護士には守秘義務があり、減額診断の過程で入力いただいた情報を他の目的で利用したり、お問い合わせ内容をご家族やお勤め先などにお知らせすることは一切ありません。

なぜ借金を一括請求される?理由を解説

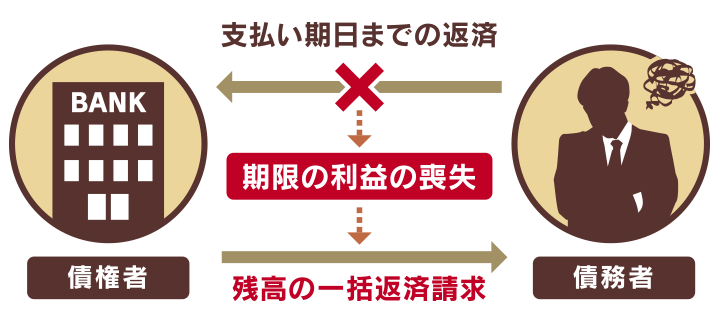

お金を借りている人(債務者)が借金の返済を2〜3ヶ月程度滞納すると、貸金業者や金融機関(債権者)から一括請求されます。

借金の一括請求をされる理由は、滞納から2・3ヶ月が経過すると期限の利益が喪失されるためです。

期限の利益とは、期限が到来するまで債務者が返済をしなくてもよいという権利(利益)で、民法第136条1項に定められています。

たとえば借り入れを行う際に債務者・債権者の間で「債務額50万円について債務者は毎月5万円ずつ返済する」という合意を結んだとします。

債務者がこの合意を守って返済を続けているかぎり、期限の利益が守られるため、3ヶ月しかたっていないのに債権者の都合で50万円全額の返済を求めるようなことはできません。

しかし、債務者が毎月5万円の返済をせず、合意の条件変更もしないでいると、この合意を破ったということになります。

すると期限の利益が喪失され、債権者は債務者に50万円の一括返済を求められるようになるのです。

貸金業者などとの貸金契約では、「期限の利益喪失条項」が定められていることが多く、これらに当てはまるとこの契約に基づいて一括請求されます。

期限の利益については、以下の記事で詳しく解説しています。

借金の一括請求を放置するとどうなる?

消費者金融や銀行系カードローンなどからの一括請求を放置すると、以下のようなことが起こる可能性があります。

- 保証会社が代位弁済をする

- 弁護士や裁判所から支払督促が届く

- 裁判所から訴状が届き、強制執行による差押えになる

以下で詳しく解説していきます。

保証会社が代位弁済をする

代位弁済(だいいべんさい)とは、債務者(お金を借りた側)が借金を返済できなくなった場合に、保証会社などの第三者が代わりに返済をすることです。

一見すると、借金を肩代わりしてくれているように思われますが、そうではありません。

求償権(債務者に返済を請求する権利)が保証会社などに移っただけなので、保証会社から請求がくることになります。

代位弁済後は、基本的に一括請求されることになります。そのため、事態は深刻であるととらえるべきでしょう。

※銀行系カードローンなどでは、代位弁済後に保証会社から一括請求がくるケースもあります。

代位弁済については、以下の記事でも詳しく解説しています。

弁護士や裁判所から支払督促が届く

催告書や一括請求書などの一括請求の通知にも応じないでいると、債権者(貸金業者などのお金を貸した側)は裁判所に申立てを行う場合があります。

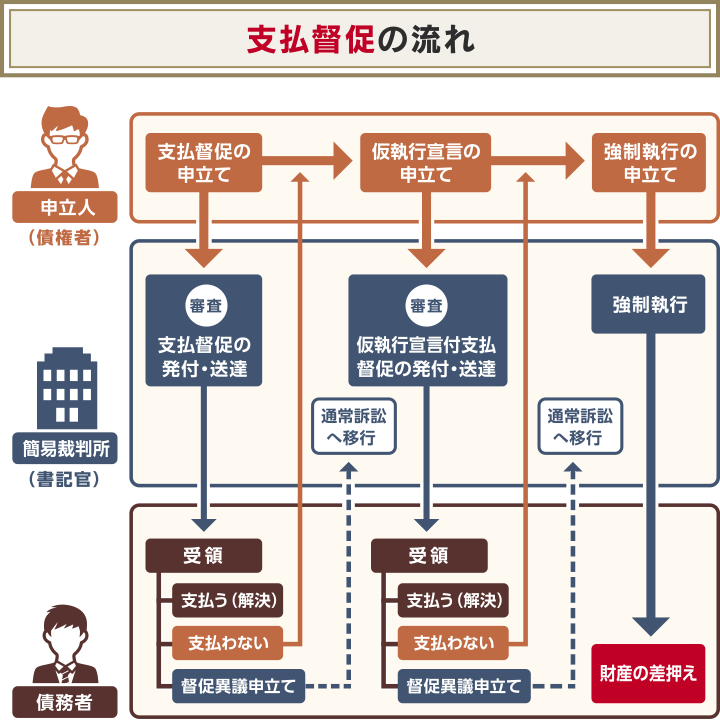

債務者(お金を借りている側)が借金の返済を滞納し自力での回収が難しくなると、まず、債権者が簡易裁判所に支払督促申立てを行います。

裁判所が支払督促申立ての内容を審査し、法律上の要件を満たすものと認めれば、以下のような文面の「支払督促」を発付します。

支払督促

当事者の表示、請求の趣旨・原因は、別紙記載のとおり。

債務者は、請求の趣旨記載の金額を債権者に支払え。

債務者が支払督促伝達の日から2週間以内に督促異議を申し立てないときは、債権者の申立てによって仮執行の宣言をする。

これらに適切な対応をしないと、債権者によって「債務名義」が取得され、強制執行による差押えに移行する可能性が高いでしょう。

用語集

債務名義とは?

用語集

債務名義とは?

債務者に対して強制執行(支払い義務を強制的に履行させる手続き)を行うにあたって、公的機関が作成する文書のこと。

「確定判決」「仮執行宣言付判決」「仮執行宣言付支払督促」「和解調書」「調停調書」「強制執行認諾文言付公正証書」などがある。

なお、特別送達は郵便局員が宛名人に直接手渡すことが原則で、受け取った際には「郵便送達報告書」に署名か押印を求められます。

もし同居している家族が局員に対応した場合、借金があること、返済を滞納していることを知られてしまう可能性はとても高くなるでしょう。

文面のとおり、債務者が支払督促が届いてから2週間以内に返済か異議申立てをしない場合、申立人(債権者)は「仮執行宣言」の申立てをすることができます。

申立てされた仮執行宣言は裁判所で審査され、問題がなければ「仮執行宣言付支払督促」を債務者に送達するのです。

上で解説しているとおりこれは「債務名義」にあたり、仮執行宣言付支払督促の受領後2週間以内に異議申立てがないと、差押えが可能になるのです。

支払督促については以下の記事で詳しく解説しています。

裁判所から訴状が届き、強制執行による差押えの可能性も

訴状とは、裁判を提起する人(ここでは債権者)が、その主張を記載し、裁判所に提出する書類のことです。

裁判所はこれを受理すると、裁判を提起された人(ここでは債務者)に送付します。

訴状には以下の2種類の書類が同封されており、債務者が行うべきことが書かれています。

- 口頭弁論期日呼出状

指定の日時に指定の場所(裁判所)への出頭を命じる呼出状。 - 答弁書

訴状に対する意見を書き、裁判所に提出する書類。

分割払いを希望する場合は、「分割払いを前提とする和解手続きをしたい」などと答弁書に書いて提出する。

訴状に対応せずにいると、原告側(ここでは債権者)の請求を認めた確定判決もしくは仮執行宣言付判決が出ます。

つまり上で解説したように債務名義が獲得されるため、差押えが可能になるのです。

訴訟や支払督促の手続きを経て債務名義が取得されると、債権者は債務者の財産を差し押さえることが可能になります。

差押えとは滞納された借金を回収するために債務者の財産などを強制的に換金・処分をすることです。

差押えの対象となるものには以下のようなものがあります。

- 給与(手取り給与の4分の1、もしくは手取り給与の33万円を超えた分の金額の高い方)

- 銀行の預貯金(支払うべき金額までの全額が対象)

- 不動産や99万円以上の現金など

このうち、特に給与は差押えの優先順位が高いものといえます。

給与の差押え時には勤務先に連絡されるため、借金をして長期滞納をしたことが勤務先にバレてしまうことは避けられません。

差押えについて、詳しくは以下の記事で解説しています。

借金を一括請求されたときの対処法

借金を一括請求された場合、請求された額をすぐ支払えるのであれば、書面に書かれた期限までに支払うことが解決策となります。

しかし、一括請求には遅延損害金も加算されており、支払いが難しいことも多いでしょう。

その場合、以下のような対処法が選択肢となります。

- 分割払いであれば支払える場合:分割交渉をする

- 最後の返済から5年か10年以上経過している場合:時効の援用手続きをする

- 分割交渉ができなかった場合・支払いのめどが立たない場合:債務整理をする

それぞれについて解説します。

分割払いにできないか交渉する

一括請求された金額について分割で支払えるケースでは、交渉をすることで分割払いをさせてもらえるかもしれません。

その場合はカードローンの利用者窓口などに電話をかけ、以下のポイントに気をつけて交渉してみましょう。

- 一括請求後、できるだけ早く連絡する

- 支払いの意思があることを明確に伝える

- 状況を率直に伝え、誠意ある対応をする

- 支払いのスケジュールをはっきりと示す

ただし、長期滞納をしている人はこれまで支払いをしてこなかったという事実があるため、分割交渉に応じてもらえる可能性は高くないかもしれません。

また、借金を一括請求された段階では、他の貸金業者などから借り入れて返済に充てるようなことはできないのが通常です。

なぜなら、借金を2ヶ月以上滞納している場合は「延滞」という事故情報が信用情報機関に登録されている(いわゆるブラックリストに載っている)からです。

いわゆるブラックリストに載っていると、新たな借り入れやキャッシングはできません。

用語集

信用情報機関とブラックリストとは?

信用情報機関とは、金融商品の取引状況や返済履歴などの個人情報(信用情報)を収集・管理している機関で、以下の3つがあります。

用語集

信用情報機関とブラックリストとは?

信用情報機関とは、金融商品の取引状況や返済履歴などの個人情報(信用情報)を収集・管理している機関で、以下の3つがあります。2ヶ月以上(61日以上)の滞納・債務整理など、利用者の返済能力に問題があると判断しうる情報は事故情報(異動情報)として信用情報機関に登録されます。

信用情報機関はそれぞれ情報を共有しているため、どこかの信用情報機関で事故情報が登録されるとすべての金融機関・貸金業者がその情報を参照できます。

よって、事故情報の登録後は原則すべてのクレジットカード会社・消費者金融・銀行で利用審査等に通らなくなるのです。

ブラックリストについては以下の記事で詳しく解説しています。

最後の返済から5年か10年以上経過している場合は時効の援用手続きをする

借金には消滅時効というものがあり、以下のような条件がそろえば支払いの義務がなくなります(民法第166条)。

- 債権者への最終支払日から5年以上たっている(債権者が個人などの場合は10年以上)

- 時効援用の手続きを済ませている

- 時効の更新事由がない

用語集

時効援用とは?

「時効が成立した」と債権者に主張すること。

用語集

時効援用とは?

「時効が成立した」と債権者に主張すること。手続きの際は「時効援用通知書」という書類を作成し、内容証明郵便で債権者に郵送するのが一般的です。

時効の援用については以下の記事で詳しく解説しています。

しかし、時効成立にはハードルがあります。

支払督促や裁判、差押えなどの法律上の手続きや債務の存在を認める行為(債務の承認)などがあると時効のカウントはリセット(時効の更新)されるためです。

時効が成立していると思っていても知らないうちに時効の更新がされている場合、時効援用の手続きを行うことで逆に債務の承認と見なされ、再度時効が更新されてしまうケースもあります。

時効の援用を検討している場合は、事前に弁護士などの法律の専門家に相談するとよいでしょう。

借金の消滅時効については、こちらの記事で詳しく解説しています。

債務整理をする

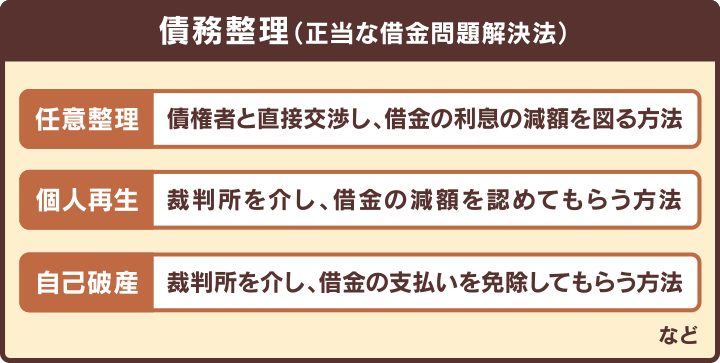

債務整理とは、交渉や手続きを通して借金問題を正当に解決する方法です。

債務整理には、おもに任意整理・個人再生・自己破産といった方法がありますが、共通するデメリットとして、信用情報機関への事故情報の登録(いわゆるブラックリスト入り)が挙げられます。

事故情報が登録されると、一定期間(※)クレジットカードの作成や新規のローン契約ができません。

しかし、上で解説しているとおり、一括請求された時点で事故情報は登録されていますし、何も対処しないままでは財産を差し押さえられるリスクが高くなります。

※任意整理で完済から約5年、個人再生は完済から約5年か手続き後7年、自己破産で免責から最長約7年

債務整理については以下の記事で詳しく解説しています。

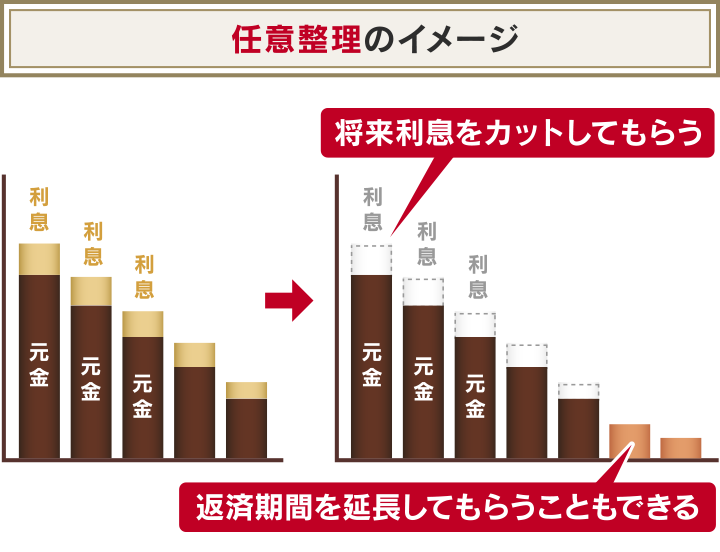

任意整理は将来利息のカット・返済プランの立て直しを目指せる

任意整理とは、裁判所を通さず、債権者との直接交渉を通して借金の減額を図る方法です。

具体的には、債権者に以下のお願いをし、話し合いによって和解を目指します。

- 将来利息(任意整理の和解日から発生する利息)のカット

- 遅延損害金のカット(債権者によってはカットできないこともある)

- 返済期間の再設定(基本的に36〜60回での分割払い)

任意整理では、交渉の対象とする債権者を選べるので、財産や保証人への影響を抑えやすいといえます。

返済中の住宅ローンや自動車ローン、保証人がついている借金がある場合、その債権者を交渉対象から外して変わらず返済を続けることで、家や車が引き揚げられてしまったり、保証人に請求されてしまうことを避けられるのです。

ただし、任意整理はあくまで私的な交渉であり、裁判所を通した差押えなどの強制執行を止めることは原則としてできません。

また、一括請求されているケースの多くでは、長期にわたって督促を無視して滞納していることが前提になるので、交渉が難航することもありえます。

任意整理については以下の記事で詳しく解説しています。

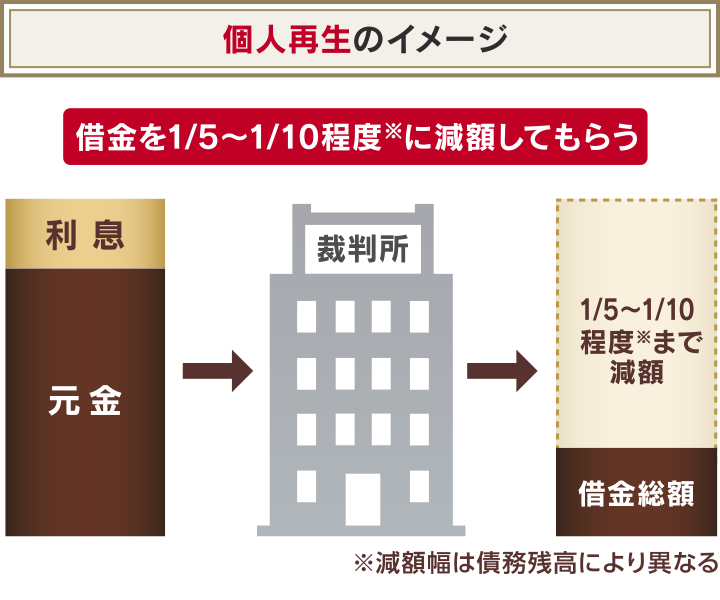

個人再生では手元に家を残して借金の大幅減額を目指せる

個人再生は、裁判所に再生計画を提出して認可を得ることで、借金を5分の1〜10分の1程度に減額できる可能性がある方法です(減額幅は債務残高により異なる)。

個人再生は、裁判所を介した手続きなので、差押えに発展していてもストップさせることが可能です。

一方で、任意整理にはない以下のようなデメリットもあります。

- 対象とする債権者を選ぶことができず、財産や保証人への影響は避けられないケースもある

- 「官報」に個人再生を行った事実と住所・氏名が掲載される

- 手続きが複雑で、1年以上の期間を要することも少なくない

しかし、後述する自己破産とは異なり「住宅ローン特則(住宅資金特別条項)」を利用すれば、住宅ローンを返済中でも家を残せる可能性があります。

個人再生については、以下の記事で詳しく解説しております。

自己破産なら借金を原則全額免除できる

自己破産は、裁判所に返済不能の申立てを行うことで、一部の支払い(非免責債権)をのぞいて全額の支払い免除(免責)を認めてもらう方法です。

自己破産では、差押えを止めることも可能です。

ただし、支払いが免除される範囲が広い分、以下のようなデメリットがあります。

- 「官報」に自己破産を行った事実と住所・氏名が掲載される

- 一定以上の財産は回収されてしまう

- 一定の職業や資格に制限がかかる(自己破産の手続き期間のみ)

- 借金の理由や経緯に問題(免責不許可事由)があると利用できないことがある

自己破産をすべきかどうかは、慎重に検討するのがよいでしょう。

自己破産については以下の記事で詳しく解説しています。

過払い金が発生していたら返還請求できることも

以下のような条件がそろっている人は、「過払い金」を債権者に返還請求できる可能性があります。

- 借り入れを開始したのが2010年6月以前であること

- 借入先が消費者金融やクレジットカード会社であること

- 完済をしてから10年以内であること

2010年6月の貸金業法改正以前から借金をしていた人は、違法な金利(いわゆるグレーゾーン金利)での貸付けが行われており、払いすぎていた可能性があるのです。

過払い金が発生していると、借金と相殺したり、過払い金を返還してもらえる可能性があります。

過払い金の返還請求が可能か、どれくらいあるかの判断・計算は難しいことも多いので、法律の専門家に相談するのがよいでしょう。

過払い金については以下の記事で詳しく解説しています。

借金の返済を一括請求されたら弁護士へ相談しよう

借金の返済を一括請求されたら弁護士へ相談するのがよいでしょう。

以下の2点からメリットを紹介します。

- 受任通知を送付し督促が止められる

- 今後の生活再建の相談もできる

問い合わせ・相談実績43万件以上の弁護士法人・響では無料相談を受け付けています。

受任通知を送付し督促が止められる

弁護士などの法律の専門家に債務整理を依頼すると、債権者に「受任通知」が送付されます。

これは「依頼人(債務者)の代理人として手続きを進める」ということを知らせるものです。

この通知には督促や取り立てを止める法的な効力があります(貸金業法第21条)。

すでに長期滞納をしてしまい、度重なる督促・取り立てに悩まされている場合は、精神的にも楽になれる可能性が高いでしょう。

受任通知については、以下の記事で詳しく解説しています。

今後の生活再建の相談もできる

法律の専門家は、借金の負担を軽減する手続きを進めるだけではなく、生活再建全体を考えながら対応してくれます。

専門家の依頼費用が一括で支払えないという場合、分割払いができるようにしてくれるところがあります。

その他、

「家族や会社にバレないようにしたい」

「個人再生をしたいが、大事な持ち家は残したい」

など、個人的な事情を伝えれば、最大限、状況に適したやり方を提案してくれます。

債務整理をするにもいろいろな対応の仕方があるので、借金の悩みは、経験の豊富な専門家に相談することをおすすめします。

弁護士法人・響は無料相談可能

弁護士法人・響では、一括請求をふくめた借金問題について無料相談を受け付けています。

問い合わせ・相談実績は43万件以上で、債務整理案件の豊富な解決実績を生かし、一括請求にも適した対応のご提案が可能です。

弁護士費用は分割払いも可能なので、現在費用に不安がある場合もまずはご相談ください。

司法書士にも借金相談は可能だが業務に制限がある

司法書士も債務整理をすることはできるため、借金問題を司法書士に相談すること自体は可能です。

しかし、行える業務・実際の手続きなどには以下のような制約があります。

- 裁判所への申立て、出頭などは債務者本人が行う必要がある

- 1社あたりの債務が140万円以上の案件依頼を引き受けられない(司法書士法第3条)

借金額が大きい場合・債務整理の方法が決まっていない場合は弁護士に依頼した方がスムーズなことが多いといえるでしょう。

借金の一括請求についてのよくある質問

借金の一括請求について、よくある質問と回答を紹介します。

個人間での借金でも一括請求されることはある?

個人間の借金であっても、民法第137条の条項に当てはまった場合や、個人間で結んでいた契約に「期限の利益喪失条項」があり、それに当てはまった場合、一括請求される場合があります。

民法第137条の条項は以下のとおりです。

一 債務者が破産手続開始の決定を受けたとき。

二 債務者が担保を滅失させ、損傷させ、又は減少させたとき。

三 債務者が担保を供する義務を負う場合において、これを供しないとき。

保証人・連帯保証人が一括請求されてしまったらどうすればいい?

借金をした本人(主債務者)が借金の返済ができなくなると、保証人、連帯保証人が返済義務を負うことになるため一括請求されることがあります。

その場合の対処法としては、保証人であれば(連帯保証人でなければ)、まず以下の催告の抗弁権・検索の抗弁権を行使することが考えられます。

- 催告の抗弁権:債権者に対し、自分よりも先に主債務者本人に請求することを求められる権利

- 検索の抗弁権:債権者に対し、自分よりも先に主債務者本人の財産をまず差し押さえるよう主張できる権利

もし上記の権利の行使をしても債権者が借金を回収できなかった場合や、連帯保証人の場合は、保証人でも全額返済を求められます。

そのため、何らかの方法で返済するか、債務整理をすることが対処法となります。

ご自身が保証人・連帯保証人で一括請求された場合、まずは弁護士などの法律の専門家に相談してみるのがよいでしょう。

- 借金を一括請求をされて払えないと、以下のようなことが起きるといえます。

・一括請求を無視していると裁判所から訴状や支払督促が届く

支払督促には2週間以内に異議申立てをしないと仮執行宣言付支払督促が届き、訴状が届いたら答弁書の提出・裁判所への出頭をしないと原則、確定判決か仮執行宣言付判決が出る

・仮執行宣言付支払督促や確定判決などを根拠として、強制執行による差押えの可能性も生じる - 借金を一括請求されても一括で支払えないときの対処法としては、以下が考えられます

・分割払いにできないか交渉する

・最後の返済から5年か10年以上経過している場合は時効の援用手続きをする

・債務整理をする - 借金の一括請求は厳しい文面で届くことも多く、どのように対処するべきか迷ってしまうことも多いでしょう。困ったら、差押えなどに発展する前に弁護士へ相談するのがよいといえます。

以下のようなメリットがあるためです。

・受任通知を送付し督促が止められる

・今後の生活再建の相談もできる - 弁護士法人・響は、問い合わせ・相談実績43万件以上の弁護士事務所で、無料相談を受け付けています。

それぞれの状況に合わせて問題の解決方法を提案できるので、利用をご検討ください。

相談無料 全国対応 24時間受付対応

- 取り立てを一時的にストップ!

- 支払い総額を減額できる可能性あり!

- 給料や財産の差押えを防止!

- 問合せ・相談実績43万件以上!