「借金を時効で消滅させるにはどうやればいい?」

「時効の成立に失敗しない方法を知りたい」

借金には消滅時効があり、一定期間が経過してから「時効援用」の手続きをすることで返済義務はなくなります。

しかし実際には、次のような原因で時効援用に失敗することがあります。

- 時効期間の起算日を間違えている

- 時効が中断・停止していた

また時効援用をすることで、次のようにかえって不利な状況になってしまう場合もあります。

- 督促が再開してしまう

- 残債を一括請求されてしまう恐れがある

- 過払い金の返還請求をする機会を逃す

時効の成立以外にも借金を解決する方法として「債務整理」という方法もあります。

この記事では時効援用のしかたや費用、時効援用に失敗するケースとデメリット、借金の解決方法である債務整理について解説します。

返済が難しい借金に悩んでいる方は、弁護士法人・響へお気軽にご相談ください。相談は何度でも無料です。

相談無料 全国対応 24時間受付対応

- ご自身の返済状況から、時効が成立するか判断します

- 時効成立までのお手続きをサポート!

- 成立が難しい場合、他の返済方法を相談できます

目次

「いきなり弁護士に相談するのは怖い…」そんな方は、弁護士法人・響が運営する借金減額診断で、借金を減らせるか診断してみましょう。無料・匿名で利用できます。

【3つの質問に答えるだけ】借金減額診断を試してみる

※弁護士には守秘義務があり、減額診断の過程で入力いただいた情報を他の目的で利用したり、お問い合わせ内容をご家族やお勤め先などにお知らせすることは一切ありません。

時効の援用とは?正しく手続きすれば概ね成功する

「時効の援用」とは、債務者(お金を借りた側)が債権者(お金を貸した側)に「時効期間が経過したので返済しません」と意思を伝える手続きのことです。

借金には時効(消滅時効)があり、債権者が借金を回収する手段をとることなく一定期間を経過した場合に、その権利を消滅させるという制度のことです。(民法第166条で規定されています)

時効を成立させるには、時効の援用手続をする必要があります。時効期間が経過すると自動的に時効が成立するわけではありません。

時効期間が経過したうえで弁護士に依頼して、正しく時効援用の手続きを行えば、多くの場合は成功するといえるでしょう。

しかしご自身で時効の援用手続をすると、失敗するリスクもあるため注意してください。

- 債権者による「時効の中断・停止」があり時効期間が経過していない

- ご自身が「債務の承認」をしてしまい時効期間がリセットされてしまう など

時効の援用の失敗については、下記「時効の援用に失敗するよくあるケース」で解説しています。

時効の援用を適切に行いたい場合は、弁護士に依頼することも検討してください。

弁護士に依頼するメリットは、下記「時効の援用手続や債務整理は弁護士法人・響にご相談を」で解説しています。

消滅時効については以下の記事で詳しく解説しています。

時効の援用手続の方法をわかりやすく解説

時効の援用の手続きを、ご自身で行う方法を解説します。

手続き方法としては、大きく分けて次の2ステップになります。

- 時効期間を経過しているか確認する

- 「時効援用通知書」を作成し債権者へ送付する

一見簡単に感じるかもしれませんが、時効期間の経過を正確に知ることは容易ではなく、前述のとおり失敗するリスクが存在します。

不安がある場合は、弁護士など法律の専門家へ相談することも検討してください。

時効期間を経過しているか確認する

時効の援用の失敗を回避するためには、時効期間が経過していることを正確に確認することが重要です。

銀行や消費者金融からの借入れについては、返済期日や最後の返済日を確認して、時効期間を計算する必要があります。

確認方法は、次の3つの方法が考えられます。

- 銀行や消費者金融からの通知書を確認する

- 信用情報機関から信用情報を取り寄せる

- 弁護士などの法律の専門家に確認してもらう

以下で詳しく解説します。

銀行や消費者金融からの督促状や催告書を確認する

債権者から届いている督促状や催告書の文面で、契約内容や返済期日がわかります。

記載されている返済期日から5年以上が経過していれば、時効期間が成立している可能性があります。

銀行や消費者金融からの借入れを滞納していると、支払いを催促する「督促状」や「催告書」がハガキや封書で届いているはずなので、内容をよく確認してみましょう。

しかし次のような場合は、時効期間がリセットされて時効が成立していない可能性があります。

- 返済期日以降に少額でも返済をしていれば最終返済日が時効の起算日になる

- 返済期日以降に「返します」「返済を待ってほしい」などと債務を承認するとその日が時効の起算日になる

通知に詳細の記載がなかった場合には、債権者に情報の開示を求めることも可能です。

しかしその行為自体が「債務の承認」と見なされ、時効期間がリセットされる可能性もあるため注意が必要です。

督促状・催告書については以下の記事で詳しく解説しています。

信用情報機関へ信用情報の開示請求をする

「信用情報機関」へご自身の信用情報の開示請求をすることで、借金の最終返済日などのおおよその情報がわかります。

銀行や消費者金融からの督促状が手元になかったり、詳細な情報が不明な場合は利用してみましょう。

用語集

信用情報機関とは?

用語集

信用情報機関とは?

クレジットカードやローンの契約・取引などの情報を収集・管理している機関です。CIC、JICC、KSCの3つがあります、

信用情報のチェックポイントは、おもに次のような項目です。

- 契約日が5年以上前である

- 入金日(最新支払日)が5年以上前である

- 異動発生日が5年以上前である

5年以内に上記の項目の記載がなければ、時効期間に達している可能性があります。

ただし金額の多少にかかわらず、一部でも借金を返済していれば「債務の承認(借金の存在を認めた)」となり、時効期間がリセットされていることがわかります。

| 信用情報機関名 | 登録されているおもな金融機関 | 開示手数料(税込) |

|---|---|---|

| 株式会社シー・アイ・シー(CIC) | 信販会社・クレジットカード会社 | ・インターネット=500円 ・郵送=1,500円*1 |

| 株式会社日本信用情報機構(JICC) | 消費者金融会社や信販会社 | ・スマートフォン・郵送=1,000円 ・窓口=500円*2 |

| 全国銀行個人信用情報センター(KSC) | 銀行・信用金庫 | 1,000円 |

*1 2023年3月1日に料金改定されました。窓口での開示サービスは終了しています。

*2 窓口での手続きは休止中です。

※2023年4月20日現在の情報です。最新の情報は各社のWebサイトでご確認ください。

また次のような場合にも、時効期間がリセットされている可能性があるため、信用情報だけでは必ずしも正確な時効期間がわからないといえます。

- 返済期日以降に債権者から支払督促などの法的手続きがとられている場合

- 返済期日以降に債権者から裁判を起こされている場合

弁護士などの法律の専門家に確認してもらう

前述した2つの確認方法はご自身でも行うことができますが、時効の成立を確実に判断できない可能性も少なくないといえます。

督促状や信用情報には、時効が成立したかは明記されておらず「時効の更新(中断)」「時効の成立猶予(停止)」などによって、時効がリセットされている場合もあるからです。

そのため、時効の成立を判断するには、弁護士など法律の専門家に相談・依頼したほうがよいといえます。

弁護士に依頼することで、時効の更新や完成猶予などについても調べてもらえ、援用手続もおまかせすることができるのです。

時効の更新や完成猶予については下記「時効が中断・停止していた」で解説しています。

相談無料 全国対応 24時間受付対応

- ご自身の返済状況から、時効が成立するか判断します

- 時効成立までのお手続きをサポート!

- 成立が難しい場合、他の返済方法を相談できます

時効援用通知書を作成し債権者へ送付する

時効期間が経過していることが確認できたら「時効援用通知書」を作成して、債権者宛てに送付します。

時効援用通知書の書き方や送付のしかたを、以下で解説します。

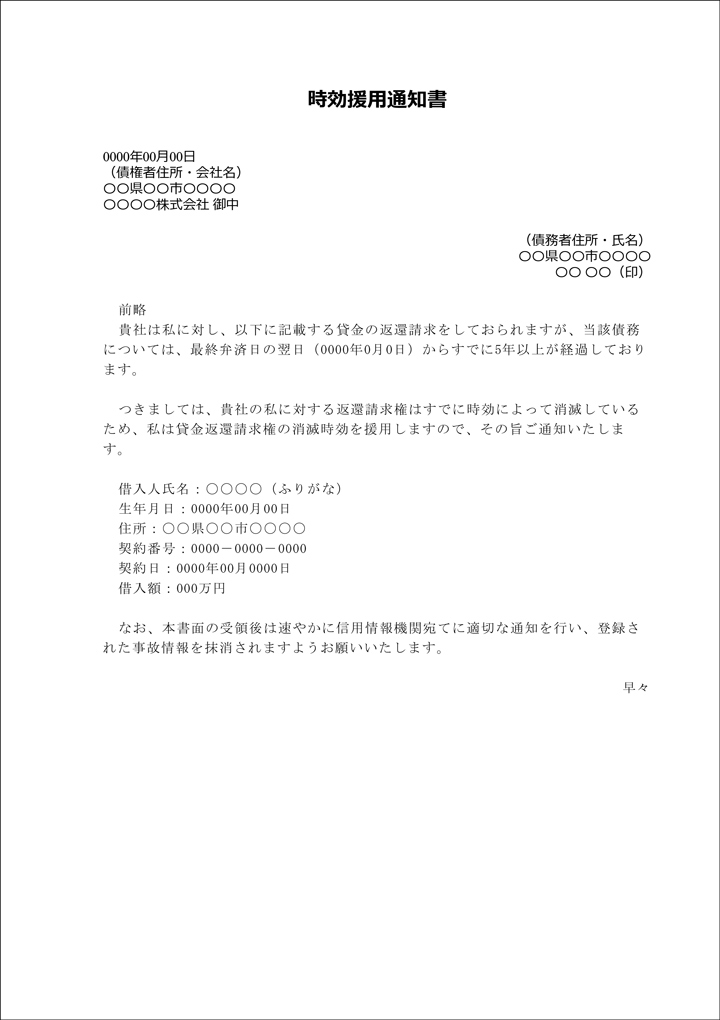

「時効援用通知書」の書き方とテンプレート

時効援用通知書には決まった書式がありませんが、おもに次の内容を記載します。

- 時効援用通知書を作成した日付

- 債権者の住所・会社名

- 債務者(差出人)の住所・氏名

- 時効の援用手続を行う意思表示

- 借金を特定できる情報

(債務者の生年月日・借入契約年月日、借入額、契約番号など) - 信用情報機関からの事故情報削除依頼

〈時効援用通知書の例〉

「時効援用通知書」を内容証明郵便で送付する

「時効援用通知書」は、一般的に「内容証明郵便」によって債権者に送付することが一般的です。

内容証明郵便は、次のような内容を郵便局が証明してくれるサービスです。

- 差出日

- 文書の内容

- 差出人と受取人

内容証明郵便で送付する際には、次の内容物が必要です。

- 内容文書(受取人へ送付する時効援用通知書の原本)

- 謄本2通(原本のコピー)

内容証明郵便の謄本(原本のコピー)には、文字数や行数などに次のような規定があるので、注意が必要です。

内容文書(原本)には字数・行数の制限はありませんが、この規定に則って作成しておけばコピーして謄本として利用できます。

| 縦書きの場合 | 1行20字以内、1枚26行以内 |

| 横書きの場合 | 1行20字以内、1枚26行以内 1行13字以内、1枚40行以内 1行26字以内、1枚20行以内 |

※参考:日本郵便「内容証明 ご利用の条件等」

内容証明郵便の料金は、次の項目の合算となります。

| 項目 | 料金 |

|---|---|

| 基本料金 | 84円 *1 |

| 一般書留料金 | 480円 *2 |

| 内容証明料金 | 480円 |

| 配達証明(オプション) | 350円 |

*1 定形郵便25g以内の場合

*2 手紙・はがきの場合

※参考:日本郵便「内容証明」

※2024年5月現在の情報です。最新の情報は日本郵便のWebサイトでご確認ください。

内容証明郵便はインターネットから送付することも可能

内容証明郵便は「電子内容証明(e内容証明)」を利用してインターネット経由で発送することも可能です。

郵便局の窓口に行くことなく24時間いつでも発送できるので、急いで発送したい場合などに便利です。

また謄本や封筒を用意する必要がないので、作成の手間も削減できます。

- 謄本や封筒を用意する必要がない

- PCから簡単に送付できる

- 24時間いつでも発送が可能

電子内容証明の料金は、次のようになります。

| 項目 | 料金 |

|---|---|

| 基本料金 | 84円 |

| 一般書留料金 | 480円 |

| 内容証明料金 | 382円 |

| 電子郵便料金 | 15円 |

| 謄本送付料金 | 304円 |

| 配達証明(オプション) | 350円 |

| 合計 | 1,615円 |

※参考:日本郵便「e内容証明(電子内容証明)」

※2024年5月現在の情報です。最新の情報は日本郵便のWebサイトでご確認ください。

配達証明のハガキが返送されたら債権者が受領した証拠

内容証明郵便を送付した後に配達証明のハガキが届いたら、相手(債権者)が時効援用通知書を受け取ったことになります。

「配達証明」は、内容証明郵便を送付する際に付加するオプションサービスです。配達が完了すると差出人へ配達証明書をハガキで返送してくれます。

電子内容証明の場合も、同様に配達証明を付加することができます。

配達証明には次のような内容が記載されています。

- 受取人の氏名

- 書留の引受番号

- 届けた郵便局

- 日付の入った印

※参考:日本郵便「配達証明」

また配達後でも1年以内であれば、配達証明を請求することができます。この場合の料金は440円です。

時効援用通知書を受領したあとの債権者の反応は、おおむね次の3つです。

- 「債務不存在証明書」が届く

- 電話などで連絡がくる

- なにも連絡・通知がない

「債務不存在証明書」は、債権者が時効の成立を認めた文書なので、債務不存在証明書が届けば時効が成立したことが確認できます。

しかし、債権者から電話などで連絡がきた場合には注意が必要です。以下で説明します。

債権者から連絡がきた場合は対応に注意

時効援用通知書を送付後に、債権者から電話などで連絡がきた場合は、会話の内容に注意する必要があります。

債権者との会話のなかで、債務の存在を認めたり、返済する意思を表してしまうと「債務の承認」となり、時効期間がリセットされる可能性があるためです。

また少額でも返済してしまうと、その時点で時効援用権を喪失してしまう場合があります。

- 「少額でもいいので返済してほしい」と債権者から言われたので1,000円だけ返済した

- 「返済する気はある」「分割なら払える」などと言ってしまった

- 「支払期日を延期してもいい」などと債権者から言われたので承認した

債権者からなにも連絡がない場合の確認法

時効援用通知書を送付後に債務不存在証明書が届かず、電話などの連絡もない場合は、時効が成立しているのかわかりません。

その場合は、次のように確認してみましょう。

- 債権者に確認する

債権者に直接電話をして時効が成立しているか確認します。

この場合も、債務の存在を認めたり、返済する意思を表してしまうと「債務の承認」となり時効期間がリセットされる可能性があるので、慎重に会話をする必要があります。

- 信用情報を確認する

時効が成立すると、信用情報機関の事故情報が抹消されることになります。

そのため、信用情報機関に情報開示をしてみることで時効の成立が確認できます。

事故情報は時効が成立した場合でもすぐには抹消されない場合があるので、時効援用通知書を送付して1~2ヶ月程度期間をおいてから、確認するとよいでしょう。

信用情報機関への情報開示については、前述の「信用情報機関へ信用情報の開示請求をする」で解説しています。

上記のような方法で時効の成立が確認できたら、手続き終了となり、債務の返済義務はなくなります。

時効援用手続にかかる費用は?

時効援用手続にかかる費用は、ご自身で行う場合と、弁護士などの法律の専門家に依頼する場合で大きく異なります。

ご自身で時効援用手続を行う場合にかかる費用は、郵便代のみとなり1社あたり約1,300~1,500円程度となります。

※郵便代の内訳は、前述した「時効援用通知書を内容証明郵便で送付する」を参照ください。

また、信用情報機関へ情報開示をする場合は、別途開示手数料が必要になります。

※情報開示手数料の詳細は、前述した「信用情報機関へ信用情報の開示請求をする」をご参照ください。

弁護士や司法書士など法律の専門家に依頼する場合は、さらに弁護士費用や司法書士費用が必要となり、3万円以上の費用がかかるでしょう。

| ご自身で行う場合 | ・内容証明郵便費:1,279~1,540円程度 ・信用情報機関の開示手数料:2,000~3,500円 |

| 弁護士などの専門家に依頼する場合 | 司法書士に依頼:3万円~程度 弁護士に依頼:3万5,000〜6万円程度 ※内容証明郵便費用などは実費 |

司法書士費用は弁護士費用より若干安い場合があるようです。

ただし司法書士は、債務額が1社あたり140万円を超える場合は時効援用に関する代理業務は行えないなどの制約があります。

債務額が多い場合の時効援用手続は、弁護士に依頼するとよいでしょう。

時効の援用に失敗するよくあるケース

時効の援用手続をしても、時効が成立しない場合があります。

よくある失敗としては、次のようなケースがあります。

- 時効期間の起算日を間違えている

- 時効が中断・停止していた

以下で詳しく解説します。

時効期間の起算日を間違えている

前述のように時効の援用を行うためには、時効期間が経過していることを正確に確認することが必要です。そのためには「時効起算日(最終返済日)」を正確に把握する必要があります。

時効起算日を間違えたり勘違いしたまま援用手続をすると、時効が成立しないことがあります。

- 最終返済日を勘違いしている

- 返済期日以降に返済をしている など

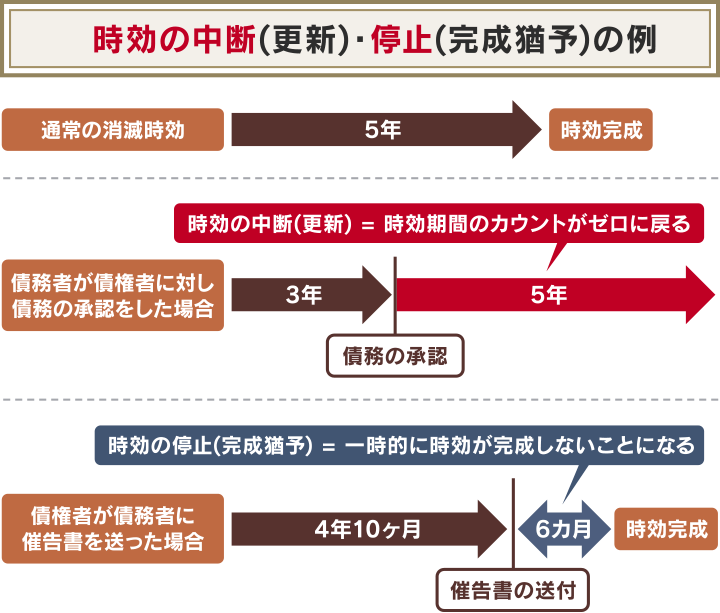

時効が中断・停止していた

時効起算日を間違えていないとしても、時効の更新(中断)や完成猶予(停止)があると時効期間が経過していない場合があります。

時効の更新や完成猶予に気づかないまま援用手続をすると、時効が成立しないことがあります。

特に次のようなケースでは、ご自身が知らないうちに時効が更新・完成猶予となっている場合があります。

| ケース | 時効期間の扱い |

|---|---|

| 「返済する」「分割払いにしてほしい」などと言ってしまった | 「債務の承認」により時効が更新される |

| 内容証明郵便で「催告書」が届いていた | 「時効の完成猶予」により時効期間が延びる |

| 裁判所から「訴状」や「支払督促」が届いていた、あるいはこれを受け取らなかった | 裁判所を通した法的手続がとられると時効が更新される |

| 住所が変わったため「公示送達」により裁判を起こされ支払いを求める判決が出ていた | 判決が出た時点から時効が10年間に延長される |

時効の更新(中断)については以下の記事で詳しく解説しています。

時効の援用をするとどうなる?援用のデメリットとは

時効の援用手続きを行ったのに時効が成立せず失敗すると、次のようなデメリットがあります。

- 督促が再開してしまう

- 遅延損害金が返済額に加算されて続けてしまう

- 残債を一括請求されてしまう恐れがある

- 過払い金請求をして残債務がある場合は時効期間が延びてしまう

以下で詳しく解説します。

督促が再開してしまう

なんらかの理由で債権者が請求を忘れていた場合に、時効の援用を行い失敗すると、請求が再開される可能性があります。

時効が成立しなけれは返済の義務は消滅しないため、長期間滞納していた場合は「督促状」「催告書」などの、返済を強く要求する文書が送られてくることもあるでしょう。

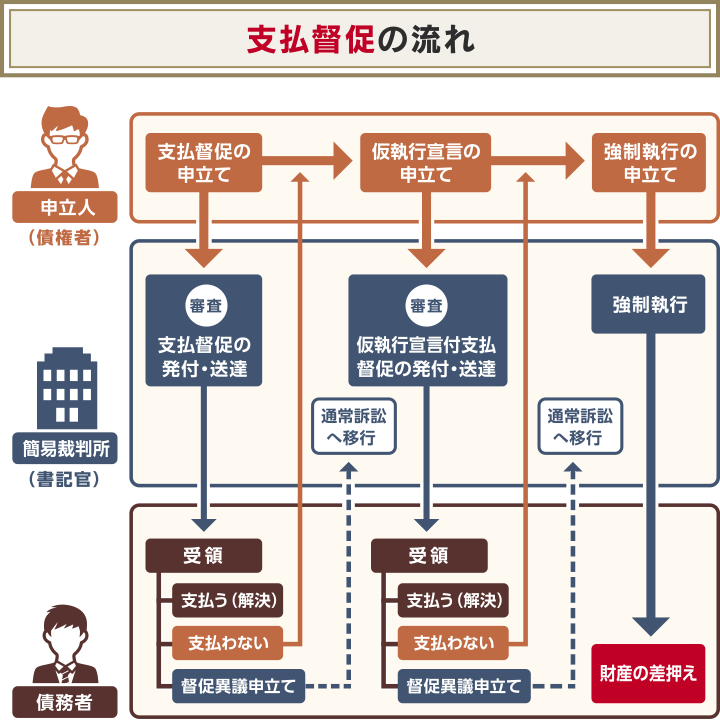

さらに長期にわたり滞納をしていると、裁判所から「支払督促」や「訴状」が特別送達という特殊な郵便で届く場合があります。

支払督促が届いても返済せず、一定期間内に異議申立てをしないと、財産差押えの強制執行となる場合があります。

財産差押えについては下記の記事で詳しく解説しています。

遅延損害金が返済額に加算され続けてしまう

時効を成立させるためには長期間滞納することになります。しかし滞納をしている期間は遅延損害金が加算され続けます。

時効が成立すれば、遅延損害金を含めたすべての借金が帳消しになりますが、失敗した場合は長期間分の遅延損害金がすべて残債に加算され、返済額が大幅に増える可能性があるのです。

遅延損害金の利率(金利)は、借入利率よりも高く設定されていることが一般的です。

| サービス名 | 借入利率(年率) | 遅延損害金利率(年率) |

|---|---|---|

| プロミス アプリローン | 4.5%~17.8% | 20.0% |

| 三井住友カード* | 15.0%~18.0% | 20.0% |

*キャッシングの場合

遅延損害金は次の式で計算できますが、滞納すると1日ごとに加算されていく点に注意が必要です。

滞納している金額×遅延損害金利率÷365日×滞納日数

遅延損害金については以下の記事で詳しく解説しています。

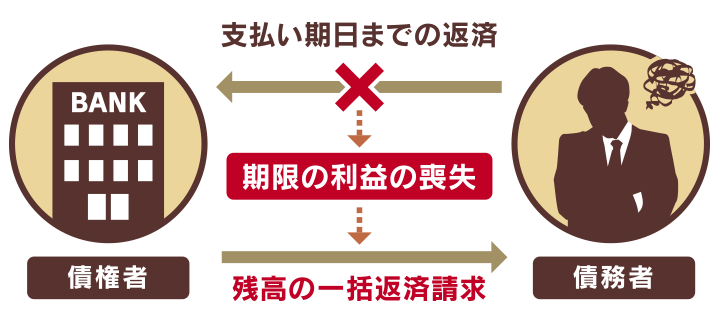

残債を一括請求されてしまう恐れがある

なんらかの理由で債権者が請求を漏らしていた、していなかった場合に、時効の援用を行い失敗すると、請求が再開される可能性があります。

一定期間返済を滞納していると「期限の利益の喪失」となり、残債を一括請求される可能性があります。

用語集

期限の利益とは?

用語集

期限の利益とは?

期限の利益とは、債務者が返済期日が到来するまで返済をしなくてもよいという権利(利益)のことです。返済期日を過ぎて期限の利益を喪失すると、債権者は残債の一括返済を求めることができます。

一括請求については以下の記事で詳しく解説しています。

過払い金請求をして残債務がある場合は時効期間が延びてしまう

時効期間が経過する前に「過払い金返還請求」を行った場合は、債務の承認をしたことになり、時効が更新されてしまいます。

過払い金返還請求を行って借金が完済した場合は問題ないのですが、残債務がある(借金が残った)場合は、時効期間が延びているので注意が必要です。

- 過払い金返還請求によって借金を完済した場合=問題ない

- 過払い金返還請求をしても残債務がある場合=残債務の時効が更新される

用語集

過払い金とは?

用語集

過払い金とは?

消費者金融やクレジットカード会社などに法律の上限を超えて支払った利息、つまり払いすぎた利息のことです。「過払い金返還請求」を行うことで返金されたり、借金が消滅して完済や減額することができます。

過払い金については以下の記事で詳しく解説しています。

時効の援用や返済ができない場合は債務整理の検討も

時効の援用ができない場合や、時効の援用に失敗して借金の返済に困った場合の解決方法として「債務整理」があります。

「債務整理」は債権者と直接交渉を行ったり、裁判所の手続きによって借金を減額・免除してもらう正当な解決方法の総称です。

債務整理には、以下の3つの方法があります。

- 任意整理

- 個人再生

- 自己破産

債務整理については以下の記事で詳しく解説しています。

時効を期待するより借金を解決できる可能性が高い

債務整理は借金で苦しむ人を救済するための正当な方法です。

そのため時効で借金が消滅することを期待するよりも、借金問題を解決できる可能性が高いといえます。

- 時効の成立まで待つ必要がない

- 借金解決の正当な方法として成功する可能性が高い

- 過払い金が返還される可能性がある

弁護士に依頼して債務整理を行うことで、時効の成立を待つことなく借金の減額や免除が可能になります。

また過払い金が発生している場合は、返還請求をすることで借金に充当して完済や減額することができます。

| 時効の援用の場合 | 債務整理の場合 | |

|---|---|---|

| 借金の消滅*までの期間 | 返済期日または最終返済日から5年(または10年) | 任意整理:3ヶ月~6ヶ月程度 自己破産:半年~1年程度 |

| 成功の可能性 | 失敗する可能性もある | 成功する可能性が高い |

| 過払い金 | 返還されない | 返還される可能性がある |

* 任意整理の場合は減額

失敗する可能性のある時効を期待して長期間を過ごすより、債務整理によって短期間で借金を解決したほうが、生活再建の計画も立てやすいのではないでしょうか。

返済に困っている借金がある場合は、解決方法の一つとして債務整理も検討してみましょう。

時効の援用手続や債務整理は弁護士法人・響にご相談を

弁護士法人・響では、時効の援用手続や債務整理に関する相談を無料で受け付けています。

借金についてのお悩みがある方や、債務整理をすべきかの判断が難しい方は、まずはお気軽にご相談ください。

弁護士法人・響の受け付けは24時間365日、全国対応可能です。まずはお気軽にご相談ください。

弁護士法人・響について詳しくは以下をご参照ください。

時効の援用に関するよくある疑問

時効の援用に関する、よくある疑問と回答を紹介します。

Q1.時効の援用後はローンやクレジットカードの新規契約はできる?

時効の援用をして時効が成立した後は、通常はローンやクレジットカードなどの新規契約はできるようになります。

これは、時効が成立すると信用情報の事故情報(いわゆるブラックリスト)が削除*されるためです。

*「完了」と記載される場合もあります。

事故情報の削除は、債権者である金融機関やクレジットカード会社などが信用情報機関に登録することで実現するため、時効が成立してからある程度の期間が必要になるでしょう。

そのため、時効が成立したらすぐにローンやクレジットカードの新規契約ができるわけではないと考えましょう。

また金融機関やクレジットカード会社には、独自のブラックリストが存在する場合があり(いわゆる社内ブラック)、時効の援用をした人は半永久的に新規契約ができない場合もあるので注意が必要です。

クレジットカードの時効援用については以下の記事で詳しく解説しています。

Q2.時効の援用をするとブラックリストはいつ消える?

時効の援用をして時効が成立した後は、通常は信用情報機関の事故情報(ブラックリスト)は削除されます。

次のように、信用情報機関によって対応は若干異なります。

CICでは時効成立後に「完了」と訂正されますが、これは残債がないことを表しています。

またKSCでは、時効の成立によって削除されるわけではありませんが、滞納(代位弁済)情報の保有期間は5年なので、時効の成立=事故情報の削除のタイミングとほぼ同じになります。

| 信用情報機関名 | 事故情報の対応 |

|---|---|

| CIC | ・時効成立後は「完了」と訂正される ・完了後5年で削除される |

| JICC | ・時効の起算日にさかのぼり「完済」と登録される ・時効成立後削除される |

| KSC | ・削除される* |

※参考:JICC「開示結果の見方」のよくある質問

*延滞や代位弁済と登録され5年で削除される

ブラックリストの期間については以下の記事で詳しく解説しています。

Q3.時効援用ができる条件は?

時効の援用をするには、次の条件をすべて満たす必要があります。

- 最後に返済した日の翌日から5年(または10年)経過している

- 時効の更新がされていない

時効の援用をするためには、返済期日または最後に返済した日の翌日から5年間(または10年)、時効が更新されていないことが条件です。

2020年3月31日以前に借り入れた借金については、債権の種類によって時効期間(時効が成立するまでの期間)は異なります。

消費者金融、クレジットカード会社、銀行などからの借金は5年です。

時効の成立条件については以下の記事で詳しく解説しています。

- 時効の援用手続の方法

・時効期間を経過しているか確認する

・時効援用通知書を作成し債権者へ送付する

・債権者が受領したら配達証明のハガキが返送される - 時効の援用に失敗するよくあるケース

・時効期間の起算日を間違えている

・時効が中断・停止していた - 時効の援用のデメリット

・督促が再開してしまう

・遅延損害金が返済額に加算されてしまう

・残債を一括請求されてしまう恐れがある

・過払い金の返還請求をする機会を逃す - 時効の援用や返済ができない場合は債務整理の検討も

相談無料 全国対応 24時間受付対応

- ご自身の返済状況から、時効が成立するか判断します

- 時効成立までのお手続きをサポート!

- 成立が難しい場合、他の返済方法を相談できます