- 弁護士会所属

- 東京弁護士会 第55973号

- 出身地

- 福岡県

- 出身大学

- 関西学院大学総合政策学部 明治大学法科大学院

- 保有資格

- 弁護士

- コメント

- なかなか周りに相談できず、苦しくなっていませんか?ひとりで悩まずに、一緒に解決策を見つけましょう!

「自己破産したら生活ってどう変わるんだろう?」 「自己破産したいけど不安も多い…自己破産した人の体験談を読んでおきたい!」

自己破産は破産法に定められた手続きで、裁判所からの免責許可によって原則すべての借金の返済義務が免除されるものです。

2021年の自己破産件数は7万3,457件と少なくはありませんが、実際の利用はハードルが高く感じられるかもしれません(司法統計より)。

そこでこの記事では、弁護士法人・響に無料相談をして、自己破産を決断された方の体験談を紹介します。

- 浪費による借金で管財事件の手続きを行った方

- 2度目の自己破産をした方

- 同時廃止の手続きで自己破産した当時20代の方

- 個人事業主で自己破産した方

- 投資詐欺による借金で自己破産した方

- 夫の事業のための借金で自己破産した方

また、このような自己破産経験者の方々について、

- どのような手続きになったのか

- かかった期間・費用

- 自己破産に至ったきっかけ

- 自己破産手続で大変だったこと

- 自己破産後の生活・心境がどう変化したか

…というポイントを紹介するので、不安な点・気になる点を解消するための参考にしてください。

自己破産を検討している方・自己破産すべきか迷っている方は、弁護士法人・響の無料相談で不安な点についてご質問いただくことが可能です。

-

自己破産すべきか無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも

目次

浪費による借金400万円を管財事件手続を通して解決(50代・男性)

まずは、生活費や買い物のために借金をするようになってしまい、自己破産した方の体験談を紹介します。

| 【自己破産時の月収】 | 19万円程度 |

|---|---|

| 【借入総額】 | 400万円(クレジットカード会社から) |

| 【自己破産手続の種類】 | 管財事件 |

| 【手続きにかかった期間】 | 7ヶ月程度 |

| 【自己破産費用総額】 | 87万円程度 |

※ あくまで一例です。似た事例で必ず自己破産が可能なことを保証するものではありません。

浪費癖でふくらんだ借金が返済不能に

浪費癖があり、生活費、買い物のために借金をするようになり、気がついたら借金がかなりの額になっていることが判明しました。

仕事の給料は歩合制でしたが、当時は転職したばかりで歩合給がつかず、今後軌道に乗るのかわからない状態でした。

支払いが回らない状況になっていることに気づき、返済できるのか不安になって相談しました。

最初は任意整理も考えておりましたが、返済も厳しい状況だったので、自己破産を選択しました。

わからないことだらけの手続きで弁護士との確認を繰り返した

手続きは管財事件になり、7ヶ月ほどかかりました。

書類を集めることなど、初めてのことが多く、どのように対応していいかわからないことが多く大変でした。

弁護士さんにお電話で確認して対応、の繰り返しでした。

用語集

管財事件とは?

用語集

管財事件とは?

自己破産手続の種類の一つ。

借金の経緯や事情に免責不許可事由(免責が認められない要因)の有無、所有財産の調査などを行う破産管財人が選任される。調査や財産の換価・配当のため、費用・時間がかかる。

破産管財人による調査が行われるため、費用・期間がかかる。

同時廃止事件と管財事件の違いは以下の記事で解説しています。

破産後は仕事に集中できるようになった

相談時、転職したばかりでしたが、借金のこともあり、仕事に集中することができていませんでした。

自己破産できることがわかり、気持ちが楽になり、仕事に集中できるようになりました。

自己破産後、返済・督促がなくなったのもよかったです。

2度目の自己破産に踏み切り800万円近い借金を解決(50代・男性)

続いては、2度の自己破産をした方の体験談です。

| 【自己破産時の月収】 | 20万円程度 |

|---|---|

| 【借入総額】 | 785万円(クレジットカード会社、消費者金融、信用金庫、勤務先などから) |

| 【自己破産手続の種類】 | 管財事件 |

| 【手続きにかかった期間】 | 10ヶ月程度 |

| 【自己破産費用総額】 | 94万円程度 |

※ あくまで一例です。似た事例で必ず自己破産が可能なことを保証するものではありません。

子どもの学費などで出費がかさみ税金も滞納状態に

子どもの専門学校の学費、離婚した相手方の居住場所の用意、借金返済のために借り入れを繰り返し、収入だけでは返済できない借入金額になりました。

副業もしていたのですが、それでも足りず返済のための借り入れを繰り返し、税金、家賃も滞納状態でした。

過去に自己破産経験があり、何とかして任意整理での返済を希望していましたが、介入希望の債権者(交渉の対象にしたい債権者)が増えたこともあり、月々の弁護士費用の支払いが厳しいという問題が出ていました。

そこで、管財事件になる可能性を承知で、破産する方針に決めました。

手続きでは申立書類の準備と入出金の用途の洗い出しが大変だった

手続きは管財事件になり、10ヶ月程度かかりました。

申立てに必要な書類の準備に手間がかかりました。

また、通帳の入出金の用途を思い出すことも大変でした。

2度目の自己破産をしたこと自体への後悔はない

過去に破産経験があるので何とかして任意整理で返済していきたいと思っていましたが、自分の年齢や体力、収入を考えると約5年間での返済は厳しいものがあったので、申し訳ない気持ちがありつつもリセットできてよかったです。

手続き自体に後悔したことはありませんが、自分を情けないと思いました。

返済のための借り入れを繰り返して税金も滞納するほど生活に困窮していましたが、弁護士さんや弁護士事務所の方々のおかげで再スタートを切ることができました。

これからは自分の収入に見合った生活をしていこうと思います。

2回目の自己破産については以下の記事で詳しく解説しています。

約300万円の借金を同時廃止手続で解決(20代・男性)

続いて、同時廃止の手続きで自己破産した男性の体験談をご紹介します。

| 【自己破産時の月収】 | 20万円程度 |

|---|---|

| 【借入総額】 | 302万円(クレジットカード会社、消費者金融、信販会社などから) |

| 【自己破産手続の種類】 | 同時廃止 |

| 【手続きにかかった期間】 | 1年程度 |

| 【自己破産費用総額】 | 55万円程度 |

※ あくまで一例です。似た事例で必ず自己破産が可能なことを保証するものではありません。

借り入れ分の返済のためにリボ払いを利用して返済を滞納するように

学生のときは仕送りだけではお金が足りなくてキャッシングを繰り返し、仕事を辞めたときには生活費の補填で借り入れを繰り返していました。

返済分のお金が工面できず、リボ払いを利用して最終的には一部の返済を滞納してしまうように。

当初は任意整理希望でしたが、滞納していた分を加えた返済額を、毎月返済していくのは厳しい状況だったので、自己破産に決定しました。

自己破産の書類準備や記帳が手間だった

手続きは同時廃止になり、1年程度かかりました。

聞き慣れない書類の準備が大変で、長いこと記帳していなかったので、その手続きなども手間がかかりました。

自己破産に必要な書類については以下の記事で詳しく解説しています。

20代の自己破産に当初は悩んだが再スタートへの後悔はない

依頼前は滞納分の返済までお金が回らず、常に借金のことが頭にありましたが、自己破産をしてリセットして再スタートを切ることができたのでよかったです。

20代で自己破産ということに最初は悩みましたが、借金の悩みから解放されたので選択してよかったと思います。

自分のお給料の中で生活し、補填のための借り入れは絶対にしないと決めています。

借金返済の悩みがなくなり、気持ちが軽くなりました。

個人事業主としての事業資金の借り入れやギャンブルで借金が増加(50代・男性)

個人事業主の方の体験談についてもご紹介します。

| 【自己破産時の月収】 | 50万円程度 |

|---|---|

| 【借入総額】 | 573万円(おもにクレジットカード会社から) |

| 【自己破産手続の種類】 | 管財事件 |

| 【手続きにかかった期間】 | 11ヶ月程度 |

| 【自己破産費用総額】 | 99万円程度 |

※ あくまで一例です。似た事例で必ず自己破産が可能なことを保証するものではありません。

事業資金の借り入れや浪費・ギャンブルで月の返済額が増えた

事業資金のための借り入れやクレジット利用・リボ払いでの買い物、ギャンブルなどを繰り返しているうちに、月の返済額が15万円を超えてしまいました。

さらに、その状況で病気で収入が下がり、生活に必要なお金を残すのが精一杯で返済できない状態に。

任意整理では返済が苦しくなる可能性があったので、免責が下りない可能性(2度目の破産、借入理由に浪費、ギャンブルあり)を了承して破産を選択しました。

提出物の準備と資産に該当するものの判断が大変だった

自己破産の手続きは管財事件になって11ヶ月程度かかり、手続き中は、仕事の合間を縫って記帳や役所に行くのに苦労しました。

職業上、電気工具等を持っていたのでどれが資産に該当するのか判断することが大変でした。

無事免責が下りた後は浪費やギャンブルを避けて収支もクリアにするように

病気で収入が下がり任意整理では返済していけるか不安でしたが、免責が下りない覚悟で弁護士事務所の方に破産手続をしていただき、無事に認められて本当に安心しました。

後悔したことは特にありません。

自己破産後は、買い物をするときはカード払いやリボ払いはせずに、なるべく現金で支払うようにして収支状況をわかるようにしています。

浪費、ギャンブルもしないと決めています。

ギャンブルが理由の自己破産については以下の記事で詳しく解説しています。

投資詐欺による700万円近い借金で自己破産を決意(40代・男性)

続いて、投資詐欺に遭ってしまった方の体験談となります。

| 【自己破産時の月収】 | 28万5,000円程度 |

|---|---|

| 【借入総額】 | 679万円(銀行カードローン、消費者金融から) |

| 【自己破産手続の種類】 | 管財事件 |

| 【手続きにかかった期間】 | 8ヶ月程度 |

| 【自己破産費用総額】 | 89万円程度 |

※ あくまで一例です。似た事例で必ず自己破産が可能なことを保証するものではありません。

投資詐欺と気づかず返済不能に陥ったのが自己破産のきっかけ

自己破産のきっかけは、投資アプリの話に乗り、生活費も投資に回すようになってしまったことです。

投資分のほか「口座から資金を引き出す際に別途資金が必要」と言われ、何とかして口座から資金を引き出したい一心だったので、追加の資金要求にも応じてしまいました。

借り入れを繰り返し、気がついたら自力での返済が難しい返済総額になっていました。

すぐに詐欺と気づけず、さらに高額の借金になっていたため、誰にも相談できませんでした。

自己破産手続きは管財事件に

自己破産手続きは管財事件となり、8ヶ月ほどかかりました。

仕事をしながらだと、申立てに必要な書類の準備が大変でした。

自己破産で最悪のケースをまぬがれた

投資金が戻ってこず、借金ばかり増える一方で、最後の方は自殺も本気で考えていました。

自己破産することを決め、裁判所に認められたので、最悪のケースを選ばなくて本当によかったです。

もうけ話には今後は絶対に乗りません。少しでも怪しいと思うことは自分で判断せずに、周りに相談して決めたいと思います。

夫の事業などのための借金約500万円を同時廃止の手続きで解決(20代・女性)

最後に、(元)夫の事業で借金が膨らんでしまった女性の体験談を紹介します。

| 【自己破産時の月収】 | 13万円程度 |

|---|---|

| 【借入総額】 | 約500万円(クレジットカード会社、消費者金融から。ほか、親族から500万円程度の借り入れあり) |

| 【自己破産手続の種類】 | 同時廃止 |

| 【手続きにかかった期間】 | 6ヶ月程度 |

| 【自己破産費用総額】 | 65万円程度 |

※ あくまで一例です。似た事例で必ず自己破産が可能なことを保証するものではありません。

夫の事業のための借金がふくらみ離婚・自己破産に至った

元夫が開業しましたが、事業がうまくいかず、夫のために生活費や経費を借金してしまいました。

知らないうちに借金が増えていき、離婚に至りました。

自分でもどこに借金をしているかわからない状態に陥り、毎月の返済額も年々増えていたので、限界を感じていました。

自己破産手続は同時廃止に

自己破産の手続きは同時廃止事件になり、相談から半年ほどで免責確定となりました。

当初自分でもどの会社にどのぐらい借金があるのかもわからない状態でしたので、洗い出して整理するのが大変でした。

自己破産手続終了後は限界の状態から抜け出せた

自己破産前は限界を感じ体調も崩してしまっていたので、この先の人生について悩んでいました。

自己破産後は、毎月の支払いの心配もなくなってよかったです。

今までは何にお金をどのぐらい使っていたかわからなかったのですが、弁護士さんへの相談後は家計簿をつけるようにして、収入と支出を見える化してお金の管理をちゃんとするようになりました。

自己破産に関する不安は弁護士法人・響に無料で相談してみよう

ここまで紹介してきた体験談からわかるとおり、一言で自己破産といっても、借入額や借金の経緯・事情により、手続きの内容やかかる時間、費用は大きく異なります。

自己破産に関する不明・不安な点は、自己破産をはじめとする債務整理の案件を多く解決してきた弁護士に相談することで、クリアにできるかもしれません。

弁護士法人・響は、相談実績が43万件以上・自己破産案件の解決事例も多数ある弁護士事務所です。

24時間365日、全国で受付可能なうえ、債務整理に関する相談は何度でも無料なので、まずは 一度、気になっている点を相談してみるのがよいでしょう。

弁護士には守秘義務があり、相談者の情報を外部に漏らすことはないため、周囲に知られることなく相談することが可能です。

自己破産について弁護士に相談する具体的なメリットとしては、以下のようなものもあります。

- 自己破産以外の債務整理方法が可能か相談できる

- 自己破産手続をそのまま依頼でき、裁判所とのやりとりなどの多くを任せられる

- 受任通知の送付で借金の督促・取り立て・返済を止められる

それぞれについて解説します。

自己破産以外の債務整理方法が可能か相談できる

借金の支払い負担を軽減する「債務整理」には、自己破産以外に「任意整理」「個人再生」といった方法もあります。

これらは手続き後も返済が続く点は自己破産と大きく異なりますが、自己破産するよりも生活に及ぼす影響が小さくなることもあります。

さらに、自己破産ではギャンブルや浪費による借金などは免責不許可事由となり、裁量免責が下りないと破産できなくなってしまいますが、任意整理・個人再生では原則、借金理由などは問われません。

自己破産は生活や財産への影響も大きく、借金理由や経緯も問われるため、ほかの選択肢を検討しないまま「もう自己破産しかない」と決めて自分で手続きをしてしまうのは、リスクが大きいといえるでしょう。

任意整理・個人再生について、それぞれ以下で解説します。

債務整理については以下の記事で詳しく解説しています。

債務整理については以下の記事で詳しく解説しています。任意整理は財産や保証人への影響を出さないことも可能

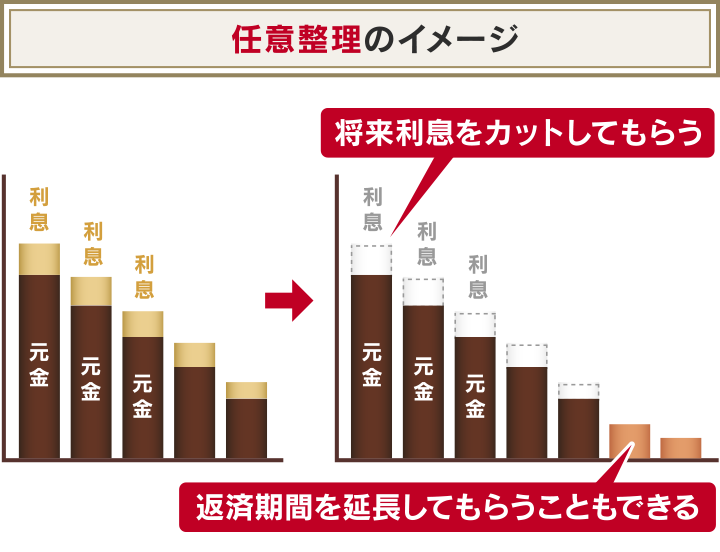

任意整理は、債権者との直接交渉を通して、おもに将来利息(債権者との和解が成立した日から発生する利息)をカットしてもらう方法です。

減額後のお金は、3〜5年の分割払いで完済を目指すのが一般的です。

任意整理は、交渉の対象とする債権者(金融機関などお金を貸した側)を選ぶことができます。

よって、返済中の住宅ローンや自動車ローン、保証人がついた借金を対象から外すことで 財産や保証人への影響を回避することも可能です。

ただし、任意整理を行うには、将来利息カット後の借金を3〜5年で返せる見込みが必要です。

さらに、完済から5年程度は信用情報機関に事故情報が載る(いわゆるブラックリストに載る)というデメリットもあります(※)。

用語集

信用情報機関とは?

用語集

信用情報機関とは?

個人のローンやクレジットなどの取引に関する情報(信用情報)を収集・管理する民間機関です。

貸金業者や金融機関は、信用情報機関に情報照会を行い、借り手の返済能力や信用度を判断するための基準の一つとします。

信用情報機関には次の3つがあり、金融機関(銀行や信用金庫など)や貸金業者(消費者金融やクレジットカード会社など)はいずれか、または複数の信用情報機関に加盟しています。

- 株式会社日本信用情報機構(JICC):おもに消費者金融が加盟

- 株式会社シー・アイ・シー(CIC):おもにクレジットカード(信販)会社が加盟

- 全国銀行個人信用情報センター(KSC):おもに銀行や信用金庫、信用保証協会などが加盟

※自己破産でも手続き後5〜10年程度は信用情報機関に事故情報が載ります

任意整理については以下の記事で詳しく解説しています。

また、任意整理をした人の体験談を読みたい方は以下の記事で詳しく紹介しています。

個人再生は住宅ローン返済中でも家を手元に残せることも

個人再生とは民事再生法に基づく法的手続きで、裁判所に再生計画を認可してもらうことで、借金を5分の1~10分の1程度に減額することを目指す方法です(100万円以下にはなりません)。

個人再生後の残債務は、原則3年の分割払いで完済することになります。

自己破産では家を含む一定以上の価値がある財産が回収されてしまいますが、個人再生の「住宅ローン特則」を利用すれば、住宅ローンを返済中の家でも住み続けることが可能です。

ただし、個人再生ができる条件には以下のようなものがあります。

- 安定した収入がある

- 住宅ローンを除いた借金の総額が5,000万円以下である

- 個人再生によって減額された借金を原則3年で返済できる見込みがある

- (小規模個人再生手続のみ)債権者の過半数の同意

また、個人再生をするデメリットには以下のようなものがあり、注意が必要です。

- 5〜10年程度、信用情報機関に事故情報が載る(いわゆるブラックリストに載る)

- 官報に個人情報が掲載される

- 手続きが煩雑で、かかる期間も長い(1年〜1年半以上かかるケースもある)

個人再生については以下の記事で詳しく解説しています。

自己破産手続を依頼すると裁判所とのやりとりなどの多くを任せられる

弁護士に自己破産について相談した後、そのまま自己破産の手続きを依頼することも可能です。

弁護士は、債務者の代理人になれるので、自己破産を申し立てるための各種書類の作成・提出や、煩雑なやりとりの多くを代理で行ってくれます。

債務者自身が免責審尋など裁判官との面接で裁判所に出廷する場合も、弁護士が付き添ってくれるのもメリットです。

借金問題については認定司法書士に相談することも可能ですが、自己破産の申立てにおいて債務者の代理人にはなれない点には注意してください。

債務者は自分で裁判所への申立て・裁判所とのやりとりを行わなくてはいけないほか、免責審尋などに一人で出席する必要があります。

自己破産の流れについては、以下の記事で詳しく解説しています。

受任通知の送付で債権者からの督促・取り立てを止められる

弁護士に自己破産を依頼すると、弁護士は債権者に対し「受任通知」を送付します。

受任通知とは、債務者の代理人になったことおよび債務整理を行うことを伝えるものであり債権者に受任通知が届いた時点で、原則として返済はストップしますが、これに対して債権者からの取り立てや督促はありません。

債権者は弁護士・司法書士から受任通知を受けた場合、貸金業法第21条1項9号に基づき、取り立て行為を止めることが定められているためです。

弁護士費用が用意できていない場合でも、この間に費用を用意することが可能になります。

受任通知による取り立て行為の停止を定めた貸金業法の条文は以下のとおりです。

第二十一条 貸金業を営む者又は貸金業を営む者の貸付けの契約に基づく債権の取立てについて貸金業を営む者その他の者から委託を受けた者は、貸付けの契約に基づく債権の取立てをするに当たつて、人を威迫し、又は次に掲げる言動その他の人の私生活若しくは業務の平穏を害するような言動をしてはならない。

一 正当な理由がないのに、社会通念に照らし不適当と認められる時間帯として内閣府令で定める時間帯に、債務者等に電話をかけ、若しくはファクシミリ装置を用いて送信し、又は債務者等の居宅を訪問すること。

二 債務者等が弁済し、又は連絡し、若しくは連絡を受ける時期を申し出た場合において、その申出が社会通念に照らし相当であると認められないことその他の正当な理由がないのに、前号に規定する内閣府令で定める時間帯以外の時間帯に、債務者等に電話をかけ、若しくはファクシミリ装置を用いて送信し、又は債務者等の居宅を訪問すること。

三 正当な理由がないのに、債務者等の勤務先その他の居宅以外の場所に電話をかけ、電報を送達し、若しくはファクシミリ装置を用いて送信し、又は債務者等の勤務先その他の居宅以外の場所を訪問すること。

四 債務者等の居宅又は勤務先その他の債務者等を訪問した場所において、債務者等から当該場所から退去すべき旨の意思を示されたにもかかわらず、当該場所から退去しないこと。

五 はり紙、立看板その他何らの方法をもつてするを問わず、債務者の借入れに関する事実その他債務者等の私生活に関する事実を債務者等以外の者に明らかにすること。

六 債務者等に対し、債務者等以外の者からの金銭の借入れその他これに類する方法により貸付けの契約に基づく債務の弁済資金を調達することを要求すること。

七 債務者等以外の者に対し、債務者等に代わつて債務を弁済することを要求すること。

八 債務者等以外の者が債務者等の居所又は連絡先を知らせることその他の債権の取立てに協力することを拒否している場合において、更に債権の取立てに協力することを要求すること。

九 債務者等が、貸付けの契約に基づく債権に係る債務の処理を弁護士若しくは弁護士法人若しくは司法書士若しくは司法書士法人(以下この号において「弁護士等」という。)に委託し、又はその処理のため必要な裁判所における民事事件に関する手続をとり、弁護士等又は裁判所から書面によりその旨の通知があつた場合において、正当な理由がないのに、債務者等に対し、電話をかけ、電報を送達し、若しくはファクシミリ装置を用いて送信し、又は訪問する方法により、当該債務を弁済することを要求し、これに対し債務者等から直接要求しないよう求められたにもかかわらず、更にこれらの方法で当該債務を弁済することを要求すること。

十 債務者等に対し、前各号(第六号を除く。)のいずれかに掲げる言動をすることを告げること。

受任通知については以下の記事で詳しく解説しています。

-

自己破産すべきか無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも