- 弁護士会所属

- 第二東京弁護士会 第54634号

- 出身地

- 熊本県

- 出身大学

- 大学院:関西大学法学部 同志社大学法科大学院

- 保有資格

- 弁護士・行政書士

- コメント

- 理想の弁護士像は、「弱い人、困った人の味方」と思ってもらえるような弁護士です。 そのためには、ご依頼者様と同じ目線に立たなければならないと思います。そのために日々謙虚に、精進していきたいと考えています。

「ソシャゲで廃課金しているが、やめられない…」

「ソシャゲの課金のために借金をしてしまった…解決策はないかな」

ソシャゲ(ソーシャルゲーム)とは、SNSと連携して遊ぶオンラインゲームを指しますが、ネット上で配信されるゲームの総称として呼ばれることもあります。

しかしソシャゲならではの楽しさにはまり廃課金(多額の課金)をしてしまい、借金を重ねてしまうケースもあるようです。

この記事では、ソシャゲの課金システムやゲームにはまってしまう背景、借金の解決方法を紹介します。

相談無料 全国対応 24時間受付対応

- 月々の返済額を5万→2万へ減額できた事例あり

- 今お金がなくても依頼可能!

- 相談は何度でも無料

- 最短即日!返済ストップ

目次

「いきなり弁護士に相談するのは怖い…」そんな方は、弁護士法人・響が運営する借金減額診断で、借金を減らせるか診断してみましょう。無料・匿名で利用できます。

【3つの質問に答えるだけ】借金減額診断を試してみる

※弁護士には守秘義務があり、減額診断の過程で入力いただいた情報を他の目的で利用したり、お問い合わせ内容をご家族やお勤め先などにお知らせすることは一切ありません。

ソシャゲ(ソーシャルゲーム)にはまると借金を抱えるリスクがある

ソシャゲ(ソーシャルゲーム)は、スマホでいつでも手軽に遊べる反面、「重課金」「廃課金」と呼ばれる高額課金をしてしまうリスクも秘めています。

用語集

「重課金」「廃課金」とは?

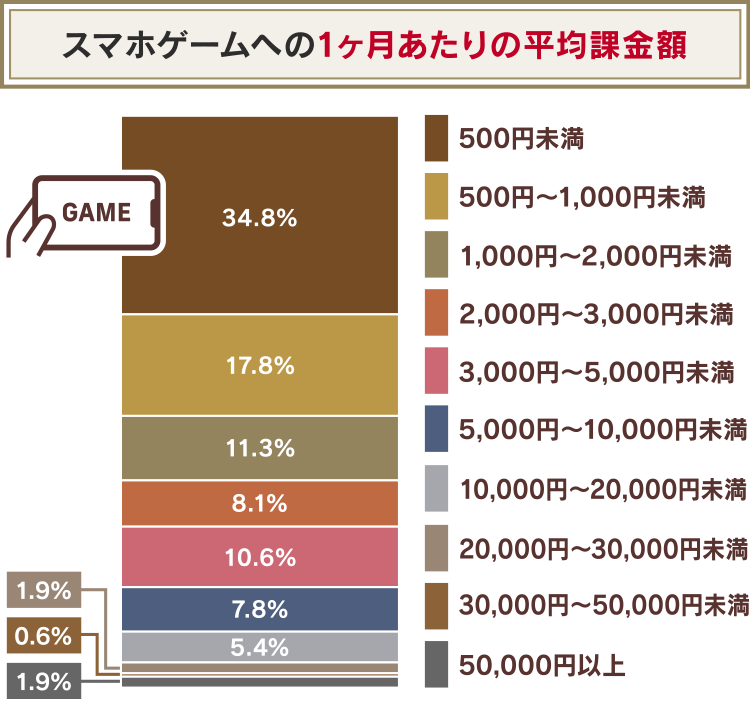

スマホゲームの課金経験者の平均課金額は、1,000円未満が約5割、10,000円未満が約9割という調査結果があります。

用語集

「重課金」「廃課金」とは?

スマホゲームの課金経験者の平均課金額は、1,000円未満が約5割、10,000円未満が約9割という調査結果があります。一方で5万円以上の高額課金をする人もわずかにいます。このような数万円単位の高額課金をすることを「重課金」「廃課金」と呼ぶことがあります。

〈スマホゲームへの1ヶ月あたりの平均課金額〉

出典:ASMARQ「スマホゲームの課金に関する調査」

ソシャゲに5万円、10万円といった高額課金を日常的に行っていると、日常生活に支障をきたす可能性があります。

その結果、生活費が足りなくなってしまい、借金をしてしまう恐れがあります。

ソシャゲの特性と課金依存のリスク

なぜソシャゲは課金をしやすいのでしょうか。ソシャゲの特徴とリスクを把握しておきましょう。

無課金でもプレイできる

多くのソシャゲはアプリが無料で、当初は無課金でもプレイできるため「試しに遊んでみよう」という軽い気持ちで始めやすいといえます。

スマホがあればいつでも手軽に遊べる

ソシャゲはスマホやタブレットでいつでも手軽に遊べます。日常的に持ち歩くものなので、わずかな時間でもプレイに没頭できるという特徴があります。

オンラインでコミュニケーションがとれる

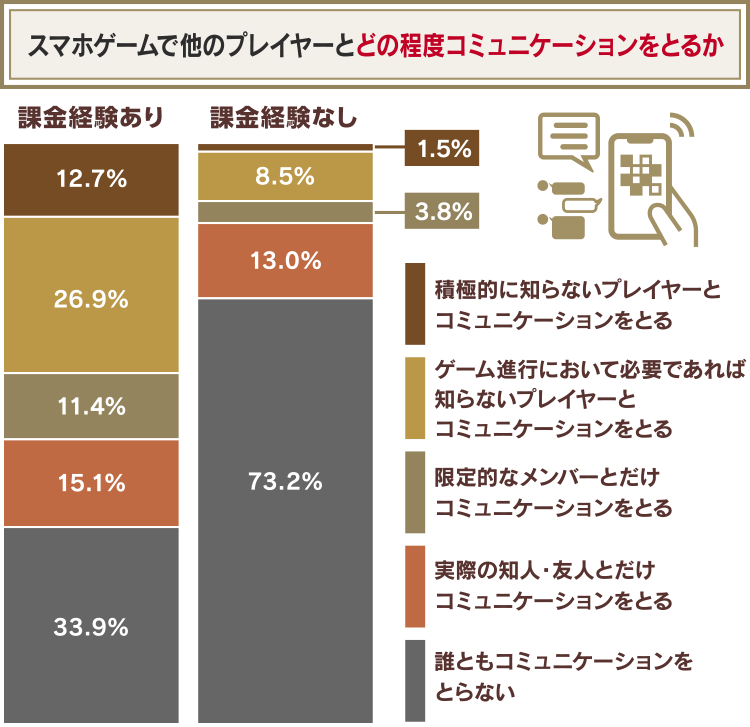

ソシャゲの特徴として、オンライン上で知人だけでなく知らない人とコミュニケーションをとれることが挙げられます。また協力してゲームを進めたり、ランキングを競うなどの楽しみもあります。

課金経験者の7割近くが、ゲーム内でコミュニケーションをとるという調査結果もあります。

〈スマホゲームで他のプレイヤーとどの程度コミュニケーションをとるか(単位=%)〉

出典:ASMARQ「スマホゲームの課金に関する調査」

ガチャ(課金くじ)やアイテム購入で楽しさが増す

ガチャとは課金くじの通称です。課金してガチャを回す(引く)ことで、通常は出現しないキャラクターやアイテムがもらえることがあります。

またプレイ時間を延長したり、有利になるためのアイテムを課金購入できる場合も多いです。

ゲームにのめり込むほどに、このようなガチャやアイテム課金が多くなりがちです。

ソシャゲに依存してしまう心理とは

ソシャゲの利用で注意すべきなのは、過度な課金が常態化してしまう「課金依存」といわれる状態です。

課金依存をしてしまう心理としては、次のようなことが考えられます。

- 「ランキングで上位になりたい」「仲間より優位に立ちたい」「レアキャラを所有してみんなから羨望されたい」といった心理で課金してしまう

- 「ゲーム空間の人間関係が心地よい」と感じて、空いた時間のほとんどをゲームに費やしてしまう

- 「ここまで課金したので引き下がれない」と、欲しいキャラやアイテムが出るまで課金ガチャを回し続けてしまう

当初は少額の課金でも、課金による楽しさがエスカレートして歯止めが利かなくなると危険です。

課金のために借金をしてしまい、経済的に苦しくなるというケースもあります。

生活に影響しない最小限の課金で楽しむ分にはよいのですが、過度な課金は生活を脅かすリスクが伴いますので注意が必要です。

ソシャゲの課金依存を脱するための対処法

ソシャゲで高額課金をしてしまう、課金のために借金をしてしまうという場合に、そこから脱する方法はあるのでしょうか。

まずは課金しにくい状況をつくり、どうしても課金癖が直らない場合には医療的なケアを行う必要もあるかもしれません。

- 課金しにくい状況をつくる

・デジタルカードに変更する

・デビットカード決済にする

・ギフトカード決済にする

・スマホ端末で課金上限や予算を設定をする

・「携帯キャリア決済」にして課金上限を設定する - 医療機関でカウンセリングを受ける

以下で詳しく紹介します。

課金しにくい状況をつくる

ソシャゲによる借金を早く完済するために、まずは課金を抑制することを考えてみましょう。

課金のハードルを上げるために考えられることを紹介します。

クレジットカードをデジタルカードに変更する

決済方法を一般的なクレジットカードから「デジタルカード(デジタルクレカ)」に変更することも対処法の一つとして挙げられます。

デジタルカードとはスマホアプリとして提供されるクレジットカードで、一般的なプラスチックカードとは異なり、スマホだけで完結するクレジットの仕組みです。

決済をするたびにリアルタイムで決済情報を確認することができ、毎月の利用明細もいつでも確認することができるので、使いすぎの抑制に役立つでしょう。

また、クレジットカードの利用停止をスマホから簡単に行うことができるため「今月は使い過ぎたので利用を自粛したい」という場合にも効果的に使えます。

デビットカード決済にする

決済方法をクレジットカード以外の方法に変えることも、過度な課金を防ぐ方法といえます。

特にクレジットカードから「デビットカード」に変更することは、使いすぎの抑制に有効といえます。

デビットカードは、利用と同時に銀行口座から引き落とされる仕組みのカードです。

口座の残高以上の利用はできないため、課金をコントロールしやすいといえます。

また利用上限額を自分で設定することができるため「この金額以上は使わない」と決めて、使いすぎを抑制することも可能です。

ギフトカード決済にする

クレジットカードの利用をやめて、課金には「iTunesカード」や「Google Playギフトカード」などのギフトカードを利用する方法も考えられます。

課金するためには都度ギフトカードを購入して、スマホやPCからコードを入力する必要があるため、課金へのハードルが上がり、使いすぎを抑制できるといえそうです。

決済方法を既にクレジットカードに設定している場合は、決済アカウントとクレジットカードとの連携を解除します。

スマホ端末で課金上限や予算を設定する

スマホ端末には課金を制限したり、設定した上限額に近づくとお知らせをしてくれる機能もあるので、利用してみましょう。

設定 > 「スクリーンタイム」>「コンテンツとプライバシーの制限」>「iTunesおよびApp Storeでの購入」>「App内課金」を「許可しない」に設定

※端末によって設定方法が異なる場合もあります。設定方法は他にもあります。

Android端末には課金そのものを制限する機能は搭載されていませんが、「課金予算」を設定することで、設定した予算に課金額が近づくとお知らせをしてくれます。

Google Playストアアプリ > プロフィール写真をタップ>「お支払いと定期購入」 >「予算と履歴」>「予算を設定」 >金額を入力> 保存

※予算を超えても課金制限されるわけではありません。

「携帯キャリア決済」にして課金上限を設定する

携帯キャリア(携帯電話会社)決済とは、スマホからキャリアに登録しているIDとパスワード(暗証番号)を入力して決済できるサービスです。

携帯キャリア決済は、キャリアごとに利用上限額が決められています。 利用上限額以内であれば、自分で上限額を設定することも可能です。また随時利用を停止することも可能です。

使ってもいいと思う金額を上限として設定しておくことで、使いすぎを強制的に防ぐことができます。

〈おもな携帯キャリアの課金上限額〉

| 利用者年齢 | 契約期間 | 利用上限額 |

|---|---|---|

| 20歳未満 | ----- | 10,000円/月 |

| 20歳以上 | 1~3ヶ月目 | 10,000円/月 |

| 4~24ヶ月目 | 30,000円/月 | |

| 25ヶ月目以降 | 50,000円/月 80,000円/月 100,000円/月 |

| 利用者年齢 | 利用上限額 |

|---|---|

| 13~17歳 | 10,000円/月 |

| 18~19歳 | 20,000円/月 |

| 20歳以上 | 100,000円/月 |

| 利用者年齢 | 利用上限額 |

|---|---|

| 満20歳未満 | 20,000円/月 |

| 満20歳以上 | 100,000円/月 |

※上限額は、支払い状況や契約内容などによって変動する場合があります。

自分の意思だけで課金依存を直すことは難しい場合があるので、強制的に課金しづらい環境をつくっていきましょう。

医療機関でカウンセリングを受ける

ソシャゲは時間つぶしや気分転換として行う程度であれば、決して悪いものではありません。

しかし没頭しすぎて日常生活に支障が出る場合は「ゲーム障害(ゲーム依存症)」も疑われます。

「ゲーム障害」は、WHO(世界保健機関)で病気の名称として認定されています。

以下のような症状が12ヶ月以上続いていれば、ゲーム障害と診断される可能性があります。

- ゲームをする時間や頻度を自らコントロールできない

- 日常生活でゲームを最優先にする

- 問題が起きてもゲームを続ける

参考:日本成人病予防協会

医療的ケアが必要な場合もあるので、医療機関のカウンセリングを受けることも考えてみてください。

ゲーム障害の治療を行っている医療機関は全国にあります。

インターネット依存・ゲーム障害治療施設リスト (2020年版)

ソシャゲの課金でできた借金の解決法とは

借金を解決するには、おもに次の2つの方法があります。

- 自力で返済する

- 債務整理で解決する

以下でくわしく説明します。

自力で返済する

まずは自力で返済することを考えてみましょう。

そのためには、次のような順序で検討してみるとよいでしょう。

- 借金額を把握する

- 返済できる金額を確認する

- 返済額を増やす・繰り上げ返済をする

借金の返済方法についてはこちらの記事で詳しく解説しています。

1 借金額を把握する

借金を解決するための第一歩は、現状を把握することです。

そのためには、ご自身がお金を借りた際の「金利」と「利息(利子)」を確認しましょう。

「金利」がわかれば「利息」を計算することができ、おおよその総返済額と返済期間を知ることができるのです。

用語集

金利とは?

お金を借りた側(債務者)からお金を貸した側(債権者)に対して支払われる手数料の割合。

用語集

金利とは?

お金を借りた側(債務者)からお金を貸した側(債権者)に対して支払われる手数料の割合。「金利年10%」「年利10%」などと表現されます。

用語集

利息とは?

お金を借りた手数料です。年利10%の場合、10万円を1年間借りたら利息は10,000円になり、合計11万円を返済することになります。

用語集

利息とは?

お金を借りた手数料です。年利10%の場合、10万円を1年間借りたら利息は10,000円になり、合計11万円を返済することになります。

借りている金利がわかったら、具体的な利息と返済期間を確認してみましょう。

ここでは金融機関のシミュレーターを使って解説します。

たとえば、以下のケースで計算してみましょう。

- 借入額:50万円

- 金利:年利15.0%

- 毎月の返済額:1万円

この場合の利息は約29万円で、返済総額は78万9,501円となります。

返済が完了するまでには6年7ヶ月(79回)かかります。

長野ろうきん「フリー入力ローンシミュレーション」で試算

※元利均等返済方式で計算しています。計算結果は概算で実際の返済金額とは異なる場合があります。

借金返済シミュレーターについてはこちらの記事で詳しく解説しています。

2 返済できる金額を確認する

上記のシミュレーションのように、返済期間が長くなると利息も多額になり負担が大きくなります。

複数の金融機関から借入れをしている場合は、さらに利息負担が大きくなることも想定されるので、できるだけ早く返済を終わらせることが解決への近道となります。

そのためには、1ヶ月の収入と支出を洗い出して、返済に充てられる金額を把握しておきましょう。

1ヶ月の支出の平均額は、以下のようになっています。

| 世帯人数 | 平均支出額 |

|---|---|

| 1人 | 12.6万円 |

| 2人 | 19.6万円 |

| 3人 | 21.5万円 |

| 4人 | 22.9万円 |

出典:総務省統計局「家計調査」(2021年)

上記の金額に住居費は入っていないため、家賃が約7万円だとすると1人暮らしでは約20万円の支出が必要になります。

収入の手取りが23万円の場合は、3万円程度が返済に充てられる金額となります。

また支出を減らすためには、以下のような方法も考えられます。

- 格安スマホに乗り換えて携帯電話代を抑える

- 動画・音楽配信サービス(サブスク)の利用状況を確認する・解約する

- 生命保険や自動車保険を割安なものに切り替える・不要の特約を解約する

3 返済額を増やす・繰り上げ返済をする

返済に充てられる金額が計算できたら、無理のない範囲で返済額を増やしてみましょう。

月々の返済額を増やすことで返済期間が短くなり、利息も少なくなります。

またボーナスなどの臨時収入があったときは、通常より多めに返済する「繰り上げ返済」を行うことで元金を減らしやすく、借金の負担を軽くできます。

また返済途中で「一括返済」をすれば、将来発生する予定だった利息も減ることになり、返済総額を少なくすることができます。

返済するときのポイントとしては、金利が高いものを優先して返済すれば元金が減りやすいでしょう。

債務整理を行う

どうしても借金を返済できない場合の解決策として、「債務整理」があります。

債務整理は、交渉や裁判所での手続きを通して、借金問題の解決を図る方法です。

以下のような状況の方は、債務整理で解決することも検討してみてください。

- 借金額が年収の3分の1を超えている

- 借金の返済に追われて生活が破綻している

- 借金の返済のために新たな借金をしている

- 複数の金融機関から借金がある

- 借入先の金融機関(貸金業者)から「督促状」や「催告書」が届いている

以下で債務整理について説明します。

借金を解決できる債務整理の3つの方法

債務整理には、おもに以下のような方法があります。

- 任意整理

- 個人再生

- 自己破産

それぞれメリット・デメリットがあり、どの方法を選択するかは、借金の額やご自身の収入などによって判断することになります。

「任意整理」と「個人再生」は継続的な返済が必要なので、ある程度の安定収入が必要といえます。

収入がない場合は「自己破産」という方法で解決できる可能性があります。

債務整理についてはこちらの記事で詳しく解説しています。

任意整理

裁判所を通さずに、債権者と直接交渉することによって借金の減額を図る解決方法です。

おもに将来利息をカットしてもらい、残った元金を3年~5年の分割払いで完済することになります。減額幅はあまり多くはありませんが、裁判所を通さないため、実行しやすいといえる方法です。

任意整理についてはこちらの記事で詳しく解説しています。

個人再生

裁判所に申し立て、再生計画の認可決定を受けることで借金を減額してもらう解決方法です。借金を5分の1~10分の1程度に減額し、原則3年間(最長5年)で返済する方法です。

裁判所に申し立てる必要があるため、手続きのための費用や期間も多くなります。

個人再生については以下の記事で詳しく解説しています。

自己破産

裁判所に申し立て、一部の債務を除きすべての借金の支払い義務を免除(免責)してもらう解決方法です。

残っている借金は、税金や養育費などの非免責債権を除いてほぼ全額免除になります。

一方で住宅や車などを回収・処分されるというデメリットもあります。

自己破産については以下の記事で詳しく解説しています。

債務整理をするためには、債権者である金融機関(貸金業者)との交渉や、裁判所への申立てなどが必要です。

一般の方でも行うことは可能ですが、容易ではないため弁護士や司法書士に依頼することが一般的です。

債務整理のデメリット|生活への影響がある

このように、返済が難しい借金は債務整理で解決できる可能性がありますが、債務整理にはデメリットもあります。

債務整理の方法によってデメリットは異なりますが、その後の生活に影響もあるので理解しておきましょう。

債務整理のデメリットについてはこちらの記事で詳しく解説しています。

ここでは、もっとも利用者が多いとされる「任意整理」のデメリットを紹介します。

ブラックリストに載り、クレジットカードやローンが利用できなくなる

債務整理(任意整理)をすると、信用情報機関に「事故情報」が登録されます(いわゆるブラックリストに載る状態)。これは、すべての債務整理に共通するデメリットです。

信用情報機関に事故情報が登録されている間は、おもに以下のような制限があります。

- クレジットカードが利用停止になり新規発行もできない

- 金融機関や消費者金融などで新たなローンが組めない

- スマホや携帯電話端末の分割払いができない

- 新規で賃貸契約ができない場合がある

- ローンや奨学金の保証人・連帯保証人になれない場合がある

事故情報の掲載期間は信用情報機関によって異なりますが、おおむね完済から5年とされています。

債務整理によるブラックリストの影響についてはこちらの記事で詳しく解説しています。

任意整理(債務整理)をすることでこうした制限を受けることになりますが、 別の見方をすれば課金依存を抜け出す環境がつくれるともいえるでしょう。

任意整理のデメリットについては以下の記事で詳しく解説しています。

借金を滞納するとなにが起きる?

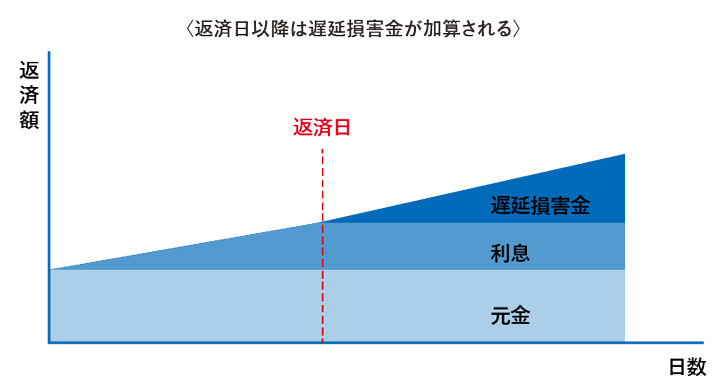

借金をすると、借入額や借入期間に応じて利息が加算されます。

そのため返済期間が長くなるほど、総返済額は多くなります。

借金の額が少ない場合でも、返済を滞納すると返済額はさらに増えていきます。

さらに滞納を放置し続けると、さまざまな危険な事態になっていきます。

どのような事態になるのか、以下で紹介します。

借金の滞納については以下の記事で詳しく解説しています。

返済期日の翌日から「遅延損害金」が加算される

返済が期日から1日でも遅れると「遅延損害金」が発生します。

遅延損害金の金利は通常の貸付金利より高い場合が多く(上限年20%)、滞納が続くと総返済額はどんどん増えていきます。

遅延損害金についてはこちらの記事で詳しく解説しています。

電話やメール、郵便、訪問で督促される

返済期日を過ぎて数日たつと、電話やメールで返済日の確認の連絡がきます。

電話やメールに対応しないと、自宅に返済を迫る「督促状」が届くでしょう。

場合によっては勤務先に電話がかかってきたり、自宅に訪問されることもあるようです。

督促状についてはこちらの記事で詳しく解説しています。

信用情報機関に滞納情報が登録される(ブラックリスト)

滞納2ヶ月ほどで、信用情報機関に滞納情報が登録されます(いわゆるブラックリストに載る状態)。

これにより、新規借入れやクレジットカードの利用などができなくなります。

用語集

信用情報機関とは?

クレジットカードやローンなどの利用者の信用情報(契約内容、延滞の有無、支払状況、利用残高など)を管理・提供する機関です。

用語集

信用情報機関とは?

クレジットカードやローンなどの利用者の信用情報(契約内容、延滞の有無、支払状況、利用残高など)を管理・提供する機関です。金融機関や貸金業者は、借り手の返済能力を把握するために、これらの情報を照会します。

信用情報機関には、以下の3つがあります。

・株式会社シー・アイ・シー(CIC)

・株式会社日本信用情報機構(JICC)

・全国銀行個人信用情報センター(KSC)

ブラックリストについてはこちらの記事で詳しく解説しています。

「催告書」や「一括請求」が届く

借金滞納が数ヶ月に及ぶと「催告書」や「一括請求の通知」が届きます。

催告書は一般的に督促状より重い内容で、法的措置を検討しているという旨が書かれている場合があります。

一括請求とは、遅延損害金を含む借金残額の全額返済を請求するものです。

一括請求についてはこちらの記事で詳しく解説しています。

裁判所から「支払督促」が届き「差押え」になる場合も

催告書や一括請求が届いても対応しないと、借入先の金融機関は、借金の返済を求めて裁判所へ申立てを行う場合があります。

それにより裁判所から「支払督促」が届いた場合は、適切に対応しないと給与や財産などの「差押え」の強制執行になる場合があります。

このように借金を返済しないで滞納を続けると、最終的に差押えなどの法的手段で回収される恐れがあります。

どうしても借金の返済が難しい場合は、弁護士など法律の専門家に相談してみてはいかがでしょうか。 債務整理などの方法で、借金問題を解決できるかもしれません。

支払督促についてはこちらの記事で詳しく解説しています。

差し押さえについてはこちらの記事で詳しく解説しています。

- ソシャゲの課金に過度にハマってしまうと、借金を抱えてしまう恐れがあります。

- 課金依存から脱するために、

・クレジットカードをデジタルカードに変更する

・デビットカード決済にする

・ギフトカード決済にする

・スマホ端末で課金上限や予算を設定をする

・「携帯キャリア決済」にして課金上限を設定する

・医療機関でカウンセリングを受ける

といった方法が考えられます。 - ソシャゲが原因の借金が返せないなら、債務整理という方法で解決できる場合があります。

- 弁護士などの専門家に債務整理の相談ができるので、まずは無料相談などを利用してみてはいかがでしょうか。

相談無料 全国対応 24時間受付対応

- 月々の返済額を5万→2万へ減額できた事例あり

- 今お金がなくても依頼可能!

- 相談は何度でも無料

- 最短即日!返済ストップ