- 弁護士会所属

- 第二東京弁護士会 第54634号

- 出身地

- 熊本県

- 出身大学

- 大学院:関西大学法学部 同志社大学法科大学院

- 保有資格

- 弁護士・行政書士

- コメント

- 理想の弁護士像は、「弱い人、困った人の味方」と思ってもらえるような弁護士です。 そのためには、ご依頼者様と同じ目線に立たなければならないと思います。そのために日々謙虚に、精進していきたいと考えています。

「借金の返済ができないから、踏み倒しちゃおうかな…」

借金の返済が難しいからといって踏み倒そうとしても、次のような理由で成功しない可能性が高いといえます。

- 督促を無視し続けても止まることはない

- 引越しや夜逃げをしても、住民票や戸籍から住所を確認される

- 名字を変えても戸籍や信用情報で把握される

- 個人間や口約束でも踏み倒すことは違法

それどころか、

- 遅延損害金が加算されて借金総額は増え続ける

- 事故情報に登録され(ブラックリストに載る)信用力が下がる

- 保証人・連帯保証人に請求書が送られて迷惑がかかる

- 不安を感じながら生活する

といった多くのデメリットに直面することになります。

この記事では、借金の踏み倒しが難しい理由やそのリスクについて解説します。

また踏み倒しのリスクがなく借金を解決できる「債務整理」という正当な方法について詳しく解説します。

返せない借金に悩んでいる方は、弁護士法人・響へお気軽にご相談ください。相談は何度でも無料です。

相談無料 全国対応 24時間受付対応

- 月々の返済額を5万→2万へ減額できた事例あり

- 今お金がなくても依頼可能!

- 相談は何度でも無料

- 最短即日!返済ストップ

目次

「弁護士に相談するべきなのか迷う」という方は、まずは借金減額診断を使って返済額を減額できるか診断してみましょう。

たった3問の質問に答えるだけなので、お気軽にお試しください。

借金、減らせる?30秒で借金減額診断する

借金の踏み倒しとは時効まで逃げ切ること

借金の踏み倒しとは、借金の時効(消滅時効)が成立するまで返済をしないで逃げ切ることを指します。

借金には法律で定められた「時効(消滅時効)」があり、条件が揃えば借金の返済義務はなくなります。

そのため、時効が成立するまで返済をしないで過ごせば、踏み倒しができる可能性があるといえます。

しかし債権者(お金を貸した側)は、時効成立を阻止するように対処するため、実際に時効が成立することは容易ではないといえます。(後述します)

用語集

消滅時効とは?

用語集

消滅時効とは?

債権者(お金を貸した側)が債務者(借りた側)から借金を回収する権利を行使しないまま一定期間が経過した場合に、その権利を消滅させるという仕組みのことです。民法第166条で規定されている正当な制度です。

ここでは、時効が成立する条件や、債権者が時効を阻止するための対処などについて解説します。

時効成立には最短でも5年はかかる

時効(消滅時効)が成立するためには、次の条件が揃う必要があります。

- 返済期日または最後の返済から、5年もしくは10年が経過していること

- 時効援用の手続きをとっていること

個人間の借金でも時効がありますが、その場合の時効成立期間は10年となります。

| 時効期間 | 債権の種類例 |

|---|---|

| 10年(原則) | ・個人間の借金 ・信用金庫、信用協同組合、労働金庫、農業協同組合、住宅金融支援機構からの借金 ・奨学金 など |

| 5年(短期消滅時効、商事債権) | ・消費者金融、クレジットカード会社、銀行からの借金 ・家賃、土地代 ・扶養料、養育費 など |

※2020年4月1日には民法が改正されており、借金の時効期間が異なる場合もあります。

消滅時効について詳しくは以下の記事で解説しています。

刑罰の対象ではなく警察に逮捕されることはない

借金の踏み倒しをしただけでは、原則として罪にはなりません。刑法には、借りたお金を返さないことを処罰する規定はないのです。

そのため借金の踏み倒しだけを理由に、警察に逮捕されたり、起訴されるようなことはないといえます。

しかし状況によっては、詐欺罪として刑罰の対象となる可能性もあります。以下で解説します。

返済する気がない場合は詐欺罪となる可能性も

前述のとおり、借金を踏み倒しただけでは、罪になりません。

しかし意図的に人をだまして利益を得るような行為は、刑事事件として詐欺罪に問われる可能性があります。

以下のようなケースの場合には「詐欺罪」に当てはまる恐れがあります。

- 嘘の情報で契約を締結して借入れをした

- 偽りの理由で支払い条件の変更を承諾してもらった

- 返済意思がないのに借入れをした

- 時効による借金の消滅を狙って借入れをした

虚偽の申告でお金を借りるのは詐欺の典型例ですが、真実を相手方に伝えずに隠していたときも該当する場合があります。

また、嘘をついて支払い条件を変更してもらったときには、嘘によって経済的な利益を得たことになるので詐欺と見なされる場合もあります。

初めから返す意思がないのに借入れをしたり、時効を狙ってお金を借りたりした場合も同様に詐欺罪に問われる可能性があります。

詐欺罪について詳しくは以下の記事で解説しています。

なお債権者は、時効が成立しないように対処してきます。詳しくは以下で解説します。

債権者は時効が成立しないように対処してくる

前述したように、実際に時効が成立する可能性は低いといえます。

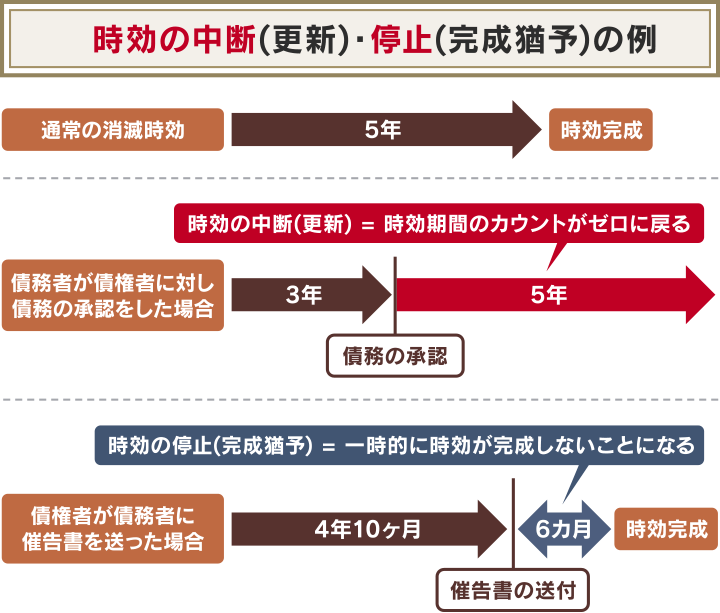

なぜなら、債権者は時効の成立を阻止するような「時効の完成猶予(停止)」「時効の更新(中止)」といった対処をしてくるためです。

債権者が「催告状」を内容証明郵便によって送付した場合は「時効の完成猶予(停止)」となることがあります。

内容証明郵便によって催告書が送付されると、民法第150条で認められている「催告」が成立し、消滅時効が6ヶ月停止されることになります。

また債権者が裁判所に申立てを行って「支払督促」が送達された場合は「時効の更新(中断)」となってしまいます。

時効が更新されると時効期間がリセットされ、その時点から5年または10年たたないと時効が成立しないのです。

このように催告書や支払督促が送付されると、そのたびに時効の期間が延びてしまうため、なかなか時効が成立しないといえるのです。

消滅時効の更新について詳しくは以下の記事で解説しています。

借金を踏み倒す方法はある?踏み倒しが難しい理由

では実際に、借金を踏み倒す方法はあるのでしょうか?

「もしかして踏み倒せるでは?」と思えるような行為として次のようなことが考えられますが、残念ながら実際に踏み倒すことは難しいといえます。

- 督促状が届いてもひたすら無視する

- 引越しや夜逃げをする

- 結婚するなどして名字を変える

- 友人・知人間や口約束の借金

踏み倒しが難しい理由を、以下で詳しく解説します。

督促状が届いてもひたすら無視する

何度も督促状が届いても「放っておけばいずれ督促も止まるだろう」「時効まで無視を続けよう」と一切対応しないとどうなるのでしょうか。

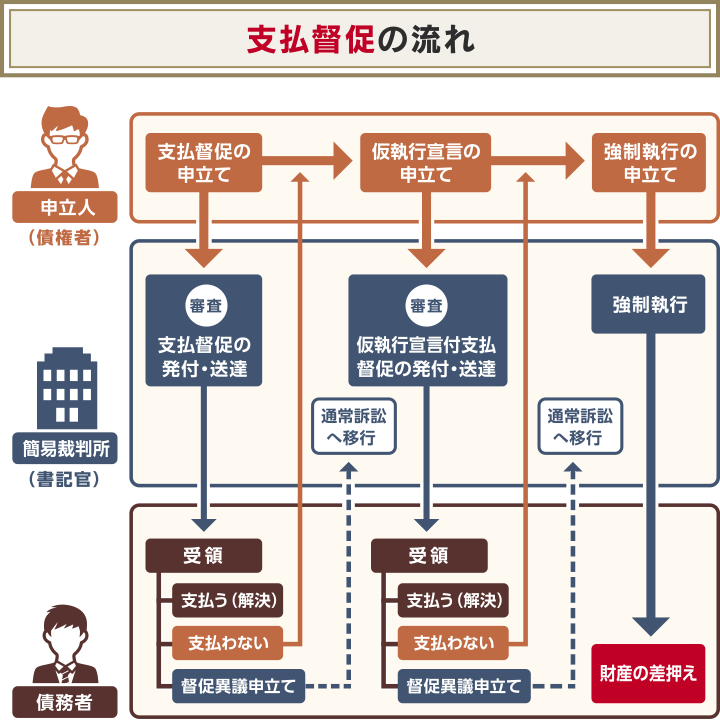

残念ながら、無視を続けても督促が止まることはなく、最終的には「財産差押え」となる可能性もあり踏み倒すことは難しいでしょう。

督促はハガキなどの郵便や電話やSMSなどのさまざなな方法で続き、自宅に訪問される場合もあります。

そして裁判所から「支払督促」「仮執行宣言付支払督促」という法的効力のある督促状が届くと、無視を続けることは難しくなります。

これらの督促が届いた場合は、2週間以内に「異議申し立て」をしないと、最終的には「財産差押え」という方法で、預貯金や給与を強制的に差押えされてしまう可能性もあるのです。

支払督促や差押えについて詳しくは以下の記事で解説しています。

最近は支払督促の手数料が安くなったため、債権額が少ない場合でも債権者は支払督促を送りやすくなっているとの声もあります。

以下の記事で、債権回収会社の回収業務の実態を紹介しています。

引越しや夜逃げをする

こっそり引越しをしたり、夜逃げをしてしまえば、借金は踏み倒せるのでしょうか。

残念ながら債務者が引越しをしても、債権者は住民票や戸籍から住所が確認できます。また住所がわからなくても「公示送達」という方法で裁判を起こすことができます。

債権者は正当な理由があると認められると「第三者請求」によって債務者の住民票や戸籍、戸籍の附票を確認することが可能です。

「戸籍の附票」では住所移転の履歴もわかってしまいます。そのため、引越しをしても住所がいずれ特定されてしまうのです。

用語集

戸籍の附票とは?

用語集

戸籍の附票とは?

新しく戸籍を作成したとき以降の住民票の移り変わりを記録したもので、戸籍と共に本籍地の市区町村で管理が行われています。

第三者請求については、法律(住民基本台帳法、戸籍法)で定められています。

(本人等以外の者の申出による住民票の写し等の交付)

第12条の3 市町村長は、前2条の規定によるもののほか、当該市町村が備える住民基本台帳について、次に掲げる者から、住民票の写しで基礎証明事項(中略)のみが表示されたもの又は住民票記載事項証明書で基礎証明事項に関するものが必要である旨の申出があり、かつ、当該申出を相当と認めるときは、当該申出をする者に当該住民票の写し又は住民票記載事項証明書を交付することができる。

一 自己の権利を行使し、又は自己の義務を履行するために住民票の記載事項を確認する必要がある者

住んでいる場所や勤務先などが把握できないときは、債権者は「公示送達」によって裁判を起こすことができます。

「公示送達」は、訴状を裁判所の掲示板に2週間掲示することで送達が完了したことになり、債務者が知らないまま裁判が始まってしまうのです。

この裁判に債務者が欠席すると、原告である債権者の言い分を一方的に認める判決となる可能性が高くなります。

また債権者に転居先がバレることを恐れて住民票を異動しないと、生活にさなざまな支障が出ます。

住民票を異動しないデメリットは以下の「健康保険の利用や免許更新ができない場合も」で解説します。

借金と夜逃げについて詳しくは以下の記事で解説しています。

結婚するなどして名字を変える

結婚するなどして名字(苗字)が変わると、債権者は追跡ができなくなり借金を踏み倒すことができるのでしょうか。

残念ながら名字が変わっても、債権者は戸籍や信用情報を確認できるため、過去の情報を隠し通すことは困難といえます。

前述のように債権者は正当な理由があると認められると「第三者請求」によって債務者の戸籍を確認することができます。

また生年月日、旧住所や電話番号、運転免許番号などの複合条件で信用情報を照会し、旧姓時期の借入れ情報も把握されてしまうことが多いといえます。

このような調査によって、旧姓時代の借金についても踏み倒しは難しいでしょう。

名字の変更と借金の踏み倒しについて詳しくは以下の記事で解説しています。

友人・知人間や口約束の借金

「個人間の借金に法的な返済義務はない」として、友人や知人からの借金は踏み倒すことができるのでしょうか。

個人の借金も、時効まで逃げ切れば踏み倒しは可能といえます。

しかし個人間の金銭の貸し借りも「金銭消費貸借契約」と呼ばれる契約になります。

書面を交わしていない口約束での貸し借りであっても「借用書がないから借金を踏み倒してもよい」ということではありません。

民法第587条には、金銭を受け取った時点で消費貸借契約は成立するということが定められているためです。

個人間の借金については以下の記事で詳しく解説しています。

借金の踏み倒しはリスクも大きい?滞納したまま逃げる末路は

借金を踏み倒そうと滞納をしたまま逃げ続けていると、さまざまな事態が生じて日常生活に影響を与えます。

滞納を続けていると、次のようなリスクが発生します。

- 滞納を続けていると督促は止まらない

- 損害賠償金を請求され返済額が増え続ける

- 事故情報(ブラックリスト)に登録され信用力が下がる

- 健康保険の利用や免許更新などの公的サービスが受けられない場合も

- 連帯保証人に請求が行われて迷惑がかかる

- 人間関係が悪化して不安を感じる生活に

以下で詳しく解説します。

滞納を続けていると督促は止まらない

借金の返済を滞納している限り、督促はやむことなく続くでしょう。

「放っておけばいずれ督促も止まる」ということはありません。

最初はハガキや封書で督促状が届きますが、しだいに電話や携帯電話へのSMS(ショートメッセージ)などに変化していきます。また自宅に訪問されたり、近隣の住民へ居住確認をされることもあります。

さらに「催告書」という文書が内容証明郵便で届くと、民法第150条で認められている「催告」が成立し、消滅時効が6ヶ月間延長されることになります。

これにより時効の成立が阻止されることになり、踏み倒しは難しくなってしまいます。

督促状・催告書について詳しくは以下の記事で解説しています。

損害賠償金を請求され返済額が増え続ける

借金の返済が滞っていれば、踏み倒そうとしても遅延損害金(損害賠償金)が日々加算されて、返済総額はどんどん増え続けていきます。

用語集

遅延損害金とは?

用語集

遅延損害金とは?

借金を滞納した日数に応じてかかる、損害賠償金の一種です。返済が期日に1日でも遅れると遅延損害金が発生し、滞納している借金を返済するまで増え続けていきます。

遅延損害金の利率(金利)は、借入利率よりも高く設定されていることが一般的です。

| サービス名 | 借入利率(年率) | 遅延損害金利率(年率) |

|---|---|---|

| プロミス アプリローン | 4.5%~17.8% | 20.0% |

| 三井住友カード* | 15.0%~18.0% | 20.0% |

| みずほ銀行カードローン | 2.0%~14.0% | 19.9% |

* 一般カードによるキャッシングの場合

※記載の情報は2023年4月10日現在の情報です。最新の情報は各社のWebサイトなどでご確認ください。

遅延損害金の計算は次の式で計算できますが、滞納すると1日ごとに加算されていく点に注意が必要です。

滞納している金額×遅延損害金利率÷365日×滞納日数

遅延損害金について詳しくは以下の記事で解説しています。

事故情報(ブラックリスト)に登録され信用力が下がる

返済ができずに滞納を2~3ヶ月続けると、「信用情報機関」に事故情報が登録されます。

いわゆる「ブラックリストに載る」「信用情報に傷がつく」という状態で、個人の経済的な信用力が下がってしまいます。

用語集

信用情報機関とは?

用語集

信用情報機関とは?

クレジットカードやローンの契約や取引などの情報を収集・管理している機関です。

ブラックリストに載るのは、おもに次のような場合です。

- 61日以上の支払い遅延(延滞・滞納)をした

- クレジットカードなどを強制解約された

- 保証会社による代位弁済(だいいべんさい)*が行われた

*クレジットカードの支払いやローンの返済を契約者本人ができなくなり、保証会社などの第三者が代わりに返済すること

もし借金の踏み倒しができたとしても、信用情報に「貸し倒れ」と登録される可能性があり、その後5年程度はブラックリストに載った状態になってしまいます。

ブラックリストに載り信用力が下がってしまうと、ローンやクレジットカードの新規契約ができないなど生活に影響が出てしまいます。

ブラックリストに載ると、生活に次のような影響があります。

- クレジットカードが強制解約になる場合も

- 住宅ローンや自動車ローンなどあらゆるローンが利用できない

- スマホの分割購入や住居の賃貸契約ができない場合も

- 健康保険の利用や免許更新ができない場合も

- 連帯保証人へ請求が行われ迷惑がかかる

以下で詳しく解説します。

ブラックリストに載る期間については以下の記事で詳しく解説しています。

クレジットカードが強制解約になる場合も

前述のとおり、滞納が続いていると信用情報機関に事故情報が登録(ブラックリストに載る)されます。

それにより、利用中のクレジットカードも契約更新や途上与信のタイミングで利用できなくなる(強制解約される)可能性があります。

用語集

途上与信とは?

用語集

途上与信とは?

クレジットカード会社が会員の信用を定期的に審査することです。契約時の審査と同じように、利用履歴や滞納などの事故情報をチェックします。

途上与信の頻度はクレジットカード会社によって異なりますが、契約更新時などのほか、数ヶ月ごとに行われる場合もあるようです。

クレジットカードが強制解約された場合は、次のカードも同時に使えなくなるため、注意が必要です。

- 家族カード(強制解約された人が主契約者の場合)

- ETCカード

クレジットカードが使えないときの対処法については以下の記事で詳しく解説しています。

住宅ローンや自動車ローンなどあらゆるローンが利用できない

ローンやクレジットカードの契約時には信用情報を照会されるため、ブラックリストに載っていると審査に通りません。

そのため住宅ローンや自動車ローン*をはじめ、あらゆるローンの新規契約ができなくなります。

*自動車販売店が独自に提供する「自社ローン」の場合は契約できる場合もあります。

クレジットカードのキャッシングやカードローン、複数のローンの支払いをまとめて返済負担を減らせる「おまとめローン」の利用もできません。

そのため急にお金が必要になった場合に、困窮してしまう可能性があります。

- 住宅ローン

- 自動車ローン

- 教育ローン

- カードローン

- 借り換えローン

- おまとめローン

- クレジットカードのキャッシング など

スマホの分割購入や住居の賃貸契約ができない場合も

ブラックリストに載っている期間は、携帯電話・スマホ端末の分割購入ができない場合があります。

携帯電話やスマートフォンの利用料金は、おもに通信料と端末代金で構成されており、別の契約となっています。

携帯電話・スマホ端末の分割払いは、「割賦(かっぷ)購入契約」となります。

割賦購入契約時には申込者の信用情報を照会されるため、ブラックリストに載っていると端末を分割払いで購入できない場合があるのです。

また住居の賃貸契約の際には、賃貸保証会社の審査に通らず新規契約や契約更新ができないケースもあります。

おもに「信販系」とよばれる賃貸保証会社は、入居時や更新時の審査で信用情報を参照するため、ブラックリストに載っていると契約や更新を断られてしまう可能性があるのです。

- アプラス賃貸保証

- オリコフォレントインシュア

- ジャックス(セキュアレントシステム)

- あんしん保証(ライフあんしんプラス・あんしんプラスAC)

- エポスカード(ROOM iD)

- クレディセゾン

- SMBCファイナンスサービス

- SBIギャランティ ほか

健康保険の利用や免許更新ができない場合も

借金を踏み倒そうと住民票を異動しないまま転居すると、公的サービスを受けることができず、生活のさまざまな部分に影響が出ます。

住民票を異動しないと、次のような不利益を被る場合があります。

- 育児や介護などの支援サービスや公共施設の利用ができない

- 子どもを学校に通わせるのが難しくなる

- 国民健康保険を利用できず、保険料が全額自己負担となる

- 公的な身分証明書を提示できず、就業を断られるケースがある

- 運転免許証が更新できない

- 選挙権を行使できず投票できない など

住民票を移さないことでご自身だけでなく、家族にも不利益が生じ、仕事や子どもの教育などに悪影響がある点を理解しておきましょう。

なお、転居したら住民票を異動することが「住民基本台帳法」で定められており、転居後14日以内に異動手続をしないと5万円以下の過料という罰則を科せられる可能性があります。

連帯保証人へ請求が行われ迷惑がかかる

借金をしたときに保証人や連帯保証人を立てている場合は、滞納を続けているとそちらに請求が行われることになります。

保証人や連帯保証人は、債務者本人が返済を行えなくなったときに、代わりに返済義務を負う立場にあります。

特に連帯保証人は、主債務者が返済できない場合に、即座に一括返済を迫られる場合があります。

住宅ローンなどの高額な請求は大きな負担となるので、連帯保証人に多大な迷惑をかける恐れがあるでしょう。

連帯保証人が支払いに応じることができなかった場合は、連帯保証人の資産を差し押さえられる可能性があります。

連帯保証人については以下の記事で詳しく解説しています。

人間関係が悪化して不安を感じる生活に

知人や親戚など個人からの借金を踏み倒した場合は、人間関係が悪化してしまうことが想定されます。

また滞納を続けているかぎり督促は続き、自宅へ訪問されることもあるため、家族も不安にかられるでしょう。

夜逃げのような形で踏み倒そうとしても、債権者は住民票や戸籍を確認して転居先を突き止めて督促を行ったり、転居先にも訪問される可能性があります。

また前述のように住民票を異動しないまま転居すると、さまざまな不利益を被ることになります。

借金を踏み倒そうとすると、このような不安を感じながら生活を続けることになります。

借金を踏み倒すよりもリスクの少ない解決方法は?

ここまで説明をしたように借金を踏み倒すことは難しいといえ、またさまざまなリスクがあります。

そこで、借金問題を解決する正当な方法である「債務整理」をご紹介します。

債務整理には次の3つの方法があります。

- 自己破産

- 個人再生

- 任意整理

以下で詳しく解説します。

借金で困っている人の救済措置である自己破産

「自己破産」は、裁判所を介して、一部の債務を除きすべての借金の支払い義務を免除(免責)してもらう、借金問題を解決するための正当な方法です。

収入がない場合でも利用できるなど、どうしても借金が返済できない人のための救済措置なので、困っている場合は利用を検討すべきといえます。

自己破産には、持ち家や車などの財産が裁判所に回収されるなどのデメリットも存在するため、利用をためらうこともあるでしょう。

しかし借金を踏み倒した場合と比較すると、自己破産をするメリットが多いともいえます。

| 踏み倒しの場合 | 自己破産の場合 | |

|---|---|---|

| 借金の消滅 | 時効成立までなくならない | 全額免除(免責) |

| 損害賠償金 | 加算され続ける | 全額免除(免責) |

| 督促 | 止まらない | 最短即日止まる*1 |

| ブラックリスト | 滞納中は登録され続ける | 5~7年で抹消される*2 |

| 保証人への影響 | 迷惑がかかる | 迷惑がかかる |

| 持ち家への影響 | 原則、競売になる*3 | 回収される |

*1 自己破産手続きを弁護士に依頼した場合

*2 自己破産手続きの開始日を起算日とする

*3 住宅ローンを滞納した場合

- 借金額が多く3~5年で返済できない

- 失業や減収などにより借金返済のめどが立たない

- 生活保護を受給している

- 車や持ち家などの高額な財産がない

また自己破産をしても、日常生活への影響はほとんどないといえます。

年金が受給できない → 年金は受給できる

仕事を解雇される → 自己破産を理由に解雇できない

携帯電話(スマホ)が使えなくなる → 滞納がなければ従来どおり利用できる

選挙権がなくなる → 選挙権はなくならない

海外旅行ができない → 手続きが完了すれば海外旅行はできる

自己破産については以下の記事で詳しく解説しています。

任意整理や個人再生はさらにデメリットが少ない

任意整理や個人再生は、自己破産よりデメリットが少ない債務整理の方法といえます。

- おもに利息をカットしてもらう任意整理

「任意整理」は、裁判所を介さずに直接債権者と交渉することで、おもに利息(将来利息)をカットしてもらい、元金を3~5年で返済していく方法です。

任意整理の大きな特長は、対象にする借金を選べるということです。

住宅ローンや自動車ローン、保証人がついた借金を任意整理の対象から外すことで、財産や保証人に対する影響を抑えられます。

さらに裁判所を介さないため、家族や友人・会社に知られる可能性が低いことも特徴です。

任意整理については以下の記事もご参照ください。

- 借金を5分の1~10分の1程度に減らせる個人再生

「個人再生」は、裁判所を介して借金総額を1/5~1/10程度に減額してもらい、原則3年(最長5年)で返済する方法です。

※減額の下限は100万円。

個人再生の大きな特長は、住宅ローン特則(住宅資金特別条項)を利用することで、家を手放さなくて済むことです。

- 借金額が1/5~1/10程度になれば3~5年で返済できる

- 住宅を手放したくない

個人再生については以下の記事もご参照ください。

3つの債務整理のデメリットを比較すると、次の表のようになります。

自己破産ではデメリットが大きいと感じる場合は、任意整理や個人再生も検討してみるとよいでしょう。

| 任意整理 | 個人再生 | 自己破産 | |

|---|---|---|---|

| 借金の減額幅 | 将来利息カット | 1/5〜1/10程度に圧縮 | 原則全額免除 |

| ブラックリスト登録期間 | 完済後約5年 | 手続き開始後約5~7年 | 手続き開始後 約5~7年 |

| 官報*1 への掲載 | なし | あり | あり |

| 裁判所に行く必要 | なし | あり | あり |

| 家族や会社にバレる可能性 | ほとんどなし | あり | あり |

| 住宅の回収・処分 | なし *2 | なし *3 | あり |

| 車の回収・処分 | なし *2 | なし *4 | あり |

| 保証人への影響 | なし | あり | あり |

*1 新しい法律など重要な事柄を国民に知らせる国の機関紙

*2 任意整理の対象から外した場合

*3 住宅ローン特則を利用した場合

*4 自動車ローンが完済している場合

借金問題の相談は無料!踏み倒す前に弁護士法人・響にご相談を

弁護士法人・響では、借金問題や債務整理に関する相談を無料で受け付けています。

どうしても借金の返済が難しい場合は、ご相談ください。

債務整理をご希望の場合は、借金や収入の額などから適切と思われる債務整理をご提案し、手続きや交渉の多くをお任せいただけます。

※法的手続きの場合は、ご依頼者様自身で書類収集や作成を行っていただく必要がありますが、ていねいにサポートをいたします。

またご相談の結果、債務整理をする必要がない場合は強要することはありませんので、お気軽にご相談ください。

最短即日に督促がストップして取り立てから解放される

弁護士に債務整理を依頼すると、債権者へ「受任通知」を送付します。受任通知を送った債権者からは、督促や返済が原則ストップします。

弁護士法人・響では、債務整理の依頼をいただくと、原則として即日~2日以内に受任通知を送付します。

つまり依頼すると、最短でその日のうちに督促や返済から解放されるのです。

債務整理は正当な借金解決方法なので、債権者が強硬に取り立てを続けることはないといえます。

借金の取り立てに悩んで夜逃げを考えているなら、弁護士に相談することで解決できる可能性が高いといえます。

まずは、弁護士法人・響にお気軽にご相談ください

受任通知については以下の記事もご参照ください。

分割払いもできるので手持ち金がなくても依頼可能

弁護士法人・響では弁護士費用の分割払いも可能です。相談料も無料なので、初期費用は必要ありません。

前述したとおり、ご依頼いただき債権者へ受任通知を送付すると、督促はストップし返済も一時的に止まるため、その間に弁護士費用をお支払いいただくことも可能です。

受付は24時間365日、全国対応可能です。まずはお気軽にご相談ください。

弁護士法人・響について詳しくは以下をご参照ください。

- 借金の踏み倒しとは時効まで逃げ切ること

- 借金の踏み倒しが難しい理由

・督促を無視し続けても止まることはない

・引越しや夜逃げをしても、住民票や戸籍から住所を確認される

・名字を変えても戸籍や信用情報で把握される

・個人間や口約束でも踏み倒すことは違法 - 借金の踏み倒しによるリスク

・滞納を続けていると督促は止まらない

・損害賠償金を請求され返済額が増え続ける

・事故情報(ブラックリスト)に登録され信用力が下がる

・スマホの分割購入や住居の賃貸契約ができない場合も

・健康保険の利用や免許更新ができない場合も

・連帯保証人へ請求が行われ迷惑がかかる

・人間関係が悪化して不安を感じる生活に - 借金を踏み倒すよりもリスクの少ない債務整理

・自己破産は借金で困っている人の救済措置

・任意整理や個人再生は比較的がデメリットが少ない - 借金問題の相談は無料の弁護士法人・響にご相談を

相談無料 全国対応 24時間受付対応

- 月々の返済額を5万→2万へ減額できた事例あり

- 今お金がなくても依頼可能!

- 相談は何度でも無料

- 最短即日!返済ストップ