「プロミスからの借金が返せない…」

プロミスからの借金は債務整理で負担軽減を目指せます。

債務整理は、借金の返済負担を軽くする交渉・手続きで、おもに以下の方法があります。

- 任意整理:債権者(お金を貸した側)と直接交渉をし、返済の負担を減らす方法

- 自己破産:裁判所に申し立て、原則すべての借金の免責(支払い義務の免除)を認めてもらう手続き

- 個人再生:裁判所に申し立て、再生計画を策定し、認可を受けることにより、借金額を大幅に減らしてもらう手続き

このうち、使われることが多いのは任意整理です。

ただし、債務整理のいずれの方法をとっても、一定期間いわゆる「ブラックリストに載る」状態になるほか、プロミスとの再契約は半永久的に難しくなるでしょう。

プロミスからの借金返済に困ったら、弁護士法人・響の無料相談で対処法をご相談いただけます。

なお、当然ですが、債務整理が必要ないような状況で無理に債務整理を勧めることはありませんので、お気軽にご利用ください。

※プロミスの正式名称は、SMBCコンシューマーファイナンス株式会社です。この記事では、プロミスと呼びます

-

債務整理すべきか無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも

目次

プロミスからの借金は債務整理で減額可能!ただし注意点も

プロミスからの借金は債務整理で解決を図れます。

債務整理は、業者との話し合いや、法律上の手続きに基づいて、借金の返済負担を軽くする交渉・手続きで、おもに以下の方法があります。

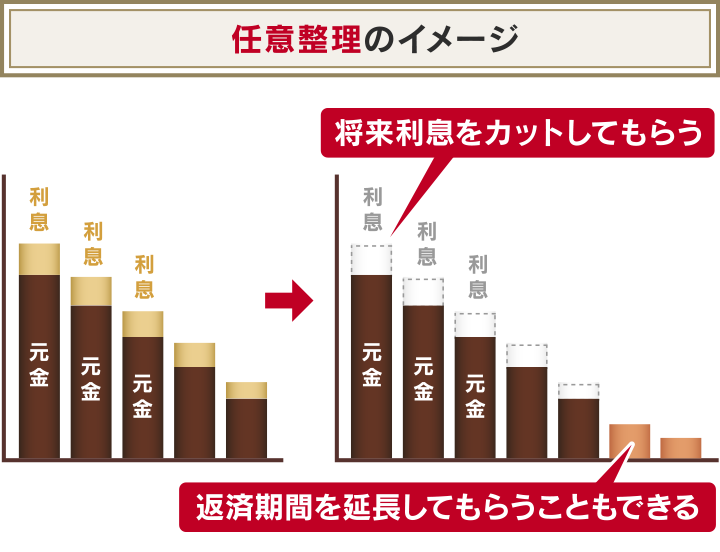

- 任意整理:債権者と直接交渉することで、これから払う利息などをカットし返済の負担を減らす方法

- 自己破産:裁判所を介して、原則すべての借金の支払い義務を免除(免責)してもらう手続き

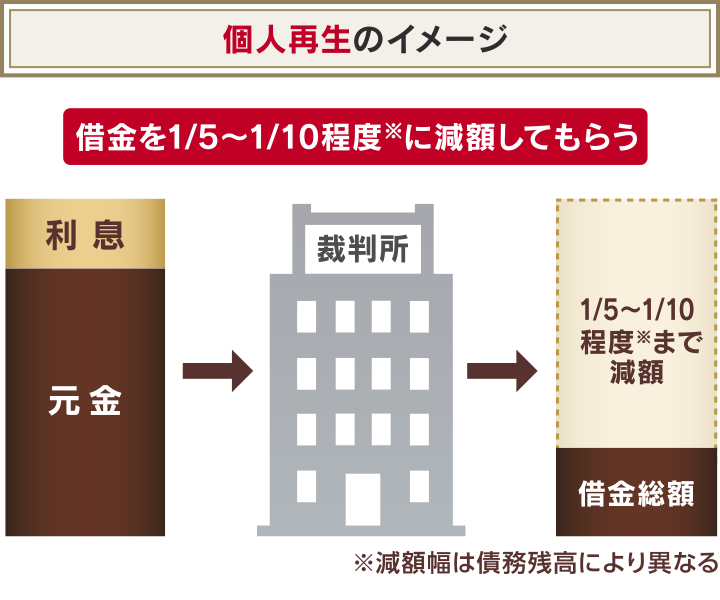

- 個人再生:裁判所を介して借金総額を1/5〜1/10程度に減額してもらう手続き

一定の収入がある場合などは、任意整理が使いやすいでしょう。

各方法について解説します。

債務整理については、以下の記事で詳しく解説しています。

任意整理ではプロミスと直接交渉して将来利息をカットする

任意整理では、以下のようなお金をカットしてもらうようプロミスなどお金を貸した側(債権者)と直接交渉を進めます。

- 将来利息:和解の成立時から完済まで発生する利息

- 遅延損害金:返済が遅れたことに対する損害賠償金(※)

※ 場合によってはカットできないこともあります

これらのお金を減らした後の金額は、3~5年での完済を目指すのが一般的です。

任意整理は、減額後の借金を返せる収入があれば、最も使いやすい方法だといえるでしょう。

プロミスの貸付利率は年4.5〜17.8%であり、利息をカットすることで返済の負担はかなり軽くなるといえるのです(シミュレーションは後述)。

任意整理のメリットは以下のとおりです。

- 住宅ローンや自動車ローンの債権者を交渉対象から外せば、車や家に影響は出ない

- 保証人がついた借金の債権者を交渉対象から外せば、保証人に対する影響を防げる

- 裁判所を介さないため、家族や友人・会社に知られる心配も少ない

- 過払い金が発生していた場合、借金の元金が減ることもある

任意整理については、以下の記事で詳しく解説しています。

プロミスは任意整理に応じてくれることが多い

任意整理は交渉に応じてもらう必要がありますが、プロミスは任意整理に応じてくれることが多いでしょう。

プロミスとの任意整理では、以下のようにスムーズに和解ができる傾向があるといえます(あくまで傾向です)。

- 将来利息は全額カットされることが多い

- 5年弱の分割は可能なことが多い(金額が多額であればそれ以上の分割を行える可能性も)

- 通常は提案すれば時間をおかずに返答が来る

ただし、取引期間が1年未満の場合、分割期間は3年程度(金額が多くても4年程度)になることが多いでしょう。

通常、話がまとまるまでの利息は基本的に全てつくかたちになります。

ただし、プロミスより任意整理に応じてもらえなかったり、和解条件が不利になったりする場合もゼロではありません。

以下で説明します。

プロミスで任意整理ができないケース

プロミスが任意整理に応じない可能性があるのは、以下のような場合です。

- 返済実績がほとんどない(借入開始からほとんど返済をしていない)

プロミスへの利益がほとんどなく、返済の意思も疑われるため - 返済の滞納を続けており、差し押さえを受けている

特に勤務先を知られていて、給与の差し押さえを受けている場合、給与を差し押さえ続けた方が借金を確実に回収できるため、プロミス側に利益があるため - 虚偽の申請でお金を借りていた

契約違反と見なされ、信用が得られない可能性があるため

こういったことがあれば、事前に弁護士などの法律の専門家に相談し、任意整理が可能か判断してもらうとよいでしょう。

プロミスからの借金100万円を任意整理した場合のモデルケース

プロミスからの借金100万円を以下のような条件で任意整理した場合、どれくらい月の返済額や支払総額が減るかを考えてみましょう。

<プロミスからの借入条件・返済状況の例>

- 借入残高:100万円

- 借入利率:15.0%

- 残りの返済期間:3年

- 滞納:なし

<任意整理の和解条件>

- 将来利息:全額カット

- 返済期間:3年→5年に延長

| 任意整理しなかった場合 | 任意整理した場合 | |

|---|---|---|

| 返済回数 | 36回 | 60回 |

| 月の返済額 | 3万4,665 円 | 1万6,667円 |

| 支払総額 | 124万7,934 円 | 100万円 |

※あくまで一例です。このとおりに減額されることを約束するものではありません

※ 返済シミュレーションで計算をしています。実際の返済額などは異なる場合があります

ご自身の借金が減るかどうかは、減額シミュレーターで確認することが可能です。

借金、減らせる?30秒で借金減額診断する

任意整理のデメリットは信用情報機関に事故情報が登録されること

任意整理のデメリットとして、信用情報機関に事故情報が登録される(いわゆるブラックリストに載る)点が挙げられます。

事故情報の登録期間は、任意整理の場合、完済日から約5年です。

いわゆるブラックリストに載っている間は、以下のような影響が出ます。

- クレジットカードが利用停止になり新規発行もできない

- 金融機関や消費者金融などでローンの契約ができない

- スマホや携帯電話端末の分割払いができない

- 新規で賃貸契約ができない場合がある

- ローンや奨学金の保証人・連帯保証人になれない

債務整理中のクレジットカード利用については、以下の記事で詳しく解説しています。

用語集

信用情報機関とは?

用語集

信用情報機関とは?

信用情報機関とは、クレジットカードやローンなどの利用者の取引・契約情報など(信用情報)を収集・管理する機関です。

過剰な貸付けを行わないよう、金融機関や消費者金融、クレジットカード会社などはそれぞれ信用情報機関に加盟し、利用者の信用情報を登録・チェックしています。

債務整理をしたという事実は各社によって事故情報として登録され、共有されるのです。

信用情報機関には、以下の3つがあります。

いわゆるブラックリストの影響については、以下の記事で詳しく解説しています。

このほか、債務整理をすると「社内ブラック」と呼ばれる状態になることもあります。

これについては後述します。

自己破産は収入が減った場合などの選択肢

自己破産は、裁判所に返済不能を申し立て、原則すべての借金の返済を免除する制度です。

収入や財産の状態によっては自己破産をして負担を減らした方がよいケースもあります。

ただし自己破産では、以下のような注意点もあります。

- 自宅や車など、一定以上の価値がある財産は回収される

- ギャンブルや浪費などによる借金では利用できない可能性がある

- 手続き後約5〜7年、いわゆるブラックリストに載る

- 官報に住所および名前が掲載される

- 引っ越しや旅行に制限がかかることもある(自己破産の手続き期間のみ)

- 職業や資格に制限がかかる(自己破産の手続き期間のみ)

- 保証人・連帯保証人がついている借金がある場合、一括請求がいく

自己破産については、以下の記事で詳しく解説しています。

個人再生は借金額が多い場合の選択肢

個人再生を選択することで、自宅を手元に残しながら借金を大幅に減らせる可能性があります。

個人再生では、借金を返済できないことを裁判所に申し立て、認可を受けることができれば借金を5分の1〜10分の1程度に減額できる可能性があります。

この際、住宅ローン返済中の家を手元に残せる「住宅ローン特則(住宅資金特別条項)」と呼ばれる制度があるのもポイントです。

減額を認めてもらった借金は、原則3年(最長5年)で返済を行っていくことになります。

ただし、個人再生には以下のような注意点があります。

- 手続き後約5〜7年程度、いわゆるブラックリストに載る

- 借金がいくらであっても、減額後の金額が100万円未満になることはない(100万円未満の借金はそのまま残る)

- 保有する財産が多い場合などは、手続き後の返済額が高くなる可能性がある

- 手続きが複雑で、かかる期間も長い

- 保証人・連帯保証人がついている借金がある場合、一括請求がいく

- 官報に住所および名前が掲載される

個人再生については、以下の記事で詳しく解説しています。

プロミスからの借金の債務整理が終わるまでどれくらいかかる?流れも解説

プロミスからの借金の債務整理にかかる期間は以下のとおりです。

- 任意整理:3〜6ヶ月程度

- 自己破産:6ヶ月〜1年程度

- 個人再生:1年〜1年半程度

それぞれの流れとあわせて、以下で詳しく解説します。

任意整理は3〜6ヶ月程度が目安

任意整理は、和解まで3〜6ヶ月程度が目安となり、和解後は3〜5年で完済を目指すのが一般的です。

任意整理の大まかな流れは以下のとおりです。

弁護士に依頼・受任通知の送付(即日〜遅くとも1週間程度)

↓

利息の引き直し計算・書類準備(1〜2ヶ月程度)

↓

債権者(プロミス)と交渉(1〜3ヶ月程度)

↓

和解成立

↓

合意された和解条件に基づいて返済開始(3〜5年)

↓

完済

任意整理の流れについては、以下の記事で詳しく解説しています。

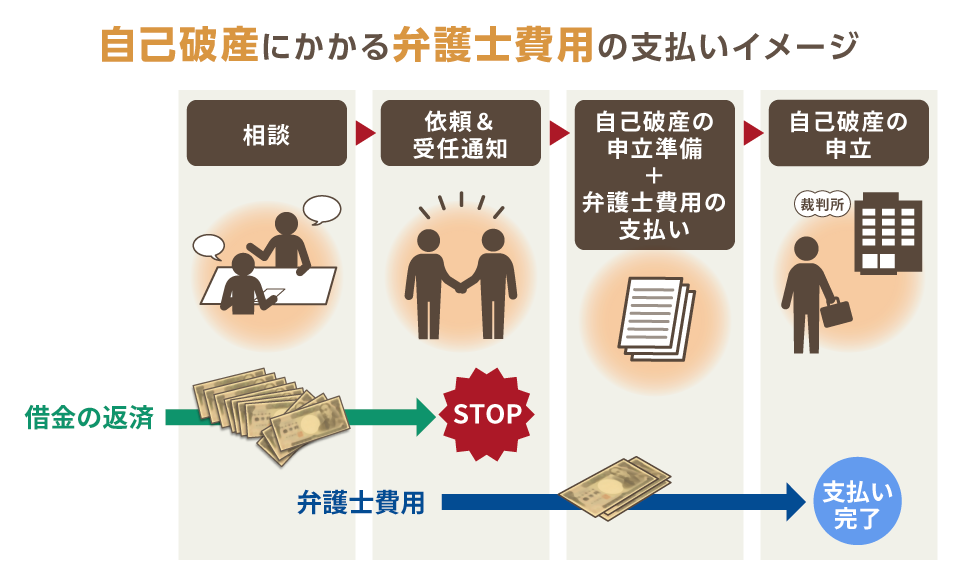

自己破産は6ヶ月〜1年程度が目安

自己破産にかかる期間は6ヶ月~1年程度が目安です。

破産手続きは弁護士に依頼して進めるのが一般的で、管財事件と呼ばれる手続きになった場合は次の図のような流れで進みます。

弁護士に依頼・受任通知の送付(即日〜遅くとも1週間程度)

↓

申立書類などの準備(3〜6ヶ月程度)

↓

裁判所に自己破産の申立て・破産尋問(即日〜1ヶ月程度)

↓

破産手続の開始決定・手続きの種類が決定(破産審尋から約1週間後)

↓

破産管財人による調査・清算(1〜3ヶ月程度 ※)

↓

債権者集会(※)・免責審尋(調査・清算後1ヶ月程度)

↓

免責許可の決定

↓

免責許可確定(免責許可の決定から約2週間後)

※これらの段階は、同時廃止事件の場合は省略されます

*裁判所によって流れが異なることもあります

自己破産の流れについては、以下の記事で詳しく解説しています。

個人再生は1年〜1年半程度が目安

個人再生の手続きにかかる期間は1年~1年半程度です。

多くの場合、書類の用意や申立ての準備などで長い時間が必要となり、かつ煩雑な手続きでもあるため、弁護士に依頼して進めることが一般的です。

手続き後は、3年(最長5年)で減額後の借金を返済します。

弁護士への相談から、再生計画の許可の決定・再生計画に沿った返済まで、大まかには次のような流れで進みます。

弁護士に依頼・受任通知の送付(即日〜遅くとも1週間程度)

↓

申立書類などの準備(2〜3ヶ月程度)

↓

裁判所に個人再生の申立て・個人再生委員の選任、面談(※)(1ヶ月程度)

↓

履行テスト(6ヶ月程度※)

↓

個人再生手続開始決定・再生債権や財産の調査(2〜3ヶ月程度)

↓

再生計画案の提出・債権者による議決もしくは意見聴取(1〜2ヶ月程度)

↓

再生計画案認可決定(1ヶ月程度)

↓

再生計画に即し返済再開(原則3年、最長5年)

↓

完済

※これらの段階は、裁判所の判断によって行われるかどうかが変わります

*裁判所によって流れが異なることもあります

個人再生の流れについては、以下の記事で詳しく解説しています。

債務整理後プロミスとの再契約は原則できない

債務整理をすると、プロミスと再契約することは基本的にできません。

いわゆる「社内ブラック」と呼ばれる状態になり、審査に通らなくなるためです。

また、これにより、系列会社との契約に影響が出るケースもあります。

詳しく解説します。

いわゆる社内ブラックの情報は半永久的に残る

いわゆる社内ブラックとは、貸金業者や金融機関が社内で独自にデータベース化している顧客の情報に事故情報が載っていることを指します。

その結果、債務整理の対象になった貸金業者や金融機関では、その後の利用ができなくなる可能性があるのです。

いわゆる社内ブラックは期間が決まっておらず、半永久的に残るケースもあります。

したがって、プロミスからの借金を債務整理した後、プロミスから再度借り入れを行うのは基本的に難しいと考えた方がよいでしょう。

SMBCモビットなどの審査にも通らなくなる

プロミスはSMBCコンシューマーファイナンスグループの企業です。

いわゆる社内ブラックの情報は系列会社にも共有されるため、債務整理後は以下のような会社のクレジットカード・ローン契約を結ぶのは難しい可能性が高いでしょう。

- SMBCモビット

- 三井住友銀行

三井住友銀行の口座凍結に至るケースも

プロミスからの借金を債務整理する際、以下の条件を満たすと三井住友銀行の口座が凍結される可能性があります。

- 三井住友銀行のカードローンなどを利用している

- 三井住友銀行に銀行口座がある

口座が凍結されるとお金を引き出すことができなくなるので、事前にお金を引き出しておいたり、給与受け取りの口座を変更したりといった対策が必要となるでしょう。

カードローン分の借金の債務整理についてとあわせて、弁護士などの専門家とよく相談しておくことをおすすめします。

債務整理による口座凍結については、以下の記事で詳しく解説しています。

プロミスからの借金の債務整理を考えたら弁護士法人・響に相談を

プロミスからの借金に困って債務整理を考えたら、弁護士法人・響の無料相談を一度お気軽にご利用ください。

メリットは以下のとおりです。

- 何度でも無料で相談できる

- 状況に合った債務整理の方法の提案を受けられる

- 弁護士費用は分割で支払い可能

- 債務整理をスムーズに進められる

それぞれ解説します。

何度でも無料で相談できる

弁護士法人・響では、借金問題について何度でも無料で相談できます。

収支の状況などから債務整理が必要ないと考えられるにもかかわらず、無理に債務整理を勧められるようなことはありません。

安心してご利用ください。

状況に合った債務整理の方法の提案を受けられる

弁護士法人・響は問合せ・相談実績が43万件以上あります。

所属している弁護士は債務整理の解決実績も豊富なので、状況に合った債務整理の方法と進め方の提案が可能です。

プロミスからの借金を債務整理することによるデメリットへの対処法もご相談いただけます。

弁護士費用は分割で支払い可能

弁護士法人・響の弁護士費用は、分割でお支払いいただけます。

債務整理を弁護士に依頼すると「受任通知」がプロミスなどの債権者に発送され、その到着後、借金の督促と支払いが一時的に止まります。

その間に、弁護士費用を積み立てていただくことができます。

今すぐまとまった金額が準備できない場合でも、債務整理の依頼が可能なのです。

債務整理をスムーズに進められる

債務整理は、法律の知識と、それ以上に実務の知識がないと進めるのがなかなか難しいものです。

実務経験の豊富な弁護士に依頼することで、スムーズに交渉・手続きを進めることができます。

生活の立て直しにも注力しやすいでしょう。

- プロミスからの借金問題については、債務整理で解決できる可能性があります。

債務整理は、業者との話し合いや法律上の手続きを通して、借金の返済負担を軽くする交渉・手続きで、任意整理・自己破産・個人再生といった方法があります。 - プロミスからの借金で使われることが多いのは任意整理です。直接交渉で返済負担を軽くする方法で、プロミスには交渉に対応してもらえることが多いでしょう。

- ただし、債務整理のいずれの方法をとっても、以下のような注意点があります。

・一定期間、信用情報機関に事故情報が登録される(いわゆるブラックリストに載る)

・いわゆる社内ブラックと呼ばれる状態になり、プロミスとの再契約は半永久的に難しくなる - プロミスからの借金返済に困ったら、弁護士法人・響の無料相談で対処法をご相談いただけます。債務整理案件の解決実績豊富な弁護士が最適な解決方法をご提案しますので、お気軽にご利用ください。

-

債務整理すべきか無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも