- 弁護士会所属

- 第二東京弁護士会 第57615号

- 出身地

- 千葉県

- 出身大学

- 明治大学法学部 明治大学法科大学院

- 保有資格

- 弁護士・行政書士・宅地建物取引士

- コメント

- ご希望に沿えるよう最善を尽くしていきます。まずは相談だけでもしてみてはいかがでしょうか。

「借金をどうにか解決したいけど、持ち家は手放したくない…」という思いを抱えている方。

自己破産をする場合は、申立人(本人)名義の持ち家は、原則として手放す必要があります。

しかし、持ち家を残したまま借金解決する方法もあります。

債務整理には、任意整理や個人再生といった選択肢もあり、状況によっては持ち家を維持したまま借金を減額し解決できる可能性があります。

一人で抱え込まず、まずは、あなたの状況を整理してみませんか?

弁護士法人・響では、借金の状況をくわしくお聞きし、あなたに合った解決方法をご提案いたします。

相談は無料ですので、まずはお気軽にご相談いただけたら、お力になれるようサポートさせていただきます。

-

自己破産すべきか無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも

目次

「弁護士に相談すべき…?まだ早い?」とお悩みの方へ。

まずは「借金相談緊急度チェック」でご自身の状況をチェックしてみませんか?借金相談の目安を確認できる無料ツールです。

「緊急度:中」以上の結果の方は、弁護士への相談によって状況が改善できる可能性があります。

※弁護士には守秘義務があり、入力いただいた情報を他の目的で利用したり、お問い合わせ内容をご家族やお勤め先などにお知らせすることは一切ありません。

自己破産すると本人(破産者)名義の持ち家は原則処分される

自己破産をすると、申立人(本人)名義の持ち家は原則として換価処分(財産を換金すること)され、債権者への返済に充てられます。

自己破産は、借金の返済ができなくなってしまった人が、その時点で持っている財産をごく一部を除いてすべて換金し、債権者に配当する代わりに債務を帳消しにしてもらう手続きです。

この「ごく一部」に当たる財産を自由財産といい、以下のような必要最低限の財産に限られます。

- 99万円までの現金

- 20万円以下の預貯金や生命保険解約返戻金

- 評価額が20万円以下の自動車

- 生活に欠かせない衣服、寝具、家具、台所用具、畳および建具

- 1ヶ月間の生活に必要な食料および燃料

- 職業や生活上必ず必要となるもの

20万円以下の財産(預貯金・生命保険解約返戻金・不動産・車など)は手元に残すことができる可能性があります。

しかし、20万円以下の価値しかない家はほとんどないため、持ち家は原則として換価処分の対象となるのです。

自由財産について詳しくは、以下の記事をご覧ください。

競売で持ち家の買受人が見つからず処分されないケースも

自己破産において家を処分する際は、通常「競売」の手続きが行われます。

債権者の申し立てによって地方裁判所が購入者を募集し、一番高い値段で入札した人にその物件を売却します。

ただし、持ち家が競売に出されても買受人が現れなかった場合は、持ち家を処分しなくて済むことがあります。

具体的には、地方裁判所が競売を3回行っても購入者が現れず、売却できる見込みがない場合は、競売が中断され、最終的には取り消しとなります(民事執行法第68条3項に基づく)。

この場合、自己破産をしても持ち家に住み続けることが可能ですが、ごくまれなケースといえるでしょう。

自己破産において持ち家の名義が本人以外のときの扱いは?維持できるケースも

自己破産をした時に処分される財産は、本人名義の財産のみです。それゆえ、たとえば夫が自己破産をする場合でも、妻名義の財産は処分の対象にはなりません。

それでは、住んでいる家が自己破産をした本人以外の名義だった場合は、どうなるのでしょうか。

家の処分は自分だけでなく、同居家族にも影響が及ぶ大事なことです。持ち家の名義によって、今後住み続けられるかどうか変わりますので、ぜひ知っておきましょう。

以下のポイントについて、解説します。

- 家族名義(親や配偶者名義)ならそのまま住み続けられる

- 共有名義(夫婦名義など)なら売却の対象になる可能性がある

- 自己破産直前に離婚などで名義変更すると詐欺罪に当たることも

家族名義(親や配偶者名義)ならそのまま住み続けられる

自己破産をする本人が住んでいる家であっても、親や配偶者といった、本人の家族名義の家については、処分されることはありません。

自己破産をしたときに処分される財産は、本人名義の財産のみです。

家族名義の財産は本人名義の財産ではないので、この場合は問題なく住み続けることができます。

注意が必要なのは、家族がすでに亡くなり、家の名義人が変わっている場合です。

親や配偶者といった近い家族・親族が亡くなったとき、相続によって自己破産をした人が名義人になっていることがあります。

この場合は、本人名義の財産となっている以上、持ち家は処分されることになります。

共有名義(夫婦名義など)なら原則売却の対象に

住んでいる家を、自己破産をする本人とその配偶者の共有名義で所有している場合には、処分の対象となることがほとんどです。

共有名義の財産について、本来は共有している人の持ち分は、それぞれの人が保有する財産ということになります。

たとえば、1000万円の価値のある家の持ち分を、「夫6:妻4」の持ち分割合で共有名義にしている場合は、夫が自己破産をしたとしても、妻が保有する400万円分の家は妻個人の財産として保有し続けることができます。

とはいえ、家の4割分の権利だけを残して処分するというのは現実的ではありません。

実際には、家の買受人が「共有物分割請求訴訟」を提起して、共有状態が解消されるケースが多いです。

これは、上の例でいえば共有状態を分割して夫・妻それぞれの名義としたうえで、持ち家を売却し、妻が売却額の400万円を持分として受け取るという流れとなります。

このように、共有名義の家は結局、手放さざるを得ない可能性が高いこととなります。

破産手続き直前に離婚などで名義人を変更すると財産隠しや詐欺罪に当たることも

自己破産による持ち家の処分を免れるために、たとえば離婚をして家の名義を自己破産をした本人以外に変更したとしても、それは認められません。

自己破産は通常、「破産管財人」によって、破産者の財産が管理・処分されます。

破産管財人については以下の記事で詳しく解説しています。

破産者の財産は細かく調査され、不動産登記簿も確認対象となるため、名義の変更も発覚してしまいます。

破産管財人は、変更された名義を一定の条件に基づき、自己破産をした本人名義に戻す権限を持っています。

そのため、名義を変更しても結局、もとの名義に戻されることがほとんどです。

それどころか、名義変更が財産隠しと見なされれば、裁判所によって「免責不許可事由」に当たると判断され、自己破産が認められなくなる可能性があります。

免責不許可事由とは、自己破産による借金の帳消しが認められなくなってしまう事情のことをいいます。

免責不許可事由については以下の記事で詳しく解説しています。

さらに、「詐欺破産罪」に当たる行為として刑事罰(※)を問われる可能性もありますので、注意してください。

※10年以下の懲役もしくは1,000万円以下の罰金、またはその両方が科される(破産法第265条)。

詐欺破産罪にあたるケースについて、以下の記事で具体的に解説されています。

「破産前の財産処分は違法? 注意すべき「詐欺破産罪」とは?」|弁護士法人・響 Presents 島田秀平と古藤由佳のこんな法律知っ手相

自己破産しても持ち家に住み続ける方法を解説

自己破産をした後に、持ち家を手放さずそのまま住み続けられる方法が、全くないというわけではありません。

具体的には、以下の2つの方法があります。

- 家族に持ち家を購入してもらう

- 持ち家をリースバックする

以下で詳しく解説します。

破産申立て後に家族に持ち家を購入してもらう

持ち家を、親や配偶者といった自分と非常に近い家族・親族に買い取ってもらえば、家族・親族の了承を得て住み続けることはできるでしょう。

先述したように、自己破産による処分が行われる前に名義を変更することは、財産隠しなどと見なされるため、認められません。

しかし、自己破産の手続きが開始された後に、破産管財人を通して家族または親族に購入してもらえば、購入費用が債権者に配当される形になるので、問題ありません。

この場合、家族・親族が購入するからといって、一般的な相場より安く売り渡すことはできないという点に注意しましょう。そうなっては結局、処分逃れに近くなってしまうからです。

また、支払いは一括で行う必要があります。家族・親族間の不動産売買では、通常の住宅購入のように住宅ローンを組んでくれる金融機関はほとんどないので、分割払いにすることができないためです。

自己破産した時の住宅ローンへの影響は以下の記事で詳しく紹介しています。

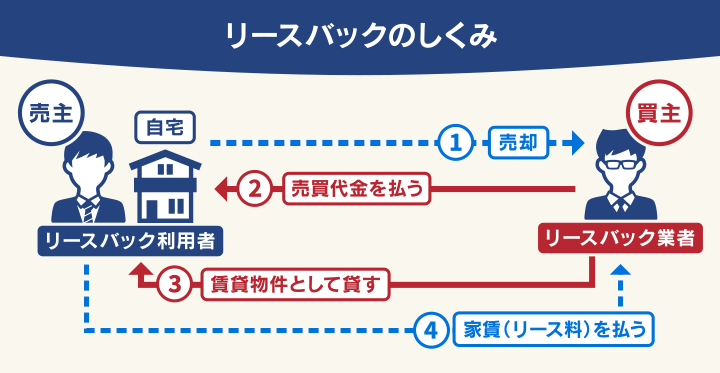

不動産会社と契約して持ち家をリースバックする

破産管財人から許可を得て、不動産会社と契約して持ち家を「リースバック」すれば、自己破産をしてもそのまま持ち家に住み続けることが可能となります。

リースバックとは、不動産会社に家を買い取ってもらったうえで、不動産会社に対して家賃を支払い、借家として今の家に住み続けるという一連の仕組み(契約)をいいます。

住み慣れた家で生活しながら、まとまった資金を捻出するための方法です。

しかし、リースバックを行う場合は注意点が2つあります。

1.家賃負担が大きくなる可能性が高い

リースバックの家賃は周辺の相場価格や立地など、ほとんど考慮されずに決定されますので、家賃負担が大きくなる可能性があります。

2.買取資金を用意しなければならない

リースバックは、不動産会社から家を買い戻すことを前提に契約を行います。

基本的には、1〜5年以内に買い戻すことが必要となるため、それまでに買取分の資金を用意しなければなりません。

それができなければ、結局家を手放すことになります。

持ち家を手放さず借金を解決するなら債務整理という方法もある

ここまで解説してきたとおり、自己破産をする場合は、原則として持ち家は手放すことになります。

しかし、借金の解決手段は、自己破産だけではありません。

自己破産と違って借金が完全に帳消しになるわけではありませんが、以下のいずれかの債務整理の手続きを取ることで、持ち家を残したまま、借金を完済できる可能性があります。

- 任意整理

- 個人再生

以下で詳しく解説します。

債務整理については以下の記事で詳しく解説しています。

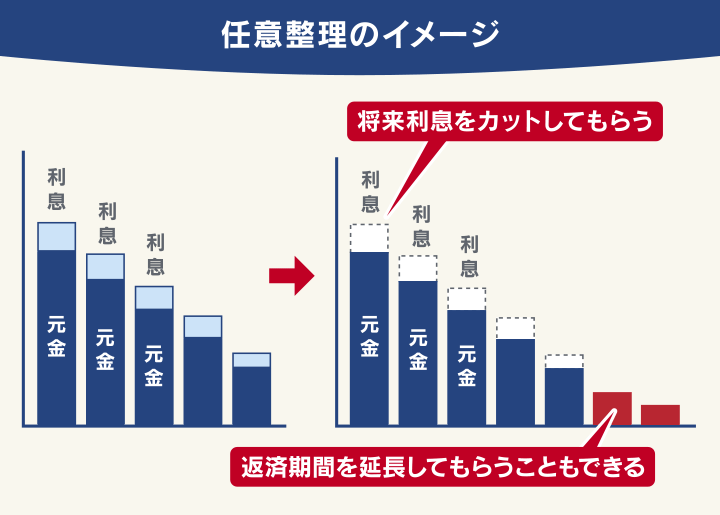

任意整理なら住宅ローンを対象外にすることで住宅を維持できる

任意整理によって借金を完済できる場合は、持ち家を手放さずに済みます。

任意整理とは、債務者(お金を借りている側)が債権者(お金を貸している側)と交渉し、利息や遅延損害金のカット、返済期間の延長などを認めてもらう債務整理の手続きです。

自己破産のように借金が帳消しになるわけではありませんが、財産の差押えなどが行われないため、債務整理によるリスクを最小限に抑えることができます。

任意整理は、債務整理の対象とする借金(債権者)を選ぶことができるため、住宅ローンを外せば、持ち家を手放さなくて済みます。

なお、住宅ローンがない持ち家は、そもそも任意整理とは関係ないので、手放す必要はありません。

任意整理について詳しくは、以下の記事をご覧ください。

個人再生の住宅ローン特則を利用すれば住宅は維持できる

個人再生を行う場合も、住宅ローン特則を利用すれば、持ち家を手放さずに済む可能性があります。

個人再生とは、裁判所に申立てを認めてもらうことで、借金を5分の1~10分の1程度に減額し、原則として3〜5年間で分割して返済する債務整理の手続きです。

個人再生について詳しくは、以下の記事をご覧ください。

個人再生には、「住宅ローン特則」という制度が設けられています。これは、住宅ローンを契約どおりに返済し続けることで、 持ち家の処分を免除してもらう制度です。

なぜこのような制度があるかというと、個人再生の目的のひとつに「債務者の経済生活の再建」があるからです。住宅は経済生活の基盤となるため、個人再生で返済を行うことを条件に、特別に処分しない措置が取られています。

住宅ローン特則が認められるためには、以下のような条件を満たす必要があります。

- 住宅資金貸付債権(住宅ローンとしての借り入れ)であること

- 再生債務者(個人再生の申立人)が所有している住宅であること

- 再生債務者の居住用の建物であること

- 住宅を他の借り入れの担保にしていないこと

- 滞納による代位弁済後、6ヶ月以内に再生手続開始の申立てをしていること

個人再生の住宅ローン特則については以下の記事で詳しく解説しています。

なお、住宅ローンがない持ち家は、個人再生をするからといって処分されることはありません。

個人再生した時の住宅ローンへの影響はこちらの記事で詳しく紹介しています。

住宅ローン返済中に自己破産する場合は任意売却を検討する

返済能力などの問題で、任意整理と個人再生のいずれも選択できない場合は、自己破産をする他ありません。

その場合、住宅ローンが残っている状態であれば、持ち家を任意売却するという手段が有効です。

任意売却とは、債権者や連帯保証人に了解を取って、自己破産をする本人、または業者が買受人を見つけ、家を売却することです。

通常、住宅ローンの代位弁済後は、裁判所によって住宅が競売にかけられ、売却金が返済に充てられます。しかし、一般に競売による売却は、通常の不動産取引の7割程度の金額にしかならないといわれています。

そのため、競売に出さずに売却した方が、おおむね回収金額は大きくなります。

以下、任意売却の具体的なメリットを解説します。

- 売却で得たお金を生活費や自己破産費用に充てられる

- 自己破産の手続きが短期間で済む可能性がある

売却代金を生活費や自己破産費用に充てられる

任意売却を行うことで、その売却代金の一部を、自己破産後の生活費や自己破産の費用に充てられる可能性があります。

通常、任意売却による売却代金は、まずは住宅ローンや不動産担保ローンなど、持ち家に対して抵当権を設定している借金の返済に充てられます。

物件の価値が上がっていた際には、借金を返済してもまだお金が手元に残ることもあります。住宅ローンや不動産担保ローンなどの借入残高よりも、売却価格の方が高かった場合です。

その場合、売却代金の残りは、自己破産を申し立てる際の弁護士への依頼料や、今後の必要最低限の生活費、引っ越し代などに充てることが認められています。

自己破産の費用について詳しくは、以下の記事をご覧下さい。

同時廃止事件として処理され手続きが短期間・低費用で済む可能性がある

持ち家を任意売却することによって、他に換価できる財産がなくなれば、「同時廃止事件」として処理され、自己破産の手続きが短期間・低費用で済むかもしれません。

同時廃止事件とは、自己破産の一種で、換価できる財産がほとんどない場合に、破産手続きが始まるのと同時に終了とする手続きです。

自己破産には他に管財事件という手続きがあり、以下のような違いがあります。

| 管財事件 | 破産者の財産を処分して債権者に分配する業務を行う「破産管財人」が選任される自己破産の手続き。財産がある場合は管財事件となる。 ・費用の目安:80万~130万円 ・期間の目安:6ヶ月〜1年 |

| 同時廃止事件 | 管財人の弁護士が付かない自己破産の手続き。財産がない場合は同時廃止事件となる。 ・費用の目安:30万~50万円 ・期間の目安:3〜6ヶ月 |

同時廃止事件と管財事件の違いは以下の記事で詳しく解説しています。

同時廃止事件では破産者の財産を処分する必要がなく、破産管財人は不要です。その分、管財事件と比べて手続きにかかる費用や期間を抑えることができるのです。

自己破産の手続きの流れや期間について詳しくは、以下の記事をご覧ください。

借金返済の方法に迷う場合は法律の専門家である弁護士・司法書士事務所に相談を

ここまで解説してきたように、借金の解決方法は自己破産だけではありません。

持ち家を残したい場合には、任意整理や個人再生などの債務整理を検討してみるとよいでしょう。

どの債務整理の手続きが最も適しているかは、債務者それぞれの借金額や借金の理由、財産の状況によって異なります。

借金の額がどうやっても返しきれないほど大きければ、自己破産が適しています。

一方で、一定の返済能力があったり、持ち家など特定の財産を残したい場合には、状況を総合的に把握して、任意整理や個人再生といった別の債務整理の方法を考える必要があります。

これを個人で判断するのは簡単ではないため、法律の専門家である弁護士や司法書士に相談することをおすすめします。

弁護士法人 響は24時間365日無料相談を受付中

弁護士法人・響は、債務整理の相談実績が80万件以上あるため、安心してご相談いただけます。

自己破産を含む債務整理に関する相談を24時間365日、無料で受け付けていますので、お気軽にご相談ください。

なお、相談者様の借金額や返済状況、収入によっては、必ずしも債務整理が必要でない場合もあります。そうした場合にまで、債務整理をお勧めすることはありませんので、ご安心ください。

- 自己破産をする場合、申立人(本人)名義の持ち家は、原則として手放す必要があります。

- 配偶者や親などとの共有名義であっても、売却の対象になる可能性があります。

- 自己破産をする前に離婚をして名義変更をすると、「詐欺破産罪」として刑事訴追される可能性もあるので、注意しましょう。

- 自己破産をしても持ち家に住み続ける方法は以下の2つです。

・家族に持ち家を購入してもらう

・持ち家をリースバックする

ただし、どちらの方法も不利な条件があるため、簡単には行えません。 - 借金の解決手段は、自己破産だけではありません。任意整理や個人再生など、他の債務整理の手続きを取ることで、持ち家を残せる可能性はあります。

- どの債務整理の手続きを取るべきか迷う場合は、弁護士に相談するようにしましょう。

弁護士法人・響では、24時間・365日、無料で相談を受け付けていますので、お気軽にご相談ください。

-

自己破産すべきか無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも