- 弁護士会所属

- 第二東京弁護士会 第57615号

- 出身地

- 千葉県

- 出身大学

- 明治大学法学部 明治大学法科大学院

- 保有資格

- 弁護士・行政書士・宅地建物取引士

- コメント

- ご希望に沿えるよう最善を尽くしていきます。まずは相談だけでもしてみてはいかがでしょうか。

成年年齢が18歳に引き下げられたため、親の同意なしにローンを組む・クレジットカードを契約する・一部の消費者金融で借金をすることが可能になりました。

急な出費や欲しいものがなかなか買えない…そんな時、借金という選択肢も頭に浮かぶかもしれません。

しかし、借金は使い方を間違えると大きなトラブルに繋がります。

「借金をしてしまった」

「ちょっと相談したいけど、家族には言えない…」

すでに借金し不安を抱えているなら、よろしければ私たち弁護士法人・響に悩みをお聞かせいただけませんでしょうか。

一人で抱え込まず、まずは解決への第一歩を踏み出すお手伝いをさせていただきます。

相談は無料ですので、お気軽にご連絡ください。

-

借金問題の無料相談は

弁護士法人・響へ- 何度でも

相談0円 - 24時間

365日受付 - 秘密厳守

- 何度でも

目次

18歳以上の成人が知っておきたい借金のリスク

「借金」と聞くと、悪いイメージを持つ人も少なくないでしょう。

奨学金や住宅ローン、自動車ローンなどは、将来や生活のために必要な借金といえます。

しかし、借金にはリスクがあることも知っておきましょう。

トラブルを避けるためにも、正しい知識を身に着けておく必要があります。

まずは、借金のリスクを解説します。

未成年者取消権で保護されず本人の責任になる

未成年は、親の同意のない契約は取り消すことができます。これは民法で定められた「未成年取消権」といいます。

成人年齢が18歳に引き下げられたということは、18歳でも親の同意なしに借金の契約ができますが万一トラブルになっても取り消すことはできません。

(未成年者の法律行為)

第5条 未成年者が法律行為をするには、その法定代理人の同意を得なければならない。ただし、単に権利を得、又は義務を免れる法律行為については、この限りでない。

2 前項の規定に反する法律行為は、取り消すことができる。

※引用:e-GOV「民法」

借金などの契約をする際は、すべて本人の責任となることを肝に銘じておきましょう。

カードローンやキャッシングには利息が加算される

借金をすると、必ず「利息」が加算されます。

借りている金額が多いほど、また返済期間が長くなるほど利息も増えていくことに注意しましょう。

特に消費者金融などのカードローンや、クレジットカードのキャッシングは金利が高めに設定されているため、想像以上に利息が多くなることがあります。

金利や利息については後述します。

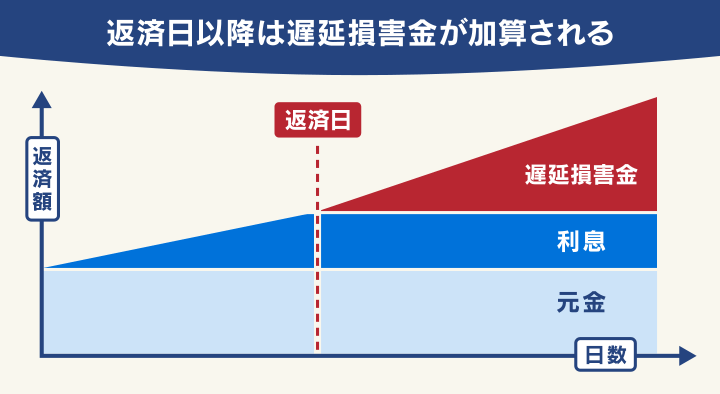

返済が遅れると遅延損害金が加算される

決められた返済期日に返済ができない場合は、「遅延損害金(ちえんそんがいきん)」が加算されます。

遅延損害金とは、借金などを滞納した場合に発生する損害賠償金です。

通常の利息とは別に、返済期日を1日でも過ぎると滞納元金(返済額+未払い利息)に対して規定の利率が加算されます。

遅延損害金は利息分の金額に対しても加算されるため、通常の返済時より返済総額が多くなるリスクがあります。

遅延損害金の計算は、次の式で計算します。

借入残高×遅延損害金金利(年利)÷365×滞納日数

借入残高が10万円で30日間延滞、遅延損害金利率が年20%の場合

30万円×20%÷365×30日=約4,931円

※小数点以下切り捨て

この場合は約4,931円の遅延損害金が、通常の利息にプラスして加算されることになります。

滞納日数が長くなれば、日々遅延損害金も増え続けます。当初は返済できると考えていても、ひとたび滞納してしまうと、返済が困難になってしまう可能性があります。

遅延損害金については下記記事で詳しく解説しています。

借金をするときに知っておくべき利息の仕組み

お金を借りる理由は何であれ、借入れをしたら当然のことながら返済の義務があります。

100万円借りたら100万円を返せばいいわけではなく、「利息(利子)」が発生します。

用語集

用語集債権者(お金を貸した側)が、元本に追加して受け取るお金のこと。

利息の金額は、借入金利を元に計算されます。

用語集

用語集利子の計算レート(割合)のことです。「利率」と呼ばれることもあります。金利は「%」で表示され、一般的に1年あたりの利率(年利)を意味しています。

金利はお金を貸す側(金融機関や信販会社など)が設定し、その金利をもとに利息を受け取ることになります。これが、お金を貸す側の利益となります。

信用情報については下記記事で詳しく解説しています。

お金を借りるときの金利はどれくらい?

金利は、お金を貸す側が自由に決められるわけではありません。

借金の金利は、「利息制限法」と「出資法」という2つの法律によって上限が規定されています。

この法律で定められた上限金利に従い、銀行や消費者金融では以下のような貸付金利を設定しています。

| 銀行名/サービス名 | 貸付金利(実質年率) |

|---|---|

| 三菱UFJ銀行バンクイック | 最大14.6% |

| 三井住友銀行カードローン | 最大14.5% |

| みずほ銀行カードローン | 最大14.0% |

| 楽天銀行スーパーローン | 最大14.5% |

| 消費者金融名 | 貸付金利(実質年率) |

|---|---|

| アコム | 最大18.0% |

| アイフル | 最大18.0% |

| プロミス | 最大17.8% |

| レイク | 最大18.0% |

※2024年9月20日現在の情報です。最新の情報は各社のWebサイトなどで確認ください。

利息制限法については下記記事で詳しく解説しています。

違法な金利で貸付をするする「ヤミ金」に注意!

マンガやドラマで「闇金」「ヤミ金」という言葉を聞いたことはあると思います。

ヤミ金とは、貸金業者の登録を受けずに、無登録で貸金業を営む業者の俗称です。法律に違反するような高金利で貸付けを行ったり、悪質な取り立てを行う業者もヤミ金業者と呼ばれています。

お金を貸す業務を行う会社は、貸金業法に基づいて財務局や都道府県に届け出をする必要がありますが、届け出をしないで営業をしている会社は、ヤミ金といっていいでしょう。

- 財務局に登録されている貸金業者登録一覧

ヤミ金からの借入れは、次のようなリスクがあるため、少額であっても利用はしないでください。

- 違法な高金利

-

利息制限法の上限金利内(年15〜20%)を大きく逸脱して、年200~1,000%といった違法な高金利を設定しています。

またヤミ金業者のWebサイトには貸付条件についての詳細な記載がなく、金利がわかりづらいことがあります。

- 違法な取り立て

正当な貸金業者は貸金業法で取り立て行為が制限されていますが、ヤミ金業者はこれを無視した違法な取り立てを行うケースがあります。

- 個人情報の悪用

提供した個人情報が、詐欺などの犯罪に悪用されてしまうケースも想定されます。

また最近は「ソフト闇金」「ソフト金融」と名乗る会社もありますが、貸金業者の登録をしていない点ではヤミ金と同じです。

用語集

用語集強硬な取り立てをしないなど「対応がソフト」「ていねいな対応」をうたう業者の俗称です。法律の上限金利を超える金利を設定していることが多く、このような会社からお金を借りないよう、充分注意しましょう。

利息の計算方法

借金をするにあたって、利息がどれだけ発生するかを把握しておくのはとても重要なことです。ここでは、利息の計算方法や注意点について説明します。

利息の計算は、次の式で計算します。

借入残高×金利(年利)÷365×返済日数

30万円を金利年15%の借金を60日で返済した場合

30万円×15%÷365×60日=約7,397円

※小数点以下切り捨て

この場合は、約7,397円の利息が加算されることになります。

利息の計算方法については下記記事で詳しく解説しています。

18歳以上の成人が利用できる借金の種類

18歳以上が利用できる、おもな借金の種類を解説します。

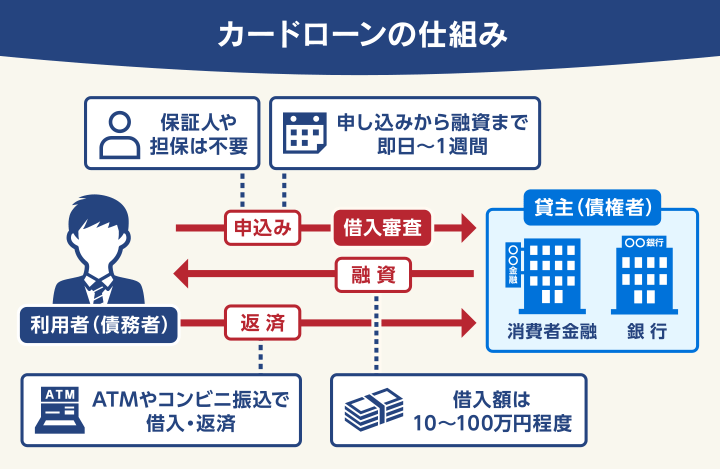

カードローン

お金を借りるという目的に特化したローンサービスのこと。

銀行や消費者金融から発行する専用のカードを使って手軽に借入れを行えるため、カードローンと呼ばれています。

コンビニや銀行のATMで現金を引き出したり、スマホやPCで自分の銀行口座への振込みができるなど、とても便利なサービスです。

原則として担保や保証人は不要な点が特徴です。

- 急な出費でお金が必要

- どうしても欲しいものがある

という方には心強い味方といえるでしょう。

利用限度額が設定されるので、その範囲内であれば何度でも借入れができますが、そのために借入額が増えてしまう可能性もあります。

- 借入先:消費者金融、銀行など

- 借入可能額:10万円〜年収の1/3まで ※収入や金融機関によって異なります

- 担保・保証人:原則不要

- 契約時審査:あり

- 申し込み〜借入までの期間:即日〜1週間程度

- 借入金利:(銀行)年4.5~18%程度(消費者金融):年15%~18%程度

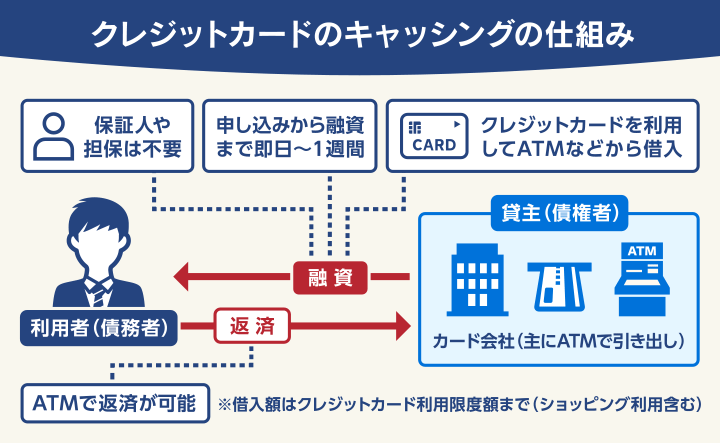

クレジットカードのキャッシング

キャッシングとは「現金を借りるサービスの総称」ですが、一般的にクレジットカードで借入れをすることです。

クレジットカードには買い物に使える「ショッピング枠」と、ATMなどから現金を借入れできる「キャッシング枠」があります。

※契約によっては利用できない場合もあります。

クレジットカードがあれば、いつでもすぐに現金が借りられるので、

- 旅先でお金が不足した

- 給料日前の一時的に借りたい

といった方には便利な機能といえるでしょう。

ただし利用限度枠が決まっており、限度額以上は借りられません。返済は翌月以降に「ショッピング枠」の利用額と合算して行います。

また注意しておきたいのは、キャッシングには手数料(利息)がかかること。

ショッピング利用で1~2回払いであれば、手数料は発生しません。しかしキャッシング利用は、1回払いでも手数料が発生します。

手数料の金利(年利)は、楽天カードで18.0%と高めに設定されています。

- 借入先:クレジットカード会社

- 借入可能額:10〜100万円程度 ※収入やカード会社によって異なります

- 担保・保証人:原則不要

- 借入審査:なし ※クレジットカード発行時には審査が必要

- 借入までの期間:即日

- 借入金利:年15~18%程度

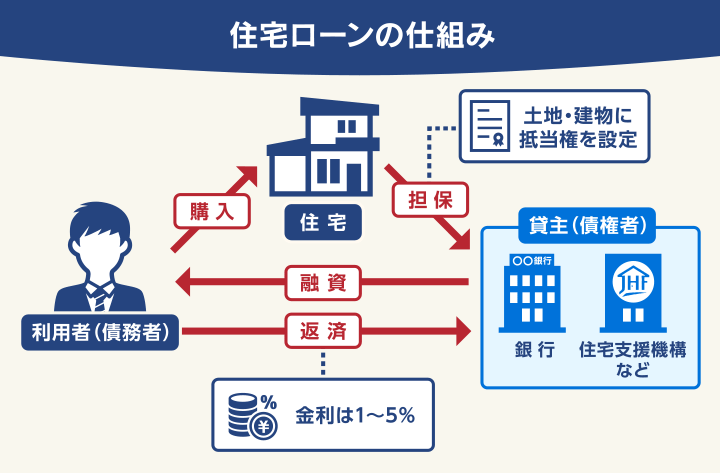

住宅ローン

住宅を買ったり改築したりする際に利用できるローンです。

住宅は高額なので、多くの方が住宅ローンを利用して購入しています。

物件によって借り入れ条件や利用条件が異なり、金融機関の事前審査が必要になります。

金額が大きく数十年単位の返済になるため、住宅ローンの契約時には慎重に審査が行われます。

審査は年収、勤務先、勤続年数、雇用形態、健康状態といった「属性」と、他の借入れ、返済状況などの「信用情報」から総合的に判断されることになります。

- 借入先:銀行・モーゲージバンク

- 借入可能額:100〜8,000万程度

※フラット35の場合 - 担保・保証人:必要(多くの場合住宅が担保になる)

- 借入審査:あり

- 申し込み〜借入までの期間:10日~2週間程度

- 金利:(変動金利)年0.179〜5.243%(35年固定金利)年1.2~6.19%

※住宅金融普及協会「住宅ローンの金利情報」2024年9月現在

自動車ローン

自動車購入に利用できるローンです。

銀行など金融機関が提供する「銀行系カーローン」と自動車販売ディーラーが信販会社を通じて提供する「ディーラーローン」、中古車販売店などが独自に提供する「自社ローン」があります。

- 借入先:銀行や信販会社

- 借入可能額:100万円〜1,000円程度

- 担保:必要(多くの場合自動車が担保になる)

- 借入審査:あり

- 申し込み〜借入までの期間:即日〜1週間程度

- 金利:(銀行系)年約2~4%、(ディーラー系)年率約4~8%程度

医療(メディカル)ローン

医療行為を受ける時に利用できるローンです。

美容整形や審美歯科などの自由診療や、最新技術を使った先端医療などの健康保険が適用されない診療・治療の支払に利用することができます。

「目的別ローン」の一種ですので、医療行為以外には利用できません。

エステローン

脱毛や痩身エステ、ボディやフェイシャルエステなどの高額な施術費用の支払いに利用できます。

エステサロンが独自で提供するローンや、提携する信販会社のローンがあります。

ローンの契約後に想定していた施術が受けられず解約しても、返済が続くなどのトラブル事例も報告されているので、契約時時には注意が必要です。

- 施術有効期間が3年間と言われ契約したが、中途解約ができる期間は1年だった

- 3年間通い放題コースを契約し中途解約したら、有償部分は1回のみと返金を断られた

- 解約して初めて「18回程で効果が出る施術だが返金対象は8回まで」とわかった

※参考:国民生活センター「脱毛エステの通い放題コースなどでの中途解約・精算トラブルに注意!」

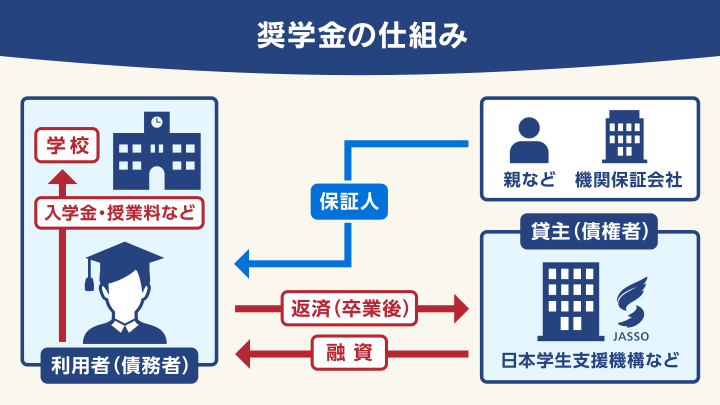

奨学金制度

家庭の事情や経済的な理由で進学が難しい人に対して、日本学生支援機構などが学費の給付や貸与を行う制度です。

国や自治体、民間団体、学校単位でも独自の奨学金制度を設けています。

各奨学金の申し込み基準や審査をクリアすれば、誰でも金銭的なサポートが受けられます。

「給付」であれば返済の必要はありませんが、「貸与」は学費を借りることになるため、のちのち返済が必要です。

返済方法や利子、返済期間などは各奨学金によって異なります。

18歳以上の成人がどれくらいお金を借りられる?

カードローンやクレジットカード契約する際には、必ず与信(審査)によって、返済能力をチェックされます。

かつては消費者金融を利用できるのは20歳以上でしたが、成年年齢の引き下げに伴い18歳以上に引き下げた会社が何社かあります。

クレジットカードのキャッシングも、以前は20歳以上でなければ利用できませんでしたが、18歳以上から利用できるようになりました。

審査については

- 銀行系よりも消費者金融系のほうが審査が甘い

- 大手会社より中小会社のほうが審査がとおりやすい

といった噂もありますが、必ずしもそうとは限りません。

審査基準の基本となるのは、勤務先、職種、年収、雇用形態、勤続年数、居住年数などの「属性」と、過去の借入額や返済状況などの「信用情報」です。

しかし、社会人になったばかりか、まだ大学在学中の18歳、19歳はこれらの実績がまだないため、もし審査に通ったとしても一度に多くのお金を借りるのは難しいと思われます。

一方、「返済能力がない」という判断材料にされることが多いのが、

- 借入希望額が大きすぎる

- 短期間に多くのローンを申し込んでいる

- 過去に返済の滞納がある

といった場合です。

審査では信用情報も照会される

お金を借りる際の審査では、一般的に「属性」と「信用情報」を確認されます。

- 勤務先

- 職種

- 年収

- 雇用形態

- 勤続年数

- 居住形態

- 居住年数 など

「信用情報」とは、個人のローンやクレジットに関する取引の事実を記録したものです。

- 契約の内容・支払回数

- 毎月の支払状況・滞納状況

- 債務整理をした事実 など

信用情報は、信用情報機関(CIC、JICC、KSC)に照会します。

借入れ状況や滞納履歴などをもとに、お金を貸す側は申込者の返済能力を判断することになります。

信用情報については下記記事で詳しく解説しています。

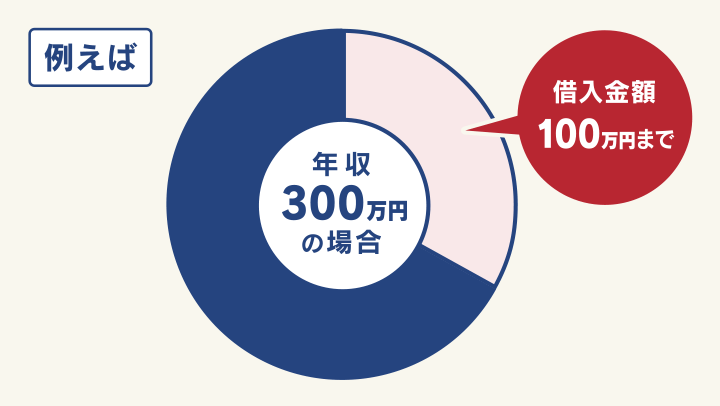

借りられるお金には限度がある

属性や信用情報に問題がなくても、「総量規制」に抵触しないことも貸付の条件になります。

用語集

用語集貸金業者から借りることのできる金額に制限を設けた「貸金業法」による規制です。

- 貸入残高が年収の3分の1を超える場合は新規の借入れができない

- 借入れの際に、基本的に年収を証明する書類が必要

これは、貸金業法に定められた規則で「年収の3分の1を超える貸し付けをしてはならない」というものです。

たとえば年収300万円であれば、複数の消費者金融から借入れをしても、総額100万円程度しか借りられないことになります。

ご自身の年収から、借入れの総額が把握できるのです。

総量規制については下記記事で詳しく解説しています。

約半数が「後悔した?」借金経験のある18〜24歳・300人にアンケート

お金を借りるためには、金融機関の審査に通らなくてはいけません。

実際に借りた場合でも、しっかり返済できるの?というのは気になるところ。

当メディアでは、実際に借金をしたことがある18歳〜24歳の男女300人を対象に、借金に関するアンケート調査を行いました。

- 借金の経緯で

- 借入額

- 返済の方法

などについて調べましたので、ぜひ参考にしてください。

- 対象:18〜24歳までの借金をしたことがある男女

- 調査人数:328人

- 調査方法:インターネット調査

- 調査年月:2022年8月

- 職業:会社員(44.8%)、アルバイト・フリーター(18.0%)、個人事業主・経営者(1.5%)、主婦(夫):3.7%、学生(25.0%)、その他(7%)

※住宅ローンを除く

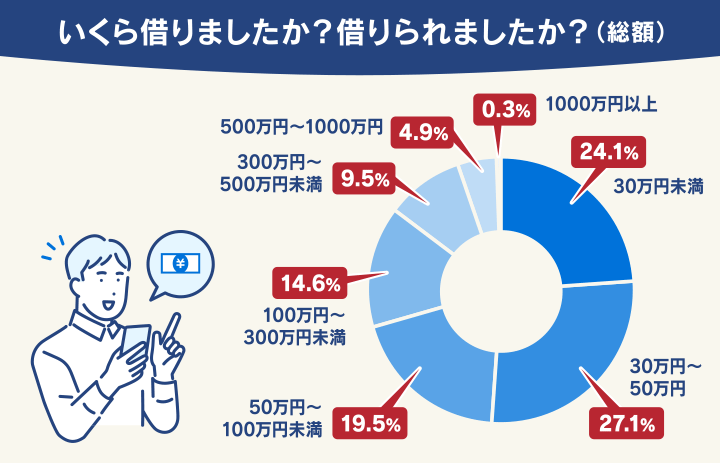

アンケート1 いくらお金を借りた?

「いくら借りましたか(借りられましたか)?」という質問では、「30~50万円」という回答が最も多く、次いで「30万円未満」となり、50万円以下という回答が半数を占めました。

ただし、中には1,000万円以上の借金をしたという方もいました。

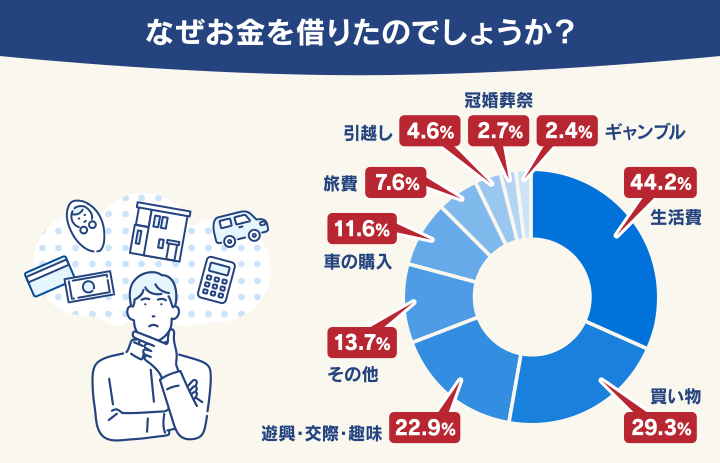

アンケート2 お金を借りることになった理由は?

「なぜお金を借りたのでしょうか?」という質問では、「生活費」のためにお金を借りた方が半数近い結果になりました。

また「買い物」や「遊興・交際・趣味」など、娯楽のために利用した方も多くいました。

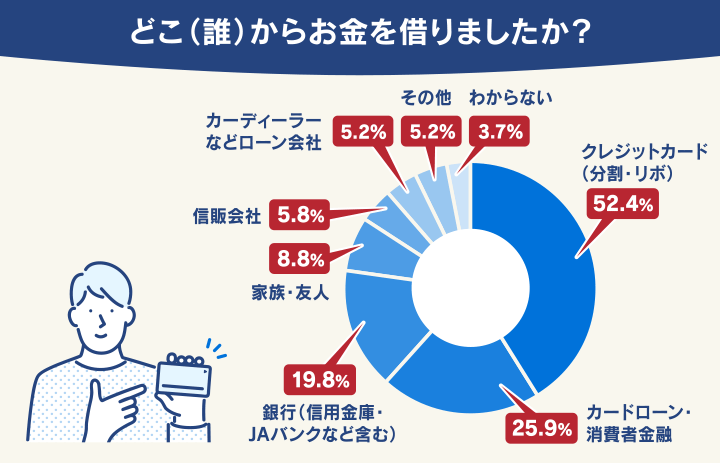

アンケート3 どこからお金を借りた?

「どこ(誰)からお金を借りましたか?」という質問では、半数以上が「クレジットカードの分割払い・リボ払い」の利用を挙げました。

クレジットカードでリボ払いや(2回払い以上の)分割払いは、手数料という名の利息が発生するため、借金を抱えている状態といえるでしょう。

特に近年はリボ払いのトラブルが多く、全国の消費生活センターへのリボ払いに関する相談件数は2,405件*となっています。

*2021年度の登録件数

※参考:国民生活センター「18歳から大人に!クレジットカードの使い方を考えよう!」

リボ払いには次のようなデメリットがあるため、よく理解した上で利用するようにしましょう。

- 返済しているつもりでも元金があまり減っていない場合がある

- そもそもリボ払いを利用していることを理解していない など

リボ払いについては下記記事で詳しく解説しています。

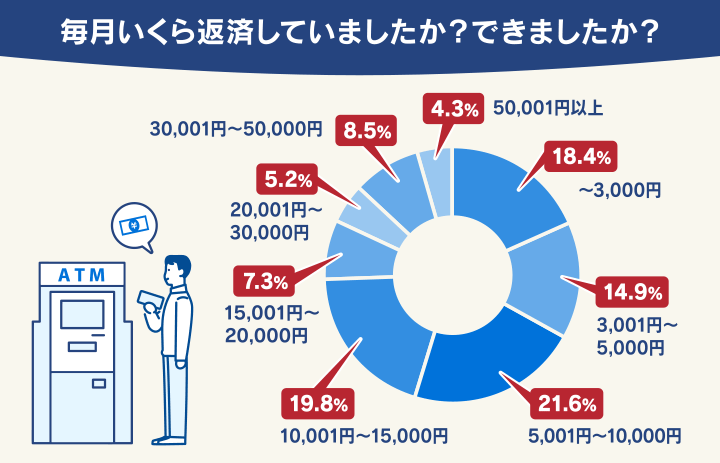

アンケート4 毎月いくら返済した?

「毎月いくら返済していましたか(できましたか)?」という問いでは、「1万円以下」という方が半数を占めました。

20〜24歳の毎月の平均手取り額は、約19万1,000円(年収約250万円)とされています。

※参考:厚生労働省「令和2年賃金構造基本統計調査」をもとに算出

生活費や交際費、家賃も必要ですから、借金の返済だけで2〜5万円支払うと、生活が苦しくなる可能性があります。

お金を借りるときは、自身の収入や生活状況から「毎月いくらまでなら払えるか?」を把握していきましょう。

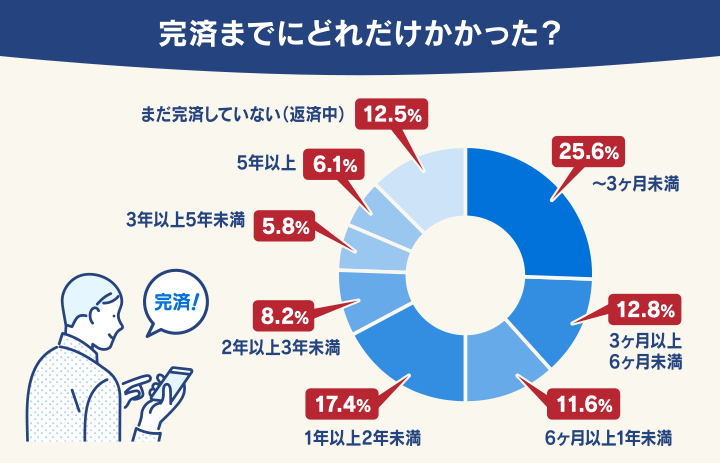

アンケート5 完済までにどれだけかかった?

「完済までにどれだけかかった?」という質問では、「3ヶ月以内に返済した」という回答が最も多く、1年以内に完済している方の合計が半数を占める結果になりました。

一方で「5年以上かかった」という方も僅かにいました。

5年も返済を続けると、利息の支払いが借入額の5割近くになるケースもあるため、できるだけ早めに返済したいものです。

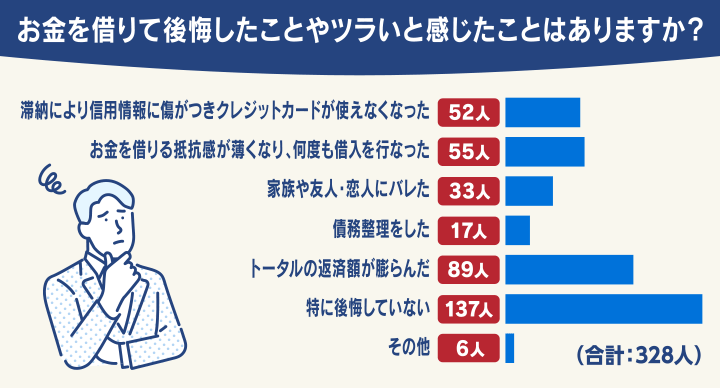

アンケート6 お金を借りて後悔したことは?

「お金を借りて後悔したことやツラいと感じたことはありますか?」という質問では、約42%の方が「特に後悔していない」と回答しています。

一方で、半数以上がなんらかの後悔や反省を感じた、という回答でした。

後悔した理由については、「返済総額が膨らんだ」「借金に抵抗を感じなくなった」といった感想だけでなく「信用情報に傷がついた」や「債務整理をした」という方もいました。

これからお金を借りようと考えている方は

- 本当に借金をすべきなのか?

- 滞りなく返済できるのか?

を、しっかり考えてみましょう。

本当に借金は必要?お金を借りる前のチェックリスト

前の章のアンケート調査からもわかるように、お金を借りて「後悔した」「返済できなくなった」という方も少なくありません。

予期せぬ事態は仕方ないといえますが、借金に関する知識があれば、ある程度防げることといえます。

ここでは「お金を借りる前に注意しておきたいこと」を紹介します。

- 20%以上の貸付金利で借りない

- 審査落ちしたら6ヶ月以上期間をあける

- 身に覚えのない請求のために借金をしない

- 高額なエステローンは組まない

- ギャンブルや投資で一攫千金を狙うために借金しない

- 病気の治療のために借金をしない

- 複数社から借金して自転車操業にならない

- 生活費が足りない場合は公的融資を利用する

- 審査の甘いという会社から借金しようと考えない

- 学費が足りない場合は国の教育ローンや奨学金を利用する

お金を借りようと思っている方は、あらかじめチェックしておきましょう。

20%以上の貸付金利で借りない

借金の金利は「利息制限法」と「出資法」という2つの法律によって厳しく制限されていて、上限金利は15〜20%と定められています。

そのため20%以上の金利を提示された場合は、違法に貸金業を行うヤミ金の可能性が高いため、絶対にお金を借りてはいけません。

また、金利が「トイチ」「トサン」「トゴ」などと言われた場合も要注意。これはヤミ金独特の隠語で、次のような金利を意味しています。

- トイチ:10日で一割(10%)の意味。年利換算すると365%

- トサン:10日で3割(30%)の意味。年利換算すると1,095%

- トゴ:10日で5割(50%)の意味。年利換算すると1,825%

もちろん違法な超高金利なので、上限金利を超えた分の利息は払う必要はありませんが、悪質な取り立てにさらされる可能性が高いといえます。

このような金利を提示されたら、絶対に借りてはいけません。

審査落ちしたら6ヶ月以上期間をあける

信用情報機関には、クレジットカードやローンなどの申込み状況も6ヶ月程度登録されます。

新規申込みをしても審査で落ちてしまった場合は、その後の利用履歴がないため、信用情報から「審査落ち」したことが読み取れてしまいます。

そのため、審査落ちをしてから6ヶ月以内に別の会社に借入を申し込みをしても、「審査落ち」したと判断されて、審査に通りにくくなってしまいます。

審査落ちした場合は、6ヶ月以上空けてから、再度申し込むといいでしょう。

身に覚えのない請求のために借金をしない

「インターネットの有料サイトの料金が未納です」といった名目で、メールやSMSが届くことがあります。

身に覚えのない請求は詐欺や架空請求の可能性があります。「お金を用意しなければ」とあわてて借金をしないように気を付けましょう。

- 使った覚えのない動画サイト利用料金の請求

- 契約していない電力会社からの請求

- 契約していない携帯電話からの請求

- 債権回収会社を名乗る会社からの請求

- 「法務省認定特殊法人」「国税庁委託会社」

などと記載された請求は、詐欺や架空請求を疑いましょう。

※参考:国民生活センター「自動音声の電話で未納料金を請求する詐欺に注意!」

当然のことながら、身に覚えのない請求を払う必要はなく、ましてや借金をすることもありません。

高額なエステローンは組まない

脱毛や痩身エステ、フェイシャルエステなどのために高額なローンを組む際は注意しましょう。

エステローンはカードローンとは異なり「割賦販売法」という法律の適用を受けます。

そのため総量規制のような上限額もないため、多額のローンを抱えてしまうことにもなりかねません。

無理な集客をしたエステサロンが倒産するケースもあり、借金だけが残ったという例もあります。

自分磨きに投資すること悪いことではないですが、収入に見合わない高額なローンを組まないように気を付けましょう。

ギャンブルや投資で一攫千金を狙うために借金しない

「損をしない投資法がある」などと誘われて、元手のために借金をすることは避けましょう。

投資はリスクを伴うものです。また「絶対に儲かる」といった投資話は詐欺の可能性もあります。

ギャンブルについても、必ず勝つという保証はありません。成人年齢が18歳に引き下げられても、公営ギャンブル(競馬、競輪、競艇、オートレース)は従来どおり20歳になるまでできません。

パチンコやパチスロなどは法的には18歳以上から(高校生は不可)できますが、こうしたギャンブルが入り口となり、他のギャンブルにも手を染めてしまうことにもなりかねないため慎重に行動しましょう。

なお、オンラインカジノは日本では違法です。海外で運営されているものでも、日本国内から利用すると犯罪になるため絶対に利用しないでください。

※参考:警察庁「オンラインカジノを利用した賭博は犯罪です!」

病気の治療のために借金をしない

病気の治療のために高額な医療費が必要な場合でも、借金をすることは慎重にしてください。

病気に備えて医療保険に加入しておく、1ヶ月に支払った医療費が自己負担限度額を超えた場合に、超えた分が払い戻される高額療養費制度を活用する、といった方法をまず検討してみましょう。

医療費のためにやむなく借金するのであれば、低金利の医療ローンを利用するとよいでしょう。

医療ローンを契約する際にも、他のローンと同様の審査があるため、必ずしも利用できるとは限りません。

複数社から借金して自転車操業にならない

借金を返済をするために、別の金融機関から借金をすることは避けましょう。

複数社から借金を繰り返すことは「自転車操業」と呼び、利息がどんどん増えていく危険な状態に陥ってしまいます。

自転車操業については下記記事で詳しく解説しています。

複数の借金がある場合は、金融機関で提供している「おまとめローン」を利用して一本化することもできます。

一本化することで月々の返済を減らせる場合もあるので、複数の借入で返済が苦しい場合は検討してみましょう。

しかし返済期間が延びることで、返済総額はかえって増えてしまうケースもあるので、利用する際には充分注意する必要があります。

借金一本化については下記記事で詳しく解説しています。

生活費が足りない場合は公的融資を利用する

仕事が減って収入が減ったり、リストラされたという方もいるのではないでしょうか。

生活費のために借金をすることも考えたとしても、収入が十分ではない状態で借金をすると返済が滞り、ますます生活が苦しくなってしまう可能性もあります。

こんなときは、生活に困窮した人向けの公的資金制度を利用してみましょう。

公的資金制度には、次のようなものがあります。

- 緊急小口資金:貸付限度額10万円以内

- 総合支援資金(生活支援費):貸付限度額月15万円以内*1

- 住居確保給付金:支給額4~6万円程度*2

- 教育支援資金:月額3~6万円程度*3

*1 単身の場合

*2 居住地域や世帯人数によって異なる

*3 学校によって異なる

とくに緊急かつ一時的に生計の維持が困難となった場合に、無利子、保証人なしで少額の費用が借りられる「緊急小口融資」が利用しやすいといえます。

生活に困った場合は、公的支援に頼るのも一つの方法です。

公的資金制度については下記記事で詳しく解説しています。

審査の甘いという会社から借金しようと考えない

銀行や消費者金融などの審査基準は非公開ですが「銀行よりも消費者金融のほうが審査が甘い」「大手より中小の消費者金融のほうが審査が通りやすい」といった噂もよく目にします。

しかし前述したように、借入時の審査は「属性」と「信用情報」をベースに返済能力を判断されます。

判断基準は各社異なりますが、定期収入のない学生や、会社員でも勤務期間が短い場合、事故情報がある(ブラックリストに載ってる)場合は、審査に通らない可能性が高いといえます。

審査が甘いという「穴場」を探す前に、自身の属性をアップデイトしたり信用情報を綺麗にするなど、返済能力を高める努力をしてみましょう。

学費が足りない場合は国の教育ローンや奨学金を利用する

大学の学費が足りない場合、一般的なカードローンよりも金利が低い教育ローンや奨学金を利用することができます。

教育ローンの代表的なものに、日本政策金融公庫が提供する「国の教育ローン」があります。

国の教育ローンの概要は次の通りです。

- 借入上限額:350万円(一定の条件に該当する場合450万円)まで

- 借入金利:年2.4%

- 返済期間:18年以内

利用には、世帯年収の上限など条件があります。

※2024年9月20日現在の情報です。

※参考:日本政策金融公庫が提供する「国の教育ローン」

奨学金にはさまざまなタイプがあります。

- 給付奨学金:返済不要

- 貸与奨学金:返済必要

- 第一種奨学金(無利子)

- 第二種奨学金(有利子)

- 第一種・第二種併用貸与

貸与奨学金の第二種奨学金の場合は、借入額に応じた利息が発生するため注意が必要です。

参考:日本学生支援機構「奨学金」

奨学金が返済できない場合の対処については下記記事で詳しく解説しています。

上手に借金を返すには? 返済計画の立て方

理由は何であれ、お金を借りる以上は返済の義務が生じます。

返済が滞ると遅延損害金が発生するため、さらに返済額が増えてしまうこともあります。

返済計画が甘いまま、常に返済に追われるような生活をしていると「いつまでたっても終わりが見えない」という心境になり、返済へのモチベーションが下がっていきます。

返済計画をしっかり立てておけば「あと00ヶ月で完済できる」などとゴールが明確になるため、前向きな気持ちになれるはずです。

借金返済については下記記事で詳しく解説しています。

現在の借入総額を把握する

返済計画を立てるのにまず必要なことは、「現状把握」です。

まずは次の4項目を明確にしましょう。

- 借入先

- 借入残高(現時点の借金の総額)

- 借入金利と利息の額

- 毎月の返済額

借入総額や利息額がわからない場合は、借入先に問い合わせてみましょう。

消費者金融やクレジットカード会社などのWebサイトにある「会員専用ページ」からも確認できます。

借入先の会社がわからなくなった場合は「信用情報機関」に問い合わせることで確認できます。

借金を調べる方法については下記記事で詳しく解説しています。

収入・支出から月の返済可能額を計算

次に、月々の収入と支出を明確にしましょう。

収入は毎月の給与など、支出は毎月必ず発生する固定費や食費、雑費などです。

- 電気・ガス・水道などの光熱費

- 家賃・管理費など

- 携帯電話代やインターネット利用料金などの通信費

- 生命保険・損害保険・自動車保険などの保険料

- 動画や音楽配信サービスなどのサブスク利用代金 など

(毎月の収入)―(毎月の支出)=返済可能額(最大額)

となります。

ただし、返済可能額の最大額を借金返済に当ててしまうと、突発的な事態に対応できなくなります。

実際にいくらまで返済に回せるかを、しっかり見極めましょう。

利息を計算して完済までの返済シミュレーション

ご自身の借入額や利率、返済可能額を把握したら「借金返済シミュレーター」を利用して、完済までの期間や支払額をシミュレーションしてみましょう。

借金返済シミュレーターとは、「月々の返済金額」または「返済期間」を導き出せるシミュレーションツールで、個人情報などを入れる必要はありません。

毎月いくら返済するか?

いつ返済が終わるか?

月々ずつ返済すれば、ご希望ので完済できます。

- 返済総額

- 利息総額

- 借入金額 ・・・・・・・・・・・・・・・・・・

- 借入金利(年率) ・・・・・・・・・・・・・・

- 返済月数 ・・・・・・・・・・・・・・・・・・

- ※本シミュレーションにより試算されるご返済額等はあくまでも目安であり、実際にご利用いただく際は、お借入日、金額、ご返済期間、金利等の条件により、本試算結果とは異なりますので、あらかじめご了承ください。

- ※本シミュレーションでは元利均等返済方式を採用しております。

月々ずつ返済すると、で完済できます。

- 返済総額

- 利息総額

- 借入金額 ・・・・・・・・・・・・・・・・・・

- 借入金利(年率) ・・・・・・・・・・・・・・

- 月々の返済希望金額 ・・・・・・・・・・・・・

- ※本シミュレーションにより試算されるご返済額等はあくまでも目安であり、実際にご利用いただく際は、お借入日、金額、ご返済期間、金利等の条件により、本試算結果とは異なりますので、あらかじめご了承ください。

- ※本シミュレーションでは元利均等返済方式を採用しております。

※シミュレーションでは元利均等返済方式で計算しています。

シミュレーターで計算した金額を参考にして、無理のない範囲内で月々の返済可能な金額を把握しましょう。

返済期間中に収入が増えたり、支出を見直した場合は月々の返済金額を増やすことを検討しましょう。

返済金額が増やすことで借入元金が減るスピードも早くなり、借金完済までの期間を短縮できるのです。

借金返済シミュレーターについては下記記事で詳しく解説しています。

借金の返済に困ったときの相談窓口

借金の返済計画をしっかり立てていても、いつ何が起きるかわかりません。

事故や病気、収入減などに直面し、予定どおりに返済できなくなることもあります。

どうしても返済が難しい場合は、早めに専門家に相談することで負担を最小限に抑えられる可能性があります。

借金問題のおもな相談窓口は、次のようなものがあります。

- 法テラス(日本司法支援センター)

- 国民生活センター(消費生活センター)

- 自治体の相談窓口(市町村役場)

- 弁護士事務所

借金問題の相談窓口については下記記事で詳しく解説しています。

以下で詳しく解説します。

法テラス(日本司法支援センター)

「法テラス(日本司法支援センター)」は、法的トラブルを解決するために国が設立した総合案内所です。

借金問題や相続問題をはじめ、民事・刑事を問わずさまざまな法的トラブルに対する有効な解決策を提示・案内してくれます。同じ問題について3回まで相談が可能です。

- 相談時間:平日9〜21時(土曜は17時まで)※日曜・祝日、年末年始を除く

- 問い合わせ先:https://www.houterasu.or.jp/

法テラスでは、経済的な理由などで相談先が見つからない方でも、必要な情報やサービスの提供を受けたり、弁護士・司法書士に依頼する際の費用等の立て替えをしてもらうことが可能です。

法テラスについては下記記事で詳しく解説しています。

国民生活センター(消費生活センター)

「独立行政法人国民生活センター」は、消費者の生活における相談やトラブルの解決をはかる機関です。

消費者ホットラインが相談窓口となっており、こちらでトラブルについて相談をすると、最寄りの消費生活センターへの案内をしてくれます。

多重債務などの借金問題について無料相談を受け付けているため、借り入れ状況を伝えれば、相談内容に応じて専門機関を案内してくれます。

悪質なローンや強引な契約を結んでしまった場合にも相談に乗ってくれます。

- 相談時間:10~12時、13〜16時 ※土日祝日、年末年始を除く

- 問い合わせ先:http://www.kokusen.go.jp/map/index.html

自治体の相談窓口(市町村役場)

全国の市区町村役場などでは、借金問題に関する相談窓口を設けています。

弁護士による無料相談会を開催しているところも多いため、気軽に相談してみましょう。

窓口の対応時間などは、居住地域の市町村役場に確認してみましょう。

弁護士事務所

多くの弁護士事務所でも、借金問題の無料相談を受け付けています。

借金問題の解決には「債務整理」という正当な方法があります。弁護士に相談することで、債務整理によって借金問題を根本的に解決することが可能です。

特に「任意整理」という方法では、借金の利息をカットして分割返済にすることが期待できます。

任意整理については下記記事で詳しく解説しています。

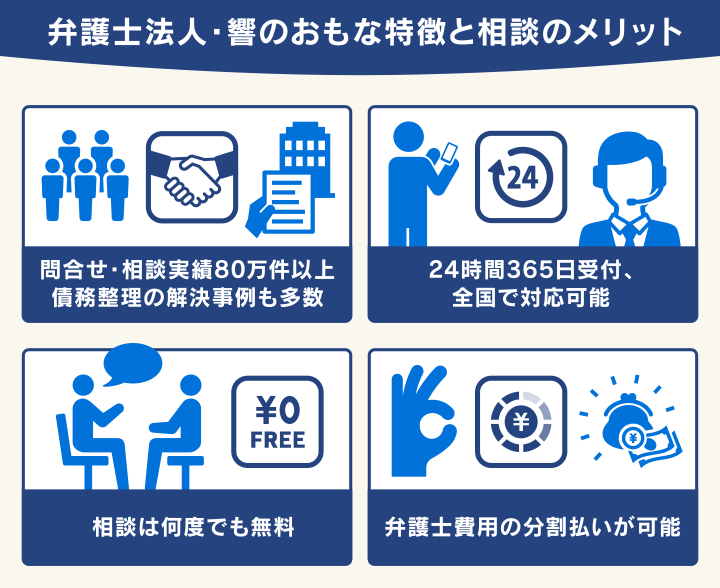

弁護士法人・響へのご相談は24時間無料受付け

弁護士法人・響では、借金問題や債務整理に関するご相談を24時間365日無料で受け付けています。

弁護士法人・響に債務整理をご依頼いただくと、最短即日~1週間以内に受任通知を送付して、債権者からの督促・返済が一時的にストップします。

債務整理をご希望の場合は、借金や収入の額などから適切と思われる債務整理をご提案し、手続きや交渉の多くをお任せいただけます。

※法的手続きの場合は、ご依頼者様自身で書類収集や作成を行っていただく必要がありますが、そのサポートをいたします。

弁護士費用は6回~10回の分割払いも可能(分割手数料は無料)で、返済がストップしている間にご準備いただくことも可能です。

またご相談の結果、債務整理をする必要がない場合は強要することはありませんので、お気軽にご相談ください。

弁護士法人・響については下記をご覧ください。

借金の正しい知識を身に着けよう

成年年齢の引き下げで、18歳から親の同意なしで借金ができるようになりました。

しかしトラブルが生じた場合は、本人の責任で解決する必要があります。

これから先の人生では、車や住宅の購入、結婚や出産など多額のお金が必要になるシーンもあるでしょう。

借金が悪いわけではなく、借金の正しい知識を身に付け、適切に利用するなら必要以上に恐れることはありません。

この記事に書いてあることをしっかり理解して、後悔のない生活を送ってください。

-

借金問題の無料相談は

弁護士法人・響へ- 何度でも

相談0円 - 24時間

365日受付 - 秘密厳守

- 何度でも