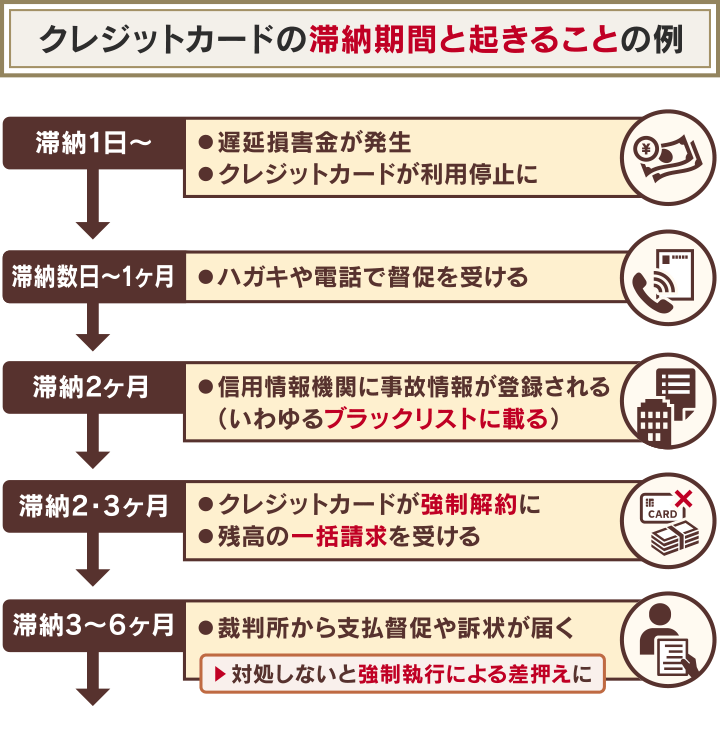

クレジットカードは滞納する期間によって、カードの利用停止から督促、差押えまでさまざまなリスクが生じます。

支払いが数日~1ヶ月ほど遅れてしまった程度であれば、カード会社に連絡して滞納分を支払うことで、大きな影響を出さずに済むことが多いでしょう。

2ヶ月以上滞納を続け、一括請求を求められても払えない場合の対処法は、以下のとおりです。

- 分割交渉で分割払いにしてもらう

- 債務整理で返済額を減らす

滞納分が払えそうにないときや、クレジットカード以外にも借金がある場合は、弁護士への相談を検討しましょう。

弁護士法人・響なら、相談無料で最適な返済方法など借金問題解決に向けたアドバイスが可能です。

-

クレジットカードの返済について無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも

目次

「いきなり弁護士に相談するのは怖い…」そんな方は、弁護士法人・響が運営する借金減額診断で、借金を減らせるか診断してみましょう。無料・匿名で利用できます。

【3つの質問に答えるだけ】借金減額診断を試してみる

※弁護士には守秘義務があり、減額診断の過程で入力いただいた情報を他の目的で利用したり、お問い合わせ内容をご家族やお勤め先などにお知らせすることは一切ありません。

クレジットカード滞納から1ヶ月での影響は比較的小さい

クレジットカードの利用代金滞納から1ヶ月程度の間で、以下のようなことが起きます。(対処法は次の項目で解説しています)

- クレジットカードが利用停止になる

- 支払いに遅延損害金が加算される

- 電話や郵便での督促が始まる

- 携帯料金や公共料金などが未払い状態になることも

すぐに対応すれば比較的影響は小さいことが多いですが、1ヶ月程度たつと強制解約など厳しい措置をとるカード会社もあるようなので、注意しましょう。(強制解約については後述)

各項目について詳しく解説します。

クレジットカードが利用停止になる

カード会社は、利用者がクレジットカードの支払いを滞納すると、その人が利用代金を支払うまでカードの利用を停止します。

滞納1日目(滞納翌日)から利用停止とする会社も少なくありません。

滞納中でもカードを使えると、利用代金が支払われないまま滞納を重ねられてしまうおそれがあるからです。

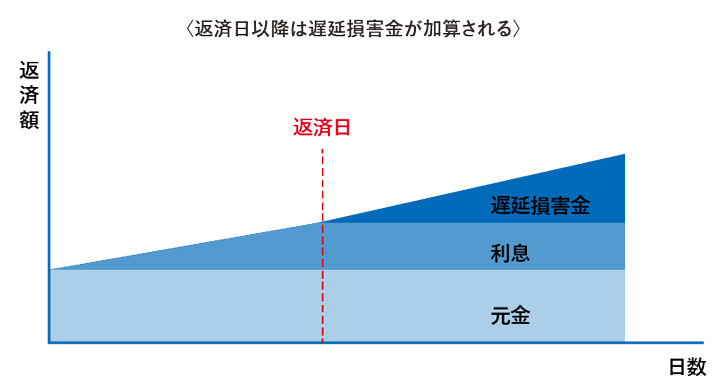

支払いに遅延損害金が加算される

クレジットカードの支払いを滞納すると、支払日翌日から、カードの利用代金の他に支払うお金として遅延損害金が発生します。

遅延損害金は、以下のような計算式で算出されます。

借入残高×遅延損害金利率(年率)÷365日(※)×滞納日数

※うるう年の場合は366

遅延損害金とは、支払い滞納によってカード会社などの債権者が被った損害を埋め合わせするお金のことで、損害賠償金の一種です。

支払いを滞納したペナルティとして支払うものでもあることから、遅延損害金の利率は、クレジットカード会社との契約によって比較的高めに設定されているのが通常です。

おもなクレジットカードの約定利率を見てみましょう(2022年9月時点、いずれも年率)。

| JCBカード | |

|---|---|

| ショッピング利用分 | 14.6% |

| キャッシング利用分 | 20.0% |

| オリコカード | |

|---|---|

| ショッピング利用分 | 14.6% |

| キャッシング利用分 | 18.0% |

| 三井住友カード | |

|---|---|

| ショッピング利用分 | 14.6% |

| キャッシング利用分 | 20.0% |

| 楽天カード | |

|---|---|

| ショッピング利用分 | 14.6% |

| キャッシング利用分 | 20.0% |

なお、クレジットカードの利用代金に関する遅延損害金の上限利率は20%です。

上限利率については、利息制限法に定められています。

遅延損害金については、以下の記事で詳しく解説しています。

楽天カードで10万円の買い物をして支払いが30日遅れたら遅延損害金はいくら?

たとえば、楽天カードで10万円の買い物をして、支払いが30日遅れた場合の遅延損害金は、次のとおりです。

10万円×14.6%÷365日×30日=1,200円

滞納期間が延びるほどこの金額は上がり、支払総額も増えていくことになります。

電話や郵便での督促が始まる

クレジットカードの支払いを滞納すると、カード会社から督促が来ます。

督促の方法は、滞納期間に応じて、次のように変わってきます。

| 滞納期間 | 督促の内容 |

|---|---|

| 滞納1日後~ | メールや携帯への電話がある |

| 滞納1週間程度~ | 自宅に督促状が届く |

| 督促を無視し続けた場合 | 勤め先の会社に電話がくることなどもある |

それぞれについて見ていきましょう。

滞納1日後〜すぐにメールや携帯への電話で督促がある

支払日を1日過ぎると、メールや電話で、カード会社からの督促が来ます。

携帯電話や個人宛てのメールで督促されることが多いようですが、滞納数日後からは自宅に電話がかかってくることもあります。

滞納1週間程度〜自宅に督促状が届くようになる

滞納から1週間ほどすると、カード会社から自宅に督促状が郵送されます。

督促状には、滞納金・利息・遅延損害金などの総額や、それらの支払いを求める文言が書かれています。

赤字で「重要なお知らせです」といった表示がされた目立つハガキで送られてくることもあり、家族が督促状を目にして滞納がバレるきっかけにもなるので、注意が必要です。

クレジットカード会社からの督促状については、以下の記事で詳しく解説しています。

督促を無視し続けると会社に電話されることもある

本人への電話やハガキでの督促を無視し続けると、カード会社の担当者が、利用者の勤務先に電話をかけるケースもあります。

はじめは担当者個人名などでかかってくることが多いようですが、回数が重なると、カード会社名での電話になることも少なくないようです。

これにより、勤務先にクレジットカード料金の滞納がバレてしまう可能性があるでしょう。

携帯料金や公共料金などが未払い状態になることも

クレジットカードの利用代金を滞納していると、カード払いにしている公共料金、携帯電話・スマホの利用料金、保険料、税金などが未払いになることがあります。

放置すれば、携帯電話や電気・ガス・水道といったライフラインが止められ、生活に大きな支障が生じかねません。

また、これらの料金にも遅延損害金や延滞税が加算され、支払う金額が増えてしまいます。

公共料金の滞納については以下の記事で詳しく解説しています。

クレジットカード滞納1ヶ月程度なら連絡し支払いする

クレジットカード利用代金の滞納期間が1ヶ月前後なら、滞納に気づいた時点で滞納分の料金をすぐに支払うことで解決可能なケースも少なくないでしょう。

支払いが可能な場合

→まずはクレジットカード会社に再引き落とし日について相談

一括支払いが難しいときには、場合によっては分割払いにしてもらえることもある

収入が一時的に不足している場合

→公的融資や生命保険の貸付制度などでの補充も検討する

どうしても自分で支払えない場合

→任意整理などの債務整理も選択肢として考える

ただし、カード会社によっては早めに厳しい措置をとることもあるため「まだ1ヶ月」とは考えず、できるだけ早く対処するようにしてください。

それぞれの方法について解説します。

クレジットカードの支払い滞納時の対処法について、以下の記事でも解説しています。

まずは要相談!分割払いにしてもらえるケースも

クレジットカード利用代金の支払い滞納に気づいた時点で、早めにカード会社に連絡して、相談しましょう。

滞納金の支払いは一括払いが原則ですが、本人の事情やカード会社の方針によっては、分割払いにしてもらえることもあります。

連絡時は、適切な窓口で、支払う意思があることをきちんと伝えることが重要です。

事情があっても滞納してしまったことは自分に非があるので、払えなかったことへの言い訳だけを長々と話すことや、高圧的な態度での交渉はNGです。

以下におもなクレジットカード会社の連絡先を挙げておきますので、相談の際は参考になさってください。

| カード会社 | 問い合わせ先 |

|---|---|

| 楽天カード | 自動音声専用ダイヤル:0120-30-6910(無料) ※上記電話番号が利用できない場合は092-474-9255(有料) コンタクトセンター:0570-66-6910(有料) ※上記電話番号が利用できない場合は092-303-7188(有料)または092-474-6287(有料) |

| JCBカード | JCB調査デスク:06-6944-2222(有料) |

| オリコカード | 東京第一サービスセンター(東地区):049-256-1151(有料) 福岡サービスセンター(西地区):092-261-5616(有料) |

| イオンカード | イオンカードコールセンター:0570-071-090(有料)/ 043-296-6200(有料) |

| 三井住友カード | カード裏面に記載の電話番号 再引き落とし日や利用再開日の確認などはVpassを参照 |

| ライフカード | ライフカードインフォメーションセンター:045-914-7003(有料) |

| エポスカード | コールセンター 東京:03-3381-0101(有料) |

| セゾンカード | 信用管理センター:03-6688-3300(有料)/ 03-6670-3636(自動音声、有料) |

| アプラスカード | カスタマーサポート:0570-008-789(自動音声、有料) |

※ 2022年8月時点の情報です。問い合わせの際は、各社のWebサイトで最新情報をご確認ください。

支払い分が足りないときは公的融資や生命保険の契約者貸付の利用も選択肢

収入が一時的に足りず、すぐに利用代金の滞納分を支払うことが難しい場合、公的融資や生命保険の契約者貸付、従業員貸付などの勤務先の福利厚生を利用してお金を補充することも選択肢となるでしょう。

クレジットカードの滞納料金分の支払いのために、消費者金融や他のクレジットカードでのキャッシングを利用すると、以下のようなリスクがあるため、こうしたリスクを避けやすい方法として公的融資などを利用するのがよいといえます。

- 借り入れようとしても審査に通らない可能性がある

- 金利が比較的高く設定されているため、返済できなくなると多重債務に陥ってしまう可能性がある

比較的使いやすい制度を以下で紹介します。

緊急小口資金

緊急かつ一時的に生計の維持が困難となった場合、少額を借りられる公的な貸付制度です。

10万円以内を無利子、保証人なしで借りられます。

参考: 緊急小口資金のご案内-東京都福祉保健局

生命保険の契約者貸付制度

契約している生命保険の解約返戻金の範囲内で、お金を貸し付けてもらえるという制度です。

貸付金の返済まで所定の利息が発生し、未返済のままその保険から死亡保険金や満期保険金が発生した場合、元金と利息分がそこから差し引かれることなどにも注意が必要です。

参考:契約者貸付|公益財団法人 生命保険文化センター

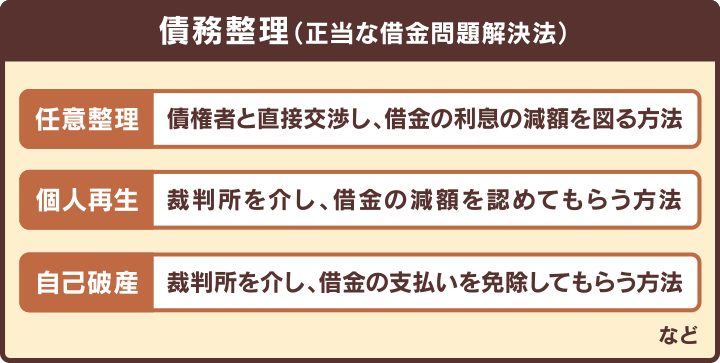

どうしても自力で払えない場合は債務整理も選択肢の一つ

滞納しているお金を支払うめどがまったく立たない場合や、クレジットカードの支払い以外にも借金がある場合、債務整理を考えてもよいでしょう。

債務整理とは、裁判所での手続きや債権者との交渉で借金問題を解決する方法で、おもに任意整理、自己破産、個人再生といった方法があります。

どの方法にするかなどは判断が難しいので、債務整理を検討したら弁護士などの法律の専門家に相談するのがよいでしょう。

債務整理については、以下の記事で詳しく解説しています。

クレジットカード滞納2〜3ヶ月程度でブラックリスト入りも

クレジットカード滞納2〜3ヶ月程度で、上で紹介したもののほかに以下のようなリスクが起こります。

- 信用情報機関に延滞の事故情報が登録される(いわゆるブラックリストに載る)

- クレジットカードが強制解約になり、一括請求が届く

こうしたことが起きると、日常生活にも影響が及びます。

これらについて詳しく解説します。

信用情報機関に延滞の事故情報が登録される(いわゆるブラックリストに載る)

滞納期間が2ヶ月以上となると「延滞」の事故情報が信用情報機関に登録される可能性があります。

これは、いわゆる「ブラックリストに載る」という状態です。

延滞の情報は、カード会社との契約期間中、または契約終了後5年間程度残ります。

ブラックリストに載っている期間に受けるおもな影響は、次の4つです。

- クレジットカードの利用や新規作成ができなくなる

- 住宅ローンや自動車ローンなどの審査に通らなくなる

- 携帯端末を分割購入できなくなることがある

- 賃貸契約に影響が出ることもある

それぞれについて解説します。

用語集

信用情報機関とは?

借入れやクレジットカードなどの契約内容、申し込み、返済状況などに関する個人情報を保管・管理する機関。

用語集

信用情報機関とは?

借入れやクレジットカードなどの契約内容、申し込み、返済状況などに関する個人情報を保管・管理する機関。過剰な貸付けを行わないよう、金融機関や消費者金融、クレジットカード会社などが利用者の信用情報を信用情報機関でチェックしています。

日本にあるのは以下の3機関です。

・株式会社日本信用情報機構(JICC)

…消費者金融会社、クレジットカード会社、金融機関などが加盟している

・全国銀行個人信用情報センター(KSC)

…金融機関、クレジットカード会社、保証会社などが加盟している

・株式会社シー・アイ・シー(CIC)

…割賦販売や消費者ローンなどのクレジット事業を営む企業が加盟している

クレジットカードの利用や新規作成ができなくなる

いわゆるブラックリストに載ると、クレジットカードの利用や新規作成ができなくなります。

クレジットカード会社は、カード利用者について定期的に審査を行い、その際に信用情報機関に問い合わせを行います。(途上与信)

信用情報に問題があることがわかると、カード会社は、その利用者のカード利用を停止します。

カードの新規申込者についても、カード会社は必ず信用情報機関に問い合わせをします。

申込者の信用情報に問題がある場合、原則としてカード作成の審査には通しません。

いずれも、「いわゆるブラックリストに載っている人=返済能力のない人」へ融資し、返済してもらえなくなるのを避けるためです。

住宅ローンや自動車ローンなどの審査に通らなくなる

いわゆるブラックリストに載ると、住宅ローンや自動車ローンの審査に通りません。

ローンの申し込みを受けた金融機関は、申込者について信用情報機関に問い合わせを行います。

申込者の信用情報に事故情報があれば、金融機関がその人を基本的にローン審査に通すことはありません。

その人の返済能力に問題があると判断するためです。

携帯端末を分割購入できなくなることがある

ブラックリストに載ると、携帯電話端末の分割払い購入ができなくなる可能性があります。

これは、分割払いがローンという扱いになり信用情報機関に情報照会を行われるケースがあるためです。

賃貸契約に影響が出ることもある

ブラックリストに載っていると、賃貸契約を結んだり、更新したりする際に影響が出るケースもゼロではありません。

住んでいる物件や入居したい物件の入居条件に「信販系」と呼ばれる賃貸保証会社(家賃保証会社)への加入がある場合、賃貸契約や更新ができない可能性があるのです。

信販系の賃貸保証会社はカード会社と同様に信用情報機関に加盟しており、賃貸契約時や契約更新時に信用情報の照会を行います。

信用情報に問題があると保証を断られ、賃貸契約もできなくなる可能性があるのです。

ブラックリストについては以下の記事で詳しく解説しています。

クレジットカードが強制解約になり一括請求が届く

クレジットカードの利用代金の滞納が続くと、クレジットカードを強制解約されたうえで利用代金の一括支払いを求められることがあります。

強制解約は、カード会社が利用者の支払い能力に問題があると判断した場合、さらなる滞納が起きないようにするための最終措置です。

また、この際には期限の利益が喪失されているため、カード会社は一括請求を行います。

一括請求される金額には、滞納しているカードの利用代金の他に遅延損害金も含まれることに注意が必要です。

用語集

期限の利益の喪失とは?

期限の利益とは、債務者(カードの利用者など、お金を支払う義務がある人)が、期限が到来するまで支払いをしなくてもよいという利益(権利)のこと。

用語集

期限の利益の喪失とは?

期限の利益とは、債務者(カードの利用者など、お金を支払う義務がある人)が、期限が到来するまで支払いをしなくてもよいという利益(権利)のこと。支払いの滞納などをした債務者が期限の利益を喪失すると、カード会社などの債権者は、債務者に対して一括返済を求めることができるようになります。

遅延損害金については、前述の「支払いに遅延損害金が加算される」を参照してください。

期限の利益については以下の記事で詳しく解説しています。

クレジットカード滞納から3ヶ月以降は裁判の可能性が高まる

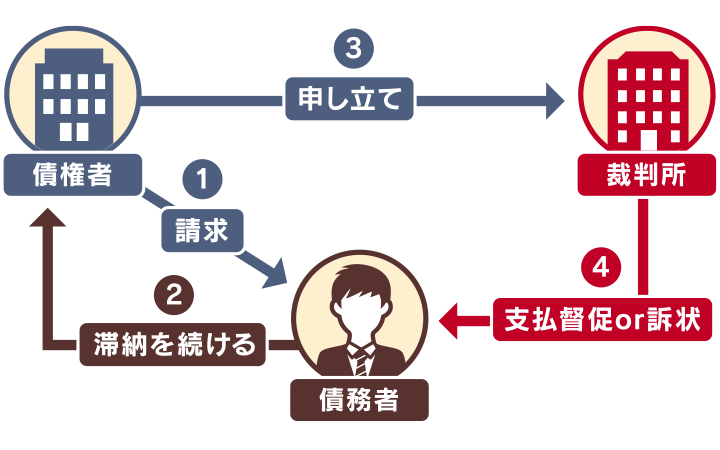

クレジットカードの支払い滞納が3ヶ月を超えると、カード会社が裁判所に申立てを行い、法的手続きに出る可能性が高まります。

裁判所を通した結果、次の2つのようなことが起こります。

- 簡易裁判所などから支払督促や訴状が届く

- 給与などが差し押さえられることもある

それぞれについて解説します。

簡易裁判所などから支払督促や訴状が届く

代金の支払い滞納が3ヶ月を超えると、カード会社や債権回収会社が裁判所に申立てを行い、簡易裁判所や地方裁判所などから支払督促や訴状が自宅に「特別送達」という特殊な郵便で送られてくることがあります。

これらを放置していると、給与や財産を差し押さえられるケースもあるので注意が必要です。

それぞれの書類について以下で解説します。

支払督促は債務者に支払いを命じる文書

支払督促は、簡易裁判所が債務者に支払いを命じる以下のような書類です。

支払督促

当事者の表示、請求の趣旨・原因は、別紙記載のとおり。

債務者は、請求の趣旨記載の金額を債権者に支払え。

債務者が支払督促送達の日から2週間以内に督促異議を申し立てないときは、債権者の申し立てによって仮執行の宣言をする。

(日付、裁判所名など)

債務者が支払督促を受け取ってから2週間以内に異議の申立てをしないと、裁判所は、債権者の申立てにより「仮執行宣言付支払督促」を出します。

仮執行宣言付支払督促に2週間異議申立てがないと「仮執行宣言付判決」が出ることになり、差押えの根拠となりえます。

参考:支払督促 _ 裁判所

支払督促については、以下の記事で詳しく解説しています。

訴状は裁判を起こされたときに送られてくる書面

訴状とは、原告が民事訴訟を提起するにあたって裁判所に提出する、訴えの内容について記載した裁判書面のことです。

訴状が手元に届くということは、カード会社などの債権者に訴訟を起こされ、その訴えが裁判所に受理されたということを示します。

訴状には、以下の書類が同封されています。

- 呼出状:決められた日時での裁判所への出頭を命じる書類。訴えられた側の債務者(被告)は従う義務がある。

- 答弁書:訴状に対する意見を書き、裁判所に提出する書類。分割払いを希望する場合などは、その旨を記載して提出する必要がある。

期日までの答弁書の返送、呼出状への応対をしないと、基本的に利用者側の全面敗訴の確定判決が出ることになります。

給与などが差し押さえられることも

送られて来た支払督促や訴状を無視していると、仮執行宣言付判決や確定判決などの「債務名義」が獲得されます。

この債務名義を根拠として、支払いを滞納している債務者の給与や財産が差し押さえられることがあります。

差押えとは、滞納された支払いを回収することを目的に、債務者が保有している財産の処分を禁止し、回収する手続きのことです。

差押えの対象になるものには、以下のようなものがあります。

- 手取り給与の4分の1、もしくは33万円を超過した分

- 一定以上の現金、預貯金、生命保険

- 自動車、バイク、貴金属、骨とう品

- 土地、建物などの不動産 など

給与の差押えについては、その事実が勤め先の会社にも知られるなど、生活への影響は避けられません。

用語集

債務名義とは?

債権者に強制執行(支払い義務を強制的に履行させる手続き)を行うにあたって、公的機関が作成する文書のこと。

用語集

債務名義とは?

債権者に強制執行(支払い義務を強制的に履行させる手続き)を行うにあたって、公的機関が作成する文書のこと。「確定判決」「仮執行宣言付判決」「和解調書」「調停調書」「執行認諾文言付公正証書」「仮執行宣言付支払督促」「公正証書原本」といったものがあります。

差押えについては以下の記事で詳しく解説しています。

滞納2〜3ヶ月以降の一括請求や訴状などには即対応!

滞納2〜3ヶ月以降、クレジットカード会社から一括請求をされたり裁判所から訴状が届いたりした場合は、利用代金の滞納を解消するために残高を一括で指定口座に振り込むのが原則です。

それが難しい場合、状況別に以下のような対応が考えられます。

一括請求をされたとき

→分割で払えるめどが立てば、分割交渉を検討する

→自力で支払えない場合は任意整理で無理のない返済を目指す

訴状や支払督促が届いたとき

→訴状や支払督促にある指示に従うとともに、必要に応じて弁護士に相談する

すでに差押えが始まっているが支払えないとき

→個人再生や自己破産で差押えを止め、支払いの減額・免除を図る

それぞれについて見ていきましょう。

借金を一括請求される流れについては以下の記事でも詳しく解説しています。

一括請求に対応できないときは分割交渉を検討する

クレジットカード会社からの一括請求がきたとき「分割にすれば支払うことは可能」と思われる場合、クレジットカード会社や、委託を受けた債権回収会社との分割交渉が選択肢となります。

債権回収会社とは、借金などの債権の回収を専門に行う会社です。

分割交渉時には、カード会社や債権回収会社に本人が直接電話をし、交渉するのが通常です。

もちろん、この段階ではすでに長期間支払いを滞納した状態であり、交渉は気が引けるかもしれません。

しかし、利用者が支払い不能となったり連絡がとれなくなったりして、利用代金が回収できなければ、クレジットカード会社側も利益が見込めなくなります。

そのため、分割交渉に応じてもらえる可能性はゼロではないのです。

交渉時には、以下のことに気をつけましょう。

- カード会社や債権回収会社に可能なかぎり早く連絡する

- 支払いの意思があることを明確に伝える

- 状況を率直に伝え、誠意ある対応をする

債権回収会社については、以下の記事で詳しく解説しています。

自力で支払えない場合は任意整理で無理のない返済を目指す

クレジットカードの滞納金を分割でも支払えないときや、他にも支払いが難しくなっている借金があるなら、任意整理を考えてもよいでしょう。

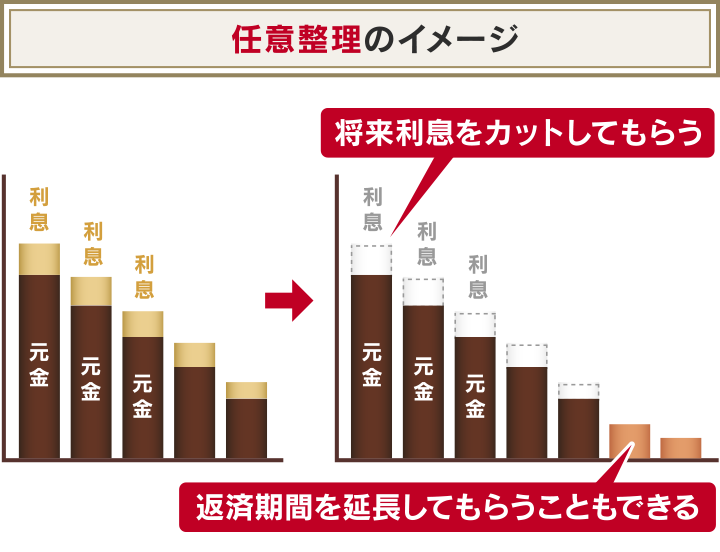

任意整理では、カード会社をはじめとする債権者と直接交渉して将来利息などを減額・カットし、無理のない支払いプランに立て直すことを目指します。

ただし、任意整理を行うと、信用情報機関に事故情報が載ります(ブラックリストに載る)。

これは任意整理のデメリットとして最も大きなものですが、すでにクレジットカードの利用代金を2〜3ヶ月滞納している場合、すでに事故情報が登録されていることが多いため、任意整理自体による影響は比較的小さいといえるでしょう。

任意整理については、以下の記事で詳しく解説しています。

訴状や支払督促が届いたら無視せず対応する

クレジットカード滞納金について裁判所から訴状や支払督促が届いたら、無視することはせず、以下のようにきちんと対応しましょう。

- 訴状が届いた場合:訴状に同封された答弁書を裁判所に提出し、呼出状で指定されたとおりに出廷する

- 支払督促が届いた場合:2週間以内に督促異議の申立てを行い、カード会社と分割払いなどで和解する

どちらも、書面が届いた時点で支払える可能性が低い場合は、債務整理を並行して検討する必要もあるでしょう。

書面への対応に迷ったら、法律の専門家である弁護士に速やかに相談してみるのがよいかもしれません。

差押えが始まっている場合は個人再生や自己破産で止めることを目指す

財産などに対する差押えが始まり、支払いができない状態であれば、個人再生や自己破産を検討するのがよいでしょう。

任意整理は当事者同士の交渉であるため、強制執行への法的な効力はなく、任意整理では対応が難しいのです。

対して、個人再生や自己破産は裁判所を介した手続きなので、借金の減額・免除ができるとともに、借金の回収が終わるまで続く給与などの差押えを、途中で止めることできます。

ただし、すでに強制執行が開始されている場合、差し押さえられたものを返してもらうことはできません。

個人再生と自己破産の概要、差押えを止められる仕組みをそれぞれ解説します。

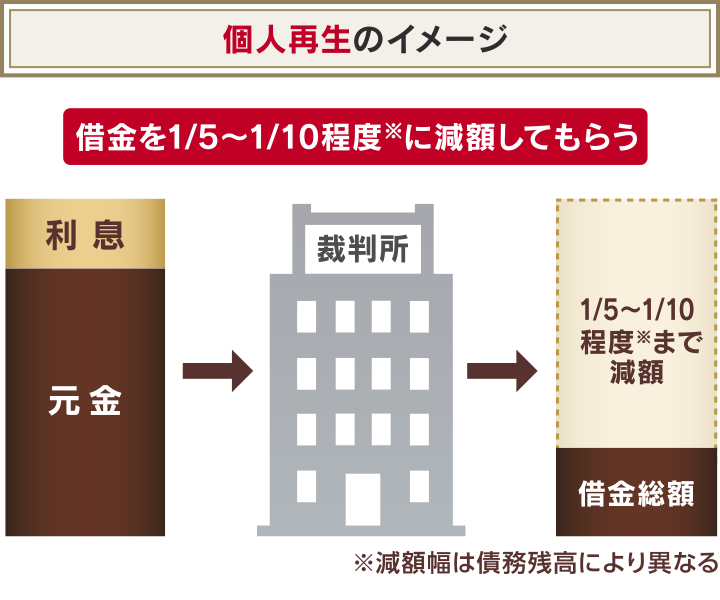

個人再生は借金の大幅な減額を目指す手続き

個人再生は、裁判所に再生計画を認めてもらうことで、借金の大幅な減額を図る手続きです。

裁判所が個人再生の手続開始を決定した時点で、差押えは中止されます(民事再生法第39条)。

個人再生の申立てから手続開始の決定までに時間がかかった場合、債務者が「強制執行の中止命令」を申し立てることで、手続開始決定前でも給与への差押えを止められる可能性があります(民事再生法第26条)。

個人再生については、以下の記事で詳しく説明しています。

自己破産は原則すべての借金の支払いを免除される手続き

自己破産は、裁判所に返済不能を申し立て、原則、すべての借金の支払い免除(免責)を認めてもらう手続きです。

自己破産申立て後、裁判所が破産手続開始を決定した段階で、差押えは中止されます(破産法第249条1項)。

なお自己破産の手続きには「同時廃止」「管財事件」などの種類があり、差押え中止の正確なタイミングはケースごとに多少異なります。

なお、自己破産をすると一定以上の財産は回収・換金されて債権者に分配されますが、給与などは変わらず受け取ることができます。

自己破産については、以下の記事で詳しく説明しています。

クレジットカードを滞納し続けたら時効は成立する?

クレジットカードの利用代金を支払わないまま何も起きずに5年たてば、カード会社の代金請求権が時効によって消滅し、支払いの義務がなくなります。

これは消滅時効と呼ばれる制度です。

ただ実際は、消滅時効には更新(中断)という制度もあるため、クレジットカード代金の請求権について消滅時効は成立しないのが普通です。

その理由について、詳しく解説します。

クレジットカード滞納の時効成立までの期間は5年

クレジットカードの利用代金については、最終取引日から5年たつことで消滅時効が完成し、利用者がカード会社に消滅時効の完成を宣言すること(時効の援用手続)によって支払い義務はなくなります。

ただし、途中で時効が更新されると、5年で時効が完成することはありません。

次の項で詳しく解説します。

消滅時効については、以下の記事で詳しく解説しています。

クレジットカード会社は時効を更新させる手段をとる

通常カード会社は時効を更新する手段をとるため、クレジットカード代金の請求権について消滅時効が成立することは少ないといえます。

時効の更新とは、それまでの消滅時効期間の進行がリセットされ、新しい消滅時効期間が始まることをいいます。

時効を更新するため、カード会社は次のようなことを試みてきます。

- 債務の存在を認める言動をとらせる(債務の承認)

- 訴訟を提起する

- 支払督促を申し立てる(支払督促については前述しています)

たとえば督促の連絡に対して「支払うのを待ってほしい」と伝えるだけでも債務の承認にあたり、時効は更新されます。

時効を成立させるのはとても困難なのです。

クレジットカード会社への支払いの時効については、以下の記事で詳しく解説しています。

クレジットカードの滞納分が支払えない人は弁護士に相談を

クレジットカードの利用代金を滞納し、自力で支払えないと思ったら、早めに弁護士に相談しましょう。

「債務整理をしたらブラックリストに載るから」

と相談をためらう方もいるかもしれませんが、クレジットカードの利用代金を長期滞納している場合はすでにブラックリストに載っている(信用情報機関に事故情報がすでに登録されている)ことも少なくありません。

生活への影響がさらに大きくなる前に、早めに問題解決を図った方がよいでしょう。

カードの利用代金滞納について弁護士に相談することには、次のようなメリットもあります。

- 弁護士からカード会社に送付する「受任通知」によってカード会社からの督促が止まる(貸金業法第21条)

- 訴状や支払督促が届いた場合や差押えが始まっている場合の対処法も相談できる

弁護士法人・響は、債務整理に関する相談は何度でも無料です。

クレジットカードの利用代金を滞納して支払いに困っていたら、まずは気軽に相談してみるのがよいでしょう。

- クレジットカードの利用代金を滞納すると、カード利用が停止され、利用代金には遅延損害金が加算されていきます。督促により、滞納の事実を周囲に知られる可能性もあります。

- 滞納2ヶ月から3ヶ月を目安にいわゆるブラックリストに載ります。滞納し続けたことでカードを強制解約され、一括請求を受けるうえ、最終的には、財産の差押えなどに至る可能性もあるので注意が必要です。

- 支払いが少し遅れてしまった程度であれば、督促に対応して滞納分を支払えば、大きな影響を出さずに済むことが多いでしょう。

- 2ヶ月以上滞納を続け、一括請求を求められても払えない場合、分割交渉をして和解するか、債務整理で支払い額を軽減することが選択肢となります。

- 滞納分がどうしても払えそうにない場合や、クレジットカードの滞納分以外にも借金があり返済不能になったという場合、債務整理を視野に入れて早めに弁護士に相談するのがよいでしょう。

-

クレジットカードの返済について無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも