- 弁護士会所属

- 大阪弁護士会 第57612号

- 出身地

- 兵庫県

- 出身大学

- 立命館大学法学部 立命館大学法科大学院

- 保有資格

- 弁護士・行政書士

- コメント

- お悩みを抱えているみなさん、勇気を出して相談してみませんか?その勇気にお応えします。

「リボ払いの残高が200万円になってた!こんなに返せるの?」

クレジットカードのリボ払いで利用残高が200万円になった場合、毎月4万円ずつ返済しても完済までは6年7ヶ月かかり、手数料の総額も約116万円と高額になります。

このように、リボ払いは毎月かかる手数料が15.0%前後と高く、元金がなかなか減らないのが特徴です。

利用残高200万円のリボ払いは手数料が高額になり、自力での返済は容易ではありません。

自力では返済が難しい場合、任意整理という方法で手数料などをカットし、総支払額を減らせる可能性があります。

リボ払いの残高がふくらんで返済に困ったら、まずは弁護士法人・響の無料相談でリボ払いの残高を減らせるか確認してみましょう。

相談無料 全国対応 24時間受付対応

- 月々の返済額を5万→2万へ減額できた事例あり

- 今お金がなくても依頼可能!

- 相談は何度でも無料

- 最短即日!返済ストップ

目次

「弁護士に相談するか迷う…」という方は、弁護士法人・響が運営する借金減額診断を使って借金を減額できるか診断してみましょう。無料・匿名で借金を減らせるか診断できるのでお気軽にご利用ください。

リボ払いを減額できる?30秒で借金減額診断する

利用残高200万円のリボ払いは何年で完済できる?手数料もシミュレーション

リボ払いの残高が200万円になった場合、月々の返済額によって返済期間は違ってきます。

手数料利率が15.0%のリボ払いを想定し、月の返済額が4万円・5万円・6万円の3つのパターンを見ていきましょう。

なお、返済金額は下の借金返済シミュレーターで計算しています。

ご自分のケースについては、現在のリボ払い残高、手数料の年率、返済額から、シミュレーションしてみてください。

- 月々の返済金額

- 返済総額

- 利息総額

- 借入金額 ・・・・・・・・・・・・・・・・・・

- 借入金利(年率) ・・・・・・・・・・・・・・

- 返済月数 ・・・・・・・・・・・・・・・・・・

- ※本シミュレーションにより試算されるご返済額等はあくまでも目安であり、実際にご利用いただく際は、お借入日、金額、ご返済期間、金利等の条件により、本試算結果とは異なりますので、あらかじめご了承ください。

- ※本シミュレーションでは元利均等返済方式を採用しております。

- 返済期間

- 返済総額

- 利息総額

- 借入金額 ・・・・・・・・・・・・・・・・・・

- 借入金利(年率) ・・・・・・・・・・・・・・

- 月々の返済希望金額 ・・・・・・・・・・・・・

- ※本シミュレーションにより試算されるご返済額等はあくまでも目安であり、実際にご利用いただく際は、お借入日、金額、ご返済期間、金利等の条件により、本試算結果とは異なりますので、あらかじめご了承ください。

- ※本シミュレーションでは元利均等返済方式を採用しております。

※ あくまでシミュレーションのため、実際の金額は異なる場合があります。

返済シミュレーターの解説は以下の記事をご参照ください。

毎月4万円の場合は6年7ヶ月・手数料は約116万円

リボ払いの残高200万円を月4万円ずつ返済した場合の返済期間・返済総額・そのうちの手数料総額は以下のとおりです。

| 返済期間 | 返済額 | 手数料額 |

|---|---|---|

| 6年7ヶ月 | 315万8,176円 | 115万8,176円 |

「月4万円であればギリギリ払える」という状態の方も多いかもしれませんが、そのまま支払い続けていると手数料の総額は100万円を超えてしまいます。

さらに、7年弱という長期間にわたって生活への負荷がかかり続けるのは避けられません。

毎月5万円の場合は4年8ヶ月・手数料は約79万円

リボ払いの残高200万円を月5万円ずつ返済した場合のシミュレーション結果は以下のとおりです。

| 返済期間 | 返済額 | 手数料額 |

|---|---|---|

| 4年8ヶ月 | 278万9,895円 | 78万9,895円 |

5年弱という返済期間は現実的ではあるものの、月5万円の出費が続くのは家計状態によっては負担が大きいでしょう。

手数料も約79万円と、決して安くはありません。

毎月6万円の場合は3年8ヶ月・手数料は約60万円

リボ払いの残高200万円を月6万円ずつ返済した場合のシミュレーション結果は以下のとおりです。

| 返済期間 | 返済額 | 手数料額 |

|---|---|---|

| 3年8ヶ月 | 260万3,380円 | 60万3,380円 |

月6万円まで返済額を増やすと、返済期間は4年弱と短くなります。

しかし、月6万円は、都内のワンルーム賃貸物件の家賃にも近い出費です。

ふだんの生活費に加えてこの返済額を払い続けると、場合によっては生活が圧迫されてしまうかもしれません。

リボ払い残高200万円を自力返済できないパターンとは?

シミュレーションを見て「残高200万円分、返済し続けるのは難しいかも」と感じた方もいるかもしれません。

リボ払い残高が200万円にまでなっていると、場合によっては自力返済できなくなることもあります。

自力で返せなくなってしまうパターンとしては、以下の2つがあげられます。

- 月々の返済額が少なく元金が減っていかない

- 残高を完済しないうちに追加で利用してしまう

詳しく見てみましょう。

月々の返済額が少なく元金が減っていかない

そもそも「リボ払い」とは「リボルビング払い」のことで、毎月一定額を支払えばよいという特徴はあるものの、月々の支払額に手数料が加わります。

その手数料の実質年率は15.0%前後が一般的で、負担は重いといわざるをえません。

クレジットカードのリボ払い利用残高が200万円の場合の手数料額を見ていきましょう。

手数料=元金(リボ払いの利用残高)×金利÷365(日 ※)×利用日数

※ うるう年の場合は366

1ヶ月にかかる手数料:

200万円×15.0%÷365日×30日=24,657円

毎月の返済額が4万円(返済回数:1回目)の場合、1ヶ月の返済で減る元金の額:

40,000円-24,657円=15,343円

※元利定額方式、実質年率15.0%、1年は365日として計算

このように、毎月の返済額を4万円に設定した場合、返済当初の月々の支払額の約6割以上は手数料が占めます。

返済当初から数年間、手数料より元金に充てられる金額が少ないケースも少なくありません。

つまり、リボ払いの場合、毎月の返済額が少ないと元金がなかなか減っていかないという仕組みになっているのです。

リボ払いの返済が終わらない理由は以下の記事でも詳しく解説しています。

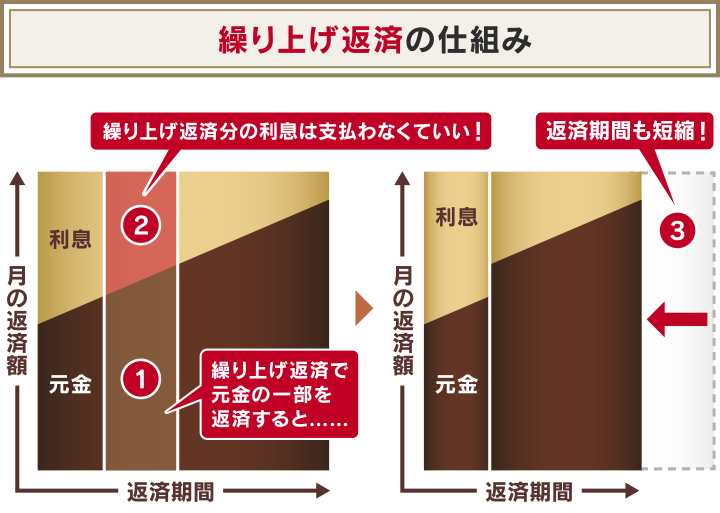

繰り上げ返済などを活用すれば元金を減らしやすくなる

逆にいえば、リボ払いでは手数料分の支払いをできるだけ減らすことが完済を早めるうえでは効果的です。

その手段として考えられるものの一つは繰り上げ返済というもので、毎月の返済とは別に、利用残高の一部または全部を返済する方法です。

リボ払いの返済においてこの繰り上げ返済を行うと、支払い期間の短縮とそれにともなう手数料の負担軽減が図れます。

ただし、もちろん繰り上げ返済はそれに充てられるお金、収入があることが前提となる方法です。

これ以上返済に充てられるお金を増やせない場合、手数料のカットを目指す任意整理(詳細は後述)という方法を考えた方がよいかもしれません。

リボ払いの繰り上げ返済については以下の記事で詳しく解説しています。

残高を完済しないうちに追加で利用してしまう

リボ払いの残高が自力返済できなくなってしまうケースで、意外と発生しているのが、リボ払いの残高をゼロにしないうちに残高を増やしてしまっているというものです。

リボ払いは、返済状況や利用残高の管理がしづらい傾向にあります。

そのため、返済中の利用残高がまだあるにもかかわらず、新たにふだんの買い物やサブスク料金などをリボ払いで支払ってしまう例も見られます。

クレジットカードの設定をリボ払いにしたまま、毎日の支払いに使い続けてしまうというのもこのパターンに当てはまるでしょう。

利用残高が増えれば、それにともない手数料がかさんでしまいます。

元金が増える原因がある以上、いつまでもリボ払いの返済は終わらず、自力返済が難しくなってしまう可能性があるのです。

参考:意図せぬリボ払い 利用明細は必ず確認(見守り情報)_国民生活センター

リボ払いの限度額については以下の記事で詳しく解説しています。

リボ払い残高の自力返済ができなければ債務整理で返済の負担を軽減する

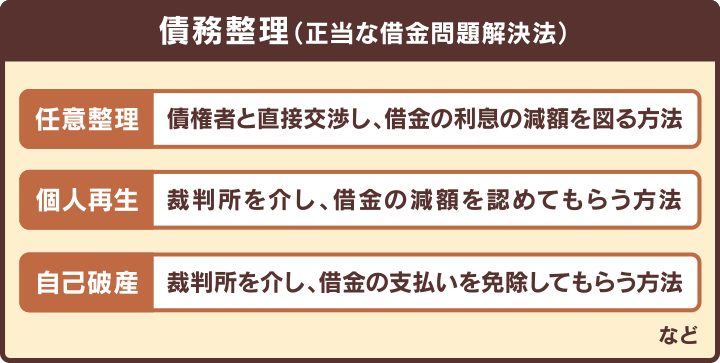

クレジットカードのリボ払い利用残高200万円を自力で返済できない場合、債務整理という方法で解決を図ることが選択肢になります。

債務整理は適法に借金問題を解決する方法で、おもに任意整理、自己破産、個人再生という方法があります。

リボ払いの返済については、このうち「任意整理」で手数料分の支払い負担を減らし、無理のない返済プランの立て直しを目指すことが多いでしょう。

リボ払いの残高200万円が任意整理でどうなるかのシミュレーション、デメリットを含め、詳しく解説します。

債務整理について、詳しくは以下の記事で解説しています。

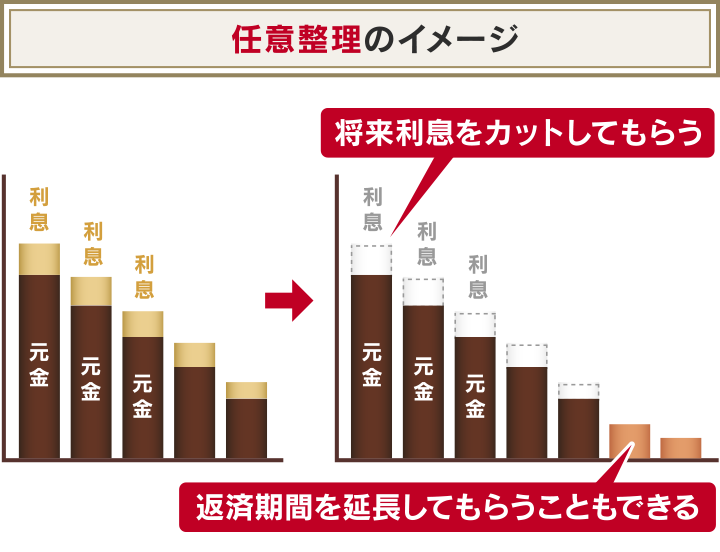

任意整理では将来利息をカットし返済プランの立て直しを目指せる

任意整理は、債権者(ここではクレジットカード会社)と直接交渉を行うことで、返済しやすいプランの立て直しを目指す方法です。

一般的に、任意整理では和解締結後に発生する利息(将来利息)のカットを求め、減額したお金を3~5年程度かけて返済していくことになります。

リボ払いの任意整理では、手数料をカットしてもらう交渉を行います。

リボ払いの返済が難しくなる要因である手数料をカットすることで問題解決を図れるのです。

さらに任意整理には、自己破産や個人再生といった方法とは異なり、財産や保証人に影響を及ぼさずに進められるという特徴があります。

交渉の相手を選ぶことができるので、保証人がついている借金や、住宅ローン・自動車ローンといった担保のある借金の債権者を交渉の対象から外すことが可能なのです。

任意整理については、以下の記事で詳しく解説しています。

リボ払いの残高200万円を任意整理したときのシミュレーション

残高200万円、手数料が15.0%のリボ払いについて、返済シミュレーションをしてみましょう。

任意整理の効果を考えるシミュレーションとして、以下の2つのケースについて結果を比較してみます。

- 任意整理をせず、月5万円を支払い続けた場合

- 任意整理でこれから払う手数料すべてをカットし、月4万円を支払っていくという要件で和解できた場合

| 返済期間 | 返済総額 | 手数料額 | |

|---|---|---|---|

| 任意整理をせず月5万円支払い続けた場合 | 4年8ヶ月 | 278万9,895円 | 78万9,895円 |

| 任意整理をして月4万円支払うことにした場合 | 4年2ヶ月 | 200万円 | 0円 |

この結果からわかるように、任意整理で返済総額は手数料分の約79万円が減額されています。

また、返済額を1万円減らしたにもかかわらず、返済期間が短縮されています。

もちろんこれはシミュレーションであり、和解条件がこの通りにできるとはかぎりませんが、任意整理によって返済のめどが立つ理由がわかるでしょう。

任意整理のデメリットはいわゆるブラックリスト入り

任意整理は財産等への影響を抑えながらリボ払いの負担を軽減できる方法ではありますが、信用情報機関に事故情報が登録されること(いわゆるブラックリストに載る)がデメリットです。

任意整理の場合、事故情報が消去されるまでの期間の目安は、将来利息カット後の借金(ここでは手数料カット後のリボ払いの残高)の完済日から約5年です。

事故情報が登録されることにより、以下のような影響が出ます。

- 任意整理時に使っていたクレジットカードが使えなくなる

- クレジットカードの新規契約ができなくなる

- ローンの新規契約や新規での借り入れができなくなる

- 携帯・スマートフォン端末の分割購入が難しくなることもある

- 新規の賃貸契約に影響が出るケースもある

しかし、もしリボ払いが払えなくなって滞納してしまうと、いずれにせよ「延滞」という事故情報が登録されてしまいます。

「このままだとリボ払いが返済不能になる可能性がある」というケースであれば、事故情報登録というデメリットは度外視した方がよいケースもあるかもしれません。

用語集

信用情報機関とは?

用語集

信用情報機関とは?

銀行、消費者金融やクレジットカード会社などを会員とする情報機関です。

個人ごとにクレジットカードやローンの利用状況(信用情報)を管理することでその信用力を把握し、過剰な貸付けなどを未然に防ぐことを目的としています。

任意整理を行うと、信用力が疑われる金融事故が起きたとして、信用情報機関に事故情報が登録されます。

日本にはCIC、JICC、KSCの3つの個人信用情報機関がありますが、お互いに情報を共有しているため、事故情報が登録されると、原則すべての金融機関がその事実を把握できることになります。

リボ払いの返済がつらい場合は弁護士に相談しよう

リボ払いの残高が払えないことで困ったら、弁護士に相談してみてはいかがでしょうか。

弁護士には守秘義務があるため、周囲に知られずに相談することが可能です。

さらに、弁護士に相談するメリットには、以下のようなものもあります。

- 債務整理の必要性と最適な方法を判断してくれる

- 債務整理を依頼すると、受任通知でカード会社からの督促を止められる

弁護士法人・響では、リボ払い返済をはじめ、借金に関する相談を何度でも無料で受け付けています。

メリットについて詳しく解説します。

借金の状態に合わせてベストな解決方法を相談できる

リボ払い残高が減らずに苦しんでいる状態では、債務整理をするべきか、債務整理のどの方法を選ぶべきかを自分で判断するのは難しいケースも多いでしょう。

同じようにリボ払いの残高200万円を抱えている人であっても、収支・家族の状態や、他に借金があるかどうかなどによっては、任意整理ではなく自己破産や個人再生が適していることもあります。

債務整理案件の解決実績が豊富な弁護士に相談することで、債務整理をすべきかどうか、どの方法を選ぶべきかを提案してくれるでしょう。

無職・収入が少ない場合などは自己破産が適することも

自己破産は、裁判所を介して一部の債務を除きすべての借金の支払い義務を免除(免責)してもらう解決方法です。

任意整理では、交渉後も返済が続くため何かしらの形で一定以上の収入が必要ですが、自己破産では無職・収入ゼロの状態でも手続きが可能です。

一定以上の財産が回収されてしまうという大きなデメリットがあるものの、状況によっては適していることもあるでしょう。

自己破産については以下の記事で詳しく解説しています。

他にも多額の借金がある場合などは個人再生が選択肢になることも

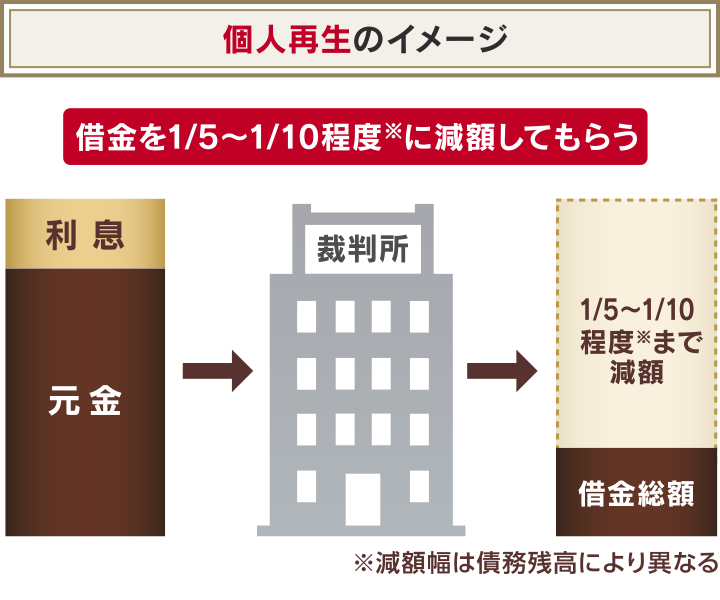

個人再生とは、返済不能になるおそれがあることを裁判所に申し立てて、再生計画の認可決定を受けることで借金の大幅減額を目指す解決方法です。

借金額を1/5〜1/10程度に減らし、3年(最長5年)で返せるようになる可能性があります(減額幅は残高によって異なります)。

個人再生は任意整理より支払いの減額幅が大きくなります。

また「住宅ローン特則」を利用することで手元に家を残せる可能性があるため、借金額が大きく、住宅ローンを返済中の場合などは適しているかもしれません。

個人再生については、以下の記事で詳しく解説しています。

債務整理の手続きの多くを任せられる

債務整理は、一般の方が自分で行うには煩雑な書類集め・交渉・手続き等が必要ですが、弁護士に依頼すればその多くを任せられます。

特にリボ払いで任意整理を行う場合は、クレジットカード会社や担当者の特徴に合った対応が必要です。

弁護士は交渉に慣れているため、相手の出方に合わせて交渉を行ってくれます。

任意整理以外の債務整理方法を検討すべき状況になっても、弁護士に依頼していれば、裁判所とのやりとりや手続きを代理で行ってくれるのでスムーズです。

司法書士の業務には制限がある

リボ払いの残高に関して、司法書士に相談することは可能です。

しかし、行える業務・実際の手続きなどに以下の制約がかかります。

- 依頼者の代理人にはなれないため、自己破産や個人再生の手続きにおける裁判所への申立てなどは債務者本人が行う必要がある

- 1社あたりの債務が140万円超の案件を扱えない(司法書士法第3条)

1社からのリボ払いの残高が200万円を超えている場合や、債務整理の方法が決まっていない場合は弁護士に依頼した方がスムーズだといえるでしょう。

債務整理を依頼すると受任通知が送付されて督促が止まる

弁護士や司法書士に債務整理を依頼すると、受任通知が発送されます。

受任通知とは、弁護士や司法書士が債権者に「代理人として手続きを進める」旨を知らせる通知で、督促や取り立てを止める法的効力があります(貸金業法第21条)。

すでにリボ払いの支払いを滞納し、督促が始まっている場合、生活の立て直しがしやすくなるでしょう。

受任通知については以下の記事で詳しく解説しています。

弁護士法人・響ではリボ払いの残高について無料相談受付中

相談実績43万件以上で、債務整理の解決事例も多数ある弁護士法人・響では無料相談を24時間365日受け付けています。

債務整理の費用が手元に準備できない場合でも、弁護士費用を分割支払いすることも可能です。

相談は何度でも無料なので、現状脱却のための客観的なアドバイスを聞くために、一度利用してみてはいかがでしょうか。

リボ払いが払えなくなるとどうなる?

ここまでリボ払いが払えない場合の対処法などを読んできて

「リボ払いの残高が高くなったからといって、相談するのはおっくう」

「カードを使ったのは自分なのだから、絶対自分で返さなきゃ」

このように感じる方もいるかもしれません。

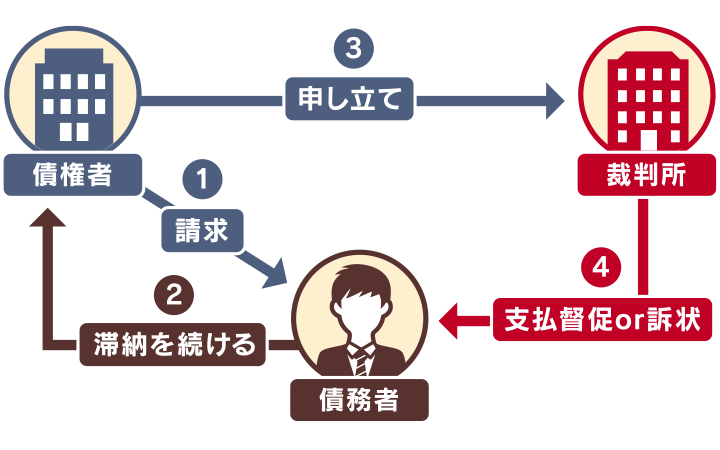

しかし、リボ払いが払えなくなり、滞納してしまうと、次のような流れで生活に影響が出てきます。

- 滞納1日~1週間程度:カードの利用停止

- 滞納1日以降:遅延損害金の発生

- 滞納数日~1週間:電話やはがきによる督促

- 滞納2ヶ月以降:信用情報機関への事故情報登録(いわゆるブラックリストに載る)

- 滞納後2・3ヶ月程度:強制解約、残額の一括請求

- 滞納後3〜6ヶ月以降:訴訟・差押えの可能性

もし給与などが差し押さえられてしまえば、自分だけでなく、職場・家族に思わぬ影響が出てしまうかもしれません。

滞納して影響が深刻化してしまう前に、相談などを検討した方がよいでしょう。

滞納後に起きることについて、順を追って解説します。

リボ払いを払えなくなった場合に起きることや対処法について、詳しくは以下の記事で解説しています。

滞納1日で遅延損害金が発生・カードも利用停止に

支払日にカードの利用料金が払えていないと、滞納1日目から遅延損害金が発生し、支払うまで加算されていきます。

具体的なタイミングは会社によって違いますが、カードの利用料金の引き落としができていないことがわかると、カードの利用も止められてしまいます。

税金や家賃、公共料金をカードで支払っている場合、滞納扱いになるため注意が必要です。

用語集

遅延損害金とは?

用語集

遅延損害金とは?

借金の返済や各種支払いを滞納した場合にかかる損害賠償金の一種。

利率は通常のキャッシング利率や貸付利率より高くなっていることが多く、滞納日数が延びるほど高額になる。

遅延損害金について、詳しくは以下の記事で解説しています。

滞納数日~1週間たつと電話やはがきによる督促を受ける

滞納から数日〜1週間程度たつと、クレジットカード会社からの督促が始まります。

最初はリマインドのような文面の督促状が送られてくることが多いものの、督促の回数が重なるごとに文面は厳しくなっていく傾向があります。

督促を放置していると、職場に電話連絡をされることもあるようです。

滞納が2ヶ月以上になると信用情報機関への事故情報登録(いわゆるブラックリストに載る)

滞納後2ヶ月たつと、信用情報機関に事故情報が登録されます(いわゆるブラックリストに載る)。

これにより、他社からの借り入れができなくなるため、リボ払いの残高を他社からの借り入れで返済することができなくなります。

滞納後2・3ヶ月程度でクレジットカードが強制解約になり残高の一括請求を受ける

滞納期間が2、3ヶ月以上になると、クレジットカードが強制解約され、期限の利益の喪失により残高の一括請求を受けるケースが多いでしょう。

一括請求では、未払いのリボ払いの手数料、遅延損害金を含むすべての残高を一括で払うように求められます。

用語集

期限の利益の喪失と一括返済

用語集

期限の利益の喪失と一括返済

期限の利益とは、借金などの債務を負った人が、期限が到来するまで返済をしなくてもよいという利益(権利)です(民法第136条1項)。

民法で定められた条項や、各クレジットカード会社の利用規約に定められた期限の利益喪失の条項に当てはまった場合、分割払いできるという債務者の利益はなくなります。

よって、一括返済が求められるのです。

期限の利益については、以下の記事で詳しく解説しています。

滞納が3〜6ヶ月以上になると訴訟や差押えに発展することも

3ヶ月〜半年以上支払いができない状態だと、カード会社や債権回収会社、代理人弁護士が裁判所に申立てを行う可能性があります。

用語集

債権回収会社とは?

用語集

債権回収会社とは?

金融機関などから委託を受けたり、債権を譲渡されたりして、債権の管理回収を行う業者のことで、「サービサー」とも呼ばれます。

法務省の認可を受け、「債権管理回収業に関する特別措置法」にのっとって営業しており、違法な取り立てを行うことはありません。

債権回収会社については、以下の記事で詳しく解説しています。

裁判所が申立てを受理すると、支払督促や訴状が自宅に送られてきます。

支払督促や訴状には、迅速に対応をしないと給与・財産などが差し押さえられる可能性があります。

差押えについては、以下の記事で詳しく解説しています。

- 利用残高200万円、手数料の利率が15.0%のリボ払いは、毎月4万円の返済だと完済に6年7ヶ月かかります。この際手数料は約116万円となり、非常に高額です。

- このようにリボ払いが返済しづらいのは、手数料の利率が15.0%前後に設定されていることが多いためです。

月の返済額が少ない場合は元金がなかなか減らず、自力返済が難しくなるケースもあります。 - リボ払い残高の自力返済ができない場合、任意整理で将来利息(和解後に払う手数料)のカット、返済プランの立て直しを目指すことで完済しやすくできるかもしれません。

- 任意整理のデメリットは信用情報機関に事故情報が登録されること(いわゆるブラックリスト入り)です。

しかし、いわゆるブラックリスト入りは、リボ払いが払えなくなって滞納を続けると、いずれにせよ避けられなくなってしまいます。 - リボ払いの滞納を続けると、給与などを差し押さえられる可能性もあります。

早めに任意整理などをすることで、滞納のリスクを最小限にできるかもしれません。 - リボ払いの残高が200万円までふくらんでしまい返済に困ったら、まずは弁護士法人・響の無料相談で、リボ払い残高を減らせるか聞いてみてはいかがでしょうか。

相談無料 全国対応 24時間受付対応

- 月々の返済額を5万→2万へ減額できた事例あり

- 今お金がなくても依頼可能!

- 相談は何度でも無料

- 最短即日!返済ストップ