- 弁護士会所属

- 第二東京弁護士会 第57615号

- 出身地

- 千葉県

- 出身大学

- 明治大学法学部 明治大学法科大学院

- 保有資格

- 弁護士・行政書士・宅地建物取引士

- コメント

- ご希望に沿えるよう最善を尽くしていきます。まずは相談だけでもしてみてはいかがでしょうか。

「自己破産の免責って何?」

「自己破産で免責が下りないことはあるの?」

自己破産の免責とは、借金の支払いを免除されることをいいます。

破産法第253条に規定された制度であり、非免責債権という一部の支払いを除いた借金を返済する必要が法的になくなります。

免責許可がおりるには、以下のような条件があります。

- 支払い不能であること

- 「免責不許可事由」に当てはまらないこと

免責がおりる上で実際に自己破産を申し立てて免責許可がおりない(免責不許可になる)確率は非常に低くなっています。

「裁量免責」と呼ばれる制度によって免責不許可事由に当てはまっても免責許可がおりるケースがあるほか、弁護士が事前に免責可能かを判断していることが多いためです。

この記事では、もしも免責不許可になった場合の対処法、免責許可がおりるまでの手続き、免責許可がおりた後可能になることなど、詳しく解説します。

自己破産をしたいけれど免責の条件に一致するか不安という方は、弁護士法人・響にご相談ください。借金の状況についておうかがいすることで、免責許可がおりるのかどうかを事前に判断することも可能です。

相談は何度でも無料ですので、お気軽にお問い合わせください。

-

自己破産すべきか無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも

目次

自己破産の免責とは

自己破産における免責とは、借金の支払い義務を免除することを意味します。

これは、破産法第1条にも明記された、「債務者の財産等の適正かつ公平な清算を図るとともに、債務者について経済生活の再生の機会の確保を図る」という自己破産の目的を果たすためのものです。

ただし、免責は常に認められるものではありません。

以下で詳しく説明します。

免責許可がおりると、借金の支払い義務が原則なくなる

そもそも自己破産手続きでは、借金が返せなくなった債務者(お金を借りた人)の財産などを換金し、債権者(お金を貸した側)へ、貸付金などの額に応じて配当します。

しかし、借金を相殺できるほどの財産が債務者にはないことが圧倒的に多いでしょう。

配当できる財産を債務者が全く持っていない、ということも少なくありません。

そのままでは、債務者に借金が残った状態になり「借金が支払えない状態になってしまった人を救済し、経済的に再起させる」という自己破産制度の目的が果たせません。

そこで、自己破産の手続きでは、債務者が条件を満たしていれば免責許可を出して、財産を配当した後残った借金の支払いを免除するのです。

この免責の効力は、破産法第253条で「免責許可の決定が確定したときは、破産者は、破産手続による配当を除き、破産債権について、その責任を免れる」と定められています。

自己破産については以下の記事で詳しく解説しています。

自己破産で免責が許可される条件

自己破産で免責許可がおりるためには、以下の条件があります。

- 支払い不能であること

- 免責不許可事由に当てはまらないこと

また、免責許可がおりても免責されない支払いもあるため注意が必要です。

以下で詳しく解説します。

支払い不能であること

自己破産で免責の対象となるのは、支払い不能の状態にある人です。

自己破産の目的は、借金の支払いができない状態の債務者を救済することにあるためです。

一般的には、住宅ローンを除いた借入総額÷36ヶ月分と毎月の返済可能額を比べ、前者が上回るというのが、支払い不能と判断される目安の一つです。

免責不許可事由に当てはまらないこと

免責不許可事由(めんせきふきょかじゆう)とは、自己破産で免責を認めないケースとして、破産法第252条1項に明記されている事柄です。

- 浪費や不動産投資、FX、ギャンブルなどによって多額の債務を負った場合

- 財産を隠したり、勝手に他人に贈与したりした場合

- 一定の債権者を優遇するような行為を行った場合

- 借入額を詐称するなど、相手をだまして信用取引を行っていた場合

- クレジットカードの現金化など、不当に債務を負担した場合

- 破産管財人などによる調査に協力しなかった場合

- 裁判所からの質問に回答しなかった、またはうその回答をした場合

- 債権者名簿を偽造した場合

- 帳簿などを隠した場合

- 管財業務を妨害した場合

- 過去7年以内に免責を受けたことがある場合

お金を貸した側である債権者に対して理不尽な理由で返済不能となったり、自己破産の手続きに非協力的だったりすると、免責許可がおりないこともあるのです。

免責不許可事由については以下の記事で詳しく解説しています。

注意:税金など、自己破産で免責されないものもある

自己破産では、手続きを行っても免責されない支払いがあります。

これらは「非免責債権」と呼ばれ、以下のようなものがあります。(破産法第253条)

- 各種税金

- 社会保険料

- DVなどによる離婚時の慰謝料

- 子どもの養育費

- 重過失の交通事故を起こした際の損害賠償金

- 刑罰による罰金

非免責債権を定めた条文は以下のとおりです。

第二百五十三条 免責許可の決定が確定したときは、破産者は、破産手続による配当を除き、破産債権について、その責任を免れる。ただし、次に掲げる請求権については、この限りでない。

一 租税等の請求権(共助対象外国租税の請求権を除く。)

二 破産者が悪意で加えた不法行為に基づく損害賠償請求権

三 破産者が故意又は重大な過失により加えた人の生命又は身体を害する不法行為に基づく損害賠償請求権(前号に掲げる請求権を除く。)

四 次に掲げる義務に係る請求権

イ 民法第七百五十二条の規定による夫婦間の協力及び扶助の義務

ロ 民法第七百六十条の規定による婚姻から生ずる費用の分担の義務

ハ 民法第七百六十六条(同法第七百四十九条、第七百七十一条及び第七百八十八条において準用する場合を含む。)の規定による子の監護に関する義務

ニ 民法第八百七十七条から第八百八十条までの規定による扶養の義務

ホ イからニまでに掲げる義務に類する義務であって、契約に基づくもの

五 雇用関係に基づいて生じた使用人の請求権及び使用人の預り金の返還請求権

六 破産者が知りながら債権者名簿に記載しなかった請求権(当該破産者について破産手続開始の決定があったことを知っていた者の有する請求権を除く。)

七 罰金等の請求権

非免責債権については以下の記事で詳しく解説しています。

自己破産の免責許可の割合は95%以上!不許可の確率はきわめて低い

現在、自己破産手続きで免責申立てを行った後、免責不許可となるケースは非常にまれです。

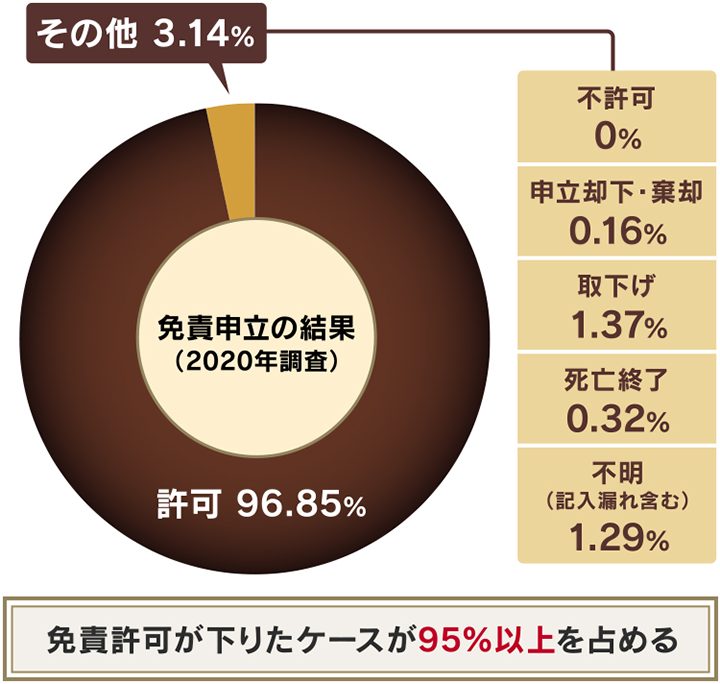

「2020 年破産事件及び個人再生事件記録調査」では、2020年の免責申立ての結果として、免責不許可となった割合は0%、免責許可がおりた割合が96.85%を占めたという調査結果が出されています。

出典:日本弁護士連合会「2020 年破産事件及び個人再生事件記録調査」

このような不許可確率の低さの理由としては、以下のことが考えられます。

- 免責不許可事由があっても「裁量免責」が認められることがある

- 免責可能かどうか、弁護士があらかじめ判断している

それぞれについて見てみましょう。

免責不許可事由などがあっても「裁量免責」が認められることがある

上で紹介したような免責不許可事由に当てはまっても、免責が認められるケースがあります。

裁判官の判断によって、免責が妥当だと判断すれば破産者の免責が許可される「裁量免責」と呼ばれる制度があるためです(破産法第252条2項)。

ギャンブルや浪費をしていた場合でも、借金額や自己破産に至るまでの経緯などを考慮して、裁量免責が認められる場合もあるのです。

免責可能かどうか、弁護士があらかじめ判断している

自己破産を行う際、多くの人が弁護士に手続きを依頼しています。

自己破産を検討している人の多くは事前に弁護士に相談し、免責許可がおりるか、判断してもらっているのです。

事前に免責許可がおりない可能性が高いとわかれば、自己破産以外の方法でスムーズな借金問題の解決が望めるかもしれません。

免責が望めない場合の対処法については、次の項で解説します。

免責不許可になってしまったらどうする?対処法を紹介

自己破産では、どのようなケースでも免責されるわけではありません。

自己破産の手続きでは、免責を許可してよいかという調査を裁判所が行い、その結果、免責不許可(免責が認められないこと)になる場合もあります。

裁量免責によって免責を許可される確率が高いとは言え、免責不許可になってしまうこともあるでしょう。

免責不許可になってしまった際の対処法としては、以下の2つが考えられます。

- 即時抗告を行う

- 他の債務整理の方法を検討する

それぞれについて解説します。

即時抗告を行う

破産申立て後免責不許可となった場合、 異議を申し立て、高等裁判所で審議してもらうことができます。

これは「即時抗告」といわれる制度です。

用語集

即時抗告とは?

用語集

即時抗告とは?

裁判所の審判に不服があるときに、2週間以内に申立てを行うことで、高等裁判所にあらためて審理をしてもらえる制度

即時抗告をしても、免責不許可という決定がくつがえるとはかぎりません。

しかし、裁判所の判断に納得がいかないとき、検討できる対処法の一つではあるでしょう。

他の債務整理の方法を検討する

自己破産ができなかった場合や、弁護士に自己破産が難しいと事前に判断された場合、他の債務整理の方法を利用するのが選択肢となります。

自己破産では借金の理由や経緯が免責条件の一つとなりますが、他の方法であれば問われないことが多いためです。

自己破産以外のおもな債務整理の方法には、「個人再生」と「任意整理」があります。

自己破産以外の債務整理については以下の記事で詳しく解説しています。

個人再生

裁判所に再生計画を認可してもらうことで、借金を5分の1〜10分の1程度に減額してもらうことを目指します。

残債は、原則3年間の分割で支払います。

個人再生は自己破産のような免責不許可事由がないため、ギャンブルや浪費による借金でも利用できます。

また、自動車(※)などの財産は基本的に換価する必要がなく、住宅ローンが残っていても「住宅ローン特則」を利用すれば住宅を手放すことなく住み続けることができます。

※ 自動車ローンを完済している場合

個人再生については以下の記事で詳しく解説しています。

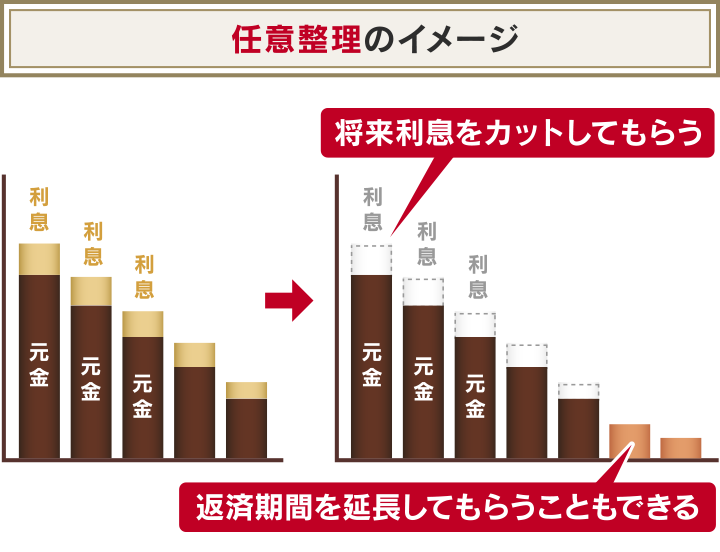

任意整理

裁判所を通さず、債権者とそれ以降の借金の返済方法について直接交渉し、返済金額の減額を図る解決方法です。

将来利息(これから支払う利息)などを減額・カットしたうえで、返済プランの見直しを目指します。

自己破産や個人再生よりも借金の減額幅は小さいですが、借金理由などは問われないうえ、財産や保証人への影響を比較的抑えやすい方法です。

任意整理については以下の記事で詳しく解説しています。

免責不許可と判断され、自己破産以外の方法で借金を解決した事例

免責許可がおりないと判断され、自己破産ではない方法で借金を解決した事例を紹介します。

浪費による1,180万円の借金の例(50代・男性)

- 借金額:1,180万円

- 免責不許可が見込まれた理由:借金理由が浪費であること

- 実際に借金を解決した方法:任意整理(過払い金の発生あり)

- 解決結果:借金額1,180万円→250万円への減額

この方は、借金理由が浪費であることから自己破産の免責許可がおりないことが見込まれ、任意整理をすることになりました。

任意整理の過程で利息制限法の上限で引き直し計算を行ったところ、過払い金が発生していることがわかりました。

結果、過払い金で借金の一部を相殺したうえで利息のカットを行い、借金を250万円まで減額、返済の負担を大きく軽減することができました。

用語集

過払い金とは?

用語集

過払い金とは?

利息制限法の上限を超えて支払っていた「払いすぎていた利息」のこと。

以下の条件がそろっている場合、過払い金返還請求を行い、取り戻せる可能性がある。

- 消費者金融、クレジットカード会社から、2010年以前に借入れを行っていたこと

- 最終返済日から10年経過していないこと

過払い金については以下の記事で詳しく解説しています。

免責許可がおりるまでの流れと期間、注意点

自己破産には以下のように3つの手続きがあり、これは債務者自らが選べるものではなく、裁判所がどの手続きになるかを判断します。

手続きによって免責許可がおりるまでの流れ、期間が異なります。

- 同時廃止事件:清算できる財産が明らかにない場合、および免責不許可事由がない場合に適用される手続き。

手続きの70%弱を占める。 - 管財事件:財産がある程度あったり、免責不許可事由があったりする場合に適用される手続き。

「破産管財人」により、債務者の財産状況や借金の経緯が調査される。 - 少額管財事件:一部裁判所で採用されている、管財事件を簡素化した手続き。

債務者が弁護士に手続きを依頼していて、持っている財産の額や種類が多くない場合などに適用される。

いずれの手続きでも、手続き中などに不正があれば、免責許可がおりた後に取り消されるケースもあるため、注意しましょう。

手続きの流れ、かかる期間と注意点を以下で詳しく解説します。

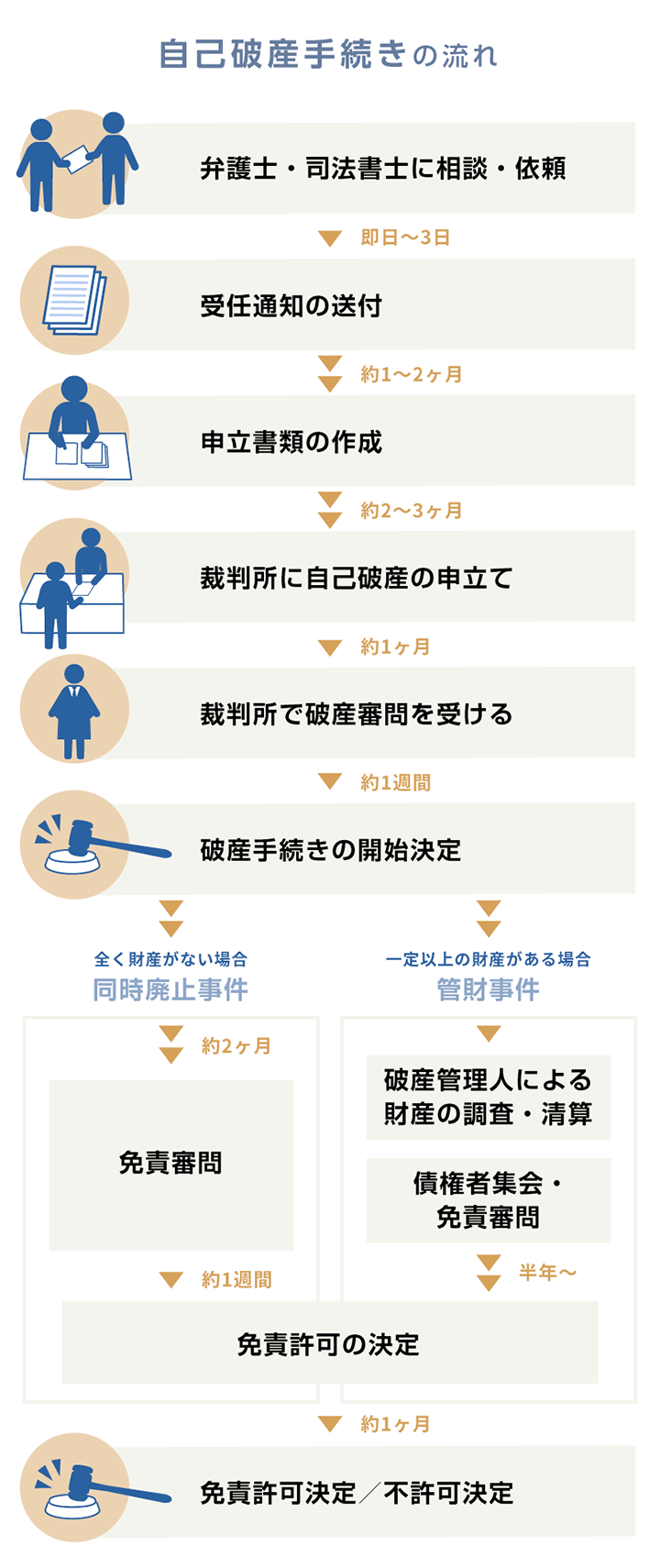

免責許可がおりるまでの手続きの流れ

自己破産で免責許可がおりるまでの手続きの流れは、以下の図のようになっています。

同時廃止事件と管財事件、少額管財事件では一部流れが異なります。

それぞれのステップについて、以下で解説していきます。

同時廃止事件と管財事件の違いは以下の記事で詳しく解説しています。

1.弁護士・司法書士に手続きを依頼

自己破産の手続きを行う際には、弁護士や司法書士に相談・依頼することが一般的です。

ただし司法書士ができる対応は書類作成の代行にとどまります。

裁判所とのやりとりは債務者が自分で行う必要があるほか、出廷時の同行はしてもらうことができません。

2.受任通知を債権者に送付

弁護士や司法書士に自己破産の手続きを依頼すると、弁護士や司法書士は債権者に対し「受任通知」を送付します。

消費者金融などの債権者は、受任通知を受領した後、債務者に直接督促や取り立てをすることができないことが法律に定められています。(貸金業法第21条)

受任通知については以下の記事で詳しく解説しています。

3.自己破産申立て書類の作成

自己破産申立てのためには、多数の書類が必要です。

弁護士・司法書士に依頼していれば、基本的に代理で作成してくれますが、依頼者自身が用意する書類もあります。

すべての債権者を把握する必要があるほか、不動産の鑑定や退職金の見込み額、生命保険の解約返戻金額など、あらゆる債務・資産を確認する必要があります。

自己破産に必要な書類は以下の記事で詳しく解説しています。

4.裁判所に自己破産の申立てを行う

裁判所に提出する資料や書類がそろったら、裁判所に自己破産の申立てを行います。

申立て時には、書類とあわせて、収入印紙(申立手数料)と官報公告費、郵券代など1〜3万円程度が必要です。

弁護士に手続きを依頼した場合、原則、債務者本人は裁判所に出向く必要はありません。

5.裁判所で債務者審尋を受ける

破産申立てを行うと、裁判所で面接が行われます。

一般的に、この面接は提出書類の内容を確認するのが主旨で、弁護士が代理で出席する場合もあります。

6.破産手続きの開始決定

裁判所が債務者の収支などを鑑みて支払い不能であると判定すれば、自己破産手続きの開始が決定されます。

破産手続きの開始が決定されると、裁判所から債権者に書面が送付されます。

また、国の機関紙である「官報」に、債務者の氏名・住所と自己破産手続きを取ったことが掲載されます。

自己破産によって官報に掲載されることについては以下の記事で詳しく解説しています。

同時廃止の場合は、同時に破産手続きは終了となります。

7.【管財事件・少額管財事件の場合】破産管財人による財産の調査・清算

管財事件、少額管財事件では、裁判所によって破産管財人という弁護士が選出され、債務者の財産や借金の経緯についての調査を行います。

破産管財人は必要に応じ、調査でわかった財産の売却手続きを行います。

8.【管財事件・少額管財事件の場合】債権者集会

破産管財人が財産状況や配当について説明するための機会として、債権者集会が開かれます。

この会では裁判所から破産管財人や債権者に対して意見を確認することになりますが、消費者金融などの債権者が出席することはまれです。

債権者集会後、配当可能な財産があれば、債権者に配当することになります。

9.免責審尋

裁判所が免責をしてよいか確認するために、債務者本人に対して面接を行います。

債務者に反省の意があるか、生活再建への意欲があるかなどが確認されることが多いでしょう。

免責不許可事由がある場合、この免責審尋を通し、裁量免責を認めるかを決定します。

免責審尋については以下の記事で詳しく解説しています。

10.免責許可の決定

免責審尋が終了すると、約1週間程度で裁判所が免責許可を決定(もしくは不許可を決定)します。

11.官報公告の後、不服申立てがなければ免責が確定

免責許可の決定後、国の機関紙である「官報」に、その事実と債務者の氏名・住所が掲載されます。

これを官報公告と呼び、2週間以内に債権者から不服申立てがない場合は「免責許可決定確定」となります。

免責許可確定までの期間

免責許可が確定になるまでの期間は、手続きごとに以下が目安です。

- 同時廃止事件:申立てから3〜4ヶ月程度

- 管財事件:申立てから6ヶ月〜1年程度

- 少額管財事件:申立てから4〜6ヶ月程度

なお、一般的に、弁護士などへの相談から自己破産の申立てまでは3〜6ヶ月以上かかることが多いといえます。

裁判所に申し立ててからでないとどの手続きになるか確定しないので、弁護士などへの相談から免責許可までは1年程度はかかると見ておくとよいかもしれません。

注意:手続きに不正があると、確定後に免責取り消しになることも

以下のようなケースでは、自己破産での免責確定後に免責が取り消されることがあります。

- 詐欺破産罪について、有罪の判決が確定したとき

- 不正な手段で免責許可の決定がされた場合で、債権者が免責許可の決定があった後1年以内に免責取り消しの申立てをしたとき

詐欺破産罪とは、債権者を害する目的で、債務者が自分の財産を隠したり、損壊させたりしたうえで破産手続き開始の決定を受けた際に問われる罪です。

詐欺破産罪で有罪となると、10年以下の懲役もしくは1,000万円以下の罰金、またはこれを両方科されます(破産法第265条)。

また、債権者が「自己破産の手続きに不正があった」と主張し、免責の決定から1年以内に申立てをした場合も、免責許可が取り消される可能性があります。

原則、不正をせずに自己破産手続きをしていれば、免責が取り消されるようなことはないので、自己破産の手続きは誠実に進めましょう。

自己破産で免責許可がおりたらできるようになること

自己破産手続きを始めると、以下のようなことが起こります。

- 郵送物が破産管財人に転送される(管財事件、少額管財事件の場合)

- 転居や旅行に制限がかかる

- 一部の資格に制限がかかる

自己破産で免責許可がおりると、借金の支払い義務がなくなると同時に、こうした制限もなくなります。

なお、自己破産をするとクレジットカードの利用や新規での借入ができなくなりますが、これは破産法上での制限ではありません。

そのため、免責許可がおりても、すぐにクレジットカードの利用や新規での借入ができるようになるわけではありません。

以下で詳しく解説します。

郵送物の転送、転居や旅行への制限がなくなる

破産開始決定を受けた債務者は、破産手続きの終結まで以下のような制限がかかります。

- 債務者宛てに送られてくる郵便物が破産管財人に転送される(管財事件、少額管財事件の場合)

- 引越しや旅行を行う際、裁判所からの許可を得る必要がある

これらの制限の目的は、債務者が財産を隠すことを防ぎ、いつでも裁判所と連絡がつくようにすることにあります。

そのため、免責許可が確定し、手続きが完了すると、これらの制限はなくなります。

復権によって資格制限が解除される

破産手続を開始すると、債務者には以下のような資格・職業に制限が課せられます。

弁護士、司法書士、弁理士、公証人、公認会計士、税理士、証券会社外務員、旅行業者、宅地建物取引士(宅建)、建設業者、不動産鑑定士、土地家屋調査士、生命保険募集人、商品取引所会員、有価証券投資顧問業者、警備員、風俗営業、質屋など

自己破産で免責許可がおりると、破産者の本来の法的地位が回復され、資格制限は解除されます。

これは「復権」と呼ばれています。

自己破産手続後の復権については以下の記事で詳しく解説しています。

注意:免責後すぐクレジットカードの利用や借入ができるわけではない

自己破産で免責許可がおりたとしても、すぐにクレジットカードの利用や借入ができるようになるわけではありません。

自己破産をしてクレジットカードの利用や借入ができなくなるのは、信用情報機関に事故情報が登録されるためです(いわゆる「ブラックリストに載る」状態)。

自己破産の手続き後5〜10年間、事故情報は登録されたままであるため、クレジットカードの利用、借入はできません。

用語集

信用情報機関とは?

用語集

信用情報機関とは?

信用情報とは、クレジットカードやローンなどの取引事実といった情報で、個人の支払い能力の判断に使われ、これを収集・管理するのが信用情報機関です。

信用情報機関には次の3つがあります。

- 株式会社シー・アイ・シー(CIC):おもにクレジット会社が加盟している

- 株式会社日本信用情報機構(JICC):おもに消費者金融会社が加盟している

- 全国銀行個人信用情報センター(KSC):おもに銀行や信用金庫、保証会社などが加盟している

自己破産(債務整理)によるブラックリストの影響は以下の記事で詳しく解説しています。

自己破産の免責許可がおりるか不安であれば、まずは弁護士に相談を

自己破産をするにあたって「自分に免責許可はおりるのだろうか」など不安を感じたら、弁護士に相談してみるのがよいでしょう。

自己破産の案件を多く解決してきた弁護士であれば、事前に免責許可がおりるかどうか判断してくれます。

また、実際に自己破産の手続きを行う際も必要な書類が多く、自分で行うのは難しいケースも少なくありません。

弁護士に依頼すると、裁判所とのやりとりもすべて代理で行ってくれるので、スムーズに免責許可を得られる可能性が上がるといえます。

まずは相談無料の弁護士事務所に相談してみるとよいのではないでしょうか。

自己破産の免責とは、以下の条件を満たせば借金の支払い義務が免除されることを指します。

・支払い不能であること

・免責不許可事由に当てはまらないことただし、免責許可がおりても支払いが免除されない「非免責債権」もあるため注意が必要です。

自己破産の免責許可の割合は95%以上で、不許可となる確率は非常に低いといえます。

それでも免責不許可になってしまった際は、即時抗告や他の債務整理方法「個人再生」「任意整理」での借金問題解決が選択肢になります。免責許可が確定になるまでの期間は、手続きごとに以下が目安です。

・同時廃止事件:申立てから3〜4ヶ月程度

・管財事件:申立てから6ヶ月〜1年程度

・少額管財事件:申立てから4ヶ月〜6ヶ月程度ただし、手続きに不正があると、確定後に免責取り消しになることもあるため、手続きはうそなく進めるようにしてください。

自己破産で免責許可がおりると、郵送物の破産管財人への転送が終わり、転居や旅行への制限、資格制限が解除されます(復権)。

ただし、クレジットカードの利用や借入は免責されてすぐできるようになるわけではありません。免責に関することをはじめ、自己破産について不安があれば、まずは相談無料の弁護士事務所に相談してみるのがよいでしょう。

-

自己破産すべきか無料相談する

- 何度でも

相談0円 - 24時間

365日受付 - 全国対応

- 何度でも